交叉上市与审计收费

2019-04-01宋建波王新周书琪

宋建波 王新 周书琪

【摘要】本文采用2007~2016年中国沪深A股上市公司数据,基于经济政策不确定性视角,探究企业在A股、H股交叉上市对审计费用的影响。研究结果表明,相比于非交叉上市企业,在A股、H股交叉上市的企业审计费用更高;在经济不确定性高的情况下,相比非交叉上市企业,交叉上市企业审计费用会降低。本文拓展了企业交叉上市的经济后果以及审计收费相关影响因素领域的文献,为企业、会计师事务所和政府等利益相关者决策提供帮助和建议。

【关键词】交叉上市;审计收费;经济政策不确定性

【中图分类号】F239

一、引言

交叉上市是指一家公司同时在两个或两个以上的证券交易所上市的行为。随着经济全球化的发展,国际经济贸易的繁荣,越来越多的企业选择在世界多地上市。 1993年7月,青岛啤酒股份有限公司在香港上市,同年8月返回A股市场,这是我国首个交叉上市的企业。从1993年以来,中国很多企业开始从香港上市的H股回归内地,尤其在2001年,政府放松了对交叉上市的限制,大量企业返回A股,形成了交叉上市的局面。需要注意的是,我国的交叉上市大部分是从H股返回A股,也有少部分是从A股进入 H股。然而,国外的交叉上市一般是企业从监管不严格、资本市场不发达或者新兴的资本市场,到诸如美国這类成熟资本市场上市;而我国大部分的交叉上市顺序与国外相反。我国的交叉上市是从监管严格、发达的资本市场返回新兴的资本市场。由于国内外交叉上市情况不同,中国交叉上市这一现象是个值得研究的问题,引起了学者的广泛关注。

现有关于交叉上市动机的研究主要是基于Coffee(1999, 2002)提出的绑定假说,而交叉上市的大部分研究主要集中于其经济后果,包括公司内部与外部市场反应两方面。公司内部主要有公司的现金持有(张俊瑞等,2011)、股利政策(覃家琦等,2016;程子健和张俊瑞,2015)、盈余管理(贾巧玉和周嘉南,2016)、公司成长性(孔宁宁和闫希,2009)等方面。交叉上市的外部市场反应有股价反应(董秀良和曹凤岐,2009)、资本成本(肖珉和沈艺峰,2008)、信息不对称(周开国和周铭山,2014)等。但是关于交叉上市公司与其审计收费的研究相对不足。

审计收费也称审计定价,是审计服务供需双方就审计服务供求所达成的价格。国外在20世纪80年代就开始了关于审计收费的实证研究,研究的重点是审计收费的影响因素,主要分为三个方面:被审单位特征、审计师特征以及契约特征。被审单位特征包括客户规模(Bandyopadhyay和 Kao,2010)、客户复杂性(Simunic,1980)、客户风险(Stice,1991)等。审计师特征主要有审计师水平(Beatty,1993)、审计任期(Joseph等,2002)、所在地区(Firth,2010)等。契约特征则包括是否是繁忙季节(Karim,1996)以及企业的非审计业务(Turpen,1990)等。关于审计收费的影响因素鲜有从企业自身宏观行为来研究,比如交叉上市。

本文基于2007~2016年沪深A股上市公司数据,基于经济政策不确定性视角,探究公司在A股、H股交叉上市对企业审计费用的影响。在控制了被审公司规模、事务所规模和审计意见类型等可能影响审计费用的因素之后,研究结果表明,在A股、H股交叉上市的企业审计费用更高;在经济不确定性高的情况下,相比非交叉上市企业,交叉上市企业审计费用会降低。

本文贡献主要表现在:第一,拓展了企业交叉上市这一行为经济后果领域的文献。现有相关研究大多关注交叉上市对企业融资成本、现金持有、股利政策(如肖珉和沈艺峰,2008;张俊瑞等,2011;覃家琦等,2016)等方面的影响,本文则从外部审计角度检验交叉上市的经济后果,从而丰富了相关领域的研究文献。第二,本文从交叉上市这一重要企业行为出发,丰富了审计收费影响因素领域的研究。以往的研究主要关注被审单位特征、审计师特征以及契约特征(如Bandyopadhyay和 Kao,2010;Simunic,1980;Stice,1991),本文将企业的宏观经济行为纳入审计收费的研究框架,补充了审计收费影响因素的相关研究。第三,本文考察了宏观经济政策不确定性对交叉上市与审计收费的影响,得到企业交叉上市降低了宏观经济不确定对审计收费的影响这一有趣结果。在实践上,本文的结论认为,由于交叉上市企业受到不同市场的监督,即使在宏观经济政策不确定性较高的情况下依旧保证了较好的财务报告质量,因为相比非交叉上市企业,交叉上市企业审计费用会降低。研究证明,尽管我国的交叉上市与国外顺序不同,但是依旧保证了交叉上市公司较高的财务报告质量。

二、文献回顾与假设提出

(一)交叉上市的经济后果

现有对交叉上市经济后果的研究主要有两个方面。一方面是对企业自身内部的影响;另一方面是企业交叉上市所引起的外部市场反应。

首先,交叉上市对公司内部的影响,主要有股利政策、现金持有水平、公司价值以及公司治理等。具体而言,第一,交叉上市会影响企业的股利政策。法与金融的相关研究认为股利政策是投资者保护较弱时的替代机制(La Porta等,2000),因此企业在投资者保护较好的市场交叉上市将会减少股利支付水平。我国交叉上市企业的相关研究也支持了这一观点(覃家琦等,2016;程子健和张俊瑞,2015)。第二,由于公司实现交叉上市后,投资者保护水平的提升、融资成本的下降以及更好的发展机会,企业的现金持有水平显著降低(张俊瑞等,2011)。第三,交叉上市对公司价值的影响有两种相反的研究结果。一是交叉上市短期内会提升公司价值,但长期来看则会降低企业价值。Miller(1999)发现交叉上市一年后企业股价下跌4%。从另一个角度,交叉上市后企业可以获得低成本外源融资,因此可以投入盈利项目提升公司盈利能力实现公司快速成长,从而提升企业价值(孔宁宁和闫希,2009)。第四,交叉上市会提高公司治理。在成熟的、投资者保护较好的资本市场交叉上市的公司会有更好的公司治理机制(Bauer等,2004;Ke等,2012)。

其次,从公司外部市场反应来看,首先是股价反应。我国的研究发现在H股回归A股的累计超额收益率在回归当日达到最大,之后有所下降(董秀良和曹凤岐,2009),这可能是由于公司治理、投资者保护的理论在中国市场不适用。第二,交叉上市的企业资本成本会降低。国外的研究主要从投资者法律保护和信息披露两个方面论证了这一问题(Reese 和 Weisbach,2002;Doidge等,2004)。我国关于这一问题的研究大多也支持这一结论(肖珉和沈艺峰,2008)。

(二)审计收费的影响因素

审计费用影响因素的研究大致可分为三类:被审单位特征、审计师特征以及其他因素。

首先是被审单位特征,主要有被审企业规模、被审企业复杂度和企业风险。第一,被审单位规模越大,审计费用越高(Bandyopadhyay和 Kao,2010)。国外针对这一问题的研究较多,大多都认为公司规模是审计费用的一个强有力的解释因素。第二,被审单位的复杂程度也会影响审计收费。对于事务所来说,客户越复杂越难审计,需要投入更多的时间、人力和物力,相应地审计费用会提升(Simunic,1980;Hackenbrack和Knechel,1997)。第三,企业风险越高则审计收费越高,一方面,高风险企业加大了审计师所面临的风险,另一方面,审計师要投入更多,例如事实更复杂的审计程序以降低风险,因此会要求更高的审计收费(Stice,1991)。

审计师特征也是影响审计收费的重要因素,包括审计师水平、审计任期和审计师所在地。首先,审计师水平越高所要求的审计费用越高,一般认为四大事务所的审计师审计水平较高,相应审计费用也较高(Beatty,1993)。其次,审计师任期也会影响审计费用。事务所对新客户审计时需要花费一定的成本,随着时间推移,审计师对企业的业务更加熟悉,因此会降低审计收费。但是,也有研究表明事务所存在低价揽客行为(DeAngelo,1981),初始审计时也可能收费较低。再次,事务所所在地经济发展水平不同也会使得审计收费存在差别。国内外的研究都表明经济发展水平高的地区审计收费明显高于欠发达地区(Firth,2010)。

影响审计收费的其他因素还有非审计服务以及审计意见购买等。事务所在提供审计服务的同时也会提供非审计服务,绝大多数的研究证明审计收费与非审计服务的正相关关系。另一个可能影响审计费用的因素是审计意见购买,由于企业希望得到一个标准无保留意见的审计报告而主动增加审计费用(Lennox,2000)。

(三)假设提出

首先,香港法系与中国内地法系不同,香港属英美法系,根据La porta等(2000)法与金融的研究,英美法系对投资者的保护更强。一旦出现侵犯投资者利益的问题,在香港交叉上市的企业将会面临较高的诉讼风险,作为审计师,其风险也会随之大大提高。其次,与仅在内地上市的公司不同,在A、H股同时交叉上市的企业受到来自多方的监管,既包括中国证券监督管理委员会,还包括香港证券与期货事务监察委员会、香港联交所、香港注册会计师协会和廉政公署等。为了满足各方的监管需求,在一定水平上保证被审客户合法合规,审计师会投入更多的时间和精力。此外,香港媒体的监督对审计师也有一定的声誉约束。香港媒体多次报道过香港注册会计师协会对A+H股交叉上市公司的调查(田高良等,2017)。出于声誉考虑,审计师也会付出更多努力,从而审计费用增加。

Simunic(1980)指出,审计费用的高低取决于审计师所面临的诉讼风险和其自身的努力程度,并与两者呈正相关关系。对于交叉上市的公司来说,其受到的监管程度较高,这也增加了审计师面临的风险水平。同时,为了维护自身良好的声誉,降低风险,审计师在审计过程中将付出更多努力,要求的报酬也就更高。因此,根据Seetharaman等(2002)的研究,面对诉讼风险高、受到多方监管的交叉上市企业,审计师出于降低审计风险、维护声誉角度,很可能会对在香港交叉上市的客户收取更高的审计费用。通过以上分析,本文提出第一个待检验假设:

H1:与非交叉上市公司相比,交叉上市公司的审计费用更高。

经济政策不确定性是企业无法有效预知政府未来经济政策走向的一种系统性风险。对于企业来说,一方面,在面对经济政策不确定性时,企业会采取一定的自我保护措施。已有研究表明,当经济不确定性增加时企业会减少投资(李凤羽和杨墨竹,2015;陈国进和王少谦,2016;饶品贵等,2017),也会增加现金持有水平预防经济政策不确定性的冲击(李凤羽和史永东,2016;张光利和钱先航,2017),此外,企业也会推迟研发投入,减少创新(郝威亚等,2016)。这都表明企业在面临政策不确定时会更加保守,会自发应对以防范风险,因此可能并不会使审计费用增加。另一方面,由于交叉上市的企业受到来自各个方面的监督,因此其财务报告的质量更高(Lang等,2003)、会计盈余也更加稳健(Huijgen和Lubberink,2005)。在经济政策不确定性较高的情况下,交叉上市企业所面临的风险也大大增加,因此所出具的财务报告会更加谨慎。从这一角度,审计师所收取的审计费用很可能会减少。对于审计师来说,尽管经济不确定性增加会使其面临的审计风险加大,但是考虑到被审企业自发抵御风险行为,而且对于交叉上市企业,他们则会更加谨慎出具财务报告,所以审计师很可能降低收费水平。基于以上分析,本文提出第二个假设:

H2:经济政策不确定性弱化了交叉上市对审计收费的影响,当经济政策不确定性更强时,相比非交叉上市企业,交叉上市企业审计费用会降低。

三、研究设计

(一)样本选择与数据来源

本文以2007~2016年中国沪深A股上市公司数据为研究对象。经济政策不确定性(EPU)数据取自Baker等(2013)公布的中国经济政策不确定性指数,其余数据均取自国泰安数据库(CSMAR),并将样本进行以下筛选:(1)剔除金融、保险行业;(2)剔除ST、*ST和PT的样本;(3)剔除有缺失值的样本。最终得到17 594个样本年度观测值。为降低异常值对于回归结果的影响,对所有连续变量进行了1%和99%水平的缩尾处理。

(二)变量定义与研究模型

1.审计费用(LNFEE)

在所有的样本企业中,对于交叉上市的企业,审计费用包括两个部分,一个是境外审计费用,一个是境内审计费用,由于在2010年取消了双重审计制度,越来越多的内地事务所取得了H股审计资格,因此,为了保证所有企业审计费用的可得性以及可比性,本文选取境内审计费用,并取自然对数作为研究变量。

2.交叉上市(CROSSL)

香港是较为发达的资本市场,我国实现交叉上市的上市公司主要是在内地与香港同时上市,而且相比A+B股,A+H股所受到的风险水平、监管程度更高,因此本文选取同时在A股和H股上市的公司作为交叉上市的样本公司,若符合则CROSSL取1,否则取0。

3.经济政策不确定性(EPU)

借鉴Baker等(2013),本文使用美国斯坦福大学和芝加哥大学联合发布的中国经济政策不确定性月度指数衡量我国的经济政策不确定性,并将月度数据取平均值度量年度经济政策不确定性。①

4.研究模型

本文采用以下模型检验交叉上市对企业审计费用的影响。

模型中,βi是回归系数,ε是随机扰动项,i代表个体,t表示年度。其中,被解释变量LNFEE为审计收费,解释变量CROSSL为交叉上市哑变量。如果交叉上市使得企业审计费用增加,则预计CROSSL的估计系数显著为正,否则预计CROSSL的估计系数显著为负。借鉴现有关于审计收费的文献,控制如下影响因素:公司总资产(LNTA),等于企业年末总资产的自然对数;员工人数(NE),等于企业年末披露员工人数的平方根;应收账款与总资产之比(RTA);存货与总资产之比(ITA);负债水平(LEV),等于企业年末总负债除以总资产;流动比率(LIQR),等于流动资产比上流动负债;盈利能力(ROA),等于年度净利润除以年末总资产;亏损哑变量(LOSS),若亏损则取值为1,否则取值为0;非标准审计意见哑变量(MAO),若为非标准审计意见则取值為1,否则取值为0;四大事务所哑变量(BIG4),若为四大所审计则取值为1,否则取值为0;产权性质(SOE),如果企业为国有性质则取1,否则取0。同时,控制行业和年度哑变量,具体变量定义参见表1。

为了检验经济政策不确定性对交叉上市与审计收费的调节效应,现引入以下模型进行检验,增加 CROSSL×LOGEPU交互项,重点关注的系数并预计其显著为负:

四、实证结果分析

(一)描述性统计

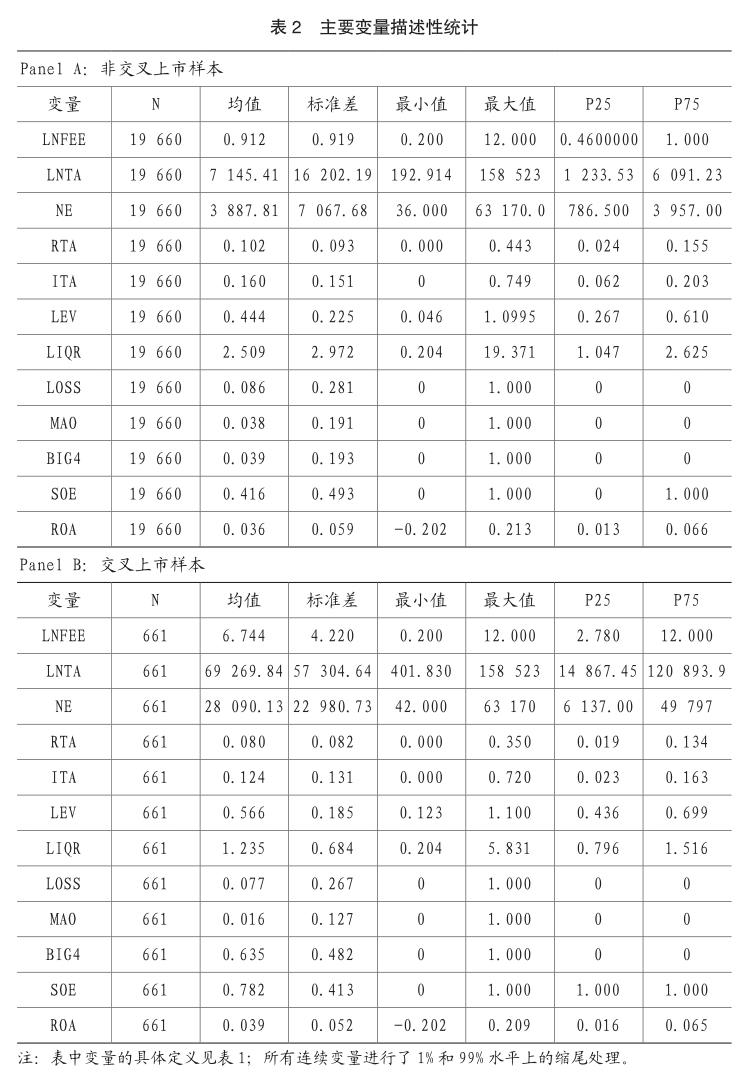

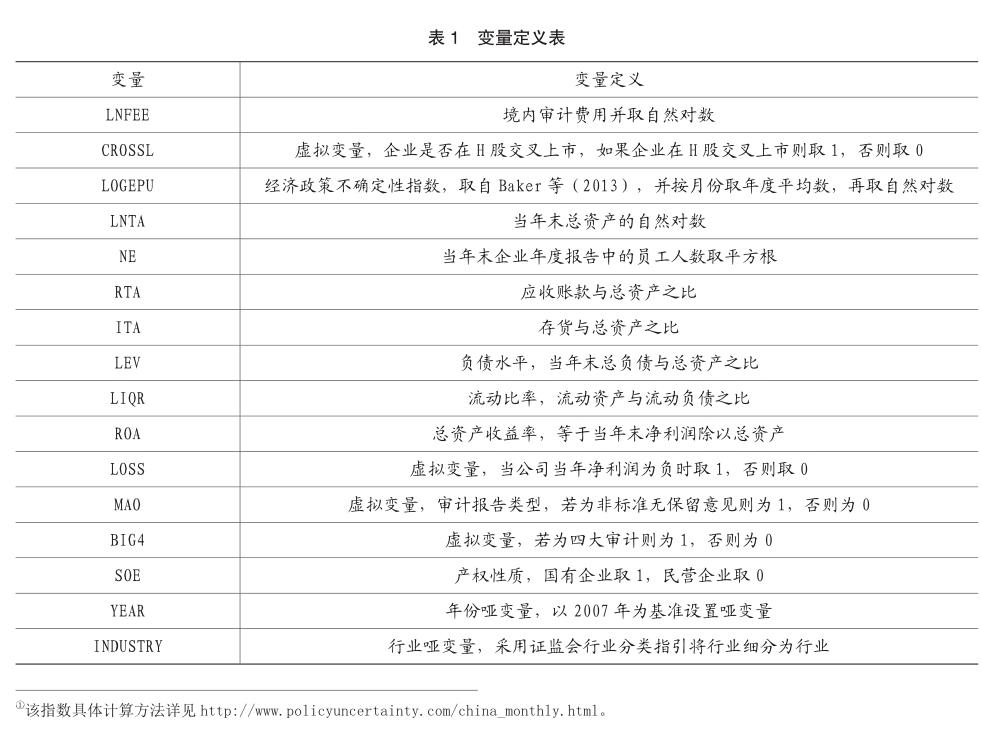

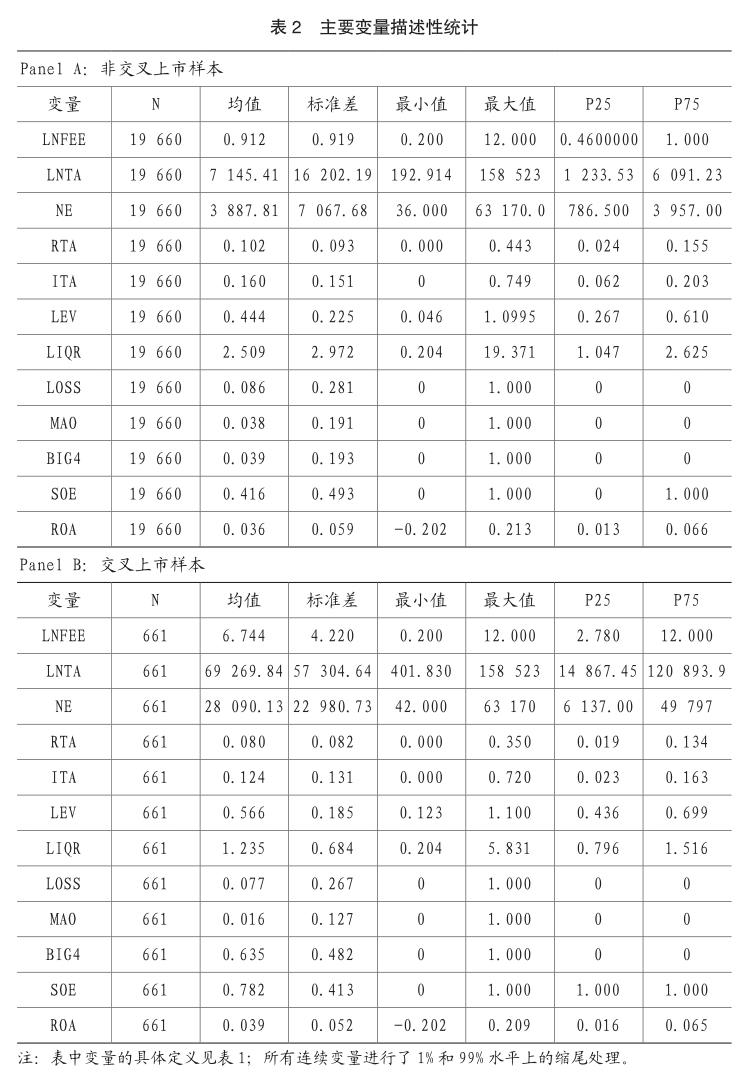

表2报告了主要变量的描述性统计。Panel A报告的是非交叉上市企业,共有19 660个样本年度观测值, Panel B报告的是交叉上市企业共有661个样本年度观测值,从均值中可以看出,交叉上市的企业审计费用高于非交叉上市的企业,通过描述性统计初步可以证明本文的假设1。交叉上市企业的总资产和员工人数也普遍高于非交叉上市企业,其财务杠杆、盈利能力也比较高。交叉上市企业BIG4均值为0.635,说明有大约63.5%的交叉上市企业选择了四大事务所,而非交叉上市企业BIG4均值为0.039,这说明交叉上市企业更倾向于选择四大事务所。

(二)实证结果

表3报告了模型(1)的回归结果,被解释变量为审计收费LNFEE。从回归结果来看,交叉上市哑变量在1%的水平上显著为正,说明交叉上市企业有更高的审计费用,支持了假设1的推断。中国的交叉上市尽管是从发达资本市场返回新兴资本市场,但从审计费用来看,也在一定程度上也保证了审计质量。从控制变量方面来看,总资产LNTA、员工人数NE的系数显著为正,说明公司规模越大,审计费用越高;流动性水平LIQR的估计系数显著为负,说明当企业的流动性越好,企业风险越低,会减少审计费用;审计意见MAO显著为正,验证了企业可能存在的审计意见购买行为;BIG4的系数显著为正,说明审计水平较高的事务所倾向于更高的审计收费。

表4报告了模型(2)的检验结果,即经济政策不确定性在交叉上市与审计收费关系中的调节作用。被解释变量为审计收费LNFEE。交互项CROSSL×LOGEPU的系数在1%的水平上显著为负,从而证实了本文的猜想。由于面对风险,交叉上市企业在各方面更加保守,也由于其受到更强监督,所出具的财务报告更加谨慎,因此在降低了经济政策不确定对其的影响,审计费用降低。

五、稳健性检验

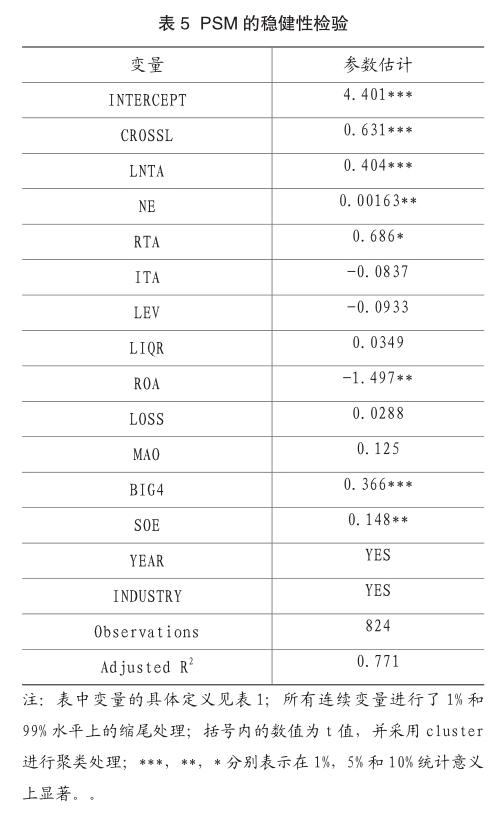

由于交叉上市公司和非交叉上市公司可能存在系统系差异,为了排除模型可能存在的内生性问题,本文采用倾向得分匹配(Propensity Score Matching)进行稳健性检验。匹配后模型的回归结果简要报告在表5中,变量CROSSL在1%水平上显著为正,进一步支持了本文的研究结论。

六、研究结论

本文采用2007~2016年中国沪深A股上市公司数据,基于经济政策不确定性视角,探究在A股、H股交叉上市对企业审计费用的影响。研究结果表明,相比于非交叉上市企业,在A股、H股交叉上市的企业审计费用更高;进一步探究在经济政策不确定情况下交叉上市对审计费用的影响,发现宏观经济不确定时将会减少交叉上市企业的审计费用。本文拓展了企业交叉上市的经济后果以及审计收费的影响因素等领域的相关研究。

首先,我國的交叉上市大多是由H股返回A股而形成的,与国外情况不同。而研究结果表明,我国交叉上市企业审计费用较高,这在一定程度上保证了我国交叉上市公司的审计质量。其次,本文将企业微观因素与经济政策宏观背景相结合,结果表明,尽管高的经济政策不确定性会增加企业所面临的风险,但是由于交叉上市公司本身较高质量的财务报告以及面对风险时自身的保守行为,使得其审计费用相较于非交叉上市企业而减少。从这一角度,本文强调了经济政策平稳、一致、连贯的重要性,同时提醒相关政府部门关注经济政策不确定性对经济的影响,在制定政策时应当尽量稳定市场对政策的预期,以减少其对经济的负面作用。

主要参考文献:

[1]Baker, Scott, Nicholas Bloom and Steven J. Davis, 2013. “Measuring Economic Policy Uncertainty,” www.PolicyUncertainty.com

[2]Bandyopadhyay S P, Kao J L. Market Structure and Audit Fees: A Local Analysis[J]. Contemporary Accounting Research, 2010, 21(3):529-562.

[3]Bauer R, Wojcik D, Clark G L. Corporate Governance and Cross-Listing: Evidence from European Companies[J]. Ssrn Electronic Journal, 2004:1-31.

[4]Beatty R P. The Economic Determinants of Auditor Compensation in the Initial Public Offerings Market[J]. Journal of Accounting Research, 1993, 31(2):294.

[5]Coffee J C . “The Future as History: Prospects for Global Convergence in Corporate Governance and its Implications”[J]. Social Science Electronic Publishing, 1999, 93(3):641-707.

[6]Coffee J C. Racing towards the Top : Te Impact of Cross-Listings and Stock Market Competition on International Corporate Governance[J]. Columbia Law Review, 2002, 102(7):1757-1831.

[7]Dan A. Simunic. The Pricing of Audit Services: Theory and Evidence[J]. Journal of Accounting Research, 1980, 18(1):161-190.

[8]Darius P Miller. The market reaction to international cross-listings: evidence from Depositary Receipts 1[J]. Journal of Financial Economics, 1999, 51(1):103-123.

[9]DeAngelo, L. E., 1981, Auditor independence, “low balling”, and disclosure regulation, Journal of Accounting and Economics, 3: 113-127.

[10]Doidge C, Karolyi G A, Stulz R M. Why are foreign firms listed in the U.S. worth more [J]. Journal of Financial Economics, 2004, 71(2):205-238.

[11]Firth M. The Provision of Non-audit Services and the Pricing of Audit Fees[J]. Journal of Business Finance & Accounting, 2010, 24(3):511-525.

[12]Hackenbrack K, Knechel W R. Resource Allocation Decisions in Audit Engagements[J]. Contemporary Accounting Research, 1997, 14(3):481-499.

[13]Huijgen C, Lubberink M. Earnings Conservatism, Litigation and Contracting: The Case of Cross-Listed Firms[J]. Journal of Business Finance & Accounting, 2005, 32(7-8):1275-1309.

[14]Joseph V. Carcello, Dana R. Hermanson, Terry L. Neal, et al. Board Characteristics and Audit Fees[J]. Contemporary Accounting Research, 2002, 19(3):365–384.

[15]Karim A K M W, Moizer P. Determinants of audit fees in Bangladesh[J]. International Journal of Accounting, 1996, 31(4):497-509.

[16]Ke B, Rui O, Yu W. Hong Kong stock listing and the sensitivity of managerial compensation to firm performance in state-controlled Chinese firms[J]. Review of Accounting Studies, 2012, 17(1):166-188.

[17]La Porta R L, Lopez-De-Silanes F, Shleifer A, et al. Investor protection and corporate governance [J]. Journal of Financial Economics, 2000, 58(1–2):3-27.

[18]Lang, Mark H, J. S. Raedy, and M. Yetman. “How Representative are Cross-Listed Firms An Analysis of Firm and Accounting Quality.”[J]Journal of Accounting Research, 2003, 41(2): 363-396.

[19]Lennox C. Do companies successfully engage in opinion-shopping Evidence from the UK[J]. Journal of Accounting & Economics, 2000, 29(3):321-337.

[20]Seetharaman A, Gul F A, Lynn S G. Litigation risk and audit fees: evidence from UK firms crosslisted on US markets[J]. Journal of Accounting & Economics, 2002, 33(1):91-115.

[21]Stice J D. Using Financial and Market Information to Identify Pre-Engagement Factors Associated with Lawsuits against Auditors[J]. Accounting Review, 1991, 66(3):516-533.

[22]Turpen R A. Differential Pricing on Auditors Initial Engagements: Further Evidence[J]. Auditing A Journal of Practice & Theory, 1990, 9(2).

[23]William A Reese Jr, Michael S Weisbach. Protection of minority shareholder interests, crosslistings in the United States, and subsequent equity offerings [J]. Journal of Financial Economics, 2002, 66(1):65-104.

[24]陈国进,王少谦.经济政策不确定性如何影响企业投资行为[J].财贸经济,2016(05):5-21.

[25]程子健,张俊瑞.交叉上市、股权性质与企业现金股利政策——基于倾向得分匹配法(PSM)的分析[J].会计研究,2015(7):34-41.

[26]董秀良,曹凤岐.交叉上市、股价反应与投资者预期——基于H股回归A股的经验研究[J].财贸经济,2009(8):29-35.

[27]郝威亚,魏玮,温军.经济政策不确定性如何影响企业创新 ——实物期权理论作用机制的视角[J].经济管理,2016,38(10):40-54.

[28]贾巧玉,周嘉南.交叉上市企业应计盈余管理和真实盈余管理研究[J].管理科学,2016,29(3):97-111.

[29]孔宁宁,闫希.交叉上市与公司成长——来自中国“A+H”股的经验证据[J].金融研究,2009(07):134-145.

[30]李凤羽,史永东.经济政策不确定性与企业现金持有策略——基于中国经济政策不确定指数的实证研究[J].管理科学学报,2016,19(06):157-170.

[31]李凤羽,杨墨竹.经济政策不确定性会抑制企业投资吗 ——基于中国经济政策不确定指数的实证研究[J].金融研究,2015(04):115-129.

[32]饶品贵,岳衡,姜国华.经济政策不确定性与企业投资行为研究[J].世界经济,2017,40(02):27-51.

[33]覃家琦,邵新建,肖立晟.交叉上市、增长机会与股利政策——基于政府干预假说的检验[J].金融研究,2016(11):191-206.

[34]田高良, 張睿, 司毅,等. 交叉上市、双重审计对境内审计费用和审计质量的影响——基于我国A+H股的经验证据[J]. 审计与经济研究, 2017, 32(3):24-34.

[35]王红建,李青原,邢斐. 经济政策不确定性、现金持有水平及其市场价值[J]. 金融研究,2014,(09):53-68.

[36]肖珉,沈艺峰.跨地上市公司具有较低的权益资本成本吗 ——基于“法与金融”的视角[J].金融研究,2008(10):93-103.

[37]张光利,钱先航,许进.经济政策不确定性能够影响企业现金持有行为吗 [J].管理评论,2017,29(09):15-27.

[38]张俊瑞,程子健,张健光.交叉上市对现金持有与现金持有价值的影响——来自我国上市公司的经验证据[J].山西财经大学学报,2011,33(11):108-115.

[39]周开国,周铭山.交叉上市能降低信息不对称吗 ——基于AH股的实证分析[J].证券市场导报,2014(12):51-59.