融资约束视角下企业营运资本规模与绩效的动态相关性研究

——基于中国制造业财务数据的实证分析

2020-10-17夏仕亮

翁 旻, 夏仕亮

(淮阴师范学院 经济与管理学院, 江苏 淮安 223001)

改革开放以来,我国经济发生了日新月异的变化,尤其是制造业建成了种类齐全、产业独立的体系,发展方式也发生了显著改变,从追求规模和速度转向争取质量和效益,从粗放型发展转向集约型发展。与此同时,企业的创新能力不断提高。中国制造2025目标的提出更是给制造业发展带来了前所未有的机遇。在制造业企业大量转型升级的同时,企业融资问题也随之而来。企业对资金的需求不断增加,融资压力激增。在这种大环境下,如何分配企业有限的资金以达到资源最优,成为学界关注的重点。学者普遍认为,企业的资金分配与企业绩效息息相关。Lazaridis和Tryfonidis(2006)及Yazdanfar和Öhman(2014)提出,资金的有限性制约了企业的发展,企业需要平衡有限的资金来达到绩效的最优。在早期的资金分配研究中,营运资本一直被忽视。随着研究的深入,营运资本的平滑作用和可逆性等特点才被发现,营运资本的重要性逐步显现,学者们开始关注和研究营运资本对企业发展的重要作用。Schiff等(1974)和Shin等(1998)证明了营运资金管理的重要性,Afz和Nazir(2007)提出营运资本的最优管理可以帮助企业实现价值最大化,Deloof(2003)及Knauer等(2013)发现营运资本管理可以影响企业的销售,是影响企业绩效的重要因素,企业需要平衡最优营运资本规模数值来达到企业价值最大化。笔者通过文献梳理发现,学者大多围绕营运资本最优化管理的静态方面进行研究,少有探寻营运资本的动态化管理及分析营运资本的非线性对企业绩效的动态影响。为丰富营运资本管理的动态化研究,探索营运资本规模的动态最优对企业绩效的影响,本文利用我国制造业公司2008—2017年的财务数据,实证探寻营运资本管理最优规模数值的动态平衡点,寻找营运资本规模管理与企业绩效之间的动态相关性,同时引入焦点变量融资约束,从融资约束视角进一步分析营运资本最优数值的动态管理与企业绩效的动态变化,拓展了营运资本动态化管理的研究,丰富了企业绩效的影响因素研究,为企业资本营运和绩效研究提供新的思路,为企业管理层优化内部控制效率及提高企业绩效提供新的方法。

一、理论分析与研究假设

(一)营运资本和企业绩效

自从Dewing在1941年首次阐述了营运资本和固定资本的联系与区别并解释了营运资本的价值后,营运资本管理就进入了学者的研究视野。Dewing认为,营运资本由应收账款、存货及应付账款三部分构成,其中应收账款与存货在数量上占据营运资本的半壁江山,应付账款则从质量上对营运资本管理产生了举足轻重的影响。早期的学者倾向于将营运资本逐一分解后,从单一的营运资本变量角度,研究营运资本与企业绩效的相关性。Emery(1984)从存货和应付账款的角度,分析营运资本管理对企业绩效的影响。Pogue等(1983)从存货、应收账款和应付账款的角度,实证检验了营运资本管理对企业绩效的影响。Smith(1979)率先从整体上研究营运资本管理与企业绩效的关系。关于营运资本管理与企业绩效的相关性,学者之间形成了两种截然相反的观点。Shin和Soenen[1](1998),Gill,Biger和Mathur[2](2010),康进军等[3](2017)认为,较高的营运资本存量可以刺激生产销售,平滑固定资产投资的融资约束,减少企业的调整成本,增加企业的价值,两者呈现正相关性;Wang(2002)[4]、Yazdanfar和Öhman[5](2014)认为,较高的营运资本存量加剧了企业的投资难度,增加了企业的融资和破产风险,降低了企业的价值,两者呈现负相关性。目前,关于营运资本管理和企业绩效相关性的讨论仍在持续。大多数的研究都专注于营运资本与企业绩效之间的线性关系,而忽视了两者之间的非线性关系,从而使研究结果产生背离。为了全面分析营运资本的最优规模及对企业绩效的影响,本文基于前述我国制造业上市公司10年的财务数据,从非线性的动态视角,对营运资本最优规模对企业绩效的影响进行实证研究,并在此基础上提出假设H1和H2:

H1:营运资本存在最优规模数值并与企业的相关性影响为正。

H2:营运资本存在最优规模数值并与企业的相关性影响为负。

(二)融资约束与营运资本

经典的MM理论(莫迪格利安尼Modiglianit和默顿·米勒miller所建立的公司资本结构与市场价值不相干理论的简称)认为,在完美的资本市场中,内外部融资可以互相替代,不存在融资约束的影响。但由于金融摩擦等因素的存在,使企业外部融资成本明显高于内部融资成本,从而形成了融资约束。它不但影响企业的筹资行为,而且对企业的日常营运产生了较大的压力。关于融资约束代理变量的讨论,目前仍存在分歧,其焦点在于代理变量的构成。(1)单变量指标构成。Fazzari等(1988)提出的现金股利代理,Whited(1992)提出的利息保障倍数代理,Carpenter等(1994)提出的公司规模代理,Gilchrist等(1995)提出的股利支付率代理,Moyen(2004)提出的现金流代理,Bhagat等(2005)提出的有形资产代理等,均属于单变量指标构成理论。(2)多变量指标构成。Kaplan和Zingales(1997)提出的KZ指数代理,Wu和Whited(2006)建立的WW指数代理,Hadlock和Pierce(2010)构建的SA指数代理等,均属于多变量指标构成理论。单变量指标构成和多变量指标构成各有优劣。因此,企业在平衡营运资本时需要考虑融资约束的影响。Stiglitz和Weiss(1981)认为,融资约束会形成债务配给,进而影响企业的外部融资。Fazzari等(1988)认为,营运资本受融资约束的影响且两者呈反比例关系。Fazzari和Petersen(1993)提出,在融资约束程度深的公司中,营运资本的持有量较低。Hill,Kelly和Highfield[6](2010),Caballero等[7]981(2013)的研究表明,除了企业的融资行为受融资约束的影响外,企业的投资和日常营运也受其影响。Fazzari等[8](1998),Badia和Slootmaekers[9](2008)的研究表明,融资约束还影响了企业的绩效。但是,他们的研究大多局限于线性静态研究,对非线性及动态研究较少。为全面探索融资约束对企业营运资本管理的影响,本文在建立营运资本规模最优化数值的基础上提出假设H3和H4:

H3:在营运资本的动态管理中,融资约束与企业营运资本的相关性影响为正。

H4:在营运资本的动态管理中,融资约束与企业营运资本的相关性影响为负。

(三)融资约束、营运资本和企业绩效

价值最大化是管理者追寻的重要目标,也是企业管理的重要内容。影响企业价值最大化的因素有很多,但Caballero等[7]985(2013)认为,融资约束是其中的一个重要因素,已成为制约企业发展的关键因素,对企业的融资及营运和绩效都产生了巨大的影响。因此,关于营运资本最优规模对企业绩效的影响分析,就不能脱离融资约束。Mohnen等(2008)认为,企业受到的融资约束越大,企业的绩效越低,两者呈现负相关。张顺明和石晓军(2010)通过实证研究,证明企业受到的融资约束越大,企业的经营效率就越低,企业的绩效也受到影响。但是,学者们的研究主要是从静态方面展开的,少有从非线性及动态的角度研究融资约束、营运资本和企业绩效三者的钩稽关系。为全面探索融资约束、营运资本与企业绩效的非线性关系,从动态角度分析企业绩效的影响因素,本文在引入融资约束的基础上提出假设H5和H6:

H5:企业面临的融资约束加大了营运资本对企业绩效的影响。

H6:企业面临的融资约束减小了营运资本对企业绩效的影响。

二、数据来源和研究设计

(一)样本数据来源

制造业在我国上市公司中举足轻重,对我国GDP的贡献率一直保持在30%左右。选取制造业作为研究对象能够代表我国企业的基本情况,也符合国外选取制造业作为研究对象的惯例。2007年我国采用了新的会计准则,为避免新旧会计准则的变化对数据的影响,本文选取2008年至2017年国泰君安数据库(CSMAR)的数据,少量缺失数据以手工补齐。为保证数据能够满足研究的需要,本文对数据进行了筛选:一是根据2012年证监会公布的上市公司行业分类指引选取行业分类(行业代码为C)为制造业的公司;二是剔除ST和数据不全及存在明显异常的数据;三是为减少极端值对结果的影响,按照研究惯例,对所有数据作缩尾1%处理。通过以上方式,共得到720家制造业公司连续10年的数据样本,实证检验本文的假设H1—H6。

(二)变量设计

1.企业绩效(Y)

衡量企业绩效的指标主要有两类:一类用财务报表的数据来衡量企业绩效,如净资产收益率或总资产收益率等;另一类用企业的市价来衡量企业绩效,如托宾Q值或市盈率等。综合考虑各种指标的优缺点及参考Morck(1988)、张宗益等(2003)、佘晓明(2003)等的研究方法,选取托宾Q值衡量企业的绩效。

2.营运周期(NTC)

Shin和Soenen(1998)提出,可以用营运周期(NTC)代理营运资本并在此基础上建立模型。本文参考Shin和Soenen(1998)的研究方法,选取应收账款、存货和应付账款的周期和作为营运周期的代理,进行实证分析。

3.融资约束(FC)

关于融资约束的衡量方法,学界尚未达成统一意见。本文在衡量指标之间优劣性及差异性的基础上,分别选取6个单变量指标和1个多变量指标作为衡量融资约束的代理变量,以33和66分位点将数据分成高融资约束组和低融资约束组。

(三)模型构建

为了进一步研究我国制造业上市公司营运资本的最优规模数值及其与企业绩效之间的关系,本文选取企业绩效作为被解释变量,营运资本作为解释变量,企业的成长机会、资产负债率和总资产报酬率作为控制变量,建立营运资本与企业绩效之间的多元非线性回归模型(1)。

(1)

为进一步分析影响企业绩效的因素及判断融资约束对企业绩效的影响,本文在引入融资约束的基础上对模型(1)进行调整,构建出非线性回归模型(2),相关变量的设定见表1。

(2)

三、实证检验

(一)描述性统计

主要变量的统计性描述见表2。

表2 统计性描述

由表2可见,变量的平均数、最小值、最大值和标准差均存在较大的差异,这表明数据选择符合研究的要求。其中,企业绩效(Y)的最大值为33.38,最小值为0.08,平均值为1.97,表明样本企业的绩效差异较大但企业的普遍绩效较好。营运周期(NTC)最大值为206.1,最小值为-175.9,平均值为75.5,表明企业的经营资金占用情况差异很大但资金的周转率较好。样本企业的负债率(Lev)平均值接近50%,说明企业的负债结构较合理,基本不存在资不抵债的情况。其中最大值近似于1,最小值为0.01,表明样本企业的资产负债率差异较大但都在正常范围。企业未来成长机会(Grow)平均值为0.04,说明样本企业未来的发展较好。其中最小值为0,最大值为0.63,显示样本企业的未来发展差异较大。总资产回报率(Roa)平均值近似12%,显示样本企业具有较好的收益率。其中最大值接近7.5,最小值接近-2.8,说明样本企业的投资回报率差异明显且存在部分亏损。

(二)相关性分析

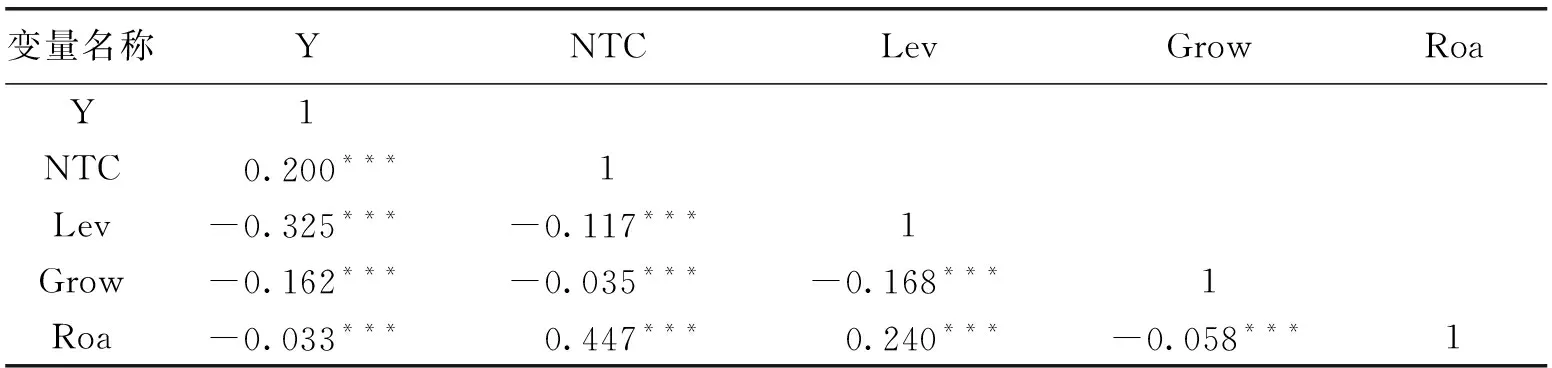

变量间的相关性和共线性会影响模型的准确性。为减少相关性和共线性的影响,本文进行了person检测,检测结果见表3。

表3 主要变量的相关系数

由表3可见,变量之间的相关系数不超过0.5,说明变量之间不存在严重的共线性。为进一步对样本数据进行检测,本文进行了VIF检验,结果显示VIF数值最大为1.39,未超过Studenmund设立的检验上限为5的标准,这再一次说明变量之间不存在多重共线性,样本选择较好。

(三)实证结果及分析

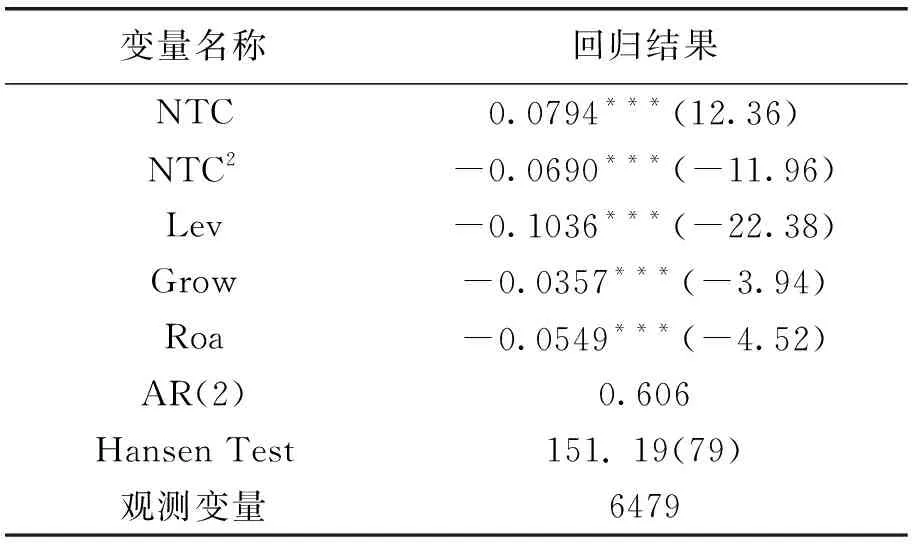

1.营运资本与企业绩效

为探索企业的营运资本与企业绩效的相关性及验证假设H1和H2,本文以企业绩效为被解释变量、营运周期为解释变量,用模型(1)进行实证分析,结果如表4所示。

表4显示,在1%的水平上所有变量都显著,除NTC的相关性系数为正以外,其他变量的相关性系数全部为负,且经过计算营运资本的平衡点为负值,即营运资本管理中存在最优规模的平衡数值,同时营运资本的数值与企业绩效呈现倒U型关系。这说明,当企业的营运资本规模增加但未达到最优平衡点时,企业销售额的增量大于成本的增量,增加企业营运资本的投资额可以带来更多的利润,营运资本与企业绩效呈现正相关关系;当企业的营运资本规模达到并超过最优数值时,企业销售额的增量小于成本的增量,增加营运资本的投资额不仅不能带来利润,反而会增加成本的支出,营运资本与企业绩效则呈现负相关关系。在其他变量中,企业未来的成长机会、资产负债率、总资产回报率,均与企业绩效呈现负相关关系。其中,较高的资产负债率可能导致企业的资金流紧张,进而影响企业的投资效率和企业价值;企业未来的成长机会越大,说明企业的无形资产占比越大,相对而言企业的风险就越大;总资产回报率的数值越大而企业的绩效却越低,两者呈现反比例关系,这可能是由于我国企业严重的不合理资本结构使得企业的绩效受到负面影响,从而大大降低了企业的绩效(郑家喜,2007)[10]。另外,企业融资中短期负债比例较高,也影响了企业的绩效(朱德顺等,2008)[11]。

表4 营运资本与公司绩效的回归结果

2.营运资本和融资约束

关于融资约束的计量标准,理论与实务界尚未取得一致的意见。为了进一步验证假设H3和H4,检验融资约束对企业营运资本的影响,本文从单变量指标和多变量指标中挑选6组作为融资约束的衡量指标,分别进行实证检验。为了检验数据的差异性,本文进行了融资约束条件分组下的NTC均值检测,结果见表5。

表5 融资约束与营运资本在分组情况下的回归结果一览表

由表5可知,除股利支付和利息保障倍数的分组方法外,其他分组方法下的高融资约束和低融资约束分组差异性显著,符合分组研究的要求,为此,本文剔除这两种衡量融资约束大小的变量分组。在剩余的4组分类中,均可见低融资约束分组的相关系数高于高融资约束分组的相关系数,这说明融资约束的程度对营运资本具有一定的负相关影响,支持了本文的假设H4。

3.融资约束、营运资本和企业绩效

为进一步验证假设H5和H6并对模型(2)的合理性进行验证,本文以企业绩效为自变量、以融资约束与营运资本的交互项为解释变量,进一步探索融资约束条件下营运资本对企业绩效的影响,其结果如表6所示。

表6显示,融资约束和营运资本的交互项与公司绩效呈现非线性关系,当营运资本规模尚未到达最优数值时,增大营运资本能够增加企业绩效,给企业带来收益。但当超过营运资本最优规模数值后再增加企业的营运资本,则会减少企业绩效,给企业带来损失。也就是说,营运资本与企业绩效呈现倒U型关系,没有改变假设H1和H2。但在引入融资约束后的实证分析显现,企业营运资本最优规模的数值全部发生偏移,整体数值呈现缩小趋势,即企业面临的融资约束越大,营运资本的最优规模数值就越小。企业的营运资本数量取决于投资规模和资本市场上资金的充裕程度。由于融资约束的存在,导致企业的融资成本提高,使得企业营运资本的最优规模数值发生改变,影响企业的营运资本投入,进而也影响到企业绩效(Hill等,2010)[12],这从侧面验证了假设H5。在其他控制变量中,企业未来的成长性、资产负债率、总资产报酬率均与企业绩效在1%的水平上显著负相关,这说明企业的无形资产占比、负债水平、投资效率等在融资约束的影响下,均对企业绩效有一定影响。

(四)稳健性检测

为了验证实证分析的结果,本文作了稳健性检验。首先,采用多种计量方法衡量融资约束的程度;其次,选取流动资产总额代替营运资本;第三,选取净资产收益率代替企业绩效。经过以上处理后对模型再次进行研究,结果显示,研究结论与上文基本一致。检测结果说明本文的研究结果较为稳定(1)考虑到篇幅,本文未将稳健性检测结果列示。。

表6 融资约束条件下营运资本与企业绩效的回归结果一览表

四、研究结论

本文运用我国制造业上市公司连续10年的财务数据作为研究对象,探寻营运资本规模的最优数值及其与企业绩效之间的非线性关系,并引入融资约束这个关键变量,通过实证分析,得出以下结论:首先,我国制造业企业的营运资本管理存在最优规模数值,且其与企业绩效的关系呈现倒U型。其次,营运资本最优规模的数值受融资约束的影响。融资约束的程度越高,企业营运资本最优规模的平衡点数值反而越低,二者呈现反比例关系。最后,融资约束的程度加大了营运资本对企业绩效的影响。企业受到的融资约束越大,其绩效越低。因此,企业应当尽力平衡营运资本的最优规模。申言之,如果营运资本低于营运资本最优规模平衡点,则企业要尽快增加营运资本投入,以期带来更多的边际利润和规模效益;如果营运资本高于营运资本最优规模平衡点,则企业要尽快减少营运资本,降低风险和减少损失,以维护股东的利益。