预期与未预期分解视角下的货币政策、投资者情绪与股市波动间关系研究

2020-09-10沈羽楠王海侠

沈羽楠 王海侠

摘要:目前学界对于分解为预期及未预期两部分的货币政策的相关效应研究尚少,本文便以此角度出发,对于在预期与未预期分解视角下的货币政策、投资者情绪以及股市波动三者之间的关系进行研究。从实证结果来看,我国的预期货币政策都对于投资者情绪以及股市波动产生了更为明显的影响。据此,本文提出了以下建议:央行制定及实施货币政策时应在注意政策透明度的同时考虑股票市场及投资者情绪。

关键词:预期货币政策;未预期货币政策;投资者情绪;股市波动

一、前言

自1990年12月上海证券交易所开业以来,我国股票市场对于我国总体经济局势的影响力逐渐扩大,股票市场的监管与调控日益重要,货币政策与股票市场之间存在的关系便成为了学界研究的热点问题。在大量学者对于货币政策与股票市场之间的关系进行研究,得出并不甚一致的结论后,部分学者另辟蹊径,从行为金融学的崭新角度出发,提出被预期到的信息与未被预期到的信息可能会对于经济产生效力不同的影响。

此外,随着行为金融学等金融分支专业领域的不断深入研究,投資者情绪目前已经成为解释金融市场异象的重要基础理论。学者们认为,投资者情绪能很大地影响股票市场的上下波动,是影响股市的重要因素。同时在将货币政策分解为预期以及未预期两部分的情况下,投资者也可能对于突然之间的政策变动形成一定的想法与认识,而导致投资者情绪产生波动。

因此在将货币政策分解为预期及未预期两部分的前提下,值得对于“货币政策、投资者情绪以及股票市场波动三者之间的关系”这样的议题进一步分析研究。本文便以此角度出发,探讨货币政策、投资者情绪以及股票市场波动之间的相互关系。

二、变量数据选择与处理

(一)货币政策的分解

本节参考邹文理、王曦(2011)[1]的方法,采用货币供应量M2作为货币政策的量化指标,选取2009年1月至2018年12月的M2月度数据,对其进行X12季节调整后取对数增长率MGR,并针对该增长率构建ARMA模型,根据AIC与SBC准则最终选择ARMA(1,1)以预测M2货币增长率,使用静态预测(static forecast),将其作为预期货币政策。

随后,将实际M2货币增长率与预测M2货币增长率之间的差值作为未预期货币政策,从而将货币政策分解为预期(EMGR)以及未预期(UMGR)两部分。

(二)投资者情绪的量化

要对投资者情绪进行较为全面的度量,关键在于构建一个投资者情绪复合指数,即将多个单一指标通过一定的统计分析方法合成一个复合指标。本文参考了易志高、茅宁(2009)[2]构建中国股市投资者情绪CICSI的方法,选取股票型基金截止日资产净值(FUND)、新增投资者开户率(NIA)、市盈率(PE)、IPO上市首日收益(IPOR)、IPO数量(IPON)、交易量(TURN)、流通市值加权市场月换手率(TURNR)这七个代理变量,通过“提前”“滞后”关系分析,利用主成分分析法,构建了剔除宏观经济因素影响的投资者情绪复合指数。

最终得到SENT指标:

SENT=0.0605RFUND+0.2905RIPON+0.3144RIPOR+0.2598RNIA+0.3307RPE+0.1213RTURN+0.2560RTURNR

(三)股市波动的量化

本文参考国内外文献,最终根据GARCB(1,1)模型来构造股票波动率。选取我国沪市2009年1月至2018年12月的上证综指SH,对其取自然对数之后差分,得到上证综指的对数收益率RSH。之后,对于该对数收益率进行GARCH(1,1)模型的拟合,根据条件方差方程,迭代得到上证综指的对数收益率的条件方差作为波动率,记为SHVOL。

三、货币政策、投资者情绪及股市波动三者关系实证分析

(一)分别含预期货币政策及未预期货币政策的VAR模型

为了区分货币政策的预期部分和未预期部分与其他两个因素之间的关系,本文分别用预期货币增长率以及未预期货币增长率作为货币政策的具体指标,构建了两个VAR模型进行对比分析。包含预期货币政策的VAR模型记为VAR1;包含未预期货币政策的VAR模型记为VAR2。由于篇幅关系,在此不放两个VAR模型的表达式。

根据VAR1与VAR2两个模型,对比系数的绝对值,相比于未预期货币增长率,预期货币增长率对投资者情绪以及上证综指波动率均有更强烈的影响。

(二)稳定性检验

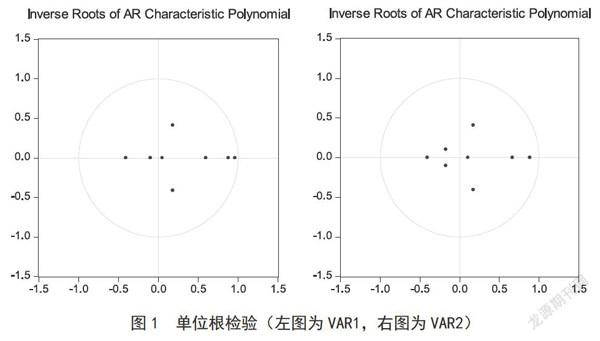

对于构建出的两个VAR模型分别进行单位根检验,判定结果如图1所示,两个VAR模型均稳定有效。

(三)格兰杰因果检验

对两个VAR模型作格兰杰因果检验,在10%显著性水平下,上证综指波动率、上证综指收益率及投资者情绪的波动可以分别被其余三个因素的波动共同影响;而预期货币供应增长率及未预期货币供应增长率都不能被其余三个变量的波动所共同影响。

(四)脉冲响应函数

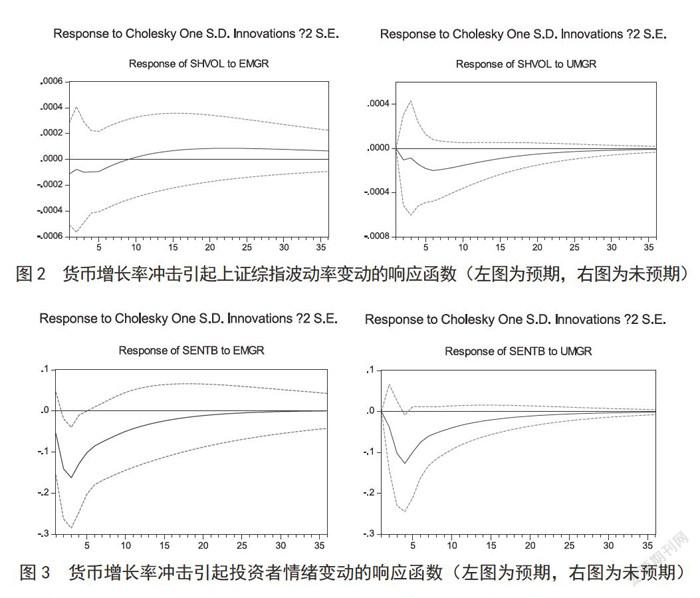

分别给预期货币增长率以及未预期货币增长率一个标准差的正向冲击。首先观察在该冲击下上证综指波动率的脉冲响应结果,如图2所示。

不难看出,无论预期与否,货币增长率对于上证综指波动率都是首先呈现负面影响,随后该负面影响逐渐减弱。区别在于,对于预期到的货币增长率,其产生的负面影响最终会反向变成正向影响,也就是说在长期来看,预期货币政策会正向促进股市波动的变化。

接下来,观察在同样冲击下投资者情绪的脉冲响应结果,如图3所示。

总体来看,无论预期与否,货币供应增长率对投资者情绪均存在着负面影响。然而,投资者情绪对于未预期货币增长率变动的反应速度稍慢于對预期货币增长率变化的反应速度,同时,预期货币增长率的变动对于投资者情绪的变动有更大的影响。

(五)方差分解

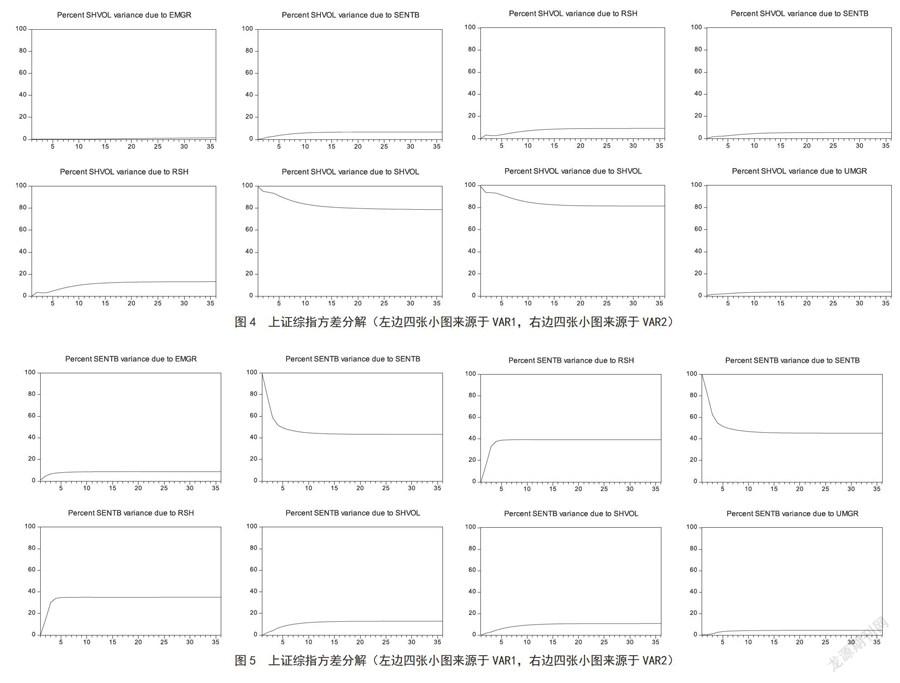

在脉冲响应之后,对上证综指波动率以及投资者情绪分别进行方差分解,以了解VAR模型中预期货币增长率与未预期货币增长率的结构冲击强弱情况。

根据两个均针对上证综指波动率展开的方差分解,可以对比看出,在两个VAR模型中,VAR1模型(包含预期货币增长率)中的投资者情绪对于上证综指波动率有·更强烈的影响效果;VAR2(包含未预期货币增长率)中的货市增长率因素对股市波动的影响百分比更高。(如图4所示)

根据两个均针对投资者情绪展开的方差分解,可以对比看出,在两个VAR模型中,VARI模型(包含预期货币增长率)中的上证综指波动率以及货币增长率因素都对投资者情绪产生了相比之下更高比例的影响。(如图5所示)

四、总结

以上实证分析结果反映了我国预期货币政策仍对投资者情绪以及股市波动产生了比未预期货币政策更为明显的影响,这一结论正好与理性预期的假设截然相反,可能有以下两个原因:(1)我国的M2货币增长率大部分可以通过前期信息进行解释,因此预期货币政策力度远大于未预期货币政策力度;(2)我国的投资者可能还不够成熟理性,不能正确认识并理解出台的货币政策,投资者理性预期水平尚不足,目前投资者的预期值与理性预期值尚存在较大偏差。通过前面的讨论,提出政策建议如下:(1)央行制定及实施货币政策时应注意透明度;(2)央行制定货币政策时应当考虑股票市场的情&:(3)央行制定货币政策时应当考虑投资者情绪。

参考文献:

[1]邹文理,王曦.预期与未预期的货币政策对股票市场的影响[J].国际金融研究,2011(11):87-96.

[2]易志高,茅宁.中国股市投资者情绪测量研究:CICSI的构建[J].金融研究,2009(11):174-184.

作者简介:沈羽楠(1995-),女,汉族,浙江绍兴人,东华大学旭日工商管理学院,硕士研究生,金融学专业,研究方向:投资银行与资本市场;

王海侠(1975-),女,汉族,山东枣庄人,东华大学旭日工商管理学院,副教授,硕士生导师。