基于R语言的上证综指分析与预测研究

2020-08-21王雨展

王雨展

摘要:众所周知,随着股票市场的蓬勃发展,很多企业和个人会通过投资股票进行获利,然而股票市场风云莫测、起起伏伏、波动巨大,很难对其长期走势进行长期精准的预测,因此研究上证综指的每日价格是十分有必要的,这也有利于市场参与者对市场进行分析,能够更好地预测股票市场的走势。时间序列分析是股票市场波动预测的重要方法,因此文章利用R语言,选取了2017年2月3日至2019年6月30日的上证综指收盘价数据,运用了时间序列分析法构建了ARIMA模型,对上证综指进行模型的拟合,结果说明ARIMA(2,1,1)拟合程度最好,并预测了未来3年走势图。

关键词:上证综指;ARIMA模型;R语言;时间序列分析

上证综指是反映了上海证券交易所股票波动十分重要的指标,每天都有一个开盘价和收盘价,价格没有规律的波动,人们无法准确预测其未来的走势并从中获利。历年来,金融界很多学者研究了不同的股票价格模型和方法,比如时间序列方法、AR模型、GARCH模型等,都是用来拟合股票价格的走势。上证综指受很多因素的影响,比如市场内部因素:股票价格市场的供给与需求,也就是资金和筹码的比例;微观上有上市公司的财务状况情况,但很多公司不会过多披露自身的营业额和财务信息,导致信息不对称,也使股民和公司无法预测其未来的走势。除此之外,还有国内外重大的活动和政府的政策,都会使股票价格波动无法预测,因此研究上证综指的走势可以对中国股票市场有很好的分析和预测。对于股票价格的研究,可以运用股票的差分进行建模,由此本文采取合理的时间序列ARIMA模型来研究上证综指每日收盘价格。

一、模型说明

ARIMA模型,即差分自回归滑动平均模型,ARIMA(p,d,q),AR是“自回归”,MA是“滑动平均”。模型通过阶差分可由非平稳的时间序列得到稳定的时间序列,其中的和分别为自回归和移动平均的滞后阶数,其模型表达式为:

Xt=α1Xt-1+α2Xt-2+…+αpXt-p+θ1εt-1+θ2εt-2+…+θqεq-3(1)

本文的数据是从东方财富Choice终端网上选取,时间是从2017年2月3日至2019年6月30日,除去節假日的所有每日收盘的上证指数作为本次研究的样本数据,共有587条数据。

二、实证研究

(一)平稳性检验分析

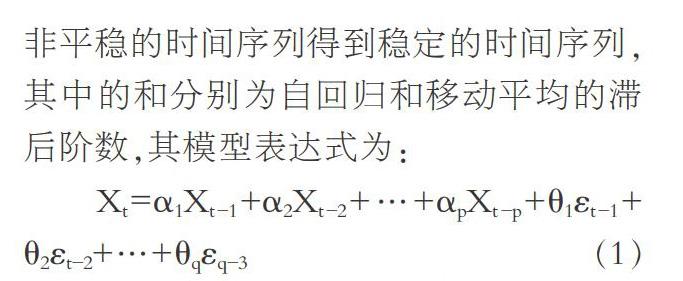

从图1中可以看出,3年上证综指的大致走势,没有明显的周期和季节趋势,且波动幅度较大,是一个非平稳的时间序列。可以看出在2017年4月至11月间上证指数有一个很明显的上升趋势,而在整个2018年上证指数急速下降,从某种程度上表现出了股市的繁荣与衰落,跌宕起伏,所以该序列不平稳,需要进行平稳化处理。在本次研究中,选择通过差分进行处理,一阶差分后,得到序列。

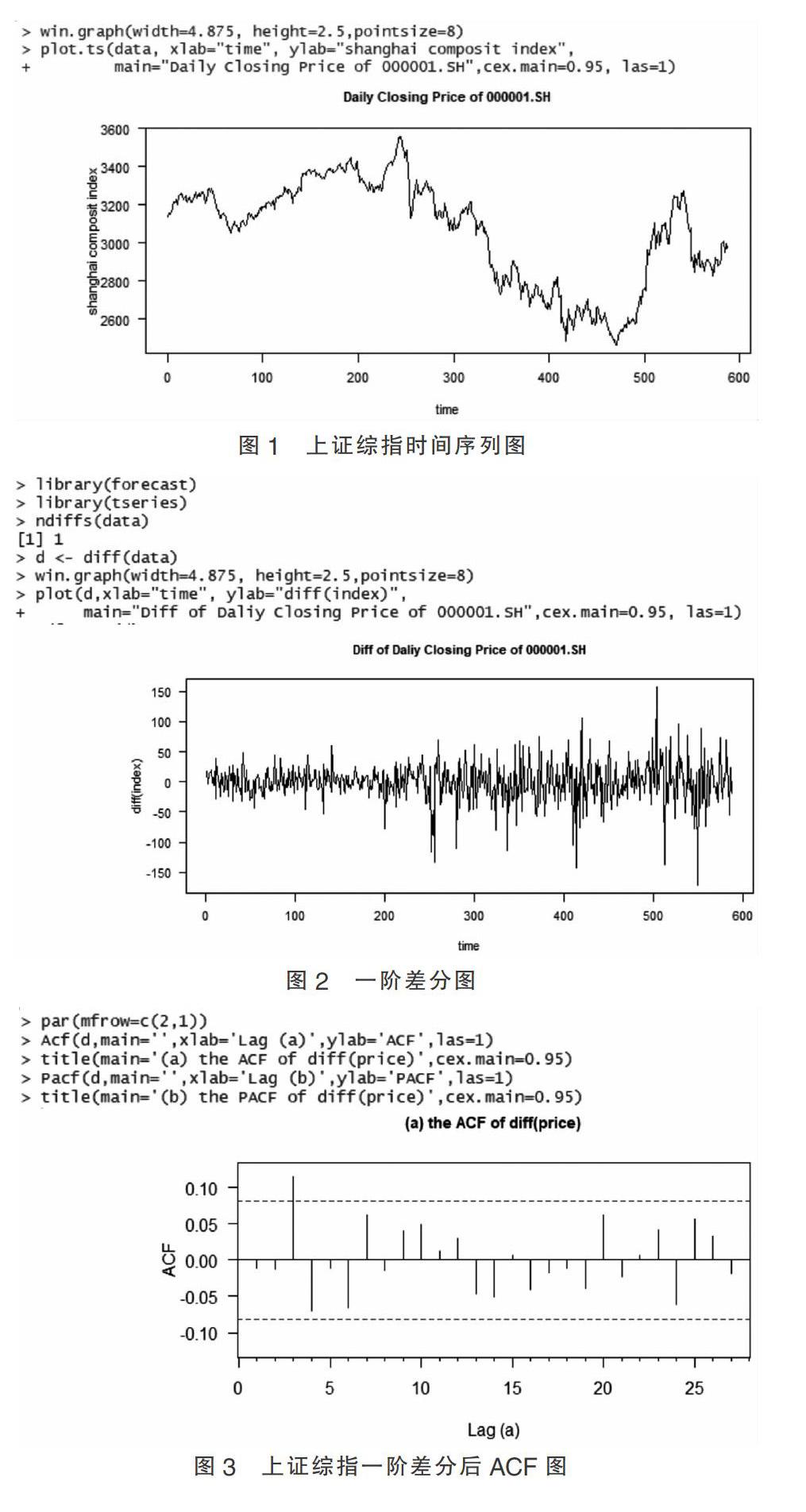

从图2看出新的序列在零的上下波动,从而初步判断一阶差分后的序列是平稳序列。为进一步判断一阶差分后的序列是否为非平稳的,下面进行自相关和偏自相关图检验或单位根检验。

1. 自相关图和偏自相关图检验

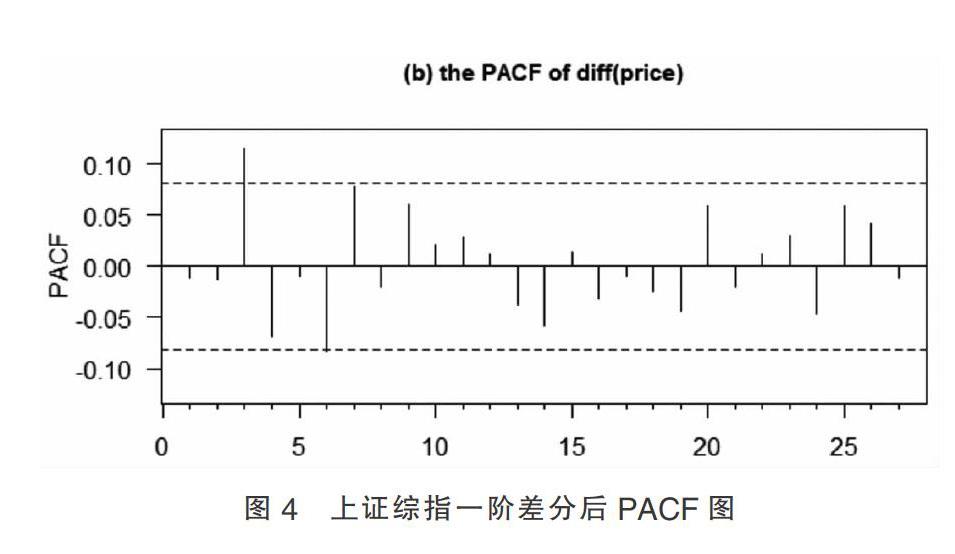

利用以上R语言代码得到自相关图和偏自相关图。由一阶差分之后序列的自相关结论可知,一阶差分后的ACF值快速落入置信区间内,且一直在区间内,不收敛,表现拖尾现象。偏相关图分析得到,PACF值由向0收敛的趋势,并且在置信区间内,表现了截尾性。

2. 单位根检验

如果检验的序列中存在单位根,则是非平稳序列,反之是平稳的。本文利用R语言中的adf.test( )函数对序列进行单位根检验,该函数在tseries程序包里。

从单位根检验结果来看,p=0.01<0.05,因此上证综指序列一阶差分之后是平稳的。

(二)ARIMA模型的建立

经过多种ARIMA模型的拟合,发现ARIMA(2,1,1)模型的拟合效果最好,因此选取该模型。

接下来进行ARIMA模型的评价,如果该模型拟合较好,则残差会近似服从均值为0的正态分布,另外对任意的滞后阶数来说,残差自相关系数都将为0。模型的残差应该满足独立正态分布,即残差之间相互独立。

由图5可知,序列上的点基本都均匀分布在线上,因此残差满足正态性假定。最后需要对模型中的残差序列进白噪声检验,如果是白噪声,则序列所有有用信息都提取充分,反之则需要重新建模。本文利用R语言中的Box.test()函数进行检验。

结果可知,p=0.8946>0.05,即该模型通过白噪声检验,模型拟合较好。

(三)ARIMA模型的分析及预测

创立模型就是为了对未来某个时点的数据进行预测分析,所以采用已经拟合好的ARIMA(2,1,1)模型来进行数据预测。由于本文所采集的是2017年2月3日至2019年6月30日的数据集,所以基于这些数据,利用forecast包中的forecast()函数来实现对未来时间内上证综指走势的预测,以下是预测未来3年的预测图。

三、结语

本文基于2017年2月3日至2019年6月30日我国上证指数时间序列,利用R软件对成熟的时间序列建模技术构建了该样本期间的ARIMA(2,1,1)模型,探究我国股票市场的波动特征,并预测了未来3年的上证综指的走势情况,对模型拟合效果和预测准确度进行了检验,效果均良好,给股票市场研究人员提供了理论的支持与建议。股民或者公司可以利用软件技术,收集之前上证综指的走势及波动,建立合理的模型进行分析,尽管该时间序列毫无规律,但对于已有的数据可以很好地预测。

股市一直以来是国民关注的热点,对于股市的监管者来说,股票的市场信息应该公开,信息越完整公开透明,投资者对信息越不容易过度反应,市场波动也会随之减小,市场机制的作用发挥的越好。与此同时更要加强对风险的监测和管理;学习先进的风险管理经验,提升监管层对市场波动的把握和前瞻性,提高管理的有效性。股市是经济的晴雨表,经济优质发展会投射到企业的优质发展,企业应该及时了解国内外各大消息与政府出台的政策,一些小举动便会引发很大的股市波动。国家的金融服务市场也代表该国的核心竞争力,历年来也有全球股灾造成的经济危机都会造成国民的动荡,因此合理预测股票市场的价格尤为重要。

参考文献:

[1]戴宁.上证综合指数波动研究——基于ARIMA模型[J].时代金融(下旬),2016(05).

[2]李敏.上证综指收益率的影响因素分析[J].时代金融(下旬),2019(09).

[3]董波霞.浅析中国宏观经济与股票市场互动关系[J].新商务周刊,2019(02).

[4]赵彤.基于ARIMA模型族对波动率预测的实证研究——以上证综指为例[J].知识经济,2018(09).

[5]林晨.上证综合指数波动率的建模分析[J].财讯,2018(04).

(作者单位:江西财经大学)