控股股东股权质押:“掏空”抑或“缓解融资”?—基于H公司的案例分析

2020-08-01权家红李蔚冉安徽财经大学会计学院

权家红 李蔚冉(安徽财经大学会计学院)

■引言1

股权质押是指出质人质押股权获得资金的一种手段。对于出质人来说,由于股权质押受到的监督管理较弱,控股股东可以在不失去控制权的同时进行相对便捷的融资。同时,股权的市场接纳程度较高,容易变现,对于质权人来说,在处置股权时的成本较小,风险较低。

出于目的不同,控股股东的质押股权的行为,可能是促进公司的发展,提升企业价值。然而也存在出于侵占公司的利益的动机。基于此,结合典型案例,通过区分控股股东股权质押所取得的资金用途,从市场效应、财务绩效、掏空行径三个角度出发,分析控股股东股权质押的动因及对企业财务状况和价值的影响,对股权质押行为、公司融资以及资本市场的良好运行具有重要的意义。

■案例介绍

(一)科陆电子情况简介

1.科陆电子基本情况

H公司成立于1996年,是一家经营电力精密设备、电力配网自动化系统的开发、生产和销售的公司。公司于2007年在深证市证券交易所上市交易,之后,公司引领了我国高端电能表行业的发展,是我国标准仪器设备的标杆。

2.H公司股权结构

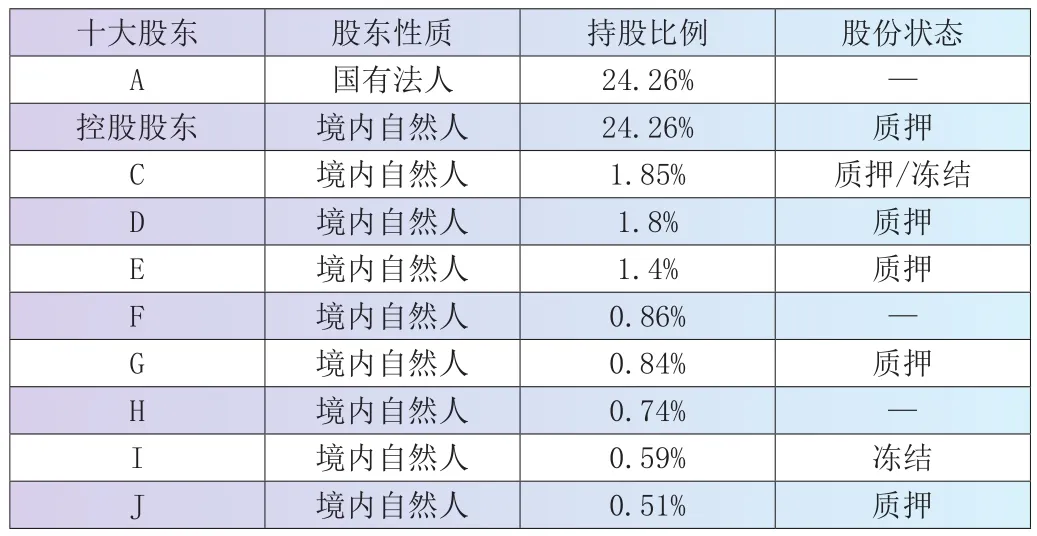

根据H公司2019年年度报告数据,截至2017年底,公司股份总数1408349147股,其中有限售条件股份459232203股,占公司股份比例32.61%,无限售条件股份949116944股,占公司股份比例67.39%。截至2018年12月31日,该公司前十大股东持股比例如表1所示:

从表1可以看出,H公司除控股股东将股份用于质押外,其他股东质押股份的比例也较高,该公司整体质押的股份比例较高,从该公司近三年年报中看出,控股股东的持股比例一直在下降,由2017年的49.93%下降至2018年的32.35%以及2019年的24.26%。通过研究控股股东一方面减持股份,另一方面近乎将所有股份质押,更能探究控股股东的减持以及质押对上市绩效以及内在价值的影响。

表1 H公司2019年前十大股东持股情况

(二)H公司控股股东股权质押情况

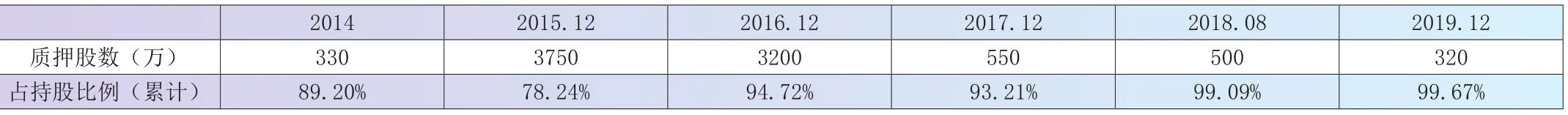

从H公司年报可以查询,该公司控股股东股权质押的行为可以追溯到2011年,但股权质押频率和质押比例较低。然而从2017年开始,该公司控股股东的股权质押比例和频率都有大幅度的上升。截至2019年12月,该公司控股股东的股权质押比例占所持股的99.67%,基本上质押了自己所持有的全部股份。

从表2中可以看出,H公司控股股东质押的股权的数量逐年增长。尤其是2016年和2017年进行了多次大比例的质押,股权质押累计比例由2015年的78.24%上升至2019年99.67%,控股股东面临无股可以质押的局面。甚至,由于股权质押比例较高,假如公司的股价持续的下跌,没有多余的股权用来补仓,公司就会面临爆仓危机,公司的控制权受到影响。

■H公司控股股东股权质押动因分析

现有的研究认为,控股股东质押股权存在不同的动因,进而带来不同的影响,主要有正面和负面两种,分析控股股东股权质押的动因,能够更好地了解股权质押对公司经营绩效以及内在价值的影响,进而为化解可能由于股权质押带来的风险提供措施。

表2 H公司控股股东股权质押情况

表3 H公司现金流量表

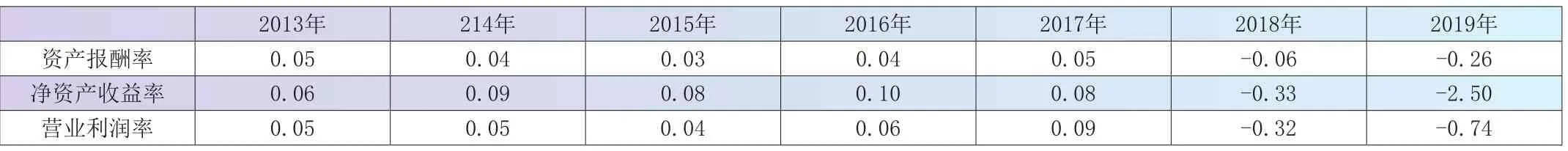

表4 H公司盈利能力指标

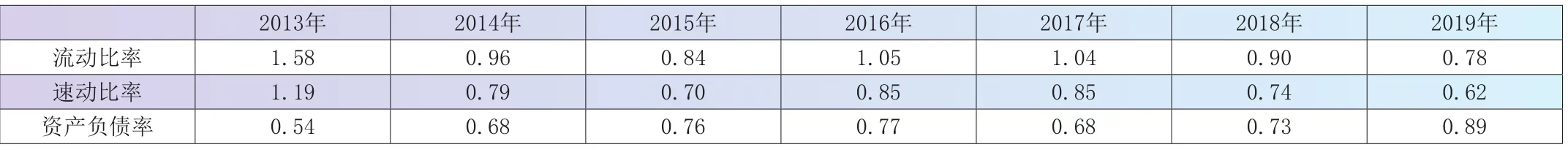

表5 H公司偿债能力

表6 H公司流动性指标

(一)满足公司资金需求

融资难是民营公司普遍存在的问题。面对融资难题,控股股东选择质押股权获得资金成为解决资金不足的新方式。

表3数据可以看出,H公司的经营以及投资活动产生的现金流量在2015年发生大幅度的下降,产生巨大的亏损。经营活动产生的现金流量从2016年开始实现了三连增,但2019年又发生大幅度的下降。投资活动产生的现金流量一直处于亏损状态,仅仅2019年实现了正的投资盈利。而筹资活动产生的现金流量整体处于下降趋势,且2019年筹资活动产生的现金流量形成了亏损。

从上述数据可以看出,H公司的现金流量近年来一直处于亏损状态,资金短缺,而这与公司的扩张战略有关。H公司控股股东参与公司两次定增以及投资创业基金、房地产项目以及其他的长期投资项目,需要大量的流动资金作为支持,而股权质押成为该公司控股股东及时获得资金,实现公司战略规划的重要手段。

(二)侵占公司利益

控股股东质押比例越高,对公司利益侵占的可能性就越高。公司的经营决策受到控股股东的影响,从而控股股东在公司的内部制定有利于自身发展的战略规划。H公司控股股东股权质押比例过高,通过质押获得的资金用于投资个人的长期投资项目,无视整个公司的发展规划,一旦面临平仓风险,将给公司的控制权和经营活动带来巨大的风险。

■H公司控股股东股权质押后果分析

(一)公司财务状况的变化

通过查询公司的年报,分析H公司控股股东大规模股权质押期间公司的盈利、偿债和营运能力等财务指标的变化,进而得出控股股东大规模股权质押对公司财务状况的影响。

1.盈利能力分析

选取了资产报酬率、净资产收益率、和营业利润率分析公司的收益能力。

从表4可以看出,2017年及以前,H公司的整体盈利水平比较平稳,且公司的整体盈利水平不高。然而2018年以及2019年,H公司的资产报酬率、净资产收益率以及营业利润率均为负值,该公司的整体盈利水平大大下降。因此。期间内H公司控股股东大规模的股权质押比例对公司的盈利能力有一定的影响。

2.偿债能力分析

表5数据表明,H公司的流动比率整体处于下降趋势,尤其是2018年和2019年大幅度下降且低于1,,速动比率整体也呈下降趋势。在控股股东大规模股权质押期间,公司的短期偿债能力较差。公司的资产负债率整体处于上升趋势,质押过多的股权影响了公司的长期偿债能力,给公司带来了一定程度的财务风险。

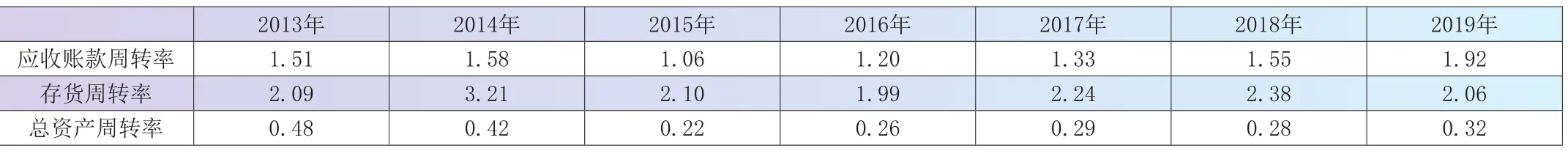

3.营运能力

表6数据表明,H公司,公司资产的流动性较好,坏账较少,整体的营运能力较为平稳。

(二)对公司价值的影响

本文选取2013年至2017年H公司和行业平均水平的托宾Q值,研究H公司在大规模股权质押前后公司估值的变化以及与行业平均水平的对比情况,进而得出大规模股权质押对公司内在价值的影响。·

由图1可以得出,2016年以前,由于控股股东较高比例的股权质押,使得公司的托宾Q值低于行业的平均水平。在H公司控股股东股权质押比例大规模增多的2016年-2018年三年中,股价下跌带来爆仓危机,公司的托宾Q值不断下降,企业价值受到影响。随着公司股价的不断下跌,2019年以来公司虽通过一系列措施化解股票平仓风险,但是公司的托宾Q值仍然低于行业的均值水平。

■结语

本文通过研究H公司控股股东股权质押动因,分析控股股东大规模股权质押对公司财务状况和价值的影响。分析得出,该公司控股股东为满足多元化经营战略对资金的需求,通过质押公司股权获得资金。然而由于控股股东质押所得资金用于自身所从事的相关产业,给公司的财务状况带来了不利影响,降低了企业的价值,后虽通过一系列措施减轻所面临的平仓风险,但未对公司股价带来明显的好转。