美国非常规油气投资决策经济评价主要方法及应用*

2020-07-31邓子渊王睿智朱倩叶非凡

邓子渊,王睿智,朱倩,叶非凡

( 中国石化国际石油勘探开发有限公司计划部)

非常规油气是指用传统技术无法获得自然工业产量,需用新技术改善储集层渗透性或流体黏度等才能连续或准连续型聚集并经济开采的油气资源。对于非常规油气与常规油气的划分,并没有严格的标准,不同国家(地区)或同一国家(地区)不同盆地甚至不同层系划分标准也不尽相同,需要结合储集层物性、流度特征和开发难度来确定[1]。

通常来说,非常规油气普遍具有如下特性:大面积连续分布,圈闭界限不明显;无自然工业稳定产能,达西渗流不明显;储集层致密,孔隙度小于12%,渗透率小于1.0毫达西等成藏特征。

非常规油气主要包括致密油(页岩油)、致密砂岩气(致密碳酸盐岩气)、页岩气、煤层气、油页岩、油砂油及天然气水合物7种资源[2]。

1 美国油气合作合同主要特点及财税内容简介

油气合作合同及财税条款是开展经济评价工作的重要基础。美国油气土地矿权以私有为主;通过买卖、租赁方式转让所有权和使用权;交易非常频繁;租约勘探期一般为3~5年,如果有油气井开发生产,租约可以自动延期,直至弃井或转让。

在土地单元内进行勘探开发一般需要遵守联合作业协议(Joint Operating Agreement,JOA)或强制联营协议(Force Pooling)。联合作业协议模式下,作业者与非作业者权利和义务存在很大差异。作业者在有共同权益的土地单元内提出新井钻井计划时,提供授权花费(AFE),双方拟定联合作业协议。作业者在未来时期将按照联合作业协议向非作业者提供该井的钻完井作业日报、作业费用、日常油气生产数据等基本资料。非作业者在收到作业者钻井计划时,根据自己对邻井或已生产井的石油地质、开发地质、油藏工程和工程技术的认识在一定期限内(通常30天)作出跟进、不跟进或出售权益的决定。若跟进,则按工作权益比例进行投资和回收;若不跟进则暂时失去工作权益,在作业者回收300%钻完井费用、100%的地面设施等投资后,再次获得工作权益;若出售权益,则可以获得一定现金收入或干股。操作层面由作业者完全作主,非作业者无建议权。非作业者在取得资质前提下,可以提出新井钻井计划,转变为作业者。

油气单元如果没有联合作业协议,则采取强制联营协议执行。强制联营一般按照强制联合裁决令(Force Pooling Judicial Order,FPJO)和强制联合法(Force Pooling Law)执行。俄克拉荷马州的强制联营作业者,一般还提供前期联合信函协议(Pre-Pooling Letter Agreement,PPLA)。与联合作业协议一样,作业者通过提出钻井计划来与非作业者开展勘探开发合作,非作业者需要针对钻井计划回复作业者,选择跟进或不跟进等投资决定。

联合作业协议与强制联营不同的是,作为非作业者,联合作业协议拥有更多的权利和义务的划分,包括信息要求权、审计权、破产清算优先权等;前期联合信函协议是作业者发出的简单协议,维护了信息要求权,失去了审计权等;强制联合裁决令是法院的裁决令,只有收益的分配协定,进一步失去了信息要求权等;但是,前期联合信函协议和强制联合裁决令获得了更宽松的决策时间、付款时间和资产运营等权利。

非常规油气项目合作合同模式决定了项目生产经营的决策机制和各参股方的权利和义务,解读基于以上合同的财税制度和相关内容对开展经济评价同样十分重要。美国非常规油气项目财税制度为矿税制,主要财税内容的相关关系见图1。

根据不同地区和区带,矿区使用费一般在12%~20%。原油和天然气的采掘税税率均为7%,天然气凝析液(NGL)无采掘税;对于2017年7月后的新钻井在投产后的48个月内或投资回收日前(以二者先到日期为准)可享受采掘税为4%的优惠政策。所得税分为联邦所得税和州所得税两种。一般联邦所得税税率为21%;州所得税税率为3%~12%,有些州所得税免税。

图1 美国矿税制合同主要财税内容

2 非常规油气投资决策经济评价关键影响参数

无论是作业者还是非作业者,提出钻井计划或决策是否跟进均需要以经济评价为前提。在充分了解美国非常规油气项目的合作模式和财税内容后,需进一步根据单井产量、投资、成本、油气价格等参数,利用经济评价模型,进行该井净现值(NPV)和内部收益率(IRR)测算,进而决策是否具有经济开采价值。

与普通的常规油气勘探开发项目相比,非常规类油气藏的地质不确定性很大,储层非均质性强,多段压裂长水平井中流体流动规律极其复杂,作业者技术能力差异大等原因导致初始产量、递减速度的不确定性大,即使是同一区域甚至同一个土地单元内(1平方英里)的产量也存在较大差异。

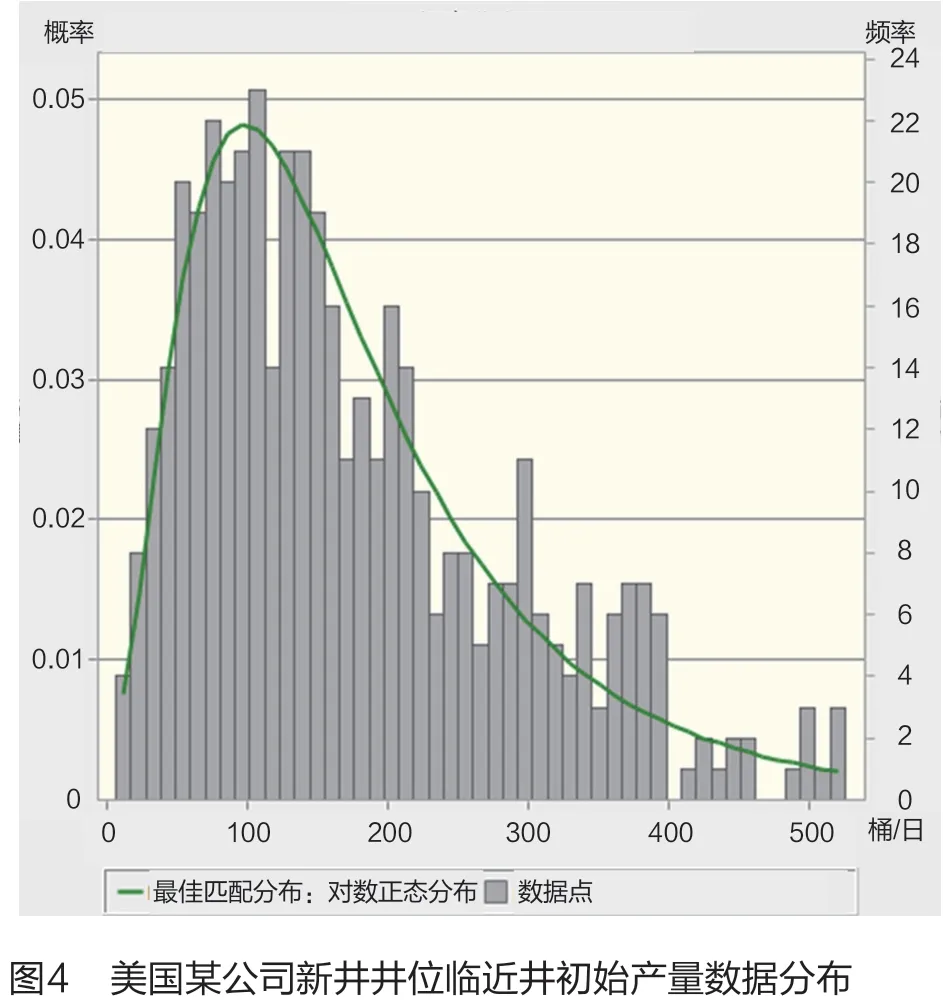

为探究如何准确判断非常规油气田项目的初始产量,笔者对美国某项目2013年以来投产的400余口井的开发曲线进行了初始产量统计分析(见表1)。

从表1可以看出,根据不同地质特征划分的不同区域初始产量波动范围极大,同一区域内初始产量最低约10桶/日,最高达到775桶/日。以页岩油为代表的非常规油气资源都具有同一区域初始产量不稳定,产量递减率高,生产周期长,产量增长提升慢等特点。初期产量的不确定性导致非常规油气钻井投资的经济效益存在达不到预期的风险。经济评价结果准确与否关键在于对初始产量的准确判断和相关评价方法的使用。

笔者利用蒙特卡洛模拟对投资决策经济评价参数如初始产量(Qi)、初始递减率(Di)、递减指数(b)、资本成本(Capex)、油价等进行敏感性分析(见图2、图3)。

从图2中可以看出,投资内部收益率(IRR)对初始产量(Qi)和初始递减率(Di)最为敏感,是非常规油气投资决策经济评价的关键影响参数。这两个关键参数的预测准确与否,直接决定了钻井部署或钻井跟进的成功率。对这两个关键参数,可以通过在投资决策前深化地质条件、储层分布和钻井单元内剩余可采资源研究,建立精细的地质模型和地质图件,加强生产特征及产能分布规律研究,提高新井初始产量预测准确度,通过持续优化新井评价等方法提高其预测的准确度。

3 美国非常规油气投资决策主要经济评价方法

在对合同和财税内容进行判识和确定影响投资决策的关键影响参数后,需要依据科学的方法论展开经济评价。为探求对于非常规油气田项目经济评价的最优化,本文介绍三种常用方法,并以案例分析说明各种方法的优缺点。

3.1 方法简介

非常规油气项目经济评价方法通常采用折现现金流法(DCF),根据一定的假设条件,预测拟投资项目未来一定期间内产生的自由现金流,然后按照适当的折现率进行折现,从而计算出项目的未来净现值或根据自由现金流求得使净现值为0情形下的内部收益率。根据对典型曲线关键影响参数初始产量Qi和初始递减率Di的处理方式不同,相关的评价方法通常被分为以下三种。

3.1.1 平均预测产量法

平均预测产量法通常在进行经济评价决策过程中,根据该区域历史井平均产量或相关地质油藏资料,模拟出一条产量典型曲线进行产量预测,从而得出拟投资项目的净现值和内部收益率等指标结果,用于投资决策参考。

3.1.2 离散概率产量法

根据目标区域内邻近井历史产量数据,进行统计分析,得到10%的可靠性(P10)、50%的可靠性(P50)和90%的可靠性(P90)三条典型曲线,也可以对目标区域预测多条典型曲线,专业人员再按经验分别对各典型曲线发生概率赋予一定的数值,而后依据每条典型曲线经济评价结果,乘以各自的概率,汇总得出拟投资项目的净现值和内部收益率等指标结果,用于投资决策参考。

3.1.3 蒙特卡洛模拟产量法

根据目标区域内足够多的历史生产数据,对初始产量或初始递减率等关键参数进行规律总结,预测出新钻井的初始产量连续分布规律,例如对数正态分布、正态分布、三角分布等,结合初始递减率、递减指数等指标,形成评价时间段内的产量剖面,然后利用蒙特卡洛模拟法计算出非常规油气投资项目的净现值和内部收益率等经济指标的概率分布,为是否投资提供决策参考。

目前,北美地区预测页岩油气井产量及可采量的主流方法是改进Arps递减模型,该模型包括超双曲递减(递减指数b大于1.0)和指数递减两段预测模型[3-4]。通常根据区域地质研究,综合考虑储层物性分布,结合实际产能和气油比,将有利区划分为不同区带,而后选择区域临近、油气地质条件相近的在产井,选择资料正常的多口老井初始产量数据进行统计分析,根据其递减特征建立典型曲线。当通过上述方法确定经济评价参数初始产量(Qi)后,影响单井产量预测及可采量评估的主要因素变为第一阶段的超双曲递减指数(b)和第二阶段的最终递减率(Dmin)[5]。对美国地质油藏条件相似的油区在产非常规油气井进行统计分析的结果显示这两项参数在统计上遵循正态分布或对数正态分布。

3.2 案例分析

假设美国某公司提出1口新井钻井建议,根据历史统计数据,假设该井钻完井投资(Capex)预计220万美元,操作费用(Opex)分为固定操作成本和可变操作成本,其中固定操作成本为每月1700美元,可变操作成本为5美元/桶。要求各权益方作出跟进或不跟进的答复。假定C方拥有工作权益为30%。如果C方选择跟进,则需要进行后续投资;如果放弃跟进,可以选择将此权益出售,假设不跟进可以获得权益出售收益预计为15万美元。本案例主要通过上述三种方法论证是跟进投资还是选择权益出售,方案假定折现率为10%。

3.2.1 主要参数预测

该井经济评价主要参数是产量和油气价格。

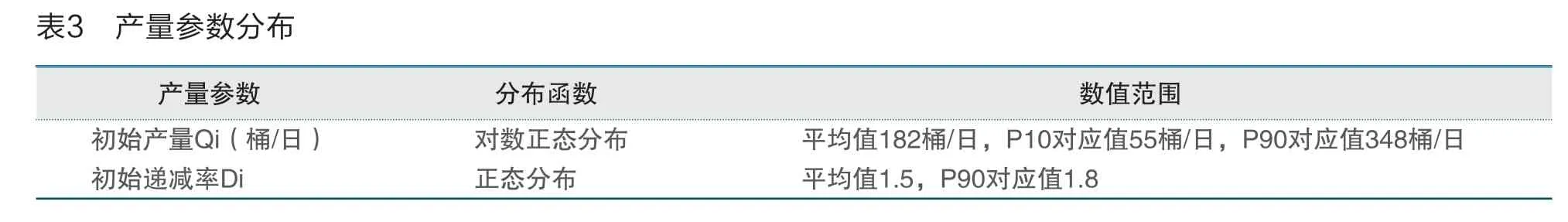

新井产量剖面递减曲线双曲递减段P10、P50和P90三条典型曲线相关参数见表2。

地质和油藏专家根据历史邻近井数据和经验,利用软件拟合出预测的典型曲线的初始产量(Qi)、初始递减率(Di)见图4、表3。

递减曲线末段指数递减段的最终递减率(Dmin)为0.07,递减指数b值约为1.1。

?

?

关于油气价格预测,根据历史统计数据,将运输费、处理费、燃料费及销售费用考虑在贴水中,并假设原油较美国西得克萨斯轻质原油(WTI)价格贴水3%,天然气凝析液(NGL)贴水71%,天然气贴水76%。贴水后油气价格预测见表4。

根据上述产量、成本、费用、价格等参数,三种不同经济评价方法的评价结果如下。

3.2.2 平均预测产量法的结果

使用产量参数的平均值,Q i=1 8 2 桶/日,Di=1.5,经济评价结果为净现值170万美元,内部收益率36%。该经济评价结果显示如果选择跟进,可以获得净现值约170万美元,内部收益率为36%,明显好于不跟进决策的权益出售所得15万美元,因此建议跟进钻井。

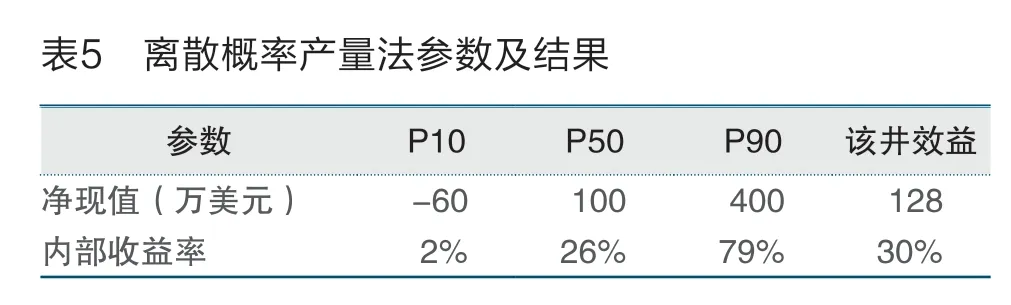

3.2.3 离散概率产量法的结果

使用这一评价方法的情况见表5。

离散概率产量法考虑了三种不同的产量预测,然后得出该井的综合净现值和内部收益率,决策结果与平均预测产量法一样,可以跟进钻井。离散概率产量法下20%概率的P10产量显示投资决策是失败的,但此概率是依据人工经验得出,如果专业人士经验不足的话,往往导致结果有较大的随意性。

3.2.4 蒙特卡洛模拟产量法的结果

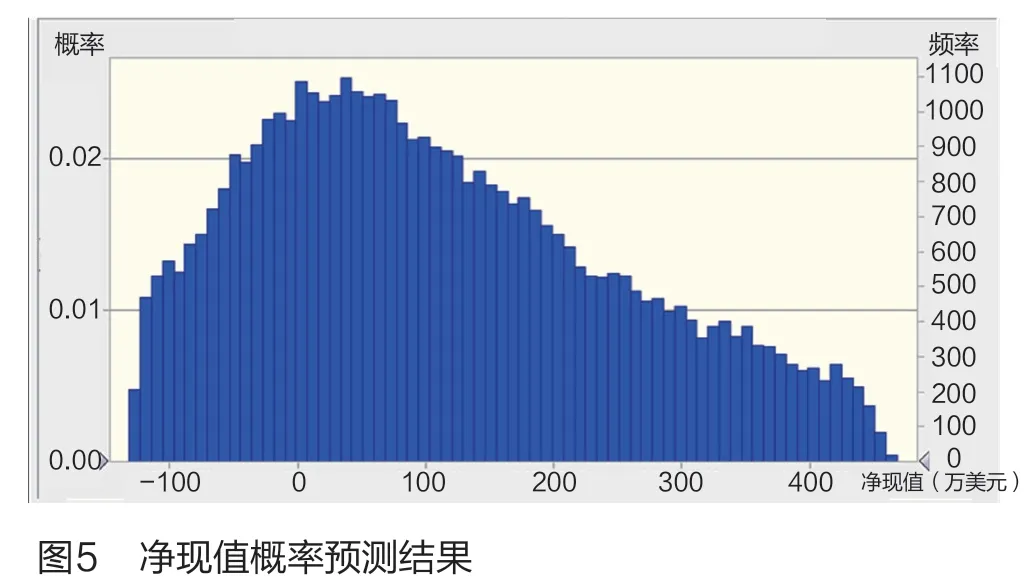

1)净现值分析。根据以上设定,建立蒙特卡洛模拟模型,经过40000次模拟次数运算,经济评价模拟结果见图5,可以看出净现值呈现一定的统计规律,趋于伽玛(Gamma)分布。净现值的分布范围为-130万美元~470万美元,平均值为110万美元,中间值为90万美元,在假设条件下净现值为负值的概率小于25%。

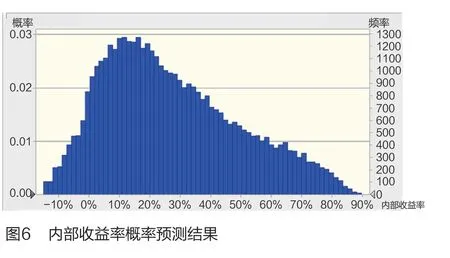

2)内部收益率分析。根据模拟次数为40000次的蒙特卡洛模拟计算,内部收益率模拟结果见图6,可以看出其趋于伽玛分布。内部收益率的分布范围为:-15%~92%,平均值为27%,中间值为23%。在假设条件下内部收益率小于10%的概率小于25%。

?

3)投资建议。使用蒙特卡洛模拟产量法,投资决策指标净现值和内部收益率统计结果均近似于伽玛分布,净现值均值为110万美元,内部收益率的均值为27%,净现值小于0的概率小于25%,内部收益率小于10%的概率小于25%,显示该投资项目经济可行性比较高,有较好的抗风险能力,项目投资经济上基本是安全的。由于预测结果明显好于不跟进的15万美元,建议跟进此井。

3.2.5 不同方法的比较

与上述前两种经济评价方法相比,蒙特卡洛模拟产量法通过经济评价模型利用蒙特卡洛模拟工具(例如“水晶球”等软件)进行上万次计算,最后统计得出投资决策指标净现值和内部收益率的具体分布概率。该方法在对产量不确定性的处理上,基于历史邻近井客观产量数据统计得出该井初始产量和递减指数的连续分布规律,与离散概率产量法相比,减少了专业人士经验判断,且比平均预测产量法和离散概率产量法更加准确地得出投资决策的失败概率和投资决策各项风险指标,例如平均值、中间值、标准方差、最小值、最大值等。使不确定性参数得到定量化地解决,从而为非常规油气投资决策指供灵活实用的决策依据。

值得注意的是,借助于邻近井预测新井产量曲线时,如果可借鉴样本不多且初始产量波动范围大的情况下,用平均产量法和离散概率法计算的结果与蒙特卡洛模拟产量法对比,甚至可能得出截然相反的结论。例如,在拟计划钻井的邻近区域有3口生产井,其初始产量分别为100桶/日、120桶/日、500桶/日,盈亏平衡点产量为200桶/日,根据平均产量法和离散概率法,均显示该井净现值大于零而适合开钻新井。但是根据蒙特卡洛模拟产量法,假定初始产量符合三角分布,最小值为100桶/日,最可能值120桶/日,最大值500桶/日的情形下,净现值大于零的概率为43%,显示开钻新井成功率只有43%,需要管理层谨慎决策。邻近井初始产量波动范围大小是影响钻井或跟井成功率的一个重要因素。

除美国非常规油气项目经济评价外,对评价参数随机性、不确定性较大的其他类油气项目,本文介绍的经济评价方法同样适用。

4 结论

1)在美国现有合同模式下,非常规油气项目经济评价应重点关注产量典型曲线的关键影响参数初始产量Qi和初始递减率Di。

2)在美国非常规油气钻井决策中,由于初始产量、递减速度等关键参数的随机性和不确定性,普通经济评价方法很难反映不确定性所产生的钻井失败风险,运用蒙特卡洛模拟经济评价方法可以较好地进行定量解决,并准确得出钻井失败和成功概率等风险指标。邻近井初始产量波动范围大小是影响钻井或跟井成功率的一个重要因素。