基于区域汽油消费增长潜力的中国加油站网络发展方向研究

2020-07-31张荻萩吴春芳王利宁戴家权

张荻萩,吴春芳,王利宁,戴家权

( 中国石油集团经济技术研究院)

1 汽油需求趋势区域差别较大,零售网络发展前景各异

本文基于常住人口规模、人均可支配收入和汽车保有量,考虑限行、限购、限牌政策和新能源车推广政策的影响,通过构建分省区市汽油需求预测模型,对2018-2025年中国各省区市汽油需求趋势进行预测和分析。

1.1 汽油需求预测模型和数据说明

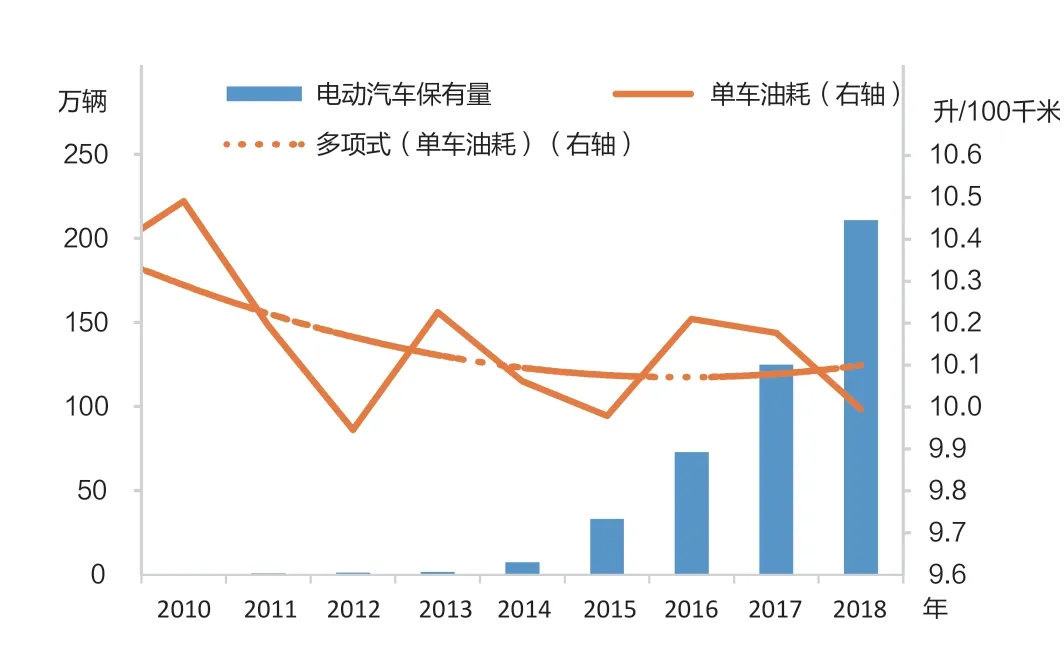

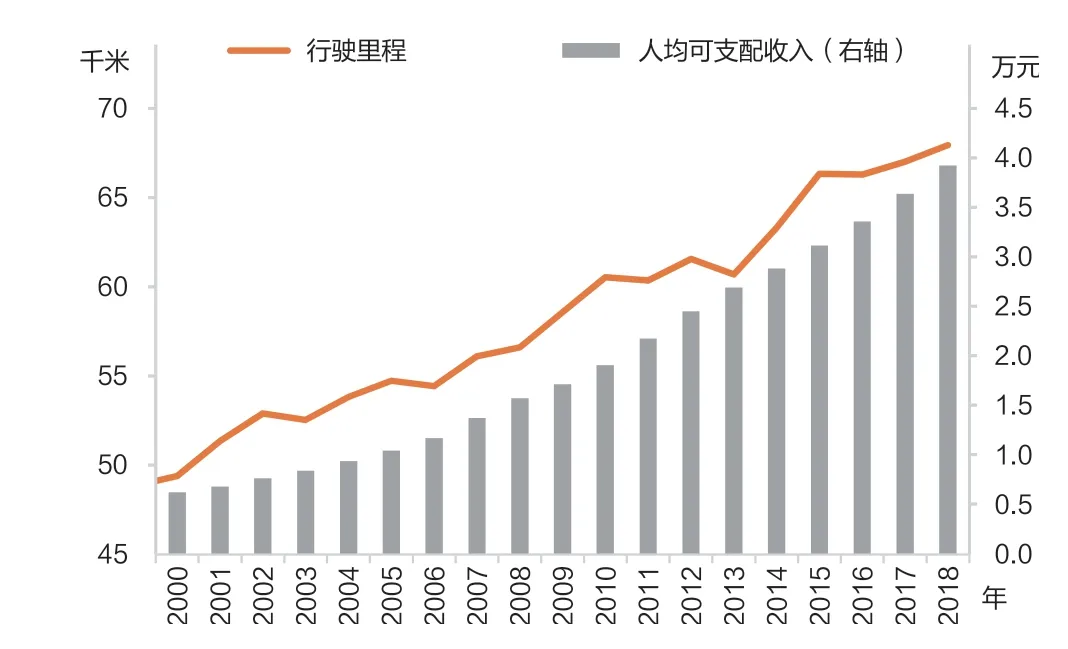

汽油需求量主要与汽油汽车保有量、汽车100千米油耗和汽车行驶里程成正比(见图1、图2)。其中,汽油汽车保有量与常住人口、人均可支配收入成正比(见图3、图4)。汽车100千米油耗与电动汽车保有量成反比(见图5),随着汽车节能技术提升,整体呈现下降趋势。汽车行驶里程受省区市行政区面积限制,与人均可支配收入成正比(见图6)。

图1 2004-2018年中国汽油消费量与汽油汽车保有量

图2 1997-2018年中国汽油消费量与汽车行驶里程

图3 2004-2018年中国汽油汽车保有量与常住人口

图4 2004-2018年中国汽油汽车保有量与人均可支配收入

图5 2010-2018年中国单车油耗与电动汽车保有量

1.1.1 汽油需求预测模型公式

年度汽油消费量=汽油汽车保有量×100千米油耗×年度单辆汽车行驶里程

汽油汽车保有量预测值=千人汽车保有量预测值×常住人口预测值

图6 2000-2018年中国人均可支配收入和汽车行驶里程

千人汽车保有量预测值=千人汽车保有量基期×(1+千人汽车保有量增速近年×(人均可支配收入预测值-人均可支配收入基期)/省区市内可支配收入基期)

100千米油耗预测值=100千米油耗基期×(1+100千米油耗年均增速近年×电动汽车保有量基期/(电动汽车保有量预测值-电动汽车保有量基期))

汽车行驶里程=汽车行驶里程基期×(1+汽车行驶里程年均增速近年×行政区面积×(人均可支配收入预测值-人均可支配收入基期)/行政区面积全国平均/省区市内可支配收入基期)

1.1.2 数据来源

汽油消费量:采用国家统计局公布的年度汽油消费量数据,单位为“万吨”。

汽油汽车保有量:采用各省区市统计局公布的年度民用汽车拥有量数据,单位为“辆”。

100千米油耗:采用能源与交通创新中心发布的《乘用车实际油耗与工况油耗差异年度报告2017》中披露的实际油耗数据,单位为“升/100千米”。

汽车行驶里程:根据国家统计局公布的公路客运周转量(单位为“亿人·千米”)和公路客运量(单位为“万人”)数据计算。客运量是指在一定时期内各种运输工具实际运送的旅客数量,在公路客运中,私家车为主要客运工具,一辆汽车对应一个人。

常住人口:采用国家统计局公布的年度常住人口数据,单位为“万人”。

人均可支配收入:采用国家统计局公布的城镇居民人均可支配收入数据,单位为“万元”。

电动汽车保有量:采用国家生态环境部《中国机动车环境管理年报》披露的中国分省区市电动汽车保有量数据,单位为“辆”。

行政区面积:采用国家统计局公布的全国行政区域土地面积数据,单位为“平方千米”。

1.2 汽油需求趋势区域间差异明显

经模型测算,得出2025年全国30个省区市(不包括西藏自治区)的汽油消费预测结果(见表1)。

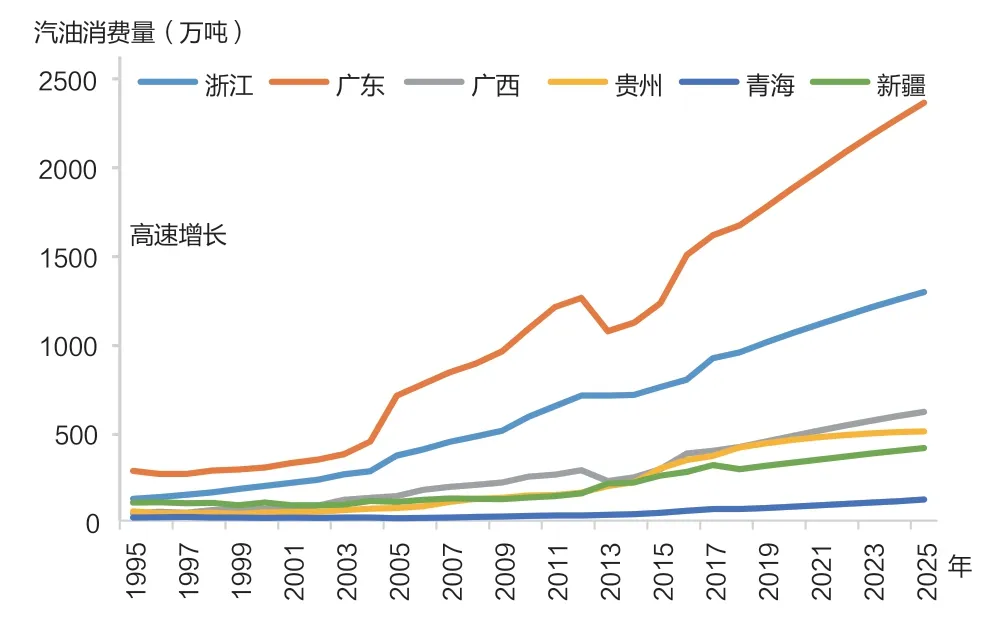

可以发现,中国汽油需求趋势地区间差异明显,30个省区市可划分为高速增长、中低速增长、基本不增长和下降4类(见图7~图10)。

浙江、广东、广西、贵州、青海、新疆汽油消费呈高速增长,预计2018-2025年的年均增速高于5%。主要原因:一是净流入人口多,2013-2018年这6省区常住人口年均增速高达1.32%,远高于全国0.75%的平均水平,预计2018-2025年维持年均1.05%的高位;二是汽车保有量高速增长,2013-2018年这6省区平均汽车保有量年均增速高达15.7%,高于全国14.9%的平均水平,预计2018-2025年维持年均10.8%的高速增长。

内蒙古、甘肃、河北、江苏、安徽、福建、湖南、湖北、重庆、四川、云南这11个省区市,预计2018-2025年汽油需求年均增速低于5%,汽油消费呈中低速增长。主要由于人口净流入速度较低,2013-2018年这11个省区市常住人口年均增速为0.74%,预计2018-2025年为0.59%,均与全国平均水平持平。

陕西、山东、上海、江西、河南、宁夏的汽油消费基本不增长。主要原因是人口净流出,2013-2018年这6个省区市常住人口年均增速仅为0.67%,预计2018-2025年降至0.52%,略低于全国平均水平。

图7 2018-2025年中国汽油需求高速增长的省区市

图8 2018-2025年中国汽油需求中低速增长的省区市

图9 2018-2025年中国汽油需求基本不增长的省区市

图10 2018-2025年中国汽油需求下降的省区市

黑龙江、吉林、辽宁、山西、北京、天津、海南的汽油消费呈下降趋势。2016年前,黑龙江、吉林、辽宁、山西和北京5省市的汽油消费已达峰,预计2025年前,天津和海南两个省市的汽油消费将达峰。主要原因:一是净流出人口多,2013-2018年这7个省市人口年均增速低至0.37%,仅为全国平均水平的一半,其中黑龙江、吉林和辽宁人口负增长,年均增速分别为-0.41%、-0.4%和-0.18%;二是受汽油车限行、限购、限牌政策以及新能源车推广政策的影响。北京和天津分别于2010年和2014年开始限制购车指标,2013-2018年北京和天津的汽车保有量年均增速均远低于14.9%的全国平均水平,分别仅为1.83%和2.42%。近年来,北京、天津和海南政府均发布规划,大力推广新能源汽车。2019年3月,海南省政府发布规划,自2030年起全省全面禁止销售燃油汽车。考虑政策影响,预计2025年北京、天津和海南电动汽车占汽车保有量的比例将远超0.31%的全国平均水平,分别高达10.9%、7.3%和17.9%。

2 东南沿海省份的城市群零售网络发展前景较好

2.1 汽油需求增量大的省份零售网络发展空间较大

汽油终端消费主要是通过零售网络即加油站销售给终端汽车用户。从全国范围来看,2025年汽油终端需求增量较大的省市,未来加油站的增量较大,具有较大的零售网络发展空间。

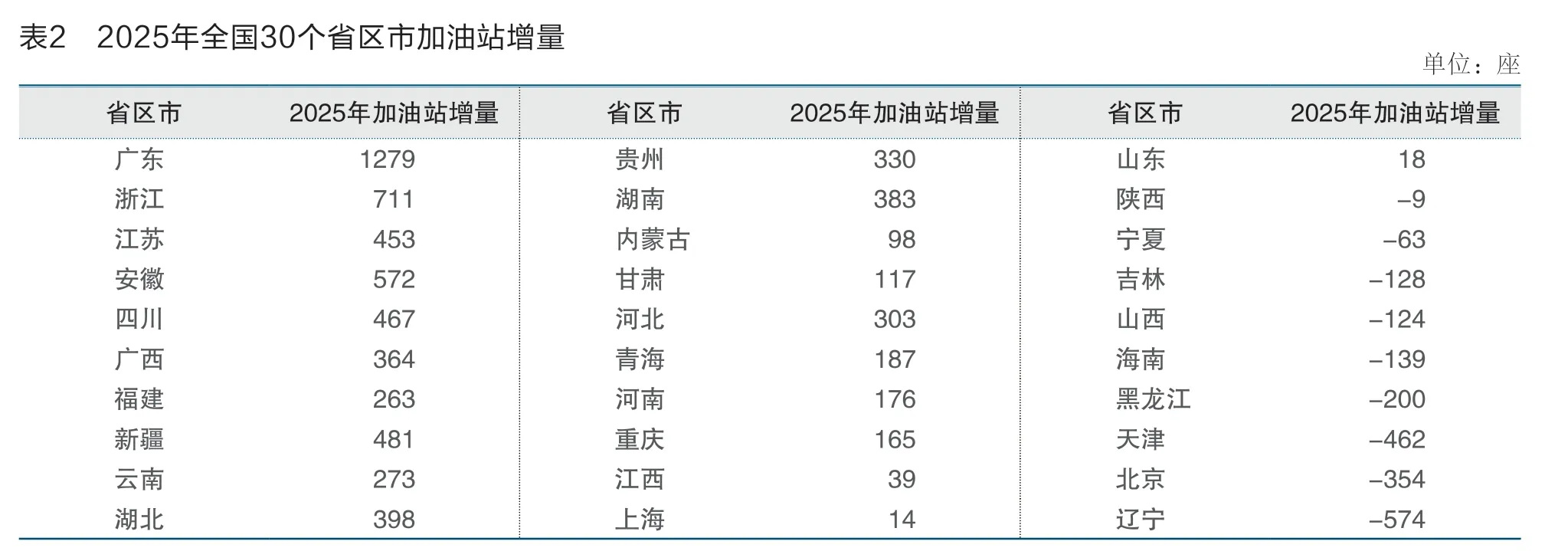

假设各省区市单站汽油销量水平延续近3年单站销量水平走势,则2018-2025年各省区市单站销量年均增速等于2015-2018年年均增速。随着加油站数量增加,市场逐步饱和,单站销量逐渐减少。全国30个省区市的加油站增量预测见表2。

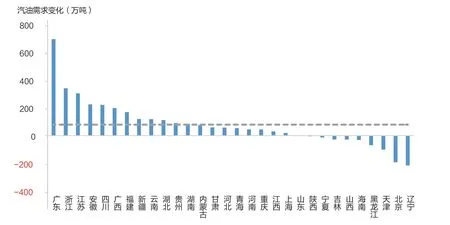

从汽油需求增量和零售网络发展空间来看,排名居前5位的省依次是广东、浙江、江苏、安徽和四川。这5个省兼具经济体量大且高速增长、人口基数大且净流入人口多的优势。预计2018-2025年,这5个省汽油需求增量占全国汽油需求总增量的82%,分别增加695万吨、341万吨、305万吨、225万吨、221万吨(见图11)。汽油需求增长带来较大的零售终端网络增长空间,预计2018-2025年,这5个省可分别增加1279座、711座、453座、572座、467座加油站(见图12),较目前分别增加23.8%、21.7%、11.5%、18.2%和10%。

排名居末3位的省市依次是辽宁、北京和天津,主要原因是受净流出人口多和燃油车限行限购政策影响。预计2019-2025年,这3个省市的汽油需求分别降低215万吨、192万吨、101万吨,零售终端网络规模将随着汽油需求减少而被动缩小。

2.2 各省区市加油站布局优化应与城市集聚趋势相匹配

住房和城乡建设部发布的《全国城镇体系规划纲要(2005-2020年)》提出,未来中国将采取以16个城市群为主的“多中心”城镇空间结构,这意味着未来城市集聚效应(包括区域政策支持、人口流入、经济发展)和汽油需求将主要围绕这16个主要城市群(见表3)。

图11 2018-2025年中国30个省区市汽油需求变化

图12 2018-2025年中国30个省区市加油站数量变化

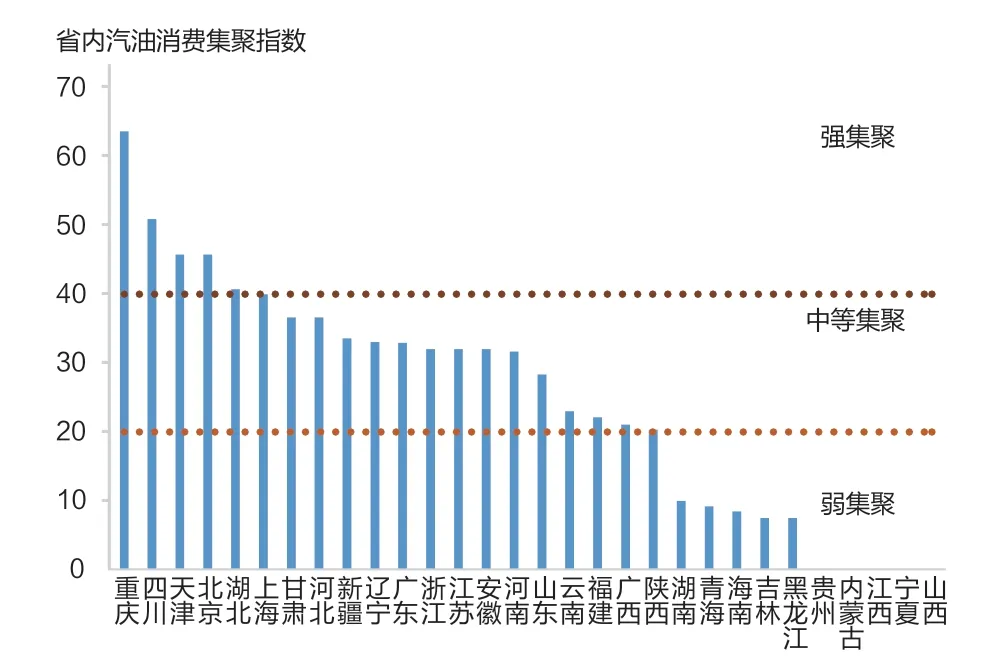

考虑人口、经济、集聚、政策和省市内城市群分布5个方面的因素,可将全国30个省区市汽油消费集聚效应划分为强集聚、中等集聚、弱集聚3大类(见图13)。

重庆、四川、天津、北京、湖北、上海的汽油消费为强集聚效应。其中,成都和武汉分别是四川盆地城镇群和江汉平原城镇群的中心城市,由于人口基数大且净流入人口多,汽油需求潜力大,是零售网络布局的投资首选;尽管4个直辖市人口净流入趋势不减,但是未来汽油需求将受燃油车限行限购政策和新能源车推广政策影响而受到抑制。

新疆、甘肃、辽宁、江苏、浙江、安徽、山东、陕西、河北、河南、广东、福建、云南、广西的汽油消费为中等集聚效应。汽油需求将集中在主要城市群的中心城市,中西部地区则呈现强省会格局,乌鲁木齐、昆明、南宁、兰州等是零售网络布局的投资重点;东南沿海地区城市群的中心城市呈“双子星”和“多子星”分布,例如广东的广州和深圳,福建的福州和厦门,江苏的南京、苏州和无锡,浙江的杭州和宁波,这些都是网络布局投资重点。

黑龙江、吉林、宁夏、内蒙古、青海、山西、海南、湖南、江西和贵州的汽油消费为弱集聚效应。由于包含较少甚至不包含主要城市群,省区内部分人口将流出到周边省区的主要城市群,削弱了省区内汽油消费潜力。预计未来各省区内汽油需求将集中在城市集聚效应相对强的省会城市,但增长空间小于集聚效应强的主要城市群。

总体上看,各省区市内零售网络投资应优先考虑主要城市群的中心城市。

?

图13 全国30个省区市汽油消费集聚效应

3 强集聚效应地区城市加油站占比提升对零售销量拉动作用明显

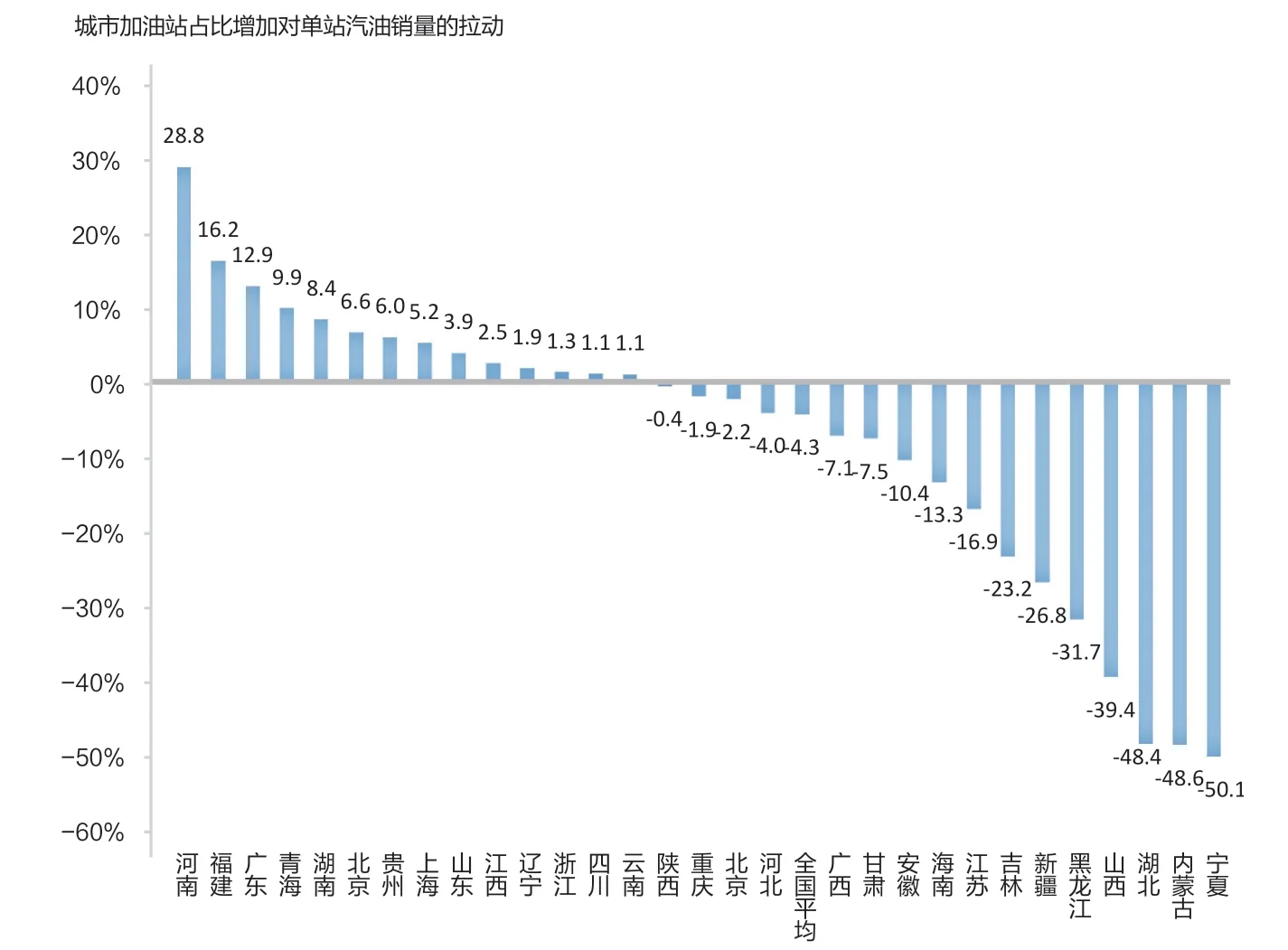

分析2016-2018年主营单位零售网络发展实践,发现城市加油站占比提升对汽油零售销量有正向拉动的省市须具备两个必要条件,一是区内汽油消费增长,二是新增加油站分布在城市集聚效应强的地区。衡量城市加油站占比变化对单站销量的拉动作用,可使用“城市加油站销售弹性”指标,即城市加油站占所有类型加油站的比例每增加1%,单站销量的百分比变化(见图14)。

第一种情况,省区市内汽油需求保持增长,且新增加油站位于主要城市群,城市加油站占比提升对汽油零售销量有正向拉动作用,例如广东、福建、湖南、贵州、青海、河南、天津、上海等。主要原因:一是这些省市汽油消费快速增长,2016-2018年这8个省市汽油消费年均增速均大于6%;二是新增加油站位于城市集聚效应强的地区,期间,广东、福建和河南分别有81.5%、81.3%和64.1%的新增加油站位于主要城市群,城市加油站销售弹性分别达12.9%、16.2%和28.8%。贵州没有城市群,但新增加油站中的38.5%位于城市集聚效应相对较强的省会贵阳,使得城市加油站占比每增加1%就拉动6%的单站销量。

图14 2016-2018年中国30个省区市城市加油站销售弹性

第二种情况,省内汽油需求仍保持增长,但新增加油站主要位于城市集聚效应弱的地区,导致城市加油站增加对汽油零售增长无正向拉动,例如内蒙古、新疆、江苏、安徽、湖北、海南等。以新疆为例,尽管区内汽油消费呈中高速增长,且包含乌鲁木齐主要城市群,汽油消费呈中等集聚效应,但2016-2018年区内主营单位新增加油站近8成位于乌鲁木齐城镇群以外地区,导致城市加油站占比每增加1%反而拉低26.8%的单站销量。

第三种情况,省内汽油需求下降,尽管城市加油站占比提升,但对汽油零售销量仍为负向拉动,例如黑龙江、吉林、宁夏、山西等。主要原因是市场逐步萎缩,区内存量市场竞争激烈,单站销量整体呈下降趋势,新增的城市加油站主要是分流已有加油站的客户,难以拉动单站销量整体增长。