中韩两国对东盟商品出口相似性研究

2020-07-10张键,张颖

张 键,张 颖

(安徽工商职业学院 经济贸易学院,安徽 合肥 231100)

近年来,韩国不断加深与东盟的政治经济关系,已把东盟看作是具有战略意义的核心地带。2017 年11 月,韩国发表“新南方政策”,重点构建韩国与东盟未来共同体[1]。2019 年11 月,韩国和美国共同发布以“韩美为增进新南方政策与印太战略之间的合作而努力”为标题的简报,这标志着韩美首次围绕韩国可以参与美国印太战略的领域达成具体协议,韩国着力借助美国的力量开拓东盟市场[2]。

东盟国家市场前景广阔。2018 年东盟拥有6.4 亿人口,国内生产总值(GDP)29 278 亿美元,是世界第五大经济体。中国“一带一路”倡议中的“21 世纪海上丝绸之路”战略构想旨在进一步深化中国与东盟传统战略伙伴关系,带动东盟,进而链接南亚与中东,以非洲、拉美与欧洲为海上丝绸之路的三大终点。东盟作为中国“21 世纪海上丝绸之路”建设的优先地区,同时也是中国构建新的区域合作模式的首选对象[3]。虽然文在寅总统访华时多次强调“新南方政策”要与“一带一路”倡议对接,但是中韩在东盟市场竞争程度到底如何?如何实现中韩之间的有序竞争与合作?本文拟通过出口相似度等经济指标分析中韩两国产品在东盟市场的竞争程度,为分析韩国“新南方政策”对中国的经济影响和中国的对策提供参考依据。

1 中韩两国与东盟的经贸关系

1.1 中韩与东盟的贸易状况

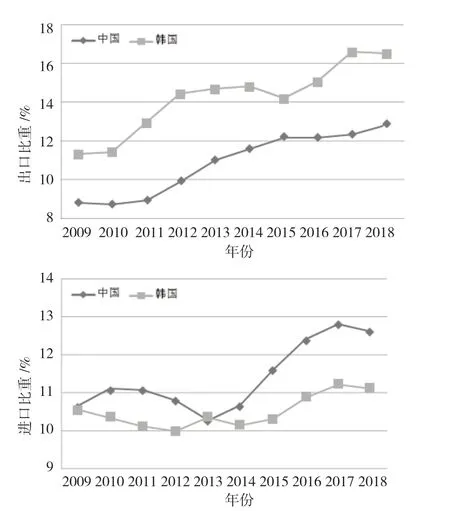

中国和韩国与东盟的贸易关系都很密切,相比而言,东盟市场对韩国商品进出口的地位更为重要。从商品出口来看,两国对东盟商品出口占两国出口总额比重总体呈上升趋势。2009—2018 年,韩国对东盟商品出口占总出口额比重均高于中国,平均高于中国3.31 个百分点,最高值出现在2012 年,比重高于中国4.47 个百分比,如图1 所示。从中韩两国从东盟进口商品来看,中国从东盟商品进口占进口总额比重呈现先降后升趋势,韩国则平稳增长,总体看韩国的进口比重均低于中国,与图1 的数据表现正好相反(如图2 所示)。

图1 中韩对东盟商品进出口占两国进出口总额比重

从贸易盈余看,韩国对东盟贸易盈余占总贸易盈余的比重远高于中国,根据联合国商品贸易统计数据库UNCOMTRADE 数据计算所得,如图2 所示。2017 年韩国对东盟贸易顺差突破400 亿美元,2018年达到404.57 亿美元,占韩国整体商品贸易顺差的58.11%。而2009—2011 年,中国对东盟处于贸易逆差,三年累计贸易逆差达132.93 亿美元。自2012 年开始,中国对东盟商品出口开始出现贸易盈余,但是直到2018 年对东盟商品贸易顺差只占中国整体贸易顺差的14.35%,远低于韩国58.11%的水平。十年间中国对东盟贸易顺差占总体顺差6.38%,远低于韩国49.54%的水平。

图2 中韩两国对东盟贸易盈余占总贸易盈余比重

1.2 中韩对东盟的投资状况

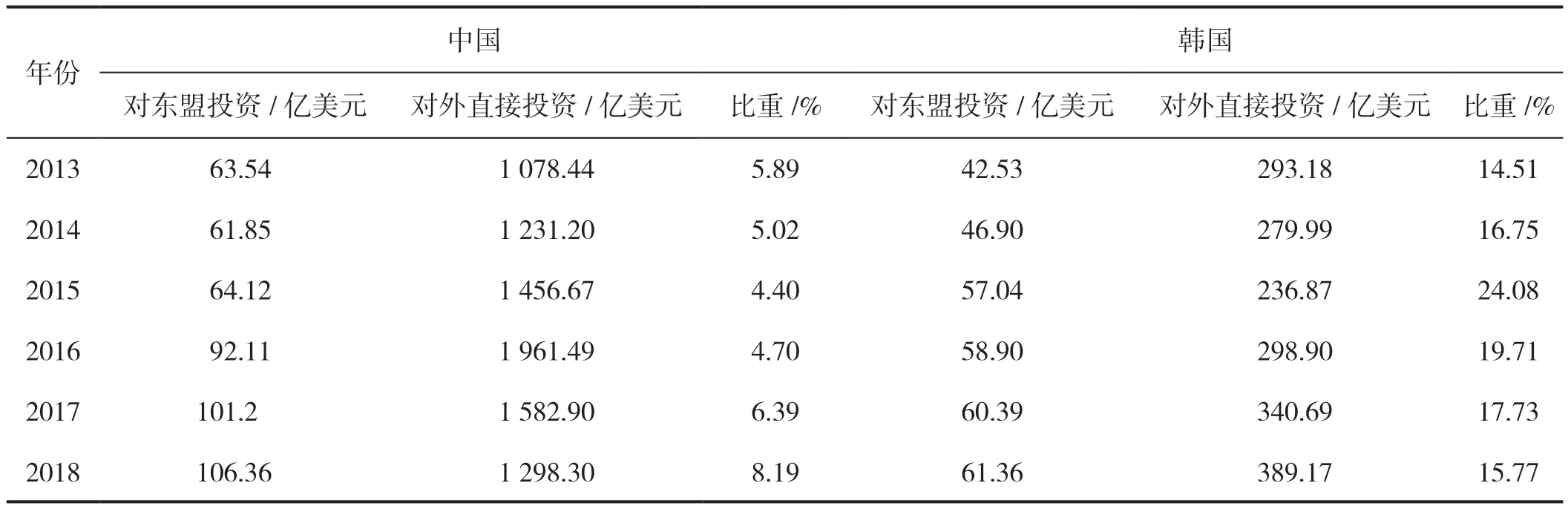

中韩两国在东盟市场的投资规模不断增长。如表1 所示,2018 年,中韩两国对东盟的外商直接投资(FDI)较2013 年分别增长67.39%和44.27%。6 年间中国对东盟的投资规模大于韩国,但是韩国对东盟FDI 占本国FDI 的比重均明显高于中国,6 年间投资比重平均高出中国12 个百分点。

表1 中韩对东盟投资情况(2013—2018)

2 研究方法和数据来源

2.1 研究方法

本文拟采用出口相似度指数(ESI)来测算中韩两国产品在东盟市场的贸易关系和竞争程度[6]。如果随着时间推移,这一指数不断上升,则说明两国的出口结构趋于收敛,那么他们在出口目的地上的竞争也将随之加剧。反之,则说明两国在出口目的地的专业化分工程度在上升。如果这种收敛发生在发展中国家和发达国家,那么这一上升的指数反映了发展中国家快速的经济增长和工业化[7]。

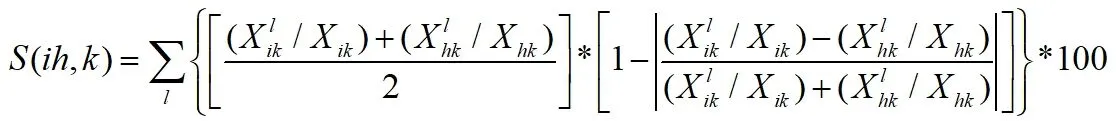

本文对中国与韩国在东盟市场的出口相似度测度将使用修正的Glick-Rose 出口相似度指数,该指数可用如下公式计算:

式中X代表出口额,它的上标l代表第l种出口商品,它的两个下标依次代表出口国(i国或h国)和出口目的地(k国),Xlhk/Xhk代表i国出口到k国的第l种商品占i国出口到k国所有商品总额的份额,Xlhk/Xhk代表h国出口到k国的第l种商品占h国出口到k国所有商品总额的份额。0 ≤S(ih,k)≤100,如果i国和h国出口到k国商品的分布完全相同,则指数值为 100;反之,则指数值0。如果指数随时间推移而上升,则表明两国的出口结构趋于收敛,同时也意味着这两个国家在第三市场(或世界市场)上的竞争程度愈来愈激烈[8~9]。

2.2 数据来源

计算出口相似度指数的所有数据均取自联合国商品贸易统计数据库UNCOMTRADE,商品分类依据国际贸易标准分类(Standard International Trade Classification,简称:SITC)第四次修订标准(SITC Rev.4)。依据该版本,国际货物贸易分为10 大类:0 类食品和活畜;1 类饮料及烟类;2 类非食用原料(燃料除外);3 类矿物燃料,润滑油及有关原料;4 类动植物油,脂及蜡;5 类化学成品及相关产品;6 类按原料分类的制成品;7 类机械及运输设备;8 类杂项制品;9 类未分类商品。其中0~4 类商品(SITC0-SITC4)称为初级产品,5~9 类商品(SITC5-SITC9)称为制成品[10]。

数据的来源国方面,以中国和韩国作为对东盟的商品出口国,选取东盟共同市场即10 国市场总量作为中韩两国的商品输入国即第三方市场。选取数据的东盟国家包括文莱、柬埔寨、印度尼西亚、老挝、马来西亚、缅甸、菲律宾、新加坡、泰国、越南十国,时间跨度选择2009—2018 年。

3 中韩两国对东盟商品出口相似度指数分析

3.1 初级产品

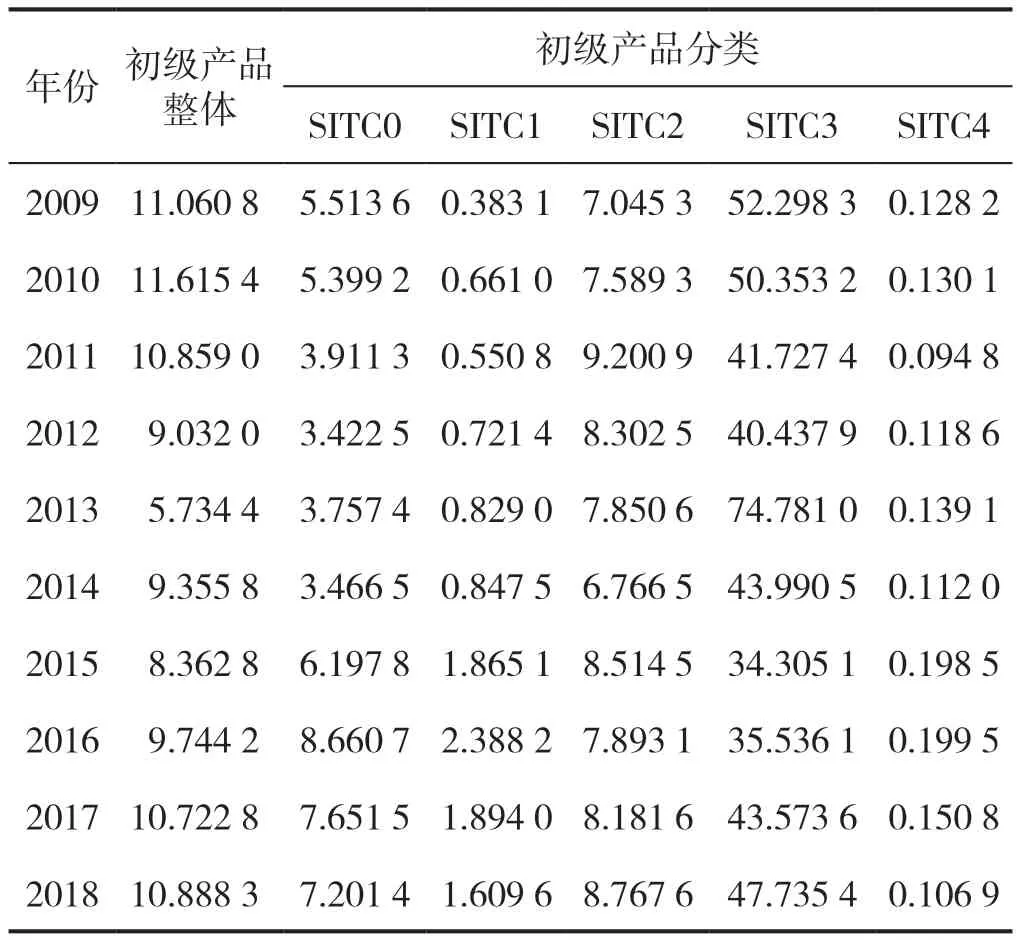

表2 显示了中韩两国对东盟国家初级产品出口相似度指数的变化。2009—2018 年,中韩对东盟初级产品整体的出口相似度指数围绕10%上下波动,基本保持在较低水平。从初级产品分类来看,两国对东盟国家SITC1(饮料和烟草)、SITC4(动物和植物油,油脂和蜡)、SITC2(粗材料,不能食用,除燃料)的出口相似度指数都较低,产品基本不存在竞争。SITC3(矿物燃料,润滑油及有关原料商品)类商品产品相似性较高,中韩两国在矿物燃料出口方面存在竞争。

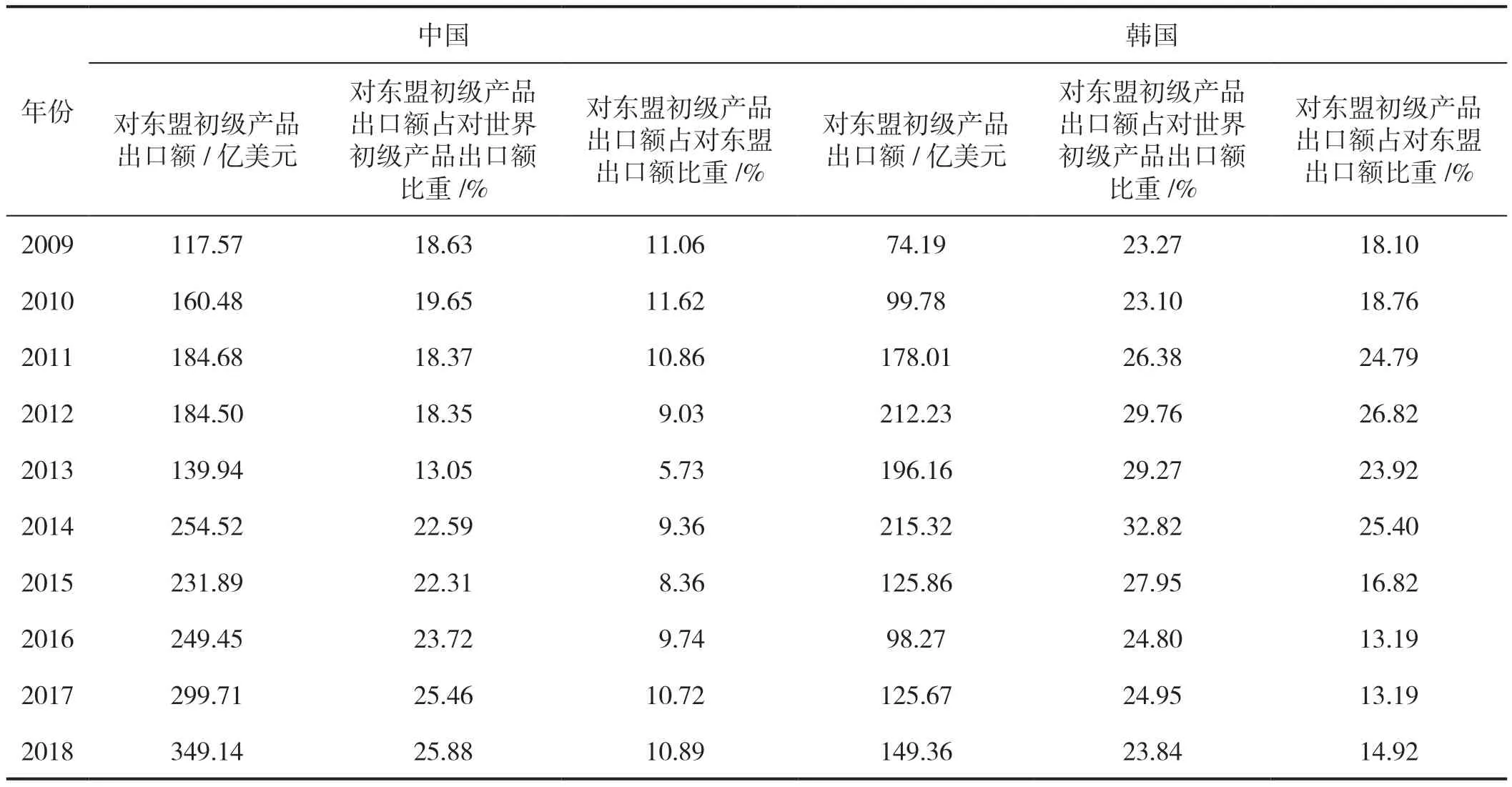

表3 显示了中韩两国对东盟初级产品出口规模的变动。可以看出:1)中国对东盟国家初级产品出口占对世界初级产品出口额比重和占东盟出口额比重两大指标均远低于韩国。2)中韩历年对东盟国家初级产品出口占对世界初级产品出口额比重均高于两国对东盟国家初级产品出口占东盟出口额比重,但韩国的两大指标的差异大于中国。说明中韩两国在东盟市场上的初级产品竞争较低,且东盟市场对于韩国初级产品出口相比较中国来说更为重要。

表2 中韩对东盟初级产品出口相似度指数

3.2 工业制成品

表4 显示了中韩两国对东盟工业制成品出口相似度指数的变化。2009—2018 年,两国对东盟工业制成品整体出口相似度指数非常高,10 年间有8 年该指标高于80,平均值80.379 9,且呈现先降低再提高的趋势。其中SITC6 和SITC7 类商品的出口相似度指数较高。一方面反映中韩两国工业制成品在东盟市场存在激烈的竞争,同时反映出中国制造业技术水平不断提高,与韩国在制造业上的整体差距已经大幅度减小。

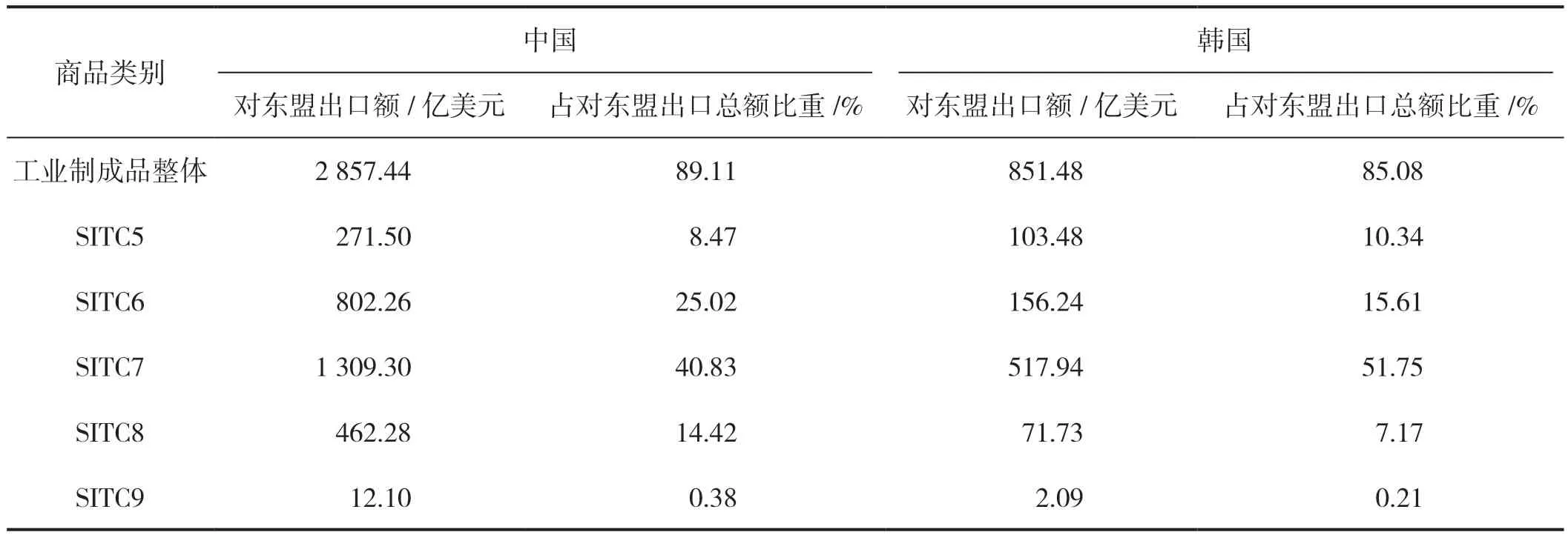

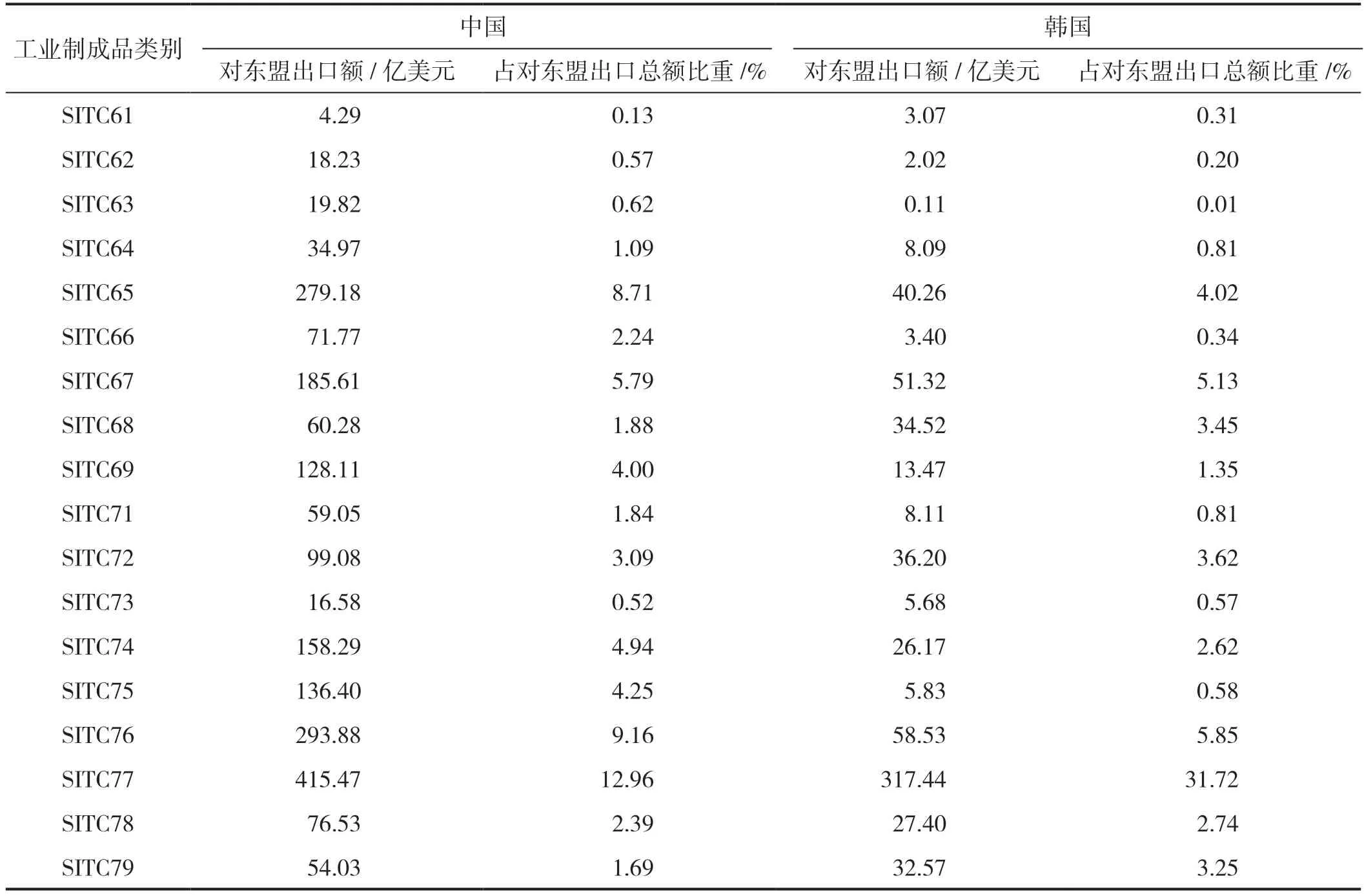

从工业制成品分类来看,中韩两国在东盟市场SITC5、SITC8 类商品出口相似度指数均低于10,行业竞争程度不高。SITC9 类商品几乎没有竞争,近十年出口商品相似度指数均低于0.5。SITC6 和SITC7类商品的出口相似度指数较高。同时,这两类商品也是两国向东盟国家出口规模最大的两种工业制成品。从表5 可以看出,SITC6、SITC7 类商品在两国向东盟出口总额中占的比重最高,这两种商品对于出口东盟市场的意义显而易见。2018 年,中国向东盟分别出口SITC6、SITC7 类商品802.26 亿美元和1 309.3 亿美元,占出口东盟商品总额的40.83%和25.02%。同年,韩国向东盟分别出口SITC6、SITC7类商品156.24 亿美元和517.94 亿美元,占出口东盟商品总额的51.75%和15.61%。出口规模庞大且商品相似度高,可以得出的结论是两国竞争激烈的行业是SITC6 和SITC7 类商品,其中SITC7 类商品出口在东盟市场的竞争最为激烈。这表明在中韩两国在东盟国家市场上,SITC5、SITC8、SITC9 类商品的专业化分工比较明显,处于价值链的不同地位,而在SITC6 和SITC7 类商品的两国产业发展水平类似且都具有较高的水平,因而在东盟市场的竞争激烈。

表3 中韩对东盟初级产品出口统计表

表4 中韩对东盟工业制成品出口相似度指数

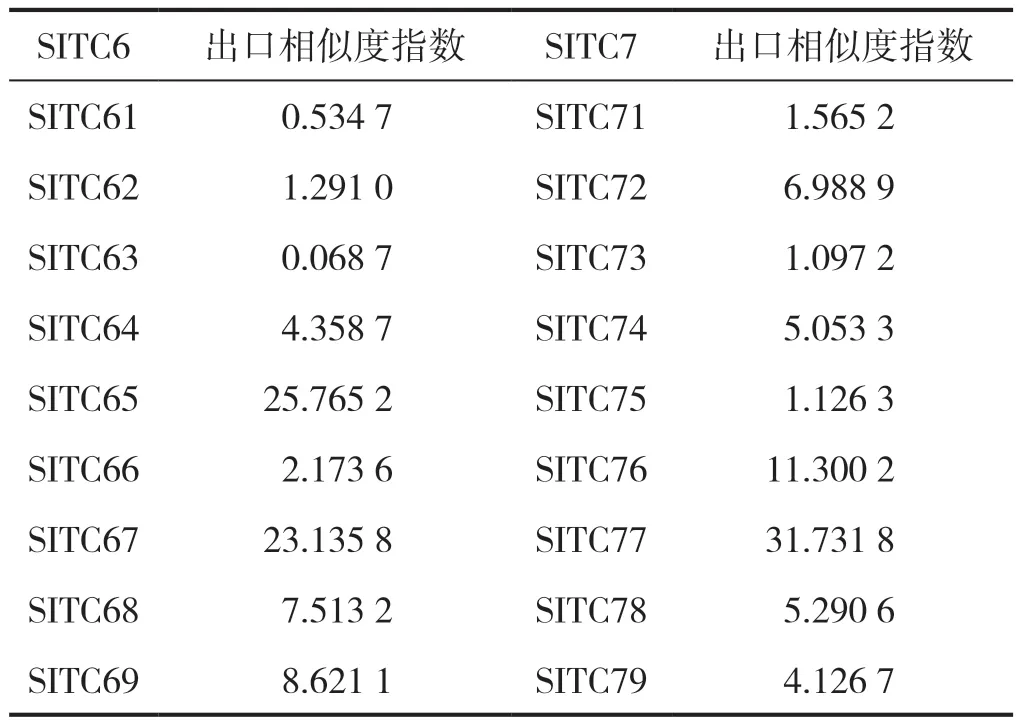

由于SITC6 和SITC7 类商品是中韩两国在东盟市场竞争激烈的代表性商品,因此有必要深入分析这两大类商品下细分商品的竞争态势。表6 分析了中韩两国SITC6 和SITC7 类商品下属细分类别商品在东盟出口相似度指数。从SITC6 类细分商品出口相似度指数来看,SITC65 和SITC67 两类商品的出口相似度最高。从SITC7 类商品细分类别出口相似度指数来看,SITC77 类商品的出口相似度最高。SITC65 是纺织纱线,织物,制成品,SITC67 是钢铁,SITC77 产品为电气机械,仪器和用具及零件。中韩两国这三类商品在东盟市场出口相似性高于其他工业制成品。

表5 中韩向东盟出口工业制成品及细分类别金额及比重

表6 中韩SITC6、SITC7 类细分商品在东盟出口相似度指数

从表7 可以看出,出口相似度指数高的商品恰恰是出口规模大的商品。2018 年,中国向东盟市场出口SITC65 和SITC67 类商品在SITC6 类商品中的金额最高,分别是279.18 亿美元和185.61 亿美元,占中国出口东盟商品总额的8.71%和5.79%;向东盟市场出口SITC77 类商品在SITC7 类商品中的金额最高,达到415.57 亿美元,占韩国出口东盟商品总额的12.96%。同年,韩国向东盟市场出口SITC65 和SITC67 类商品在SITC6 类商品中的金额也是最高,分别是40.26 亿美元和51.32 亿美元,占韩国出口东盟商品总额的4.02%和5.13%;向东盟市场出口SITC77类商品在SITC7 类商品中的金额最高,达到317.44 亿美元,占韩国出口东盟商品总额的31.72%,比中国多近19 个百分点。以上情况说明纺织行业、钢铁制造业虽然是劳动密集型产品,但是依然是中韩两国的优势产业之一,两国在东盟市场上劳动和技术密集型行业出口竞争依然激烈。SITC77 商品出口竞争较SITC65、SITC67 更为激烈。电气机械、仪器类产品是中韩重点发展的制造业产业,凝聚了国家的先进技术,是未来制造业的发展方向,因此两国都极为重视,在东盟市场的竞争也最为激烈。

4 结论与政策建议

4.1 结论

1)东盟市场对中韩两国的商品出口非常重要,相比较而言,东盟市场对韩国商品出口更为重要。韩国对东盟商品出口额占总出口额的比重、韩国对东盟商品出口盈余占对外贸易总盈余的比重均明显高于中国。

2)就初级产品(SITC0-4)而言,除SITC3 商品外,中韩两国向东盟市场出口相似度指数较低。两国向东盟出口初级产品金额占总出口金额的比重较低,说明两国初级产品在东盟市场的竞争程度较低,中韩两国在东盟市场的初级产品出口以专业化分工为主。

3)就工业制成品(SITC5-9)而言,中韩两国向东盟国家出口相似度指数较高,商品出口已构成激烈竞争。其中,SITC77(产品为电气机械,仪器和用具及零件)产品的竞争最为激烈,其次是SITC65(纺织纱线,织物,制成品)和SITC67(钢铁)。中国在这些工业门类的技术水平不断提高,和韩国的贸易结构已经从专业化分工转变为竞争。

表7 2018 年中韩工业制成品细分门类出口比重统计

4.2 政策建议

1)中国应从战略上重视韩国的“新南方政策”和韩美在印太地区的合作,深入研究“新南方政策”带来的经济和政治影响。对于中韩在东盟地区的经贸竞争有充分的认识,进一步完善对东盟的政策。

2)随着中国在信息技术、人工智能等领域的发展和赶超,两国在东盟及世界其他市场的出口相似度指数必然继续提高。为避免中韩由竞争性合作转向冲突性合作,两国需加快研究在“一带一路”框架下共同开拓包括东盟在内的第三方市场的方案。在合作中应发挥中韩各自的比较优势,推动两国企业强强联合,探索在包括东盟国家在内的第三国开展基础设施和产能合作,支持有关国家提升工业化和城镇化水平[11]。

3)中韩应共同致力于区域全面经济伙伴关系协定(RCEP)的签署和运行,达成一个现代、全面、高质量和互惠的经济伙伴关系协定,优化中韩在协议框架内的分工合作,进一步扩大和深化区域价值链[12],提高本区域的经济一体化程度。