空间变异特征下金融发展结构对房地产库存的影响研究

2020-06-04傅贻忙,王欢芳,刘奎兵

傅贻忙,王欢芳,刘奎兵

基金项目: 湖南省哲学社会科学基金项目(17YBA308)

作者简介: 傅贻忙(1982—),男,湖南汝城人,博士,湖南工业大学商学院副教授,研究方向:房地产经济。

摘 要:利用2004-2018年我国房地产库存和金融发展结构的省际面板数据建立GWR模型,考量空间变异特征下金融发展结构对房地产库存的影响。结果表明:金融发展结构对房地产库存的影响呈现出显著的动态市场异质性特征,即不同经济发展阶段、不同的经济发展区域、金融发展结构对房地产库存的影响不同;房地产开发企业国内贷款和商品房房价对房地产库存的影响具有典型的市场异质性,且表现出非线性特征;房地产开发企业自筹资金、房地产开发企业利用外资、房地产开发企业其他资金对房地产库存具有抑制作用;房地产开发投资额对房地产库存具有促进作用。

关键词: 金融发展结构;房地产库存;空间变异

中图分类号:F293.2 文献标识码: A 文章编号:1003-7217(2020)03-0117-07

一、引 言

我国房地产金融的发展,对房地产市场的运行提供了良好的支撑,房地产开发贷款和个人住房消费贷款规模迅速扩大,房地产开发贷款的增速明显高于同期金融机构贷款的增长速度。2018年末,房地产贷款余额38.7万亿元,同比增长20%,占同期各项贷款增量的39.9%。房地产开发贷款余额10.19万亿元,同比增长22.6%,个人住房贷款余额25.75万亿元,同比增长17.8%。房地产市场融资主要是以投机性融资和庞氏融资为主体,金融不稳定理论认为投机性融资和庞氏融资所占的比重越大,安全边际就越低。高企的房地产库存蕴含巨大的金融风险,我国商品房待售面积和住宅商品房待售面积分别在2016年2月达到7.39亿平方米和4.66亿平方米,按当期平均房价计算资金总额分别为58321.88亿元和35481.24亿元。房地产库存占据大量的资金,房地产企业面临的金融风险集聚。

那么,现阶段我国金融发展结构会不会影响房地产库存,又是通过哪些传导路径影响房地产库存;金融发展结构对房地产库存的影响是否存在空间效应;空间变异特征是否会改变金融发展结构对房地产库存的影响?这些都是房地产库存演变过程中不可忽视的问题。因此,基于金融发展结构视角,通过理论建模,运用地理加权回归计量方法,客观分析金融发展结构对房地产库存的影响,对深化和发展房地产金融理论具有一定的理论价值和现实意义。

二、文献综述

随着房地产与金融发展的联系越来越紧密,国内外学者从多个角度对此进行了深度研究。Bernanke和Blinder(1988)认为金融对房地产投资的影响主要通过银行贷款与资产负债来实现[1]。Gupta(2012)指出货币政策对房地产销售与投资的影响较大,对房地产价格的影响较小[2]。Sum(2014)发现在短期时间内,金融压力会对房地产市场造成不利的影响[3]。周建军、孙倩倩和邬丽萍(2018,2019)研究發现货币政策冲击对房地产金融风险的影响在不同房价水平上具有非对称性[4-6]。龚强等(2014)提出房地产金融规模应该从“银行主导型”向“市场主导型”转化[7]。张成思等(2015)从内部机制层面分别考察了结构的形成与变化的边际效应,得出倒“U”型的金融结构变化特征[8]。Greenwood和Jovanovic(1990)认为金融中介凭借资金的高回馈率推动房地产市场发展,房地产市场发展则为实现金融结构演化提供了条件[9]。Pavlov和Wachter(2011)认为积极抵押贷款工具的可用性放大了房地产周期和基本需求冲击的影响[10]。吴成军(2009)认为金融发展可以增加购房者可获得的资源,房地产投资价值上升,消费者对房地产投资价值的分歧程度加大,从而致使房地产价格上涨[11]。黎友焕(2013)发现我国实体经济增速缓慢、地方政府债务累积、房地产泡沫经济凸显等金融隐患,如果缺乏有效的应对策略,就有可能导致“结构性金融危机”或“局部性金融危机”的爆发[12]。郭娜和章倩(2016)验证金融因素与房价之间的因果关系,认为“影子银行”“放货币、加杠杆”等新型融资政策是导致房地产价格上涨的重要因素[13]。

众多学者都认为金融发展是房地产发展的基础,房地产的发展为金融发展带来了机遇,两者之间应保持良好的协同发展关系。Don Bredin(2011)等学者分析得出不同规模的房地产企业,应该根据自身发展特点选择相适应的融资方式[14]。Sinai(2011)发现美国房地产市场存在周期性波动,且表现为市场异质性[15]。Berlemann(2013)对瑞士房地产市场分析指出无实际数据证明市场利率和房地产价格之间存在必要的联系[16]。徐联初(2004)研究发现房地产市场和金融发展存在结构性矛盾等问题,需通过金融措施规范房地产市场行为[17]。马君潞和武岳(2008)研究发现单一的金融货币政策难以有效缓解房价居高不下的问题,还需借助财政、土地政策等来对房地产市场进行调控[18]。李斌等(2017)通过空间模型研究金融支持对山西省房地产市场的影响[19]。Xu L(2004)认为房地产健康可持续发展关键在于房地产融资的合理性,这主要源于房地产市场与金融市场协同发展[20]。Ebrahim M S和Hussain S(2010)认为金融结构的良性演化源于代理成本的下降与横向风险的分担,进而推动房地产价值大幅度上涨[21]。Jin Y和Leung C K Y等(2012)认为房地产价格的正面冲击在一定程度上会使外部金融溢价出现下降[22]。

近年来,随着我国供给侧结构性改革的推进,学者对房地产库存也进行了深入研究。傅贻忙和周建军等(2018,2019)基于多元城镇化、人口结构变迁和金融发展视角,运用计量模型,研究三者对我国房地产库存的影响,得出房地产库存演化过程中受到多元城镇化、人口结构变迁和金融发展影响[23-25]。刘斌和黄坤等(2018)依托我国的制度背景,从房地产企业产权性质视角发现国有房地产企业去库存意愿相对于非国有房地产企业不足,去库存规模相对较小,去化周期更长[26]。王小广(2017)认为房地产市场中的住房具有消费和投资双重属性,消费属性是住房的基本属性,投资属性比重过大会扭曲住房的供求关系,从而产生高库存与高房价并存的现象[27]。

综上所述,国内外学者对金融发展与房地产市场进行了大量的研究,表明金融发展对房地产市场发展具有重要的影响。有很多围绕金融发展对房地产库存影响的相关研究成果,但基于空间异质性来研究金融发展对房地产库存的影响相对较少,房地产库存的空间特征还未得到深入认识。运用地理加权回归模型实证分析金融发展结构对房地产库存的影响,更有利于解释金融发展结构对房地产库存影响的空间异质性。因此,本文在现有研究成果的基础上,运用地理加权回归模型来分析金融发展对房地产库存的影响。

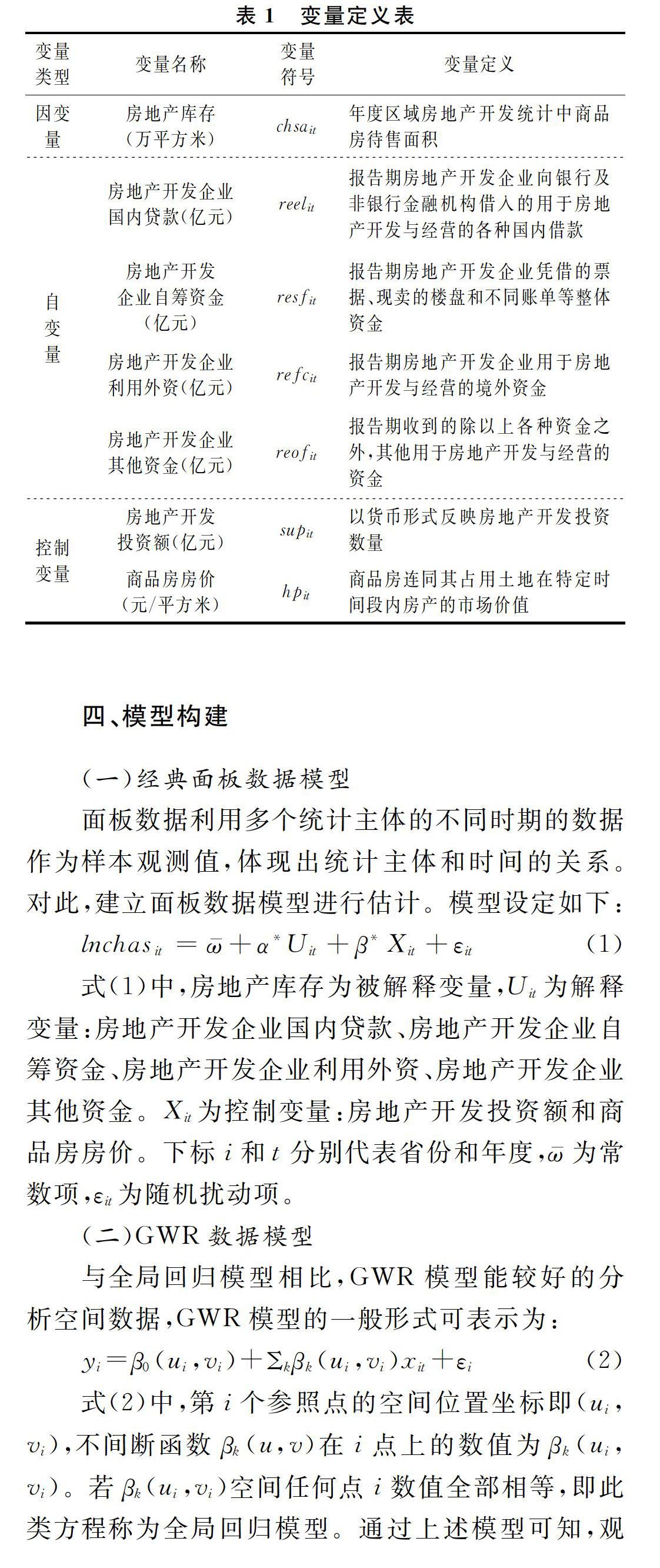

三、变量选取与数据说明

1.因变量分析。房地产库存:广义的房地产库存是指房地产市场上可以销售但尚未销售的。狭义的房地产库存是指现房库存。房地产库存的区域差异在一定程度上可以通过商品房待售面积的省际差异来体现。因此,房地产库存均使用狭义房地产库存的口径,即使用商品房待售面积作为房地产库存的代理指标。

2.自变量分析。房地产开发企业国内贷款:商业银行或金融机构向房地产开发商提供房地产开发及运作的国内借款,其中包含银行贷款、上级机构发放贷款、国家专项贷款及国内储备贷款等。房地产开发企业自筹资金:即内源性资金,是指房地产企业凭借的票据、现卖的楼盘和不同账单等整体资金。房地产开发企业利用外资:房地产开发企业用于房地产开发设计及经营管理的境外资金,包括外商直接投资和其他投资、境外借款,不包含原有的外汇资金,所有的境外资金都按照人民币进行折算。房地产开发企业其他资金:是指除去上文提到的资金外,用于房地产设计开发和运营管理的资金。

3.控制变量分析。房地产开发投资额:以货币形式反映房地产开发投资数量,指在一定时期内,房地产企业进行房地产开发设计以及运营活动的投资。商品房房价:商品房连同其占用土地在特定时间段内房产的市场价值。

数据来源于2004-2018年各省(市、自治区)统计年鉴,2004-2018年《房地产统计年鉴》。西藏自治区数据缺失严重,故分析中并不包括西藏自治区。以2004年为基期,运用CPI指数对含有价格因素的各项指标进行平减。为克服异方差的影响,减少原始数据波动性对模型估计精度的影响,对房地产库存、房地产开发企业国内贷款、房地产开发企业自筹资金、房地产开发企业利用外资、房地产开发企业其他资金及房地产开发投资额等绝对数指标进行对数化处理。

四、模型构建

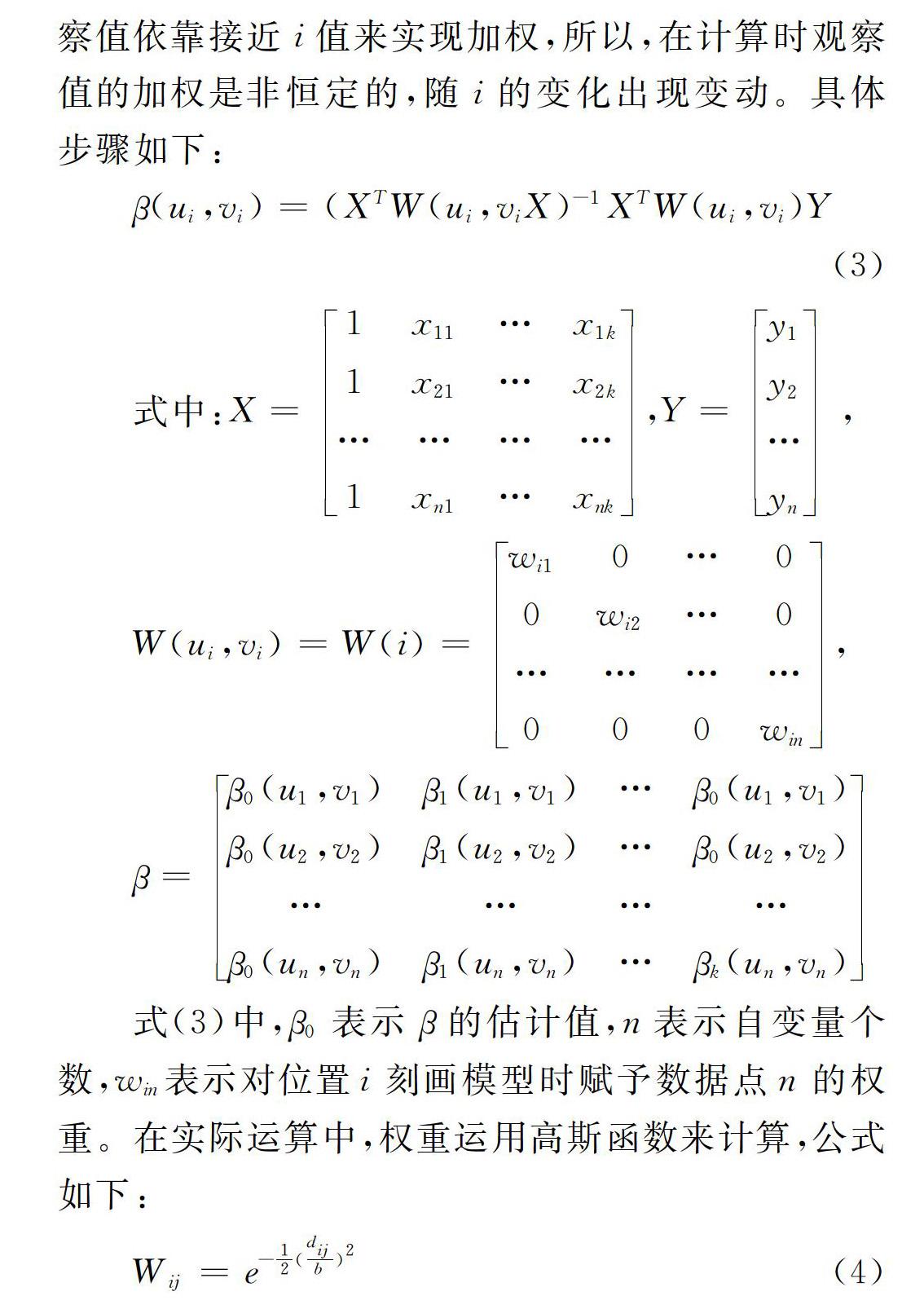

(一)经典面板数据模型

面板数据利用多个统计主体的不同时期的数据作为样本观测值,体现出统计主体和时间的关系。对此,建立面板数据模型进行估计。模型设定如下:

lnchasit=+α*Uit+β*Xit+εit(1)

式(1)中,房地产库存为被解释变量,Uit为解释变量:房地产开发企业国内贷款、房地产开发企业自筹资金、房地产开发企业利用外资、房地产开发企业其他资金。Xit为控制变量:房地产开发投资额和商品房房价。下标i和t分别代表省份和年度,为常数项,εit为随机扰动项。

(二)GWR数据模型

与全局回归模型相比,GWR模型能较好的分析空间数据,GWR模型的一般形式可表示为:

yi=β0(ui,vi)+Σkβk(ui,vi)xit+εi(2)

式(2)中,第i个参照点的空间位置坐标即(ui,vi),不间断函数βk(u,v)在i点上的数值为βk(ui,vi)。若βk(ui,vi)空间任何点i数值全部相等,即此类方程称为全局回归模型。通过上述模型可知,观察值依靠接近i值来实现加权,所以,在计算时观察值的加权是非恒定的,随i的变化出现变动。具体步骤如下:

β(ui,vi)=(XTW(ui,viX)-1XTW(ui,vi)Y(3)

式中:X=1x11…x1k

1x21…x2k

…………

1xn1…xnk,Y=y1

y2

…

yn ,

W(ui,vi)=W(i)=wi10…0

0wi2…0

…………

000win,

β=β0(u1,v1)β1(u1,v1)…β0(u1,v1)

β0(u2,v2)β1(u2,v2)…β0(u2,v2)

…………

β0(un,vn)β1(un,vn)…βk(un,vn)

式(3)中,β0表示β的估计值,n表示自变量个数,win表示对位置i刻画模型时赋予数据点n的权重。在实际运算中,权重运用高斯函数来计算,公式如下:

Wij=e-12(dijb)2(4)

式(4)中,b表示带宽,假设点i的数据已被观测,相应点的权重变化会显示高斯曲线特征,随距离dij的增加而减少。当带宽b不变时,距离dij越大,位置j估计的权重越小;当带宽b已知,离i点越远的点权重越小,足够远时权重将会趋于0。

五、模型估计与分析

(一)经典面板估计结果及分析

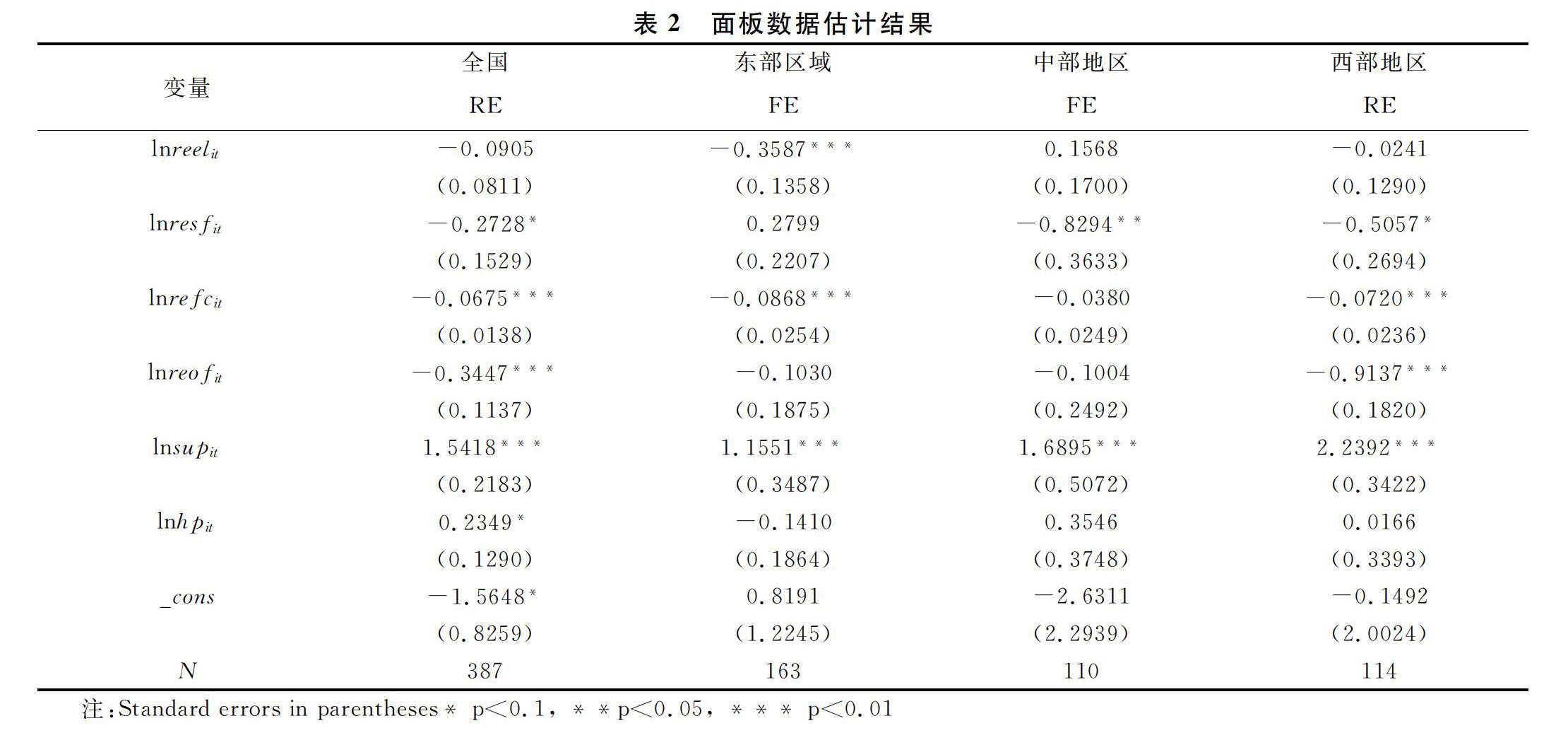

在对模型的具体形式进行筛选时,借助Hausman检验对固定效应模型和随机效应模型进行判定分析,借助F检验对固定效应模型和混合估计模型进行判定。全国和西部地区选取固定效应模型进行分析,东部地区和中部地区选取随机效应模型进行分析。

房地产开发企业国内贷款:全国的影响系数为-0.0905,东部地区为-0.3587,中部地区为0.1568,西部地区为-0.0241。全国及东部地区、西部地区表现出抑制作用,东部地区显著。房地產开发企业自筹资金:全国的影响系数为-0.2728,东部地区为0.2799,中部地区为-0.8294,西部地区为-0.5057。全国及中部地区、西部地区表现出抑制作用,全都且显著;东部地区表现出促进作用,不显著。房地产开发企业利用外资:全国的影响系数为-0.0675,东部地区为-0.0868,中部地区为-0.0380,西部地区为-0.0720。全国及东部地区、中部地区、西部地区都表现出抑制作用,其中全国及东部地区、西部地区显著。房地产开发企业其他资金:全国的影响系数为-0.3447,东部地区为-0.1030,中部地区为-0.1004,西部地区为-0.9137。房地产开发企业其他资金表现出抑制作用,且全国和西部地区显著。房地产开发投资额:全国的影响系数为1.5418,东部地区为1.1551,中部地区为1.6895,西部地区为2.2392。房地产的开发投资额对房地产库存表现出显著的促进作用。商品房房价:全国的影响系数为0.2349,东部地区为-0.1410,中部地区为0.3546,西部地区为0.0166。全国表现为显著的促进作用。

参考文献:

[1] Bernanke B S, Blinder A S. Credit,money and aggregate aemand[J]. Social Science Electronic Publishing, 1988(2): 435-439.

[2] Gupta R, Jurgilas M. Financial market liberalization,monetary policy and housing sector dynamics[J]. International Business and Economics Research Journalv, 2012(1): 69-96.

[3] Sum V. Dynamic effects of financial stress on the U S.real estate market performance[J]. Journal of Economics and Business, 2014(6): 80-92.

[4] 周建军, 孙倩倩. 货币政策对房地产金融风险的影响研究[J]. 财经理论与实践, 2019, 40(4): 32-37.

[5] 邬丽萍,周建军.房价波动对消费支出影响的实证分析[J].财经理论与实践,2009, 30(1): 109-112.

[6] 周建军, 孙倩倩, 鞠方. 房价波动、收入差距与消费差距[J]. 消费经济, 2018, 34(5): 23-30.

[7] 龚强, 张一林, 林毅夫. 产业结构、风险特性与最优金融结构[J]. 经济研究, 2014(4): 4-16.

[8] 张成思, 刘贯春. 经济增长进程中金融结构的边际效应演化分析[J]. 经济研究, 2015, 50(12): 84-99.

[9] Greenwood J, Jovanovic B. Financial development,growth,and the distribution of income[J]. Journal of Political Economy, 1990(5): 1076-1107.

[10]Pavlov A, Wachter S. Subprime lending and real estate prices[J]. Real Estate Economics, 2011(1): 1-17.

[11]吴成军. 金融发展对房地产价格变化的影响研究[J]. 商业时代, 2009(20): 112-113.

[12]黎友焕. 中国会发生金融危机吗?[J]. 人民论坛, 2013(25): 54-56.

[13]郭娜, 章倩. 我国房地产价格波动背后的金融影响因素分析[J]. 价格理论与实践, 2016(11): 106-109.

[14]Bredin D, O'Reilly G, Stevenson S. Monetary policy transmission and real estate investment trusts[J]. International Journal of Finance & Economics, 2011(1): 92-102.

[15]Sinai. House price moments in boom bust cycles[R]. Nber Working paper, 2011(2): 34-39.

[16]Berlemann M,Freese J. Monetary policy and real estate prices:a disaggregated analysis for switzerland[J]. International Economics & Economic Policy, 2013(4): 469-490.

[17]徐聯初. 透视与新解:积极应对房地产业快速发展中的金融风险——对湖北省房地产市场和金融发展的调查与思考[J]. 金融研究, 2004(9): 25-33.

[18]马君潞, 武岳. 金融调控政策对房地产市场的影响[J]. 财经科学, 2008(2): 41-47.

[19]李斌, 和倩,等. 金融支持对房地产市场的时变影响机制研究——以山西省为例[J]. 经济问题, 2017(7): 20-25.

[20]Xu L. Financial risk in the rapid development of real estate market[J]. Journal of Finance, 2004(824): 203-209.

[21]Ebrahim M S, Hussain S. Financial development and asset valuation:the special case of real estate[J]. Journal of Banking & Finance, 2010(1): 150-162.

[22]Jin Y, Leung C K Y, Zeng Z. Real estate, the external finance premium and business investment:a quantitative dynamic general equilibrium analysis[J]. Real Estate Economics, 2012(1): 167-195.

[23]傅贻忙, 周建军, 孙倩倩, 等. 多元城镇化、门槛效应与房地产库存:理论解释与实证检验[J]. 财经理论与实践, 2018(3): 127-133.

[24]傅貽忙, 周建军, 周颖. 人口结构变迁对房地产库存的影响研究——基于SYS-GMM估计方法的区域差异分析[J]. 经济经纬, 2019, 36(2): 87-94.

[25]傅贻忙, 周建军, 周颖. 金融发展、空间效应与房地产库存——理论解释与实证检验[J]. 系统工程, 2018, 36(10): 14-29.

[26]刘斌, 黄坤, 王雷. 谁更愿意去库存:国有还是非国有房地产企业?[J]. 经济研究, 2018, 53(6): 112-126.

[27]王小广. 房地产库存问题与去库存对策[J]. 理论探索, 2017(2): 16-21.

(责任编辑:钟 瑶)

Research the Impact of Financial Development Structure on Real Estate Inventory under Spatial Variability

FU Yimang1,WANG Huanfang1,LIU Kuibing2

(1. Business School, Hunan University of Technology, Zhuzhou,Hunan 412007,China; 2. Business School, Xiangtan University, Xiangtan,Hunan 411105,China)

Abstract:Based on the provincial panel data of China's real estate inventory and financial development structure in the past 2004-2018 years, the GWR model was established to consider the impact of financial development structure on real estate inventory under the spatial variation characteristics. The results show that: the impact of financial development structure on real estate inventory shows significant market heterogeneity, that is, different economic development stages, different economic development regions, the impact of financial development structure on real estate inventory is different. Generally speaking, the impact of domestic loans and real estate prices of real estate development enterprises on real estate inventory has typical market heterogeneity, and shows nonlinear characteristics. Real estate development enterprises raise funds by themselves, real estate development enterprises use foreign capital, and other funds of real estate development enterprises have a restraining effect on real estate inventory. The amount of investment in real estate development can promote the impact of real estate inventory.

Key words:financial development structure; real estate inventory; spatial variability characteristics