我国房地产税试点改革分析及启示

——以沪渝房产税试点改革为例

2020-06-01卢阳,蒋莉

卢 阳, 蒋 莉

(1.陕西理工大学 管理学院,陕西 汉中 723000;2.国家税务总局 镇巴县税务局, 陕西 汉中 723600)

20世纪90年代末,我国住房制度进行了重大改革,商品房交易市场初步形成,受“炒房”等因素影响,房价进入快速上升通道。孟定定(2011)认为,“炒房”并非单纯的经济产业问题,为了稳定社会、抑制“炒房”,国家需要通过政治手段抑制房价[1]。因此,2003年,十六届三中全会提出了开征“物业税”,以实现对居民持有房产进行征税的目的。2010年,国务院以“逐步推进房产税改革”的方案替代了新开征“物业税”,并于2011年分别在上海、重庆开始房产税改革试点。

房产税改革增加了房产持有环节的税收负担,但是却难以理顺整个房地产行业的各种税费关系,无法解决房产税重复征税的难题,因此,房产税改革始终无法达成税收立法的基本条件。2013年,十八届三中全会提出了落实税收法定原则的时间表,为了按期落实税收法定原则,房产税试点改革被叫停,取而代之的是以整合房地产行业相关税种的系统性改革——房地产税改革。需要指出的是,房地产税改革与房产税改革最大的不同主要集中在相关税费的整合和协调,避免重复征税,但是,对居民房产持有环节征税的这一基本目标始终是一致的。从理论上而言,对居民房产持有环节征税可以起到调控房价、增加财政收入、调节收入分配的作用,因此,分析沪渝房产税改革试点的实际成效可以对上述观点进行验证,进而为科学设计房地产税税制提供重要参考。

一、我国房地产税改革概述

(一)我国现行房地产行业涉及的主要税种

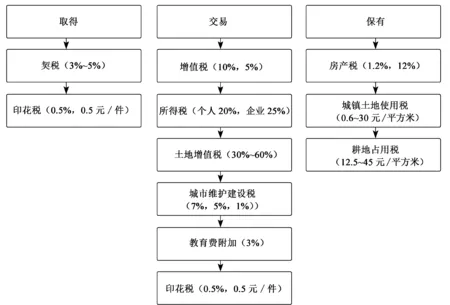

如图1所示,我国房地产行业相关税种根据房产取得、交易和保有等环节,涉及契税、印花税、增值税、所得税、土地增值税、城市维护建设税、教育附加费、房产税、城镇土地使用税和耕地占用税等十个税种。

图1 我国房地产行业流通环节和保有环节涉及税种

我国房地产行业税制存在“重流轻存”的特点。如图1所示,流通环节涉及税种共7种(其中印花税在取得、交易环节各征收一次),保有环节涉及的相关税种只有3种。如图2所示,在税收贡献率方面,流通环节的税负水平也明显高于保有环节,且差距呈逐渐扩大趋势。

图2 我国房地产税流通环节和保有环节税负比较

(二)我国房地产税改革中核心税种的表述演化

在我国房地产税变革过程中,政府关于房地产税的政策文本表述不尽相同,关于表述变化的话语分析在公共政策的研究当中有着重要的地位,表述的变化可以在一定程度上反映政策的变迁。

1.我国现行房产税的起源与内涵

我国房产税的提法最早出现在1950年1月政务院颁布的《全国税政实施要则》,随着计划经济时代税务部门的解散而消失。1986年,《房产税暂行条例》的出台恢复了该税种。我国现行的房产税与国际上较为普遍的不动产税有着较为明显的两大差别:一是我国现行房产税对保有环节的征收力度较弱,特别是对个人非营业性住房免税,而国外的不动产税主要课税对象就是保有环节的房产;二是我国房产税计税依据是在房产原值的基础上得出的,而其他国家的不动产税一般采用评估价值。这两个差别也成为近年来我国房地产税改革的重点。

2.对房产保有环节征收的物业税

2003年,十六届三中全会通过的《中共中央关于完善市场经济体制若干问题的决定》提出“实施城镇建设税费改革,条件具备时对不动产开征统一规范的物业税,相应取消相关收费”。2006年“十一五规划纲要”提出“改革房地产税收制度,稳步推进物业税并取消有关收费。”这也是当前房产税改革,对持有房产征税的起源。但是,“物业税”对于我国现行税制而言属于新税种。虽然,1985年全国人大对国务院授予工商税立法权,但是,截止2010年,授权立法已经运行了二十多年,全国人大已经具备税收立法的能力,适时收回国务院税收立法权,推进税收法定已经成为学界共识。在这样的背景下,无论是全国人大,还是国务院主导“物业税”等新税种立法,在时机上都显得过于敏感。

3.融合了物业税性质的沪渝房产税改革试点

2010年后在新税立法压力巨大的情况下,2011年上海、重庆两市开始推行房产税试点,从此官方口径下的“物业税”完全被“房产税试点”所取代。实质上,房产税试点是物业税改革的延续,其主要内容都是对保有环节的房产征税。但是,沪渝房产税改革试点对于征税对象和计税依据的政策制定主体是地方政府,根据税收法定原则,税收要素的变更需要通过全国人大进行立法。因此,沪渝房产税改革试点的合法性也始终受到社会各界的质疑。

4.承担简并税种任务的房地产税改革

2013年,十八届三中全会提出要落实“税收法定”原则,要求“将现行由国务院行政法规规范的税种上升为由法律规范”,国家紧急叫停了房产税试点范围的扩大,首次提出房地产税立法。2015年,第十二届全国人民代表大会第三次会议对《立法法》进行修订,将税收立法作为专项列出,并细化了“税种的设立、税率的确定和税收征收管理等税收基本制度”都要通过立法确定。因此,通过行政法规在现有房产税基础上进行要素修改几乎不再可能。按照税收法定原则,梳理房地产相关税费,简并税费,形成税目、税基、税率明确的新税种成为房地产税改革的唯一路径。2015年至今,房地产税连续4年被列入人大常委会的立法预备项目。

二、沪渝房产税改革试点与成效

2011年的上海、重庆的房产税改革试点是我国房地产税制改革的标志性事件,是突破现有税制,对保有房产进行征税的大胆尝试。沪渝房产税改革试点的政策目标与当前房地产税改革的政策目标基本一致,其性质属于房地产税改革的公共政策“风洞试验”,为房地产税改革积累经验,控制改革风险,降低改革成本。

(一)沪渝房产税改革试点的经济背景

如表1所示,自1999年国家全面取消福利分房后,我国房地产市场价格进入上升通道。2008年底至2011年出现了一个小周期,其中2009年的房价增速达到了近十年的峰值23.18%,商品房销售面积2009年3月—2011年3月实现同比连续上涨25个月之久。

2010年,国务院出台“国十一条”,并将财政政策和货币政策调整为双紧模式,以期抑制房价,缓解经济过热现象。2011年,国务院又出台“新国十条”,继而在上海、重庆两地开展房产税试点,希望通过税收手段对房地产市场进行宏观调控。

表1 2002年至2017年全国商品房均价与增速统计表

数据来源:国家统计局官网数据汇总整理

(二)沪渝房产税改革试点的税收政策

上海房产税试点政策主要是针对本市居民新购二套及以上住房和非本市居民新购住房的征税。计税基础在交易价格的基础上减按70%计算。总共设定了两档税率,对于交易价格低于上年度交易均价2倍以下的适用低档税率0.4%,其他都适用高档税率0.6%。税收优惠主要考虑本市居民基本住房需求和对高层次人才的倾斜。

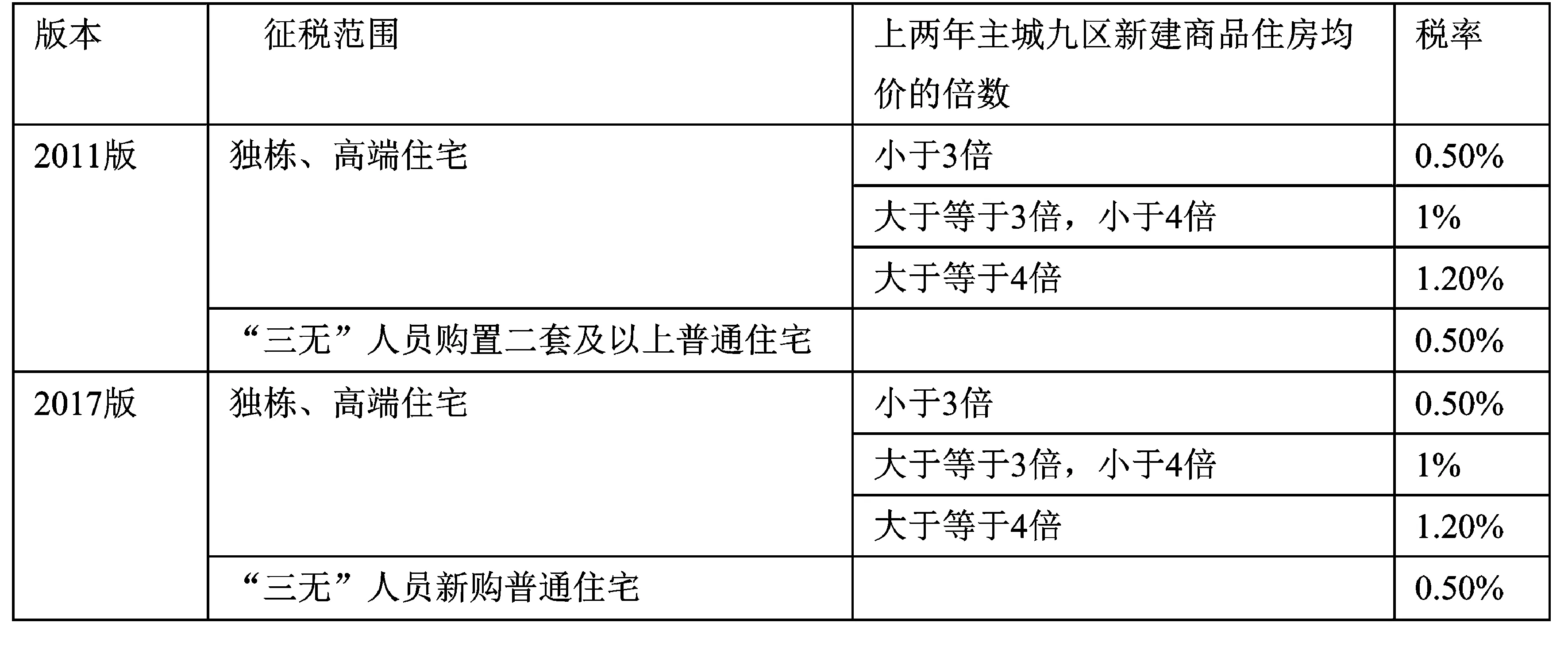

如表1所示,重庆试点分为2011年和2017年两个版本。2017版政策对于征税对象的范围进行了适度扩大,由“三无”人员购买二套及以上住房扩大为新购。对于税率,两个版本的差别不大。在税收优惠方面,对于在试点实施前拥有的独栋住宅享有免税面积为180平方米,新购的独栋和高档住宅免税面积均为100平方米,“三无”个人不再属于三无情况的当年可予以退税。

表2 重庆市房产税试点税率表

(三)沪渝房产税改革试点的实施效果

1.对调控房价作用有限

如图3与图4所示,2011年上海、重庆房产税改革试点实行后短期内新建商品住宅销售价格小幅下跌,但是,在之后的两年时间里新建商品住宅销售价格仍然处于长期上涨趋势。可以说,房产税改革试点对于调控房价而言是有一定效果的,但总体效果比较有限。

2.对增加财政收入作用不明显

在财政收入方面,从房地产税收收入来看,上海与重庆的房产税税收收入一直呈稳定增长状态。上海试点前五年(2007—2011)收入复合增速为12.01%,试点后五年(2012—2016)复合增速为19.11%;重庆试点前五年(2007—2011)税收复合增速为26.85%,试点后五年(2012—2017)复合增速为22.54%,增速反而有所降低。综合来看,房产税改革试点后两地税收增速没有显著提升。

图3 上海市试点前后新建商品住宅销售价格指数(上月=100)

图4 重庆市试点前后新建商品住宅销售价格指数(上月=100)

从房产税占地方财政收入比重来看,试点后次年两地税收占比都有所提高。如图5所示,上海的房产税占地方财政收入比重从2011年的2.3217%提升到2012年的2.7011%,提升了0.3740%,但是,此后上海税收比重再次下滑至试点前水平,未能延续增长;如图6所示,重庆的房产税占地方财政收入比重从2011年的2.3711%提升到2012年的2.8273%,提升了0.4562%。总体来说,由于试点地区窄税基、低税率的特点,房产税试点对地方财政贡献程度有限。

3.在调节收入分配方面没有显著作用

我国房产税改革的初衷是通过对保有环节特别是高收入群体拥有多套住房的征收较重的房产税,通过降低房地产市场需求,增加市场供给(短期供给)等办法,从而起到抑制房价、调节收入分配的作用。由于我国近年来房价上涨主要是经济增长和城市化进程的加快所带来的刚需支撑,所以长期来看房地产市场的刚性需求暂时不会改变,长期供给也不会有趋势性的转变,长期内抑制房价的目的难以通过房产税试点实现,加之房产持有成本的增加反而会导致中低阶层住房压力的增加。刘甲炎(2014)通过DDD(三重差分)和DID(双重差分)对房产税改革中中低收入水平居民储蓄行为进行了实证研究,实证结果显示试点地区居民收入储蓄水平比其他地区平均水平高出了8.667%,最终验证了房产税试点导致中低收入水平居民福利丧失[2]。

图5 上海市试点前后5年房产税收入占地方财政税收收入比例变化

图6 重庆市试点前后5年房产税收入占地方财政税收收入比例变化

三、对我国房地产税制改革的启示

房地产税改革和房产税沪渝试点的财税改革逻辑类似,房地产税难以承担调控房价、增加财政收入、调节收入分配等政策目标。因此,我国房地产税立法改革应以完善税收立法制度、整合税种、优化税制为主要的立法目标。

(一)应当淡化房地产税调控房价的政策目标

房价的变化主要由人口密度和资本密度两大因素影响。人口密度的增加势必增加资本密度,而资本密度的增加则会增加就业机会、加快城市经济发展、提升劳动回报水平,进一步推动人口增长。因此,部分城市会随着人口密度和资本密度的增加,房价呈现刚性增长。金融工具的介入,特别是杠杆类金融工具的介入会对房地产市场的资本流动产生显著影响,进而引发房价变动预期,加剧地区间的房价波动。与之相比,税收作为稳定的价格要素,虽然在短期内会对资本流向产生一定影响,影响房价,但是,税收却不是资本流动和人口流动的决定性因素,税收不具备长期影响房价的能力,日本、韩国以及我国沪渝的房产税改革试点的实际情况均证明了通过房地产税立法调控房价,实际作用有限。因此,房地产税改革应当淡化房地产税调控房价的政策目标。

(二)房地产税暂时无法成为地方财政收入的主要来源

目前我国地方财政收入的主要来源主要有三个方面:税收、国有土地出让和财政拨款。当前房地产税改革主张在房地产保有环节实现“宽税基、强征管”的改革导向,进而增加地方税收收入,但是,将房地产税发展成为地方财政主要来源的税种仍然比较困难。

结合我国地方财政状况来看,目前我国地方政府债务压力巨大,而缓解债务压力最有效、最直接的方法就是实行土地财政。唐云锋、马春华(2017)提出,地方政府为缓解财政压力,有动机增加土地财政收入,提高房价从而征收更多房地产税;地方政府提高土地出让价格,会间接提高房价,因此,地方政府财政压力不仅直接提升房价,还通过土地财政固化了“房价棘轮效应”[3]。就我国进行房地产税改革的目标而言,是要通过对保有环节征税,增加房产持有成本,从而抑制房价过快增长,为房地产市场降温。这一宏观调控目标的实现势必影响土地和房产价格的增长,会加重地方财政压力。正如朱为群等(2015)的研究表明,地方税的主要定位应该是为地方财政筹措资金,而不是作为宏观调控的手段[4]。房地产税改革和地方财政的职能与逻辑形成了“悖论”。因此,房地产税暂时无法成为地方财政收入的主要来源。

(三)房地产税立法应当以推动税收法定、整合房地产税种、优化税制为主要的改革目标

目前,我国的房地产税制存在“以租代税、以费代税、以费挤税、以税代租”的现象,混淆了房地产税制中税、费、租之间的关系。按照我国全面实现税收法定的财税体制改革目标,应当以房地产税改革为契机,全面推动我国房地产行业的清费立税。

鉴于我国房地产税对增加地方财政收入和房地产价格宏观调控的作用有限,房地产税立法的重点应当以整合现有税种、优化税制为主要目标。首先,通过房地产税改革,整合原有房产税、城镇土地使用税、耕地占用税和土地增值税,实现“简税制”。其次,通过增加对房产保有环节征税,强化征管,实现“宽税基”。最后,通过对纳税人收入状况进行精准识别,强化房地产现值的评估能力,结合金融市场和经济发展的实际动态调整房地产税的免征额、累进税率和税收优惠,实现中低收入群体的“低税负”。