我国养老基金法律监管存在的问题及对策研究*

2020-05-29宋秉斌

宋秉斌,周 津

(江西农业大学 人文与公共管理学院,江西 南昌 330045)

一、我国养老基金法律监管的必要性

养老基金监管,是指为了确保养老保险基金的安全运行,国家有关部门、组织和个人依法对养老基金的运行过程所进行的监督管理。对养老基金的监管就是对其运营和管理过程的控制,同时也是运营和管理的结果控制。养老基金的法律监管,是指通过法律手段来明确养老基金监管机制的监管职责、法律地位和权威性,从法律的角度来确定监管的管理方法与行为标准,从而为养老基金的监管提供法律依据。

(一)维护劳动者的合法权益

养老基金是劳动者为保障自身在退休后丧失劳动力无法获得收入时的生存需要,在其具有劳动能力获得收入时所积累下的“活命钱”。基金的投资、运营、盈利、亏损都与劳动者的权益息息相关,但是由于大部分劳动者对养老基金运营情况了解不深,所以为了维护劳动者的合法权益,要制定相关法律法规,明确有关政策制定部门和国内外相关机构等在养老基金监管中的基本权利与职责,明确监管机构与其他机关之间的关系,从法律意义上规范养老基金的监管。

(二)障养老基金的安全

由于养老基金的特殊性,在投资运营过程中,容易出现“市场失灵”问题,因为养老基金各种的委托代理关系,会遇到很多信息不对称的情况,存在养老基金的委托代理方为谋取自身利益而损害委托方利益,市场机制得不到正常运转,进而使得养老基金的安全面临风险。因此,我国社会迫切需要运用法律手段对养老基金在支付、运营、征缴、管理方面进行监管,明确养老基金的收支和投资营运的做法模式,以监管养老基金各种管理单位依法行使权力和义务,使得监管高效又顺利地执行,从而保障养老基金的安全。

(三)顺应世界发展潮流

老龄化问题不仅是我国社会面临的困境,整个世界的老龄化进程都在加快。而由于历史和经济发展等多方面原因,相比于我国,许多发达国家在养老保障这一问题上都有一套成熟、系统、完善的体系。就养老基金监管这一层面而言,监管法治化是其中十分突出的特点,越是成熟的养老体系,在养老基金监管方面设定的法律制度就越完备。因此,我国应当借鉴世界的先进经验,充分发挥法律制度对养老基金监管的作用。

二、我国养老基金法律监管的现状

(一)我国养老基金的立法状况分析

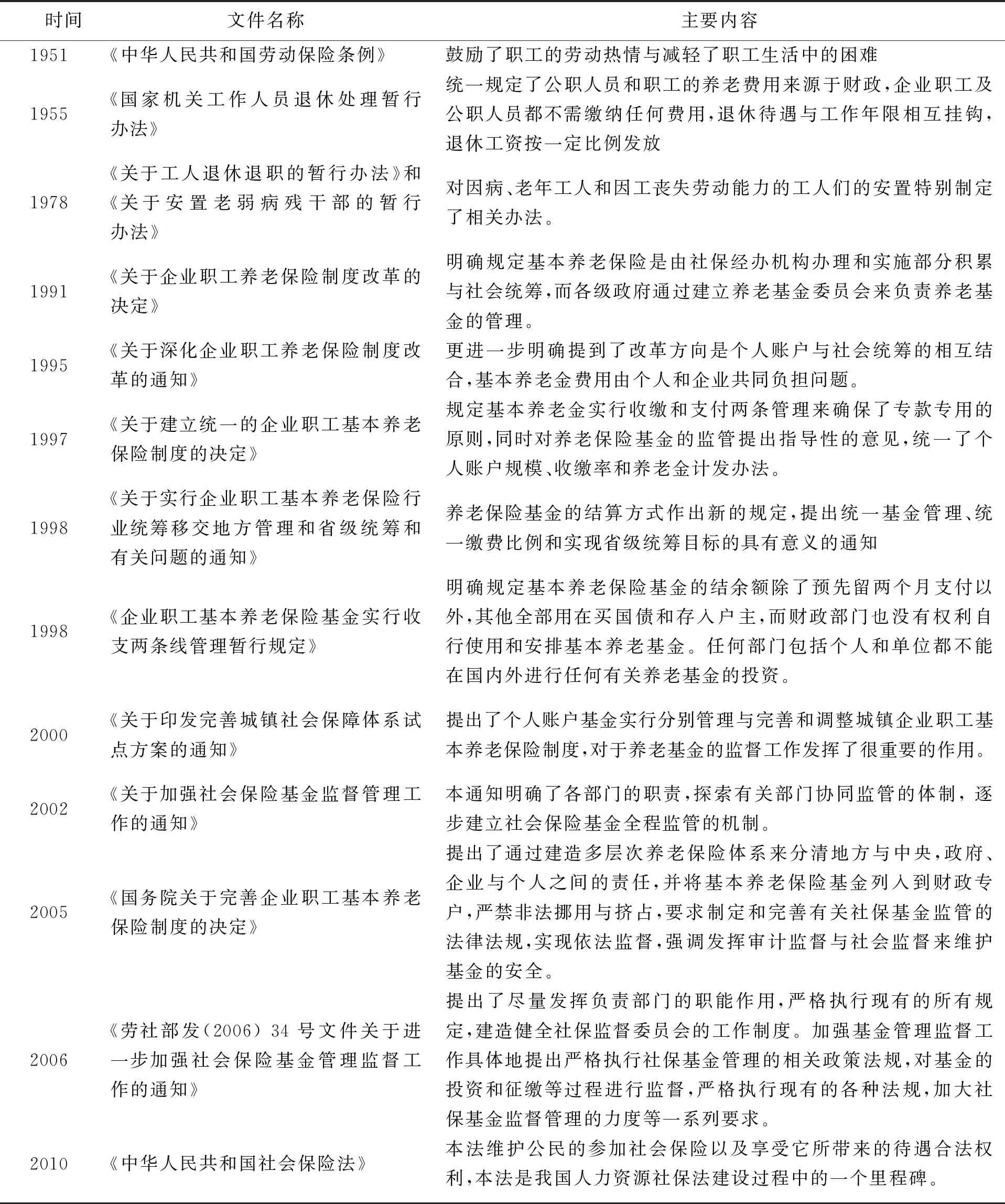

养老保险基金方面的法律规范文件,见表1。

表1 养老保险基金方面的法律规范文件

养老基金监管立法上主要有《中华人民共和国社会保险法》(以下简称《社会保险法》)《全国社会保障基金条例》 《基本养老保险基金投资管理办法》(以下简称《投资管理办法》)和《社会保险基金行政监督办法》。

《社会保险法》中,社会保险涉及的监督主体众多,职责交叉,结构比较混乱,而且对基金投资决策监管并未明确涉及。《全国社会保障基金条例》对目前基本养老基金投资中唯一的受托机构——全国社会保障基金理事会的职责和义务有较为详细的规定。《投资管理办法》是目前基本养老保险基金投资最主要、最重要的规范性文件,但其中的规定过于原则化,操作性不强,没有更加细化和明确基金投资的程序,监管难以实现。《社会保险基金行政监督办法》对养老基金的行政监督做出了比较系统的规定,但同样只是对养老基金监督进行总体上、原则性的规定,而对养老基金投资过程中历经的各个环节监督管理未做出具体规定,操作性较弱。

(二)我国养老基金法律监管存在的主要问题

1.监管缺失系统的法律制度

我国养老基金法至今仍没有出台,在现有基本养老保险基金监管法律制度中,还没有形成专项、统一、完善的法律监管体系,目前的养老基金方面的法律主要是由一些较薄弱与尚未成熟的法规、通知和部委规章等组成,所以当养老基金在投资运营过程中出现各种各样的问题时很难利用现有的规制系统解决。由于缺乏一部关于养老保险基金监管的统一的法典,或者是较为全面的针对某一监管问题的法律法规,所以现有的法律责任制度就会缺失较高的法律效力,同时也是无法发挥法律规范的强制功能。因此,养老基金监管在现实状况中存在随意监管、过度监管以及监管主体之间责任不明确等问题。

2.监管体制不受法律有效约束

我国养老基金的基金管理与行政管理权限的设置没有明显的界限,当前我国社会基本养老基金的管理与监管是由劳动保障部门的下属部门,地方各级社会保险经办机构以及劳动保障行政部门的基金监管部门负责,也就是说养老基金管理的机构与负责基金监管的机构不是独立的。因此,在现有的监管体制内,养老基金的投资运营权和运营监管权以及养老基金行政管理和资金管理的职能分配不清,造成了“政资和监管不分”的问题。在这种模糊不清的监管体制下,“自我监管”基本难以实现,法律对监管的约束力往往因行政机关的干预或影响发挥不了作用,监管职能无法实现有效的监管。

3.监管实施的法律措施单一

由于我国养老基金监管的立法层次较低,在现有的法律制度中对基金投资监管机构的设置、监管的内容、监管的权责以及监管的方式等具体的规定都太过笼统,没有详细的说明。此外,目前我国养老基金运营管理的信息变化快,数据量庞大,然而相关的法律监管制度相对滞后,难以适应当前的基金运营状况。我国缺乏统一的、独立的专业部门对养老基金实施具体有效的监管,也未配备专业人员和技术资源对养老基金的投资过程进行跟踪审计,因此养老基金的监管措施较落后,缺乏创新性。

三、完善我国养老基金法律监管的建议

(一)建立专项系统的养老基金监管法律制度

未来的养老基金监管法应分两个部分,一部分是对本质问题的监管,例如养老基金的性质、所有权关系等做出法律规定,起到基本法的作用。就明确养老基金行政管理中的法律关系而言,对相关行政管理部门在养老基金的征缴、监管上明确职责,以明确的法律条文加以具体说明,同时对行政无作为的情况设定标准,说明相应的消极后果以及约束、制裁的方式。另一部分是对养老基金的入市投资法规的监管,就明确养老基金入市运营中的法律关系而言,要分别明晰养老基金运营过程中的委托方与代理方等不同主体在基金征收、运营、管理等方面拥有的权利、应承担的义务、应履行的责任。例如在养老基金投资方面,要对主体的资格、财产所有权的归属、法律地位、投资比例以及信息披露和法人治理结构等方面做出明确的规定来规范从业行为。监管有了明确的法律依据,才能有效地对养老基金的使用和安全进行监督管理,所以我国社会应重视建立专项系统的养老基金监管法律制度,这是我国养老基金监管的主要依据。

(二)优化和强化养老基金的监管体制和法律约束力

要加快养老基金监管体制改革,解决“政资和监管不分”问题。首先中央要设立专门的基金管理机构对所有的养老基金进行管理:其次设立专门基金监管机构对养老金进行监管,其中,监管机构要采取集权模式,这有利于依法追责,也能解决原先行政干预、影响法律监管效力发挥的问题,可以使法律在养老基金监管体制中的约束力得到优化。当然,基金监管机构的集权式监督应该是透明、公开的,因为只有通过公开监督的工作才能及时矫治集权监督过程中出现的问题和缺陷,从而不断提高监督的效率。此外,在加强监管的过程中应该整合资源和建立健全权责,做到尊重制度的系统性、完整性和尊重自身发展的规律的科学监管。

(三)创新养老金法律监管措施

在当前大数据时代,我国要设立专门的养老基金监管机构,就需要配备具有高专业素养人员的监管队伍,通过科学技术手段去提高决策监管的效率,例如对养老基金的投资监管可以利用科技、互联网技术,通过计算机对养老基金信息进行数据处理。为了将养老保险基金领域的欺骗和不精确的行政行为风险降到最低限度,瑞典主管社会保险基金监管的卫生和社会事务部更是与警察部门、服务部门和地方税务机构密切合作,通过电子数据来相互交流信息,由此建立信息共享机制,这样在养老保险基金运营和管理的过程中,可及时将基金财产的管理状况向有关负责部门报告,从而维护受益人的合法权益和保持信息的公开。我国应加快完善相关制度和技术设施,尽快建立以养老保险基金为中心的统一的社会保障基金信息监控系统,从而实现高效的法制化、信息化监管。

实现养老基金的保值增值是我国养老基金入市投资运营的根本目标,但市场的收益与风险是相互伴随的,养老基金的完整与安全直接关系到广大人民的利益与社会的稳定,对养老基金的有效监管就是降低、回避其投资风险,保证养老保险基金的安全保值和维护社会稳定发展的关键环节。而健全和完善养老基金监管的法律制度是实现有效监管的重要前提,如何通过法律的手段对养老基金进行监管,是我国当前必须要解决的重大问题。由于当前我国养老基金监管的法律体系还处于起步阶段,因此,可以结合本国实际情况,学习发达国家现行的有效经验,填补我国养老基金监管方面法律制度的缺失,完善现有养老基金法律监管制度中的不足,从而实现我国基本养老保险基金监管的效率,实现养老基金保值增值的目标。