财务风险预警模型在绿景控股公司的实证研究

2020-05-21薛广禄

薛广禄

广州大学,广东 广州 511370

一、绿景控股概况

绿景控股股份有限公司 (以下简称:绿景控股)的前身为海口新能源有限公司,1991年5月,经海南省人民政府批准改制为股份有限公司,首次向社会公众募股。于1992年11月23日在深圳证券交易所主板上市(股票代码:000502)。2005年9月4日在广东省工商行政管理局办理注册地址迁移登记,取得营业执照。公司主营业务为房地产开发及物业管理业务。公司上市之后,只在1992年派发现金股利0.8元/股,历次的分红都是送股。

通过查阅公司近年的年度财务报表资料发现,绿景控股的财务状况不尽人意。2017年、2018年的留存收益都是负值,特别是2017年的净利润是负数。在2019年半年财务报告中分部财务信息显示:营业收入中主要来源是两部分,一部分是房地产销售及租赁为346868.37元,另一部分是物业管理为7375603.44元。归属于公司普通股股东的净利润指标中,加权平均净资产收益率-0.45%,基本每股收益-0.0050元/股。本文以绿景控股为研究对象,通过Z-Score模型与F-Score模型的实证研究,预警绿景控股财务现状,为其未来的发展规避财务风险。

二、Z-Score模型与F-Score模型概述

(一)Z-Score模型

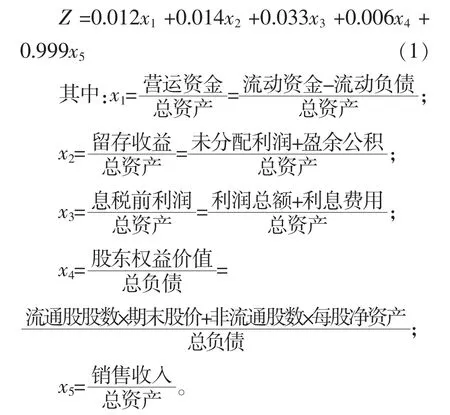

1968年,美国学者Edward Altman通过分层随机抽样的统计方法,分别选取本国33家破产与33家非破产的制造企业对比分析,采用五大类财务指标、22项比例指标进行研究,研究期间从1946-1965年,以财务为研究视角,基于Z值判断企业是否会破产。Altman经过分析最终找出具有代表性的五大类财务指标,构建综合评价公司财务风险预警的多元线性模型—Z-Score模型,其模型判别函数如式(1):

x1表示企业的变现能力,x2表示企业的获利能力,x3表示企业的偿债能力,x4表示企业的资本结构指标,x5表示企业的运营能力。

Altman认为Z值的大小与财务风险呈反向变化趋势,即Z值越大企业的财务风险越小;Z值越小企业的财务风险越大。当Z<1.81时,企业存在巨大的财务风险,濒临破产;当1.81≤Z≤2.675时,无法对企业的财务风险做出判断,为灰色地带,Z-Score模型失效;当Z>2.675时,企业财务风险很小。

(二)F-Score模型

国内学者周首华、杨济华等以Z-Score模型为基础,选取1977—1990年间中国的62家企业为研究对象,把现金流量加入财务风险预警的模型中得到新的指标权重,再以多微区分分析法,验证CompSta会计资料库中4160家样本企业,进一步改进完善Z-Score模型,创建财务风险预警新模型—F-Score模型。该模型直接加入反映企业盈利能力的现金流量指标,故F-Score模型将Z-Score模型中体现现金流量的指标x3、x5做了相应的替换,以便全面地衡量企业的财务风险。其模型判别函数如式(2):

其中,x1、x2、x4的计算公式与 Z-Score 模型一样,这里不再赘述,x3、x5的计算公式如下:

周首华等同样认为F值的大小与财务风险呈反向变化趋势,即F值越大企业的财务风险越小;F值越小企业的财务风险越大。当F<0.0274时,企业存在巨大的财务风险,濒临破产;当-0.051≤F≤0.1049时,无法判断企业的财务风险,为灰色地带,FScore模型失效;当F>0.0274时,企业财务风险很小。

Z-Score模型在各个领域得到广泛应用,但该模型也存在一定的缺陷:一是Altman以美国企业为研究对象,对于其它区域的企业是否适应该模型有待考证;二是指标选取存在问题,现金流量是直接反映企业盈利能力的重要指标,但该模型未加入此项指标,也会影响结果的准确性。而F-Score模型是以中国企业为研究对象,因此该模型更符合我国企业的特点;此外,该模型添加了现金流量指标,使得该模型对企业财务风险的判断更为准确。鉴于两种模型的优势和劣势,本文应用该两种模型分别对绿景控股的财务风险进行对比分析,比较其财务风险的趋势与差异。

三、实证研究

(一)研究的假设

假设1:Z-Score模型同样适用于中国上市企业,并且符合Z值的判别标准;

假设2:F-Score模型同样适用于绿景控股,并且符合F值的判别标准;

假设3:绿景控股公布的各个年度的财务报表能真实地反映该公司的财务状况。

(二)计算Z-Score模型与F-Score模型中的指标值

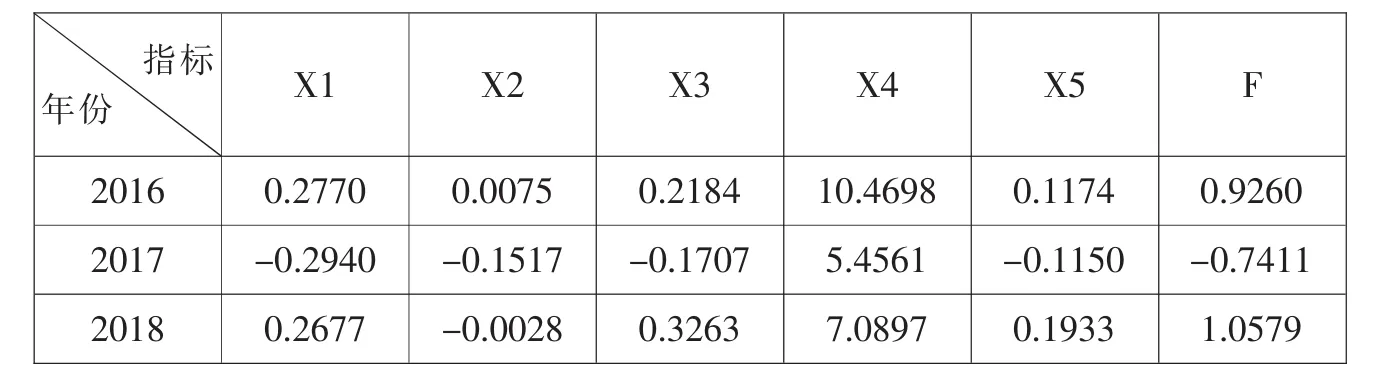

按照Z-Score模型与F-Score模型计算的要求,查阅绿景控股2016—2018年公布的年度财务报表,整理得到绿景控股主要的财务数据,如表1所示。根据表1的财务数据分别计算Z值和F值,计算结果如表2和表3所示。选取数据的说明,由于利息费用未在财务报表中列出,因此直接用财务费用代替,折旧费用数据主要是选取固定资产的折旧。考虑到篇幅有限,各个指标值的计算过程从略。

(三)Z值与F值的分析

表1 绿景控股年度财务数据 单位:元

根据表2的计算结果,绿景控股三年的Z值都远远小于1.81,说明绿景控股存在巨大的财务风险,濒临破产。从Z值上看,2016年绿景控股就已经面临巨大的财务风险,但公司未采取相应的抵御措施,导致2017年的财务风险进一步恶化;2018年Z值有所上升,说明2018年该公司采取了一定的抵御措施,使财务风险有轻微的缓和迹象,但是增长的幅度较小。

表2 Z-Score模型各个指标值的计算结果

表3 F-Score模型各个指标值的计算结果

根据表3的计算结果,从F值来看,说明绿景控股在2016年和2018年财务风险很小;而2017年存在巨大的财务风险,濒临破产。这表明2016年绿景控股财务状况很好,以至于放松了对风险的管理,导致2017年出现财务危机,此时绿景控股及时采取补救措施,使得2018年的财务状况转危为安。

综合对比分析绿景控股2016~2018年的财务报告。第一,净利润绝对值下跌,从2016年的42162418.80元断崖式下跌至2017年的-84773750.26元,下跌比率高达301.06%,2018年又大幅提高,提高比率达190.18%;第二,留存收益绝对值下跌,从2016年的4650387.62元断崖式下跌至2017年的-78610378.53元,下跌比率高达1790.4%,2018年有大幅提高,说明绿景控股前两年的财务风险急剧恶化,2018年公司的财务风险有所转好,但是还没有完全摆脱财务危机的处境,与Z-Score模型和F-Score模型实证研究的结果基本一致。

(四)Z-Score模型与F-Score模型比较分析

2016年,绿景控股的Z值与F值对公司财务风险的度量结果完全相反。依据ZScore模型的判别标准说明绿景控股存在巨大的财务风险,濒临破产;而依据F-Score模型的判别标准说明绿景控股财务风险非常小。两种模型的判断不统一,主要是指标权重存在差异所造成的。Z-Score模型选择变现能力、获利能力、偿债能力、营运能力和财务结构五个经典的财务指标,在式(1)中的权重值最大,为0.999,说明销售收入的比例在该模型起着关键性的影响。绿景控股2016年的销售收入为299501456.57元,比上年增长1415.35%,公司销售收入呈现爆炸式上升的趋势,但根据Z-Score模型判别标准,绿景控股存在巨大的财务风险。绿景控股2016年的净利润为42162418.80元,比上年增长235.63%,公司净利润、销售收入都呈现上升的趋势,根据F-Score模型的判别标准,绿景控股存在的财务风险很小。这样一正一反的结论,对于绿景控股公司财务风险的判断还是倾向于F值。根据表1显示,绿景控股2016年各项财务数据都是正数,与上年相比,大部分值都呈现增长态势,所以2016年绿景控股的财务风险较小。之所以会做出这样的判断,可能是因为:一方面是产业带动的效果,因为绿景控股属于房地产行业,2016年是中国房地产行业发展非常火爆的一年,故绿景控股的财务数据一路飘红。因此,F-Score模型表现良好,符合前三个研究假设,而Z-Score模型表现却不尽人意,不符合前三个研究假设,应该与另一个原因有关;另一方面是模型的适应性问题,Z-Score模型是运用美国的样本数据得出的理论模型,与中国的企业水土不服,而国内学者提出的F-Score模型是运用本国的样本数据得出的理论模型,更加适应于本国的企业。

2017年,绿景控股的Z值与F值对公司财务风险度量的结果完全一致,依据两个模型的判别标准,说明绿景控股存在巨大的财务风险,濒临破产。房地产行业前几年火爆增长,但2016年中央经济工作会议提出“房住不炒”的理念,2017年年初国家出台住房、财税、货币金融和土地制度,严控房地产行业的高速增长,史称“最严控制年”。受到国家严控房地产行业政策的影响,导致绿景控股出现严重亏损,2017年大部分财务数据出现下降,净利润、销售收入、留存收益都呈现断崖式下跌,特别是净利润下跌高达359.27%、留存收益下跌比率高达1790.4%,下跌的幅度惊人,而利息费用增长了83.22%。利润的断崖式下跌与成本的快速增长,形成鲜明的差异,对绿景控股经营产生巨大压力。针对国家严控楼市的转折期,绿景控股也调整了公司的发展战略,减少投资性房地产项目的投资,重点发展医疗行业。由于绿景控股存在巨大的财务风险,公司也采取了一系列有效措施防范和规避风险,一方面是加强商品房的促销以拓展分销渠道,降低存货存量,加快公司的资金流动性;另一方面是缩减成本,减少公司内部费用开支,降低商品房的建造成本等。

2018年,绿景控股的Z值与F值对公司财务风险的度量结果完全相反。依据ZScore模型的判别标准说明绿景控股存在巨大的财务风险,濒临破产;而依据F-Score模型的判别标准说明绿景控股财务风险非常小,判别的结果与2018年完全一致。与2017年相比,2018年绿景控股销售收入减少21.06%;总资产减少19.61%;而净利润高速增长,比率高达190.18%,主要是由于出售重大资产产生的投资收益,投资收益占利润总额比例162.82%。绿景控股出售重大资产的方案将全资子公司广州明安持有的北京明安100%股权、明安康和100%股权出售给明智未来;广州明安将持有的南宁明安70%股权出售给广州誉华。而绿景控股目前无土地储备,亦无正在开发及待开发房地产项目,房地产存货中的住宅已经基本销售完毕,房地产业的存货完全清理。通过剥离未盈利业务,控制内部成本,减轻公司经营负担,改善公司资产质量和盈利能力,优化公司的发展战略,进一步对抗财务风险。因此,F-Score模型表现良好,符合前三个研究假设,而Z-Score模型表现却不尽人意,不符合前三个研究假设。

通过以上分析可知,Z-Score模型受到本身自变量指标以及适应对象的影响,对绿景控股财务风险的大小和灵敏度变化差异无法准确做出预警,进而影响到企业采取正确的应对措施。而F-Score模型能够对绿景控股财务风险的大小和灵敏度变化差异准确做出预警,促使企业采取正确的应对措施,从而规避企业的财务风险。从绿景控股三年的财务数据可以看出,该企业2017年存在巨大的财务风险,2018年的相关财务数据显著提高,说明绿景控股采取的措施得当,一定程度上缓解了企业的经营压力。 F-Score模型的验证结果能够反映企业当下财务风险的真实状况,对研究对象具有积极的借鉴效果。今后绿景控股应该调配内外部的有利资源,并时常运用财务风险预警模型预测企业的风险状况,以便采取积极的风险抵御措施,为企业未来的发展提供预警保障。