北京地区小微企业融资现状统计

2020-05-19李鹏

李鹏

摘要:本文以北京地区某某大厦为例,探讨了小微型企业发展政策支持的现状和存在的问题,并提出了对策,为政府及相关金融机构制定融资政策支持提供参考依据。

关键词:小微企业;融资;对策

随着我国经济的快速发展,我国小微企业普遍存在资金不足的现象,并日渐成为企业发展的瓶颈。因此,本文通过调查北京地区小微企业的融资状况,找出原因,根据其融资需求特点以及出台的相关政策,提出对策。

一、问题调查及原因分析

(一)融资现状调查

本文选取北京地区某某商厦900余家小微企业为调查区域,其中选取280家企业作为研究对象,发放调查问卷280份,收回问卷223份,问卷回收率71.94%,其中有效问卷201份,有效问卷回收率为64.84%。调查结果的统计分析情况如下:

从融资渠道上看,某某商厦小微企业所选择的融资渠道还是十分有限。主要集中在银行,占比高达90%,被调查企业中向小额贷款公司获得贷款的企业占到 28.3%;其余融资渠道使用较少。其中,小型企业更倾向于银行融资,微型企业更倾向于向亲戚朋友借款,如图1-1所示。

从企业担保方式上看,某某商厦小微企业在贷款中普遍存在有效抵质押品及担保不足的现象。有三成以上的企业表示没有任何银行认可的担保和抵质押物,剩余近2/3的企业有可供抵质押的资产,但是可供抵质押的资产卻很难被银行接受,或者仅能获得很少的融资额,如图1-2所示。

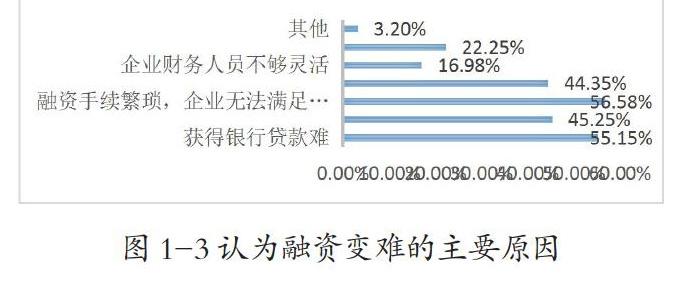

从企业融资难原因上看,小微企业融资难是其内部、银行等金融机构以及外部经济环境等多种因素共同造成的。一半以上的企业都面临着融资手续繁琐以及企业无法提供金融机构贷款所需资料这些外部原因;还有部分企业存在人为贷款利率太高、内部管理不当等企业内部原因导致融资难,如图1-3所示。

(二)融资存在的问题

从融资成本看,小微企业成本呈现上升的趋势。银行等金融机构对小微企业贷款所收取的费用已高达贷款总额的10%-15%。然而,近80%的企业仅能承受10%以下的贷款利率,此外,申请企业除负担银行利息外,仍然需要支付手续费等额外费用。若引入担保公司,将相应增加贷款额2%-3%左右的担保金。

从贷款期限看,小微企业从金融机构获得贷款期限太长。有80%多的企业希望在15天内获得贷款。实际上,小微企业从银行等金融机构平均获得贷款时间也在30天左右,一些小微型企业贷款审批时间甚至达到3-4个月。

从融资机构看,银行信贷融资依然是其最主要的融资手段,小微企业融资方式还是较单一。其中,银行渠道贷款额占比90%多。而银行贷款中,国有银行占比较高,为38.03%;其次由高到低依次为股份制银行、城市商业银行、农信社、政策性银行等,其他金融及金融服务机构占比很低。

(三)融资难原因分析

从企业内部看,首先,小微企业管理制度落后,信用程度低;其次,小微企业抵御风险能力较弱,经营风险高。一般而言,小微企业都存在的生存周期短的问题,会导致银行贷款回款风险高。

从企业外部看,首先,银行金融产品和业务创新不足,内部信用评级体系不完善,导致审贷时间长、所获得融资额度小;其次,政府扶持政策的惠及面和优惠力度落实不到位,使得许多小微企业很难享受到这些政策带来的好处;最后,金融机构为小微企业提供金融服务有限,和小微企业相匹配的中小银行数量少。

二、应对策略

要想有效解决北京地区小微企业融资难的问题,企业应建立健全管理机制,提高自身管理水平;强化财务管理,提高小微企业抵御风险能力;加强诚信意识。政府及金融机构应从融资渠道、抵押制度、信用服务体系三个方面加强配套政策的具体落实。

参考文献:

[1]蔡家乐.金融动荡环境下中小企业国际贸易融资风险的管理研究[J].中国商论,2020(06):87-88.

[2]万里红.中小民营企业资金管理存在的问题和探讨[J].中国商论,2020(06):110-111.

[3]徐倩雯.关于中小型企业融资难原因分析及措施[J].中国乡镇企业会计,2020(03):26-27.

[4]杜健.“一带一路”背景下企业走出去面临的融资困境和解决之道[J].中国商论,2020(05):95-96.