我国农村商业银行信贷管理分析与政策研究

——基于VAR 模型

2020-05-07

(贵州大学 经济学院,贵州 贵阳 550025)

一、引言

20 世纪90 年代以来,我国农村金融机构实行大规模的商业化改革,使得农村资金继续外流和正规金融机构信贷不足的情况更加突出。2007 年银监会编制完成的《中国银行业农村金融服务分布图集》显示:农村金融市场处于垄断状态,缺乏有效的竞争,城市人均贷款额度是农村地区人均贷款额度的7~8 倍。截止2018 年12 月,全国共有银行业金融机构4 588 家,其中包括6 家国有大型商业银行,1 家开发性金融机构,2 家政策性银行,12 家股份制商业银行,134 家城市商业银行,1 397 家农村商业银行,30 家农村合作银行,812 家农村信用社和1 616家村镇银行。其中农村商业银行占银行业金融机构的30.4%[1]。《金融机构贷款投向统计报告》显示,农村信贷水平在2010 年后逐年得到改善,农户贷款长期高于农业贷款,且增长幅度明显。而另一方面,农业贷款同比增长率有递减趋势,这主要是因为近几年我国大量的农村劳动力不断地向城市转移产生的结果。本文选择农村商业银行这一农村金融机构为主体,探讨其信贷水平的影响因素及与不良贷款率之间的相互联系,并据此提出具体建议,研究结论说明要想发展和完善农村信贷市场,各农商行应该注重挖掘更多潜在的贷款农户并给予支持,这是提高农村信贷管理水平的一个方向。

二、文献综述

农村商业银行(以下简称“农商行”)信贷管理水平落后由来已久,既有历史原因,也有现实原因。1996—2003 年,我国开始对金融部门实行改革,这阶段农村金融最显著的特征,可以用“机构离农”、“资金离农”来概括(周立,2010),机构离农,主要指国有银行大幅撤离县级以下的网点。“资金离农”,主要是指农村资金流向城市,农业支持工业发展。赵元华和丁忠民(2003)[2]认为,“机构离农”导致农村金融机构急速萎缩,严重影响了当地县域经济的发展。张艳英(2019)[3]认为传统农村商业银行具有资金链优势大,服务专业性强的优势,但是便利性差,与其贷款收益相比,农户储存收益低,并且在借贷方面有呈两极化发展的趋势,传统农村商业银行在借贷的时候更倾向于能力较强的大客户。韦群生(2019)[4]则认为信贷风险识别是农村商业银行信贷管理的重要内容,他认为我国农村商业银行的信用分析,从范围上讲主要包含三个方面:一是借款人信用评价;二是财务分析;三是非财务因素分析。

以上的学者从历史和信贷风险等角度解释了农村金融机构信贷管理薄弱的原因,但是根据后续研究者的观察和分析发现,目前导致我国农商行信贷管理效果甚微的原因是多方面的。程凤朝和刘献良(2015)[5]指出,当前我国农村金融服务面临着金融供给“过度”与“不足”共存、农村金融抵押担保难、增值服务不足、农业保险发展滞后、农村征信体系建设滞后等多方面问题,陈芳(2018)[6]的研究结论与程凤朝和刘献良两位的观点基本相同,她认为农户融资难问题长期得不到解决的主要原因,在于农户缺乏有效抵押品以及因金融机构对农户的信息掌握程度较低,导致的风险规避甚至逆向选择。管公明和王迟(2015)[7]则从商业银行经营成本、绩效考核标准的角度来分析此问题,认为金融机构如果基层服务网点过多,会导致经营成本过高,再加上目前各商业银行总行主要采取综合绩效考评的方式评价分支机构业绩,包含经济增加值、人均经济增加值、经济资本回报率等效益类指标等,各商业银行分支机构为了达到考核标准,更倾向于发展贷款数额较大的城市信贷市场,笔者认为这是农村金融机构目前信贷水平提升不明显的一个重要原因。

虽然各位学者分别从不同的角度提出了农村金融机构信贷管理所存在的问题,但是系统地对我国农商行信贷管理进行研究的文献还比较少,笔者将通过VAR 模型的实证分析,重点解释农户储蓄,可支配收入、消费水平以及固定资产投资对农商行不良贷款率的影响程度,针对性地提出相关解决措施,以期完善学术界对相关问题的解释和研究。

三、我国农商行农村信贷管理的计量分析

(一)数据来源与稳健性检验

根据数据的可获得性、真实性,本文选取2005—2014 年农商行不良贷款率NPLr 作为因变量,自变量选用农户储蓄X1、农村居民可支配收入X2、农村居民消费水平X3 以及农户固定资产投资X4 来表示,所有变量的原始数据来自国家统计局、《农村统计年鉴》以及银监会的《商业银行主要监管指标情况表》,据此建立向量自回归模型,本文的模型中,为使数据趋于稳定,对原数据进行对数处理。

在建立VAR 模型之前,本文运用Eviews9.先检验其平稳性,所得结果如表1 所示。自变量和因变量均为一阶平稳序列。因此,可以建立VAR 模型。根据AIC 准则和AC 准则,判定滞后期的标准是使两个准则的数值最小,通过验证,最后将模型滞后期选择为2,由于所分析的时间序列是一阶差分平稳的,所以此VAR 模型的最优滞后阶数为1。本文选用的是常规的Johansen 协整检验,输出结果显示,模型中五个变量存在协整关系。

表1 ADF 检验结果

(二)VAR 模型估计

综合以上的检验和分析,得出本文的VAR 模型的最佳滞后阶数是1,所以建立滞后1 阶的VAR模型:

LnNPLrt=α0+α1LnX1t-1+α2LnX2t-1+α3LnX3t-1+α4LnX4t-1+ρt

其中α0、α1、α2、α3、α4是待估参数,ρ 是随机扰动项,本模型的估计结果如下:

LnNPLrt=(0.002947-0.300439 0.455912-0.225981)LnNPLrt-1+(0.752815)+ρt

由于R-squared=0.997978,表明本文VAR 模型总体的拟合优度为99.80%,所得到的模型估计较为准确。

(三)脉冲响应函数分析

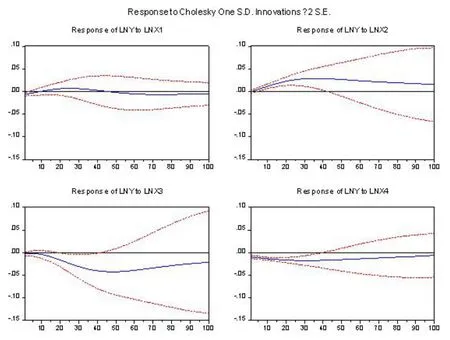

由于VAR 模型是一种非理论性的模型,因此在分析VAR 模型时,往往不分析一个变量的变化对另一个变量的影响,而脉冲响应函数刻画的就是扰动项上加一个标准差大小的一次性冲击对内生变量的当前值和未来值的影响。根据上述VAR 模型得到的估值结果,进行脉冲响应分析。由图1 可以得出以下结论:

在X1 的正向冲击后,NPLr 立马作出反应,但是这种响应并不强烈,波动程度较小,这说明随着农户的储蓄增加,会导致不良贷款率开始上升,原因可能在于农户会更加注重生活质量,淡化防风险意识,但是随着农户储蓄继续增加,仍然会促进农商行不良贷款率的降低。X2 对NPLr 的冲击始终存在正向响应,且这种效应存在先递增再缓缓递减的趋势,这说明农户人均可支配收入的增加对农商行不良贷款率的降低是有长期有利影响的,当可支配收入增加,农户的贷款意愿会相对淡化,这有利于减少农商行坏账损失。

相反,NPLr 的冲击始终存在负向响应,且随着时间的推移,这种负向效应是不断增强的,这说明随着农村居民消费水平的增加,会导致农商行的不良贷款率持续走高,原因可能在于农户存在盲目消费,但是该阶段过渡之后,“奢靡”之风有所改善,农商行不良贷款率将会缓缓下降。同样,X4 对NPLr的冲击也始终存在负向响应,且波动程度较为平稳,这说明随着农户固定资产投资的增加,会促使不良贷款率的降低,原因在于银行贷款需要抵押品,而农户的固定资产投资增加则有效地降低了农商行的坏账损失。

图1 NPLr 对X1、X2、X3、X4 的脉冲响应图

(四)方差分解

脉冲响应函数是随着时间的推移,观察模型中的各变量对于冲击的响应。而方差分解是分析预测残差的标准差由不同信息的冲击影响的比例,也即对应内生变量对标准差的贡献比例。如表2 所示,综合图2,该模型的方差分解分析如下:

表2 方差分解表

在第一期时,农商行不良贷款率只受自身的影响,到第十期时其贡献率仍然是首位。从第二期开始,NPLr 开始受到X1、X2、X3 和X4 的影响,但是贡献率却大有不同,由表2 可以看出,农村居民消费水平对农商行不良贷款率的影响力度是最小的,其次是农户储蓄,然后是农户固定资产投资,贡献度最大的是农户居民可支配入,其第三期的贡献率已经超过了农村居民消费水平第十期的贡献率。

由图2 可以更清晰地看出,农户人均可支配收入和农户固定资产投资对农商行不良贷款率的影响力度是呈指数增长的,这说明如果农商要想实现农户不良贷款率的降低,在宏观上农户人均可支配收入要不断上升,微观上要鼓励农户进行固定资产投资。

图2 方差分解图

四、实证结论与相关政策建议

(一)实证结论

上文的VAR 模型的估计结果显示,X1、X3 的滞后一期对农村商业银行不良贷款率的影响系数都是正的,分比为0.002 947 和0.455 912,说明农户储蓄和农村居民消费水平与农商行不良贷款率之间呈正向变动关系。另一方面X2、X4 的影响系数均为负值,分别是-0.300 439 和-0.225 981,说明农户人均可支配收入和农户固定资产投资与农商行不良贷款率存在反向变动的关系,以上结论与文中的脉冲响应函数分析与方差分解分析的结论一致。

(二)政策建议

虽然影响农村商业银行信贷管理的主观因素和客观因素非常的多,但是本文通过选取囊括了农村居民的收入、储蓄、消费、投资四大代表性指标进行实证分析,本文认为农村商业银行提升农村信贷管理水平应该从四个指标出发,灵活地对农村信贷进行管理,当农村居民可支配收入增加或者农户固定资产增加时,应该适当放宽信贷约束,差别化提供信贷产品,创新金融服务方式和信贷工具,挖掘农村居民信贷潜力,从而为促进农村经济的发展提供必要的资金支持。当农村处于社会风气不佳、奢靡之风盛行、农户倾向于盲目消费的时期时,农村商业银行应该重视风险防控,建立合适的农村信贷机制,不盲目追求农村信贷规模,更加重视开发长远有效的农村信贷市场。

2014 年国务院印发了《关于金融服务“三农”发展的若干意见》,明确指出我国正处于现代农业的关键时期,要加大金融对新型农业经营主体的支持力度[8]。本文认为不只是农商行,其他农村金融机构也应该提高前瞻性,从市场的潜力出发,确定城乡的业务情况。城镇虽然目前效益好风险较低,但是竞争激烈并且会越来越激烈,未来市场会逐渐趋于相对饱和。农村虽然当前条件不佳,但是近年来发展非常迅速,已经超过了城镇经济的发展速度,是一个很有潜力的待开发信贷市场,各大农商行应予以重视。