研发投入影响IPO抑价吗?

——基于我国A股市场实证分析

2020-04-28陈沁旋宋淑鸿

陈沁旋,宋淑鸿

(南京林业大学 经济管理学院,南京210037)

IPO抑价是指首次公开发行定价明显低于上市后的市场交易价格的现象。该现象首先在美国股票交易市场中发现,其后在各国股票市场中均被证实,发展中国家尤为严重。IPO抑价对资本市场的资源配置效率产生不利影响。首先,新股发行人折扣发行股票将产生巨大的融资成本。Ritter 和Welch(2002)指出,IPO 抑价所折算的资本成本要远远大于投资银行的承销商佣金,犹如“将钱放在桌上”拱手赠与投资者。其次,IPO 抑价为市场提供了无风险套利机会,加剧股市波动。

信息不对称被认为是IPO抑价的主要原因。随着我国“创新驱动”战略的实施,研发活动将对企业价值产生重大影响。但目前,上市公司对企业研发投入情况的会计信息披露却存在严重不足。那么研发投入信息披露程度是否会因信息不对称性带来IPO抑价,企业应当如何加强研发创新信息披露来消除信息不对称带来的不良影响?本文采

用实证分析法验证研发投入与IPO抑价程度之间的相关关系,并对企业研发信息披露提供建议。

1 理论回顾与假设提出

1.1 理论回顾

从信息不对称角度,相关理论通常根据发行公司、承销商、投资者这三主体之间的关系以解释“IPO抑价之谜”。

①投资者内部信息不对称——“赢者诅咒理论”(Rock、1986)[1]。该理论将资本市场上的投资者分为两类——知情投资者和不知情投资者。前者能从股票市场中分辨出股票价值被低估的公司并购买有投资价值的股票,因而其余非知情投资者只能得到价值被高估的不具投资价值的股票。在认识到这种可能性后,非知情投资者为规避风险就只会认购定价相对较低的新股,甚至不进入新股市场,新股就会发行失败。为促使非知情投资者积极认购新股,发行方会以IPO抑价的形式发行股票。

②发行公司与投资者之间的信息不对称——信号传递理论(Welch、1989)[2]。研究认为发行公司和投资者之间的信息不对称会造成“柠檬市场”。因此,高质量的公司会将低定价作为公司质量良好的信号,达到将低质量公司驱逐出市场的目的。

③发行公司与承销商之间的信息不对称——委托代理理论(Baron、1982)[3]在IPO 发行过程中,因承销商作为中介机构往往比发行企业掌握更多关于股票发行定价方面的信息,发行企业更愿意将股票发行的定价工作交给承销商完成。承销商出于减轻销售压力的考虑,常常会选择低价发行股票,带来委托代理问题。

1.2 假设提出

文章从“赢者诅咒”与“委托代理”角度,探究研发强度与IPO 抑价之间的相关关系,并从“信号传递”的角度探究专利披露与IPO 抑价之间的相关关系。

1.2.1 研发强度与IPO抑价

研发投入具有很大的风险性,这种风险一方面源于研发价值的不确定性,另一方面源于研发信息的不对称性。不确定性主要表现在研发投入效益的不确定性。一项成功的研发可使企业占据行业优势,大量盈利。但研发就像一把“双刃剑”,在市场需求急速变化的今天,企业研发的方向很可能与实际的市场需求存在偏差,研发成果一旦无法投入生产形成利润,前期的大量研发投入将难以弥补,导致亏损[4]。不对称性则主要表现在财务报告中。由于我国证监会对上市公司定期报告中研发投入的会计信息披露不存在强制性规定,部分公司出于对商业机密的保护,对研发投入等敏感信息采取保护不予披露的态度,这就造成了外部投资者无法取得与IPO公司关于研发的内部信息。加之IPO上市之前存在大量的非公开披露会计信息,这使得外部投资者在信息方面始终处于弱势地位。

基于研发投入的不确定性与信息不对称性,内外部投资者间首先产生了信息不对称,随之增大的发行失败风险又产生了委托代理问题,为确保成功发行,承销商不得不采取抑价策略发行新股。因此,本文提出

H1:研发投入强度与IPO抑价程度正相关。

1.2.2 专利与IPO抑价

专利技术是衡量企业研发投入产出的重要指标,它同时作为一项无形资产反映了企业的价值[5]。因此,专利披露可以作为市场的积极信号,帮助投资者合理预期股票价值。罗莉莎(2017)[6]在对我国创业板市场上市公司的研究中亦证明了专利披露作为一种积极的非财务信息对IPO抑价所产生的缓解作用。因此,本文提出

H2:专利与IPO抑价负相关。

3 研究设计

3.1 研究样本

本文选择2015年1月1日至2018年1月1日沪深两市A股样本共566例,删除ST类公司、专利数据缺失类样本至最终的265例。研究所需财务数据、市场数据来自CSMAR 数据库,专利数据通过查阅相关公司招股说明书获得。本文分析软件为SPSS。

3.2 研究变量

①被解释变量

IPO抑价率Unpr。

②解释变量

研发强度RDS。借鉴付雷鸣(2011)[7]的研究,以R&D投入/营业收入衡量研发强度,本文使用强度指标以反映不同行业研发状况更具有可比性[8]。

③专利RDC

以招股说明书中披露的发明专利数量为衡量标准。

3.3 控制变量

本文从IPO公司、市场投资者和承销商三个角度选取控制变量。

表2 研发投入描述性统计表

融资规模LnSize。于晓红、张雪(2013)等[9]用融资规模度量公司规模,发现:公司规模越大,IPO抑价越低。本文用募集资金总额的自然对数控制融资规模。

公司年龄Age。张继强、周勇和张秉麟(2003)[10]认为公司存续时间与公开披露的公司价值信息呈正比,年轻公司的IPO抑价率更高。

总资产报酬率ROA。该指标用于反映公司盈利能力,普遍认为,盈利能力越强则IPO抑价率越低。

行业Ind。C.S.Lu、L.Kao和Chen(2011)发现相比高科技行业来说,非高科技行业的研发投入对IPO抑价的作用更加明显。本文将行业分为高科技高风险行业和非高科技非高风险行业两大类。若公司在国泰安数据库高新技术企业名单中,划为高风险高科技行业,否则不是。

主承销商声誉Unpre。 Cater、Dark 和Singh(1998)提出——“承销商声誉理论”。理论认为,外部投资者通过承销商之前所承销股票在证券市场上的表现来对承销商的声誉进行判断,若承销商所承销的股票表现良好,该承销商的声誉将会得到提升。声誉越高的承销商越能准确定价,外部投资者对这一估计也越认同。因此,承销商的声誉越高,IPO 的抑价程度越低。但在我国,刘阳、谭艺群、李震伟(2012)[11]发现承销商声誉对IPO抑价没有显著影响。本文数据根据中国证券业协会上整理出的历年公司经营业绩指标排名情况表确定。

换手率Turnover。Baker 和Stein(2004)将上市首日换手率作为投资者情绪的替代变量,他们认为过度乐观的情绪会导致投资者过高地估计新股价值,投资者的非理性投资导致了IPO 抑价。

中签率Lottery。中签率可衡量股票的受欢迎程度,在股票发行总数有限的情况下,有效申购数愈多,中签率越低。

3.4 模型构建

模型一:Unpr=α0+α1RDS+α2Lnsize+α3Age+α4ROA+α5UnPre+α6Turnover+α7Lottery+α8Ind+ε(1)

模型二:Unpr=α0+α1RDC+α2Lnsize+α3Age+α4ROA+α5UnPre+α6Turnover+α7Lottery+α8Ind+ε(2)

4 实证分析

4.1 描述性统计

表2为265例研究样本的描述性统计分析,根据下表可以发现:

第一,A股市场IPO高抑价现象严重,抑价水平均值达43.29%;但标准差为3.23%,说明抑价水平整体平均。

第二,公司年龄、规模和ROA 平均值为14.01、19.83、13.24%,说明我国A 股上市企业大多规模较大,成立年数较长,盈利能力强。反观研发数据,公司研发强度普遍较低,平均值仅为4.79%;排除数据缺失的部分,发明专利平均值仅为12,最大值却高达238,研发成果总体偏低,仅有少数公司成果显著。这种反差揭示了A 股市场公司的现状——研发与规模强烈不匹配,企业价值难以估计。

第三,A股市场盲目炒新现象仍然严重,股票平均中签率仅0.13%。这也从侧面反映出了我国上市公司信息披露上的不足,投资者无法获取有效的公司价值信息实现价值投资。

4.2 多元回归分析

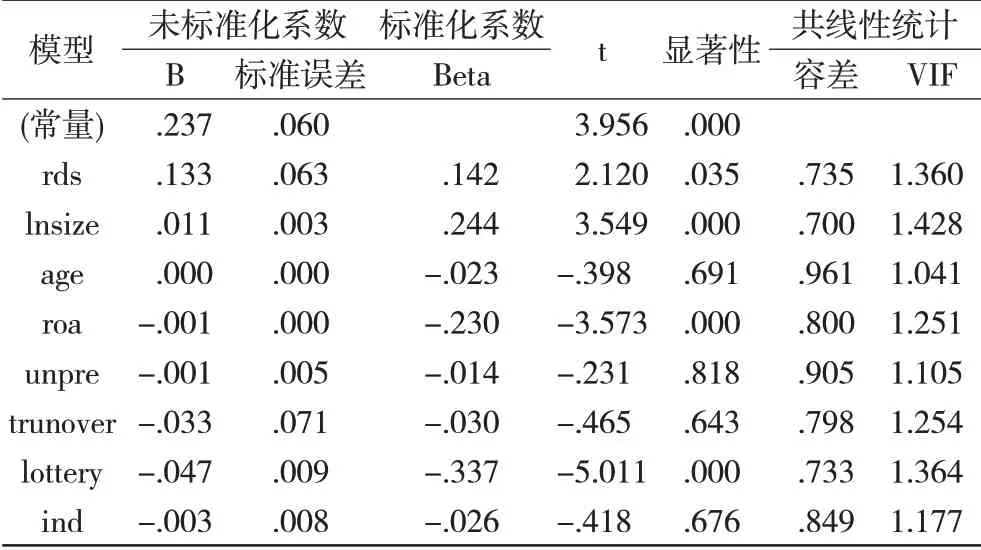

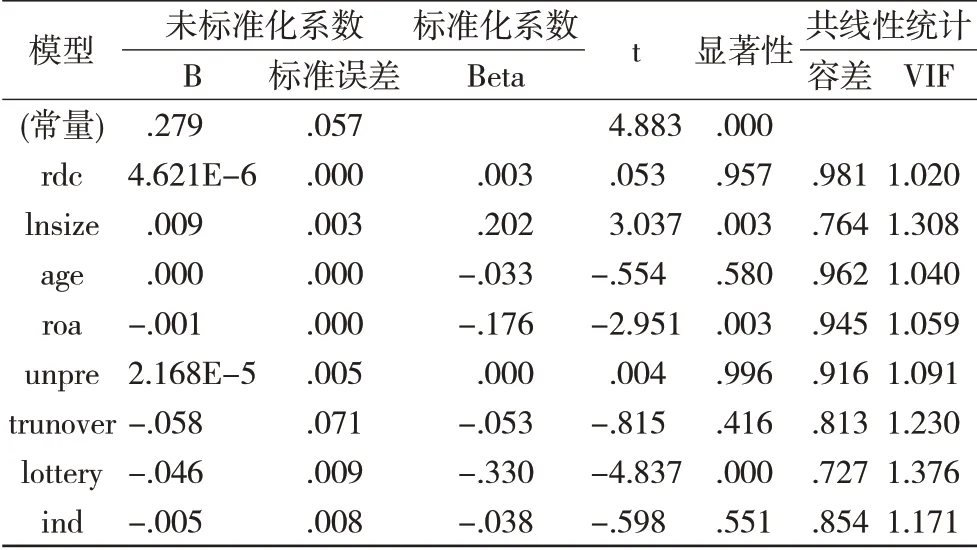

根据表3~5数据,可以得出以下结论:

第一、研发强度与IPO抑价显著正相关,研发强度越高会造成更大程度的信息不对称,从而导致IPO抑价。

第二、专利对IPO 抑价的缓解作用未得到证实。这也从侧面反映出了我国A股上市公司专利披露存在的一些问题:专利披露不足,有近半数公司对专利披露采取保密的态度;目前专利披露以数量披露为主,关于其应用、预计收益等质量信息尚无法准确衡量,这仍然给投资者带来了信息不对称。

表3 假设一系数检定表

表4 假设二系数检定表

表5 模型R方分析表

第三、中签率与IPO抑价显著负相关,说明投资者的有效申购数远大于IPO发行量,股票需求大于供给,IPO 价格升高,IPO 抑价程度相应升高。高涨的投资者情绪仍然是IPO抑价的主要原因。

第四、承销商声誉与IPO 抑价不存在明显关系,说明承销商声誉理论在我国资本市场还不够成熟。

第五、ROA 与IPO 抑价负相关这一结果证实了过往的研究结论,较高ROA 作为企业能力的标志能向投资者传递积极信号,使股票价格趋于真实价值。

5 建议

针对IPO 高抑价现象,本文从制度、投资者和IPO公司三个角度提出建议。

5.1 改革发行制度

我国必须推进注册制改革。在这样的制度下,政府监管机构将不再为企业上市把关,拟上市企业只需在中介机构的指导下依据法规披露并向监管机构备案即可上市。投资者必须依据自身专业知识判断股票价值,自负盈亏。市场的灵活性将大大提高。

5.2 加强投资者教育

证券监管局应加强投资者教育以抑制非理性投机行为。中小投资者作为我国证券市场的重要组成部分,其投资行为越趋于理性,则更能降低IPO抑价程度。

5.3 提高IPO公司信息披露质量

企业管理者应加强自身研发活动的披露,政府部门则应进一步提高对其信息披露的要求,加强披露的真实性、及时性以及完整性[12]。例如,研发支出究竟应用于何种研究,前景如何,预计可实现收益等分析信息[13]。