金融发展对工业企业全要素生产率的影响

2020-04-19罗良文孙小宁

罗良文 孙小宁

摘要:现今的国际舞台已成为科技和创新能力较量的角斗场,中国要想立于不败之地就必须顺应全球科技创新的浪潮,为创新发展营造良好的生态环境,激发潜力,注重实践,提升国家的自主创新实力。金融是影响企业开展研发创新活动的宏观战略要素,金融的发展能够为企业提供资金支持,特别是为企业创新资本的融通提供便利,帮助企业分散创新项目风险,推动企业创新活动步入良性循环。另外,金融的发展能有效减少信息不对称,从而弱化逆向选择和道德风险,引导资金流向市场预期好、创新效益强、企业性能高的领域,从整体上实现创新资本配置的优化,提高创新活动的经济效率。金融发展对工业企业的全要素生产率(TFP)有较大影响,相关研究结果表明,金融规模的扩大、金融效率的提升均有助于工业企业全要素生产率的增长;以研发创新投入为中介的微观传导机制发挥了积极的正向促进作用。区别于民营和外资企业,金融发展对国有工业企业TFP的影响不显著,国有工业企业的研发创新效率不高;对于一般地级市,金融效率的提高会促进工业企业TFP的增加,而金融规模的发展具有反向抑制效应。

关键词:金融发展;融资约束;研发创新投入;全要素生产率

基金项目:国家自然科学基金青年项目“环境规制对中国区域碳生产率影响的理论解释与非线性效应研究:基于地方政府竞争视角”(71503272)

中图分类号:F830 文献标识码:A 文章编号:1003-854X(2020)01-0031-09

一、引言与相关文献综述

进入“新常态”的中国经济面临诸多发展难题,传统的依赖高投入高消耗的发展模式已难以为继,如何突破资源和环境的双重枷锁,发掘新的增长驱动力,已然成为横亘在经济发展面前的棘手问题。蔡昉(2013)认为,全要素生产率主导型的经济增长模式是中国跨越“中等收入陷阱”的秘籍,是中国安稳度过“刘易斯拐点”的护身符①。事实上,政府部门也积极肯定全要素生产率的经济增长效应,并强调“要增加研发投入,提高全要素生产率,推动中国经济由投入型增长转向效率型增长。”盛来运等(2018)在修正资本、劳动的要素份额算法的基础上,使用索洛余值法测算了从1979年到2017年间的全要素生产率,其中年均全要素生产率水平为2.85%,对经济增长的年均贡献为25.6%,2017年的贡献率高达45.5%,但仍然与发达国家70%以上的贡献率存在较大差距②。为此中国还需夯实基础,深化制度改革,优化资源配置,加大创新研发投入,全方位、多角度地切实提高全要素生产率水平。在经济发展方式转变的关键节点,由要素驱动转向创新驱动,以研发创新为媒介,研究金融发展对企业TFP的影响具有重要意义。

新古典增长理论的问世,将技术进步以外生的方式引入到经济增长模型,使得技术进步进入到经济增长动力源泉的序列当中,开启了经济增长理论新的篇章,但其技术进步外生性的假设,使得衡量技术进步率的索洛余值成为“黑箱”。此后,内生增长理论将技术进步内生化成功地打开了“黑箱”,该理论认为知识资本和人力资本存在正的外部溢出效应,知识的积累和人力资本存量的增加会使得技术进步得以持续,进而有效抑制边际收益递减,保证了经济的长期可持续增长。企业作为技术创新的主体,为了推动技术进步、提升全要素生产率水平,通常会选择加大研发投入强度。但Englander 等(1988)的研究表明,适度研发投入会推动全要素生产率增长,而过度研发投入反而会阻碍全要素生产率的增长③。李静等(2017)指出我国已进入研发投入的“索洛悖论”区,即研发投入递增、全要素生产率却递减,造成这一困境的原因是研发投入与人力资本不匹配,创新活动失去人力资本的依托④。

企业的研发创新活动不是一蹴而就的,需要大量的持续性的资金输入,仅仅依靠企业自有资金支撑研发创新活动往往杯水车薪,难以达到实质性效果,为此企业还需要从金融市场寻求资金支持。Ayyagari等(2011)考察了47个发展中国家的1.9万家的企业样本,发现企业的研发创新活动与外部融资密切相关,拥有良好外部融资渠道的企业其创新意愿往往更强⑤。解维敏等(2011)以A股上市公司为样本,发现地区金融的发展显著促进了上市公司R&D投入的增加,特别地,这一正向促进作用在私营企业中表现的尤为突出⑥。黎欢等(2014)指出金融发展水平与企业研发投入显著正相关,对于不同类别的企业而言,非国有企业的研发创新活动更依赖当地的金融发展水平,此外,研发创新活动强度的增加有利于提高毁灭性创新的发生率,提高技术进步的速度,从而促进经济快速增长⑦。值得注意的是,我国目前实体经济“冷”、虚拟经济“热”,大量实体企业将资本投向金融和房地产市场以牟取暴利,刘贯春(2017)认为非金融类上市公司的“脱实向虚”挤占了企业当期的研发创新⑧。由此可见,在论证金融发展对企业研发创新活动的影响时,实体经济的金融化发展倾向不容忽视。

金融发展对全要素生产率影响的研究文献较为丰富。在作用路径方面,早期的Greenwood & Jovanovic等(1990)的研究表明,成熟的金融市场有助于通过优化资源配置,提升全要素生产率水平⑨。Butler & Cornaggia(2011)利用三重差分法检验了在金融业较发达的地区,外部融资显著地促进了全要素生产率的增长⑩。陈启清等(2013)的实证研究表明,金融发展通过“效率通道”和“技术通道”带来了全要素生产率的增长,“效率通道”的作用要高于“技术通道”{11}。赵强(2017)分析认为中国行政主导型的金融体系存在金融资源的扭曲配置,这种扭曲配置造成了全要素生产率的损失,相反地,金融资源配置效率的提升能带来全要素生产率的增长{12}。

总体来看,金融发展对全要素生产率影响的研究大多集中在宏观层面,基于微观企业层面的研究则是寥寥。在已有研究的基础上,本文從微观企业层面出发,以研发创新投入作为中间环节,考察金融发展对微观企业全要素生产率的影响。考虑到我国各级城市金融发展水平参差不齐,论文将目光聚焦到微观的地理空间,以地市级及以上级别城市为单位,以企业研发创新投入为契合点,研究金融发展对微观工业企业TFP的影响。

二、理论机制分析

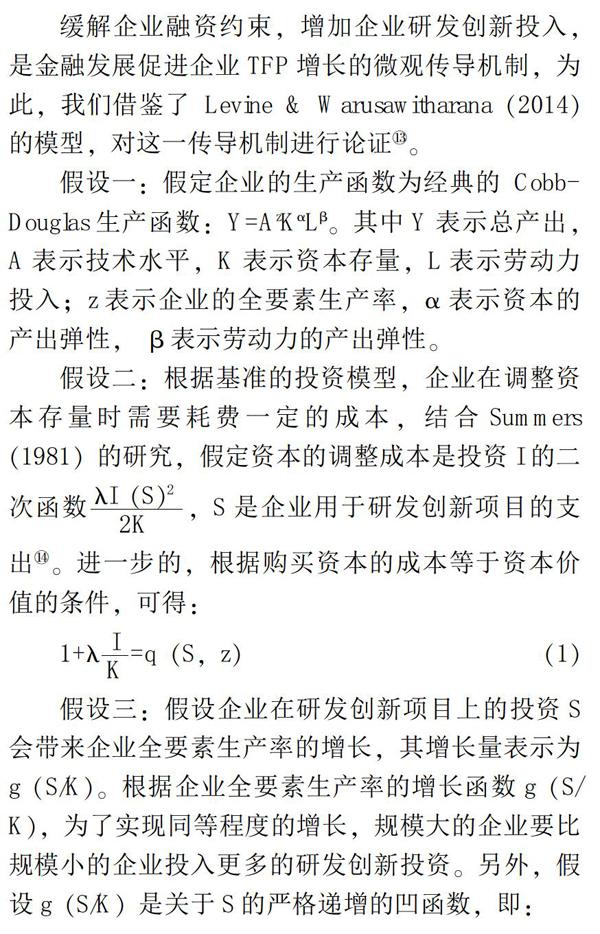

缓解企业融资约束,增加企业研发创新投入,是金融发展促进企业TFP增长的微观传导机制,为此,我们借鉴了 Levine & Warusawitharana(2014)的模型,对这一传导机制进行论证{13}。

假设一:假定企业的生产函数为经典的 Cobb-Douglas生产函数:Y=AzKαLβ。其中Y表示总产出,A表示技术水平,K表示资本存量,L表示劳动力投入;z表示企业的全要素生产率,α表示资本的产出弹性, β表示劳动力的产出弹性。

假设二:根据基准的投资模型,企业在调整资本存量时需要耗费一定的成本,结合Summers(1981)的研究,假定资本的调整成本是投资I的二次函数,S是企业用于研发创新项目的支出{14}。进一步的,根据购买资本的成本等于资本价值的条件,可得:

假设三:假设企业在研发创新项目上的投资S会带来企业全要素生产率的增长,其增长量表示为g(S/K)。根据企业全要素生产率的增长函数g(S/K),为了实现同等程度的增长,规模大的企业要比规模小的企业投入更多的研发创新投资。另外,假设g(S/K)是关于S的严格递增的凹函数,即:

假设四:金融发展水平高的地区,资本供给相对充裕,外部融资的成本也相对较低,企业面临的外部融资约束较小,能更容易从外部获得资金支持,故假定企业的外部融资F与所属地区的金融发展水平正相关,F越大则地区金融发展水平越高。企业的外部融资表示为:

金融发展能否通过增加企业的研发创新投入来提升企业全要素生产率,即求证?鄣g(S/K)/?鄣F>0是否成立。因,又根据方程(2)已知?鄣g(S/K)/?鄣S>0,则问题转化为求证?鄣S/?鄣F>0。结合方程(1)、(2),可得:

由g(S/K)是单调递增的函数,S的增加会增加企业的z,正向影响了企业的q值,企业的q值与S正相关,结合(1)式可得?鄣I(S)/?鄣F>0,显然,方程(4)大于零。由此得出推论:金融的发展能够有效缓解企业面临的外部融资约束,使得企业增加研发创新投入,通过这一中介传导过程,提升了企业的TFP。

三、实证计量模型设定与计量结果

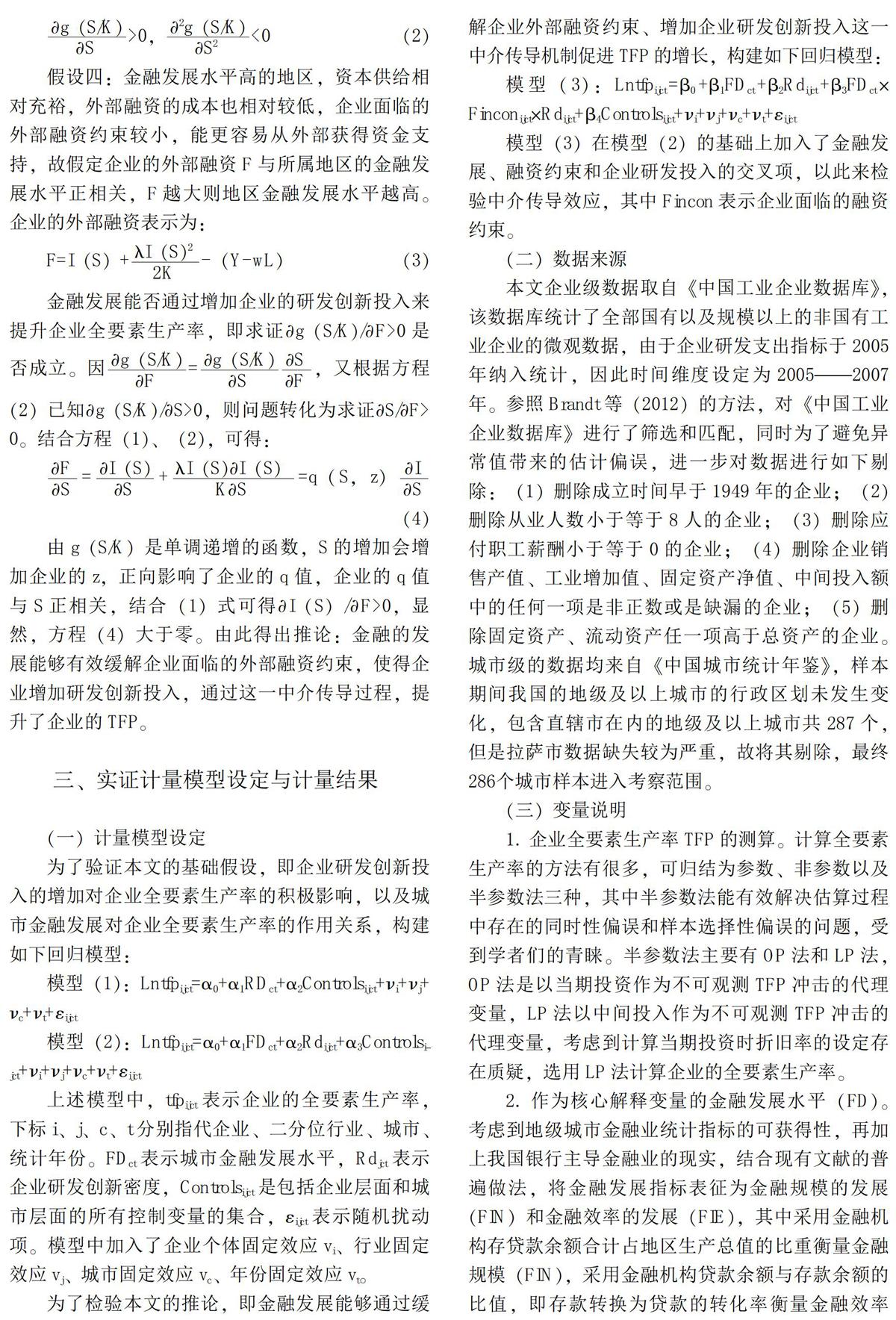

(一)计量模型设定

为了验证本文的基础假设,即企业研发创新投入的增加对企业全要素生产率的积极影响,以及城市金融发展对企业全要素生产率的作用关系,构建如下回归模型:

模型(1):Lntfpijct=α0+α1RDct+α2Controlsijct+νi+νj+νc+νt+εijct

模型(2):Lntfpijct=α0+α1FDct+α2Rdijct+α3Controlsijct+νi+νj+νc+νt+εijct

上述模型中,tfpijct表示企业的全要素生产率,下标i、j、c、t分别指代企业、二分位行业、城市、统计年份。FDct表示城市金融发展水平,Rdjct表示企业研发创新密度,Controlsijct是包括企业层面和城市层面的所有控制变量的集合,εijct表示随机扰动项。模型中加入了企业个体固定效应vi、行业固定效应vj、城市固定效应vc、年份固定效应vt。

为了检验本文的推论,即金融发展能够通过缓解企业外部融资约束、增加企业研发创新投入这一中介传导机制促进TFP的增长,构建如下回归模型:

模型(3):Lntfpijct=β0+β1FDct+β2Rdijct+β3FDct×Finconijct×Rdijct+β4Controlsijct+νi+νj+νc+νt+εijct

模型(3)在模型(2)的基礎上加入了金融发展、融资约束和企业研发投入的交叉项,以此来检验中介传导效应,其中Fincon表示企业面临的融资约束。

(二)数据来源

本文企业级数据取自《中国工业企业数据库》,该数据库统计了全部国有以及规模以上的非国有工业企业的微观数据,由于企业研发支出指标于2005年纳入统计,因此时间维度设定为2005——2007年。参照Brandt等(2012)的方法,对《中国工业企业数据库》进行了筛选和匹配,同时为了避免异常值带来的估计偏误,进一步对数据进行如下剔除:(1)删除成立时间早于1949年的企业;(2)删除从业人数小于等于8人的企业;(3)删除应付职工薪酬小于等于0的企业;(4)删除企业销售产值、工业增加值、固定资产净值、中间投入额中的任何一项是非正数或是缺漏的企业;(5)删除固定资产、流动资产任一项高于总资产的企业。城市级的数据均来自《中国城市统计年鉴》,样本期间我国的地级及以上城市的行政区划未发生变化,包含直辖市在内的地级及以上城市共287个,但是拉萨市数据缺失较为严重,故将其剔除,最终286个城市样本进入考察范围。

(三)变量说明

1. 企业全要素生产率TFP的测算。计算全要素生产率的方法有很多,可归结为参数、非参数以及半参数法三种,其中半参数法能有效解决估算过程中存在的同时性偏误和样本选择性偏误的问题,受到学者们的青睐。半参数法主要有OP法和LP法,OP法是以当期投资作为不可观测TFP冲击的代理变量,LP法以中间投入作为不可观测TFP冲击的代理变量,考虑到计算当期投资时折旧率的设定存在质疑,选用LP法计算企业的全要素生产率。

2. 作为核心解释变量的金融发展水平(FD)。考虑到地级城市金融业统计指标的可获得性,再加上我国银行主导金融业的现实,结合现有文献的普遍做法,将金融发展指标表征为金融规模的发展(FIN)和金融效率的发展(FIE),其中采用金融机构存贷款余额合计占地区生产总值的比重衡量金融规模(FIN),采用金融机构贷款余额与存款余额的比值,即存款转换为贷款的转化率衡量金融效率(FIE)。

3. 中介变量。金融发展并不能直接影响企业的研发创新投入,而是通过缓解企业的融资约束,进而引致企业增加研发创新投入,故设置两个中介变量:融资约束(Fincon)和研发创新投入(Rd)。目前我国企业融资主要来自外部融资的信贷资金,考虑到这一实际,结合现有的工业企业数据,选用利息支出占企业固定资产净值的比重来衡量融资约束(Fincon),该指标越大,表明企业从外部获得的融资越多,面临的融资约束越小。研发创新投入(Rd)则采用企业研发支出占销售产值的比重衡量。

4. 控制变量。本文分别选择城市层面的城市经济发展水平(Eco)、城市规模(Pop)以及企业层面的企业规模(Size)、企业人力资本水平(Hucap)、企业年龄(Age)、政府补贴(Subsidy)作为控制变量,其计算方法如表1所示。

表1 控制变量说明

(四)计量结果分析

1. 基于全样本的回归分析。表2报告了全样本的回归结果,列(1)是模型(1)的回归结果。企业研发创新投入的估计系数为0.007,在1%的水平上显著,这表明企业研发创新投入增加1单位,会使得企业全要素生产率的对数上升0.7%,研发创新投入的增加会带来工业企业TFP的正效应,与理论模型的假设三相符。

表2的列(2)和列(3)是对模型(2)的回归,报告了分别加入金融发展规模FIN和金融发展效率FIE的回归结果,其估计系数分别为0.004和0.019,均通过了1%的显著性水平检验,这意味着金融规模和效率的发展都有助于提升企业的全要素生产率,从估计系数的大小来看,金融效率的发展要比规模的发展的作用效果更突出。

表2的列(4)和列(5)是对模型(3)的回归,报告了加入金融发展、企业融资约束和研发创新支出三者的交叉项的回归结果,列(4)的交叉项系数未通过显著性检验,这意味着城市金融规模的发展没有达到缓解企业的融资约束进而增加企业研发创新投入的预期,也没有实现企业TFP的提升。列(5)的交叉项的估计系数为正,通过了1%的显著性检验,这说明城市金融发展效率的提升有助于缓解企业融资约束,增加企业的研发创新投入,提高企业TFP。

控制变量方面,反映城市特征的城市经济发展水平和城市规模的回归系数显著为正,其对企业全要素生产率的增长均产生正向影响,即城市经济发展水平越高、城市规模越大越有利于企业全要素生产率的提升;反映企业特征的变量(企业规模、企业人力资本水平、融资约束)的回归系数也都在1%的水平上显著为正,这表明企业的规模越大、人力资本水平越高、面临融资约束越小,企业进行技术改造和创新等活动以提高全要素生产率的积极性越高,越有利于企业全要素生产率的改善。企业年龄的回归系数为负,即企业成立时间与企业全要素生产率显著负相关,这可能是由于成立时间较早的企业更倾向于保留传统的生产和经营形式,不主动寻求技术升级和创新,阻碍了全要素生产率的提升。从政府补贴的回归结果来看,其与企业全要素生产率显著负相关,同徐保昌等(2015)的研究结论一致,这一结果可能是由政府补贴分配效率的低下和错配导致{15}。

通过全样本的基本回归发现,城市金融规模和效率的发展都有助于提升企业TFP,而金融效率的发展更是通过缓解企业的融资约束、扩大企业的研发创新投入这一微观路径,显著提高了企业TFP,因而从总体上看金融效率的发展比金融规模的发展作用效果更强。

2. 稳健性检验:采用新产品产出指标。上文分别使用金融规模的发展、金融效率的发展两个指标来分析金融发展对企业全要素生产率的影响,在两个层面皆肯定了金融發展的积极作用。另外,为了测试以融资约束、研发创新投入作为中介变量的微观传导效应是否稳健,论文使用企业研发创新投入的替代变量作进一步分析。一般而言,投入与产出成正相关关系,因此选用新产品产出指标(Inv)替代企业的研发创新投入,即用新产品产值与销售收入的比值作为研发创新投入的替代变量,全样本的回归结果如表3所示。表3的结果与表2的结果基本一致,这进一步验证了研究结论的稳健性。

四、进一步的企业、行业和城市的异质性分组验证

为了检验上述的分析结论是否对异质性企业、异质性行业和异质性城市的影响存在差异,本文作如下进一步的分组回归分析。

(一)基于企业所有权异质的分组检验

在我国,不同所有制类别的企业获得金融支持的难易程度存在较大差别,金融资本的使用效率也存在差异,为此,根据企业登记注册类型细分企业样本,将企业划分为国有企业、民营企业和外资企业。表4报告了区分企业所有权类型的分组回归结果。区别于民营企业和外资企业,国有企业的研发创新投入对工业企业TFP的影响显著为负,城市金融规模的发展和效率的发展对国有工业企业TFP的影响不显著,金融的发展也没能通过增加企业研发创新投入这一路径提升企业TFP。对于民营企业而言,本文的结论得到了很好的验证,即金融发展有助于促进工业企业全要素生产率的增长,金融发展通过缓解企业的融资约束、增加企业的研发创新投入进而提升企业TFP的传导路径成立,且金融效率的发展对全要素生产率的影响要高于金融规模的发展。对于外资企业,交叉项系数显著为负,表明金融发展带来融资约束的放松并未使得企业增加研发创新投入,这可能是由于我国人口红利的逐渐消失、能源与原材料等生产资料的价格上升,大幅提升了外资企业的生产成本,外资企业获得的融资更多的用于生产活动的缘故。

(二)基于行业要素密集度异质的分组检验

参考江静(2007)的研究,根据要素密集度不同,将样本划分为三组,表5报告了区分行业类别的分组回归结果{16}。对于劳动密集型工业企业,金融效率的发展促进了全要素生产率的增长,同时,金融发展能够缓解企业融资约束、增加企业研发创新投入,促进企业TFP增长。对于资本和技术密集型的工业企业,金融发展对TFP的增长也发挥了积极的作用,但是从交叉项的回归系数来看,中介传导效应未能显现。值得注意的是,比较而言,金融规模的发展对劳动密集型工业企业TFP的影响更显著,金融效率的发展对资本、技术密集型工业企业TFP的影响更显著。

(三)基于城市行政级别异质的分组检验

考虑到不同行政级别的城市,其享受的政策优惠的程度不同,获取再分配资源的能力也不同,这种差异可能会引致城市金融发展对工业企业TFP的作用效果存在差异,因而,进一步的根据城市的行政等级,将城市划分为三个等级,第一等级是直辖市(4个);第二等级是副省级城市和一般省会城市(26个);第三等级是一般地级市(256个)。

表6报告了区分城市级别的分组回归结果。就第一等级城市而言,金融规模的发展和金融效率的发展都显著提升了工业企业TFP,但是金融发展并没有通过研发创新投入带来正的全要素生产率的提升效应。就第二、三等级城市而言,金融规模的发展对工业企业TFP产生负的效应,金融效率的发展产生正的效应,从研发创新投入的传导机制来看,对工业企业TFP均表现出显著的促进作用。另外,第三等级城市的企业的研发创新投入与TFP负相关,结合李静等(2017)的研究,无论是全国层面、区域层面还是产业层面,中国当前均存在研发投入递增与全要素生产率递减同时并存的困境。第三等级城市的企业研发创新投入与TFP负相关,这可能是由于地市级城市人力资本短缺,人力资本与研发创新投入不匹配,相对过度的研发创新投入反而阻碍了企业TFP的增长{17}。

五、研究结论及政策启示

“新常态”时期,提高企业全要素生产率是经济可持续增长的关键,而企业谋求全要素生产率提升的技术研发和创新活动都离不开外部资金的支持,金融系统在这一活动中扮演着重要的角色。本文将城市金融发展定义为规模的发展和效率的提高,结合工业企业微观数据和城市级数据,实证检验了城市金融发展对工业企业TFP的影响,以及基于企业研发创新投入的微观传导效应。结果表明城市金融规模的发展和金融效率的提高都显著促进了工业企业TFP的增长,且后者的促进作用要明显高于前者,金融的發展能够通过中介传导效应,缓解企业的融资约束,增加企业的研发创新投入,提升企业的TFP。在不同所有制类别的工业企业中,不同于民营企业和外资企业,国有企业的研发创新投入与企业TFP负相关,城市金融发展对国有工业企业TFP的影响不显著。在不同要素密集程度的行业类别中,金融效率的发展显著影响劳动密集型工业企业TFP,金融规模的发展显著影响资本和技术密集型的工业企业TFP,在资本和技术密集型行业中,基于研发创新投入的中介传导效应未显现。在不同行政等级的城市级别中,级别最高的四个省级城市,金融规模的发展和金融效率的提高都显著提升了工业企业TFP,但是基于研发创新投入的中介传导效应不符合理论预期;对于第二、三等级城市,金融规模的发展对工业企业TFP产生负的效应,且第三等级城市的企业研发创新投入与TFP负相关,相对于地市级城市人力资本的短缺,过度的研发创新投入反而不利于企业TFP的增长。基于以上的研究结论,得到如下政策启示:

第一,继续深化金融体制改革,在金融规模化发展的同时更要注重金融发展的效率化,推动金融市场由“行政主导型”向“市场导向型”转变,充分发挥市场机制配置资源的优势,提高金融资源的配置效率。

第二,扭转信贷市场对国有企业信贷偏向的观念,减少国有企业对金融资源的过度占用,引导信贷资金更多地流向创新型的高新技术企业,进一步拓展融资渠道,适当放宽对创新型企业的授信条件,降低融资成本,切实有效地解决民营企业融资难融资贵的问题。

第三,优化金融产业结构,扩大金融产业规模,发挥规模效应,以满足资本、技术密集型工业企业对大额资金的需求,做大做强金融产业,更好地为实体经济服务。

第四,为促进企业的研发创新,地方政府还应出台相应的鼓励性政策,加强对高素质创新型人才的培养和引进,发挥城市的人才集聚效应,加大对企业转型升级、技术创新等与日常主业经营密切相关领域的帮扶力度,充分挖掘城市的资源优势,提高城市的创新活力和创造热情。

注释:

① 蔡昉: 《中国经济增长如何转向全要素生产率驱动型》,《中国社会科学》2013年第1期。

② 盛来运、李拓、毛盛勇、付凌晖:《中国全要素生产率测算与经济增长前景预测》,《统计与信息论坛》2018年第12期。

③ A. Englander, R. Evenson and M. Hanazaki, R&D, Innovation and the Total Factor Productivity Slowdown, OECD Economic Studies, 1988, 11, pp.7-43.

④{17} 李静、楠玉、刘霞辉:《中国研发投入的“索洛悖论”——解释及人力资本匹配含义》,《经济学家》2017年第1期。

⑤ M. Ayyagari, Asli Demirgüc-Kunt, V. Maksimovic, Firm Innovation in Emerging Markets: The Role of Finance, Governance, and Competition, Journal of Financial and Quantitative Analysis, 2011, 46(6), pp.1545-1580.

⑥ 解维敏、方红星:《金融发展、融资约束与企业研发投入》,《金融研究》2011年第5期。

⑦ 黎欢、龚六堂:《金融发展、创新研发与经济增长》,《世界经济文汇》2014年第2期。

⑧ 刘贯春:《金融资产配置与企业研发创新:“挤出”还是“挤入”》,《统计研究》2017年第7期。

⑨ J. Greenwood, B. Jovanovic, Financial Development, Growth, and the Distribution of Income, Journal of Political Economy, 1990, 98(5), pp.1076-1107.

⑩ A. W. Butler, J. Cornaggia, Does Access to External Finance Improve Productivity? Evidence from a Natural Experiment, Journal of Financial Economies, 2011, 99(1), pp.184-203.

{11} 陈启清、贵斌威:《金融发展与全要素生产率:水平效应与增长效应》,《经济理论与经济管理》2013年第7期。

{12} 赵强:《金融资源配置扭曲对全要素生产率影响的实证分析》,《河南社会科学》2017年第12期。

{13} O. Levine, M. Warusawitharana, Finance and Productivity Growth: Firm-Level Evidence, Social Science Electronic Publishing, 2014, p.17.

{14} L. H. Summers, B. P. Bosworth, J. Tobin, Taxation and Corporate Investment: A Q-Theory Approach, Brookings Papers on Economic Activity, 1981, 12(1), pp.67-140.

{15} 徐保昌、谢建国:《政府质量、政府补贴与企业全要素生产率》,《经济评论》2015年第4期。

{16} 江静、刘志彪、于明超:《生产者服务业发展与制造业效率提升:基于地区和行业面板数据的经验分析》,《世界经济》2007年第8期。

作者简介:罗良文,中南财经政法大学经济学院教授、博士生导师,湖北武汉,430073;孙小宁,中南财经政法大学经济学院博士研究生,湖北武汉,430073。

(责任编辑 陈孝兵)