上海机场的盈利奇迹

2020-01-21范鹏于杰

范鹏 于杰

在很多投资人眼中,机场一直不是一个很好的投资标的。盈利模式好像很一般,既不是高科技也不是新能源,吸引力不够,重资产运营,固定成本巨大,非市场化运作,政府管制较多,更重要的是没有很大的讲故事空间。

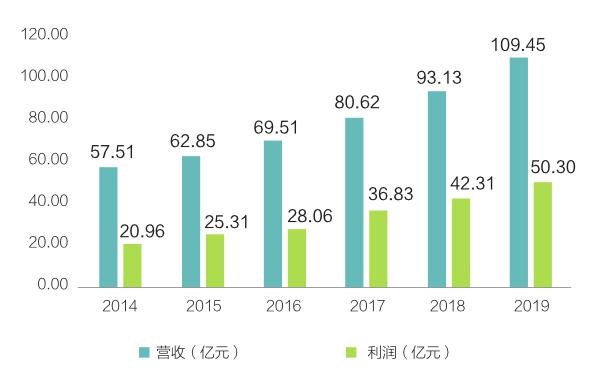

然而,据财报披露,2019年上海机场营收为109.45亿元,同比增长17.52%,归母净利润为50.3亿元,同比增长18.88%,毛利率超过55%,净利润率高达46%!净利率水平已经跟茅台齐平,不愧是被誉为“机场中的茅台”,可见其盈利能力是相当卓越的。同时,2004-2019年连续16年,营收和利润均能保持12%以上的高速增长,如此表现在A股绝对是凤毛麟角。

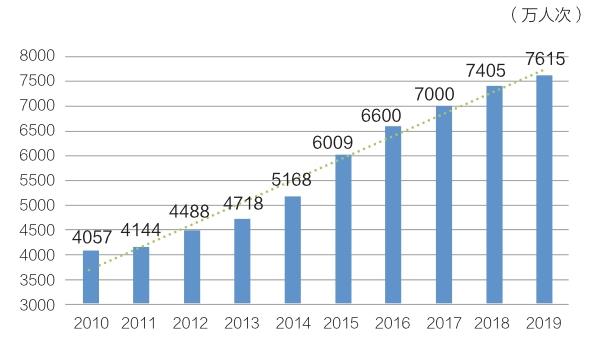

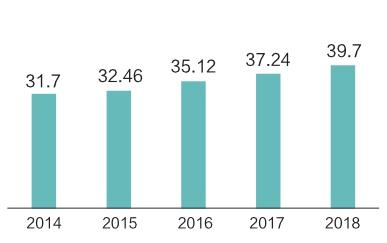

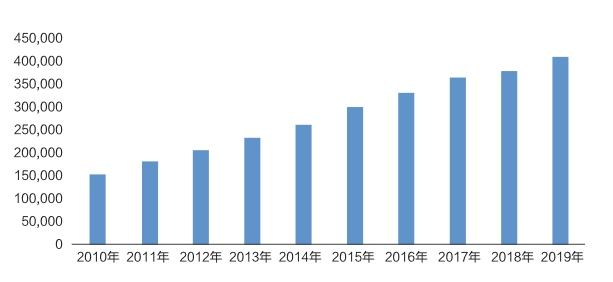

图1 旅客吞吐量

图2 上海机场营收和利润

对于一个高度重资产、人力密集型的行业,能够实现高达46%的净利润率,保持连续16年营收和利润持续高增长,确实是一个奇迹。

我们不禁会问,上海机场是有着怎样的护城河建立起竞争优势,在这样一个不被投资人普遍看好的行业里异军突起?

水涨船高的财务增长

上海机场的护城河由两个因素构建而成,一是政府行政许可,即牌照垄断,由于机场建设由国务院审批,航权和时刻由民航局审批,航路由空军、海军审批。我国目前规划建设244个机场,平均使用效率为573万人/机场,数量非常少,可见牌照垄断明显。二是地理区位优势,上海是我国最大的经济中心城市,这样的地理位置和巨额固定资产投入,使得上海机场即使在没有牌照垄断的情况下,也可以形成自然垄断,这样的优势直接带来的是上海机场旅客吞吐量的直线上升。2019年,上海的浦东和虹桥两机场旅客吞吐量突破1.2亿人次(见图1)。凭借着牌照垄断和区位优势,上海机场的业务量实现逐年的快速增长。

机场是一个典型的流量生意,随着旅客吞吐量的持续增长,水涨船高的是上海机场的营收和利润,都实现了逐年的稳健快速增长,2019年营收突破100亿元,净利润突破50亿元(见图2)。

我们惊奇的发现,上海机场的净利润率长期超过45%,跟茅台50%左右的净利润率是同一个级别的。我们不禁会问,机场这样的总资产行业,净利润率都是有这么高么?上海机场的财务增长是因为业务增长而水涨船高?还是因为独有自己护城河?

盈利背后的逻辑

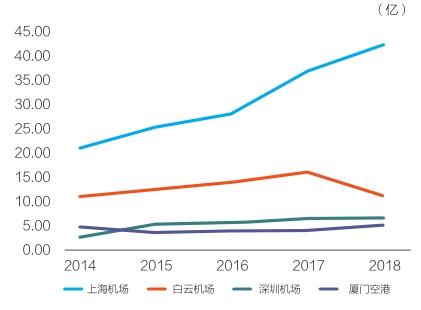

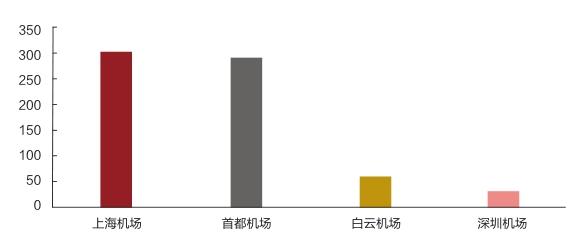

通过与同行业对比,我们发现上海机场的财务数据几乎是一枝独秀的,這么高的净利润和净利润率并非是整个行业的普遍情况。通过与国内几家上市机场公司对比,我们发现上海机场的盈利能力是一枝独秀的,归属母公司的净利润不论是体量上,还是增长率上来看,都是远超过其他国内的机场(见图3)。财务数据上绝对值的高或许是因为业务量上的差异,那我们来看一个相对指标,销售毛利率,我们可以看到,上海机场毛利率也是长期高于其他机场(见图4)。

图3 归属母公司股东净利润

图4 销售毛利率

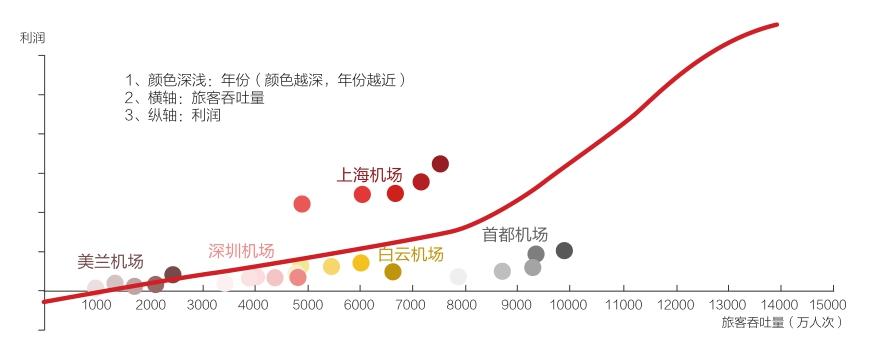

机场行业有一个普遍的特点就是,利润随着旅客吞吐量的增长而增长,两周者有着很强的相关性。

为了更好地做比较,我们业务量纳入坐标体系,并且把体量更大的在港股上市的北京首都机场也纳入对比。我们发现,如图5所示,跟同量级的A股上市企业白云机场相比,上海机场的盈利能力是遥遥领先。更重要的是,跟比自己高一个业务量级的首都机场相比,盈利能力也是令其望其项背。

由此,我们可以知道,上海机场财务增长并不只是水涨船高的原因,它一定是有着自己的护城河。如果说护城河只是牌照垄断和区位优势,这跟其他行业相比或许能够成立,然而几乎所有机场尤其是大型机场都具备这两个优势,为什么他们盈利能力却相差甚远呢?同样是机场行业,业务都是大同小异,这又是什么原因导致上海机场盈利水平高于其他机场呢?

图5 机场旅客吞吐量与利润关系

答案很明显,上海机场一定是还有一条看不见的护城河,这条护城河守护了它的交易价值,让它能够实现很高的收益获取,造就了它与同行业竞争对手的独特竞争优势。那么,这条护城河是什么呢?

发现看不见的护城河

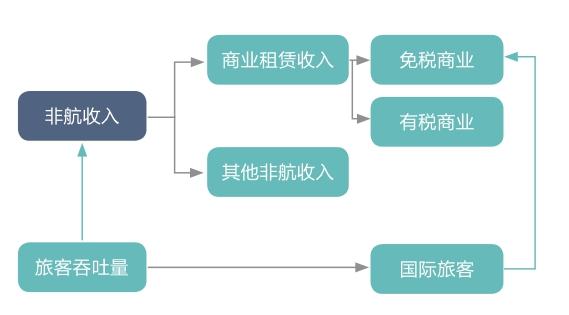

机场收入主要分为航空性业务和非航空性业务。航空性收入具体包括起降费、停场费、客桥费、安检费等,收费标准按照民航局相关文件规定,实行政府指导价。非航空性收入是指延伸的商业、办公室租赁、值机柜台出租等,收费标准实行市场调节价(见表1)。也就是说,航空主业收入是政府管制的,非航业务则是市场化调节的。

表1 机场业务收入分类明细

商业模式上,航空业务属于公共事业,收费价格受到管制,充当基础的引流作用。非航业务可看做是一种独特的商业地产,收费按照市场化定价,主要任务是把客流量变现。机场商业模式的本质是“流量经济”,航空主业不断提升流量,而非航业务则将流量转化为收入。

按照这样的业务结构,我们将上海机场营业收入和利润按照业务类型拆分来看。我们发现,近年来航空业务的变化并不是特别的显著,5年的增长仅为25%,远低于上海机场整体收入的变化(见图6)。营收的另一边,可以看到在非航空收入上,上海机场的变化是显著的。2014年时非航空收入仅为23.52亿元,而到了2018年非航空新收入已经成长为了53.44亿元,5年增长了127%(见图7)。可以说上海机场在过去五年的高速成长,主要是由非航空收入带来的。

同时,由于国家政策对航空业务定价的限制,航空业务的毛利率很低,甚至为负。可以看出,非航业务决定了机场的盈利水平,换句话说,机场非航业务做的好坏与否,直接决定了企业的盈利水平。也就是说,上海机场的盈利水平的异军突起,其根本原因在于其非航业务。

图6 航空及相关服务(亿)

图7 非航空性收入(亿)

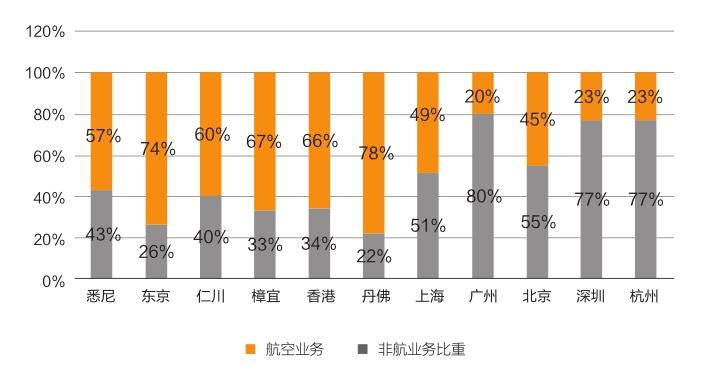

事实上,我们会发现,如图8所示,早在2014年虽然与国际化大型机场在非航业务收入比重上,上海机场还有差距,但是跟国内几家同量级机场相比,优势还是比较明显的。随着对非航业务的充分开发,上海机场非航业务比重从2014年的49%上升到2018年的57.4%,已经可以比肩新加坡樟宜机场、韩国仁川机场、香港机场等国际性枢纽机场了。

图8 国内外机场业务收入比重

解读看不见的护城河

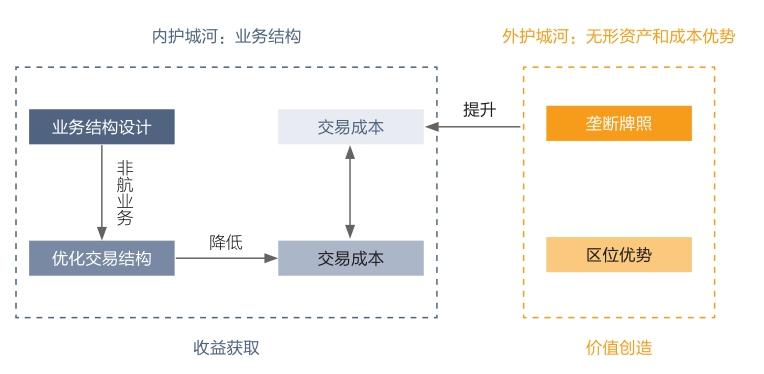

综上所述,上海机场的内护城河是其业务结构,其非航业务独具优势,而相对航空业务相比,非航业务有着更低的交易成本,因此有着更高的收益获取。因此,强大的非航业务才是上海机场营收尤其是利润增长的重要引擎,这是一条构建竞争优势的看不见的护城河。

非航空性收入:机场的奶油蛋糕

下面我们对非航空性收入做一个拆分,来看非航空性收入都有哪些构成。通过上海机场的公告中,我们可以看出,公司对于非航空性收入的定义是:“购物、餐饮、邮电、金融、休闲娱乐等业务带来的收入”,而在会计报表中非航空性收入又被分为了:商业租赁收入及其他(见图9)。其中租赁收入占比接近60%。进一步查阅报表中免税租金收入的批注,即上海机场关外区域提供场地,供日上免税经营免税商品。上海机场公司根据日上的免税品销售额等比例抽取的租金收入,而租金收入又分为了两个部分,一部分是固定收入,一部分是按照销售额的提成。固定收入的部分,从2019到2025可以为上海机场继续贡献410亿元的营业收入。而在固定提成方面,不同商品的提成比例是不同的,整体在是40%左右。

图9 非航收入分类明细

可以看出这个商业模式十分简单,交易成本也非常低,在出租给日上集团之后,上海机场几乎不用投入任何的增量成本,就可以有一个既有保障又有弹性的收入贡献。

也正是这样收入结构的内外护城河组合,使得上海机场的归属母公司净利润,远远超过同行,从2014年的20亿元到2018年的40亿元,增速比营业收入的变化还要快,这正是收入结构的安排带来的杠杆变化。

同时,我们知道航空性收入很多的价格是受到政府指导定价的,这就意味着虽然牌照垄断、区位优势的外护城河坚不可摧,但是却无法很好的带来高利润。然而,非航空业务是没有指导价格的,使得利润率就会高出许多。

上海机场这种收入结构的安排,使得其销售毛利率一直保持在比较高的水平,加之短期之内并没有新增的费用损耗,销售毛利率还因为优化非航业务经营而保持着一个上升的趋势,从2014年的43%不斷上升至2018年的50%。

交易结构的设计

在具体交易结构设计上,对于非航空业务来说,影响其营业收入的因素主要有以下几个:扣点率和保底金额、购买免税商品旅客数、退货率、客单价。这里的影响因素有点像我们去分析一个shopping mall时重点关注的要点:流量、转化率、客单价、退换货比率。

首先,我们来分析一下扣点率和保底金额的问题。虽然上文指出这是一个既简单又兼顾风险和收益的商业模式,但是现有扣点率和保底金额的水平能够维持多久?未来是不断向好变化还是向坏变化?这才是我们要关注的重点。

就目前上海机场的披露的信息来看,在四个航站楼中,共有6个提货点和进出境店,总面积近17000㎡,而且这些合同的到期时间都是在2025年12月31日。也就是说,目前的扣点率和保底金额至少还能够保持5年的时间,这期间上海机场的收入结构都不会有很大的变化。

对于变化趋势方面,我们主要考虑两个方面,第一国外内外同行的情况是如何的,第二上海机场自身是否有特殊性。

对比国内外其他同行,上海机场的扣点率和保底金额属于中等偏下水平。对比国内来说,北京的首都机场T2为47.5%,T3为43.5%,大兴机场的烟酒食品为49%、香化为46%,白云机场方面出境为35%,入境为42%,因为中免全资子公司获得香港国际机场烟酒产品经营牌照,虽然香港机场未披露中标扣点情况,但是根据国旅的相关数据我们可以推算出香港的扣点率应该48%-50%区间中。对比国外来说,根据海外免税巨头如Dufry、乐天、新罗、DFS披露的数据来看,要向合作机场支付的扣点率普遍在45%-55%区间中。也就是说,上海机场相对同行来说,在扣点率和保底金额上还有空间提升的。

在特殊性上,可能最多的就是政策问题。而关于扣点率的政策方面,2000年出台《关于进一步加强免税业务集中统一管理的有关规定》明确出境店实行垄断经营和集中管理,2016年《口岸进境免税店管理暂行办法》恢复全国19个进境店并采取公开招标,中免、深免、珠免、中出服可参与全国竞标,行业初向市场化。2019年《口岸出境免税店管理暂行办法》明确出境店实行公开招标,地方政府有权设立申请并招标确定运营商,中免、深免、珠免、中出服可参与全国竞标,这意味着对免税行业来说竞争逐步加剧、扣点率将提升,可见上海机场相对同行来说,其政策特殊性并没有很明显,依旧支持其不断抬升扣点水平。

图10 2018年主要机场人均免税消费额(元)

图11 社会消费品零售总额(亿)

其次,购买免税商品旅客数,在传统的零售模型中被拆解成流量和转化率两个数据。

对于上海机场的流量来说,就是其旅客吞吐量,这一点在上文的外部护城河中已经有所提及,这里不就不展开分析了。

而对于转化率,主要是指旅客吞吐量中购买免税商品旅客的占比,在数据上体现在购物渗透率这一指标,上海机场2018年的购物渗透率为15%,与首都机场基本相同(见图10)。在渗透率数据上全国基本都保持在10%-20%的区间。可以看出上海机场的渗透率并没有特别的突出,相反我们认为渗透率是比价难以通过运营来大幅改善的,其根本的驱动力还是在于免税商品相比其他渠道的价格是否便宜,而对于免税商品来说最大的竞争对手就是网店和海外代购。

我们以雅诗兰黛肌初赋活原生液200ml系列为例,淘宝上雅诗兰黛官网售价为860元,代购价格为838元,日上免税店价格为654元。从终端价格上来看,在免税店购买,相当于享受到76折,这个价格相对来说还是有一定竞争优势的。

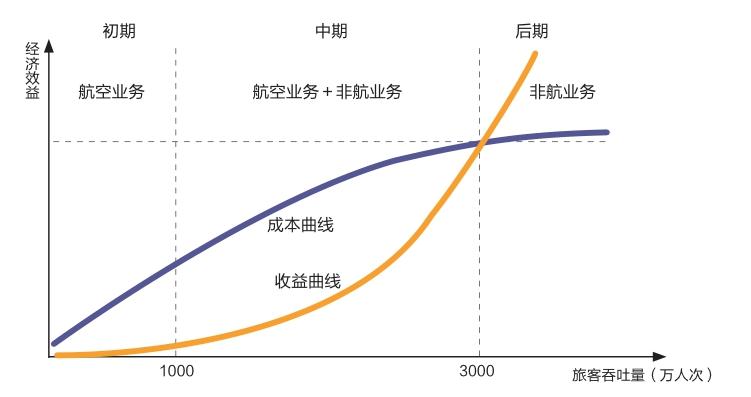

图12 机场旅客吞吐量和经济效益示意图

但是,在电商渠道特殊节日促销的活动中,普遍会出现价格便宜过免税的现象。另一方面,《电子商务法》自2019年1月1日起施行,海关对代购检查更加严格,代购组织或个人必须同时拥有采购国和中国的营业执照,并同时缴纳采购国与中国两方的税费,违反规定的卖家或平台最高将分别被罚款50万元以及200万元。超出8000元部分需要缴税,烟、酒、玉石、高档手表和化妆品行邮税高达50%,这将有力限制海外代购,有利于消费回流机场免税渠道。

从本质上来说,渗透率还受人均可支配收入、社会消费品零售总额等宏观数据的影响。目前来看,人均可支配收入增速未来虽然会处于放缓通道(见图11),但是保持5%以上的增速是比较大概率的,社会消费品零售总额也将随着我们国家的消费转型的背景不断上升。

剩余两个影响因素分别是退货率和客单价,退货率主要和商品自身的质量及消费者购物习惯有关,最新的公开数据显示,上海机场2018年的客单价是2200元,远高于首都机场同期的1800元,这与上海机场丰富的可售商品数量和上海辐射区域的购买力是分不开的。同时,我们知道目前机场免税额度是单次5000元年人民币限额,而以目前上海机场的客单价来说,即使翻倍也距离这一限额水平还有一定空间,可见未来提升可能性还是非常高的。

持续拓宽的内护城河

机场非航收入中真正具备高成长价值的是商业收入中的免税收入,机场免税是政策垄断、资源极度急缺的商业资源。机场免税中的香化、奢侈品产品由于中国高税率、欧美歧视化定价等原因,其价格约为有税价格的70%,具备极强的性价比吸引力。

由于之前上海机场主航站楼的非航业务商业模型和交易结构得到了很好的确认,即通过对大规模航空业务的投入,带来稳定的航空业务收入和旅客吞吐量,之后再通过免税业务对旅客吞吐量进行转化,使其能够成为免税商品购买客户,进而增加利润。

图13 上海机场双护城河模型

卫星厅于投入使用后将有效缓解机场的旅客吞吐压力。卫星厅S1、S2投运后,将增加S1卫星厅出境免税店面积4678平方米,增加S2卫星厅出境免税店面积4384平方米,机场整体免税店规模由原来的7853平方米增至16915平方米。

投入使用后,单客营收达到150元,较上季度的140元提升7%,可以看出新的卫星厅投产后,由于大幅扩大了商业面积,对于上海机场整体的旅客消费已经开始起到促进作用,这也是持续巩固内护城河的重要举措。

从某种意义上讲,机场和互联网公司的商业模式有相似之处,航空性业务提供流量入口,非航性业务依靠流量变现。成长初期的机场,流量增长,主要驱动航空性业务增长。成长中期的机场,随着流量增长,航空性和非航行业务共同驱动盈利增长。成长后期的机场,流量增长,但客流增速变缓,主要依靠非航行業务贡献盈利增量。

在机场的行业周期中,1000万人次/年的吞吐量是一个节点,机场的航空业务在此流量下开始发挥规模效应;3000万人次/年的吞吐量是另外一个节点,是实现非航收入占据主导盈利的关键(见图12)。

因此,在交易结构的设计上,不同发展阶段会有不同的侧重点。上海机场的旅客吞吐量在10年已经突破了3000万,并很早就在非航业务上持续发力。在垄断牌照和区位优势外护城河的保护下持续创造交易价值,并进一步探索出降低交易成本和提升收益获取的方法,并且持续巩固交易结构这条看不见的内护城河(见图13)。

这样的打法既发挥了外护城河的优势持续价值创造,又通过内护城河持续实现收益获取,一外一内,共筑企业的壁垒,创造了比肩茅台的净利润率和持续营收利润高增长的奇迹。