减税降费背景下我国装备制造业企业税费结构分析

2019-12-18濮超一

□ 濮超一

(杭州电子科技大学 浙江 杭州 310018)

装备制造业作为《中国制造2025》中强调的十大发展领域的重要组成部分,在一定程度上展现了我国的综合国力,决定了我国建设制造业强国的成败。自2016年以来,我国加大减税降费力度,将减税降费政策与税制改革紧密结合在一起,采取减税和降费两手抓两手硬的策略,不仅推动了我国财税体制改革的步伐,而且降低了装备制造业企业的经营成本,为我国装备制造业产业创新助力。

一、概念界定

(一)装备制造业

根据《2017年国民经济行业划分》,我国装备制造业具体包括金属制品业、通用设备装备制造业、专用设备装备制造业、汽车装备制造业、铁路船舶航空航天和其他运输设备装备制造业、电气机械和器材装备制造业、计算机通信和其他电子设备装备制造业、仪器仪表装备制造业、金属制品机械和设备修理业8大类279小类。

(二)减税降费

“减税降费”主要包括两大部分:“减税”和“降费”。“减税”是指,自2008年中央政府首次提出的“结构性减税”开始,到2012年至2016年分阶段推广的“营改增”,以及2019年增值税改革持续深化这期间的一系列减税政策。“降费”中的“费用”范围较广,包括政府性收费、经营服务性收费、社保缴费、公共事业产品成本和融资成本。

(三)税费结构

关于“税费结构”,国内学者对其从企业角度的专项研究较少,且对费用的概念仍然停留在政府性基金和行政事业性收费。本文将税费结构定义为企业所实际承担的税收负担和非税负担的比重,以此来观察企业承担的税费负担中税收和费用的占比情况。通过计算企业实际的税费结构,研究企业税费负担内部各部分对企业利润的挤占情况。

二、我国装备制造业税费结构现状

本文选取了2016年至2019年我国装备制造业A股上市企业年报数据,同时剔除:数据不完整和异常的企业;带有ST和ST*标志的企业;B结尾的人民币特种股票。最终,2016年获取563家上市企业数据,2017年获取702家上市企业数据,2018年获取764家上市企业数据,2019年获取844家上市企业数据。本文采用中国财政科学研究院“降成本”成本结构专题调研组的概念,将增值税、所得税费用和税金及附加合计作为企业税收负担。其中:通过城市维护建设税、教育费附加和地方教育费附加倒推出增值税费用;所得税费用=利润表中的所得税费用+递延所得税负债增加-递延所得税资产增加;税金及附加即利润表中的税金及附加。本文采用傅娟(2019)对于企业非税负担的定量研究,将政府性收费、经营服务性收费、社保缴费、公共事业产品成本和融资成本合计作为企业非税负担。其中:政府性收费和经营服务性收费来自管理费用附注;应付职工薪酬附注中披露了企业当年缴纳的社保费用;采用艾华(2019)以年报现金流量表中支付其他与经营活动有关的现金作为公共事业产品成本;采用李广子(2009)将年报利润表中的“财务费用”中的“利息支出”、“手续费”和“其他费用”合并作为融资成本。税收负担与非税负担合计作为税费负担。

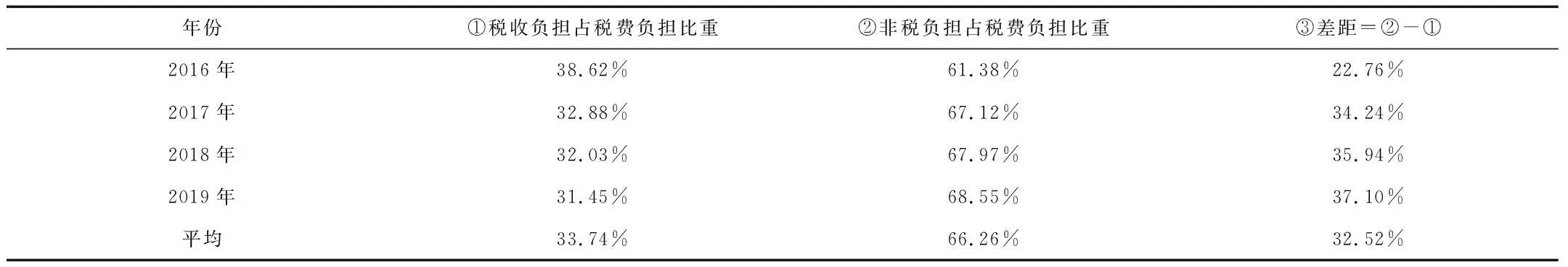

年份①税收负担占税费负担比重②非税负担占税费负担比重③差距=②-①2016年38.62%61.38%22.76%2017年32.88%67.12%34.24%2018年32.03%67.97%35.94%2019年31.45%68.55%37.10%平均33.74%66.26%32.52%

由上表可知,在2016年至2019年近四年中,我国装备制造业企业税费负担中税收负担和非税负担所占比重平均约为1比2,非税负担比重远大于税收负担比重。其中,税收负担占比明显得逐年下降;相反,非税负担占比从61.38%上升至68.55%。由此可知,我国装备制造业企业所承受的税费负担越来越偏向于费用这一方面。

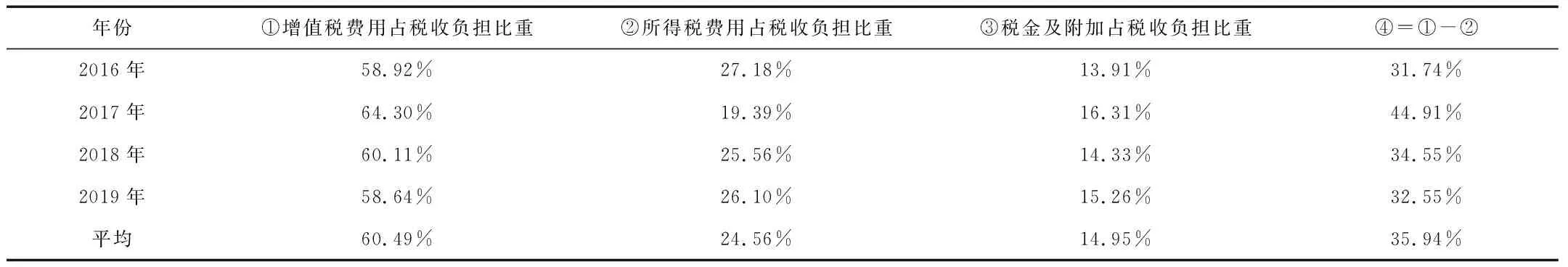

年份①增值税费用占税收负担比重②所得税费用占税收负担比重③税金及附加占税收负担比重④=①-②2016年58.92%27.18%13.91%31.74%2017年64.30%19.39%16.31%44.91%2018年60.11%25.56%14.33%34.55%2019年58.64%26.10%15.26%32.55%平均60.49%24.56%14.95%35.94%

由上表可知,在税收负担内部,近四年来我国装备制造业企业的税收负担依旧由增值税为主体(占据超过50%的税收负担);剩余部分约70%为所得税费用,约30%为税金及附加;且呈现浮动变化态势。

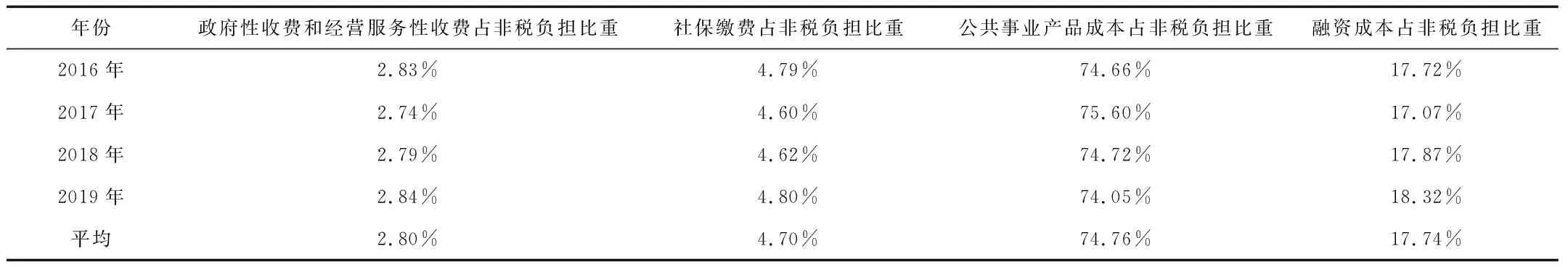

年份政府性收费和经营服务性收费占非税负担比重社保缴费占非税负担比重公共事业产品成本占非税负担比重融资成本占非税负担比重2016年2.83%4.79%74.66%17.72%2017年2.74%4.60%75.60%17.07%2018年2.79%4.62%74.72%17.87%2019年2.84%4.80%74.05%18.32%平均2.80%4.70%74.76%17.74%

由上表可知,在非税负担内部,近四年来在我国装备制造业的非税负担中,排名第一的公共事业产品成本比重平均为74.76%,排名第二的融资成本比重平均为17.72%,排名第三的社保缴费比重平均为4.70%,排名第四的政府性收费和经营服务性收费比重平均为2.80%。其中,公共事业产品成本比重呈现波动下降趋势;相反的,融资成本比重呈现波动上升趋势。

三、税费结构存在的问题

我国装备制造行业税费结构总体上存在税费负担差异大且逐年显著的问题,且具有税收内部结构存在优化空间,费用内部各部分占比差异大、重点明显的特点。

从税费结构分析,我国装备制造业的税收负担和非税负担约为1:2的比例关系,企业承担的非税负担远重于税收负担。根据公共财政理论,随着国民经济的发展,费用支出应当逐年减少。但是和近四年税收负担逐年减轻的态势不同,非税负担的下降趋势并不明显,反而拉大了税费结构中税收负担和非税负担的差距。

从税收内部结构分析,依然以增值税和所得税为两大主体税,占据了全部税收的85%以上。根据税制优化理论,随着产业的发展、税基的增长,我国装备制造行业的税收内部结构,应该由以增值税为主、所得税为辅的模式,逐渐向增值税、所得税双税为主体的模式。两者之间还有较大差距,增值税占总体税收收入比重依然超过50%,仍然具有下降的空间。

从费用结构分析,公共事业产品成本占据了企业非税负担超70%,加上排名第二的融资成本,两者合计占据企业非税负担超过90%,证明由垄断行业提供的商品价格才是导致企业非税负担的根源。相比之下,政府性收费、经济服务性收费和社保缴费的负担较小。根据我国供给侧改革中“一降”的理念,我国接下来为企业降成本的工作重点应当放在降低企业垄断行业产品负担和缓解企业融资难融资贵的问题上。