利率市场化对商业银行存贷款利差的影响研究

2019-12-13顾海峰朱莉莉

顾海峰 朱莉莉

摘 要:将利率市场化引入做市商模型,分析银行存贷款利差的主要影响因素,并选取2006-2016中国银行业年度数据对利率市场化对银行存贷款利差的影响进行实证分析。结果显示:利率市场化与银行存贷款利差之间呈现倒U型关系,当利率市场化指数达到58.07的临界值时,银行存贷款利差将达到最大值10.61%;利率市场化对银行存贷款利差的影响存在异质性特征,其对股份制银行、国有银行与城商行的影响力度依次递减;货币政策对利率市场化存在反向抑制效应,这是由货币政策逆周期调控功能所决定的,相对于数量型货币政策,价格型货币政策的长期影响力度提高了1.508倍,短期影响力度提高了1.605倍;价格型货币政策对国有银行、城商行与股份制银行的影响力度依次递减,数量型货币政策对股份制银行、国有银行与城商行的影响力度依次递减。

关键词: 利率市场化;商业银行;存贷款利差;货币政策环境;做市商模型

中图分类号: F830.33 文献标识码: A 文章编号:1003-7217(2019)06-0024-08

一、引 言

在利率管制环境下,银行存贷款业务必须遵循以央行规定的存贷款基准利率为基础的有限浮动制,央行规定的存贷款基准利率存在较大差异,从而给银行带来较为稳定的存贷款利差收益。但是,在利率市场化环境下,央行完全取消了存贷款利率管制,银行在一定程上获得了存贷款利率的自主定价权。中国银行业处于分业经营状态,存贷款利差是银行的主要收益来源。在利率市场化环境下,银行出于自身利益最大化动机,利用其拥有的贷款利率自主定价权来提高贷款利率,从而提升银行利差收益水平。由于信贷市场普遍存在着银企信息不对称,从而引发逆向选择与道德风险会导致银行预期收益与贷款利率之间并非呈现单方递增,若银行大幅提高贷款利率,则大量优质企业因不愿承担高企的融资成本而退出信贷市场,从而增大银行贷款风险。可见,贷款利率市场化促使银行利差收益存在一定的不确定性。此外,银行业的存款业务存在高度竞争,利率市场化环境会促使银行大幅提高存款利率来吸引个人或企业的存款资源,银行通过对大量存款资源的高效管理及运作,可以提升银行利差收益。但是,一旦银行的边际收益无法达到对存款资源的获取成本,则会导致银行利差收益的下降。从而存款利率市场化同样引发银行利差收益的不确定性。

可见,利率市场化对银行存贷款利差具有“双刃剑”作用,“双刃剑”效应加大了利率市场化对银行存贷款利差影响的复杂性,从而导致银行存贷款利差存在较大不确定性。此外,考虑到货币政策环境通过货币供给渠道与利率渠道会对银行存贷款利差产生影响,且价格型货币政策与数量型货币政策对银行存贷款利差的影响存在较大差异,因此,将货币政策环境、利率市场化与银行存贷款利率纳入统一分析框架,可以更为准确并深入地揭示利率市場化对银行存贷款利率的影响规律。

已有文献主要集中于利差影响因素与利率市场化测度两大层面[1-19]:很少有文献将利率市场化引入做市商模型,从理论上探讨对银行存贷款利差的影响问题。此外,现有文献尚未涉及将货币政策环境、利率市场化与银行存贷款利率纳入统一分析框架,考察不同货币政策环境下的影响规律。为此,本文在已有研究基础上将利率市场化引入做市商模型,分析银行存贷款利差的主要影响因素,并选取2006-2016年中国银行业年度数据对利率市场化对银行存贷款利差的影响进行实证分析,以期为中国银行业科学设定存贷款利差水平,防范银行业的系统性风险,提供理论指导与决策参考。

二、理论分析

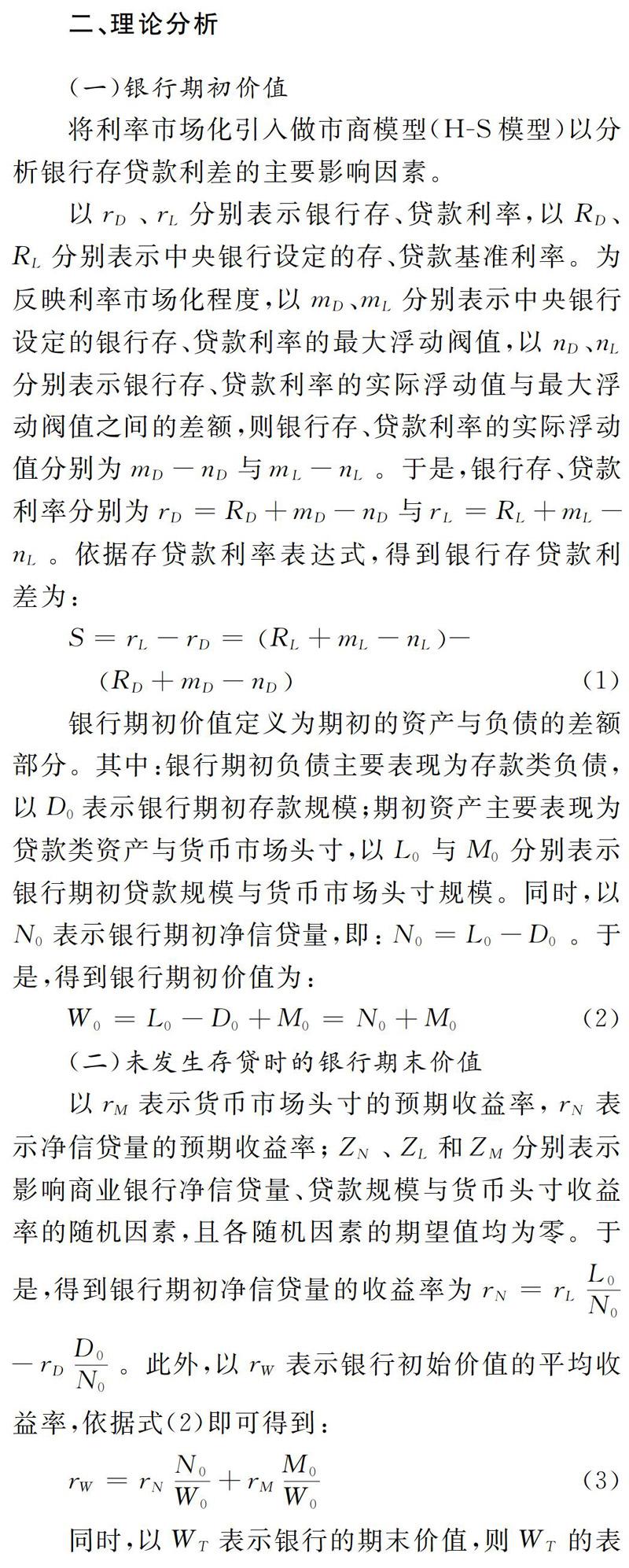

(一)银行期初价值

将利率市场化引入做市商模型(H-S模型)以分析银行存贷款利差的主要影响因素。

银行期初价值定义为期初的资产与负债的差额部分。其中:银行期初负债主要表现为存款类负债,以D0表示银行期初存款规模;期初资产主要表现为贷款类资产与货币市场头寸,以L0与M0分别表示银行期初贷款规模与货币市场头寸规模。同时,以N0表示银行期初净信贷量,即:N0=L0-D0。于是,得到银行期初价值为:

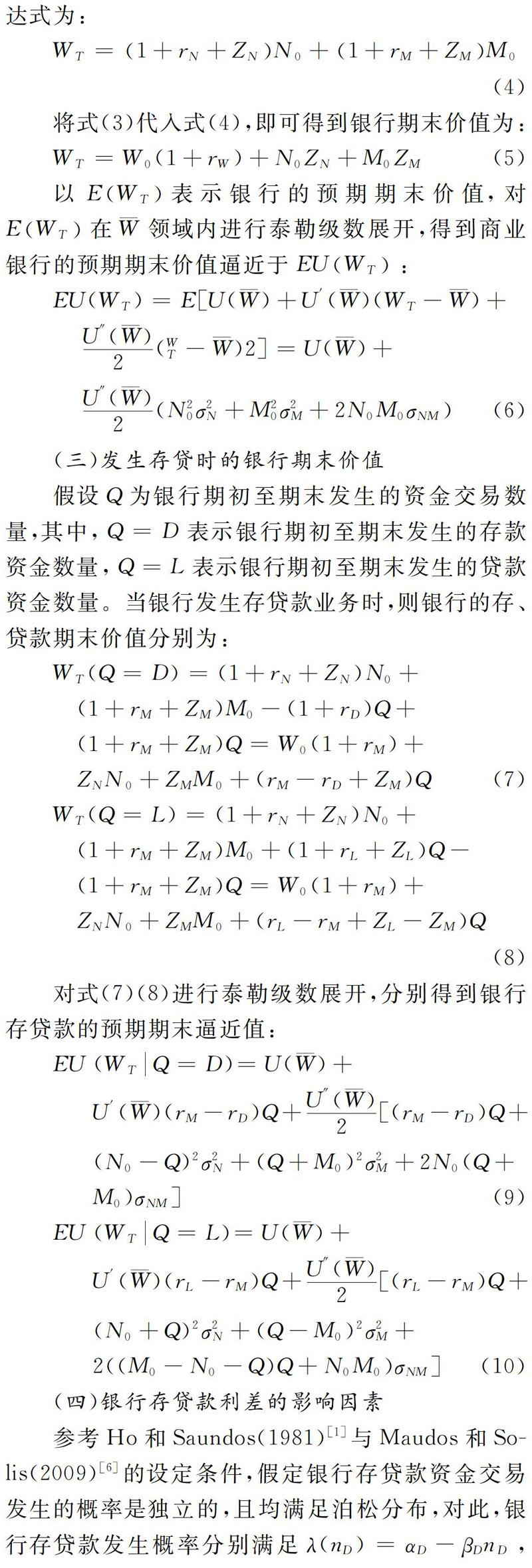

(二)未发生存贷时的银行期末价值

以rM表示货币市场头寸的预期收益率,rN表示净信贷量的预期收益率;ZN、ZL和ZM分别表示影响商业银行净信贷量、贷款规模与货币头寸收益率的随机因素,且各随机因素的期望值均为零。于是,得到银行期初净信贷量的收益率为rN=rLL0N0-rDD0N0。此外,以rW表示银行初始价值的平均收益率,依据式(2)即可得到:

(三)发生存贷时的银行期末价值

假设Q为银行期初至期末发生的资金交易数量,其中,Q=D表示银行期初至期末发生的存款资金数量,Q=L表示银行期初至期末发生的贷款资金数量。当银行发生存贷款业务时,则银行的存、贷款期末价值分别为:

对式(7)(8)进行泰勒级数展开,分别得到银行存贷款的预期期末逼近值:

(四)银行存贷款利差的影响因素

由式(12)可知,银行存贷款利差的影响因素包括:中央银行设定的利率最大浮动范围m,反映利率市场化程度;方差σ2N,反映信用风险程度;银行信贷交易规模Q;系数比αiβi(i=L或D),反映信贷市场垄断程度;风险规避系数R;方差σ2M,反映利率风险;协方差σNM,反映信用风险与利率风险的交互特征。

三、实证分析

(一)变量选取与定义

1.被解释变量。选取银行存贷款利差作为模型的被解释变量。商业银行经营管理中通常采用净利差(NIS)与净息差(NIM)两个指标来衡量银行利差水平,以往文献多数采用净息差(NIM),对此,本文也采用NIM来测度银行存贷款利差水平。

2.解释变量。借鉴陶雄华和陈明珏(2013)[13]的研究,通过对实际利率、利率决定方式、利率浮动范围与幅度三个方面进行主观赋权,以此来计算利率市场化指数。

3.控制变量。银行存贷款利差不仅会受银行微观特征的影响,还会受货币政策环境的影响。考虑到银行存贷款利差与信贷交易规模存在较大关联,且信贷交易规模与银行潜在风险损失之间关联较大,因此,在银行微观特征方面,选取信贷交易规模与银行信用风险作为控制变量。其中,信贷交易规模以贷款总额的自然对数值指标来反映,银行信用风险以不良贷款率指标来反映。此外,考虑到央行可通过调整基准利率来直接影响银行存贷款利差,当宏观经济过热时,可通过调整基准利率来缩小银行存贷款利差。同时,货币供应量将对货币的资金价格产生影响,存贷款利差理论上也是货币的资金价格,因此,货币政策环境将对银行利差产生影响。在货币政策环境方面,分别选取货币供应量与基准利率作为数量型与价格型货币政策的替代变量,其中,货币供应量以M2的增长率指标来反映,基准利率以一年期存款基准利率指标来反映。

(二)数据选取与预处理

1.数据选取。选取25家商业银行作为样本,将其划分为三大类:5家国有商业银行、10家股份制商业银行和10家城市商业银行①。样本覆盖年限为2006-2016年,数据截至2016年6月,共获得275个观察值。银行利息净收入、总资产及相关控制变量均来自于各银行年报及Wind资讯数据库,货币政策方面的控制变量数据均来自于国家统计局与中国人民银行官网。

2.数据预处理。过程如下:(1)常用的净利差计算公式为利息净收入与总生息资产的比值,考虑到生息资产数据无法获得,本文以总资产代替总生息资产。(2)计算利率市场化指数[13]②。(3)考虑到贷款总额数据的量纲影响,对其进行自然对数化处理。(4)对一年期存款基准利率的月度数据进行加权平均处理得到年度数据。

(三)实证模型构建

1.模型变量及符号说明。选取的各个变量及符号见表1。

2.面板回归模型构建。考虑到利率市场化指数与商业银行之间不一定是线性关系,因此,加入利率市场化指数的平方项,得到如下形式的面板回归模型:

其中,i表示第i个银行,t表示第t个年度。

(四)变量描述性统计

由表2给出的变量描述性统计结果发现,中国银行业存贷款利差的均值为0.021626,最大值与最小值分别为0.036664与0.008565,说明不同银行的存贷款利差水平差异较大。

由图1中国利率市场化指数分布情况可知,2011年之后利率市场化指数呈现上升态势,主要原因在于:2011年之前,中国一直处于利率管制阶段,2012年央行开始了新一轮的利率市场化改革,对此,利率市场化指数呈现上升态势。2015-2016年,利率市场化指数呈现下降态势,主要原因在于:2015年10月23日中央银行宣布了取消存款管制,说明中国利率市场化改革基本完成,因此,2016年中国利率市场化指数呈现缓慢下降态势。此外,央行一年期基准利率最大值为0.038025,最小值為0.015000,说明央行基准利率在2006-2016年有了较大变化。货币供应量的增长率均值为0.156371,最大值为0.285000,最小值为0.059083,说明货币供应量差异性较大。从信贷交易规模与贷款总额来看,不同银行的信用风险水平存在一定差异。

四、实证检验与结果分析

(一)平稳性检验(ADF)

采用Eviews6.0软件对样本数据及其差分形式分别进行平稳性检验,检验结果见表3。表3显示,原始数据大部分不平稳,但在一阶差分之后均达到平稳,即各个变量均为一阶单整序列I(1),满足协整检验条件。

(二)Johansen协整检验

运用Eviews6.0对样本数据进行协整检验,协整检验结果见表4。表4显示,检验均拒绝“不存在协整关系”的原假设,认为变量之间存在长期协整关系,可以进行回归分析。

(三)全样本回归分析

依据Hausman检验结果,确定面板模型形式为固定效应模型。为检验引入货币政策作为控制变量的合理性,模型二剔除了货币政策变量,便于对比分析。全样本回归结果见表5。

1.表5中模型一显示,利率市场化指数及其平方项均通过了1%的显著性水平检验,说明利率市场化对银行存贷款利差具有显著影响。同时,利率市场化指数及其平方项的回归系数分别为0.003148与-0.365593,表明利率市场化与银行存贷款利差之间呈现倒U型关系,即随着利率市场化程度的逐步提高,银行存贷款利差水平将呈现“先增大、后减小”的分布规模。通过对倒U型关系方程的进一步计算发现,当利率市场化程度达到58.07的临界指数值时,银行存贷款利差水平将达到最大状态值10.61%。

2.货币政策对银行存贷款利差具有显著影响。模型一中基准存款利率与货币供应量均通过了1%的显著性水平检验,且回归系数均为正,说明货币政策与银行存贷款利差之间存在正相关关系。由央行一年期基准利率回归系数0.395651与货币供应量回归系数0.157735可知,价格型货币政策对银行存贷款利差的影响力度远大于数量型货币政策,相对于数量型货币政策而言,价格型货币政策的影响力度提高了1.508倍,足以说明价格型货币政策比数量型货币政策对银行存贷款利差更具影响力。该结论与理论分析完全一致,即中央银行设定的基准利率及货币供应量均会对银行存贷款利差产生显著影响。

3.表5中两模型均显示,信贷交易规模与银行信用风险对银行存贷款利差的影响均不显著。主要原因在于:虽然银行贷款发放规模较大,但银行贷款投向主要还是以政府主导的城市基础设施建设项目为主,这类项目具有低风险及低收益特征,且银行对此类项目不具备贷款议价能力,从而难以对银行利差收入产生显著影响。此外,在利率市场化进程中,商业银行应依据信用风险承担水平进行贷款市场化定价,但是中央银行通过窗口指导对贷款利率形成一定的隐性制约效应,这种隐性制约效应在很大程度上制约了银行贷款定价权,难以形成银行信用风险与贷款收益之间的均衡匹配,从而导致银行获得的利差收入难以弥补银行风险承担水平,进而促使信用风险对银行存贷款利差的影响不显著。

4.表5中,模型一中利率市场化指数及其平方项均通过了1%显著性水平检验,但模型二中仅仅利率市场化指数通过1%显著性水平检验,其平方项未通过10%显著性水平检验。同时,引入货币政策变量之后,利率市场化指数的回归系数由-0.010226转变为0.003148,且利率市场化平方项的回归系数由-0.365593转变为0.016245,说明货币政策对利率市场化存在一定的反向抑制效应,这是由货币政策的逆周期调控功能所决定的。主要原因在于:银行顺周期放贷已成为常态,银行信贷的顺周期特征将有助于推进利率市场化进程,但是货币政策的逆周期调控机制将有效抑制银行信贷的顺周期行为,从而在一定程度上对利率市场化形成一定的反向抑制效应。

(四)分样本回归分析

下面,将银行业全体样本划分为国有商业银行、股份制商业银行与城市商业银行三个子样本进行分样本回归,以分析利率市场化对不同类型银行存贷款利差的影响是否存在显著差异。分样本回归结果见表6。

表6显示,国有商业银行、股份制商业银行与城市商业银行的利率市场化指数平方项均通过了1%显著性水平检验,但利率市场化指数均未通过10%显著性水平检验,对此,利率市场化指数平方项的回归系数绝对值大小将决定对不同类型银行存贷款利差的影响力度。考虑到股份制商业银行的利率市场化指数平方项回归系数最大,国有商业银行居中,城市商业银行最小,对应地,利率市场化对股份制商业银行存贷款利差的影响力度最大,对国有商业银行的影响力度居中,对城市商业银行的影响力度最小。主要原因在于:股份制商业银行不仅具有国有商业银行网点分布广泛的“硬”优势,而且还具有银行信贷管理效率高的“软”优势,这种双重优势促使股份制商业银行依赖于存贷款利差的收入变动对利率变动的敏感度很高,对此,利率市场化对股份制商业银行存贷款利差的影响力度最大。此外,国有商业银行网点分布最为广泛,但是,国有商业银行过于庞大的资产规模及管理架构,导致其信贷管理效率低于股份制商业银行,从而降低其存贷款利差收入对利率变动的敏感度,减弱利率市场化对其存贷款利差的影响力度。此外,对于城市商业银行而言,过少的网点分布数量及过小的资产规模及运营平台,不仅决定了其信贷管理效率的低下,还降低了其信贷资产规模效应的不足,由此引发其依赖于存贷款利差的收入变动对利率变动的敏感度低,因而,利率市场化对城市商业银行存贷款利差的影响力度最小。

由表6还可发现,货币政策对商业银行存贷款利差的影响存在显著的异质性特征。这种异质性特征主要归纳为:价格型货币政策对国有商业银行存贷款利差的影响力度最大,对城市商业银行存贷款利差的影响力度居中,对股份制商业银行存贷款利差的影响力度最小。数量型货币政策对股份制商业银行存贷款利差的影响力度最大,对国有商业银行存贷款利差的影响力度居中,对城市商业银行存贷款利差的影响力度最小。

(五)误差修正模型(ECM)分析

协整检验表明,利率市场化、货币政策等变量与银行存贷款利差之间存在着长期均衡关系。但是,短期来看,利率市场化、货币政策等变动对银行存贷款利差变动的影响如何;一旦银行存贷款利差短期内偏离长期均衡状态值,则银行存贷款利差自身是否存在一定的反向纠偏机制。对此,还需要通过建立如下误差修正模型(ECM)进行分析:

运用上述误差修正模型,得到ECM检验结果见表7。

ECM检验结果显示,利率市场化指数平方项、基准利率、货币供应量的差分变量均通过了1%显著性水平检验,但信贷交易规模与银行信用风险的差分变量均未通过10%显著性水平检验。该结果表明,短期来看,利率市场化与货币政策变动对银行存贷款利差变动均存在显著影响;相对于数量型货币政策,价格型货币政策的影响力度提高了1.605倍,说明价格型货币政策对银行存贷款利差更具影响力。信贷交易规模与银行信用风险变动对银行存贷款利差变动均不存在显著影响。表7还显示,银行存贷款利差对应的误差修正项ECM系数通过了1%顯著性水平检验,且ECM系数为负值,说明银行存贷款利差自身存在反向纠偏机制。银行存贷款利差自身具有短期偏离向长期均衡修正的反向纠偏机制,若银行存贷款利差短期内偏离长期均衡状态值,在反向纠偏机制作用下,银行存贷款利差将以70.12%的反向纠偏速度回归到长期均衡状态值。

五、结论与建议

以上研究显示:(1)利率市场化与银行存贷款利差之间呈现倒U型关系。当利率市场化程度达到58.07的临界值时,银行存贷款利差将达到最大值10.61%。此外,利率市场化对银行存贷款利差的影响存在显著的异质性特征,利率市场化对股份制银行存贷款利差的影响力度最大,对国有银行的影响力度居中,对城商行的影响力度最小。(2)货币政策对银行存贷款利差具有显著的正向影响,但价格型货币政策比数量型货币政策更具影响力。长期来看,价格型货币政策的影响力度比数量型货币政策提高了1.508倍;短期来看,价格型货币政策的影响力度比数量型货币政策提高了1.605倍。(3)货币政策对银行存贷款利差的影响存在显著的异质性特征,主要表现为:价格型货币政策对国有银行存贷款利差的影响力度最大,对城商行的影响力度居中,对股份制银行的影响力度最小。数量型货币政策对股份制银行存贷款利差的影响力度最大,对国有银行的影响力度居中,对城商行的影响力度最小。(4)货币政策对利率市场化存在反向抑制效应,这是由货币政策的逆周期调控功能所决定的。银行顺周期放贷已成为常态,银行信贷的顺周期特征将有助于推进利率市场化进程,但货币政策的逆周期调控机制将有效抑制银行信贷的顺周期行为,从而对利率市场化形成反向抑制效应。(5)信贷交易规模与银行信用风险对银行存贷款利差的影响均不显著。中央银行通过窗口指导对贷款利率形成隐性制约效应,制约了银行贷款定价权功能的有效发挥,难以形成银行信用风险与贷款收益之间的均衡匹配,由此引发银行获得的利差收益难以弥补银行风险承担,从而导致信用风险对银行存贷款利差的影响不显著。(6)银行存贷款利差自身具有短期偏离向长期均衡修正的反向纠偏机制,若银行存贷款利差短期内偏离长期均衡状态值,在反向纠偏机制作用下,银行存贷款利差将以70.12%的反向纠偏速度回归到长期均衡状态值。

为此,提出如下政策建议:(1)存贷款利差是商业银行利润的主要来源渠道,但是,随着利率市场化程度的不断提升,商业银行存贷款利差将逐步缩减,这将对商业银行盈利能力提升形成很大制约,对此,商业银行需要注重金融业务创新,提升表外业务的盈利能力,通过委托贷款、投贷联动、资产管理等多元化业务模式,提升商业银行的非利差收入比重,以此来对冲存贷款利差缩减所带来的银行盈利缺失。(2)考虑到利率市场化与银行存贷款利差之间的倒U型关系,结合货币政策对银行存贷款利差的正向作用机制,中央银行需要依据利率市场化程度,实施以价格型货币政策操作为主导,数量型货币政策为辅助的操作模式,以此来实现对银行存贷款利差变动的反向对冲式操作,从而维护银行存贷款利差收益的稳定性。(3)针对利率市场化对银行存贷款利差影响的异质性特征,股份制商业银行、国有商业银行、城市商业银行等各类银行需要通过拓展网点分布、提高信贷管理效率、提升风险管控效能等路径来逐步培育及提升银行运营优势,并提升银行存贷款利差收入变动对利率变动的敏感度。(4)考虑到货币政策对银行存贷款利差影响存在的异质性特征,中央银行需要实施差异化的货币政策操作,通过价格型与数量型货币政策的组合操作,来平抑各类银行存贷款利差的变动,以实现各类银行存贷款利差收益的稳定目标。(5)在货币政策逆周期调控下,货币政策对利率市场化存在反向抑制效应,对此,中央银行需要逐步培育商业银行对存贷款利率的自身定价权,以引导存贷款利率的市场化演进。同时,中央银行需要注重货币政策操作与利率市场化进程的协同性原则,以实现利率市场化及银行存贷款利差收益稳定化的双重目标。

注释:

① 具体样本包括5家国有商业银行:中国银行、中国建设银行、中国工商银行、中国农业银行、交通银行;10家中型股份制商业银行:招商银行、民生银行、兴业银行、光大银行、中信银行、浦发银行、华夏银行、平安银行、浙商银行、渤海银行;10家城市商业银行:北京银行、上海银行、江苏银行、南京银行、宁波银行、重庆银行、哈尔滨银行、齐鲁银行、天津银行、鄭州银行。

② 构建欧拉指数函数测算利率浮动幅度指数,并结合利率决定自主化指数和实际利率指数三项指标总和测度利率市场化指数。

参考文献:

[1] Ho T,Saunders A. The determinants of banks interest margins:theory and empirical evidence[J]. Journal of Financial and Quantitative Analysis,1981,16(4):581-600.

[2] Allen L. The determinants of bank interest margins: a note[J]. The Journal of Financial and Quantitative Analysis,1998(2):231-235.

[3] Angbazo L. Commercial bank net interest margins, default risk, interest-rate risk and off-balance sheet banking[J]. Journal of Banking and Finance,1997(21):55-87.

[4] Maudos J, Guevara J F. Factors explaining the interest margins in the banking sectors of the european union[J]. Journal of Banking and Finance,2004(3):2259-2281.

[5] Valverde S C, Fernández F R. The determinants of bank margins in european banking [J]. Journal of Banking and Finance,2007(31):2043-2063.

[6] Maudos J, Solís L. The determinants of net interest income in the mexican banking system: an integrated model[J]. Journal of Banking and Finance,2009(33):1920-1931.

[7] Zarruk E R. Bank spread with uncertain deposit level and risk aversion[J]. Journal of Banking and Finance,1989(13):797-810.

[8] Wong K P. On the determinants of bank interest margins under credit and interest rate risks[J]. Journal of Banking and Finance,1997(21):251-271.

[9] 程茂勇,赵红. 我国商业银行利差影响因素研究[J].数量经济技术经济研究,2010(5):73-86.

[10]张育红,张宗益. 中国银行业净利差的影响因素[J].金融论坛,2010(6):22-27.

[11]钟伟,沈闻一. 银行业净利差的国际比较及对中国的实证分析[J].管理世界,2006(9):26-32.

[12]隋聪,任小倩. 中美商业银行净利差比较及贷款定价差异研究[J].金融论坛,2012(11):55-63.

[13]陶雄华,陈明珏. 中国利率市场化的测度与改革指向[J].中南财经政法大学学报,2013(3):74-79.

[14]王舒军,彭建刚. 中国利率市场化进程测度及效果研究[J].金融经济学研究,2014(6):75-85.

[15]李程. 利率市场化与货币政策两难困境的化解——基于货币流量分析框架的研究[J].金融经济学研究,2013(5):3-13.

[16]邓向荣,张嘉明,李宝伟,等. 利率市场化视角下货币政策对银行流动性创造的影响研究——基于银行风险承担的中介效应检验[J].财经理论与实践,2018(1):10-18.

[17]韩永辉,赵越,陈晓亮. 利率市场化背景下银行系统性危机的实证研究[J].财经理论与实践,2016(2):2-8.

[18]刘强,黄静. 利率市场化对商业银行经营效率影响的实证研究——基于三阶段DEA及空间自回归模型的实证研究[J].金融监管研究,2016(6):1-16.

[19]王欢,郭建强. 利率市场化、非利息收入与银行净利差[J].金融论坛,2014(8):3-12.

[20]彭建刚,王舒军、关天宇. 利率市场化导致商业银行利差缩窄吗?——来自中国银行业的经验证据[J].金融研究,2016(7):48-63.

(责任编辑:宁晓青)