基于主成分分析的我国物流企业财务评价与风险防范

2019-11-17陈少兰

陈少兰

【摘要】我国的物流行业在经济全球化和电子商务的双重推动下,拥有巨大的发展空间,研究物流企业的财务指标评价方法,识别并控制财务风险十分有必要。本文针对物流企业,从上市公司中选取样本,通过建立主成分分析模型,进行15项财务指标方面的综合评价,分别从盈利能力、营运能力、偿债能力、成长能力等方面对上市物流企业的经营业绩进行评价。通过对物流企业的财务指标进行综合评价和排名后,找到排名靠前的物流企业的财务指标的特点,使排名靠后的物流企业与之对比,识别企业自身的财务风险,并针对财务风险提出一系列的控制措施。

【关键词】物流企业;财务指标;主成分分析

【中图分类号】F252;F224

我国的物流行业近几年来发展迅速,物流行业的总额不断增加、成本逐渐降低以及效率不断提高。物流产业沟通了经济的各个部门,使其成为一个系统化的整体。因此,物流产業在经济发展中具有不可或缺的战略地位,它的发展程度是衡量一个国家综合国力和现代化程度的重要标志。

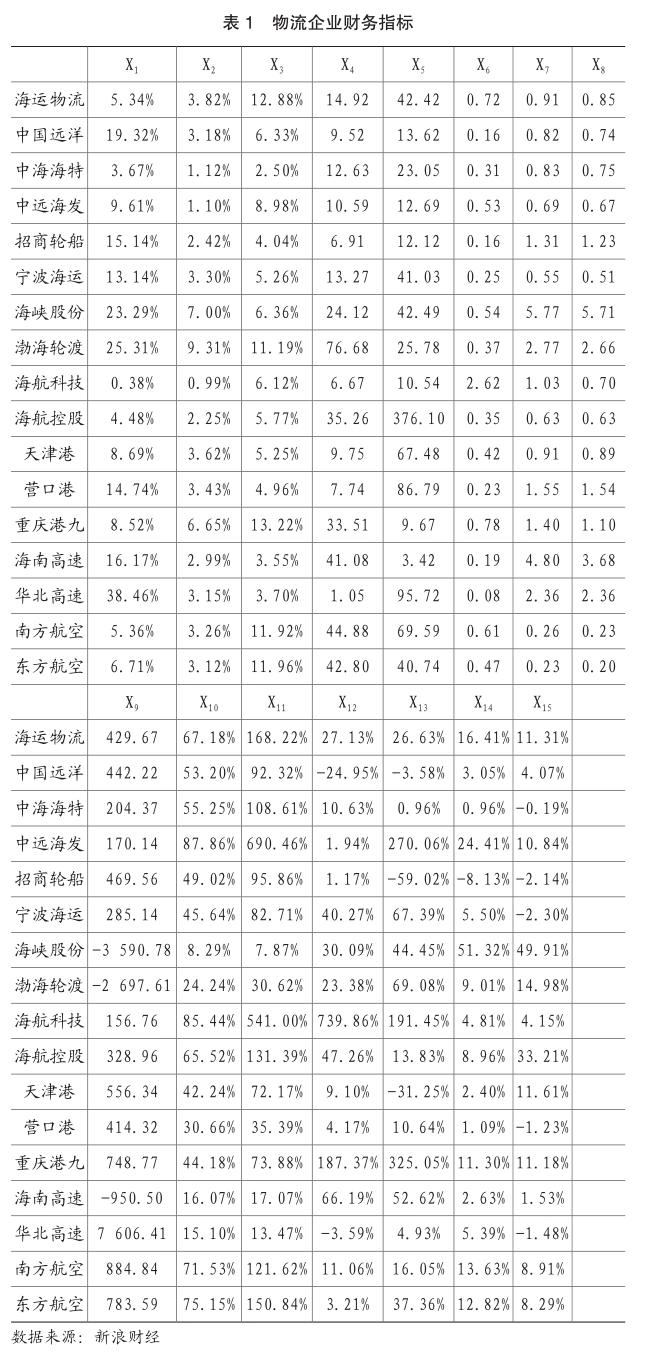

为了对物流行业的经营业绩进行评价,从我国的上市物流企业中选取了20个样本,其中有3个样本中有缺失值,有效样本为17个,分别是海运物流、中国远洋、中海海特、中远海发、招商轮船、宁波海运、海峡股份、渤海轮渡、海航科技、海航控股、天津港、营口港、重庆港九、海南高速、华北高速、南方航空、北方航空。为了保证数据的时效性,选取了2017年的财务数据。企业的财务业绩主要涉及盈利能力、营运能力、偿债能力、成长能力几个方面,从这四个方面分别选取了具有代表性的财务指标,本文对上述物流企业的15个财务指标进行了综合评价。

一、研究设计

(一)研究方法

1901年,统计学家Pearson引入了主成分分析法,主成分分析法就是把原来多个变量转化为少数几个综合指标的一种分析方法,从数学的角度来看,这是一种降维处理技术。主成分分析法是从原始变量中导出少数几个主成分,使它们之间彼此不相关,并且尽可能多地保留原始变量的信息。

(二)指标选取

现代管理理论认为,企业的财务状况和经营业绩主要取决于企业的盈利能力、营运能力、偿债能力、成长能力。本文从上市公司的财务报表中选取了15个财务指标,其中销售净利率(X1)、总资产净利润率(X2)、净资产收益率(X3)反映企业的盈利能力。应收账款周转率(X4)、存货周转率(X5)、总资产周转率(X6)反映企业的营运能力。流动比率(X7)、速动比率(X8)、利息支付倍数(X9)、资产负债率(X10)、产权比率(X11)反映企业的偿债能力,其中X7、X8、X9反映企业的短期偿债能力,X10、X11反映企业的长期偿债能力。财务指标主营业务收入增长率(X12)、净利润增长率(X13)、净资产增长率(X14)、总资产增长率(X15)反映企业的成长能力。

从表1可以看出,物流企业普遍存在负债较多的情况,资本结构较为不合理,有的企业的净资产增长率和总资产增长率处于较高的水平,所以物流企业为了扩张企业规模,试图通过达到规模效应,减少单位成本,提高企业的盈利能力。从表1中还可以看出,物流企业的盈利能方面差异很大,物流企业作为一个新兴的高速发展的行业,企业的盈利能力不稳定,外部环境变化较快,需要企业及时根据内外部环境做出战略调整。

二、实证结果分析

(一)相关性系数矩阵检验

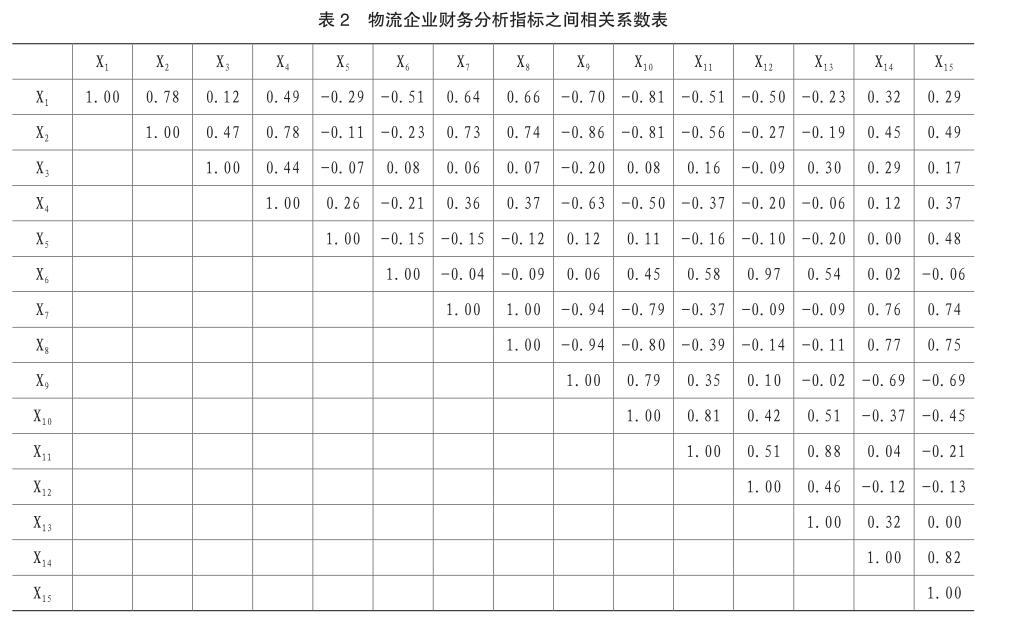

对10个物流企业2017年的财务指标进行相关系数检验,从相关系数表2中可以看出,15个财务分析指标之间具有显著的相关性,因此要对其进行主成分分析以达到降维的目的。

从表2中可以看出,物流企业的盈利能力和偿债能力指标之间存在较高的相关性。企业的营运能力和偿债能力指标之间也存在较高的相关性。物流企业的成长能力也与偿债能力指标之间存在较高的相关性。因此,企业想要获得未来的发展,要借入一定的债务,势必会加剧企业的财务风险。

(二)提取主成分因子

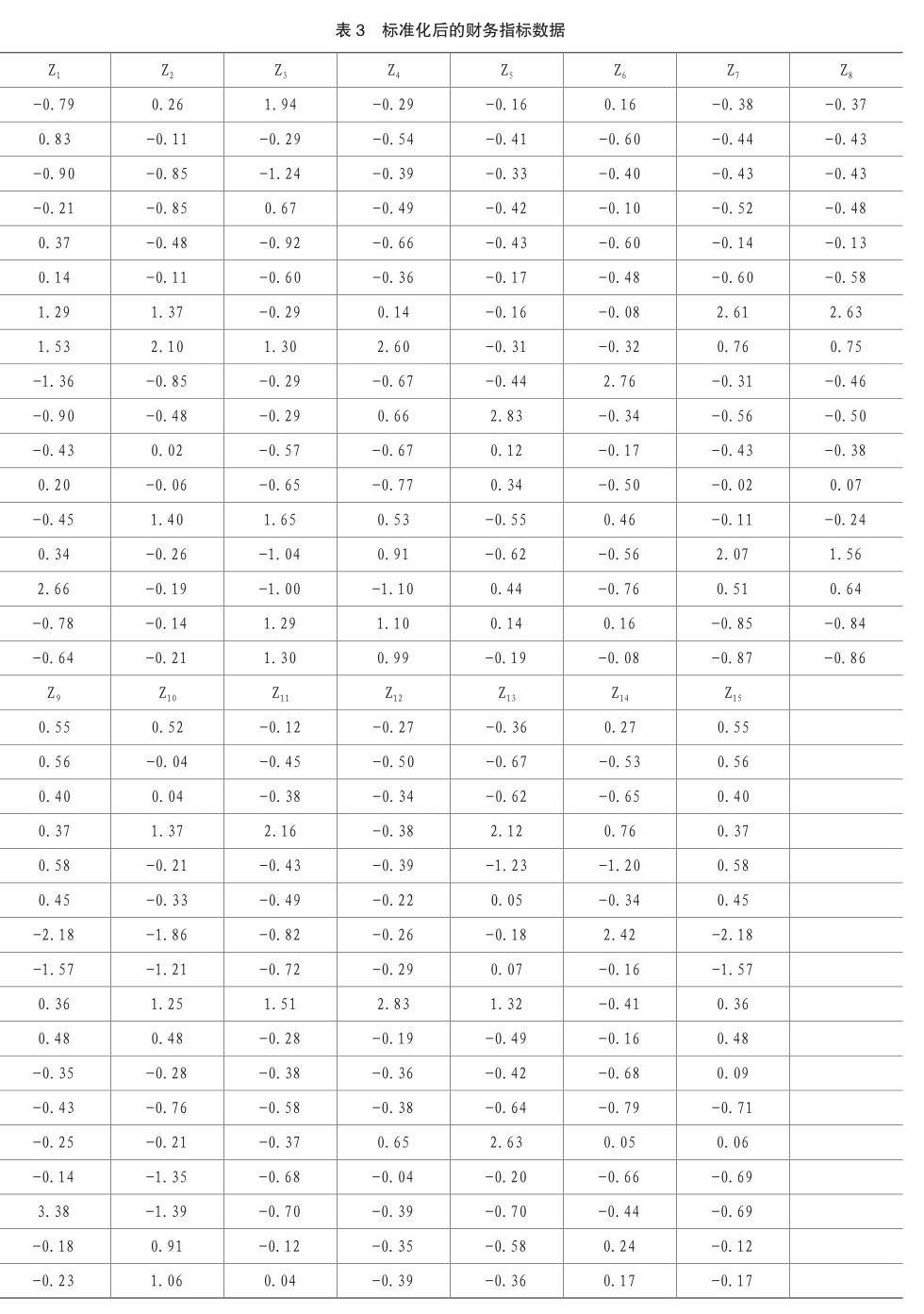

首先,用SPSS对财务分析指标数据进行标准化,X1-X15经过标准化变为Z1-Z15。

其次,进行方差贡献度分析,计算因子载荷矩阵,提取因子。

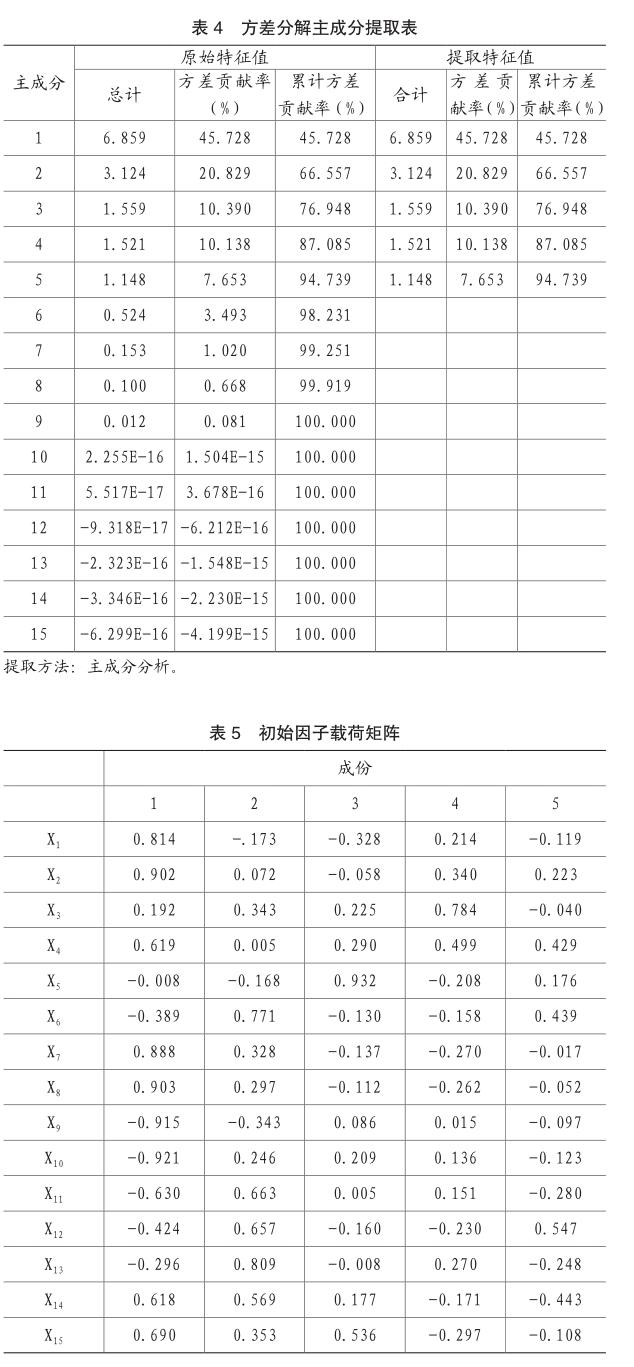

主成分提取的原则是特征值大于1的前n个主成分,通过表4可以看出,应提取5个主成分,累计贡献率为94.739%。第一主成分反馈出15个财务指标45.728%的信息,第二主成分反馈出15个财务指标的20.829%的信息,第三主成分反馈出15个财务指标的10.390%的信息,第四主成分反馈出15个财务指标的10.138%的信息,第五主成分反馈出15个财务指标的7.653%的信息。

通过表5因子载荷矩阵发现,各变量的载荷差异不是很大,需要对载荷矩阵进行旋转。

(三)主成分模型分析

F1=0.546X1+0.613X2+0.035X3+0.253X4-0.065X5-0.003X6+0.965X7+0.967X8-0.885X9-0.667X10-0.232X11-0.073X12+0.057X13+0.879X14+0.820X15

F1表达式中,X7、X8、X9、X14、X15的系数远大于其它变量的系数,这表明5个变量在F1表达式中起到了重要的作用。F1更倾向于传达流动比率、速动比率、利息支付倍数、净资产增长率、总资产增长率方面的信息。通过F1主成分更倾向于表达企业的短期偿债能力和成长能力。

F2=-0.307X1-0.281X2+0.471X3-0.241X4-0.127X5+0.333X6-0.175X7-0.174X8+0.149X9+0.618X10+0.8 62X11+0.180X12+0.865X13+0.397X14+0.058X15

F2表达式中,X10、X11、X13的系数远大于其它变量的系数,这表明3个变量在F2表达式中起到了重要的作用。F2更倾向于传达资产负债率、产权比率、净利润增长率方面的信息。通过F1主成分更倾向于表达企业的长期偿债能力和成长能力。

以此类推得到F3、F4、F5。

(四)综合财务评价函数

将表中的各企业在五个主成分的得分乘以权重得到综合财务评价函数,2017年的物流企业财务综合评价函数为:

F=(45.728F1+20.829F2+10.390F3+10.138 F4+7.653F5)/94.739

通过上述分析,财务排名依次是:海峡股份、海南高速、海航科技、渤海轮渡、重庆港九、华北高速、营口港、中远海发、天津港、宁波海运、中海海特、招商轮船、海运物流、中国远洋、南方航空、东方航空、海航控股。得分大于1的只有一家企业,为海峡股份,得分大于0小于1的有五家企业,得分小于0的有11家企业。即使排名靠前的海峡股份,也有很多不尽人意的地方,在盈利能力和营运能力方面有待提高。

三、我国物流企业财务风险防范

从前面的分析中可以看出,物流行业的综合财务评价主要是和企业的盈利能力、短期偿债能力、长期偿债能力有极其重要的关系。从17家上市物流企业可以看出,企业的资本结构中负债占很大的比重,净资产和总资产的增长率都处于较高的水平,企业主要是通过借入负债购入资产。一旦偿债能力出现问题,会引发严重的财务后果。

(一)剥离不良资产

物流企业可以通过处理不良资产进行剥离,提高企业的现金流量,这样既能增强企业的偿债能力,还可以提高企业的营运能力。通过剥离资产,可以提供给企业日常营运的需要,减少负债的借入,通过调整资本结构,减少企业的财务风险。所以,物流企业要对自身的资产进行分析,对与企业的业务相关性不高的资产进行处置。

(二)采用融资租赁方式

企业可以通过融资租赁的方式使用资产,而不是采用购买方式进行使用,融资租赁方式可以给企业带来更多的现金流,可以提高企业短期偿债能力,但是会有一定的财务风险,承担每个月按时偿还的财务压力。

(三)严格评估投资项目

从上文中17家上市物流企业的财务分析指标中可以看出,企业的净资产增长率和总资产增长率都显著提高,物流企业都在进行扩张,建立自己的运输网,这样容易达到规模效应减少单位成本。物流企业在进行扩张的同时要对投资项目进行严格评估,只有这样才能在激烈的市场竞争中保持优势地位。

(四)培养处理财务风险的人才

财务风险具有客观性,只有专业的高素质人才才能识别和有效防范物流企业的财务风险,所以物流企业要吸收和培养高素质财务人才。物流行业作为一个高速发展的行业,物流企业还未培养出专门的高素质的财务队伍。物流企业可以通过对外交流引进专业方面的人才,也可以专业的高等院校中招收一批人才,充实企业的风险管理团队。同时还要对企业内部的财务人员进行培训和继续教育。

四、总结

随着经济和电子商务的不断发展,物流行业处于迅猛发展的态势。通过对17家上市物流企业的财务指标进行分析,发现物流企业财务杠杆都处于很高的水平,企业的净资产增长率和总资产增长率都在增长,物流企业都在扩张企业的规模,试图达到规模效益减少单位成本,提高企业的利润率。

通过主成分分析,发现物流企业的发展不均衡,有的企业在某方面的能力较强,在另外的方面就比较弱,企业要根据自身的情况进行分析,改善自身的财务状况,识别并防范财务风险。

主要参考文献:

[1]朱顺泉,张尧庭.改进的主成分分析在公司财务评价中的应用[J].山西财经大学学报,2003(02):98-100.

[2]焦玥. 基于主成分分析的企业物流绩效综合评价方法研究[D].青岛大学,2006.

[3]范曙光,彭尚平.基于主成分分析的电子信息企业财务评价[J].湖南农机,2007(01):90-91+93.

[4]朱承亮,岳宏志.主成分分析在我国上市公司财务评价中的应用——基于陜西省26家上市公司的实证分析[J].技术经济与管理研究,2008(05):9-11+14.

[5]刘锐,赵梦晶.基于综合财务指数的上市公司总体财务评价研究[J].会计之友(中旬刊),2008(11):93-95.

[6]蒋波.基于主成分分析和归一化RBF神经网络优化的财务综合评价[J].系统工程,2009,27(09):87-90.

[7]张淑香.基于主成分分析法的上市公司财务评价[J].山西焦煤科技,2009(06):37-40+43.

[8]李涛,郭小晶,周宁宁.电力上市公司财务状况主成分分析评价[J].财会通讯,2010(33):121-122+128.

[9]杨海虹.基于主成分分析的国内超市上市公司财务评价[J].商业经济,2010(04):15-16.

[10]郑敏.湖北省纺织服装行业上市公司财务评价实证研究——基于主成分分析法[J].会计之友,2012(34):100-103.

[11]韩光道,杨雪.基于主成分分析法的商业银行财务评价研究[J].金融理论与实践,2012(04):35-41.