马来西亚和泰国的税收政策比较研究

2019-11-17王素荣

王素荣

一、引言

马来西亚不仅曾是世界产锡大国,而且石油儲量丰富,其橡胶、棕油和胡椒的产量和出口量居世界前列。马来西亚是亚洲地区引人注目的多元化新兴工业国家和世界新兴市场经济体。马来西亚不仅是“东盟”创始国之一,而且是环印度洋区域合作联盟、亚洲太平洋经济合作组织、英联邦、不结盟运动和伊斯兰会议组织的成员国。

泰国南边狭长的半岛与马来西亚相连,泰国的锡储量居世界之首。泰国不仅大量出口农产品,而且制造业发展迅速,产业结构变化明显。泰国已成为东南亚汽车制造中心和东盟最大的汽车市场。虽然泰国是世界最闻名的旅游胜地,但汽车业是泰国的支柱产业。泰国也是世界新兴工业国家和世界新兴市场经济体。泰国不仅是“东盟”创始国之一,同时也是亚太经济合作组织、亚欧会议和世界贸易组织成员。

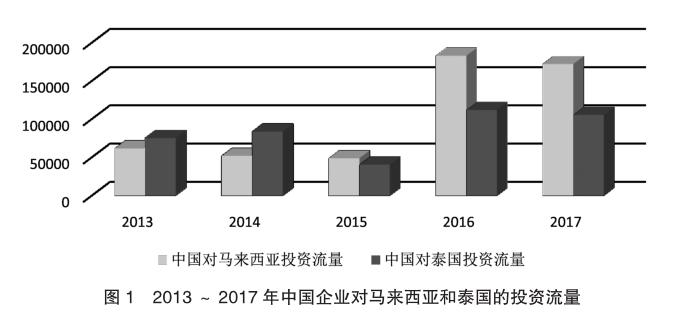

马来西亚和泰国都是中国的重要贸易伙伴和投资合作伙伴。截至2017年底,中国在马来西亚和泰国的投资存量分别为491 470万美元和535 847万美元,分别占对东盟投资存量的5.52%和6.12%。2013~2017年,中国企业对马来西亚和泰国的投资流量,如图1所示。

马来西亚(Malaysia)的税种主要包括公司所得税、个人所得税、销售税、消费税、关税、不动产资本利得税等。泰国(Thailand)主要税种包括公司所得税、个人所得税、增值税、特别商业税、土地房产税、地方发展税、广告税等。

二、马来西亚与泰国的国内税收制度比较

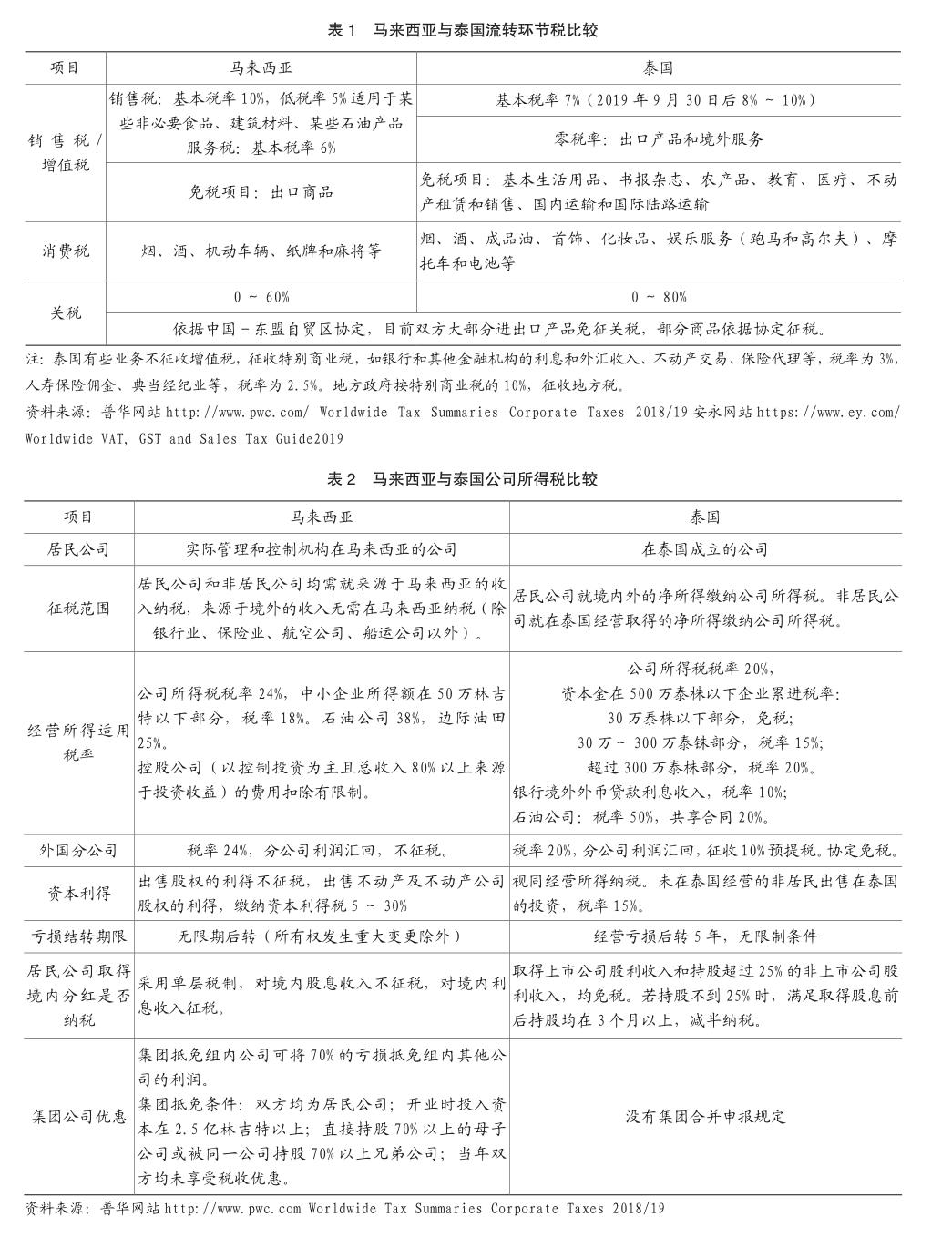

为了深入了解马来西亚和泰国的国内税收制度,现就马来西亚和泰国的流转税制度进行比较,如表1所示。

由表1可知,马来西亚和泰国的流转税税率均在6%~10%之间,均低于我国增值税的基本税率13%,与我国增值税的低税率(6%或9%)相当。马来西亚的消费税只对5种商品征收,泰国消费税对8种商品征收。我国征收消费税的产品有14类,包括烟、酒、化妆品、小汽车、摩托车、金银首饰、高档手表、游艇、高尔夫球及球具、成品油、实木地板、一次性筷子、鞭炮焰火、电池和涂料。

马来西亚和泰国的关税税率均比较高,但因这两个国家均是东盟成员国,我国与东盟签订有10+1自贸协定,所以,中国商品出口到马来西亚和泰国大部分享受免关税待遇,部分商品依据双边协定征税。

与流转税不同,所得税不具有转嫁性。因此,公司所得税的高低直接影响投资人的利益。为了让中国投资人了解马来西亚和泰国的所得税制度,现就马来西亚和泰国的公司所得税进行比较,如表2所示。

由表2可知,马来西亚对居民公司的境外收入不征税,对境内收到股息不征税,因此,马来西亚适用于设立控股公司,但需要注意对控股公司费用扣除的限制性规定。在马来西亚境内经营的公司所得税税率比泰国高4个百分点,但退出在马来西亚投资时出售一般公司的股权不征税,而退出他国投资时出售股权税负为15%。此外,马来西亚还有集团抵免优惠。

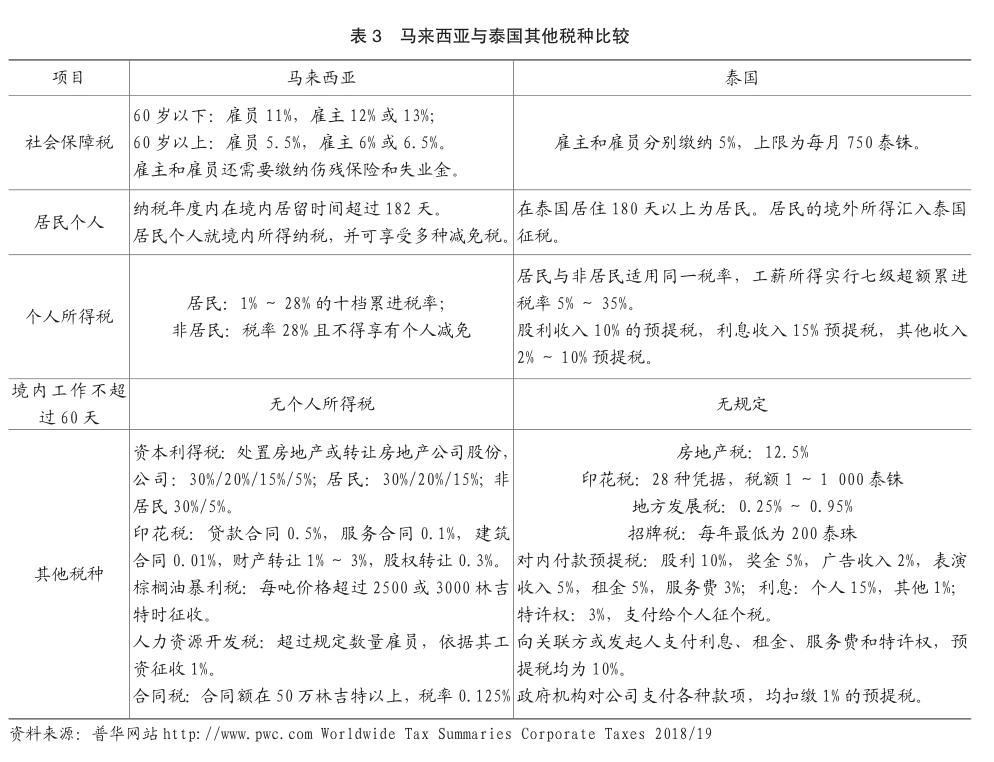

为了进一步分析投资马来西亚和泰国的税负,现就马来西亚和泰国的其他税种进行比较,如表3所示。

从企业负担的社会保障税来看,马来西亚比泰国高出7~8个百分点。此外,还要缴纳人力资源开发税。在马来西亚签订合同,涉及印花税和合同税。在泰国签订合同,涉及印花税和预提税。在马来西亚,处置房地产缴纳资本利得税,持有房地产不纳税;在泰国,处置房地产不纳税,持有房地产纳税。马来西亚个人所得税实行综合所得税制,税率1%~28%;泰国个人所得税实行分类综合所得税制,股利、利息和其他收入征收预提税,工薪所得实行累进税率。

三、马来西亚与泰国的税收优惠政策比较

马来西亚和泰国都是新兴工业国家和世界新兴市场经济体,为了经济发展和引进外资,其税制中都有多种税收优惠政策。

(一)马来西亚的主要税收优惠政策

马来西亚有收入免税和允许税前扣除等多种税收优惠政策,这些税收优惠几乎覆盖了所有主要产业。允许税前扣除额若当年利润不足,还可以无限期后转。

1.先锋企业和投资税收抵免:所有行业的企业,只要进行业务开发和产品改进,就属于先锋企业或享受投资抵免,并在5年内享受税收优惠:先锋企业应税所得额的70%免征公司所得税,30%享受优惠税率;投资税收抵免指资本性投资额的60%,可以抵扣应税所得额的70%,其余30%的应税所得额享受优惠税率。如企业进行再投资,可以享受再投资抵免。

2.再投资抵免。经营期不少于36个月的企业,进行扩建、现代化、自动化、改进工艺、投资获批的农业项目等,均可以享受以下再投资抵免:自申请之日起15年内,资本性投资额的60%,抵免应税所得额的70%,其余30%享受优惠税率。

3.服务业优惠。居民企业从事财政部批准的运输业、通讯业、公共事业和服务项目,5年内其投资额的60%可抵减当期应税所得额70%,也可以选择应税所得额的70%免税。同时,仅用于经营活动的建筑物还可以享受折旧扣除。

4.出口激励。出口制成品、农产品或向境外提供服务的企业,其提高出口额的10%~100%可抵减当期应税所得额的70%;

5.区域中心激励。总部在马来西亚从事区域业务或全球业务的居民公司,满足区域中心激励计划条件,可享受10年内0%、5%或10%所得税税率。此外,还享受外汇兑换灵活管理和外籍人士特殊地位,原材料、零部件、制成品等进入自贸区、保税仓库等免征关税和合并申报入关等。

6.國际贸易公司优惠。5年内其出口增加额的20%(最高不得超过应税所得额70%)免税。国际贸易公司应为在马来西亚注册成立且境内持股不低于60%;年营业额不低于1亿林吉特且商品交易收入不超过20%;经营中使用本地的金融服务和保险服务,使用本地机场或港口。

7.经济特区优惠。马来西亚有依斯干达开发区、北部走廊经济区、东部沿海经济区、沙巴开发走廊、砂拉越再生能源走廊等5个经济特区。这些特区大多有10年左右免征公司所得税或10年内资本支出全额抵减应税所得额;经济特区内生产型企业,可享受所得税、进口关税、奢侈品销售税等税收优惠;对非居民支付技术费和特许权费免征预提税;员工个人所得税适用15%的比例税率;若为欠发达地区,则公司所得税优惠年限延长到15年以上。

8.信息和通信业优惠。投资“多媒体超级走廊”可享受10年内免所得税,或享受投资额100%税前扣除;享受研发投入补贴、不限制外籍员工和本地员工比例、关税和服务的优惠保证等。

9.环保优惠。2020年12月31日前,绿色科技项目或购入绿色科技资产支出可冲减所得额的70%;绿色科技服务收入免征所得税;废物生态公园参与者享受税收优惠;生物技术产业公司可享受10年所得税免税,期满后税率20%;矿山健康城市参与者可享受税收优惠。

马来西亚除上述税收优惠政策外,对金融服务也有税收优惠,如吉隆坡国际金融区内从事公司信托、房地产投资信托、外国基金管理、风险投资等业务可享受一定的所得税、印花税等优惠。

(二)泰国的税收优惠政策

泰国的投资促进法中,对农业和农产品加工、采矿业、陶瓷业和基础冶金业、轻工业、金属制品、机械和运输设备制造、电子工业和电器生产、化工产品、造纸和塑料制品、服务业和公共事业、科技开发和技术创新等领域,实施税收激励政策。具体激励措施为:对来料加工复出口业务、用于生产经营和用于研发的进口设备,均免征进口环节税;对用于生产内销产品的进口材料免征90%的进口环节税;开始经营的15年内免征公司所得税,期满后5年内减征50%的公司所得税;税收优惠期及期满6个月内免征股利预提税;此外,符合条件的企业享受政府补助100亿泰铢。在投资委员会2018年的投资促进计划中,将税收激励分为1~4级,非税收激励分为2级。

在处于平均收入之下的20个省份从事生产经营的企业,在税收优惠期(15+5)到期后,再延期3年减半优惠;对运输成本、电力成本和用水成本,10年内均可以双倍扣除;自取得第一笔收入的10年内,基础设施和建筑成本在正常折旧扣除的基础上,加计扣除25%。

研究开发方面的激励主要有:研发方面取得的收入无限制条件免税13年;研发方面进口设备免征进口环节税;研究开发费加计扣除100%~300%;在税收优惠期及期满6个月内研发项目发放股利免征股利预提税。

2018年,泰国宣布设立东部经济走廊(包括罗勇省、春武里府省和北柳省)。在东部经济走廊分为三个区:特定行业促进区(包括机场、创新区和数字园区)、目标行业促进区和工业区。在这些区域投资,除适用投资促进法的税收优惠外,特定行业促进区公司所得税优惠期限增加2年(15+2),减半征税5年;目标行业促进区减半征税5年,工业区减半征税3年。

此外,在泰国设立区域运营总部、国际总部及其财务中心、国际贸易中心,可获所得税、股息预提税等诸多税收优惠。

四、马来西亚与泰国的涉外税收政策比较

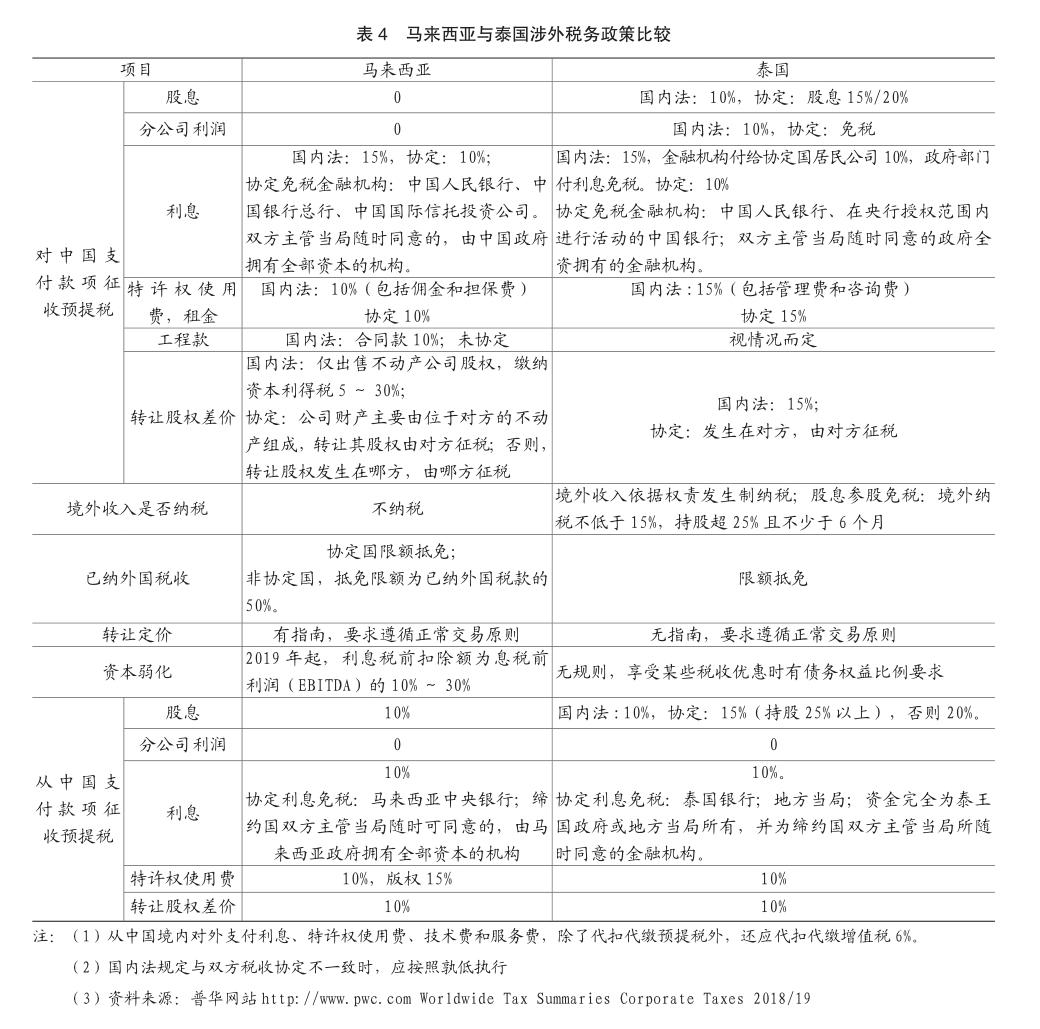

为了全面了解马来西亚和泰国的税收制度,现就马来西亚和泰国的涉外税收政策进行比较,如表4所示。

由表4可知,从马来西亚向中国支付款项比从泰国向中国支付款项税负轻。其中,马来西亚付股息和利润的税负均为0,泰国付股息10%,付利润依协定免税;马来西亚付特许权使用费10%,泰国付特许权使用费15%。付利息时税负一致,均为10%。在投资撤出时,马来西亚对一般的公司股权转让差价不征税,对不动产公司股权视持股期限征税,若持股超过5年,则征税5%,而泰国,对股权转让差价均征税15%。

在转让定价和资本弱化方面,马来西亚的制度比较完善,因而比较严格。泰国在这两个方面制度不完善,管理较为宽松。

五、投资马来西亚与泰国的税务筹划比较

海外投资的税务筹划主要考虑公司组织形式、股权架构设计和债权来源的选择、资本弱化和转让定价等方面。

首先,从公司组织形式来看,由于中国与马来西亚和泰国签订的税收协定中,均为持股10%以上,有间接抵免,有税收饶让。所以,在这两个国家设立子公司和分公司都可以,但因其很多税收优惠都要求是法人公司才能享受,所以,中国企业投资马来西亚和泰国时,最好设立子公司。设立非法人的分公司,一般不能享受其税收优惠政策,需要按照其法定税率24%或20%纳税,分公司利润汇回,马来西亚不征收预提税,泰国依据协定免税,此时,境外税负均低于25%,回中国需要补税(马来西亚需要补税1%,泰国需要补税4%)。但若是在中国境内适用15%税率的企业在马来西亚和泰国设立分公司,则回中国无需补税。其在境外多缴纳的税款(9%或5%),可以抵免境外其他国家少纳的税。

在马来西亚和泰国设立子公司时,在境外享受不同的税收优惠的情况下,境内公司税率15%或25%时的具体税负情况,如表5所示。

其次,从股权架构设计和债权来源选择来看。马来西亚对外支付股息不征收预提税,所以,中国公司投资马来西亚无需股权架构设计,应由中国境内母公司直接控股。马来西亚国内法规定对外支付利息预提税15%,与中国协定利息预提税协定10%,对中国人民银行、中国银行总行、中国国际信托投资公司支付利息,以及对双方主管当局随时同意的,由中国政府拥有全部资本的机构支付利息,免征预提税。在马来西亚签订的74个税收协定中,对沙特、卡塔尔、巴林和阿联酋等4个国家支付利息,预提税为5%。因阿联酋对境外收入不征收公司所得税,对外支付款项不征收预提税,阿联酋适合于设立控股公司或财务公司。所以,中国企业投资马来西亚,项目的资金来源可以选择阿联酋的控股公司或阿联酋的财务公司,即通过阿联酋的控股公司转贷,或者在阿联酋设立财务公司,借款给马来西亚项目使用。

泰国国内法规定股息预提税10%,与中国协定股息预提税为15%/20%,依据孰低原则应执行10%的税率。泰国国内法规定利息预提税15%,金融机构向协定国居民公司付利息10%,政府部门付利息免税。泰国与中国协定利息预提税10%,协定向中国人民银行和双方主管当局随时同意的政府全资拥有的金融机构支付利息,免征预提税。在泰国签订的62个税收协定中,只有与中国台湾省协定股息预提税5%(要求持股25%以上),与其他国家协定的股息和利息预提税均在10%以上。中国大陆与台湾省虽在2015年8月25日签订避免双重征税协议,但至今仍未生效,台湾对非协定方股息预提税为20%,因此中国台湾不能作为控股架构地。所以,中国企业投资泰国应由中国境内公司直接控股,泰国项目的借款来源应为中国境内银行或境内公司。

最后,从转让定价和资本弱化方面看。泰国虽然没有转让定价指南,但要求关联交易遵循正常交易原则。泰国虽然没有资本弱化规则,但投资泰国的企业享受其税收优惠时有债务权益比例要求。所以,中国企业投资泰国时应遵守该项规定,进而全面享受其税收优惠政策。因为,享受税收优惠,是企业降低税负的首要筹划方法。

马来西亚不仅有转让定价指南,还要求严格遵循正常交易原则,并要求分国别进行关联交易申报。所以,中国企业投资马来西亚时,要特别重视关联交易的定价问题,防止由此引起税务机关的调查和调整。2019年马来西亚实施了盈利陷阱规则(Earning stripping rules),在此规则中明确,对利息税前扣除额进行了限制,具体为息税前利润(EBITDA)的10%~30%。由于没有债务权益比例,建议投资时注册资本至少为项目所需资金的1/3。