研发投资财务可行性分析相关因素的确定

2019-11-15王佳蓉

王佳蓉

在任何企业研发项目当中所投入的资金,都具有较高的风险性,容易受到市场不确定性的影响,而且这一过程是不可逆的,所以要想确保企业研发投资的正确性与有效性,进一步提升企业的核心竞争优势,在正确的时机作出正确的投资决策,这就需要对研发投资进行可行性评估。在这一过程当中,现金流量、计算期以及项目资本成本等因素是非常关键的。

一、相关要素确定

(一)资本成本

在对研发投资项目进行折现率核算时,可使用资本成本作为折现率。所谓资本成本,主要指的是企业在融资以及资金利用过程中所付出的成本,是投资者要求的与风险相匹配的最低收益率。通常包括两个层面:一是资金筹集费,主要指的是融资期间所产生的所有费用,在进行资本成本核算时要从中减去资金筹集费;二是资金占用费,主要指的是资金占用期间所产生的费用大小,一般以年为单位进行核算。

企业在决定是否要进行融资与投资时,资本成本起着关键性作用,决定了项目的机会成本大小,是企业决策的主要衡量依据,首先要确保预期收益值高于投入成本,才能初步证明项目的可行性。资本成本主要决定因素有:一是市场经济环境,主要通过风险报酬率来加以评估;二是证券市场环境,主要通过变现风险来加以评估;三是企业自身的运营情况、资金融集规模等方面,同样能够影响到资本成本大小。

根据资本来源的不同可以将其划分为债务资本、权益资本以及优先股这三种。由于资本成本、利息、股息红利,通常按照年发放,本文所写的资本成本是单位资本的年度成本。

1.权益资本成本

主要指的是普通股股东的期望回报率大小。通常从普通股股东的层面来讲,其股本往往会以留存收益以及外部发行普通股两种方式来获得。相对来说前者的成本要小于后者,主要是由于留存收益不会产生发行费用。

(1)新发行普通股成本

这一成本大小可以通过股利现值来计算,也就是指普通股发行所得到的实际资本值比例。其计算公式如下:

式中:

P0- 普通股发行得到的实际资本值

Dt- 第t 期的股利支出

KE- 普通股成本

预计每年企业的预估普通股股利是基本相同,其成本可表示为:

式中:

D- 各期的等额股利

KE- 普通股成本

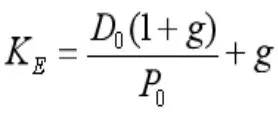

在假设每年普通股股利的增长速度保持稳定,那么其成本可通过以下公式计算:

式中:

D0- 发行普通股当期宣布的股利

g- 股利平均增长率

KE- 普通股成本

(2)留存收益成本

如果收回留存收益资本之后,该资金由重新投入到了原企业当中,那么其成本就等同于其股票的预期报酬率。通常可以通过资本资产定价,证券风险溢价以及贴现现金流这几种方式来进行核算。如果忽略普通股的筹资成本,那么其资本成本可通过其预计收益加以计算。

2.债务资本成本

公司获取所需资本的方式通常是各种金融机构长期贷款和发行债券,并按照合同约定定期还本付息。企业债务成本可以通过贷款利率加以计算,计算公式如下:

式中:

P0- 发债获得的实际资本额

It- 第t 期的利息支出

Pn- 第n 期偿还的本金

Kd- 债务成本

但是,Kd不是公司实际的债务成本。利息费用是公司计算应税收入时可扣除的项目。公司通过发债支付了利息成本,应税收入相应减少,所得税成本也节省了。因此实际负债成本是税后的债务成本。

债务的实际成本计算如下:

式中:

Kt- 实际债务成本,税后债务成本

T- 公司的所得税率

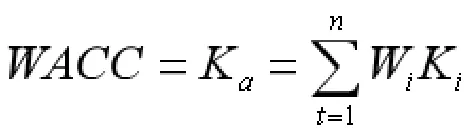

3.加权平均资本成本

通常企业融资途径并不单单只有一种,而融资渠道不同,其相应的成本大小也有一定差异,因此可通过加权平均的方式来计算得出准确的资本成本。可通过以下方法计算:

式中:

Ka- 加权平均资本成本

W- 第i 类资本额占总资本额的权重

K- 第i 类资本的资本成本

总资本一般包括普通股资本以及债务资本两个层面,对其加权平均资本成本可通过下面的公式计算:

式中:

Ka- 加权平均资本成本

Wd,We,- 债务与普通股资本分别在资本总值中的占比大小

Kd,ke- 分别为债务成本和普通股成本

T- 所得税率

从公式可得,影响加权平均资本成本的因素主要有不可控因素为利率水平和所得税率,可控因素为资本结构政策、股利政策和投资政策。企业平均风险值大小可以根据其加权平均资本成本来进行衡量。而研发投资项目的风险由项目本身资本成本决定。

(二)项目计算期

通常情况下,由于研发投资项目的周期相对较长,因此其收益期以及投资期也会比固定资产长。在进行项目可行性分析时,要重视项目计算期的时间长短,从开始投资一直持续到项目完工的整个周期,其计算单位以年为准。主要包括建设期以及运营期两个层面。

建设期一般也称之为研发期,指的是投资开始一直到项目建成的这段周期。建设期的确定应综合考虑项目的建设规模、建设性质(新建、扩建或技术改造)、研发项目复杂程度等因素,可参考同类项目的建成周期,根据可行性分析报告中建设投资项目总进度确定。

运营期一般应根据主要设施和设备的经济寿命期(折旧摊销年限)、产品寿命期、主要研发技术的寿命期等因素考虑确定。

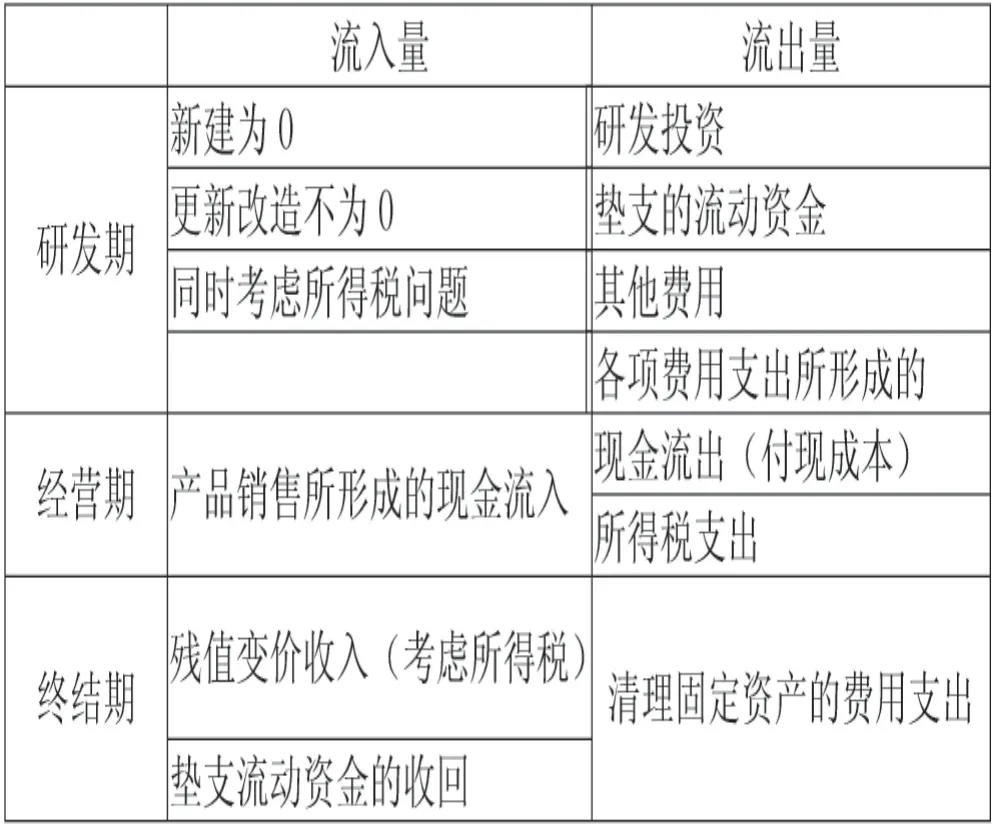

(三)现金流量

现金流量通常包括三个层面,主要有:初始流量、终结流量以及期间的营业流量,各阶段现金流量的计算方式、难度大小以及估算偏差都存在一定区别。其中,初始流量因为最早发生,估算过程中偏差较小;终结流量现金流较少,对项目整体影响不大;关键在于营业流量的测算。营业流量通常也会称之为营业净流量,通过流入量与流出量之差,根据计息期来进行分期计算。实质上是对市场需求的一种预测,运用财务相关方法测算未来一定阶段内所研发的产品设备技术等带来的收入。对现金流的直接预测需转化成对若干影响因素的预测,根据每年影响因素得出未来现金流的预测结果。在进行现金流核算时,主要通过机会成本、所得税以及折旧费等层面加以核算,沉没成本不计入,项目所处阶段的不同,其相应的现金流量也存在一定差异。

表1 不同时期投资项目现金流量

根据项目的不同阶段来分别对其现金流加以预估和计算。就拿项目经营期的现金流量值来说,可以通过以下公式进行计算:

年营业现金净流量=营业收入- 付现成本- 所得税

=(营业收入- 付现成本- 折旧及摊销)×(1- 所得税税率)+折旧及摊销

=税后利润+折旧及摊销

二、研发投资与固定资产投资区别

固定资产投资的很多方法都适用于研发投资管理,但二者也存在很大差异,区别如下:

1.投资风险不同

研发投资与固定资产投资最大的区别在于研发投资的不确定性,研发投资具有高风险高收益,研发存在失败的可能,一旦研发失败,投入大量的资金也就是沉没成本无法收回,企业需要承担巨额损失,而固定资产投资失败的可能性和风险相对较小。

2.投资收益期不同

和固定资产投资相较而言,研发投资期无法根据其项目总投资以及超额收益期准确核算,具有明显的多样性,部分项目需要投资的时间和取得超额收益的时间都是可以预知的。但有些研发项目需要不断投入,并在相当长的时间连续取得超额收益。

3.收入计算不同

研发投资从一定层面上来说,是企业对无形资产的一种投资,其现金流出可分为营业支出、投资支出以及投入的营运资金三个层面。区别在于现金流入,不但包括营业收入和收回的营运资金,还包括无形资产转让收入,这使得研发投资决策中的现金流分析更有难度,这主要是由于无形资产的转让收入存在明显的不稳定性。

在品种质量方面,农垦和合作社之间差异不大,都可以与种子企业或大型经销商直接洽谈,基本可以做到统一购种,可靠的种子来源保证了种子质量。农户采购种子形式多样,非正规渠道购种或自留种的农户,种子质量无法保证,影响产量。

三、研发投资项目评价指标

研发投资属于长期投资。一般可以通过折现指标以及非折现指标来加以评估,前者是基于对货币时间价值的考量,通常包含获利指数、净现值以及内部收益率三个方面;后者包括有平均报酬率、利润率以及静态投资回收期三个方面。本文分别从两类中选取以下指标进行分析。

(一)折现指标

1.净现值

主要指的是不同阶段内现金流入值减去流出值的数额,并以一定折现率折算的现值的代数和。计算公式如下:产生效益,是值得被投资的。

3.内部收益率

通常可以将其称之为内含报酬率,值得是在净现值为零的前提下对折现率进行的计算。倘若折现率超过其资本成本,就表示除去资金成本之外项目仍然是有产生利润的,从而证明该投资方案具有可行性。反之,该项目就没有投资价值。这一指标可计算出项目是否真正盈利,并能单独和资本成本率进行比较。若近期资本成本与远期资本成本数额相差较大时,则需谨慎选择该评价指标。

(二)非折现指标

1.投资利润率

主要根据每年项目的平均利润值与投资总额之比来加以核算,其计算公式是:ROI=年平均利润/总投资额。根据收入与成本配比原则,年平均利润使用会计报表数。计算出的比率与预计的或者行业平均比率进行比较,选择该项目的标准是项目预测值高于基准值。

2.静态投资回收期

以年为计算单位,用净现金流来偿还项目初期的投资资金所花费的时间周期。如果年度净现金流量基本相同,那么PP =初始投资/年平均净现金流量,如果年度现金净流量不一致,则需要通过“累计净现金流量法”计算。互斥项目根据不同项目的投资回收期进行对比,投资者可选择其中周期较短的项目来进行投资,这一指标并未考量回收期之外的长远收益情况。

当然企业在对投资项目进行评估时,要结合不同的评价指标来进行综合性评估,主要包括折旧、资本成本以及投资规模等因素,才能尽可能确保投资决策的正确性。

在上式中,t 指的是不同年度的现金净流量大小,如小于零,则说明该年现金流为负;反之则为正向现金流。折现率用r 来表示,可根据其资本成本加以核算,也可以通过预期收益率评估。在确保投资额相同的前提下,通过对净现值指标进行评价,其值越大,就意味着项目的正向现金流相对越高,那么就表示其收益较为乐观。由于该指标是对不同项目的净现值绝对值加以对比,而且不同项目的投资大小也有差异,所以投资规模产生的影响很难估计。

2.获利指数

通常可以将其称之为现值指数,指的是在企业运营过程当中,年度净现金流量和之前投资现值的比例大小,计算公式为:PI=(IP+NPVR)/IP=1+NPVR,其中PI 代表获利指数。可以对项目投入生产之后,所产生的现金流量现值加以预估。如果计算值超过1,就表示该项目投资能够