2018年度上市公司重大资产重组资产评估分析报告

2019-09-16李文秀郑晓媛王军辉

■ 李文秀 郑晓媛 王军辉

一、2018年上市公司重大资产重组概况

(一)重大资产重组交易概况

2018年上市公司重大资产重组交易总额为 5 569.17 亿元,平均每项交易额为20.58 亿元,小于2017年度的单笔交易额21.89 亿元,更小于2016年单笔交易额(31.06 亿元)。

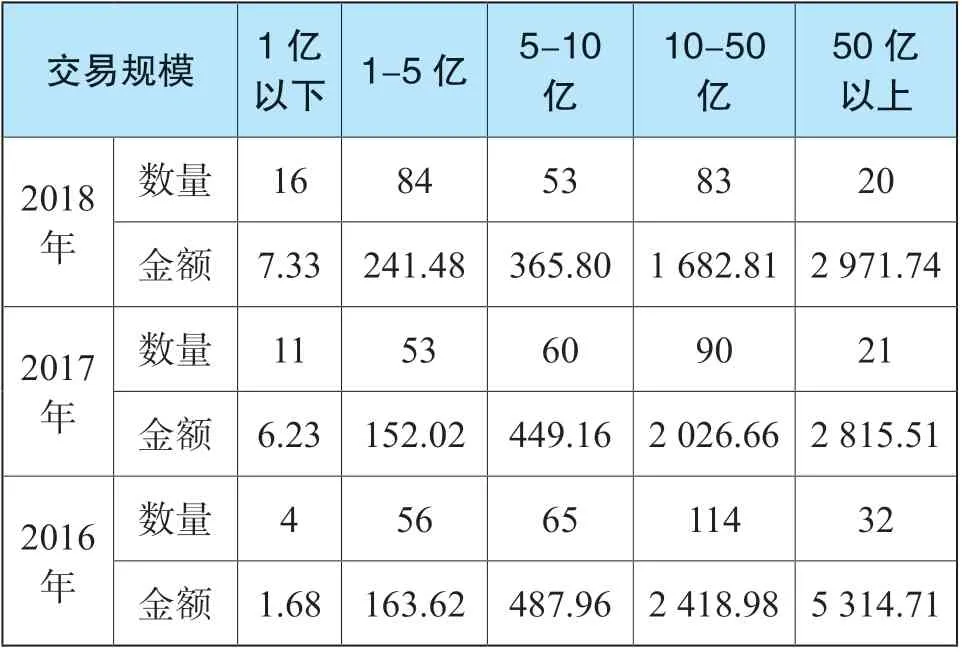

划分不同的交易规模区间,交易规模在1-5 亿的交易标的数量最多,其次是5-10 亿和10-50 亿。对比2017年和2016年交易情况,2018年1-5 亿的交易数量超过了5-10 亿的交易数量,较小规模的交易数量在增加。交易金额方面,5 亿以下交易金额大于前两年的数据,但5 亿以上的交易额基本处于逐年减少的趋势。

虽然2018年度并购交易的标的企业数量有所增加,但平均单笔交易规模均小于前两年,尤其是大额交易(10-50 亿)的降幅最为明显。

表1-1 近三年重大资产重组并购案例交易规模统计表 单位:亿元

(二)重大资产重组审核概况

2018年度,证监会召开72 次重组委会议,审核了140 家上市公司并购重组事项。从2016-2018 三年审核情况看,2018年重组委召开会议次数较2017年少6 次,不到2016年的70%,2018年审核并购重组项目数量是2017年的81.40%,不足2016年的50%。

图1-1 重组委会议频次和审核项目数对比图

2018年度,证监会重组委审核的140 个并购重组案例中,获通过的共123 例。其中,无条件通过70 例,占比一半;有条件通过53 例;未获通过的有17 例。

就审核通过的案例数量来看(包括无条件通过和有条件通过),近三年呈逐年递减的趋势,而2018年未获通过的案例数量占比较往年有所增加。

图1-2 近三年证监会重组委重大资产重组审核情况对比图

二、重大资产重组资产评估情况分析

(一)评估结论分析

1.评估结论与交易价格

通过2017年、2018年上市公司重大资产重组交易价格和评估结论的对比分析,2017年度平均差异率-0.77%、2018年度平均差异率0.38%。

上市公司超过90%的重大资产重组项目交易价格均以资产评估机构出具的资产评估报告为基础确定,从上述分析的差异率指标来看,资产评估机构为资本市场并购重组交易价格的确定提供了良好的服务。

2.不同评估方法下评估结论增值率

我们统计分析了三种评估方法下的评估结论增值率情况,从表2-2 中可以看到,2018年度选取资产基础法评估结果作为最终评估结论的项目平均增值率是100.24%、收益法评估结论平均增值率是396.58%,两项指标之均低于2017年度增值率指标值,2018年度市场法评估结论平均增值率达到535.68%,高于2017年度的增值率指标值。

表2-1 评估结论与交易价格差异比较表

评估结论增值率划分为五个区间来看,增值率处于0 到1 倍、1 到10 倍之间的案例集中度最高,标的企业数量占比均在80%以上。值得注意的是,资产基础法下的7 家标的企业和收益法下的1 家标的企业增值率为负值。

表2-2 不同评估方法下评估结论增值率

表2-3 不同增值率区间标的数量分布

续表

按照不同行业来看,2018年度收益法评估结论增值率排名前三的行业是金融、机械设备和互联网通信服务,资产基础法评估结论增值率排名前列的是化工、公用事业、建筑。对比2017年的增值率水平,2018年化工、公用事业、运输服务和金融资产基础法的增值率较2017年变动较大;互联网通信服务、建筑、运输服务和金融行业收益法增值率较2017年变动较大。

表2-4 近两年不同行业增值率对比表

(二)评估方法选择

1.评估方法及其组合

资产评估三种基本方法为资产基础法、收益法和市场法。上市公司重大资产重组项目中,常见的评估方法组合有资产基础法和收益法组合、收益法和市场法组合。

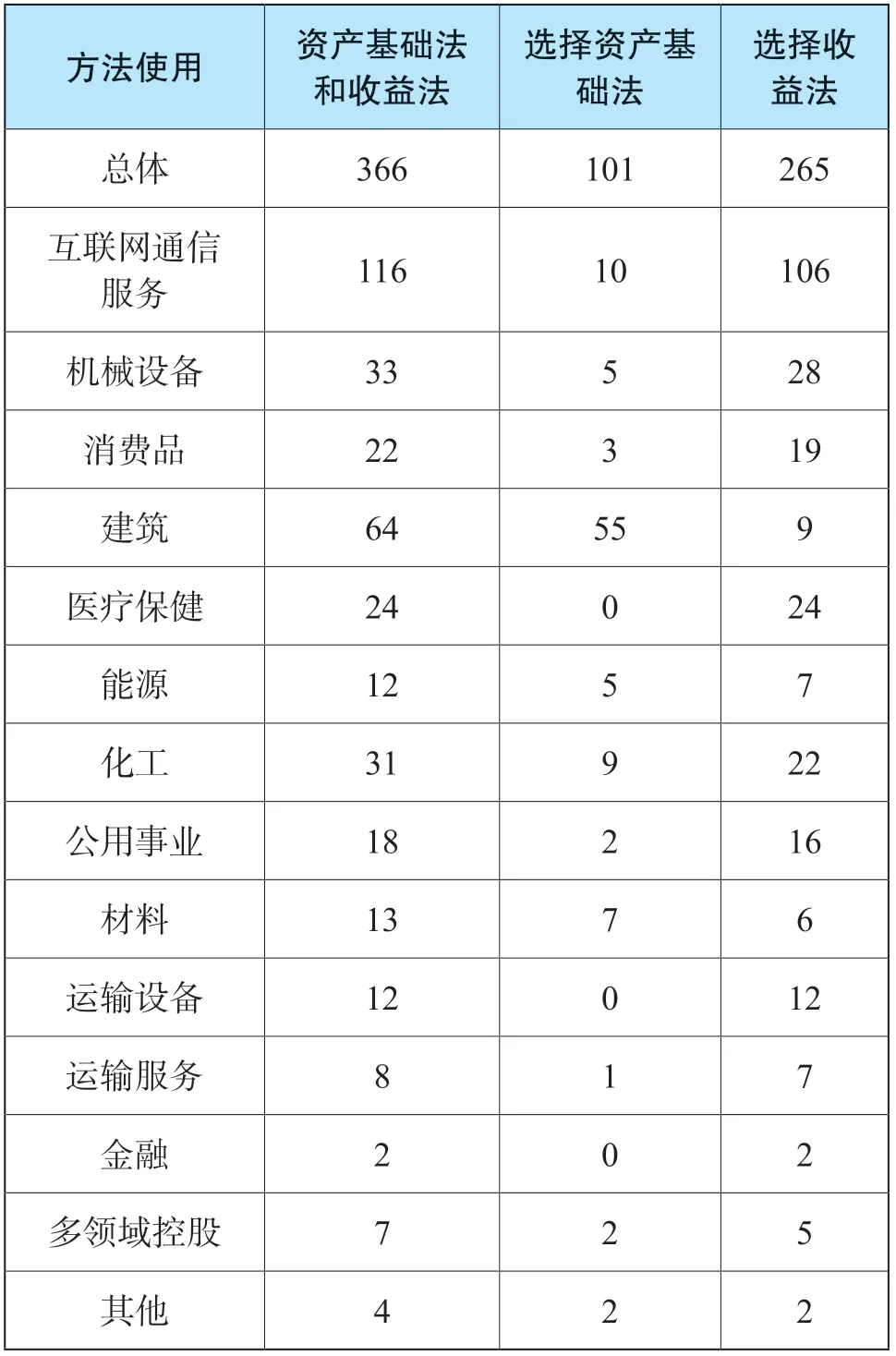

如表2-5 所示,资产基础法和收益法方法组合的适用范围最广,能适用于各种行业类型的企业价值评估,收益法和市场法组合除了在能源和运输服务等寻找可比交易案例难度较大的行业,在其他行业也得到较广泛使用。

表2-5 不同评估方法组合选择对比表

2.最终评估方法选择

从表2-6 可以看出,近两年上市公司重大资产重组案例中,评估方法组合中如果包括收益法,通常会选取收益法评估结果作为最终评估结论。2018年,评估方法选择资产基础法和收益法的情形下,最终评估方法选取收益法的占比是63.16%,2017年达到82.39%。评估方法选择收益法和市场法的情形下,最终评估方法选择收益法的比例在2018年高达96.3%,2017年也达到87.5%。

区分不同行业看,如果同时运用了资产基础法和收益法,大部分行业都会选取收益法评估结果作为最终评估结论;材料行业对这两种方法的使用并没有明显倾向;建筑行业则多采用资产基础法评估结果作为评估结论。

表2-6 最终评估方法选择情况表

表2-7 同行业最终评估方法的选择

3.不同评估方法评估结果差异

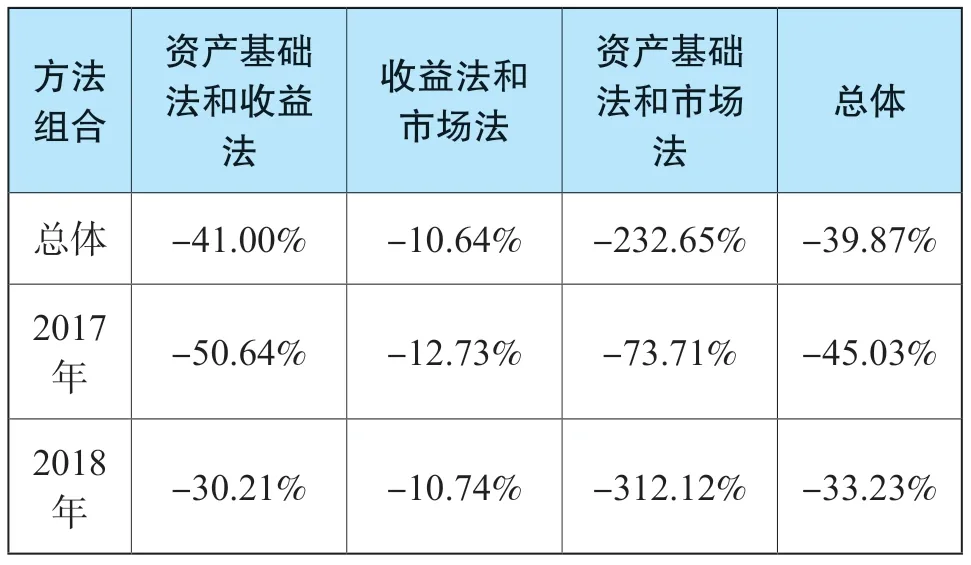

根据统计的近两年上市公司重大资产重组项目评估分析,不同评估方法组合下两种评估方法的评估结果平均差异率为-39.87%,其中:资产基础法和收益法评估结果平均差异率为-41.00%,收益法和市场法评估结果平均差异率为-10.64%,资产基础法和市场法平均差异率较大,达到-232.65%。

表2-8 不同方法组合间评估结果平均差异率表

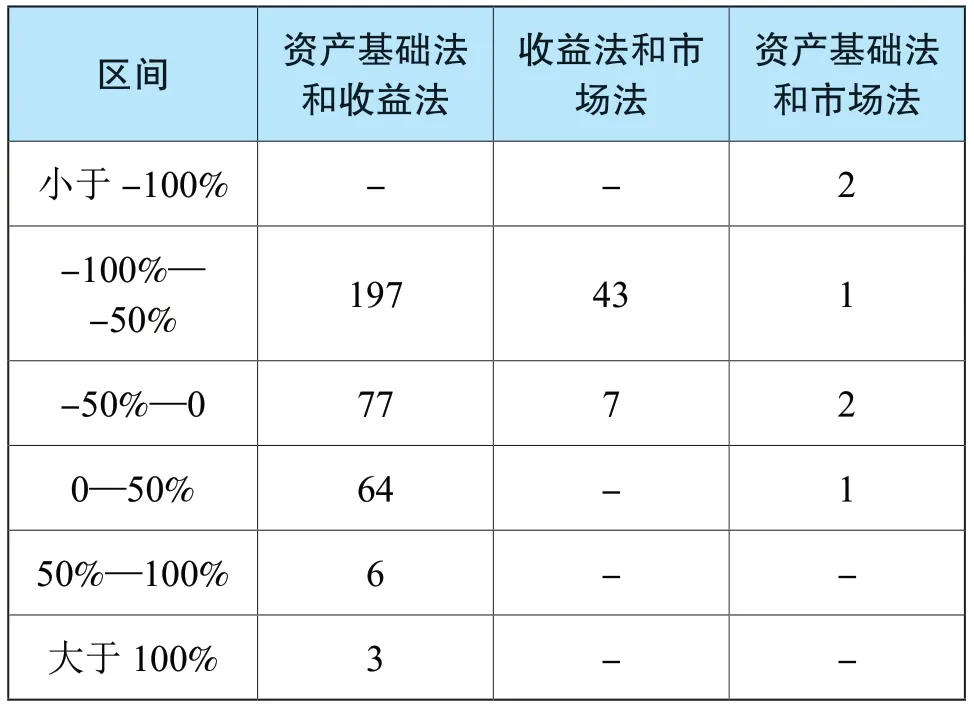

如表2-9 所示,差异率划分不同区间后,三种评估方法的评估结果差异率基本集中于-100%-0 之间。值得注意的是,资产基础法和收益法组合下,73个项目的资产基础法评估结果高于收益法评估结果,而且有三个案例的差异率超过了100%(两个属于建筑行业,一个属于材料行业)。

表2-9 不同区间差异率项目分布表

(三)资产评估参数分析

对上市公司重大资产重组交易案例的参数指标进行统计分析,有助于为资产评估师在重大资产重组资产评估项目中确定评估方法重要参数提供参考。

1.收益法评估参数分析

(1)详细预测期净利润增长率分析

我们对上市公司重大资产重组收益法评估详细预测期五年利润指标进行了统计,如表2-10 所示,近两年详细预测期平均净利润比历史年度平均净利润平均增长比例为267.63%,2018年度该指标值达到426.82%。

表2-10 预测期与历史年度平均净利润差异统计表

按照详细预测期五年分开来看,如表2-11 所示,预测期第一年净利润平均增长率较高(2018年最为明显),从第二年以后,净利润的平均增长率呈现明显的逐年下降趋势。2018年度重大资产重组收益法评估中,第一年预测期净利润增长幅度达到60.25%、第二年增长率大幅下降至16.35%、第五年为6.86%,相比较2017年预测趋势,第一年预测期净利润增长幅度32.27%,第二年小幅下降至30.56%,第五年为2.98%。

表2-11 详细预测期净利润增长率统计表

(2)折现率相关参数分析

如表2-12 所示,上市公司重大资产重组评估中,收益法评估折现率取值的平均值为11.86%,折现率相关参数的具体指标平均值为:无风险报酬率平均值为3.69%,市场风险溢价平均值为6.96%,公司特有风险平均值为2.25%,权益资本成本平均值为13.08%,参数的标准差普遍较低,说明选取数值比较稳定,波动较小。

表2-12 折现率各项参数指标值统计表

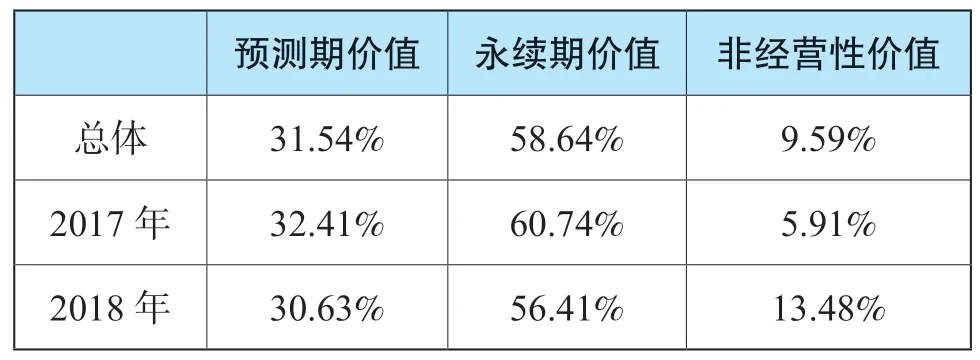

(3)企业整体价值构成分析

如表2-13 所示,收益法评估中,详细预测期价值占企业整体价值的平均比例为31.54%,永续期价值占企业整体价值平均比例为58.64%,非经营性价值占企业整体价值的比例为9.59%。

表2-13 收益法下各部分价值构成比例

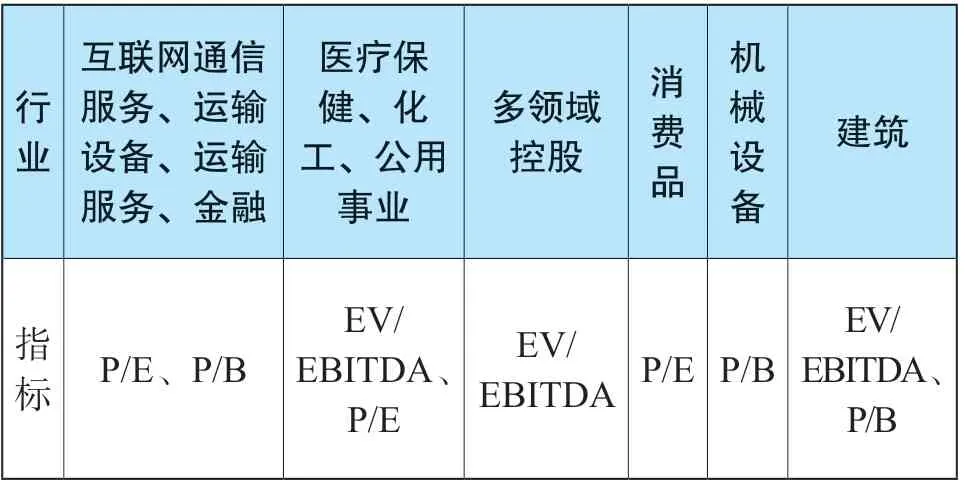

2.市场法评估参数分析

理论上,市场法是最广泛被接受的评估方法,运用市场法评估标的企业价值,核心工作是在确定了可比上市公司后,需要选取适合的价值比例指标。近两年共有67 项市场法评估案例,我们对市场法案例统计分析后可以看到,市场法选择的价值比率主要包括盈利价值比率(P/E、EV/EBIT、EV/EBITDA、PEG 和NOIAT)、资产价值比率(P/B、EV/总资产价值比率乘数)、收入价值比率(EV/总收入),排名前三的是P/E、P/B、EV/EBIT 三个指标。

表2-14 按照行业选取的价值比例统计表

可比上市公司法的应用中,需要考虑非流动性折扣比例指标,近两年67 项市场法评估案例中,确定的非流动性折扣平均值为48.33%。

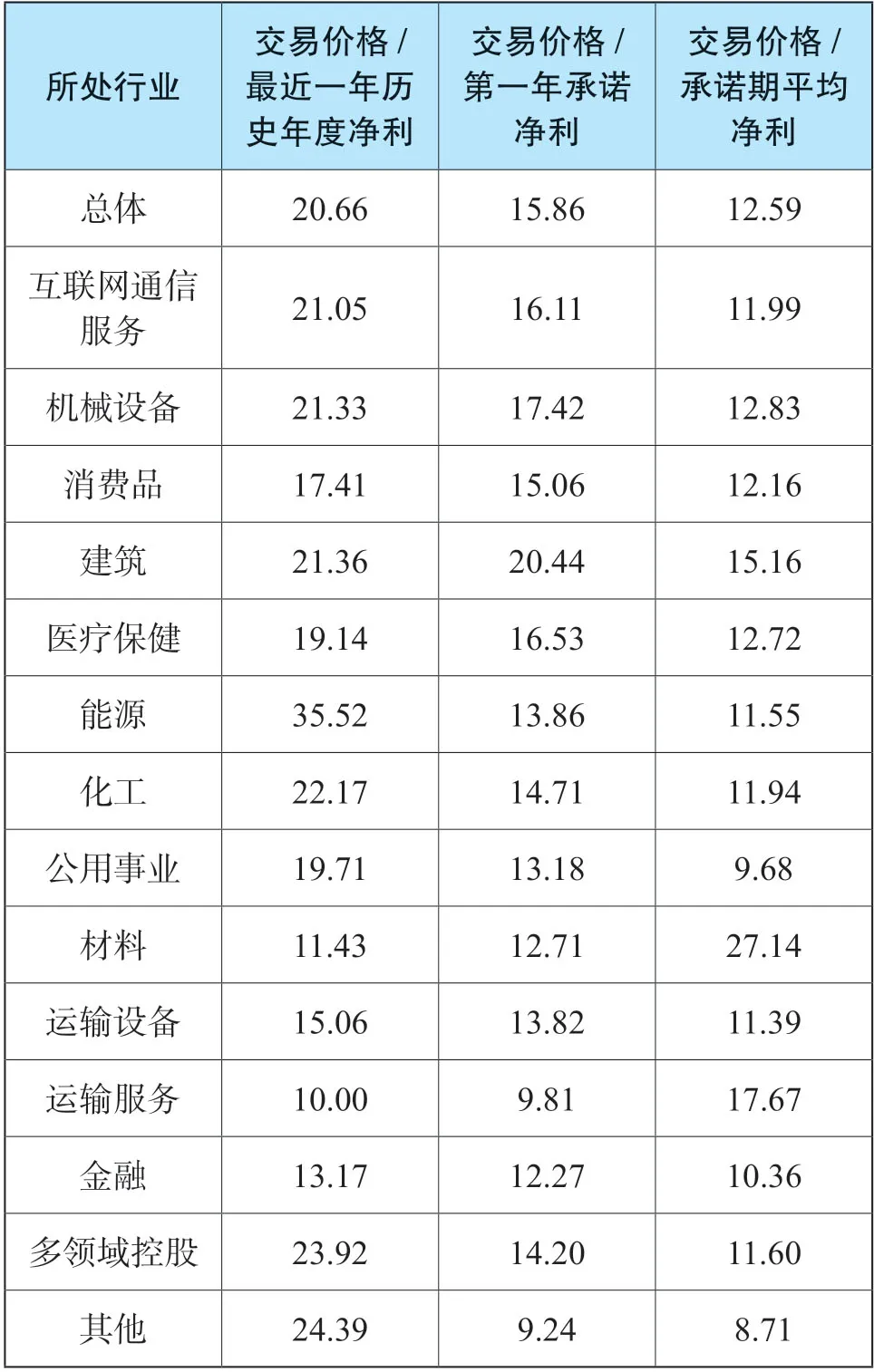

(四)业绩承诺与交易价格

上市公司重大资产重组交易价格与业绩承诺有极强的相关性,我们统计了相关指标的数据,经过分析计算可以看到,交易价格与最近一年历史年度净利润平均比值是20.66、交易价格与未来第一年业绩承诺平均比值是15.86、交易价格与承诺期平均业绩承诺额平均比值是12.59。

表2-15 不同口径市盈率对比表

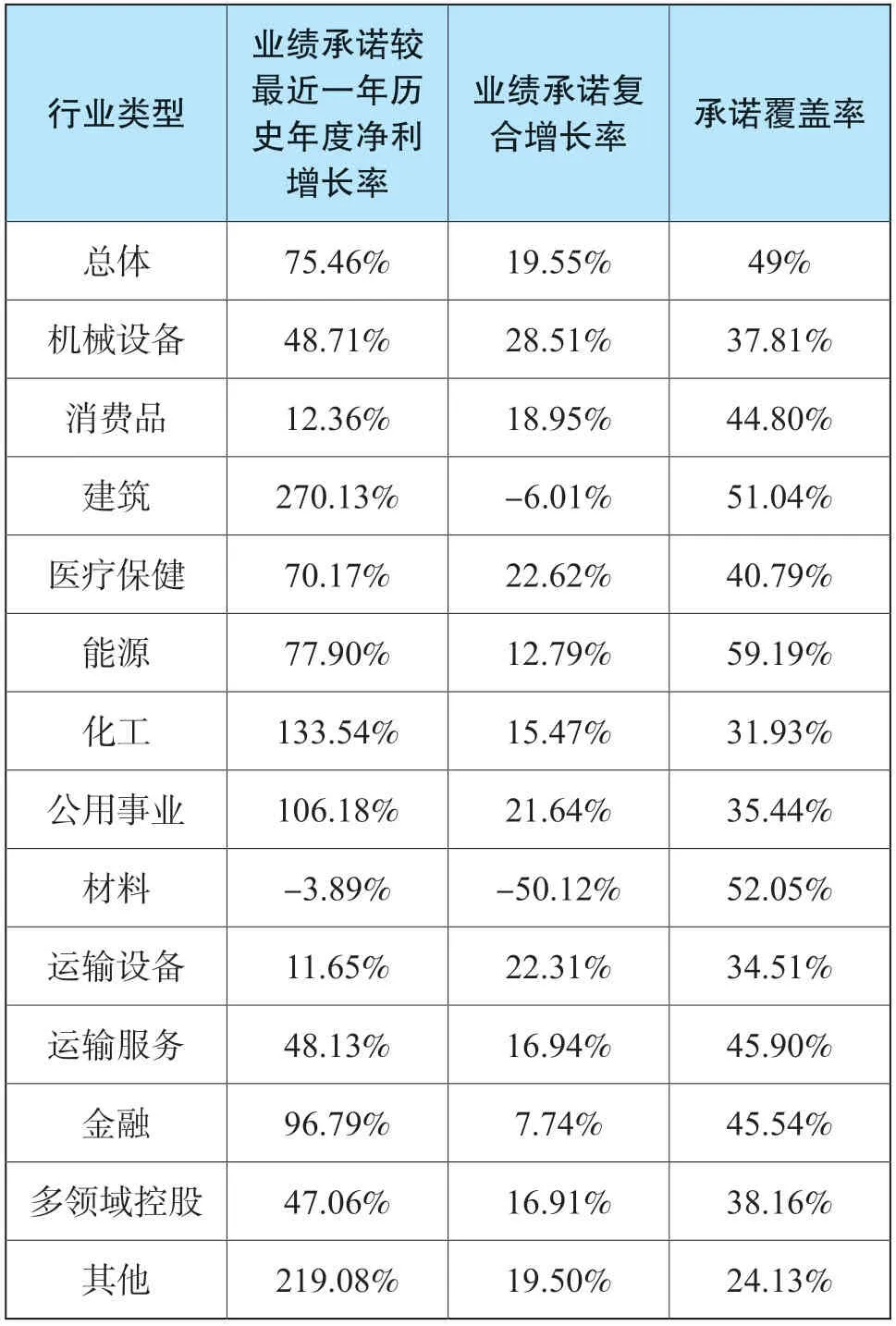

我们从另一个视角分析了业绩承诺数据,如表2-16 中所示,近两年总体情况来看,承诺期第一年业绩承诺较最近一年历史年度净利润平均增长率为75.46%、增幅较大,承诺期业绩承诺额复合增长率均值为19.55%、承诺覆盖率仅为49%。

表2-16 业绩承诺的相关分析表

续表

三、总结和建议

资产评估行业作为资本市场重要的中介服务机构之一,在国有资产保值、资本市场并购重组、公允价值计量、提高资本市场财务会计信息质量方面发挥了举足轻重的作用,为资本市场的规范与稳定健康发展做出了积极贡献。

随着“依法、全面、从严监管”这一理念的提出,证监会对资产评估机构的检查深度和处罚力度都有明显的提升。据统计,2018年度证监会对四家评估机构做出了行政处罚,从公告披露的内容来看,目前我国评估行业发展仍存在诸多问题。如业务承接阶段,仍存在评估人员对风险实施的评估程序不到位等问题。在评定估算阶段,也仍存在评估人员以预先设定的价值作为评估结论等问题。

为促进评估行业未来更好的发展,针对目前评估行业仍存在的诸多问题,需要集合行业协会,评估机构和评估人员的力量,共同继续努力和改进。

1.加强职业道德教育及监督

评估行业协会应加强对评估师的职业道德教育及监督,增强相关从业人员合法合规意识,确保在评估执业中保持独立性,严禁按委托方事先预设的评估值刻意选择评估方法、调节参数等进行虚假评估,杜绝评估机构为了承揽业务而迎合委托方不合理要求,降低执业标准。

2.加强内部管理

加强内部管理要求资产评估机构一方面要加强内部体制管理,加强对分支机构管理,定期检查,统一执业风险把控力度,努力实现总分机构一体化稳步发展。另一方面,资产评估机构也要加强内部质量管理,如积极组织相关从业人员的培训工作,持续深入学习评估准则,确保规范执业;重视底稿的制作和归档,对相应工作底稿进行修订,做好新旧准则的衔接工作;完善质量复核流程,配备所需的复核人员,加强质量控制工作等。

3.切实保证执业质量

为了保证评估执业质量,资产评估师应全面提升自身业务能力,确保在评估执业过程中做到评估方法选择恰当、评估假设合理、收益预测有依据、折现率计算合理等要求,同时能够充分关注重大期后事项,并在报告中予以披露。