银行竞争与经济波动:开放经济框架下的理论与实证

2019-09-10范红忠章合杰

范红忠 章合杰

内容提要:基于163个国家(地区)1996~2013年的面板数据,并利用两步法系统GMM的方法,实证研究银行竞争对经济波动的影响,结果表明,在开放经济条件下,中等水平的银行竞争会导致经济波动;当银行业处于中等竞争水平时,资本账户开放会引起经济波动;同等条件下,开放的大国会比小国产生更剧烈的经济波动。为避免经济波动,在开放资本账户之前,应先构建充分竞争的银行体系和较为发达的直接融资市场。

关键词:银行竞争;资本账户开放;经济波动

中图分类号:F830.1 文献标识码:A 文章编号:1003-7543(2019)05-0102-12

单纯考虑融资约束,而不考虑融资约束的决定因素对经济波动的重要影响,难以深刻揭示经济波动的形成机制并提出有效的对策建议。融资约束是指企业内部融资成本与外部融资成本存在差距,差距越大,企业的融资约束越强。基于MM定理的假设条件和结论,在完备的信贷市场中,内部融资成本与外部融资成本不会存在差别。不完全竞争是不完备信贷市场的一个成因,有可能通过造成融资约束而对经济波动造成影响。银行是主要的信贷供给方,其竞争水平对融资约束和经济波动可能具有重要的影响。目前还没有文献在开放经济框架下考察银行竞争对经济波动的影响,本文的研究在一定程度上可以弥补这一空白。

一、相关文献评述

总体而言,关于银行竞争对经济波动的影响的研究还未得到足够的重视。Smith较早开始从理论上研究银行竞争对经济波动的影响。其理论模型表明,当企业资产负债表恶化时,直接融资的成本是巨大的,此时,银行竞争水平越低,间接融资的代理成本就越高,企业融资越发困难,经济活动就会进一步减少。提高银行竞争水平可以减少代理成本,缓解融资约束,阻止经济进一步萧条。因此,充分的银行竞争可以减少经济波动,银行竞争不充分更有可能会造成经济波动[1]。Andrés & Arce的研究表明,银行竞争提高了企业的融资能力和投资规模,带动了作为抵押品的房地产的价格上涨,并进一步扩大了企业的融资水平,使经济出现繁荣。而当不利冲击发生时,债务通缩和房价下跌将使经济发生更为严重的衰退。总之,短期内银行竞争水平越高,经济越动荡[2]。Fischer et al.的理论模型表明,经济冲击会使得企业违约,无法偿付银行贷款,银行必须使用资本金和准备金偿还储户的本息。由于资本充足率的要求,银行未来贷款数量会有所减少,冲击通过银行部门被进一步放大。银行竞争水平越高,贷款利率越低,企业的杠杆率越大,这会进一步放大不利冲击,加剧经济波动[3]。

尽管这些理论研究的结论不尽相同,但在理论建模方面有共同之处:一是银行竞争并非经济波动的根源,而只是通过决定融资约束水平起到了放大经济冲击的“加速器作用”;二是都是在论证银行竞争与经济波动的线性关系;三是都是在封闭经济条件下建立分析框架,研究银行竞争对经济波动的影响。造成研究结论存在争议的可能原因在于模型的环境存在较大差异,研究的视角也有所差别。这些文献在模型环境、传导机制以及研究结论上的差异共同丰富了对银行竞争与经济波动关系的认识。

有关银行竞争与经济波动的实证研究,其结论也有所争议。Strahan、Morgan et al.、Correa & Suarez、Acharya et al.等的实证研究发现,银行跨地区经营将减少各地区经济波动[4-7]。Fernández et al.使用跨国数据,发现银行业集中度提高会加剧经济波动[8]。Mandelman通过模拟发现银行不充分竞争会导致经济波动[9]。Micco & Panizza使用跨国证据发现,银行业集中度越高,银行贷款的波动对经济冲击的敏感性会越低。换言之,银行竞争水平越高,银行贷款波动性越大,越有可能造成经济波动[10]。

与本文相关的另一类文献围绕资本账户开放对经济波动的影响展开,但没有得出一致的结论。Henry & Blair等发现资本账户开放会导致经济波动[11]。Buch & Yenner等发现资本账户开放对经济波动没有显著影响[12]。Evans & Hnatkovska发现初始的资本账户开放会加剧经济波动,但当资本账户开放到一定程度时,会减少经济波动[13]。也有一些文献认为,资本账户开放对不同国家(地区)经济波动的影响是不一样的[14]。还有一些文献认为资本账户开放对经济波动的影响依赖于国内的金融发展状况[15-17]。这些文献的不足在于:一是缺少数理基础;二是探讨国际资本冲击如何通过金融市场传播、扩散的文献较少;三是难以解释为何不少低收入国家(地区)开放资本账户后,并未遭受国际资本的剧烈冲击,有些国家(地区)甚至从中受益。Aghion et al.发现资本账户开放对经济波动的影响依赖于国内融资约束水平[18],其研究在一定程度上弥补了上述文献的不足,但还需进一步研究融资约束的决定因素及其对资本账户开放与经济波动关系的重要影响。

二、理论模型的提出

(一)模型构建的机理

本文在Aghion et al. [18]工作的基础上构建一个理论模型,论证银行竞争是开放经济体经济波动的一个来源,但不否认其他因素对经济波动的影响,而是着重强调银行竞争可以作为一个独立的变量,对开放经济体的经济波动造成重要影响。模型作了以下拓展和改进:一是考虑了企业融资约束的决定因素(即银行竞争水平);二是考虑融资约束的顺周期变化,将其内生化,并植入“金融加速器”;三是将模型推广到大国经济情形;四是放松了低储蓄率假定和融资约束等參数取值范围的限制。

模型的主要机制在于:在开放经济条件下,当银行处于中等竞争水平时,企业从银行获得贷款扩大投资和产出,企业利润上升,资本流入该国,导致对国内特定要素需求不断增加,要素价格上涨,企业成本上升,利润减少,企业投资规模加速减少,导致上述变量出现反方向变化,形成经济周期。进一步地讲,当银行处于中等竞争水平时,要素价格波动和银行资产负债表周期性变化是引发经济波动的关键所在。当银行充分竞争时,企业的融资约束始终较为宽松,充足的市场需求阻止了要素价格的下跌。当银行竞争水平较低时,企业的融资约束始终很紧,不会产生大规模的投资来推动要素价格上涨。在这两种情况下,都无法产生要素价格、银行资产负债表、企业投融资规模的大幅度周期性变化和波动,也就无法引发经济波动。资本账户开放扩大了企业的融资规模,提高了企业应对冲击的反应能力,扩大了经济波动的空间和范围。大国经济受到国际资本冲击的影响,同时,大国投资规模的变动会引发国际市场利率的变动,加剧经济波动,大国经济受到汇率和利率双重冲击。

(二)模型框架的构建

理论分析首先从考虑一个小型开放经济体的经济波动开始。假设该经济体使用资本和特定生产要素生产一种可贸易品,特定生产要素供给等于z,其价格p可以理解成实际汇率。假设企业的储蓄率固定为α。经济中有两类主体:一是银行,二是企业。为简单起见,假定生产函数为里昂惕夫形式,如式(1)所示:

假定大于国际资本市场利率r,K、z分别表示企业现阶段资本数量和特定生产要素数量。由于道德风险,拥有初始财富WB的企业,最多只能从银行借得μWB的贷款;μ>0,为融资约束水平。企业的贷款总量用L表示,其投资规模为I=WB+L,当存在融资约束时,I=(1+μ)WB,企业家选择K、z最大化利润,由最优化条件= z 得:

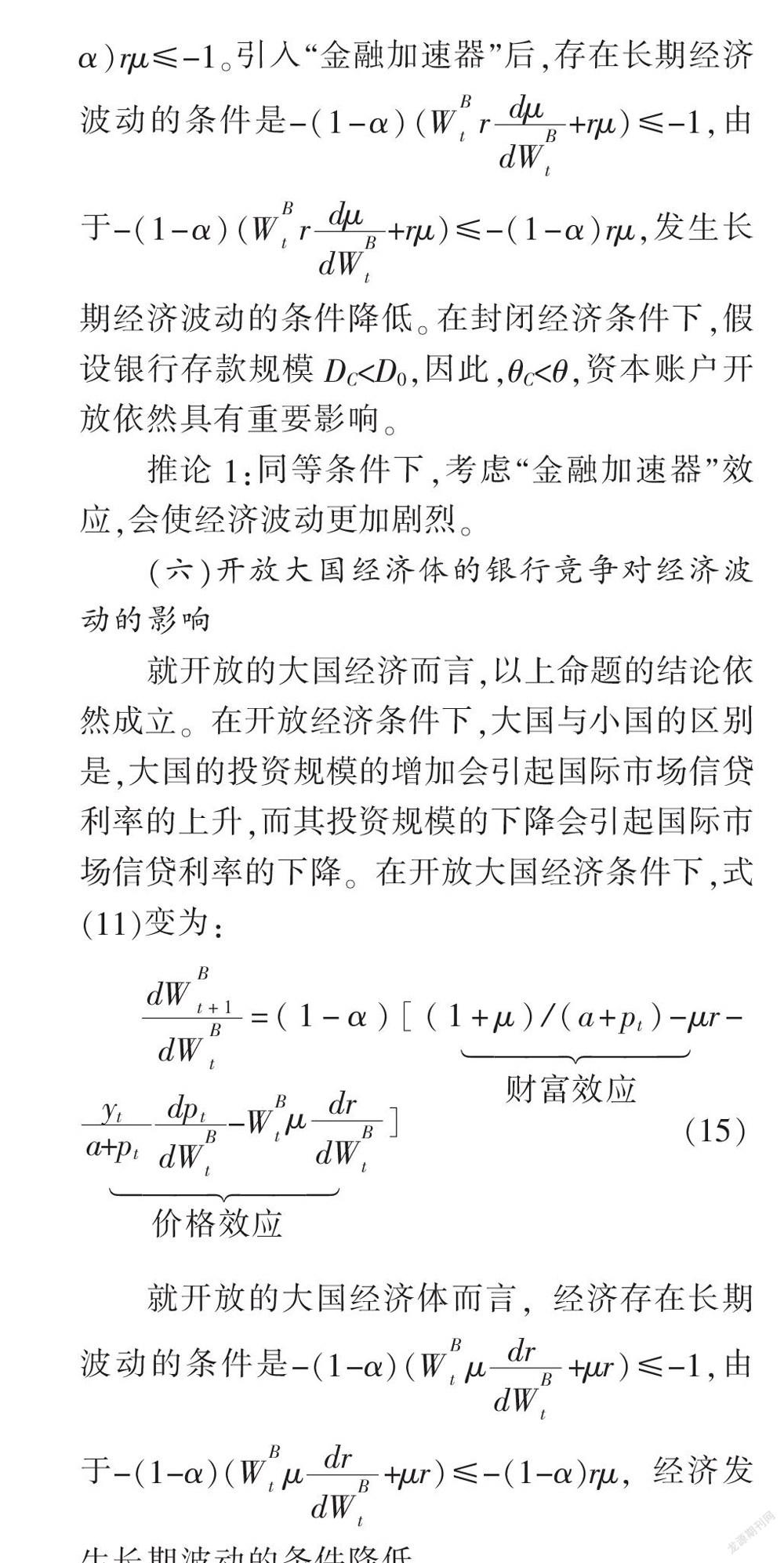

(四)资本账户开放对经济波动的影响

在论证银行竞争对开放经济体经济波动的影响之后,本文进一步考察资本账户开放对经济波动的影响,首先建立开放资本账户之前的初始环境,具体如下:

(a)生产函数采用里昂惕夫形式,特定要素供给无弹性,f(K,z)=min(K/a,z),K=I-Pz。

(b)经济体实行资本账户管制,It=min[(1+■)W■■,W■■+L■■],L■■为封闭经济条件下企业所能获得的最大贷款数量。

(c)封闭经济条件下,当t=0时,银行的客户只包括国内居民,资产规模无疑会变小,即 θc<θ,所以,■W■■>L■■=■W■■,企业的最大投资需求得不到满足(否则,资本账户开放没有影响)。

(d)对经济体的各个参数施加以下限制:

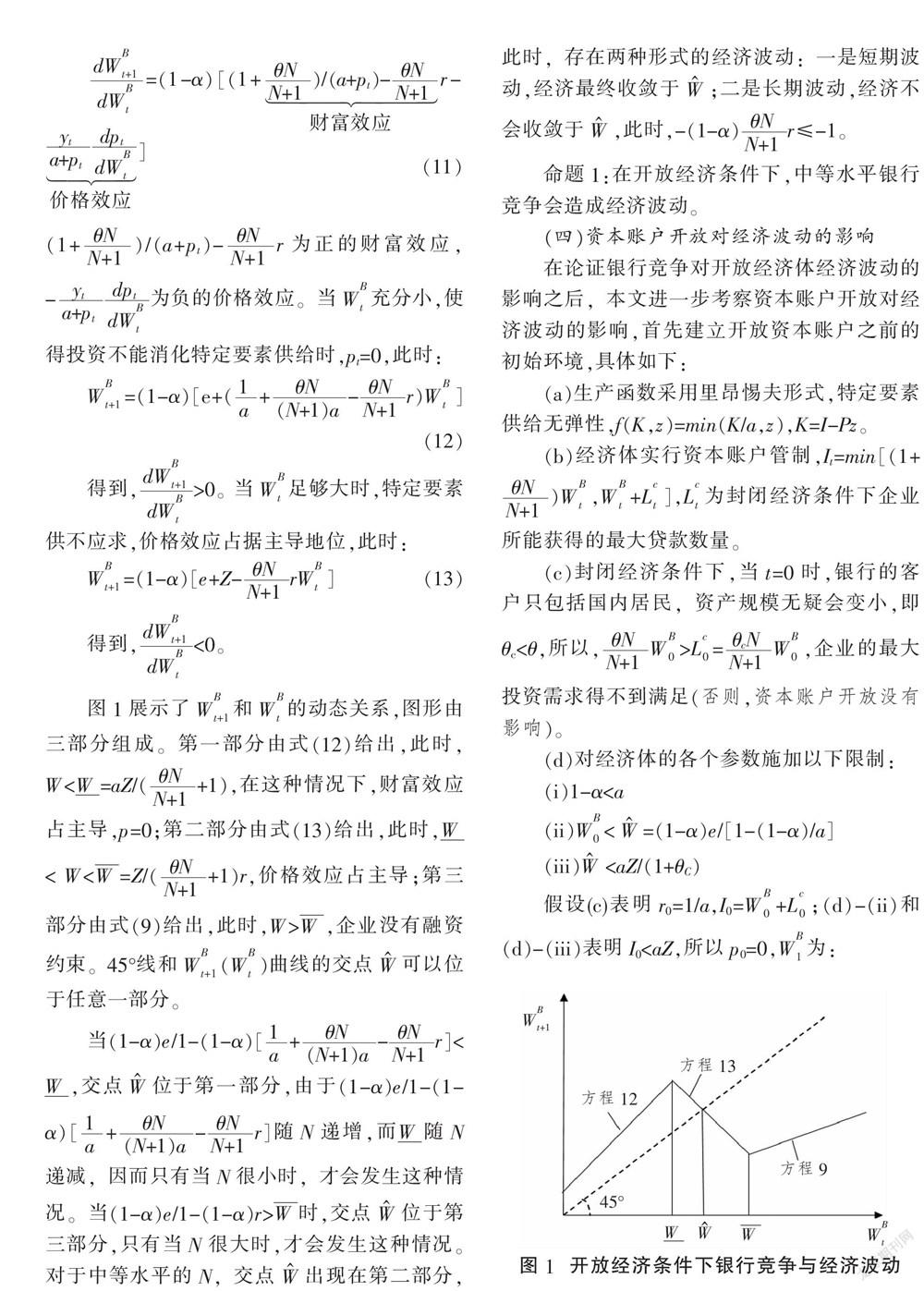

(i)1-α (ii)W■■< ■ =(1-α)e/[1-(1-α)/a] (iii)■ 假设(c)表明r0=1/a,I0=W■■+L■■;(d)-(ii)和(d)-(iii)表明I0 W■■= (1-α)(e+1/aW■■) 进一步得到: L■■=■W■■ 同理可得,r1=1/a,I1 W■■=(1-α)(e+1/aW■■) W■■由上式和W■■决定,再根据(d)-(i)可得,当t→+∞时,W■■单调收敛于■。 资本账户开放后,会有资本净流入以满足企业在封闭经济条件下不被满足的投资需求,这会造成国内特定要素价格上涨,并引发p、WB和产出的波动。图2表明,当资本账户开放后,财富曲线会向上旋转。■ 为封闭经济条件下的稳态均衡财富水平。当资本账户开放后,资本流入提高了企业的贷款水平、投资水平和利润, WB大幅增加。在资本账户开放后的前两个阶段,对国内特定要素需求依然较低,使得p=0。在第三階段(W■■),p增加,但财富依然增长。在第四阶段(W■■),p继续增加,并开始占据主导地位,企业财富出现缩水,经济出现衰退,银行贷款收缩,资本流出,实际汇率下跌(p下降),企业重新获得竞争力,经济开始新一轮复苏。 只有当N处于中等水平时,才会出现这种情况。如果N很大,财富曲线与45°线相交于第三部分,开放经济体不会产生经济波动。当N=0时,资本账户开放对投资没有影响,也不会出现资本流入,特定要素的价格就没有上涨的压力。因此,在开放资本账户之前,一国应提高N,即提高银行业的竞争程度,以避免资本账户开放后出现经济波动。 命题2:资本账户开放会引起银行业处于中等竞争水平的国家的经济波动。 (五)内生的融资约束与“金融加速器”效应 (七)模型在其他方面的拓展 为了更为直观地展示银行竞争、资本账户开放对经济波动造成影响的内在机理,也为了简单起见,本文对生产函数、要素供给、企业家的储蓄以及消费作了较为严格的假定。理论模型可以进一步放松要素供给无弹性的假设,使用CES技术,考虑企业家的最优储蓄率,引入不确定性和企业违约情形,考虑大国经济波动的国际溢出效应。 三、计量模型、方法和数据 (一)计量模型 根据理论模型,设定回归方程(16)和(17)。式(16)旨在考察资本账户开放对经济波动的影响如何依赖于银行竞争水平,以及在开放经济条件下,不同水平银行竞争对经济波动的影响。volit为国家(地区)i在时间t的经济波动指标, capit为国家(地区)i在时间t的资本账户开放水平,bcit表示国家(地区)i在时间t的银行竞争水平,rateit为国家(地区)i在时间t的实际汇率水平。考虑到经济波动指标的惯性,本文在方程(16)中引入其滞后项 。理论模型表明,特定要素价格p(实际汇率)的波动是银行竞争、资本账户开放影响经济波动的重要传导路径,式(17)对这一传导机制进行考察。vrateit为国家(地区)i在时间t的实际汇率波动指标,考虑到实际汇率波动指标的惯性,本文在式(17)中引入其滞后项vrateit-1。Xit为一组控制变量。 命题2表明,资本账户开放对经济波动的影响是关于银行竞争水平的非线性函数。根据式(16),资本账户开放对经济波动的影响为?鄣volit/?鄣capit=β2bcit*bcit+β3bcit+β5,这符合理论模型的逻辑。由此,需要在方程中引入capit*bcit*bcit,而一旦引入该交乘项,为得到一致估计量,就需要引入其余所有二次交乘项与一次项。同理可得式(17)的设定逻辑。 (二)变量定义 被解释变量包括经济波动和实际汇率波动。本文分别以取对数的实际GDP和实际人均GDP的周期成分的滚动标准差作为衡量经济波动的指标,并将时间窗口设为5年。本文将实际有效汇率指数除以100,然后计算其5年滚动标准差来衡量实际汇率波动。由于实际有效汇率指数可能非平稳,本文进一步计算其周期成分的5年滚动标准差,作为衡量实际汇率波动指标。本文使用HP滤波提取被解释变量的周期成分。 核心解释变量包括资本账户开放与银行竞争。本文用IMF DataMapper数据库中的资本账户开放指数来衡量各国资本账户开放程度。此外,本文以各国银行业勒纳指数衡量银行竞争水平。勒纳指数是衡量市场垄断(竞争)程度的一个基本指标。勒纳指数越大,银行竞争水平越低,反之,银行竞争水平越高。本文对勒纳指数进行标准化处理,使得数值越大,代表银行竞争水平越高。 模型表明,投资水平I和实际汇率p是银行竞争、资本账户开放影响经济波动的关键变量,衡量银行存款规模的D、θ是决定资本账户开放是否会对经济波动产生影响的重要变量,同时银行竞争对经济波动的影响是在给定θ的条件下得到的。因此,本文的控制变量包括:资本形成总额占GDP的比重,作为I的衡量指标;实际有效汇率;银行存款占GDP的比重,用以刻画D或θ;在模型中,企业生产可贸易品,模型隐含自由贸易假定,因此,本文以进出口贸易总额占GDP的比重来衡量一国参与国际贸易的程度。εi是未观测到的国别(地区)特定效应,用于控制特定要素供给z等因素对经济波动的影响。ωt是未观测到的时间特定效应,用于控制r等随时间变化的共同因素对经济波动的影响。ξit是未观测到的既随国家(地区)改变又随时间改变的误差项。 (三)估计方法 本文主要使用两步法系统GMM进行回归分析,理由如下:首先,回归模型含有被解释变量滞后项;其次,政府可能根据经济波动和实际汇率的波动,调整资本账户开放程度和银行竞争水平,使得解释变量和被解释变量可能存在反向因果关系;最后,回归模型可能遗漏了重要解释变量,而GMM方法能有效地解决回归方程中含有被解释变量滞后项、遗漏变量以及含有内生变量导致的内生性问题。系统GMM可以同时对差分方程和水平方程进行估计,一般比差分GMM更有效。而两步法系统GMM不容易受到异方差和自相关的干扰,一般比一步法系统GMM更有效。 (四)数据样本 本文使用IMF DataMapper数据库中的资本账户开放指数来衡量各国资本账户的开放程度。该指数最多包含了164个国家(地区)2000~2013年的资本账户开放数据。由于至少需要两期数据才能进行GMM估计,且存在缺失值,本文第一套样本由161个国家(地区)2000~2013年的数据组成。在稳健型检验部分,本文使用Abiad et al. [19]构建的资本账户开放数据,这使得实证研究新增2个国家样本,并且时间跨度提前至1996年。由此,本文样本涵盖163个国家(地区)1996~2013年的数据。 本文的样本包含了53个低收入国家(地区)样本,以及欧美等西方主要的发达经济体和80余个新兴经济体。其他国家(地区)(多为岛国、小国)可能是因为政治体制不健全等因素,缺乏资本账户开放的统计资料,由此未能被IMF的资本账户开放数据库统计在内。本文样本涵盖了高银行竞争水平、中等银行竞争水平、低银行竞争水平的国家(地区),也涵盖了资本账户从完全开放到完全封闭的国家(地区)。此外,本文部分指标的测量更精确。例如,本文的资本账户开放指标采用法定测度方法,从12个维度及其流入、流出两个方向测算而得,且时间跨度更长,数据更新。 表1(下页)和表2(下页)分别报告了新兴经济体、发达经济体和低收入经济体样本的部分变量的描述性统计。可以发现以下特征:一是新兴经济体的经济波动要比发达经济体和低收入经济体的经济波动更加剧烈;二是新兴经济体的银行竞争水平高于低收入经济体但低于发达经济体,并更接近全样本的银行竞争水平的均值;三是新兴经济体的资本账户开放水平高于低收入经济体但低于发达经济体,并更接近全样本的资本账户开放水平的均值。本文的数据主要来自世界银行世界发展指标数据库(WDI)、欧洲智库网站Bruegel、世界银行全球金融发展数据库(GFD)、IMF的 DataMapper数据库以及Abiad et al. [19]。 四、实证结果与分析 (一)不同银行竞争水平下资本账户开放对经济波动的影响 1.基准回归 本文首先汇报回归方程(16)的估计结果。回归(1)和回归(2)分别使用取对数的实际GDP和实际人均GDP的周期成分的5年滚动标准差作为被解释变量。AR(2)的估计结果表明本文的回归结果不存在二阶自相关,Hansen检验表明不存在弱工具变量问题①,说明两步法系统GMM方法的估计结果是有效的。由于无法直接根据回归结果验证理论模型的结论,本文根据回归(1)和回归(2)进一步估计资本账户开放对经济波动的边际效应及其联合显著性水平,以及该边际效应如何受银行竞争水平的影响。图3左边两幅图分别报告了进一步的估计结果。图形纵轴和阴影区域内的曲线代表资本账户开放对经济波动的边际效应;横轴为银行竞争水平指标,离原点越远,代表银行竞争水平越高,阴影区域表示90%的置信区间。由图3(下页)可知,在其他条件不变的情況下,当银行业竞争程度很高或竞争程度很低时,资本账户开放不会引起经济波动,只有当银行业处于中等竞争水平时,资本账户开放才会引起经济波动。实证结果验证了命题2的结论。 2.稳健性检验 为保证结论的可靠性,本文进行了以下稳健性测试,测试结果表明,命题2的结论具有较高的可靠性②。第一,本文进一步使用实际GDP增长率的5年滚动标准差、取对数的实际GDP和实际人均GDP的周期成分的绝对值作为被解释变量。第二,借鉴已有文献的做法,本文分别使用BK滤波、CF滤波、BW滤波替换回归(1)、回归(2)中的HP滤波方法。第三,使用Boone指数、每十万成人ATM机数量衡量银行竞争水平。本文分别使用HP滤波、BK滤波、CF滤波、BW滤波作为退势方法,发现结论不变。图3右边两幅图报告了使用每十万成人ATM机数量作为银行竞争指标以及使用HP滤波作为退势方法的回归结果。第四,使用Abiad et al. [19]构建的91个国家(地区)的资本账户开放指标,并用91个国家(地区)1996~2005年的数据替换回归(1)、回归(2)中的样本。第五,将流入开放指标和流出开放指标分别替换回归(1)、回归(2)中的资本账户开放指标,估计结果表明,资本账户开放对经济波动的影响不依赖于开放方向。第六,改变识别策略。本文将回归方程设定为:volit=β0+β1volit-1+β2capit+β3bcit+β4rateit+β5Xit+εi+ωt+ξit,并估计不同国家(地区)资本账户开放对经济波动的影响。结果发现,新兴经济体由于银行业处于中等竞争水平,使得资本账户开放对经济波动具有显著的正向影响,而发达经济体或低收入经济体由于银行业处于较高或较低竞争水平,使得资本账户开放对经济波动不具有正向影响。 3.影響机制:资本账户开放与实际汇率波动 理论模型表明,当银行处于中等竞争水平时,特定要素价格p(实际有效汇率)的变化是引发经济波动的关键变量,资本账户开放会通过引发实际汇率波动造成经济波动。本文通过估计方程(17),对这一传导机制进行检验。回归(3)和(4)分别使用基于172国(地区)和67国(地区)计算的实际有效汇率指数的5年滚动标准差作为被解释变量,回归(5)和(6)分别使用其周期成分的5年滚动标准差作为被解释变量。图4(下页)依次报告了回归结果,纵轴和阴影区域内的曲线为资本账户开放对实际汇率波动的边际效应,横轴为银行竞争水平指标,阴影区域为90%置信区间。结果发现,只有当银行业处于中等竞争水平时,资本账户开放才会通过引发实际汇率波动,造成经济波动。使用Boone指数替换回归(3)、(4)、(5)、(6)中的勒纳指数,亦不改变结论。 4.分金融结构分析 理论模型和实证结果表明,当银行业处于中等竞争水平时,资本账户开放提高了企业的融资能力,扩大了企业应对冲击的反应能力,会引发企业信贷规模、投资规模、财富水平的波动,并引发经济波动。这种情况只有当银行信贷是企业重要的融资渠道时才会发生。如果一国直接融资市场较为发达,那么银行信贷融资对企业的重要性就会减弱,银行竞争对企业信贷规模、投资规模、财富水平的影响也会减弱,命题2的结论可能不再成立。本文以银行存款占GDP 比重除以股市市值占GDP比重作为衡量一国金融结构的指标,将高于指标均值视为一国金融体系由银行主导,将低于均值视为一国金融体系由直接融资市场主导。如果命题是正确的,当银行处于中等竞争水平时,对于“银行主导型”国家(地区)而言,资本账户开放对其经济波动的影响要比对直接融资市场较为发达的国家(地区)的影响更大并且更加显著。本文将直接融资市场较发达的国家(地区)的样本和“银行主导型”的国家(地区)的样本分别替换回归(1)和(2)的样本,图5前两幅图和后两幅图分别报告了估计结果。由图5可知,对于直接融资市场较为发达的国家(地区)而言,资本账户开放不会造成经济波动。而对于金融体系以银行为主导的国家(地区)而言,当银行业处于中等竞争水平时,资本账户开放会造成经济波动。 (二)开放经济条件下银行竞争对经济波动的影响 在检验资本账户开放对经济波动的影响后,本文进一步考察资本账户完全开放条件下不同银行竞争水平对经济波动的影响,以检验命题1的结论。本文在回归(1)和(2)的基础上,将资本账户开放指标设定为最大值(完全开放),然后估算不同银行竞争水平对经济波动的影响。图6(下页)左边两幅图报告了估计结果。图形纵轴和阴影区域内的曲线代表银行竞争对经济波动的边际效应,横轴为银行竞争水平指标,同样,离原点越远,代表银行竞争水平越高,阴影区域表示90%的置信区间。由图6可见,当资本账户完全开放时,只有中等水平的银行竞争才会引起经济波动,实证结果验证了命题1的结论。 理论模型表明,在开放经济条件下,当银行业处于中等竞争水平时,国际资本会根据国内经济形势进出该国(地区),造成特定要素价格(实际汇率)波动和经济波动。本文通过估计方程(17)考察银行竞争对实际汇率波动的影响,从而对银行竞争影响经济波动的机制作出检验。本文根据回归(3)和(4),将资本账户开放指标设为最大值,进一步估计“银行主导型”国家(地区)、银行竞争对实际汇率波动的边际效应及其联合显著性水平,图6右边两幅图分别报告了回归结果。由图6可见,在其他条件不变的情况下,很低或很高水平的银行竞争对实际汇率波动不具有显著影响,只有中等水平的银行竞争才会引起实际汇率波动。实证结果进一步支持了命题1的结论。随后,本文对图6的估计结果进行反事实估计。本文在回归(1)、(2)、(3)、(4)的基础上,将资本账户开放指标设定为最小值,估计不同水平银行竞争对经济波动和实际汇率波动的影响。图7(下页)分别报告了反事实估计结果,发现任何程度的银行竞争都不会引起经济波动,反事实估计结果进一步支持了命题1的结论。 五、结论及其启示 本文建立的理论模型表明:在开放经济条件下,中等水平的银行竞争会导致经济波动;资本账户开放(不论流入开放还是流出开放)会引起银行业处于中等竞争水平的国家(地区)的经济波动。基于上述命题,进一步得到以下推论:同等条件下,相较于小国而言,大国更容易产生更剧烈的经济波动。基于163个国家(地区)1996~2013年的面板数据,并利用两步法系统GMM,实证研究不仅证实了各命题的主要结论,而且进一步发现各命题的结论更适用于银行融资为主而非直接融资为主的国家(地区)。 显然,本文的研究结论对金融体系以银行为主导且银行业处于中等竞争水平、资本账户存在严格管制的国家(地区)在资本账户开放等金融改革过程中避免出现剧烈的经济波动和经济危机具有参考价值。本文的研究结论对于我国金融体系对内改革与对外开放的顺序安排亦具有启示意义。按照本文的研究结论,如果我国先开放资本账户,再推进银行部门的自由化,会不可避免地产生经济波动。为保证经济的平稳运行,我国在金融体制改革具体政策的实施顺序上可以作出以下选择:一是先通过降低银行业进入壁垒,放开利率管制,降低信贷控制和法定准备金要求,提高银行业竞争程度,以提高银行竞争水平,再开放资本账户。二是发展直接融资市场,提高直接融资比重,再推进资本账户开放。 参考文献 [1]SMITH R T.Banking competition and macroeconomic performance[J]. Journal of Money, Credit and Banking, 1998, 30(4):793-815. [2]ANDRéS J, ARCE O. Banking competition, housing prices and macroeconomic stability[J]. The Economic Journal, 2012, 122(565):1346-1372. [3]FISCHER R D, RAMIREZ F, INOSTROZA N.Banking competition and economic stability[R]. Available at SSRN: https://ssrn.com/abstract=2277246 or http://dx.doi.org/10.2139/ssrn.2277246, 2013. [4]STRAHAN P E.The real effects of US banking deregulation[J]. Federal Reserve Bank of St. Louis Review, 2003, 85(4):111-128. [5]MORGAN D P, BERTR R, STRAHAN P E.Bank integration and state business cycles[J]. The Quarterly Journal of Economics, 2004, 119(4):1555-1584. [6]CORREA R, SUAREZ A G.Firm volatility and banks: evidence from US banking deregulation[R]. Staff Working Papers in the Finance and Economics Discussion Series (FEDS), 2009. [7]Acharya V V, IMBS J, STURGESS J.Finance and efficiency:do bank branching regulations matter?[J]. Review of Finance, 2011, 15(1):135-172. [8]FERNáNDEZ A I, GONZáLEZ F, SUáREZ N S. How do bank market power, regulation, and supervision affect economic volatility[R]. Available at https://www.researchgate.net/profile/Francisco_Gonzalez24, 2012. [9]MANDELMAN F S.Business cycles and the role of imperfect competition in the banking system[J]. International Finance, 2011, 14(1):103-133. [10]MICCO A, PANIZZA U. Bank concentration and credit volatility[R]. Central Bank of Chile Working Papers No.342, 2005. [11]HENRY, BLAIR P. Capital account liberalization: theory, evidence, and speculation[R]. Stanford University Graduate School of Business Research Paper No. 1974, 2007. [12]BUCH C M, YENER S. Consumption volatility and financial openness[J]. Applied Economics, 2010, 42 (28): 3635-3649. [13]EVANSM, HNATKOVSKA V.Financial integration, macroeconomic volatility and welfare[J]. Journal of the European Economic Association, 2007, 5(2-3):500-508. [14]熊衍飛,陆军,陈郑.资本账户开放与宏观经济波动[J].经济学(季刊),2015(4):1255-1276. [15]贵丽娟,胡乃红,邓敏.金融开放会加大发展中国家的经济波动吗?——基于宏观金融风险的分析[J].国际金融研究,2015(10):43-54. [16]张瑜,李书华.金融开放度与宏观经济波动——基于发达国家与发展中国家和地区的实证研究[J].财经论丛,2011(5):52-57. [17]张玉鹏,王茜.金融开放视角下宏观经济波动问题研究——以东亚国家(地区)为例[J].国际金融研究,2011(2):14-24. [18]AGHION P, BACCHETTA P, BANERJEE A. Financial development and the instability of open economies[J]. Journal of Monetary Economics, 2004, 51(6):1077-1106. [19]ABIAD A, DETRAGIACHE E, TRESSEL T.A new database of financial reforms[J]. IMF Staff Papers, 2010, 57(2):281-302.