风险投资参股对创业板上市公司成长性的影响研究

2019-08-31陈杨杭

陈杨杭

(杭州电子科技大学 会计学院,浙江 杭州 310018)

一、引言及文献回顾

随着供给侧改革的不断推进,我国的资本市场正发生着巨大的变革,而风险投资(Venture Capital,简称VC)作为产业升级、科技创新的重要加速器,正在资本市场上发挥着越来越重要的作用。但是,区别于欧美国家完整的风险投资体系,我国的风险投资体系仍处于初级的状态。依据投中统计发布的最新报告统计显示,我国2018年度共有941支基金处于资金募资,募资总金额预计将达到6 522.8亿美元,环比上升14.76%。2018年我国资本市场正处于一个变革的时期,许多新设风险投资基金仍然处于一个初级阶段,资金募集难,募集的时间变长。但是,资本市场中对于VC机构还存在较大的需求,因此,在新的经济形势之下,投资机构必须不断提高自己的专业能力,为投资者提供更专业的服务,才能促进我国资本市场的有序发展。

目前关于VC参与上市公司的影响主要有两种观点,其中的一部分学者基于认证监督模型,认为VC参与上市公司的经营管理能够为其各方面带来正向影响。Brav与 Gompers(2012)对比了有VC支持企业和无VC支持企业IPO后五年的平均收益率,结果发现相较于没有VC参与的企业而言,有VC参与的企业其绩效更好[1]。Timmons和Bygrave(1986)[2]、Lerner(2005)[3]研究发现 VC 机构通过为上市公司提供专业服务,帮助企业筹集运作资金以及为管理层提供运营方案,进而提高企业的价值。Ljungqvist和Lu(2007)也得出了VC可以通过提供专业的咨询服务,帮助企业完成与外部的良好沟通,从而提升企业自身价值[4]。吴超鹏等(2012)研究发现只有持股比例高、声誉好、非国资背景的风险投资机构才能对企业发展起到正向的影响[5]。张勃欣(2018)研究发现风险投资对企业的成长性存在短期的正向影响,但是随着时间的增加风险投资机构对企业的成长性逐渐减弱[6]。

但是,基于逆向选择和哗众取宠模型,另一部分学者却认为风险投资机构的参与会为企业带来负面的影响。Gompers(1993)通过实证研究发现风险投资机构在参与上市公司管理的过程中更加注重自身的利益获得,从而并不能真正地帮助企业得到增值[7]。Wang(2003)对83家新加坡上市公司进行了实证研究,发现有VC参与的公司,其IPO后的市场表现要比没有VC参与的更差[8]。Franzke(2003)也证实了由于存在“逆向选择”现象,风险投资机构最终选择的往往不是市场中最优质的企业[9]。谈毅和杨晔(2011)通过对中小板企业的实证研究对比发现,在长期经营绩效、公司价值方面,有VC机构参与的上市公司要显著差于没有VC机构参与的[10]。贾宁、李丹(2011)通过对中小板企业的实证研究发现在解禁之后,有VC机构参与的上市公司其绩效下滑程度显著更高[11]。吴斌、黄明峰(2011)以2008年中小板上市公司中前十大股东中有VC机构持股的73家企业为研究样本,研究了有风险投资机构参与的企业,其股权集中度对公司绩效的影响。结果显示有VC机构参与的中小板上市企业,其股权集中度与企业绩效呈显著负向关系[12]。徐欣、夏芸(2015)研究了风险投资机构退出IPO企业时对其绩效产生的影响,发现风险投资联合参股的数量越多,上市之后越容易退出[13]。

Rosa等(2003)对有VC机构参与的企业和无VC机构参与企业进行对比研究,发现两者在上市之后的短期收益无显著差异[14]。姜轶(2014)通过对创业板和中小板上市企业中有VC持股和无VC持股的上市公司分析发现样本中有无VC投资的企业绩效总体上差异不大[15]。余劲松、罗祝雪(2016)通过对2009—2013年创业板上市公司的数据实证研究,他们发现VC机构的参与对上市公司成长性并没有显著的影响,但是不同性质的基金,其对上市公司成长性的影响不同[16]。

从上述文献中看出,不少国内外的学者已经对VC参与上市公司的影响做了研究。但是,鲜有学者从VC介入上市公司时,上市公司所在的不同生命周期出发的角度,来研究其影响。基于以上分析,文章将结合企业生命周期的视角,对VC参股上市公司的成长性进行实证研究。

二、理论分析与研究假设

Gompers(1993)提出了“逐名理论”,该理论表明风险投资机构存在急于向被投资企业证明其能力的可能性[7]。他们会急于让被投资的企业上市,从而增加他们的知名度,也可以从帮助企业IPO中获取收益。但是,由于我国的风险投资机构发展并不是很完善,市场各方面的机制也亟待健全。在这样的大环境下,催促企业上市,必然存在许多隐患。这些隐患会进一步影响企业的后续成长与发展。据此,文章提出的第一个假设是:

首先,每个企业在不同的生命周期阶段都有其各自的特征。相比处于同一生命周期的企业而言,处在不同生命周期的企业,它在产品成熟度、市场占有率、自有资金等方面都有其不同的特点,这些不同点都会影响到VC参股对上市公司成长性的影响。而以往的研究很少有学者从生命周期的角度出发来研究VC参股对上市公司的影响。基于此,文章先对上市公司的生命周期进行划分,将处于同一生命周期下的上市公司划分为一组,之后再根据有无VC参股,研究VC参股对上市公司成长性。基于以上分析,提出文章的第二个假设:

H1a:处于同一生命周期,有VC参股的上市公司其成长性要低于没有VC参股的。

风险投资机构会通过参与管理层决策、监督董事会等方式加入到企业的日常运营中。风险投资机构对上市公司的持股比例越高,其决策权也越大,风险投资机构的主要目的是通过帮助企业上市,在这个过程中获得利益,但是,企业管理层往往会从企业的长远利益出发,制定相关的战略,而并非仅仅是为了获取短期的利益。因此,风险投资机构与企业之间不存在“利益的趋同效应”,这会影响企业的成长。基于此,文章提出的第三个假设是:

H2:在VC参股的情况下,参股比例越高,上市公司的成长性越低。

Amit等(1998)提出资本市场存在“逆向选择”的问题,假设创业企业的收益取决于企业家的能力,而这种能力对风险投资家而言都具有某些不确定性。所以,VC机构无法完全判断出被投资企业的优劣,只能对所有被投资企业给出相同的市场均价,而这一价格对处于最优的企业而言是没有吸引力的。相反地,对于急需更多风险投资机构支持的企业往往会接受所谓的市场均价,因此出现了“柠檬市场”[17]。但是,这些急需风险投资机构参与的企业,往往存在着许多的问题,如急需资金的支持、急需上市、急需开拓市场等,这些问题后期都会影响到企业上市后的成长性。其次,VC机构参与数量越多,越难形成统一决策,这必然会影响到企业的发展。据此,文章提出的第四个假设是:

H3:在VC参股的情况下,参与的机构个数越多,上市公司的成长性越低。

一是开展一项清理整治大行动。目前,城区270多块储备土地情况已基本摸清,并建立档案,一部分储备土地由于政策处理不干净或者历史遗留问题,被非法侵占,单纯依靠储备公司的力量难以收回。公司正着手制定储备土地专项清理整治行动方案,将建议由市政府牵头,组织市公安、检察、法院、建设、国土、执法、莲都区政府等,开展一场声势浩大的储备土地专项清理整治行动,攻坚克难,“拔钉扫障”,真正做到收储土地的“净地化”和“封闭式”管理。同时,利用各种新闻媒体,加大宣传力度,为储备土地管理营造声势和氛围。

三、研究设计

(一)研究模型

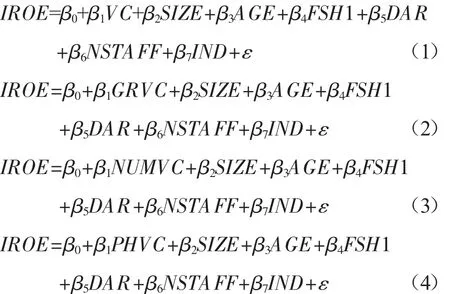

针对以上四个假设文章提出的具体模型如下:

其中模型(1)是为了验证H1,模型(2)是为了验证 H1a,模型(3)是为了验证 H2,模型(4)是为了验证H3。在验证H1时,文章将VC分为有无风险投资机构参与。在验证H1a时文章将VC先划分为处于同一生命周期的企业,再根据有无风险机构投资来研究对其成长性的影响。IROE为被解释变量,SIZE、AGE、FSH1、DAR、IND 分别为控制变量。VC、GRVC、NUMVC、PHVC为解释变量。文章将采用逐步OLS回归的方法,通过以上四个模型对上述四个假设进行验证。

(二)变量定义与说明

1.被解释变量

IROE表示企业净资产增长率,根据吴世农等(1999)[18]、张勃欣(2018)[6]等的研究,文章采用净资产收益增长率来作为企业成长性的衡量指标。由于企业的成长是一个持续的、长效的过程,是一个具有时间跨度的变量,又基于我国2013年全年度暂停IPO的情况,所以文章选取了创业版2009—2012年间上市并且已经成功发展了五年的356家上市公司作为研究样本,研究其上市五年中的成长性。为此,文章选用了一年、三年、五年的数据(IROE1、IROE3、IROE5)作为被解释变量。

2.解释变量与控制变量

关于VC参股的界定参考了姜轶(2014)[15]、张勃欣(2018)[6]以及吴超鹏(2012)[5]的方法,将创业板企业IPO时前十大股东信息中含有“风险投资”“创业投资”“创业资本投资”“创新投资”等字样的股东并结合清科研究院下的“投资界”进行判断,查看其是否为风险投资机构。最终得到有VC参与的创业板上市公司共136家,没有VC参与的共创业板上市公司219家。

企业的生命周期划分则是参考了黄宏斌等(2016)[19]、李云鹤等(2011)[20]、曹裕等(2009)[21]的研究方法,采用现金流量组合法对企业生命周期进行划分,具体划分方法见表1。NUMVC为IPO时前十大股东中风险投资机构的个数。PHVC为IPO时前十大股东中VC持有股份的总额。

表1 生命周期划分

控制变量主要包括NSTAFF企业员工的数量、SIZE企业的规模、AGE企业的年龄、FSH第一大股东持股比例、DAR资产负债率、IND企业所处行业。

对2009—2012年创业板IPO上市的355家企业的现金流净额进行分类统计,共有343家企业处于成长期,12家企业处于成熟期,仅1家企业处于衰退期。基于此,文章的H1a研究样本为处于成长期的343家上市公司,重点研究同时处于成长期的创业板上市公司,VC机构的参与是否会影响其成长性。

表2为各变量的具体划分。

表2 变量说明

(三)数据来源及样本处理

自2009年我国创业板设立以来,已经有740家公司上市。相较于主板的上市公司而言,创业板的设立为高科技、成长性好的新兴企业提供了一个很好的融资渠道。而私募更倾向未来发展趋势更好的企业,利用自身的发展优势和能力,帮助企业上市,同时增加VC机构自身的价值,所以创业板为VC机构参与企业上市过程提供了绝佳的平台。

文章的研究对象是2009—2012年创业板上市的356家企业,研究它们上市后五年的成长性。文章的数据均选自国泰安数据库、巨潮网以及清科研究集团,对数据进行了如下处理:首先剔除了金融业上市公司,其次剔除了ST、SST、*ST、PT类公司,最后剔除了数据缺失的研究样本。最终获得有效样本共计355个。

四、实证分析

(一)描述性统计分析

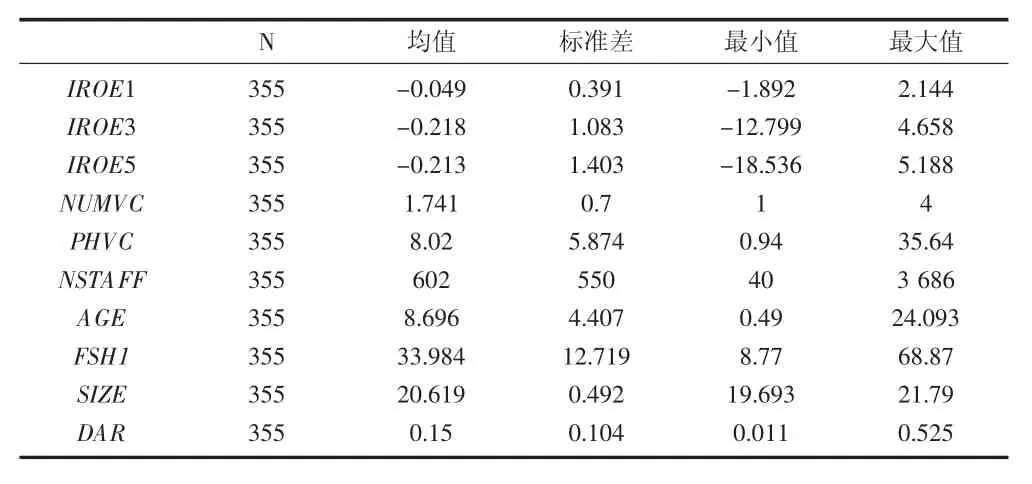

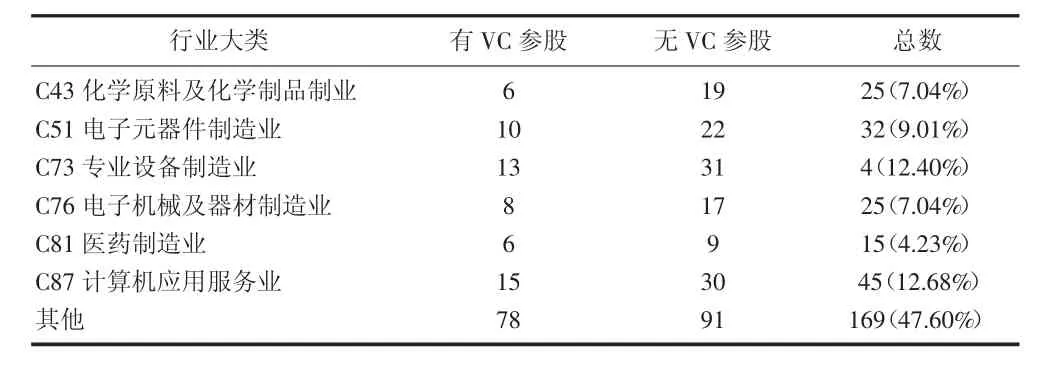

表3为相关变量的描述性统计,表4为2009—2012年创业板上市的企业主要的行业分布。

表3 描述性统计结果

表4 创业板企业行业大类分布

从表3中可以看出IROE1的均值为-0.049,标准差为0.391;IROE3的均值为-0.218,标准差为1.083;IROE5的均值为 -0.213,标准差为 1.403。说明样本的上市公司成长性整体较为稳定。NUMVC的最大值为4,最小值为1,说明VC机构最多的联合数量为4。PHVC的最大值为35.64,最小值为0.94,说明VC参股的数量最大值和最小值之间还是有一定差距的。NSTAFF的最大值为3 686,最小值为40,说明企业存在员工数量方面的差别。AGE的标准差为4.407,说明企业年龄之间的间距较大。FSH1最大值为68.87,最小值为8.77,表明第一大股东持股比例较高,且样本之间的差距较大。SIZE的最大值和最小值分别为21.790和19.693,说明公司之间规模差距不大。DAR的最大值和最小值分别为0.525和0.011,均值为0.15,说明样本企业之间的资产负债率差别不明显。

从表4中可以看出,样本企业主要分布在以上六大行业中,其中计算机应用服务业数量最多,为45家,有VC投资的数量也为最高有15家。由此可见,风险投资机构对创业板企业的投资具有偏向性。因此,在回归分析时,文章将行业设置成7个哑变量(INDK,K=1…7)。

(二)回归分析

在进行回归之前,先对连续变量进行了相关系数分析,结果如表5所示,结果表明各个控制变量之间的相关程度非常弱。再运用stata15对模型进行估计,回归结果见表6。

表5 pearson相关系数分析

表6中模型(1)是对假设H1:VC参股上市公司对其成长性具有正向的影响的回归结果,其中,VC与IROE呈显著负向相关关系,系数为-0.075 9,T值为-1.66。验证了H1有VC参与的上市公司其第一年的成长性要显著低于没有VC参与的;模型(2)是VC对同时处于成长期的上市公司的影响回归,回归的系数是-0.094 7,T值为2.19,结果显示同时处于成长期的创业板上市公司,有VC参与的第一年的净资产收益率要显著低于没有VC参与的,验证了 H2;模型(3)和模型(4)的的系数分别为0.028 7和0.585,但均未通过显著性检验。结果表明当有风险投资机构参与公司时,风险投资机构的数量和持股比例的多少对创业板上市公司的成长性并没有显著的影响。

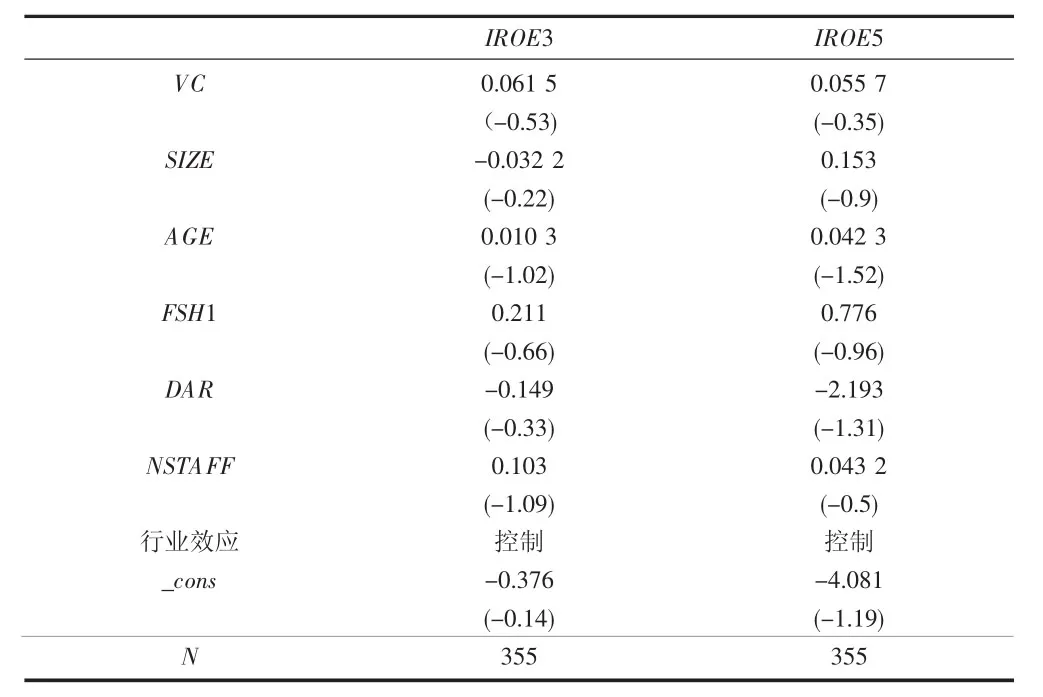

表7 三年及五年模型回归结果

从表7中可以看出上市第三年和第五年的VC系数分别为0.061 5和0.055 7,都具有正向影响但是均不显著。这说明创业板企业上市后的第三年和第五年,它的成长性与是否有上市时是否有风险投资机构参与无关。一方面,表明我国风险投资机构参与的持续性不够,没有对企业的长远发展谋篇布局。另一方面,VC机构的参与对于企业来说既是机遇,又是挑战。关键是如何利用VC机构的专业优势,内化成本企业成长的动力。如果企业仅仅是为了获取VC机构的资金支持,从而达到上市的目的,这对企业后期的发展必定存在诸多隐患。

(三)稳健性检验

为了增加文章的可靠性,用总资产增长率(IROA)代替IROE对上述四个模型重新进行回归,其他的解释变量和控制变量保持不变,得到的结论与表5基本一致,从而验证了公司的成长性与风险投资之间的关系。

五、研究结论与建议

文章以2009—2012年创业板上市企业为样本,研究其上市五年内的成长性。研究结果表明在上市后的第一年内,有VC参与的企业其成长性要显著低于没有VC参与的企业。但是,在上市的三年和五年后,有无VC参与就没有显著性差别了。一方面,风险投资机构更注重在企业上市之前的管理和参与,在企业上市之后各个方面的支持力度都没有达到预期的效果;另一方面,有可能为了达到的上市的条件,一些企业会注重上市时的企业利润,一旦达到上市的目的各方面的问题就会暴露出来。其次,同时处于成长期时,有VC参与的企业,其上市后第一年的成长性要显著低于没有VC参与的企业。同时处于成长期的企业,无风险投资机构的企业,在管理层决策和企业规划的实施上比有风险投资机构参与的企业更有效率。此外,风险投资机构的个数及其持股比例与上市公司的成长性没有显著的相关关系。这说明我国的VC在参与上市公司经营的过程中,没有很好地发挥其作用,要提高各方面的参与度和提升各项支持力度。

从上述研究结论中可以发现,我国资本市场的发展离不开政府、企业和各界的共同努力。在创业板企业上市时,巨大的利润往往会会诱使一些机构投资者进行盲目的投资,而一旦帮助企业达到上市的要求,获取了相关利益之后,风险投资机构各方面的参与度和支持力度就会急速下降,从而影响了上市公司各方面的发展。为此政府机构应该加快完善有关法律法规,规范风险机构参与上市公司经营的各项条例,让资本市场的运作更加规范。风险投资机构应该加强对自身业务能力的提升,同时,更加注重对企业的参与度和融合度,积极参与企业的经营和管理,为其长远发展做贡献,而不仅仅是为了自身谋取利益。企业应该更加注重提高自身的实力,加快转型,能够获得更长远持久的发展,减少对风险投资机构的依赖。充分发挥各方面的优势,不断提高企业成长性。