我国家财险现状及产品创新方向探析

2019-06-04张卢阳天安财产保险股份有限公司

张卢阳 天安财产保险股份有限公司

多年来,我国的家财险发展一直不温不火,虽然现在居民家庭财富水平大幅增加,但家财险的投保率数十年来却一直长期在10%以内,保费市场份额尚不足1%。针对这一现状,本文试图从分析中美两国的家财险发展状况入手,解析我国家财险产品发展困境,探索家财险产品未来发展的几大创新方向。

一、引子

在我国保险市场上,家财险一直是一个小险种,家财险的投保率数十年来长期徘徊在10%以内,保费占国内财险保费收入中的市场份额不足1%;而发达国家的家财险普及率均在70%以上,相差甚大。

众所周知,最近几年新车的销售量逐年下降,车险市场机会越来越少,不少财险公司将非车险领域作为主攻方向,那么,未来我国的财险市场会走向哪里,我国非车业务市场又面临哪些大发展的机遇,美国家财险的发展情况或许能提供一个参考(见表1)。

▶表1 2018年美国财险业务结构表

表1是美国保险监督官协会(NAIC)发布的数据(2018 Property and Casualty Insurance Industry Market Share by line of Business As of 3/25/2019)。数据显示,2018年美国财险市场上私家车险(Personal Auto)占比36.5%,加上商用车险(Commercial Auto)占比6%,整个车险合计占比仅42.5%,不足一半。而美国财险市场的半数以上业务都是非车险业务,其中,非车险中份额最大的是家财险,占比达到了15%左右。

▶表2 2018年国内财险业务结构表

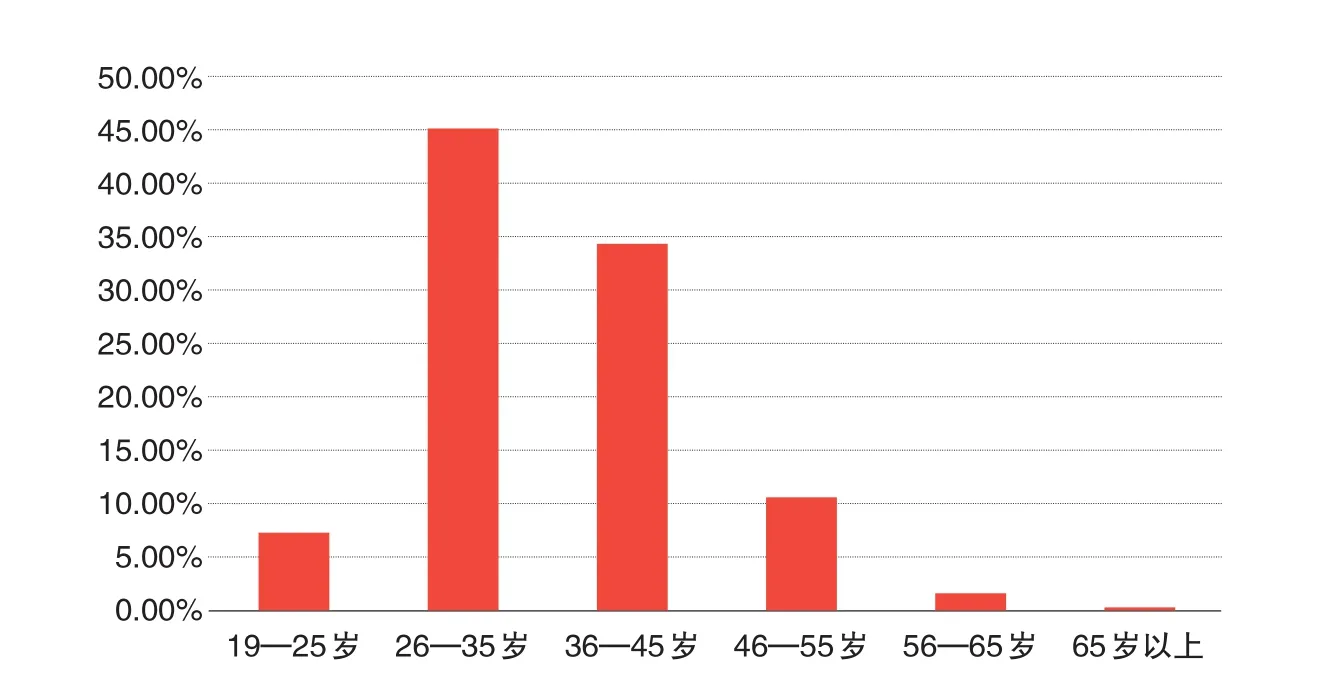

▶图1 我国财产保险客户的年龄状况

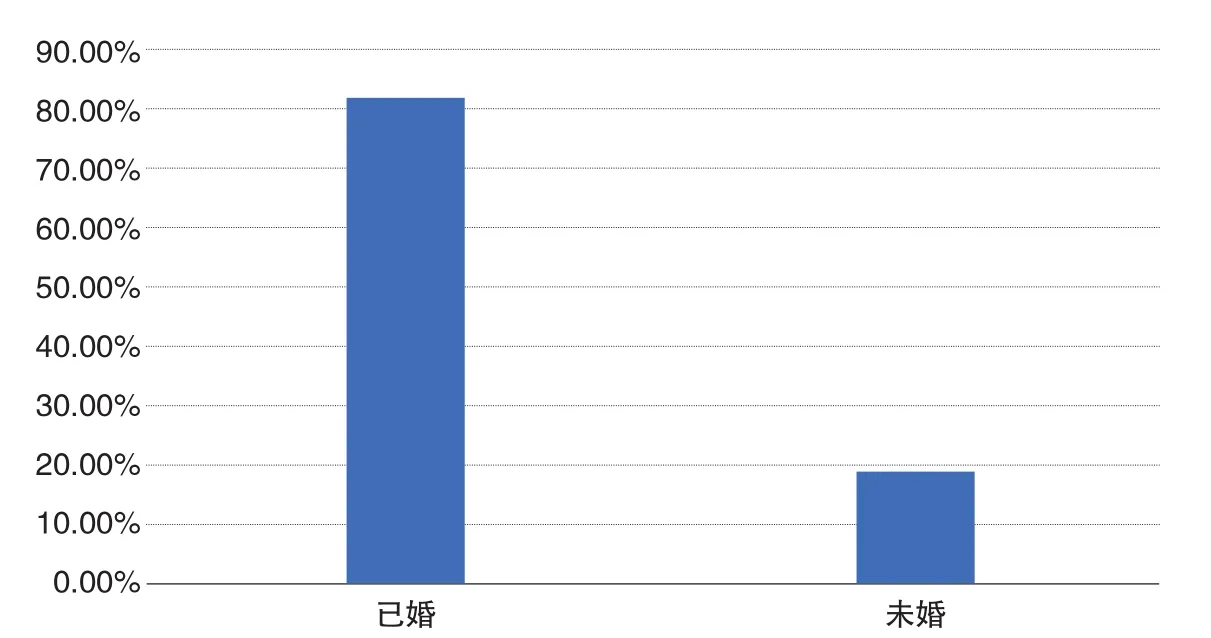

▶图2 我国财产保险客户的婚姻状况

从表2可以看出,2018年我国财险市场上整个车险合计占比高达66.73%,占三分之二;而非车险业务则占比33.27%,仅占行业市场三分之一。其中,非车险中占比最高的是意健险(意外险+健康险),达到了8.37%,而家财险市场占比仅为0.65%,尚不足1%。

与美国家财险相比,我国家财险份额如此低,其中很重要一个原因就是当前家财险产品与市场需求脱节,销售方式单一,严重制约了家财险的发展。随着人们保险意识的提升和行业科技的进步,产品创新加快,家财险在国内的发展潜力巨大,未来数年家财险将迎来快速发展期,必将成为财险的重要险种之一。

二、当前我国保险客户的结构特点

中国产业信息网《2018年中国财产保险行业市场现状分析》中的数据显示,从年龄层次上分析,保险客户年龄构成主要在26至45岁区间,占比高达79.9%。其中36—45岁这一年龄段的保险客户人群投保意识和倾向相对更强,保险在年轻群体和年长群体中的接受度较高。

从婚姻状态上分析,保险客户的已婚比例为81.5%,已婚人群更加偏好于购买保险。已婚人群尤其是中年男性一般是家庭经济来源和家庭生活中的顶梁柱,“上有老,下有小”,房贷车贷、教育子女、赡养老人等负担较重,工作生活压力较大,因而更偏好购买保险。

已婚人群有车、喜欢旅游、有房、有子女的占比也较高。人们生活品质提高了,面临的风险因素也越来越多;投保率越高,表明客户对保险重要性的认知也越清晰。

由此可见,从以上保险客户特点来分析,保险公司要积极开拓客户的潜在全方位需求,如子女教育、财产安全、健康医疗、旅游休闲等,为客户规划好覆盖整个家庭全生命周期的保险计划,应该是保险产品创新的重点之一,也正是家财险未来发展的方向。

▶表3 国内常见家庭成员组成类型

三、国内家财险产品现状

财产保险与人身保险是构成整个保险业的两个独立的业务类别。财产保险是指以财产及其相关利益为保险标的,自然灾害或意外事故造成的损失承担赔偿责任的保险。财产保险主要包括财产保险、农业保险、责任保险、保证保险、信用保险等各种保险。

家庭财产保险即归属于财产保险的一种。家庭财产保险是以广大城乡居民的有形财产为保险标的的一种财产保险,其特点是以家庭或个人为单位,业务分散,额小量大,存在风险以火灾、盗窃、个人责任等风险为主。家庭财产保险为居民或家庭遭受的财产损失提供及时的经济补偿,有利于安定居民生活,保障社会稳定。

目前国内市场上家财险主要产品见表4。

四、家财险发展面临问题

家庭财产保险理应成为家庭必备的保险产品之一,可是,多年来在国内这一险种所占比例一直非常低,究其原因,笔者认为主要存在以下几点问题。

(一)保障范围窄,费率高,保障不全面

家财险产品多年来没有变化,产品及服务不能满足人们的需求,制约了家财险发展。我国目前开办的家庭财产保险大都在区域范围内实行无差别费率,基本费率标准一般在0.6‰—1‰之间。家庭房屋则按钢混建筑结构、砖混建筑结构、砖木建筑结构对应不同的费率;再按照不同财产风险、不同财产种类,以及财产的实际座落地点位置和周围环境等情况制订的。而家财险的保障范围也仅主要包括火灾险、综合灾害险以及附加特种财产险(含管道爆裂、用电用气安全、住宅责任、房屋租金损失等责任)。

▶表4 目前国内家财险主要产品

(二)销售手段渠道单一

家财险的销售渠道一直较为单一,主要是以客户个人自行购买的家财险业务和以团体为投保单位的团体家财险业务。销售模式一般是保险业务员直销为主(家财险保费一般为一二百元,保费少、佣金低,严重制约了销售家财险的积极性),近年来,随着信息技术的推广,线上销售的个人家财险业务有了较快的发展。

(三)财险公司里“车险”一支独大,家财险从保费收入来看,还只是一个小险种

多年来家财险“叫好不叫座”,保费增幅有限。以2018年为例,家财险保费收入仅约76亿元,虽增速达24%,但是在整个财险保费收入中的市场份额尚不足1%。这导致保险公司对家财险客户群体的研究少,所投入的成本低,适销对路的家财险产品不多,除上文所谈到的6大类家财险产品外,家财险创新型爆款产品几乎没有。

五、家财险未来发展的方向

“没有产品的创新,就没有行业的生命力”,家财险当然也不例外,只有创新,才是未来家财险的唯一出路;只有创新,才能做大做强家财险业务。笔者认为,家财险产品创新的以下几个主要方向是未来家财险的发展重点:

(一)车险++家财险,提升车险客户的黏性

目前,汽车已成为家庭财产和生活必需品。汽车保险也是财产保险的龙头老大。长期以来,占据中国财产险市场主导地位的是机动车辆保险,在财险公司中举足轻重,至少占据保费的大半壁江山。而家财险属于财产保险范畴,依据保险法只有财险公司可以经营,寿险公司是不能开展的,这就为家财险发展打开了空间,所以将家财险和车险组合一起销售的策略,也已在国内很多财险公司展开。

美国前进(Progressive)保险公司根据人口统计学特征、购买行为等信息,将客户细分后分析得出,拥有自住房的客户如其家财险没有与车险捆绑购买,客户与保险公司的生命周期一般为“2—3年+”;而拥有自住房的客户,其家庭财产险与车险捆绑购买,则客户与保险公司的生命周期可达“5—7年+”。

可见,车险和家庭财产保险一起购买,增加了客户的认同感和体验感,从而提高了保险客户的黏性,客户的生命周期更长,也更加说明车险和家财险组合销售的重要性。

(二)家财险++家庭成员保险,实现“一张保单保全家”

笔者认为,在产品设计上,以“家庭经济”为主打方向的家庭保险系列产品,将是下一步的发展重点之一。

保险公司特别是财险公司,针对家庭类型以及家庭群体(家庭支柱、女性、少儿等),可以设计一款综合险产品,将家庭成员健康险如重大疾病保险、抗癌险、医疗住院险及老年人意外险、少儿险、账户安全险、电子产品意外险等产品整合,并借鉴国外家财险经验,将家庭和个人责任如监护人责任、宠物责任等保险责任打包,附在家庭财产保险一起,统一开发成一张保单,既覆盖家庭成员的健康、医疗、意外等保障,又覆盖了家庭财产、责任等各种风险的家庭综合保障计划,再配上私家车险(而这正是财险公司的优势所在),就真正实现了“一张保单保全家“——保障整个家庭财产、责任等财物风险以及家庭成员的健康、意外等重大人生风险,提供了多样化保障类保险产品组合,也一定会极大地满足广大客户的保险需求。“一张保单”=私家车险+家财险+家庭成员意外、健康保险产品等。

(三)家财险++智能家居,拓展家财险市场空间

家庭燃气爆炸和火灾事故,往往造成人员伤亡和财产重大损失,是家财险保险事故主要发生原因之一。保险公司可以针对当前家庭安全防护技能较弱的特点,联系智能家防型科技公司合作研发、提供与家财险产品销售配套服务的智能家居和安防设备,再通过物联网技术与家庭住户手机APP相连,实现实时监控家居安全状况,第一时间发现危险并报警,及时处理险情,可大大降低家庭财产的火灾、爆炸、盗窃等风险事故的发生,也极大地降低了家财险的承保风险。

这种“家财险+智能家居”的承保方式,不仅加大了家庭财产保险的保障功能,也使保险“灾后补偿”的主要功能转向“灾前预防”,有效降低风险和损失程度,满足城乡居民对家庭财产保障的不同需求,提升了保险公司的经营效益。一旦形成规模化、产业化,家财险必将迎来快速发展的爆发期。

目前,不少保险科技型公司已将目光投向了家财险领域,并获得了风投的青睐。

(四)旅游险++家财险,提供旅游出行的完整保障

国庆或春节长假期间,和家人和孩子来一场说走就走的旅行,已成为不少老百姓利用放假期间外出旅行的常态。

根据旅游行业资料显示,选择境内游的游客多数青睐“短期游”,7天以下的占比91%,而出境游的游客则更愿意体验“深度游”,旅游时长为5—10天,主要出境游目的地为亚洲、大洋洲、欧洲等国家。

当前,市面上常见的旅游保险产品保障范围主要涵盖住院医疗、意外身故、紧急救援费用、航班延误险、证件丢失赔偿以及托运行李延误等内容,对旅游者外出期间的家庭财产保险却是个空白点,如果增加附加旅行期间家庭财产及责任场景下的碎片化家财险产品来满足旅游者的完整风险保障需求,尽可能发挥更多方面的风险保障功能,将一定会成为未来旅游保险市场的主流趋势。

(五)家财险++民生保险,政府建立灾害救助体系的一种全新模式

近年来,尽管社会保障体系不断完善,然而,一旦发生重大的天灾人祸,老百姓往往不堪重负,甚至重新返贫的现象也时有耳闻。为完善灾害的救助模式,很多地方政府也开始探讨将商业保险引入灾害救助领域,由政府购买商业保险服务,发挥商业保险在风险转移、损失补偿等方面的作用,协助政府及时妥善处理各种重大灾害事故,这就是常说的政府部门“民生保险”项目。

这些民生保险的方案中,其保障责任范围涵盖了自然灾害、意外事故等因素造成的居民房屋及其他财产损失。因此,保险公司可以主动和地方政府洽谈合作,由政府财政出资以向保险公司购买服务的形式,为辖区居民家庭住宅和财产办理家财险,建立政府救助、保险保障、社会救济、自救互救“四位一体”的市场化自然灾害救助机制,既可以有效减轻政府和社会压力,健全和完善灾害救助体系,也为家财险业务发展打开了新局面。

目前,已有地方政府为建档立卡贫困户家庭投保了家庭财产保险和家庭户籍人员意外险,收到了很好的社会效益。

以上,是作者结合当前国内保险市场的主要需求,阐述发展家财险及其产品创新的几大重点方向,以期解决家财险发展的瓶颈,共创国内家庭财产保险的美好明天。