企业股权质押风险管理研究

2019-05-25杜琳

杜琳

(立信会计师事务所(特殊普通合伙)浙江分所,浙江 杭州 310016)

随着资本市场的不断发展与完善,控股股东的融资需求也与日俱增,股权质押凭借着手续简便、流动性好等优点成为一大热门融资方式,因此研究其可能带来的风险便存在着一定的现实研究意义。

股权质押是指出质人,即股票持有人,以其所拥有的股权作为质押标的物向金融机构申请贷款或为第三方贷款提供担保的行为。近年来,因其存在操作方便、流动性较好、融资金额较大等优点而迅速发展,并成为上市公司控股股东所热衷的融资渠道之一。此外,银行、证券公司等金融机构作为质权人接受股权质押后为出质人提供贷款,在出质人无法履行合同时,有权转让、出售该部分股权来保障自身的经济利益。因此,股权质押作为一种融资方式有其独有的灵活性。

1995年颁布的《担保法》中首先确立了中国的股权质押担保制度,2007年实施的《物权法》再次明确了股权可被质押。发展至今日,股权质押在我国资本市场上非常常见。根据东方财富网数据统计,截止到2018年11月30日,共有3459家上市公司股东利用股权质押进行融资,质押总市值达到4.53万亿元,质押总股数也高涨至6403亿股,同比2017年高出14.89%。其中,共有146家上市公司的质押股数占公司总股本的比例超过50%,排名首位的银亿股份更是质押了占公司总股本82.39%的股权。由此可见,我国上市公司股权质押比例和发生频率都比较高。

一、股权质押风险的前期研究回顾

从股权质押融资的效果上来看,Chen和Hu(2001)认为公司价值与股权质押之间的关系会受到所处经济环境的影响。在经济景气好时,两者之间呈正相关;而当经济不景气时,股权质押行为将会造成公司价值的下跌。而Singh(2017)则在质押融资的用途上分类,认为以个人贷款为目的股权质押会增强控股股东对公司价值侵占的动机;但为了企业贷款进行的股权质押为公司提供了外部融资渠道,有利于提升公司价值。

就质权人而言,龚俊琼(2015)和李永伟(2007)指出大股东利用股权质押将股权贬值的风险转移给了质权人,当股价下跌时他们可以选择将股权转让出去,使质权人承担相应损失。

郑国坚、林东杰、林斌(2014)认为大股东将股权质押后便无法将股权用于其他融资交易方式,从而对自身财务能力造成一定约束。

二、股权质押现状分析

1995年实施的《担保法》确立了中国的质押担保制度,明确了依法可以转让的股份、股票可被质押。近年来,得益于我国政策的支持,股权质押融资被大范围推广开来,成为更多股东所青睐的融资方式。质权人的选择也很多样,包括证券公司、银行和信托公司等金融机构,其中67.72%的交易的质权人都是各证券公司。除此之外,近几年我国选择股权质押融资的上市公司数量、质押总股数与总市值都在飞速增长,2017年质押公司数量较2016年增长14.55%,2016年质押总股数较去年同期增长49.97%,2015年股权质押总市值更是较2014年增长了91.09%。由此可见,股权质押在我国发展稳健且迅速。

从行业方面来看,2018年上市公司平均股权质押比例排名前五的行业分别是珠宝首饰行业、园林工程行业、贵金属行业、包装材料行业和文艺商品行业,且选择股权质押融资的上市公司数量在各行业间均呈现稳步增长的趋势。

其中,园林工程行业在采取股权质押融资的全行业上市公司中平均质押比例排名第二,质押公司数量也较多,说明园林工程采取股权质押融资的可能性更大。控股股东在选择股权质押融资时,能在快速取得大量借款的同时保有自身对企业的控制权,继续参与企业的经营决策,是控股股东偏好这一融资方式的根本原因。

三、案例分析

(一)情况介绍

北京东方园林环境股份有限公司(简称:东方园林)成立于1992年,属于园林工程行业,是一家集园林设计、施工、苗木、养护全产业链发展的环境景观建设公司,下辖景观设计、景观工程、主题公园和特效景观、苗木、养护运营、生态等多个业务板块,且拥有EDSA-东方、东方利禾、东方艾地、东联设计四个著名设计品牌。东方园林于2009年11月27日在深圳证券交易所上市,成为了中国园林第一股。

截止至2018年12月31日,东方园林总股本为268546.2万股,其中有限售条件股份为105702.74万股,占总股本的39.36%,无限售条件的162843.46万股均为人民币普通股,占总股本的60.64%。截至当年年底,东方园林前十大股东持股情况如下表1所示,公司前十大股东共持股162177.38万股,占公司总股本的60.39%。企业第一大股东何巧女与第二大股东唐凯为夫妻关系,两人共持有118486.58万股权,占公司总股本的44.13%,是公司的实际控制人。两人所持股权中有98935.42万股为限售股,占二人所持股权的83.50%,这部分股权将不能随意转让出售。因此,本文将何巧女与其一致行动人唐凯视为东方园林控股股东,对公司的经营决策起到重大影响。

东方园林控股股东于2011年12月进行了第一笔股权质押,将5644万股权质押给陕西省国际信托股份有限公司,并于2013年6月解除质押。接着便开始频繁使用股权质押融资,现整理出控股股东于2011-2018年间累计发生的数次股权质押,及各年末时点的质押比例如下表2所示:

表2 :东方园林2011-2018年间控股股东股权质押累计发生情况明细图

分析发现,东方园林控股股东质押的股权数量及笔数都在逐年升高。2013年为第一个质押高峰,控股股东于当年前后共质押十余笔股权,累计达3.2亿股,占其所持股权的81.63%,占公司总股本的47.82%,可能与公司当年发布主营业务公告中提到的市政项目需要垫资且结算时间长有关。从2015年开始,控股股东便进行大量股权质押,2016年更是在经过55笔质押后,全年累计质押股数高达10.33亿股,质押目的包括个人融资与公司融资。2018年开始,股价下跌至接近平仓线,控股股东为了避免被强制平仓而不断补充质押。截至2018年年底,控股股东还有10.96亿股权处于质押状态,占其所持股权的92.51%,占公司总股本的40.82%,如此高的质押比例会导致控股股东在股价持续下跌时无法继续补充资金而面临平仓风险。

(二)案例分析

从股权质押的原因分析,东方园林控股股东质押是因为三个方面的需求:个人融资需要、补充公司营运资金以及补充质押。但是不断加大的股权质押融资带来了如下风险:

1、质押人陷入现金流危机的风险

东方园林控股股东利用股权质押融资的动因之一是公司主营的项目需垫资开工且回款时间长,导致公司有着超高的应收账款与负债金额。同时,一年45笔订单带来的高额垫付款项使公司急需经营资金来解决经营困境。在资金高度紧缺且各种融资渠道都被堵死时,控股股东迫不得已选择了股权质押融资(艾大力、王斌,2012)。但由于PPP项目没有具体回款时间且坏账率高,使公司的经营现金流将无法及时得到缓解,控股股东也没有能力将股权解除质押。甚至当股价下跌至平仓线时触发的追加保证金要求,会和被股权质押融资行为加大的杠杆化风险,以及迟迟补充不上的运营资金,三者一起使控股股东自身财务状况受到约束,偿债能力受到冲击,从而深陷在现金流危机中。

2、被质押股权的平仓风险

一般来说,当被质押的股票价格急剧下跌时,控股股东所持股权价值下降,往往还伴随着被质押股票的平仓风险。国金证券研究所分析指出,当股价下跌至预警线时,一般要求出质人在2天内追加股票或现金补仓,不补将按天收取18%年利率的罚息。若股价继续下跌至平仓线,则会要求出质人赎回股票或将股票强行卖出。因此控股股东需时刻关注股票价格的波动情况。

据统计,东方园林在2018年共发生了26次控股股东股权质押,数量累计达到4.17亿股,且作为控股股东之一的何巧女在2018年年末将其所持股权的99.93%都质押了出去。如此高的质押比例,说明控股股东剩余可用于补充质押的股权较少,当股价下跌至警戒线时可能无法及时补充质押,从而面临巨大的平仓风险。

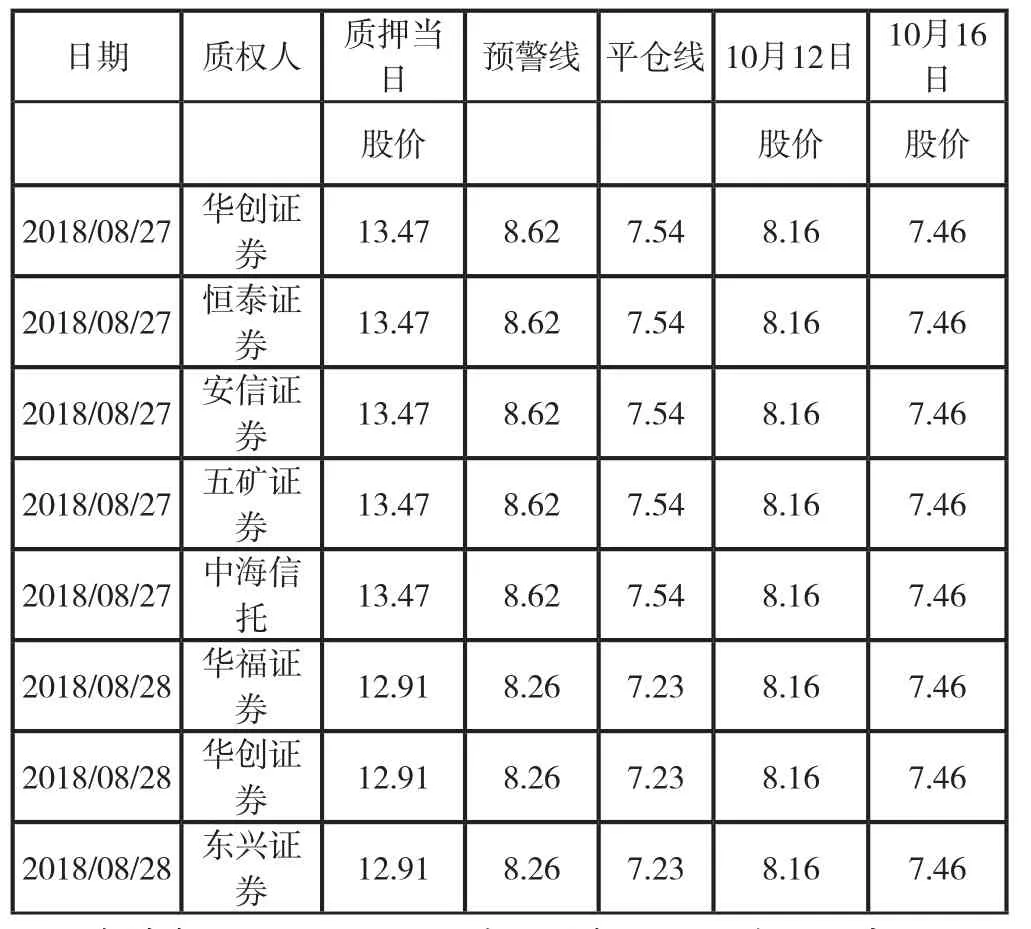

东方园林于2018年5月25日发布公告称因筹划发行股票购买关联方资产而开始停牌,一周前的股价从5月16日19.49元/股的收盘价跌到了5月24日的14.97元/股。在发布2次继续停牌公告后,于8月发布当月27日复牌的公告,并于复牌当日用股权给多家证券公司补充了质押。现根据公司发布的质押公告与东方财富网数据,整理出了复牌后两日内控股股东补充质押的预警线与平仓线情况如下表3所示:

表3 :2018年8月复牌后控股股东补充质押明细表

由上表3可知,东方园林2018年8月27日复牌后股价为13.47元/股,当日补充的几笔质押的警戒线为8.62元/股,平仓线为7.54元每股。28日补充质押的警戒线为8.26元/股,平仓线为7.23元每股。但复盘后两个月内股价持续走低,于10月12日降到了8.16元/股,使得补充的这8笔质押全部触碰到了预警线,8月27日补充的6笔质押也于10月16日触及平仓线,存在着被强行平仓的风险。

四、结论及建议

股权质押于1995年在《担保法》中首次出现后,因存在融资过程方便快捷、不改变股东持股地位、为股东开拓新的融资渠道等优势而迅速发展,成为各控股股东所青睐的融资方式之一。一般控股股东会在外部融资渠道都被切断时选择股权质押融资,东方园林的控股股东也是如此。面对着短缺的现金流与过高的应收账款和负债,控股股东迫不得已选择了股权质押融资来填补资金的缺口。但后续如果经营情况得不到改善,现金流入得不到保障的话,一味地将股权进行质押并不能解决问题。甚至当质押比例过高时,控股股东面对股价下跌至预警线时触发的追加保证金的要求将束手无策,从而使自身深陷现金流危机。

本文的建议是:优化企业内部管理,加强现金流控制;股权质押前必须充分评估风险的可能性以及风险强度,评估企业的抗风险能力;加强政府有关的监管制度,规范企业信息披露。