中国联通混合所有制改革绩效分析

2019-04-25邓文伟胡清滢

邓文伟 唐 倩 胡清滢/ 文

近几年,政府为了提高民生质量,不断对通信行业提出新要求,2017 年的《政府工作报告》提出:网络提速降费要迈出更大步伐,年内全部取消手机国内长途和漫游费。2018 年《政府工作报告》提出:“取消流量‘漫游’费,移动网络流量资费年内至少降低30%。”工信部要求2019 年1 月1 日开始在全国正式提供手机卡异地销户服务,政府的高要求一方面惠及人民群众的生活,另一方面也对通信行业的经营产生了一定压力。中国联通对4G 发展的轻视,浪费了在3G 时代积累的优势,客户流失严重。企业自身战略定位的错误,以及外在的政府压力等多方面因素,导致中国联通的经营状况严重恶化,虽然中国联通仍属于“世界500 强企业”,但是近几年排名在不断下降。为了改变现状,中国联通于2017 年8 月公布混合所有制改革试点方案,希望通过混改“起死回生”。

一、中国联通混合所有制改革动因分析

(一)搭建新的融资渠道,缓解企业财务压力

中国联通在进行混合所有制改革以前,企业负债一直处于较高的水平,并且呈现一种不断上升的趋势。中国联通通过进行混合所有制改革,引入新的民间资本作为自有资本,提升权益资本比重,利用该部分筹资偿还部分债务,降低债务比重,最终改善公司的财务状况,在缓解公司偿债负担的同时,也为公司注入了新的活力。

(二)规范公司治理结构,充分发挥董事会职能

混改前的中国联通,拥有大多数国有企业共有的缺陷,即企业产权不清晰、治理结构不完善。通过混改,引入非国有投资者,可以达到股权结构优化的目的,国有企业的相互重组或投资无法改变国有法人股一家独大的局面,而引入公众股东虽然可以增强市场监督力度和透明度,但国有资本仍会维持控股地位,且中小投资者对公司治理的影响程度不及战略投资者。战略投资者作为国企新的股东主体,通常以派遣管理人员并加入董事会的方式参与日常经营管理,可以有效促进国有企业建立科学决策、股权制衡以及相互监督的现代公司治理体制。

(三)引入战略投资者,达成战略联盟

战略投资者区别于普通的中小投资者,特点是资金较大,持股时间较长,战略投资者派出优秀的管理人员积极参与公司治理,提升了被投资公司的管理水平,同时战略合作也为双方提升了知名度,增加了业务量。中国联通混改吸引了与其在战略上具有协同效应的战略投资者,这其中主要包括互联网公司,如百度、阿里巴巴、腾讯等,联通通过和互联网巨头公司合作打造互联网卡,采用成本领先战略,通过廉价的资费,提升自身的竞争力,扩大市场份额;除了互联网公司外还有资金雄厚的金融集团、国内领先的产业基金以及产业链垂直行业的领导者。为实现战略投资者的引进,中国联通主要采用定增以及老股转让相结合的方式。

二、混合所有制改革对中国联通绩效的影响

(一)对盈利能力的影响

盈利能力是指企业获取利润的能力,本文主要选择采用净资产收益率、毛利率等相对数进行评估。

表1 2013-2017 年中国联通公司财务数据

本文选择2013 年到2017 年中国联通财务报表进行分析,由表1 可以看出,在2017 年中国联通进行混改后,毛利率的变化幅度不大,但仔细观察,在混改前两年毛利率都是下降,在混改的当年(2017 年)毛利率有所回升,说明混改将毛利率下降的趋势扭转为上升。这一部分的上升应归功于混改引入了互联网战略投资者,增加了用户量,进而提升了收入。再分析净资产收益率的变化情况,净资产收益率在2016 年突然呈现滑坡,之后一年(2017)有出现回升,回升幅度较大,但是由于前一年下降幅度过大,导致2016 年的基数过小。为了进一步分析净资产收益率大幅度下降的原因,本文采用了杜邦分析法:

由上表可以看出2014 年到2015 年,净资产收益率出现了小幅度的下降,而到2016 年仍然呈现下降趋势,说明2015 年和2016 年的经营状况都在恶化。因此,本文以2014 年为基础对2016 年的净资产收益率下降进行分析,进而找到净资产收益率下降的原因。

通过杜邦分析可知,2016 年净资产收益率出现明显下降最主要的原因是销售净利率的大幅度下降,销售净利率下降导致2016 年净资产净利率下降了5.06%。而销售净利率下降的主要原因是2016 年营业成本提高,但营业收入却较之前下降了,由此导致2016 年营业利润相比之前出现大幅度的下降。再分析中国联通进行混改之后的财务数据,将财务报表中2017 年的数据和2016 年进行对比,可以看出2017 年收入小幅度上涨,但是营业成本下降幅度较大,所以销售净利率有小幅度的上升,即可以证实混改后中国联通经营状况得到了较好的改善,所以净资产收益率小幅度增长。混改前后中国联通毛利率也呈现类似的变化,同样也是受销售净利率的影响。

(二)对偿债能力的影响

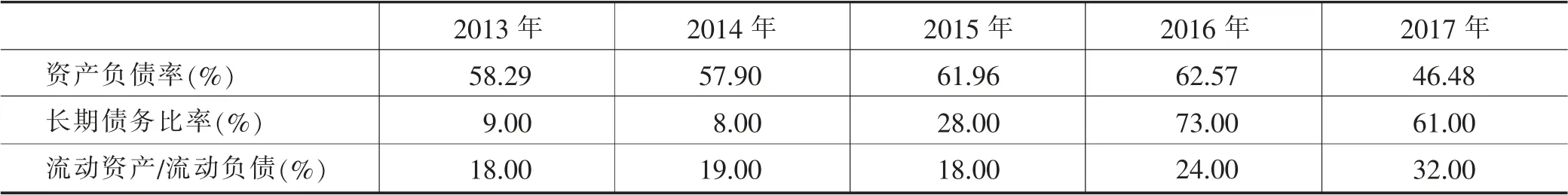

偿债能力是指企业偿还债务的能力,通常涉及企业的可变现资产和负债总额。经过初步分析,本文选择短期偿债能力指标流动比率以及长期偿债能力指标资产负债率与长期债务比率来对混改前后联通的偿债能力进行对比分析。

表2 2013-2017 年中国联通公司偿债能力

从表2 可以看出,从2013 年到2016 年中国联通的资产负债率是呈上升趋势的,而在2017 年有较大幅度的下降,长期债务比率也表现出了相同的趋势,在混改前比率不断增加,特别是2016 年,长期债务比率是上年的2.6 倍,而2017 年长期债务比率上涨的趋势不仅得到了遏制,还下降了12%,这证明,中国联通通过混改,吸收非国有资本,用以偿还部分债务,降低了偿债压力,提升了长期偿债能力。再对流动比率进行分析,在混改前,联通的流动比率一直维持在较低的水平,2016 年小幅度上升,2017 年混改后,流动比率得到了进一步的增长,表明企业的短期偿债能力得到了进一步增强。综上所述,不论是从长期偿债能力角度分析还是从短期偿债能力角度进行分析,都表明混合所有制改革对企业偿债能力的提高有着显著的作用。

(三)对市场份额的影响

联通在2016 年年中基站规模超60 万站,人口覆盖率达到90%,信号质量和网络速率得到持续提升。截至2017 年12 月底,中国联通4G 基站达到85.2 万个。2014 年至2016 年用户数量累计增长1 亿,在2017 年暴涨7000 万用户,2018 年11 月底,联通宣布移动用户数量累计达3.13 亿户。在混合所有制改革之后,联通公司致力于改善信号状况,同时通过有效的营销策略,市场份额方面确实取得了较大的进步,但是第四代移动通信技术已经商用近4 年,未入网的用户比例较低,联通混改初期能取得这么大的成绩,已经实属不易,但是发展前景仍然不明,主要因为市场已经饱和,难以发展新用户,并且5G 时代的来临也意味着通信行业面临重新洗牌。

三、结语

中国联通混改能更好地融合国有资本和非国有资本的优势,更好地促进企业发展。通过对中国联通混改的研究与分析,已经证明混合所有制改革确实改善了中国联通的经营状况,但是对比2018 年11 月份中国联通和中国移动的4G 用户净增数,前者149.9 万,后者413.2 万,可以看出中国联通的竞争力仍然较弱,增长遇到了瓶颈,应当以未入网的人群作为目标,集中发展这部分人群为客户,因为对比移动,中国联通的竞争劣势仍然明显,很难将移动的客户吸引进联通。总而言之,目前中国联通混合所有制改革的深度与力度仍然不够,并没有真正地扭转联通的竞争劣势,所以需要加大中国联通混合所有制改革的力度,进行更深入的改革。混合所有制改革并不只是股权的改革,而是企业整体的一个改革。混合所有制改革需要做到充分利用民营企业在经营管理方面的优势,提升中国联通的竞争力,同时抓住5G 的机会,迎难而上,让中国联通做大做强。