世界乳业生产及贸易格局分析

——兼论中国乳业国际竞争力

2019-04-01姜冰曹亚楠徐雅楠窦畅赵玥

姜冰,曹亚楠,徐雅楠,窦畅,赵玥

(东北农业大学经济管理学院,哈尔滨150030)

0引 言

乳业是我国是农业产业中开放程度较高的产业,中国已签署自贸协定14个,涉及22个国家和地区,不断开放的国际市场在为我国奶业发展创造有利的贸易条件的同时,势必会对我国乳业产生不同程度的压力与冲击。面对乳制品国际贸易长期保持高速增长的态势,准确把握行业发展态势及国际市场动态,积极应对乳业贸易对我国奶业健康、持续、长期发展的影响。

1 国际乳业现状

1.1 奶牛养殖

1.1.1 全球奶牛存栏量呈上涨态势,发展中国家奶牛存栏基数大,涨幅优于发达国家或地区

全球奶牛存栏数从2000年的2.19亿头上涨至2015年的2.82亿头,复合年均增长率1.72%。据IFCN数据统计,不同原料奶主产国(地区)发展态势存在差异。2000-2015年,印度、欧盟、巴西、中国和巴基斯坦的奶牛存栏量均高于1000万头,其中,印度、巴西和中国三大发展中国家奶牛存栏量总体呈上涨趋势,欧盟和巴基斯坦的奶牛存栏量总体呈下降趋势;美国、俄罗斯、墨西哥、土耳其、新西兰、乌克兰、阿根廷和澳大利亚等八个国家的奶牛存栏量均高于100万头,其中,美国、墨西哥、土耳其和新西兰的奶牛存栏量总体呈上涨趋势,俄罗斯、乌克兰、阿根廷和澳大利亚的奶牛存栏量总体呈下降趋势。

1.1.2 全球牛奶产量涨幅优于奶牛存栏量,亚洲地区涨幅最快,发展中国家牛奶产量基数略大,涨幅优于发达国家或地区

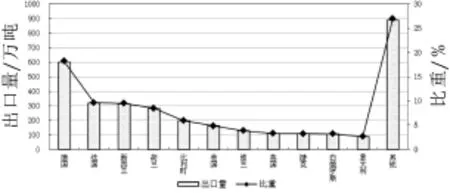

全球牛奶产量从2000年的4.93亿t上涨至2015年的6.74亿t,复合年均增长率2.11%。全球牛奶产量主要分布在亚洲、欧盟与中北美洲及加勒比地区,其牛奶总产量占全球的71.36%。亚洲地区牛奶产量比重从2000年的19.30%上涨至2015年的29.26%,南美洲和非洲地区产量略有上升,其他地区均有不同程度的下降。据IDF和IFCN数据统计,不同国家(地区)的牛奶生产存在差异。2000-2015年,欧盟、美国和印度牛奶产量始终位于全球前列,欧盟牛奶产量维持在1亿t以上,三个地区的牛奶产量总体呈上涨态势;2015年中国、巴西、俄罗斯、新西兰、土耳其、巴基斯坦、墨西哥、阿根廷和乌克兰等九个国家的牛奶产量均高于1000万t,其中,中国牛奶产量涨幅最显著,复合年增长率为10.61%,见图1。

图1 2000-2015年全球奶牛养殖变化情况

1.2 奶制品贸易

1.2.1 全球奶制品贸易呈上涨态势,干乳制品涨幅态势劣于液态奶

干奶制品贸易量由2000年的1182.26万t上涨至2016年的1893.85万t,复合年均增长率为2.99%;其中,2000-2015年干奶制品贸易量平稳增长,复合年增长率为6.54%,2016年干奶制品贸易量下降,同比下降3.47%。全球干奶制品贸易中,奶粉和奶酪占比最大,涨幅态势高于其他干乳制品(炼乳、乳清和奶油)。液态奶贸易量的发展态势与干奶制品发展态势类似,由2000年的808.53万t上涨至2016年的1365.88万t,复合年增长率为3.33%;其中,2000-2015年液态奶贸易量平稳增长,复合年增长率为8.47%,2016年液态奶贸易量下降,同比下降11.83%。全球液态奶贸易以鲜奶为主,贸易量呈上涨态势,各类液态奶出口量基数小,见图2。

图2 2000-2016年全球奶制品贸易量变化情况

1.2.2 全球奶制品贸易的主要供应国是德国、法国、新西兰、荷兰和比利时,全球奶制品主要需求国主要分布在欧洲和亚洲,欧盟成员国居多

2016年,德国、法国、新西兰、荷兰和比利时等五个国家的奶制品供应总量占全球奶制品贸易供应量的51.85%。其中,德国是全球最大的奶制品供应国,出口量为600.71万t,比重为18.25%;法国、新西兰、荷兰和比利时是全球第二、第三、第四和第五大供应国,比重分别为9.64%、9.49%、8.53%和5.95%;接下来依次是美国、波兰、英国、捷克、白俄罗斯和意大利,其奶制品供应量均超过80万t。以上十一个国家的奶制品供应总量占全球奶制品贸易供应量高达73.02%。2016年,奶制品供应总量超过100万t的国家有8个。其中,德国是全球最大的奶制品需求国,进口量为450.69万t,比重为13.72%;意大利、荷兰、比利时和中国是全球第二、第三、第四和第五大需求国,比重分别为8.92%、7.58%、7.07%和5.95%;接下来依次是法国、英国和俄罗斯,其奶制品需求量均超过100万t。以上八个国家的奶制品需求总量占全球奶制品贸易需求量达到55.06%,见图3。

图3 2016年全球奶制品贸易主要供应国分布

图4 2016年全球奶制品贸易主要需求国分布

2 中国奶业现状

2.1 奶牛养殖

2.1.1 中国奶牛存栏量呈上涨态势,增速放缓

奶牛(全群)存栏数从2000年的489万头上升至2016年的1 413万头,复合年增长率为6.86%,同比减少6.24%。2000-2005年是中国奶业快速发展的阶段,奶牛存栏数涨幅较快,复合年增长率为19.98%,随着饲料成本不断增加,奶制品质量安全事件频发,奶牛养殖业发展进入转型期,行业市场集中度越来越高,劣质奶牛淘汰步伐加快,散户陆续退出奶牛养殖行业,导致2006-2016年间奶牛存栏数涨幅平缓,复合年增长率仅为6.40%,见图5。

图5 2000-2016年中国奶牛(全群)存栏数

2.1.2 中国牛奶产量呈上涨态势,增速放缓

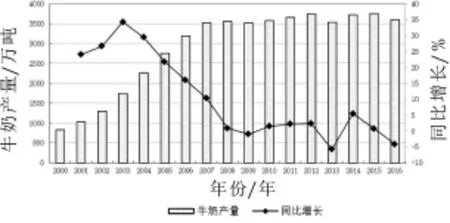

牛奶产量从2000年的827万t上升至2016年的3602万t,上涨3.36倍,复合年增长率为9.63%。2000-2007年,牛奶产量的复合年增长率为23.01%,2008-2016年,随着奶牛存栏数减少,牛奶产量增速放缓,复合年增长率仅为0.16%,尤其是2013年,国内不利天气导致原料奶产量进一步下降,见图6。

图6 2000-2016年中国奶牛(泌乳牛)产奶量

2.2 奶制品贸易

2.2.1 中国奶制品进口量呈上涨态势,出口量呈下降态势,贸易逆差加大

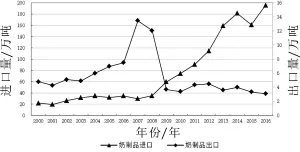

中国奶制品进口量由2000年的21.89万t上涨至2016年的195.57万t,上涨7.93倍,复合年增长率达14.67%。2014-2015年,乳制品进口出现小幅下降,主要是由于2013年国内奶牛存栏数量突降加之受不利天气影响,原奶产量骤减,导致国内进口大包粉速度加快以缓解供需不平衡状况。2014年,国内奶业在第二季度恢复产量时,高库存已经成为国内奶制品企业及进口商亟待解决的严峻问题。中国乳品市场在2014年下半年和2015年全年进入去库存化阶段,进口量急剧减少。乳制品进口量自2016年开始增加,同比增长21.38%。中国奶制品出口量由2000年的4.80万t波动下降至2016年的3.08万t,复合年增长率为-2.73%。“三聚氰胺”事件后,奶制品进口量大幅上涨、出口量大幅下降,2008-2016年奶制品进口量和出口量的复合年增长率分别为23.95%~15.68%,贸易逆差由17.09万t上升至192.49万t,见图7。

图7 2000-2016年中国奶制品进出口贸易情况(除婴幼儿乳粉)

2.2.2 中国奶制品进口以干乳制品为主,基数大,呈上涨态势,涨幅态势劣于液态奶奶制品进口,奶制品主要来源地为新西兰、美国、澳大利亚和欧盟等地

干奶制品进口量由2000年的20.14万t上涨至2016年的130.06万t,复合年增长率为12.36%;其中,2000-2007年干奶制品进口量平稳增长,2008-2016年干奶制品进口量大幅增长,复合年增长率分别为5.54%和18.14%。中国干奶制品进口以奶粉和乳清为主,基数大,呈上涨态势,涨幅态势劣于其他干乳制品(奶酪、奶油和炼乳)。干奶制品的主要来源国是新西兰和美国,2016年中国从两国进口干奶制品总和占中国干奶制品进口总量的比重达72.09%。液态奶进口量的发展态势与干奶制品发展态势类似,2000-2016年复合年增长率为25.41%;其中,2000-2007年液态奶进口量出现小幅下降,复合年增长率为-16.63%;2008-2015年液态奶进口量出现大幅上涨,复合年增长率达72.64%。中国液态奶进口以鲜奶为主,基数大,呈上涨态势,涨幅态势优于酸奶。液态奶主要进口来源国是德国、新西兰、法国和澳大利亚,其中,德国份额最高,2016年中国从德国进口液态奶的总和占中国液态奶进口总量的比重达35.40%,见图8。

图8 2000-2016年中国奶制品进口情况

2.2.3 中国奶制品出口基数小,呈下降态势,液态奶出口态势优于干奶制品,奶制品出口主要目的地是亚洲

2000-2016年,中国干奶制品和液态奶出口量复合年增长率分别为-5.78%和-1.38%。2000-2007年奶制品出口量平稳增长,干奶制品和液态奶出口量复合年增长率分比为24.16%和6.89%。随着“三聚氰胺”事件爆发,2008年之后干奶制品和液态奶出口量出现不同程度下跌,复合年增长率降为-26.25%和-6.19%,干奶制品出口下跌较为明显。中国干奶制品出口以奶粉为主,呈下降态势,各类干奶制品出口基数小,差距不大,干奶制品主要出口到香港、朝鲜、缅甸、菲律宾等亚洲国家和地区,2016年出口到香港的比重达69.01%。中国液态奶出口以鲜奶为主,呈下降态势,液态奶主要出口到香港和澳门,仅出口到香港的比重达97.89%,见图9。

图9 2000-2016年中国奶制品出口情况

3 中国奶业竞争力分析

3.1 奶业市场竞争力指标选取

3.1.1 奶业国际市场占有率

奶业国际市场占有率(DMS)是指一个国家奶制品的出口总额占世界出口总额的比重,可反映这个国家乳业的国际竞争力或是竞争地位的变化,比值越高,就说明乳业的国际竞争力越强,反之则越弱。奶业国际市场占有率的公式为:

其中,Xi表示i国奶制品的出口总额;Xw表示世界奶制品的出口总额。

3.1.2 奶业贸易竞争力指数

奶业贸易竞争力指数(DTC指数)是一国乳业或奶制品的净出口额与进出口总额之比,该指标可以反映一国奶制品是净进口,还是净出口,以及净进口或净出口的相对规模。贸易竞争力指数的公式为:

其中,Xi表示i国奶制品的出口额;Mi表示i国奶制品的进口额。当DTC<0,表明奶制品出口竞争力较弱,为净进口;若DTC>0,表明奶制品具有较强的出口竞争力,为净出口,DTC值越大,奶制品的国际竞争力越强。

3.2 不同奶制品市场竞争力测算

3.2.1 中国酸奶竞争力综合水平不断提升,但仍处于劣势,与新西兰和欧盟国家存在差距

(1)中国酸奶国际市场占有率极低,落后于部分欧盟成员国、新西兰、美国等发达国家。

从各国酸奶国际市场占有率来看,2016年全球酸奶出口额排名前10位的国家市场占有率高达84%,其中,欧盟成员国占有率超过75%,尤其是德国、法国、比利时,其酸奶出口额一直占据全世界相当份额,中国市场占有率仅为0.039%,仅居全球第56位,同比增长率达到177.498%,远高于其他国家,说明中国酸奶市场占有率正以较快速度提升。

(2)中国酸奶贸易竞争力指数接近于-1,竞争劣势明显,新西兰、希腊、法国具有极强的竞争优势。

从各国酸奶贸易竞争力指数来看,酸奶出口额全球前10位的国家中,除西班牙、波兰、英国和俄罗斯外,其他6国的酸奶贸易竞争力指数大于0,说明这些国家在酸奶贸易中具有较强的国际竞争力。2016年,西班牙酸奶贸易竞争力指数增幅最快,同比增长65.91%,中国酸奶贸易竞争力指数同比增长率仅为2.29%,说明中国酸奶的贸易竞争力依然较弱。

3.2.2 中国鲜奶竞争力综合水平不断下降,竞争劣势显著,远不及新西兰和欧盟国家

(1)中国鲜奶国际市场占有率较低,德国、法国、荷兰和比利时等欧盟国家占据了近一半的鲜奶市场。

从鲜奶国际市场占有率来看,2016年全球鲜奶出口额排名前10位的国家市场占有率达73.38%,德国、法国和荷兰具有较强的国际竞争力,鲜奶国际市场占有率均在10%以上,新西兰鲜奶国际市场占有率同比增长了52.21%,增幅达到最高;2016年,中国鲜奶仅占有0.31%的国际鲜奶市场,居全球30位,且市场占有率下降5.23个百分点。

(2)中国鲜奶贸易竞争力指数接近于-1,竞争劣势,新西兰、欧盟国家具有极强的竞争优势。

从鲜奶贸易竞争力指数来看,鲜奶出口额全球前10位的国家中,除比利时外,其他9国国的鲜奶贸易力竞争指数均大于0,鲜奶商品上具有较强的竞争优势。中国鲜奶贸易力竞争指数为-0.94,处于鲜奶市场竞争劣势。2016年,新西兰的贸易竞争力指数最高,为0.97,西班牙涨幅较大,同比增长57.48%,其余国家波动幅度较小,中国鲜奶贸易竞争力指数同比下降3.68%,贸易竞争力依旧较弱。

3.2.3 中国奶粉竞争力综合水平不断提升,国际地位显著提高,进口依存度缓慢下降

(1)中国奶粉国际市场占有率较低,新西兰占有1/3的全球奶粉市场,美国、澳大利亚和部分欧盟国家也占有一定的市场份额。

从各国奶粉国际市场占有率来看,全球奶粉出口额排名前10位的国家市场占有率达75.64%。新西兰、美国、德国和荷兰占据了全球50%以上的市场份额,其中,新西兰奶粉市场占有率高达30.69%。中国奶粉市场占有率为0.12%,全球排名37位,但同比增长率高达71.02%,远高于全球前10位的国家,说明中国奶粉国际市场地位不断加强

(2)中国奶粉贸易力竞争指数接近于-1,竞争劣势愈加明显,新西兰、美国、澳大利亚、白俄罗斯、乌拉圭和阿根廷贸易竞争力较高,且高于欧盟主要国家。

从奶粉贸易竞争力指数来看,全球奶粉出口额排名前10位的国家,其贸易竞争力指数均大于0,其中,阿根廷、新西兰、白俄罗斯、乌拉圭四国的贸易竞争力指数超过了0.9,前10位国家中,新西兰、美国、乌拉圭和阿根廷的贸易竞争力指数呈增长态势,阿根廷奶粉贸易竞争力指数涨幅最快,同比增长1.22%,具有显著的竞争优势。中国奶粉贸易力竞争指数为-0.98,中国奶粉贸易逆差显著,竞争力较低,但贸易竞争力指数呈现涨幅,同比增长0.71%。

3.2.4 中国炼乳竞争力综合水平较低,国际地位不断增强,进口依存度较高

(1)中国炼乳国际市场占有率较低,欧盟成员国和南美洲国家占据了大部分炼乳市场。

从炼乳国际市场占有率来看,全球炼乳出口额排名前10位的国家炼乳市场占有率为77.37%,荷兰、德国和比利时市场占有率较高,均超过15%。前10位国家中,仅荷兰和马来西亚炼乳国际市场占有率呈现负增长,澳大利亚炼乳国际市场占有率涨幅高达76.46%,中国炼乳市场占有率仅为0.27%,全球排名第32位,同比增速达45%,远高于其他国家。

(2)中国炼乳竞争力指数为负数且呈现负增长趋势,白俄罗斯、马来西亚和秘鲁等国家在炼乳上具有极强的竞争优势。

从炼乳贸易竞争力来看,全球炼乳出口额排名前10位的国家,除法国和阿联酋外,其他8国炼乳贸易竞争力指数均大于0,具有较强的竞争优势,澳大利亚贸易竞争力指数同比下降幅度最大,为-23.41%,比利时与法国上升幅度最大,均在25%左右。中国炼乳贸易竞争力指数为-0.754,且呈现负增长,贸易竞争力较弱。

3.2.5 中国乳清竞争力综合水平极低,缺乏国际市场地位,进口依存度极高

(1)中国乳清国际市场占有率极低,美国、法国、新西兰和德国市场份额较高。

从乳清国际市场占有率来看,全球乳清出口额排名前10位的国家,国际市场占有率达80.12%,其中,美国、法国、新西兰和德国的国际市场占有率始终较高,已经占据了全球50%以上的乳清市场。美国、德国、波兰、爱尔兰乳清国际市场占有率呈现负增长,丹麦波动较大,同比增长率达46.43%。尽管中国乳清国际市场同比增长率高于前10位国家,达285.79%,但仅占据全球不足0.01%的市场份额,全球排名54位,竞争力极低。

(2)中国乳清贸易力竞争指数趋近于-1,竞争劣势尤为突出,新西兰和丹麦贸易竞争优势较为明显。

从乳清贸易竞争力指数水平来看,全球乳清出口额排名前10位的国家,除荷兰和英国外,其他8国乳清贸易竞争力指数均大于0,竞争优势明显。意大利贸易竞争力指数上升幅度最大,丹麦紧随其后为89.20%,美国、法国、德国、荷兰、波兰乳清贸易竞争力指数同比下降。中国乳清贸易竞争力指数始终在-0.9以下,2015年甚至为-1,中国乳清贸易完全不具有竞争力。

3.2.6 中国奶油竞争力综合水平极低,缺乏国际市场地位,贸易发展态势不佳

(1)中国奶油国际市场占有率较低,新西兰、荷兰、爱尔兰和比利时市场份额较高。

从奶油国际市场占有率来看,全球排名前10位的国家占据了全球86.52%以上的奶油市场,其中,新西兰和荷兰、爱尔兰、比利时等欧盟国家奶油市场占有率较高。中国奶油国际市场占有率较低,2016年仅为0.051%,排名全球第41位,同比降幅13.89%,在奶油市场竞争中处于劣势地位。

(2)中国奶油贸易力竞争指数较低,竞争劣势明显,新西兰、爱尔兰和白俄罗斯竞争优势明显。

从奶油贸易竞争力指数水平来看,全球奶油出口额排名前10位的国家,除法国和英国外,其他8国贸易竞争力指数均大于0,具有明显的竞争优势,其中,新西兰、爱尔兰和白俄罗斯的贸易竞争力指数均超过0.9,贸易逆差显著,波兰的贸易竞争力指数下降最多,达到-12.63%,而比利时贸易竞争力指数同比上升最为明显,高达695.62%。中国的奶油贸易竞争力指数为-0.97,竞争劣势显著,且中国奶油贸易竞争力指数同比负增长,奶油市场不具备国际竞争力。

3.2.7 中国奶酪竞争力综合水平极低,缺乏国际市场地位,贸易逆差愈加显著

(1)中国奶酪国际市场占有率极低,德国、法国、比利时等欧盟国家市场占有率较高。

从奶酪国际市场占有率来看,全球排名前10位的国家占据了全球75.52%的奶酪市场。其中,德国、荷兰、法国和意大利等欧盟成员国占据了大部分的市场份额,除美国外,其余国家奶酪国际市场占有率均呈现同比增长,白俄罗斯和意大利上升幅度较大且接近,分别为12.94%和11.35%。2016年,中国奶酪市场占有率不足0.1%,全球排名第70位,同比降低8.86%,竞争力薄弱。

(2)中国奶酪贸易竞争力指数接近于-1,竞争劣势显著,新西兰、白俄罗斯具有极强的竞争优势,欧盟贸易竞争力较强。

从奶酪贸易竞争力水平来看,全球奶酪出口额排名前10位的国家,除德国、美国和比利时外,其他7国奶酪贸易竞争力指数均大于0,具有竞争优势。其中,新西兰和白俄罗斯的指数较高,两年均超过0.9,竞争优势明显,德国和美国贸易竞争力指数下降幅度最大,意大利以29.84%的同比增长率略有上升。中国奶酪贸易力竞争指数为-0.99,且处于同比负增长,国际竞争劣势增大。

4 政策建议

4.1 推进奶牛标准化适度规模养殖

奶牛的标准化生产和规模化经营,能在控制保障牛奶质量安全的同时提高劳动生产率,提升经济效益。首先,加快推进奶牛养殖基地建设规模化,综合资源禀赋、环境条件、资金实力、管理能力以及龙头企业的服务半径等元素,以因地制宜,因时利导为建设原则,在确定奶牛养殖基地的合理规模基础上,引导散户或小规模的奶牛养殖场(户)组建奶牛合作经济组织或规模化奶牛场,鼓励支持将股份制经营方式应用于奶牛养殖场(小区)和奶农合作社运营中,采取包括现代园区、家庭牧场、专业大户在内的多种发展形式,使其成为乳制品加工企业的组成部分或原料基地,对于自建规模化奶牛养殖基地的企业或个人,政府应提供贷款担保;其次,大力推行标准化养殖技术规范,管理部门要从养殖牧场建设、管理标准化、奶牛入区标准、奶牛饲养技术标准、奶牛疫病防疫标准、奶牛品种改良标准、奶牛合理饲料粮生产标准等方面,着力实现奶牛标准化养殖生产技术规范的制定与完善;第三,加强饲草饲料基地建设,在奶牛饲养区大力推广种植紫花首蓓及其他豆科牧草等营养丰富、适应性好、经济安全和方便环保的优质粗饲料,提高饲料利用效率;第四,积极扶持奶牛养殖业的专业合作组织发展如奶牛养殖专业生产合作社、奶牛协会等,充分发挥合作组织的奶农利益维护功能、原料乳价格协商功能、奶农生产资料供应功能等三大主体功能,产销关系是合作社与奶农在合作经营中务必结成的稳定关系,该稳定关系可以通过实行订单收购、返利等常规形式,亦可以通过建立风险基金、入股参股等新兴形式与奶农构筑紧密的利益共同体;第五,健全社会化服务体系,从饲草饲料供应,养殖环节的良种繁育、养殖技术与疫病防治指导、流通环节的原料乳收购与贮运以及销售环节的市场分析与预测等方面建立健全服务体系,使奶农或养殖场(户)安心生产而不盲从于市场行情。

表1 2016年全球主要国家奶制品市场竞争力情况

4.2 建立合理的原料奶定价机制

中国原料奶价格主要以乳制品加工企业主导定价,奶农在原料奶价格谈判中缺乏话语权,且中国乳制品的进口依存度极高,受国际原料乳价格影响较大,“奶贱伤农”的现象时有发生,建立原料奶定价机制,有助于确保生产主体的利益均衡。首先,明确“奶牛养殖场(户)+乳制品加工企业+政府”的原料奶定价联合主体,以市场需求为导向,按照“奶业供应链各环节都能获得合理利润且质价相符”的标准来综合考虑奶牛饲养成本、乳制品加工企业成本费用、原料奶流通费用以及淡旺季节生产需求和质量差异情况等因素进行定价;其次,实现原料奶的差异化定价,以满足不同类别乳制品生产为导向,坚持“按质论价”,由原料奶定价联合主体应从微生物、蛋白质、乳脂率等多个指标综合考虑,协同制定不同等级的原料乳质量标准,并以此为依据,制定出差异化的原料奶的价格,既能激励奶牛养殖场(户)生产高品质的原料奶,又能为乳制品加工企业提供“最合适”的原料奶;第三,建立原料奶价格保险机制,原料奶定价联合主体成立原料奶价格风险基金,当面临原料奶价格大幅度波动时,可以启用风险基金用于补贴养殖场(户)和乳制品加工企业。

4.3 培育乳制品加工企业的竞争优势

我国乳制品加工企业的市场集中度较低,且产品交叉重复、科技含量低、创新能力低,国际市场份额有限,影响力不大。面对国际市场的竞争,尤其是面对欧盟取消牛奶配额、中新自贸协定和中澳自贸协定的全面实施,中国乳制品加工企业威胁与机遇并存。首先,提高乳制品加工企业与市场对接的能力,在营销手段方面,通过建立“互联网+乳制品”的营销模式,扩大乳制品加工企业的市场份额,在巩固和发展传统市场同时,引导企业开拓国外市场,充分利用中新和中澳自贸协定中对外资注入及关税的优惠政策,用全球的资源助力中国乳制品加工企业的发展;其次,加大公共产品的供给力度,政府应加强对乳品加工业企业生产技术的资金支持,尽快形成“政府+企业+科研机构”相结合的技术供给模式,提高科技成果的转化率,打造更多优质的自有核心技术的乳制品;第三,调整乳制品生产结构,开拓潜在市场,乳制品加工企业应不断延长产业链和丰富产品组合,进一步研发功能性乳制品,逐步开发奶酪、奶油等高附加值的产品,针对农村居民,应从其消费需求的认识、价格承受力和农村商业结构三方面,积极开拓农村市场。

4.4 强化乳制品质量安全管控

乳制品质量安全直接关系到中国乳制品的国内消费需求和国外出口贸易。首先,完善政府监管平台,以提升社会公众监管地位为立足点,以强化社会公众食品安全监管参与度为落脚点,健全以多样化监管举报制度、举报者法律保护制度、举报者奖惩制度为核心的专项制度;其次,科学管理原料奶供应主体力度加强,政府应将对原料乳供应主体的培训作为政府的一项日常工作,适量拨放专项基金用于养殖户培训,通过引导行业协会、乳制品加工企业和科研机构开展经常性的公益培训活动,增强供应主体的科学管理的意识,提高其科学饲养管理的水平;第三,促进乳制品加工企业的安全生产,建立健全乳制品质量安全预警系统,对产业链各环节中的乳制品检测结果实施集成、实时监控,自动筛选、提取异常或非正常信息,形成预警信息源,在遵守预设的规则的前提下,在界定范围内发布或通告预警消息,实时形成预警报告;第四,加强乳制品销售的过程质量控制,加工企业应强化对零售商销售环境、销售方式和销售态度的监督,确保乳制品在最终环节最大化的避免质量安全风险;第五,促进乳制品安全社会共治格局形成,在全面推进异体问责制的同时,强化搭建以政府为主导的风险交流平台,整合现有具备合法资质和信息发布权限的组织与民间平台,通过风险交流平台的科学信息及权威影响力,避免舆论误导。