黄金价格波动因素及其定价

2019-03-19王云路对外经济贸易大学金融学院在职人员高级课程研修班学员

文/王云路,对外经济贸易大学金融学院在职人员高级课程研修班学员

针对黄金价格波动的影响因素探究,无论在学术界、商界还是在官方,相关数据研究都非常多,Levin&Wright分析了一定时间跨度内对黄金价格波动产生不同影响的因素,他们认为在常规经济周期内,黄金价格指数同美国CPI指数有着一定程度的正相关关系,因此黄金被普遍认为是通货膨胀时期的保值工具。站在短期周期的角度进行分析,对黄金价格波动产生的影响因素非常多,其中美国的CPI、征信风险等对黄金的价格有着正相关关系。美元指数以及实际利率等都被认为与黄金价格存在负相关关系,李家林对影响黄金价格变动的长周期因素进行了分析,认为道琼斯工业平均指数、美国汇率及利率、CPI等,都会对金价波动产生较大影响。结合相关的研究以及分析,本文针对黄金价格波动影响因素进行了详细分析。

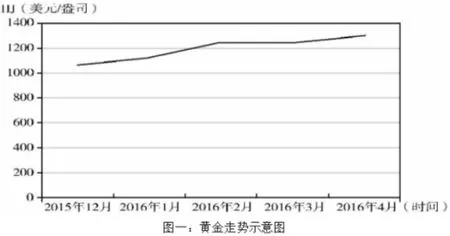

在全球贸易单边主义抬头以及美联储利率政策转向影响下,预计到2019年底黄金价格有望突破6年的高位1450美元,到2020年有望上涨至1500美元。金价在2003年至2013年处于上升通道,2013年后逐步回落,金价曾经进行了两次比较大的回调,依次为08年的3月到08年的11月,另一次为15年的12月到2016年4月。本文针对黄金价格变动因素的探究,主要以2015年12月至2016年4月这一期间进行划分,以此针对黄金价格产生大幅度下跌,进行详细探究,对最主要的影响价格变动因素进行探寻。

1 相关影响因素分析

1.1 美元指数

由于美元是黄金价格的计价单位,并且同为避险工具,因此美元指数与黄金价格呈负相关或具有反向相关关系。通过对美元的计算以及对选定一揽子货币的综合变化率进行计算,可以对美元的强弱进行有效衡量,因为黄金价格会因为美元产生变动,所以美元属于衡量货币。

如图一、图二所示,黄金价格与美元走势呈现出来的关系为负相关走势,图中为2015年年末一直到2016年,黄金价格与美元指数之间的详细对比分析图,其中MY是美元指数,HJ是黄金价格。通过对图形的详细比对分析可以发现,在2 015年年末一直到今天,黄金与美元并没有产生以往研究当中存在的逆向走势,美元指数从95.05%一直涨到了1 0 1.3 2%,黄金价格也有所增长。美元指数上涨5.05%,黄金价格则上涨了26.16%。本文应用2015年到2016年一年当中的数据,在这一时间区间当中,黄金和美元产生的同涨同跌情况非常多。

1.2 石油价格

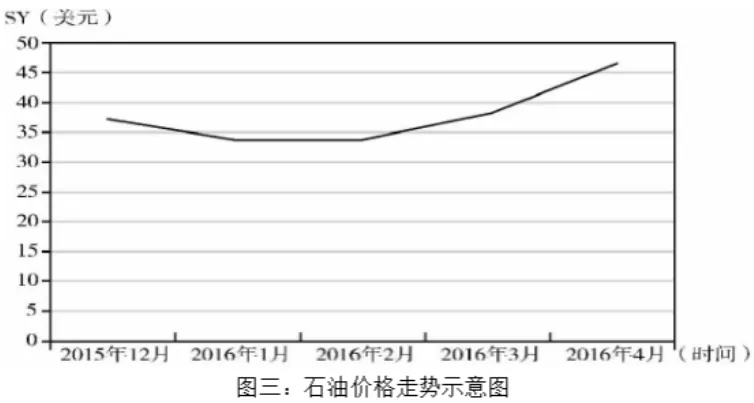

石油是非常珍贵的能源,被称作黑金,在之前的研究当中会认为石油与黄金的价格,属于正相关关系,为同涨同跌的状态,这样的解释为:如果油价比较高,会使通货膨胀加剧,通货膨胀便会导致黄金价格出现上涨的趋势。此外石油输出国针对黄金进行的运作,也可以使价格发生同方向的变化,如果油价比较高,那么石油输出国的经济收入会有明显增长,所以本国黄金占据本国的外汇储备也会有所提升,这时黄金需求便会有所增加,使得黄金价格有所上涨。

如图三所示,为2015年12月至2016年4月石油价格走势图,其中S Y 为石油的价格,通过对图表的分析可以看出石油价格在走势方面呈现箱体震荡,对价格实施整理,与黄金价格走势明显不同,这便说明了自从2015年年末,到2016年的黄金走势并不能解释黄金石油价格同涨同跌的情况。

1.3 通货膨胀

因为黄金价格走势与美国经济发展有着十分紧密的联系,其中通货膨胀的分析选择了美国的CPI指数,黄金是非常特殊的一种商品,有着保值和避险的功能,通常认为如果产生通货膨胀,纸币价格会发生贬值,但黄金价格会有所上涨。在通货紧缩的时间当中,纸币价格贬值,那么黄金价格也会有所下跌,如图四所示。美国CPI指数走势的趋势的分析图,从图中的分析可以得出,美国物价稳定期间价格会有1%上下的浮动,其波动的形态与黄金走势并不相同,在传统的理论看来,黄金价格如果发生下跌,会产生通货紧缩情况,但这与现实情况是不相符的。

1.4 证券市场

标普500指数自1957年正式开始编制并公布,标准普尔指数委员会在不同的行业当中对500只活跃蓝筹股进行了挑选,将其当作成份股,并对市值加权指数进行了构成,与道琼斯工业平均指数,纳斯达克综合指数并称为三大指数。在这一指数当中,涵盖的成份股包括公用事业、交通运输业、工业以及金融证券业可对相关蓝筹上市公司的走向走势进行如实反映,进而对整个股票市场的具体情况以及全美经济景气程度进行体现。因此,本文应用标普500指数对 美国股指进行了代替,将其称为HP500。从2015年年末一直到2016年,股指走势与黄金价格之间的走势对比非常清晰,在2015年年末到2016年4月份,美国股指处于单边上扬的形势,与黄金价格走势之间的对比非常鲜明。在以往的研究当中,曾有很多学者提出美股与黄金的走势呈负相关关系,那么黄金价格走势与美股走势存在内在联系需要进一步进行实证分析,得出相应的结论。

1.5 综合分析

通过以上对黄金走势因素的单独分析,可对之前的几个因素实施相应的相关性分析,如表一所示,利用相应的计算可以得出,在研究期间黄金走势与美股走势的相关性为最高,达到了-0.87,与美国CPI走势相关性最弱,只有-0.02,没有较大的关联,所以也可以初步进行确定。在进行研究的过程中,对黄金价格走势产生最大的影响因素便是美股指数,因此针对两者之间存在的关联,需要进行进一步的分析和说明。

表1 各统计变量相关系数

2 黄金价格与美股指数波动实证分析

通过之前的相关性分析,可以确定在研究期间内美股走势与黄金走势非常密切,可以依照这一思路对两者之间存在的因果关系进行分析,通过格兰杰因果检验,得出出美股指数变化导致黄金价格的变动。

如果美股指数有变化产生,黄金价格也会有所变化,但是黄金价格的变动不会使美股指数产生变化,黄金价格变化并不是美股指数产生变化的因素。针对黄金价格与美股指数,可实施相应的线性回归分析,在对其结果进行分析之后,发现美股指数对黄金价格的变动存在着非常合理的解释。

HJ=2689.573-0.7656SP500(t=-10.31)

拟合优度R'2=0.77F=106.36DW=1.20

LN(HJ)=13.034-0.7807LN(sp500)(t=-9.83)

拟合优度R'2=0.75F=96.59DW=1.11

对于这两个方程的构建,拟合优度平均都达到了0.75以上,并且F都是有效值。但因为本文使用的的时间序列数据DW检验中,数据有着序列相关问题,所以模型要对随机干扰项AR(1)进行应用。

HJ=2441.309-0.6080SP500+0.5030AR(1)(t=-4.006)

拟合优度R'2=0.80 F=59.33 DW=1.859

LN(HJ)=1.4292-0.6766LN(sp500)+0.9782AR(1)(t=2.528)

拟合优度R'2=0.86 F=89.32 DW=2.05

利用对模型的处理,借助序列相关检验,故有效。由以上模型解释,黄金价格与股指有着强负相关性,股指向上1个指数,环境价格有所下降。从弹性的层面进行分析,股指向上为1%,黄金价格有所下降,为0.6766%。

3 结束语

总之,黄金价格波动的影响因素探究,无论在学术界、商界还是在官方,相关数据都非常多,黄金可成为通货膨胀时期的保值工具。站在短期周期的角度进行分析,对黄金价格波动产生的影响因素非常多,其中美国的CPI、征信风险等对黄金的价格有着正相关关系。美元指数以及实际利率等都与黄金价格呈现负相关关系。因此,相关的因素分析工作比较繁杂,需要结合数据等实施实证分析。