业绩补偿承诺对收购方短期股价绩效影响的实证检验

2018-08-10朱启贵

荣 麟,朱启贵

(上海交通大学 安泰经济与管理学院,上海 200030)

0 引言

业绩补偿承诺是指上市公司与盈利承诺方签订的、以避免标的资产或上市公司实际盈利不足预测而签订的协议。在一个典型的并购交易中,被并方作为局内人通常对交易标的的经营状况及由此形成的投资价值具有信息优势,而作为局外人的上市公司很难在交易初始对交易标的的价值做出准确的判断。因此,被并方基于未来的盈利预测做出业绩补偿承诺已成为目前A股并购交易的常态。在这一背景下,业绩补偿承诺制度的引入是否真的降低了信息不对称带来的委托代理成本,并显著提升了收购方的并购绩效?这一问题值得研究。

与本文内容相关的研究可以分为两类,一类关注并购绩效,另一类聚焦业绩承诺,但少有论文涉及两类研究的交集部分。并购绩效的研究通常使用事件分析法,在结论上,国外学界基本取得了共识,即大多数收购方股东的财富受到损失,而目标方通常都是并购活动的绝对收益者。业绩承诺的相关研究主要围绕大股东控制与承诺制度运行状况两个方面开展。

可以发现,国内对并购交易中业绩补偿承诺的研究较少,而现有文献大多采用案例分析或定性分析的方法,在定量测度业绩补偿承诺对收购方短期股价绩效方面存在较多理论空白。由此,本文以2010—2015年间满足证监会重大资产重组标准的210起我国上市公司并购事件为样本,通过探讨A股并购交易中业绩补偿承诺对收购方短期股价绩效的影响予以回应,并结合补偿方式(现金补偿与股份补偿)、并购类型(关联重组与非关联重组)、承诺激进程度等交易特征变量,具体分析了影响收购方CAR的因素。

1 理论分析与研究假设

1.1 业绩补偿承诺作用于收购方绩效的理论概述

1.1.1 协同效应

业绩补偿承诺主要在以下两方面促进了协同效应的实现:第一,有利于降低收购方在并购交易中的信息不对称程度,通过控制风险的搜索方式,筛选出盈利能力真正良好的资产,从而增加了实现协同效应的概率;第二,有利于对标的资产的管理层形成经营激励,从而有效降低并购后的整合成本,提升并购后的协同效应。

1.1.2 并购溢价

由于强制业绩补偿制度的存在,被并方便会产生平衡业绩补偿风险的需求,这在一定程度上助长了并购交易中的资产定价,导致收购方支付并购溢价。由此,提出假设:

假设1:存在业绩承诺的并购交易是否能使收购方获得更好的短期股价绩效,取决于协同效应与并购溢价之间的差额。

1.2 补偿方式、重组类型对收购方绩效的影响

1.2.1 现金补偿与股份补偿

在实践中,对标的资产盈利不足的补偿方式主要有现金和股份两种形式。一般而言,股份补偿对交易对方的约束力度更大。由此,提出假设:

假设2:在有业绩补偿承诺的条件下,采用股份补偿方式能使收购方获得更好的短期股价绩效。

1.2.2 关联重组与非关联重组

由于非关联重组中的收购方往往面临更大的信息不对称问题,若被并方在协商一致的基础上做出业绩补偿承诺,就可以向收购方传递出经营良好的信号,收购方即通过这种自选择机制降低了搜索成本,提升了并购绩效。由此,提出假设:

假设3:对非关联重组而言,引入业绩补偿承诺在提升收购方短期股价绩效方面的作用更大。

1.3 业绩承诺激进程度对收购方绩效的影响

提高业绩承诺激进程度会增大未来业绩不达标时的补偿成本,这使得盈利能力不佳的公司不敢轻易释放激进的承诺,因为承诺信号传递的成本很高。因此,业绩承诺越激进的被并方,往往是想向市场传达其利润增长更为确定的信号。由此,提出假设:

假设4:业绩承诺激进程度与收购方短期股价绩效存在正向关系。

2 变量设定与样本选取

2.1 变量设定

(1)被解释变量——收购方短期股价绩效(CAR)

以并购交易首次公告日为事件日,以[-90,-21]为估计窗口期,采用CAPM模型估计事件窗口期内的正常收益率,在此基础上计算并购公告后前后20天(即[-20,20])内的累积超额收益表征收购方短期股价绩效。

(2)主要解释变量——业绩补偿承诺

以哑变量DUM_VAM表征并购交易中是否引入业绩承诺制度,变量在承诺存在时取值为1,否则为0;以哑变量DUM_E代表并购交易中的不同业绩补偿方式,股份补偿时变量取值为1,否则为0;以哑变量NON_REL代表并购类型,非关联重组时变量取值为1,否则为0;此外,以变量COR代表业绩承诺激进程度。

(3)其他解释变量

以哑变量PRI代表收购方类型,收购方为民营企业时变量取值为1,否则为0;以变量ASSET_REL代表收购资产的相对规模;以变量ROA代表收购方总资产净利率;以SHARE1代表并购交易首次公告时收购方第一大股东持股比例;以变量RATIO代表并购交易中收购的股权比例;以变量FCF代表收购方的自由现金流量。

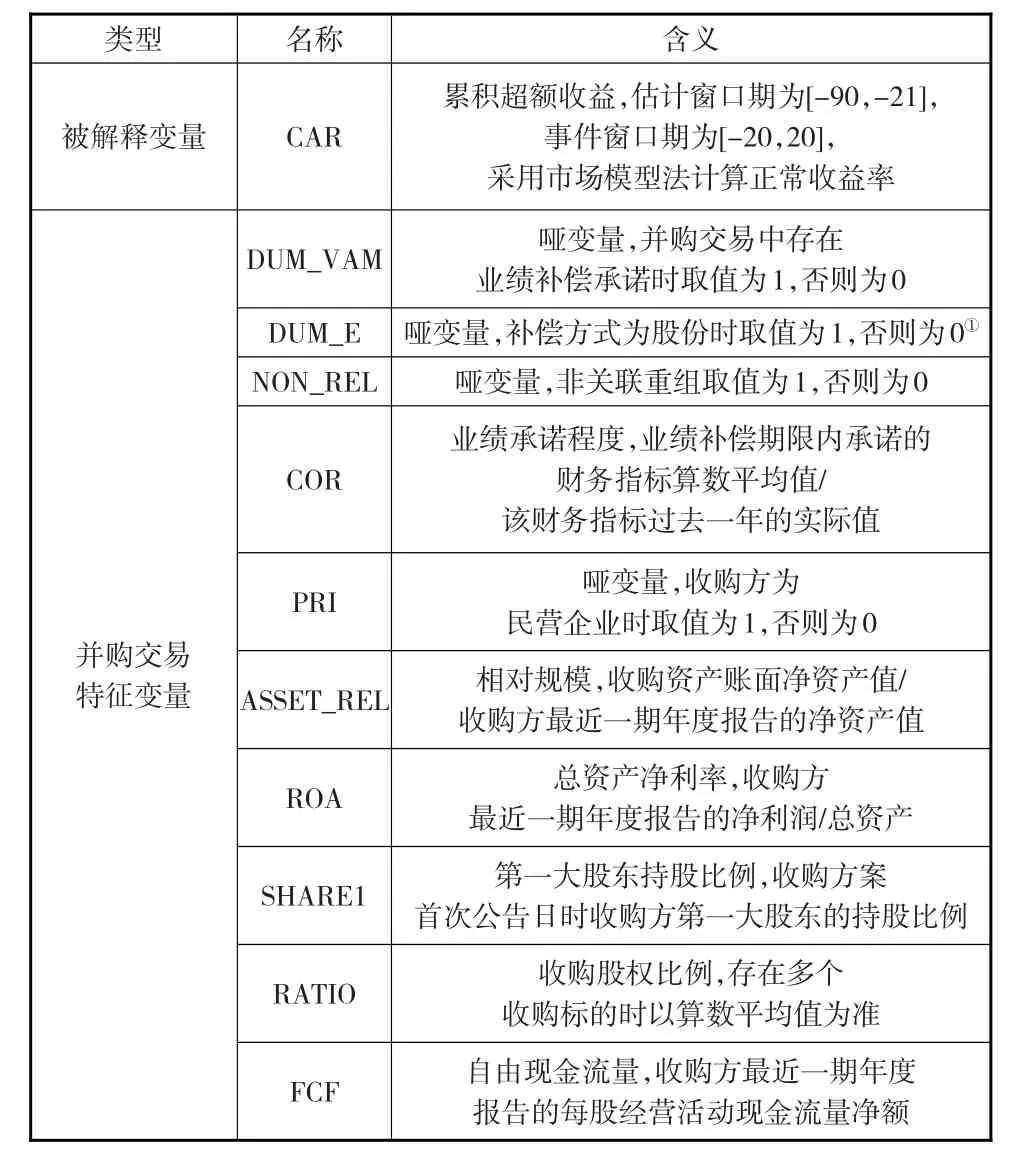

具体界定及计算方法见表1。

表1 变量界定

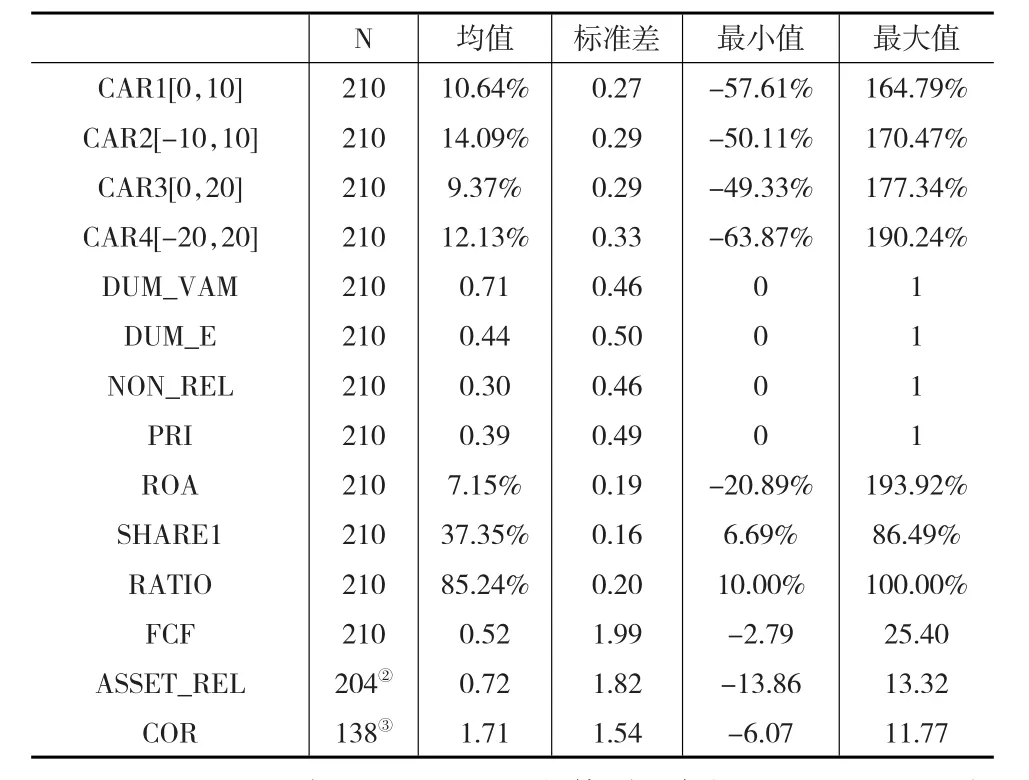

2.2 变量的描述性统计

各变量的统计性描述如表2所示,可以发现,无论是在并购交易首次公告前(后)10天还是前(后)20天内,收购方均获得了10%左右的超额累积收益。这表明从短期股价绩效来看,作为收购方的上市公司获得了显著的财富增加。

表2 主要变量描述性统计

DUM_VAM与DUM_E的均值分别为0.71和0.44,表明样本中71%的并购事件在交易中引入了业绩补偿制度,而样本中44%的并购事件选择了股份支付作为业绩补偿方式。NON_REL和PRI的均值分别为0.3和0.39,表明A股市场目前的并购交易仍以非民营企业的关联重组为主,市场化程度有待提高;而RATIO和COR的均值分别为85.24%和1.71,表明上市公司实施并购交易的目的多为获得控制权,且被并方在补偿期限内给出的业绩承诺也较为激进。

2.3 样本选取

本文选取2010—2015年间符合我国证监会重大资产重组标准的210起上市公司并购事件作为研究样本,所有数据来自于WIND数据库中各公司重组报告书或临时公告。

并购事件样本的选取标准如下:

(1)并购事件的首次公告日在2010年1月1日至2015年12月31日之间,将首次公告日作为甄选条件是考虑到市场通常在并购宣布伊始就会做出反应;

(2)收购方为上市公司;

(3)借壳上市是企业在IPO审核周期过长背景下的曲线选择,收购方(被借壳方)往往为主营业务停滞的空壳公司,在置入目标公司(借壳方)资产的同时伴随着收购方资产的置出,其本质并非收购方的外生扩张行为,故剔除以借壳上市为目的的并购事件;

(4)剔除两年内发生多次并购事件的公司样本;

(5)并购信息公告前后20个交易日内无影响股价的其他重大事件(如业绩预告、送转股等);

(6)剔除并购后已退市的上市公司样本。

3 模型构建与实证检验

3.1 模型构建

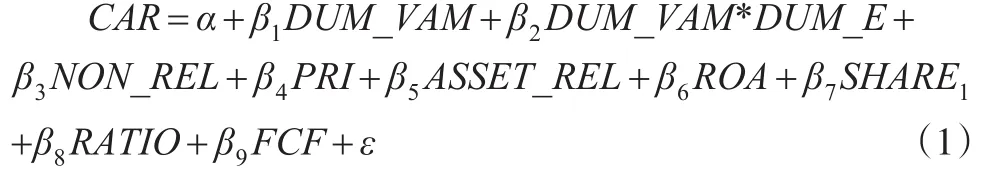

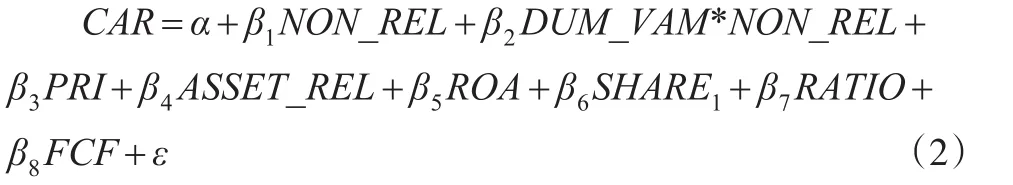

根据假设1和假设2,建立模型(1):

根据假设3,建立模型(2):

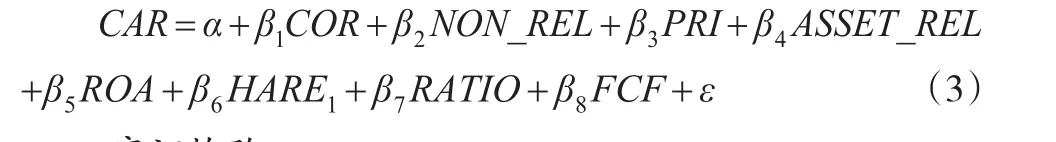

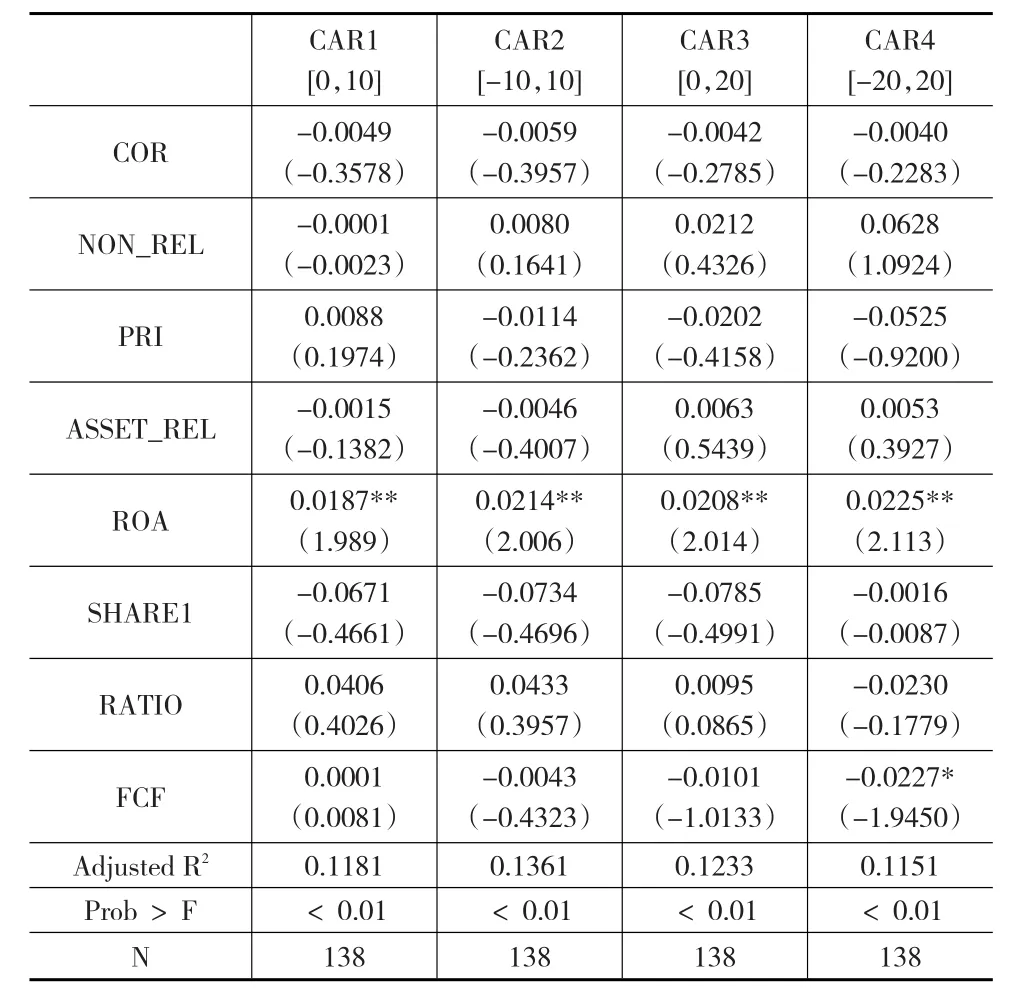

根据假设4,建立模型(3):

3.2 实证检验

3.2.1 假设1与假设2的检验

模型(1)的回归结果如表3所示。

表3 模型(1)的回归结果

从表3可以发现,以[0,10]、[-10,10]、[0,20]和[-20,20]四个子区间为事件窗口期,将上市公司在前述窗口期内获得的累积超额收益作为被解释变量。同时,在控制并购交易其他特征变量的前提下,哑变量DUM_VAM的系数在所有区间上都显著为正。这表明,引入业绩补偿承诺确实显著提升了收购方获得的短期股价绩效。较无业绩承诺的并购交易相比,收购方获得的CAR高出3%~5%,即实证结果与假设1的预期一致。交叉项DUM_VAM*DUM_E的系数在四个子区间上各有正负,且均未通过显著性检验,意味着补偿方式与收购方短期股价绩效之间无显著相关,即假设2仍有待验证。

3.2.2 假设3的检验

模型(2)的回归结果如表4所示。由表4可知,NON_REL的系数在前三个子区间内均显著为负。这就意味着,相对于关联重组而言,非关联重组由于加剧了信息不对称程度而给收购方CAR带来了负面影响。但是,交叉项DUM_VAM*NON_REL的系数在前三个子区间上都显著为正,说明在非关联重组情形下,引入业绩补偿承诺将显著提升收购方获得的短期股价绩效。

表4 模型(2)的回归结果

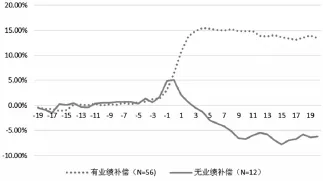

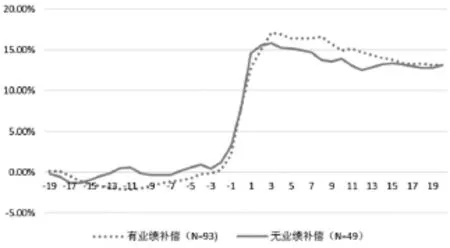

对非关联重组子样本进行分类统计见图1。可以发现,在并购事件首次公告之前,有无业绩补偿承诺对收购方CAR的影响不大。在并购事件首次公告日至第10天,收购方在有业绩承诺情形下获得的CAR更高,这种差距随着时间的推移逐步增加,并在首次公告后第10天达到了20%左右的水平,随后以窄幅波动的方式稳定下来。为了进行对比分析,本文对关联重组子样本也进行了相应的分类统计,(见图2)。可以发现,在并购事件公告日前后,有无业绩补偿承诺对收购方CAR几乎无影响。但在其他日子,有无承诺的市场情况有所差异,表现为引入业绩补偿承诺在公告前拉低CAR约1个百分点,但在公告后提升CAR约1个百分点。

简而言之,在信息不对称程度更大的非关联重组中,业绩补偿承诺对提升收购方CAR的效果更显著,即实证结果与假设3的预期一致,支持了业绩承诺信号作用假设。

图1 非关联重组条件下分样本CAR的时序图

图2 关联重组条件下分样本CAR的时序图

3.2.3 假设4的检验

模型(3)的回归结果如表5所示。

表5 模型(3)的回归结果

由表5可知,COR的系数在所有子区间内均为负数,且未通过显著性检验,意味着业绩承诺激进程度与收购方所获得的短期股价绩效之间不存在显著相关性,即假设4未得到实证检验的支持。这支持了陈瑶和杨小娟(2016)的实证发现:当标的资产的盈利能力越高,公司倾向于给出更保守的业绩补偿承诺;而标的资产的盈利能力越低,公司做出的业绩补偿承诺便越激进,即与信号传递理论结论相悖。针对目前A股并购交易的特点,本文认为出现这种现象的原因有两个:

第一,过度的单边业绩补偿扭曲了交易定价。在A股并购市场中,一直存在着并购重组预期会推升股价的现象,上市公司也一定程度上采取了行为金融学中所谓的迎合行为,从而要求被并方对标的资产做出高业绩承诺。从目前市场上引入业绩承诺制度的实例来看,大多数业绩承诺为单向对赌。即只要求被并方在业绩不达标时做出补偿,而对业绩超过预期几乎没有设定任何额外奖励,与私募股权融资中的双向对赌协议大相径庭。在近乎强制性的单边业绩对赌协议下,被并方平衡风险的需求必然会通过高估标的资产价值的方式实现,进而形成了“高盈利预测、高业绩补偿、高估值”的独特风景。

第二,监管不善导致了补偿成本失真,破坏了信号传递的运行基础。根据信号传递理论,业绩补偿承诺之所以具有信号作用是因为存在补偿成本,且盈利能力欠佳公司的补偿成本更高。然而在现实中,被并方业绩承诺的违约成本非常低,主要表现在:

(1)现有业绩补偿制度“重事前审核、轻事后监管”,具体表现为业绩不达标时,监管层也仅以发送事后问询函的方式给予警告,而缺乏实质性处理。

(2)业绩承诺方通过协议漏洞来规避补偿责任,或以不可抗力等客观原因要求降低补偿水平。

(3)高估值的交易对价在一定程度上覆盖了补偿成本,这使得被并方承担的真实成本难以确定。

4 结论

本文以2010—2015年间符合我国证监会重大资产重组标准的210起上市公司并购事件为样本,实证检验了A股并购交易中业绩补偿承诺对收购方短期股价绩效的影响。结果发现:

(1)在并购交易中引入的业绩补偿承诺显著提升了收购方的短期股价绩效,但补偿方式对收购方短期股价绩效的影响不显著。

(2)相对于关联重组,在非关联重组中引入业绩补偿承诺对提升收购方绩效的效果更显著。

(3)业绩承诺激进程度与收购方短期股价绩效之间不存在显著相关。这可能与我国A股并购交易中司空见惯的“高股价、高估值、高业绩承诺”炒作现象有关,导致业绩补偿制度失去了对高估值的纠偏能力,即真实的补偿成本遭到扭曲。