澳大利亚奶业发展情况研究

2018-07-04付太银

文/付太银

(临清市畜牧兽医局)

澳大利亚是世界第六大陆地国家,也是世界上唯一国土覆盖整个大陆的国家。国土绵延4 000 公里,面积769 万平方公里,其中国家自然保护区覆盖陆地的17.88%,2015年底拥有居民2 394 万人。在行政区划上分为6 个州,即新南威尔士州(NSW)、昆士兰(QLD)、南澳大利亚(SA)、塔斯马尼亚(TAS)、维多利亚(VIC)、西澳大利亚(WA)。

澳大利亚是世界上表现最强劲的经济体之一,亚洲地区第4大经济体,全球第12大经济体。2015年人均GDP高达6.48 万澳元,位列世界第六。

1 澳大利亚奶业整体概况

奶业是澳大利亚主要的乡村工业之一,按出场价格计算,2015/16奶业年度(注:澳大利亚奶业年度是指当年7月至次年6月)乳品业产值达43 亿澳元,排在肉牛、小麦之后,为第三大乡村工业。据估计,大约有3.8 万人直接受雇于奶牛场和乳品企业。

大多数牛奶均产自东南沿海地区,但其它各州也都有奶牛养殖,为邻近的城镇提供新鲜饮用奶。澳大利亚东南部的气候和自然条件均有利于乳业的发展,奶牛养殖主要以草场生产为基础,而草场长势基本上取决于自然降雨,因此奶产量受季节性条件和降雨的影响十分明显,有点“靠天吃饭”。另外,澳大利亚还有几个内陆灌溉系统,主要位于维多利亚州北部及新南威尔士州南部。季节条件“正常”的年份,60%~65%的奶牛饲料需求都源自本土饲料,乳业生产高效、优质。

2 原料奶生产

2.1 牛场数量和奶牛存栏

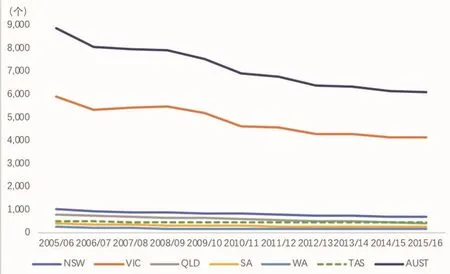

过去30年里,澳大利亚奶牛场数量下降了三分之二还要多,从1985年中的19 380 个减至2015年中的6 102 个(图1)。

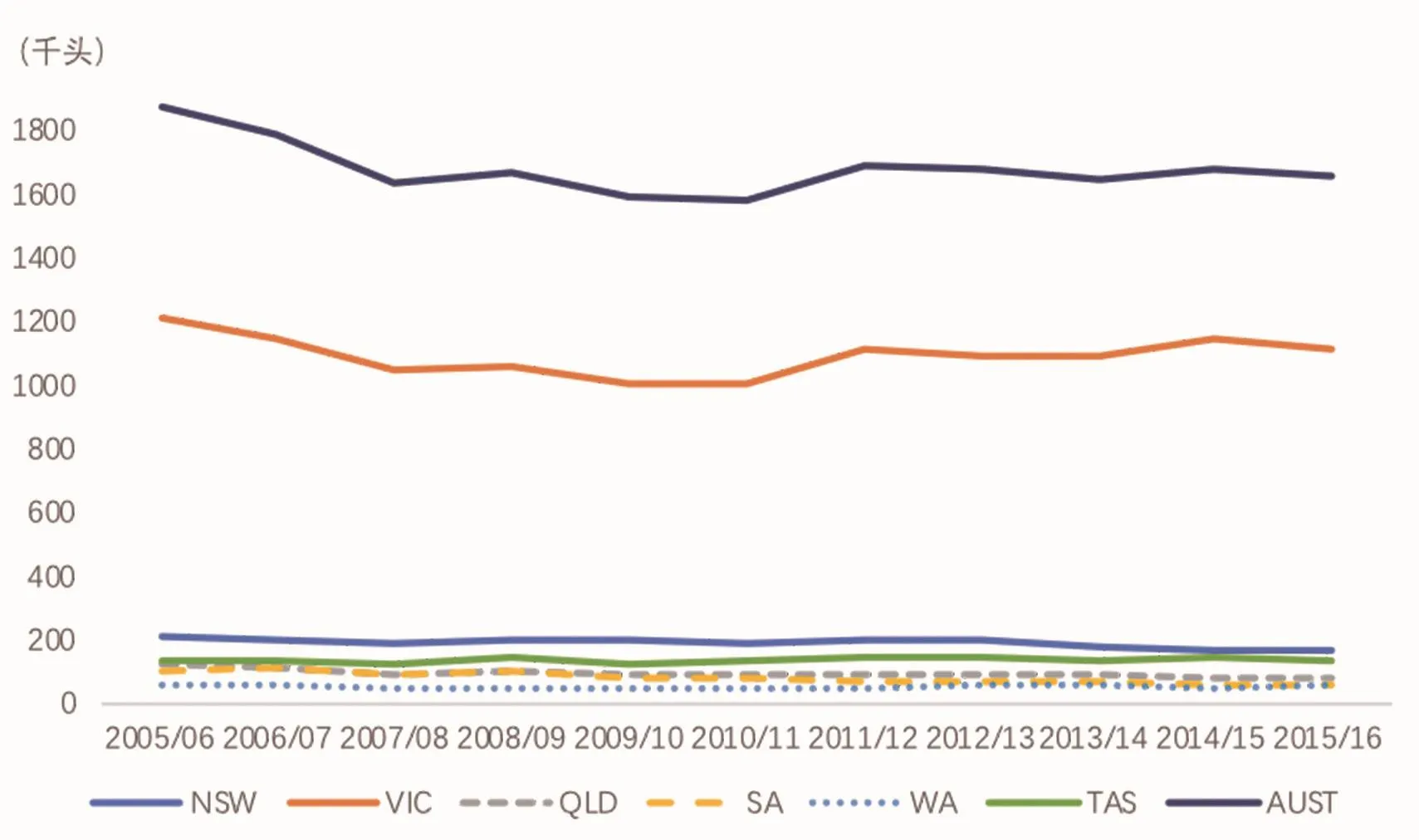

2015/16年度澳大利亚奶牛存栏166 万头(图2),牛群平均规模从1985年的93 头,增加到2016年的284 头。而且1 000 头以上的超大型牧场正在逐步发展和形成。大约10%的牛场泌乳牛数量已经超过了600 头。

奶牛品种主要为荷斯坦,大约占到75%。其它品种主要包括娟姗牛、荷斯坦-娟姗杂交牛、瑞士褐牛、埃尔郡牛和地方品种(澳大利亚红牛、伊拉瓦拉短角牛)。

繁殖育种基本采用人工授精方式,因此澳大利亚奶农可以获得一些世界上最好的遗传物质。牛群记录应用广泛,大约有一半的牛场能够定期记录牛群的生产性能。

2.2 生产和质量状况

2.2.1 产量

图1 澳大利亚注册牧场数量变化情况

图2 澳大利亚奶牛存栏数量变化情况

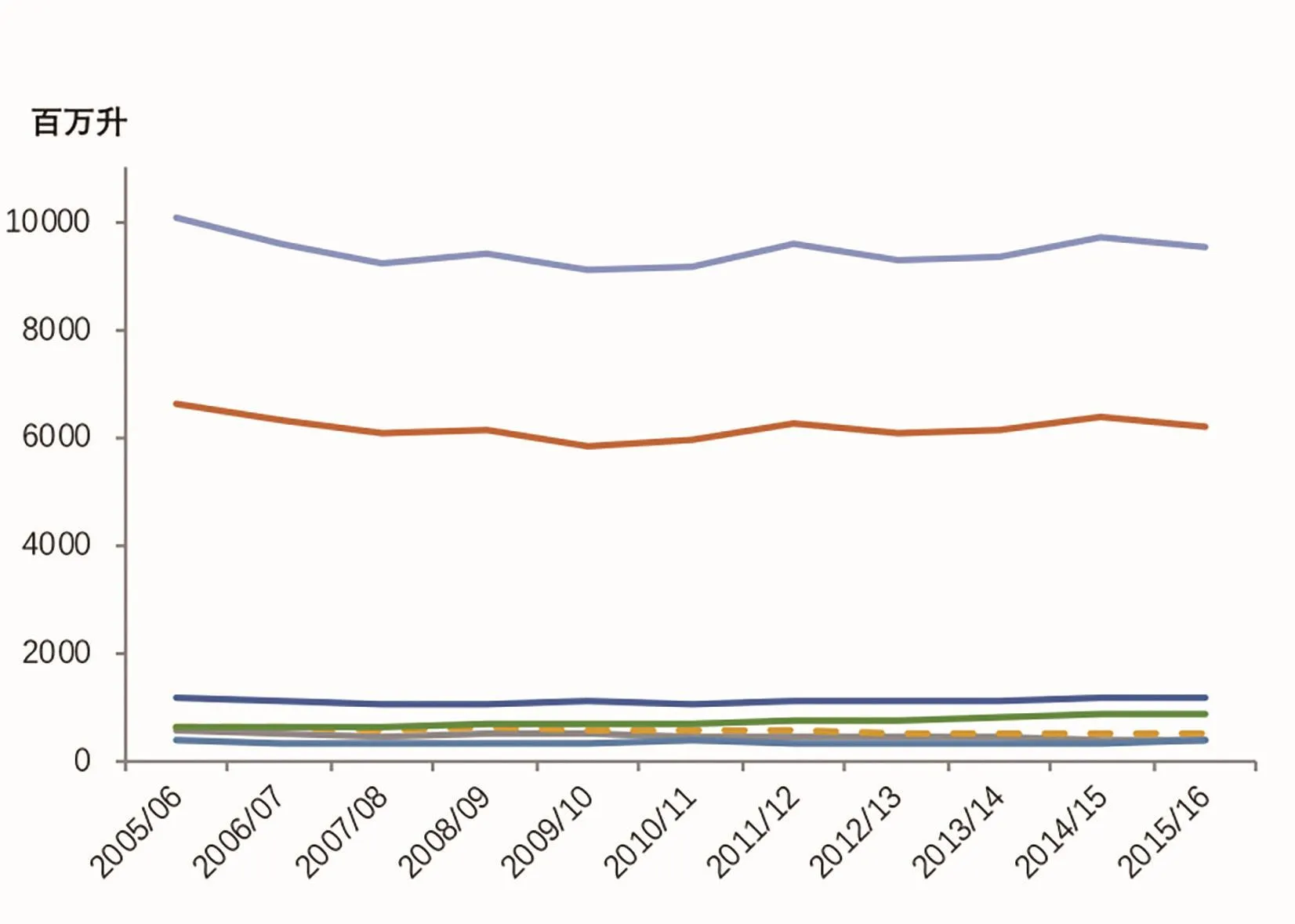

过去30 年里,澳大利亚奶牛数量和单产不断增加,尽管牛场数量越来越少,但奶产量却略有增长,直到2002/03年度遭遇大范围的严重干旱。随后10 年行业进入整合期,奶牛数量减少,季节干旱限制了乳业生产的发展,奶产量不断下降。2015/16年度生鲜乳总产量是95.39亿升,其中维多利亚州产量最高,约占总产量的65%。全澳大利亚最大的20%的奶牛场,大约贡献了全国总产量的80%(图3)。

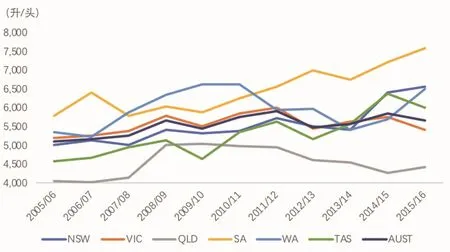

过去30年,随着群体遗传性能的改善、草场管理和补饲方法的改进,每头牛平均年单产水平翻了一番,从2 900 升最高增长到5 900 升(图4)。近年来,单产仍有缓慢增长的趋势。因地理位置和季节条件不同,各州间牛场的平均单产水平会有差异。加之单个牧场平均规模增加了2.5 倍以上,因此每个牧场的平均奶产量,由30年前的31.1 万升增加到目前的156.3 万升。

2.2.2 季节性变化

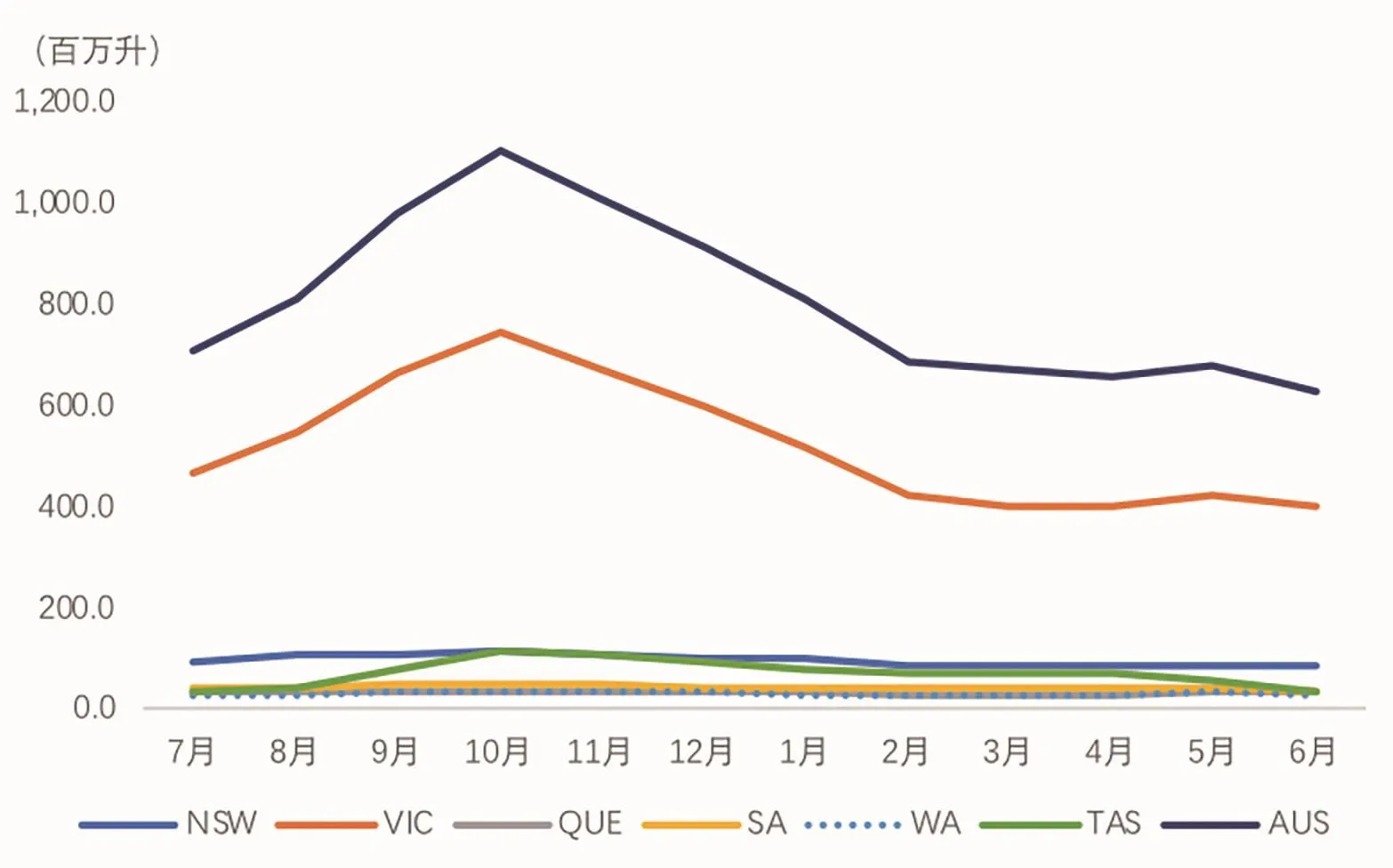

在东南部主产区,乳业生产呈现出明显的季节性变化,这也反映出澳大利亚乳业生产以牧草地放牧为主的基本特征。奶产量在10月达到高峰,然后逐渐减少至夏季后期,再逐渐平稳持续进入冬季时光。主产区的季节性变化也反映到整个澳大利亚的乳业生产上(图5)。

在昆士兰、新南威尔士、西澳大利亚诸州,奶产量很少会表现出季节性变化,这些地方更专注于饮用奶和鲜食产品的生产,这些州的奶农以确保全年更加均衡产奶为目标来做好产犊、饲喂系统的管理。

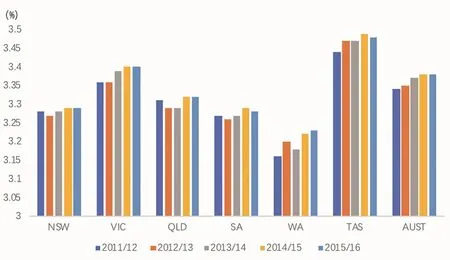

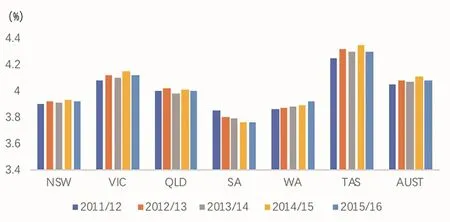

2.2.3 蛋白质和脂肪含量

牛奶由水和固形物组成,其中水分含量高达87%,固形物包括乳脂、蛋白质、乳糖、矿物质等。不同地区间乳成分有差异,原因有很多,比如奶牛品种、年龄、营养水平和饲料质量等。由图6和图7可以看出,2015/16年度澳大利亚生鲜乳中乳蛋白、乳脂肪平均含量分别为3.38%、4.08%。《中国奶业质量报告(2016)》指出,2015年,我国规模牧场生鲜乳样品乳蛋白、乳脂肪平均含量分别为3.23%、3.76%,高于全国平均水平,仅就这两项指标来说,我国和澳大利亚相比还有一些差距。

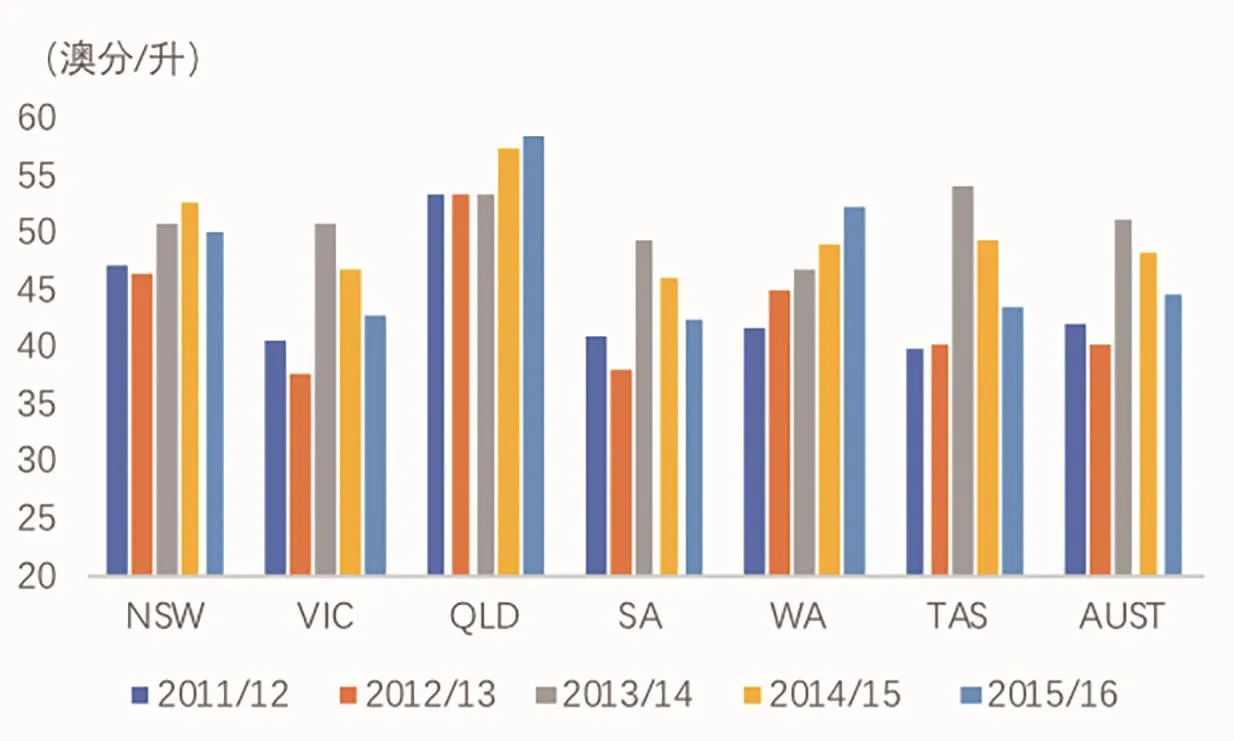

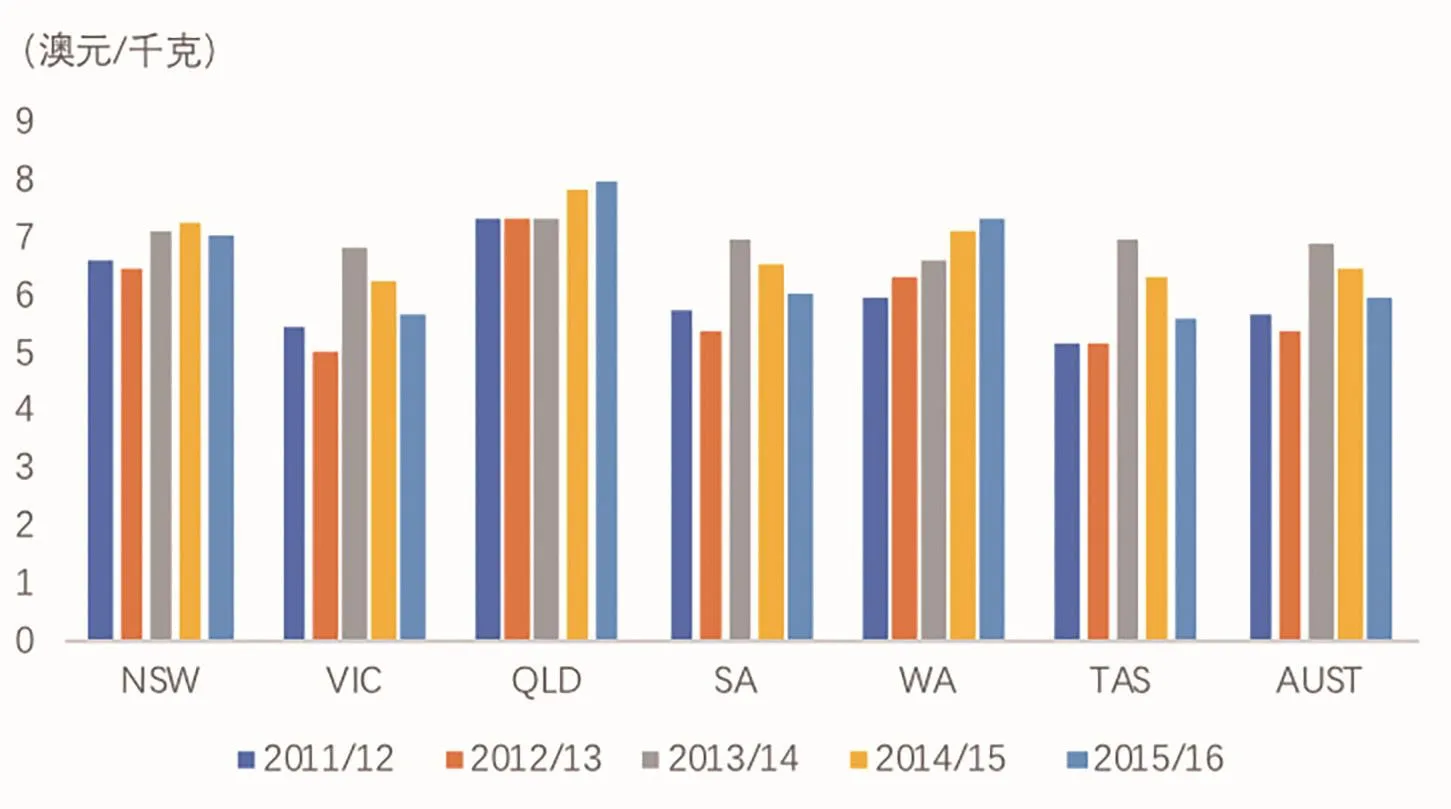

2.3 出场价格

牛奶的出场价对于牧场盈利能力有着重要的影响,出场价格是指牧场从乳品加工企业获得的所售牛奶的价格。乳脂肪和乳蛋白含量是乳品企业确定牛奶出场价格的基础,其中乳蛋白参考价值更高(图8和图9)。

自2000/01年度解除管制以来,澳大利亚乳业发展完全市场化,出场价格都是由市场规律决定,不受政府或法律干涉,政府只是负责制定食品标准和建立食品安全保障体系。尽管大部分乳制品都在国内消费,但是国际市场环境仍是决定牛奶出场价的主要因素,包括汇率。

图3 澳大利亚2005-2015年度牛奶产量变化情况

图4 澳大利亚奶牛年平均单产变化情况

不同加工厂给出的价格也不尽相同,因为加工企业的收益受到市场和产品组合、营销策略、加工能力以及汇率政策等诸多因素的影响。加工企业之间对奶源的争夺也会影响到出场价格,另外奶农自建合作社组织的分红政策也会对价格产生影响。

不同加工厂对牧场的支付结构也有很大差异,不同公司会就牛奶质量、生产水平、产量和全年牛奶供应情况等制定一系列的奖惩措施。加工厂会有大量的激励措施,鼓励牧场供应到特定加工厂,以提高企业经营效率,或者制定忠诚度激励,以保证奶源长期供应稳定。

因此,澳大利亚不同地方的牧场所得到的出场价格会有明显差异。在南部以出口为导向的地区,出场价格主要受到国际商品价格和牛奶供给竞争的影响。相反,在北部和西部的乳业生产区,新鲜饮用奶是主要的产品结构部分(比如昆士兰达到100%,西澳大利亚超过80%),为保证全年牛奶的均衡供应,这些地区牧场所获得的出场价格普遍较高。

2015/16年度,澳大利亚牧场生鲜乳出售价格比欧盟主要生产国和美国要低,但比新西兰要高。这在一定程度上反映了政府鼓励低成本的生产体系,对奶农的支持程度低于北半球国家。

以2015/16年度为例,澳大利亚生鲜乳平均出场价为44.9 澳分/升,折合人民币约为2.02 元/升,与我国市场相比,价格优势非常明显。

2.4 牧场财务状况

评估澳大利亚奶牛场财务业绩的指标主要有两个,现金收入(总现金收入减去总现金成本)和企业利润(考虑到待销库存,减去折旧和劳动成本)。

过去10年,农场的现金收入和企业利润发生了显著变化。2001/02年度,得益于良好的气候和市场条件,奶产量创了纪录,企业利润和现金收入非常好。2002/03年度,受严重干旱的影响,形势逆转,此后3 年,乳业处于缓慢恢复和整合时期,直到2006/07年度遭遇另一场严重干旱,牧场财政状况再次恶化。

图5 澳大利亚2015/16年度月份奶产量变化情况

图6 澳大利亚生鲜乳乳蛋白含量变化情况

受生鲜乳高出场价格的驱动,2007/08年度,财务彻底恢复。2009/10年度,由于出场价格急剧下跌,形势再次发生逆转。2010/11和2011/12两个年度,相对强劲的现金收入,因2012/13年度现金收入的显著下降而被抵消。2013/14年度,世界主要出口地区的不利季节条件推高了国际乳品价格,也将澳大利亚生鲜乳出场价格抬升至(或接近)纪录水平。2014/15年度,出场价相对较低,造成牧场现金收入和企业利润双双下滑,财务业绩下滑。由于出场价格持续滑落以及季节性条件困难,这种下滑趋势在2015/16年度变得更加明显。

2015/16年度,估算每个牧场平均现金收入跌至12.4 万澳元,比2014/15年度减少了约19%,而农业成本由于更高的饲料支出而增加了3%。现金收入降幅最大的是南部塔斯马尼亚、南澳大利亚、维多利亚等出口导向的地区。全澳大利亚只有44%的牧场实现盈利,所占比重下降。2015/16年度,牧场平均亏损额估计约2 000 澳元,而2014/15年度平均盈利高达6.44 万澳元。这些商业损失特别集中在规模最小的20%的牧场。

随着牧场现金收入下降,平均债务增加了3%,从2014/15年度的88.82 万澳元提高到2015/16年度的91.4 万澳元。50%以上的牧场债务超过50 万澳元。近年来,牧场债务的构成发生了明显的变化,越来越多的债务作为周转资金,用来应对气候变化和市场波动。

多年来,牧场债务逐渐增加,其资产价值也在增加,因此牧场平均负债率长期保持在80%左右。此外,大约30%的牧场负债率达到90%或更高。

3 乳品加工和国内消费

3.1 乳品加工

澳大利亚乳品制造业是多样化的,包括奶农自有合作社,国有、私有、跨国公司。奶农自有合作社不再是产业主导,加工量不到全澳大利亚奶产量的40%。迈高乳业是最大的合作组织,也是最大的乳品加工厂,加工量大约占全澳大利亚奶产量的37%。

与奶牛养殖、生鲜乳生产一样,乳制品加工和产品供应也表现出明显的地域性差异,维多利亚州奶产量占全澳大利亚的2/3,全澳大利亚一半的乳制品加工业也坐落于该州。新南威尔士州和西澳大利亚州的奶牛场和加工厂,主要供应国内,而维多利亚州、南澳大利亚州和塔斯马尼亚州以出口为主。

图7 澳大利亚生鲜乳乳脂肪含量变化情况

图8 澳大利亚生鲜乳价格变化情况

图9 澳大利亚奶干物质价格变化情况

澳大利亚最大的六大乳制品加工企业(迈高乳业、恒天然、狮牌、瓦南布尔奶酪黄油公司、帕玛拉特、必佳芝士公司),用掉了澳大利亚90%的原料奶。乳品加工行业国际性投资十分明显,恒天然是新西兰的合作社组织,帕玛拉特是法国拉克塔利斯公司的子公司,狮牌是日本麒麟公司的子公司,瓦南布尔奶酪黄油公司隶属于加拿大萨普托公司。

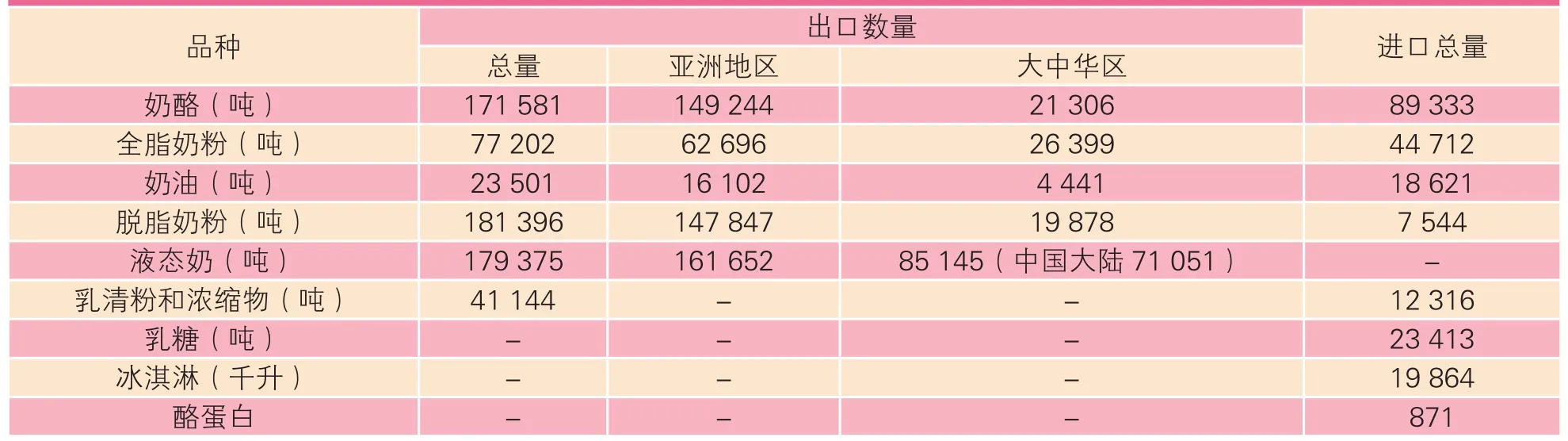

在原料乳的利用上,奶酪始终是最主要的乳制品,2015/16年度全澳1/3(30%)的原料奶用于生产奶酪,这一水平已经保持了许多年。此外,26%用于饮用奶,29%用于脱脂奶粉或黄油奶粉,6%用于全脂奶粉,9%用于其它产品。

2015/16年度,脱脂奶粉产量为25.58 万吨、全脂奶粉6.61 万吨、奶酪34.42 万吨(其中切达奶酪17.16 万吨)、黄油11.86 万吨。

3.2 消费市场

澳大利亚主要的消费产品有饮用奶、奶酪、黄油、混合黄油和酸奶。

2015/16年度,大约37%的乳制品用于出口,63%在澳大利亚市场销售。不过,大约94%的饮用奶用于国内市场消费。

饮用奶年人均消费105 L,处于非常高的水平。奶酪年人均消费量近年来稳定在13.5 kg左右,其中55%为切达奶酪,45%为非切达品种。黄油年人均消费大约4.0 kg,消费者始终热衷于黄油的“天然地道”,还有它的高级味道和烹饪功能。对于时间紧迫的人来说,酸奶是方便、健康的零食,年人均消费7.1 kg。

3.3 饮用奶市场

多年来,澳大利亚牛奶消费已经从常规的全脂牛奶逐渐向调制乳转变,全脂奶的销售份额一直在下降,从20世纪90年代初的67%下降到2013/14年的49%。然而,最近这一趋势似乎正在逆转,2015/16年,这一比例攀升至54%。在过去的20 年里,风味乳在饮用奶市场中的份额从7%上升到了10%,超高温灭菌牛奶在超市销售中的份额从3%上升到了14%。

饮用奶市场的参与者主要是狮牌乳品饮料公司和帕玛拉特公司。最近,迈高乳业和恒天然澳大利亚公司通过与超市签订供应自有品牌产品合同的方式,增加了市场供应。此外,近年来,越来越多的小公司不断出现,它们拥有强大的特色品牌和区域性品牌,由于许多消费者都选择支持本土品牌,大多数表现出强劲的增长态势。

最近5 年,超市饮用奶的销售市场份额相对稳定,约为53%~54%。

2015/16年度,公司品牌牛奶平均价格轻微上涨,每升由2.17 澳元涨至2.18 澳元。自有品牌牛奶价格自2011年初就稳定在平均每升1.02 澳元的水平上。自有品牌价格低是由于产品类型及包装规格,产品多为普通全脂牛奶,用较大规格的塑料瓶包装。

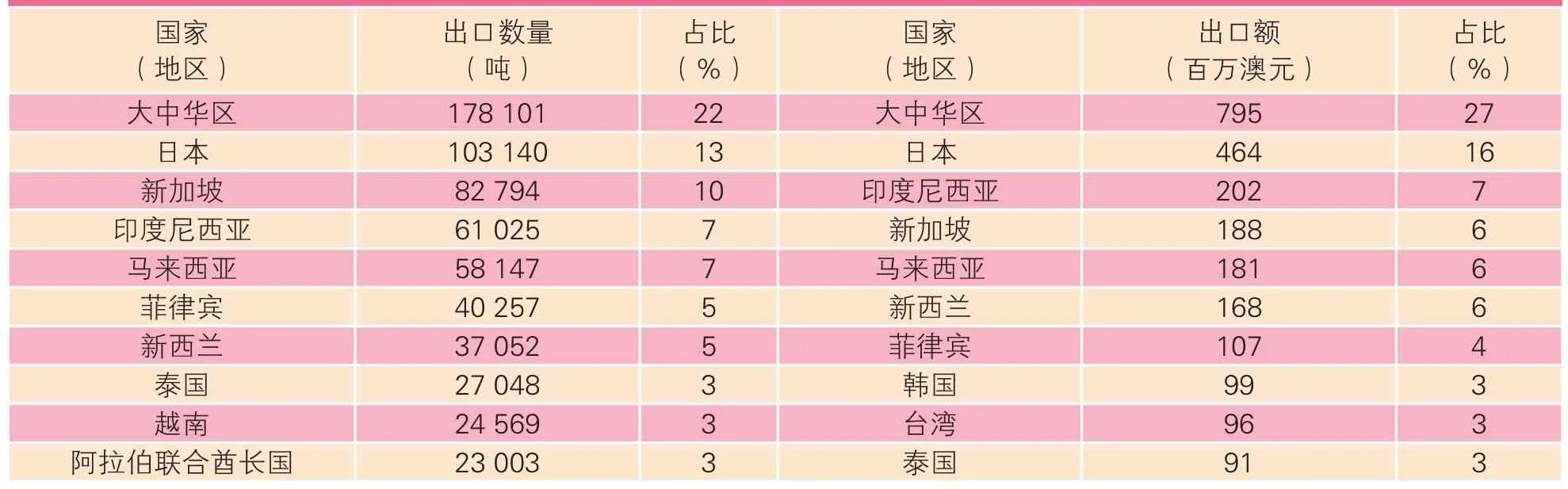

4 进出口贸易

澳大利亚牛奶产量远超国内消费需求,富余部分注定要进入国际市场。虽然牛奶产量占全球比重不到2%,但澳大利亚是一个重要的乳制品出口国,2015年出口量占全球份额的6%,为第四大出口国,列新西兰(38%)、欧盟(33%)、美国(12%)之后。然而,随着牛奶生产基地的减少,加之人口增长使得国内消费需求不断增加,澳大利亚出口的产品数量越来越少,出口比例从20世纪90年代中期的约60%降至目前的30%多。

2015/16年度澳大利亚乳制品出口额近30 亿澳元,其中亚洲市场占到80%,具有绝对优势(表1和表2)。大中华区是澳大利亚最大的出口市场,占出口总量的22%。随着收入增加及饮食习惯变得更加西化,亚洲市场还有相当大的消费增长潜力。

表1 澳大利亚2015/16年度乳制品出口数量及出口额

表2 2015/16年度澳大利亚主要乳制品进出口情况

出口市场集中在亚洲的原因,一是澳大利亚在地理上与这些市场接近,二是澳大利亚在其它主要市场因直接限制或主要竞争国家出口补贴项目的影响而被排除在外。2015/16年度,超过80%的脱脂和全脂奶粉都出口到亚洲地区。

最近5 年,出口市场增长最快的是中国和马来西亚。2015/2016年度,从出口额看,澳大利亚五大出口市场分别是大中华区、日本、印度尼西亚、新加坡和马来西亚;从出口量看,分别为大中华区、日本、新加坡、印度尼西亚和马来西亚。

2015/16年度,在35 个脱脂奶粉出口目的地中,印度尼西亚是最大的出口市场,其次是大中华区、马来西亚、新加坡、菲律宾;在55个全脂奶粉出口目的地中,新加坡是最大的出口市场,其次是斯里兰卡、孟加拉国、阿曼、萨尔瓦多。

婴儿配方奶粉是高价值产品,近年来表现出强劲增长。2015/16年度,澳大利亚全脂奶粉(包括普通奶粉和婴儿配方奶粉两种形式)出口量超过国内全脂奶粉的产量,意味着澳大利亚本身进口了大约3.2万吨婴儿配方奶粉和1.3 万吨全脂奶粉,以弥补自身产能不足。

乳清、酪蛋白类产品广泛用于食品加工和工业生产。大约30%的乳清产品用于国内婴儿配方奶粉、饼干和冰淇淋的生产上,其余用于出口。2015/16年度,新加坡、大中华区、日本、印度尼西亚、马来西亚是澳大利亚乳清粉最大的出口市场。澳大利亚不再是重要的酪蛋白生产商,绝大部分需求依靠进口,主要从新西兰进口(超过进口总量的70%)。

此外,牧场现金收入的波动性增加,导致许多奶农参与出口后备母牛贸易,力图稳定牧场收入。2015/16年度,澳大利亚共出口后备母牛71 907 头,其中出口到亚洲68 404 头,中国占了绝大部分,为56 145 头。