支付:中国如何领跑

2018-06-27刘秋娜王亭亭

刘秋娜 王亭亭

5月初,央行同时收到了WORLD FIRST支付业务许可和美国三大征信公司之一的益博睿公司Experian的申请,标志着我国支付市场和征信市场打开了对外开放的大门。

我国金融开放的进程中,不仅是“引进来”,还有“走出去”。第三方支付便是中国金融业“走出去”的一个先头部队。

2017年11月,央行副行长范一飞在第六届中国支付清算论坛上曾表示,支付产业将在金融业对外开放中扮演重要角色,我国支付产业“走出去”快速发展,服务、技术、标准和网点输出正全面推进。

跨境支付在为支付产业走出国门搭建基礎。2017年6月,央行原行长周小川在“2017陆家嘴论坛”上表示,人民币跨境支付系统(CIPS)二期将落户上海,提高人民币跨境和离岸资金的清算、结算效率,更好地实现人民币国际化,为“一带一路”倡议服务。

当前,无论技术水准或交易规模,中国的支付行业已走在世界前列。中国银联5月22日发布的《中国银行卡产业发展报告(2018)》显示,去年银联网络转接交易金额93.9万亿元,占全球银行卡清算市场份额保持第一,且银联卡全球受理网络已延伸到168个国家和地区。

而移动支付更是站在了潮头。作为中国“国产”二维码——汉信码的开发者之一,北京意锐新创科技有限公司创始人、CEO王越体会颇深。大量东南亚支付公司找上门来,希望与他进行移动支付终端的软硬件技术合作。“移动支付普及全球大潮来袭,而中国是引领者。”

支付向外“辐射”

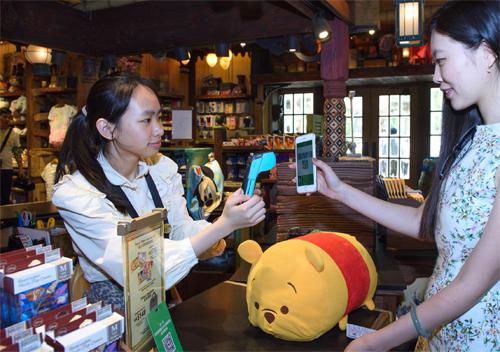

2016年以来,中国游客们就开始扮演交流使者的角色,以需求拉动供给,助力支付产业的“中国模式”向外辐射。而支付宝和微信支付两大巨头则是中国支付业向外输出的主力军。

今年初,支付宝宣布进入以色列、迪拜。至此,支付宝已覆盖全世界近40个国家和地区,在境外拥有9个本地钱包伙伴,遍布印度、巴基斯坦、孟加拉国、泰国、菲律宾、印尼、马来西亚等“一带一路”沿线国家和地区。另一移动支付巨头也不甘示弱,截至今年1月,微信支付接入的国家和地区也已增加至25个。

两大巨头的境外版图中,东南亚是重中之重。受访人士普遍认为,东南亚地区移动支付的需求旺盛,金融基础设施已经有一定的发展,且正处于人口红利期,年轻人多、善于接受新鲜事物,为当地市场接受中国支付模式提供了条件。

以孟加拉国为例,据媒体报道,孟加拉国1.6亿人口中,约一半是24岁以下的年轻人,超过95%的支付交易还在使用现金。但同时,手机渗透率超八成,4G智能手机的覆盖率预计将于今年底超过功能手机。

4月底,蚂蚁金服在孟加拉国与该国最大的移动支付公司bKash达成战略合作。双方宣布,蚂蚁金服将通过技术和经验分享,打造“孟加拉国版支付宝”。而在3月的全国两会上,马化腾也宣布微信支付在海外本地化落地的第一个国家确定为马来西亚,在该国的“第三方支付牌照已拿到手”。

不仅是东南亚,移动支付在整个亚洲地区渐成潮流,这也是中国业者的机会。

在日本,三大银行三菱东京UFJ、三井住友和瑞穗不久前宣布,将成立一家合资公司联合开发二维码支付系统,统一二维码支付技术标准,共同推动无现金支付。该系统预计在2019年投入使用。

在印度,大街小巷的收付款方式正慢慢变得和中国一样,用手机扫二维码打车、在餐馆买单、在加油站加油,街头的飞饼摊都开始挂上二维码。

“支付能衍生出大量创新性服务,不久将成为一种世界性的趋势和基础设施。”王越说。

一些欧美、西方国家亦是两大巨头必争之地。例如,芬兰、澳大利亚等国家的出租车也逐步开始接入支付宝。在莫斯科街头,尽管还没有真正普及的移动支付品牌,但支付宝、微信支付等Logo已然出现在了各色小店的柜台上,且店员操作的熟练程度让人惊叹。

“当欧美市场逐渐适应了互联网生活方式在方方面面的渗透,就为支付提供了无限可能。”中国支付清算协会副秘书长王素珍说。

出海背后

支付出海的背后,中国相关模式、资本和行业标准也在不断走出去。

在东南亚等“一带一路”沿线国家,学习中国互联网产业尤其移动支付业发展的创业浪潮正在横扫当地,出现了一批界面、功能、推广方式都明显模仿中国企业的本地版支付宝、美团、滴滴打车甚至今日头条。

在马来西亚,Touch N Go 的用户可以用手机支付高速公路过路费;在印度尼西亚,DANA用户能在手机上完成社保缴费;在巴基斯坦,Easypaisa被没有银行账户的人用作电子“工资卡”,虽然当地的移动通讯设备还处于功能机而非智能手机时代。

“东南亚目前是全球第三大的互联网用户市场,人口占到了全球约8%而且年轻人居多。这是复制‘中国模式的基础,二维码支付或许在不久的某一天就遍布大街小巷了。”意锐新创科技有限公司首席运营官关恒预计。

中国支付产业的出海,也带动了一些投资者走出去,从而在生态上影响了东南亚的创业浪潮。

“阿里系、腾讯系的投资方以及其他投资机构,为中国的支付服务商和当地的创业者提供了大量资金支持。”新加坡金融科技公司Silot创始人李博晨说。他在创立Silot之前曾担任百度全球支付业务的副总经理,在东南亚生活了近20年。

“一些国家对于外来支付机构会抱有天然的戒心,不轻易让支付宝、微信支付等巨头入场。”李博晨说,这使得中国的风投盯上了一批执行力强、有热情的大学生创业者。风投们将其中的成功者收归己有,期待未来能在当地市场掌握更强的话语权。

拓展重点放在欧美的支付机构的做法不太一样。例如,宝付支付从2017年2月拿到跨境牌照起,目前每月已有10亿元人民币的购结汇交易量。

“宝付的跨境业务现阶段聚焦在美国和欧洲。首先,这些地区是中国制造、中国出口的主要目标市场;其次,美国和欧洲的金融市场相对成熟,基础设施完善,支付作为新兴的服务产品能填补空白,快速切入市场。”宝付跨境业务负责人林勇说,欧美国家的货物贸易平台与企业对跨境支付的需求较为强烈,也随之带来了产业链上下游的各色需求,比如仓储、物流等相关行业的联动,“这都是不可多得的机遇。”

受访人士认为,2017年底,央行出台《条码支付业务规范(试行)》,使得此前一些游走于灰色地带的做法得到规范和正名,这也为全球的移动支付监管提供了范例。

合作或成主流

在中国社科院国家金融与发展实验室副主任、金融所所长助理杨涛看来,中国支付业的出海,强项是服务于中国居民或企业走出去以及当地华人,但面向当地居民推广尚有欠缺,其原因有四点:

第一,各国的支付监管差异较大,普遍比较严格,支付企业走出去不易适应;

第二,缺少相关基础条件保障。中国第三方支付行业的快速发展,离不开政策的鼓励与银行的支持,尤其是银行业低成本、大规模发卡,为第三方支付的早期快速扩张提供了支撑,而在国外这些条件尚难以具备;

第三,在价格竞争策略上受到约束。在国外市场中,支付服务价格普遍较高,支付公司出海之后受到种种规则限制,补贴红利等价格战手段可能难以开展;

第四,金融体系差异造成的支付需求有所不同。一些发展中国家金融基础相对薄弱,原有金融体系提供的零售支付服务普遍不足,而且对“支付+”的接受程度较高,因此第三方支付容易获得市场认可,但发达国家的金融体系已经相对成熟,居民依托银行卡、支票等支付方式的习惯已经形成,短期内不容易改变。

沟壑客观存在,转变也在一步步发生。“中国支付清算协会和欧美、澳大利亚的相关机构都建立了相应的联系,并组织交流平台,为支付机构更多地提供了解、接触海外环境的机会,帮助支付机构出海时少走弯路。”王素珍说,“对于支付机构来说,与当地银行和支付机构合作这一出海方式,可能相对便捷。”

支付宝就是其中的代表。2016年,支付宝战略投资泰国支付企业Ascend Money,以期打造泰国版“支付宝”。这只是支付宝合作式出海的一个案例,2017年这家公司在东南亚延续了这种模式。无论是注资菲律宾电信运营商Globe旗下数字金融平台Mynt,为当地消费者和小微企业提供普惠金融服务;还是将其控股的东南亚电商网站Lazada旗下在线支付平台helloPay合并,helloPay在新加坡、马来西亚、印尼和菲律宾等国将以Alipay的名义继续运营。

这也可能引领中国同业的风潮,比如京东金融也采用了合作战术。2017年9月,京东金融宣布与泰国尚泰集团成立合资公司,以“支付先行”策略进入泰国市场。合资公司初期将以支付业务为核心,未来或将业务拓展至消费金融、供应链金融、保险、理财等多个领域。

“支付在中国发展迅速,使用人口多,体系已经相对完善和成熟。”王越認为,正走向全球的中国支付业,是中国式弯道超车的又一例。