管理层持股比例与企业过度负债

2018-05-14廖鹏

廖鹏

自2008年世界金融危机以来,我国企业负债率水平节节攀升,无论是国有企业还是非国有企业,都逐步走向高负债。管理层持股比例与企业的过度负债又存在什么关系呢?研究发现,短期内,管理层持股比例与过度负债数值呈显著负相关。长期内,管理层持股比例与过度负债数值呈显著正相关。分析其原因,主要在于目前我国大多数上市公司对于管理者的薪酬,除固定基本工资外,还包括短期激励及长期激励。管理层在公司经营的短期战略制定时,会主要依靠股东投入的资金及自身积累的资本进行再生产,提高其短期偿债能力,从而使整个公司的财务指标较为美化。管理层在制定企业长期战略决策时,以过度负债方式融到更多的资金进行企业生产、研发、对外投资等。

管理层持股

过度负债 利息覆盖率

引言

我们将会在本研究论证企业在理论上存在一个最适资本结构,或者说目标负债率。企业在此负债率下经营应该是既能获得举债的利益又能有效地避免陷入财务危机。但现实中却有许多企业过度负债以至发生财务危机呢?过度负债与企业高级管理层持股比例是否存在关系?本文主要研究高级管理层持股比例与过度负债在短期及长期中的关系。

研究假设

在解释管理层持股与过度负债的关系中有几个重要的假设,比较重要的有利益趋同假说、掘壕自守假说、风险回避假说等。我们从管理层的角度出发,去研究管理层持股与企业过度负债之间的关系。那么我们提出这样的两个疑问:一是,管理层持股比例越高,是否使其越容易和大股东互相输送利益,更倾向于通过股权融资来弥补企业资金运转不足等问题,从而出现企业过度负债问题二是,管理层持股能有效缓解企业代理问题,减轻代理成本,那么管理层高比例持股是否会降低企业的过度投资,从而减少负债率,减少过度负债?为此本文提出两个竞争性假说。

H1a:管理层持股比例越高越容易导致企业过度负债。

H1b:管理层持股比例越高能使企业降低过度负债。

研究设计

(1)样本选择与数据本文以沪深两市2004-2012年全部上市公司为研究样本。为了减少离群值的影响,我们对所有连续型变量进行1%的winsorize处理。本文数据来源于csmar数据库和WIND数据库。

(2)变量选择与模型设计

1.过度负债的衡量

考虑到我国股票市场下市场负债率噪音较大,我们采用账面负债率衡量企业的资产负债率。

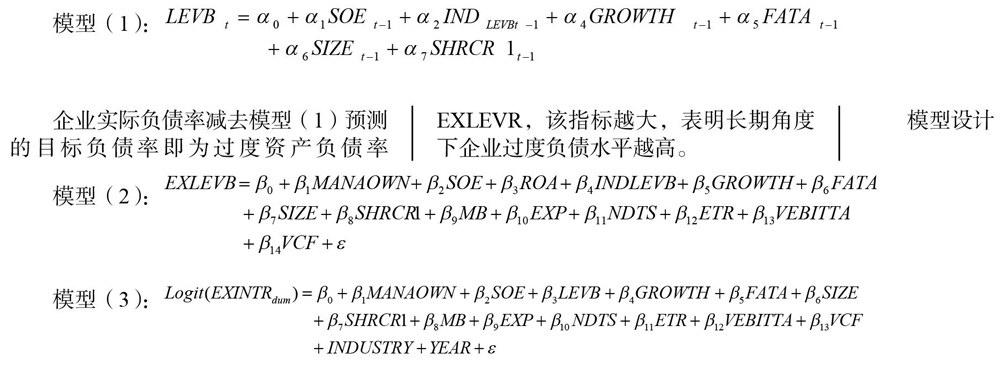

模型(1):

企业实际负债率减去模型(1)预测的目标负债率即为过度资产负债率EXLEVR,该指标越大,表明长期角度下企业过度负债水平越高。

模型设计

模型(2):

模型(3):

模型(2)(3)中,主要解释变量为管理层持股比例(MANAOWN)。模型(2)中还控制了行业和年度虚拟变量。各变量在此进行一下说明:账面资产负债率(LEVB)、过度资产负债率(EXLEVB)、利息覆盖率(INTR)、产权性质(SOE)、盈利能力(ROA)、行业负债中位数(IND_LEVB)、总资产增长率(GROWTH)、固定资产占比(FATA)、企业规模(SIZE)、第一大股东持股比例(SHRCR1)、账面市值比(MB)、管理费用率(EXP)、非债务税盾(NDTS)、实际税率(ETR)、盈利波动性(VEBITTA)、现金流波动性(VCF)、管理层持股比例(MANAOWN)。

实证结果与分析

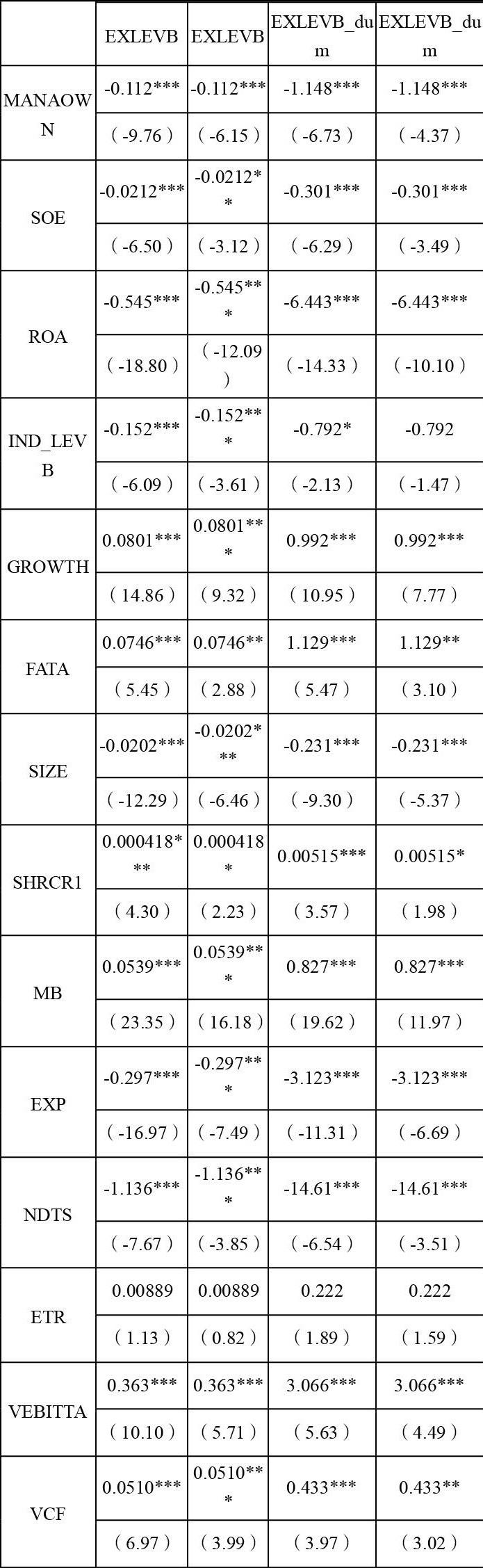

(1)管理层持股比例与过度资产负债率

表2列示了过度资产负债率对管理层持股的回归结果。首先从回归结果看MANAOWN的回归系数是-0.744,且在1%水平上显著,说明两者关系呈负相关。第二列采取了聚类稳健标准估计,回归结果与第一列相同。第.二列被解释变量为虚拟变量EXLEVB_dum,logit回归结

果显示系数为-8.665,且在1%的水平上显著,说明长期角度下管理层持股比例大的确会导致企业减少过度负债率。第四列采用聚类稳健标准误估计的结果与之基本一致,z值为-5.73,接近显著水平。总体看来,该表的回归结果说明长期角度上市公司中管理层持股比例越高,会减少企业的过度负债水平,符合之前的假设。

(2)管理层持股与过低利息覆盖率

表3列示了过低利息率与管理层持股比例的回归结果中。其中,从logit模型回归结果中可见MANAOWN的回归系数为4.538,且在1%的水平上显著,说明利息覆盖率低于1的企业中管理层持股比例较高,第二列是在第一列的基础上进行聚类稳健标准误估计后,回归结果与第一列一致。第三列被解释变量为虚拟变量EXINTR_dmnl,logit回归结果显示MANAOWN系数为3.354,且在1%的水平上显著,说明利息覆盖率低于2.5的企业中管理层持股比例越大。同样,第四列进行聚类稳健标准误估计后的结果与之一致。总体看来,该表的回归结果说明短期角度下,企业中管理层持股比例越高,越容易导致企业的过度负债,这与长期角度下管理层持股比例高会减少企业的过度负债的结果出现冲突。

结论与启示

短期内,管理层持股比例越高,过度负债程度越低,即管理层持股比例与过度负债数值呈显著负相关。长期内,管理层持股比例越高,过度负债程度越高,即管理层持股比例与过度负债数值呈显著正相关。分析原因:目前我国大多数上市公司对于管理者的薪酬,除固定基本工资外,还包括短期激励及长期激励。短期激励部分主要依据当年度的公司业绩指标和个人贡献率进行分配,而长期激励部分主要通过对公司股价的变现情况进行考察。过度负债可能导致企业短期内要按时偿付债务,可能带来流动性风险,造成资金链断裂,这会影响整个公司的发展,也影响管理层的报酬获得及未来发展。因此管理层在公司经营的短期战略制定时,会主要依靠股东投入的资金及自身积累的资本进行再生产,提高其短期偿债能力,使其资产负债率处于适中水平,从而使整个公司的财务指标较为美化。同样,考虑更高额更持续的报酬获得,管理层必须实现股东价值最大化的企业目标,这样才能获得业绩激励及股权激励两份薪酬激励。因此,管理层在制定企业长期战略决策时,为了提升企业的盈利能力,拥有更多的流动性资产,灵活的进行多元化投资,从而盘活企业总资产,提高投资回报率,拉高股价,管理层会较为积极的使用负债方式,以过度负债方式融到更多的资金进行企业生产、研发、对外投资等。

[1]方军雄,2007:《所有制、制度环境与信贷资金配置》,《经济研究》第12期.

[2]陆正飞,2015:《谁更过度负债:国有还是非国有企业?》,《经济研究》第12期.

[3]陆正飞,高强,2003:《中國上市公司融资行为研究一一基于问卷调查的分析》,《会计研究》第10期.

[4]张会丽,陆正飞,2013:《控股水平、负债主体与资本结构适度性》,《南开管理评论》第5期.

[5]支晓强,3003:《管理层持股与业绩关系的理论分析》,《财经科学》,2总197.