我国创业板上市公司IPO效应的实证分析

2018-05-14王敏

王敏

本文从我国创业板市场的现状以及创业板上市公司特征出发,利用近年积累的数据,在总结过去学者研究此问题的方法的基础上,从公司经营绩效考核的四个方面,即偿债能力、盈利能力、营运能力、成长能力出发,运用描述性统计结合Wilcoxon符号秩检验两种方法实证我国创业板上市公司是否存在IPO效应,最后在分析检验结果的基础上,提出符合目前我国市场经济实际状况的相关建议。

创业板 IPO效应 绩效考核

研究背景

创业板在深交所开市以来,魏乐(2010)研究了2009年当年卜市的37家公司,随后梁建敏、吴江(2012)和喻凯、罗阳(2012)研究2009-2010年卜市的公司,潘端莲、杨有红(2013)研究了2009-2011年上市的公司,他们的研究都进一步确认了在创业板上市的公司中“IPO”效应的存在,并从多个方面研究了公司IPO后业绩下滑的原因,如资产负债率和流通股比例高、市盈率过高、风险投资过少、企业过度投资等。但他们的研究样本量都过少,本文将扩大研究样本,进一步求证“IPO效应”在我国创业板卜市公司中是否普遍存在。

自我国创业板2009年10月开市以来,截至2016年5月9H,有506支股票在创业板成功上市。其中制造業股票有361只,占比高达71.3%,信息技术业股票有85只,制造业和信息技术业合计有446只股票,占比高达88%,其行业分布十分集中。认识到创业板上市公司所属行业过度集中于制造业和信息技术,有助于我们更具体地了解在创业板上市公司的特点,同时行业分布过度集中于一两个行业也是我国创业板市场还不成熟的一个表现。

我国创业板IPO效应存在性检验

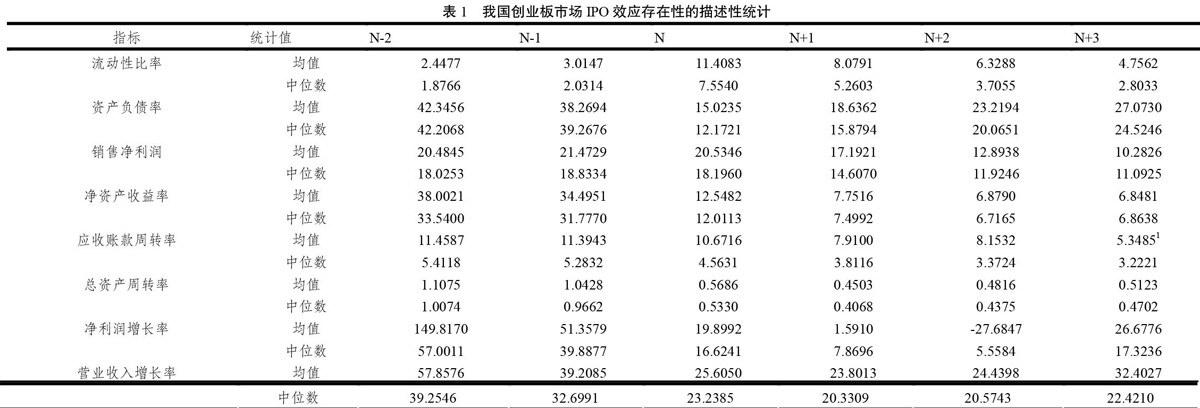

为了更加伞面的反映公司的经营业绩,本文基于前人的研究,用流动比率(流动资产/流动负债)和资产负债率(总负债/总资产)两个指标衡量样本公司的偿债能力;销售净利率(净利润/营业收入)和净资产收益率(净利润/所有者权益)衡量样本公司获取盈利的能力;关于运营能力的衡量,选取应收账款周转率(营业收入/应收账款)和总资产周转率(营业收入/总资产)两个指标衡量;最后,样本公司增长能力用净利润同比增长率和营业收入同比增长率衡量。

因为我国创业板开市时问尚短,为保证数据的完整性,本文选取2009、2010、2011、2012年上市的354家公司为研究样本,以样本公司在上市前后共跨6年的经营业绩数据为基础进行研究。笔者以上市当年为基准,上市当年记为N年,上市前两年记为N-2,以此类推,数据期间为N-2、N-1、N、N+1、N+2。以下部分的数据来源为WIND数据库。

对于我国创业板卜市的354家样本公司的描述性统计具体如表l所示。流动比率与公司偿债能力呈正相关,其均值和中位数变化趋势相近,都呈“倒V型”,IPO当年达最大值11.4083和7.554,但IPO后三年数值明显高于IPO前两年;资产负债率与样本公司的偿债能力是负相关,整体呈“正V型”,IPO当年达最低值15.0235和12.1721,但IPO后三年数值明显低于IPO前两年。因此从短期看,样本公司偿债能力的“IPO效应”并不明显。

销售净利润先缓慢上升,IPO后大幅度下降,IPO前两年明显高于后三年,中位数与均值的最高值均出现在N-1,整体情况基本符合“倒V型”趋势;净资产收益率在IPO前一年大幅度滑坡,IPO后一年下降趋势逐步放缓,整体呈现“L”型,总资产周转率变化趋势与之相似。应收账款周转率的均值与中位数差距明显,中位数变化较为平缓,均值在N+1和N+3都出现较大幅度地滑坡。净利润增长率的均值变化幅度较大,从IPO前两年开始大幅下降,至IPO后第二年降至零下随后反弹,中位数整体基本呈“正V型”同营业收入增长率变化情况相似,均值和中位数的最低值都出现在“N+1”时期,随后都呈不同程度地卜升趋势。整体而言,六个指标在IPO前后的差距明显,故IPO效应明显。

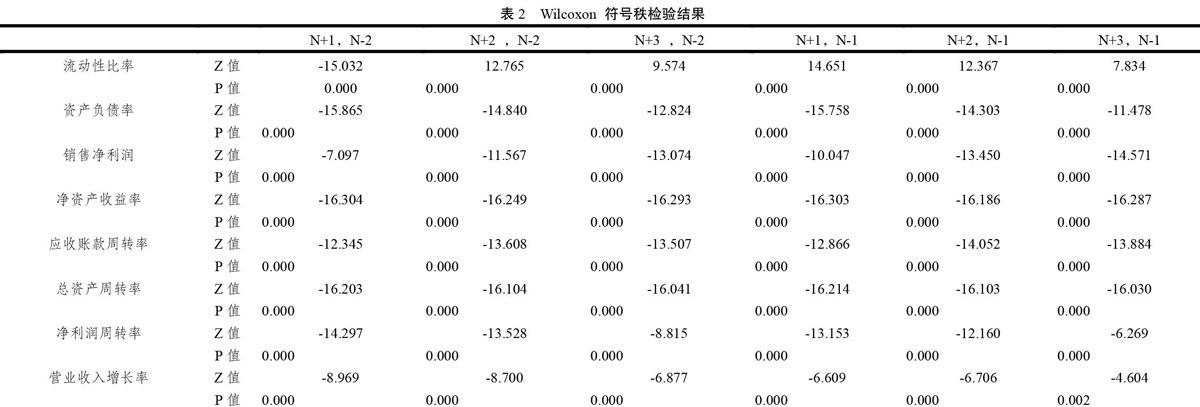

描述性统计分析之后,笔者将采用Wilcoxon符号秩检验进行进一步的实证检验,Wilcoxon符号秩检验是在成对观测数据的符号检验基础上发展起来的,相较于正负号检验,它的优点在于无需对总体分布做在正态分布的假定。利用SPSS软件,检验结果如表2所示。

表2中八个指标的P值均小于0.05,说明在5%的置信水平下八个指标都存在明显变化,但IPO后流动比率明显上升、资产负债率明显下降,样本公司的偿债能力在IPO后有所改善。追究其原因主要是IPO后公司资金情况大有好转,使其偿债能力明显加强。其他六个指标的检验结果都进一步验证了我国创业板E市公司存在“IPO效应”。但样本公司卜市后第三年业绩指标的下滑速度都在减弱,且净利润增长率和营业收入增长率都实现了大幅度地增长。整体来看IPO后第三年样本公司经营业绩开始出现好转迹象,更进一步地实证检验需要更多学者进行研究。

应收账款周转率的均值在IPO后第三年大幅度上升至19.0469,情况反常,笔者查看原始数据后发现代码为300226的上海钢联的应收账款周转率达到4854.5824,高出一般值的1000倍,剔除该公司的这个指标值。

[1]潘端莲,杨有红.盈余管理与创业板公司IPO前后的业绩变化[J].北京工商大学学报(社会科学版),2013,28(3):65-72.

[2]魏乐.创业板公司绩效与董事会特征研究[J].会计之友,2010(32):92-94.

[3]喻凯,罗阳.我国创业板公司IPO前后业绩变化的实证研究[J].会计之友,2012(30): 67-69.

[4]梁建敏,吴江.创业板公司IPO前后业绩变化及风险投资的影响[J].证券市场导报,2012(4): 64-69.

[5]应收账款周转率的均值在IPO后第三年大幅度上升至19.0469,情况反常,笔者查看原始数据后发现代码为300226的上海钢联的应收账款周转率达到4854.5824,高出一般值的1000倍,剔除该公司的这个指标值。