流转税税收能力与税收努力的区域差异

——基于2006~2015年全国31省数据的实证分析

2018-05-09刘金山

刘金山,罗 钱

(暨南大学经济学院,广东 广州 510632)

一、引 言

1994年分税制改革以来,我国地方政府面临着一个现实的窘境,即财权不断向上集中而事权不断向下转移,导致地方财政缺口的急剧扩大,地方政府越来越没有能力去负担沉重的支出责任,继而引发了一系列问题。地方政府的债务逐年增长已引起社会各界关注,究其原因,财政能力不足这一因素不可忽视,要解决这一难题,建立完善的财政转移支付体系是非常急迫的,在转移支付执行的实务中,如何分配转移支付额度才能保证转移支付制度的科学有效?直接的参照系标准是按照地方政府的财政收支缺口分配转移支付额度,而进行财政收支缺口的计算自然也是离不开对财政能力的科学估算(李国峰、刘黎明,2009)[1]。一个国家或地区的财政收入分为税收收入与非税收入,故进行财政能力估算的自然避不开对税收能力的估算。

税收能力指在既定的税制下,一个国家或地区在一定时期内经济运行中所形成的税收储量,是一个潜在税收能力的概念,所指的是应征税收的总能力,可细分为纳税能力与征税能力。纳税能力指的是纳税人实际缴纳税款和承受税收负担的能力,是税收收入的潜在能力,也是税收收入的上限。征税能力指的通过政府的强制力可征税收的总能力,是政府汲取税收收入的能力。而税收努力也称作税收征管努力的程度,指的是税收的可征收范围内政府部门实际征管能力的大小,表明的是税收征管部门在进行税收征管时的主观努力情况。

关于税收能力与税收努力,许多学者进行了研究与探讨。Jorge and Boex(2006)详细介绍了测算一个地区财政能力的代表性收入法(Representative Revenue System)[2]。杨元伟(1996a)指出在建立具有中国特色的税收收入能力估算体系中,应该把税收收入能力分解纳税能力与征税能力。前者可由客观税基的可纳税量测定,后者可由地方政府结合客观税基的主观征税意图来测定[3]。杨元伟(1996b)对我国增值税、土地使用税以及企业所得税的税收能力测算方法进行了介绍[4]。吕冰洋,郭庆旺(2011)从征税能力、税收努力与纳税能力三个角度分析了中国税收持续增长的原因[5]。杨得前(2014,2015)分别用代表性税制法测算了我国企业所得税以及增值税的税收收入能力并在此基础上测算出了在我国企业所得税以及增值税的增长中税收努力所做的贡献分别为15.49%与21.13%[6][7]。陈高、范莎莎(2015)采用代表性税制法对我国各地区营改增前后各地区的税收能力的变化做了定量分析,结果发现营改增对于税收能力的减税效果是要低于人们的期望的[8]。虽然学者们的研究中也做了很多细致的量化分析,但大部分都是针对单个税种的研究,本文在前人的研究基础上,尝试着从产业划分角度来对流转税类这一整体的税收能力与税收努力进行估算分析,希望可以窥探出地区间税收能力与税收努力差异背后的影响机制。

二、流转税税收能力与税收努力估算的理论模型

本文采用国际上较为通用的代表性税制法(Representative Tax System)来测算各地区流转税税收能力。此方法核心主要是有两步:首先确定标准税基,其次确定标准税率[9][10][11]。

(一)流转税标准税基

流转税指以纳税人商品生产,流通环节的流转额或者数量以及非商品交易的营业额为征税对象征收的一种税收,考虑到不同流转税征税范围存在差异这一事实,本文立足于产业划分角度对不同流转税的税收能力进行独立测算。由于文中研究对象为区域流转税,故其主要包含增值税、消费税与营业税,且由统计数据可以测算出任一年度各地区消费税实际收入占增值税、消费税与营业税总收入的平均比重基本保持在15%左右,为了测算过程的简便,本文对流转税类的探讨中将不考虑消费税。

结合产业划分理论,2012年营改增前,我国三次产业中,第一产业(农业),第二产业中的工业以及第三产业商品流通业(批发零售业)征收增值税这一流转税,但考虑到增值税的免征范围,文中营改增前仅考虑工业与批发零售业征收增值税。而第二产业的建筑业与第三产业交通运输业、邮电通讯业、文化体育业、金融保险业、娱乐业、服务业、转让无形资产和销售不动产则仅征收营业税这一流转税。

营改增后,将交通运输业与部分现代服务业从原本的营业税征税范围中纳入到了增值税的征税范围中,考虑到部分现代服务业统计数据不完善,本文仅考虑交通运输业的变动。即营改增后,工业、批发零售业与交通运输业征收增值税这一流转税,而建筑业与第三产业除交通运输业与批发零售业外的其他行业则征收营业税这一流转税。

特定年度某一地区的流转税税收能力即为三次产业征收的各类流转税的总和。

1.增值税标准税基

对于增值税的标准税基,营改增前选用工业增加值与批发零售业增加值的和作为其替代税基,营改增后加入交通运输业的行业增加值。

2.营业税标准税基

对于营业税税收能力,由于其每个税目都有特定的税率,本文采用分税目的测算方法,考虑到文化体育业和娱乐业在我国营业税税收收入结构中占比较低,不将其作为测算的重点。在营业税剩余7个重点税目中,能获取税基直接数据的分别为建筑业、邮电通讯业与转让无形资产,建筑业与邮电通讯业的税基的数据直接使用建筑业企业总收入与邮电业务总量。需要特别说明的是,转让无形资产征收范围包括转让土地使用权、商标权、专利权、非专利技术、著作权和商誉,但是商标权和商誉的转让规模极小,而个人转让著作权又属于免征范围,所以转让无形资产就主要包括土地使用权和专利非专利的转让,其中,土地使用权转让没有营业收入数据,但由于企业进行房地产开发时购买土地的行为是其最主要的转让形式,所以选择统计年鉴中的房地产业土地购置费用作为标准税基;对于专利及非专利技术的转让,采用中国统计年鉴中的技术市场成交金额作为标准税基。

无法获得直接税基数据的4个税目的行业增加值是可以得到的,且这些行业由于主要是提供服务获取收入,从理论上来讲其总产值即等于其总收入,总产值可作为代理税基。这里将使用直接消耗系数法来计算总产值[12]。

以金融业为例进行分析,其产品或劳务销售收入矩阵为:

S=gdp/p

(1)

其中gdp表示金融业增加值,p为增加值占全部投入的比例,也就是增值率。增值率是由投入产出基本流量表(中间使用部分)该行业的行业增加值与总投入比计算得出。

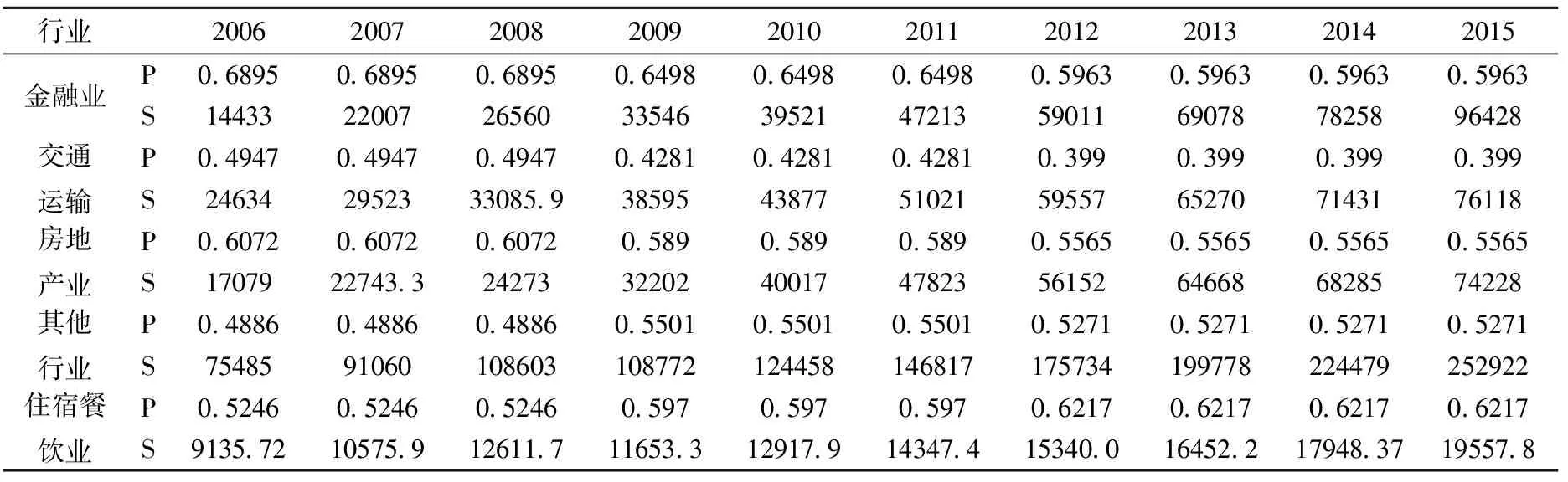

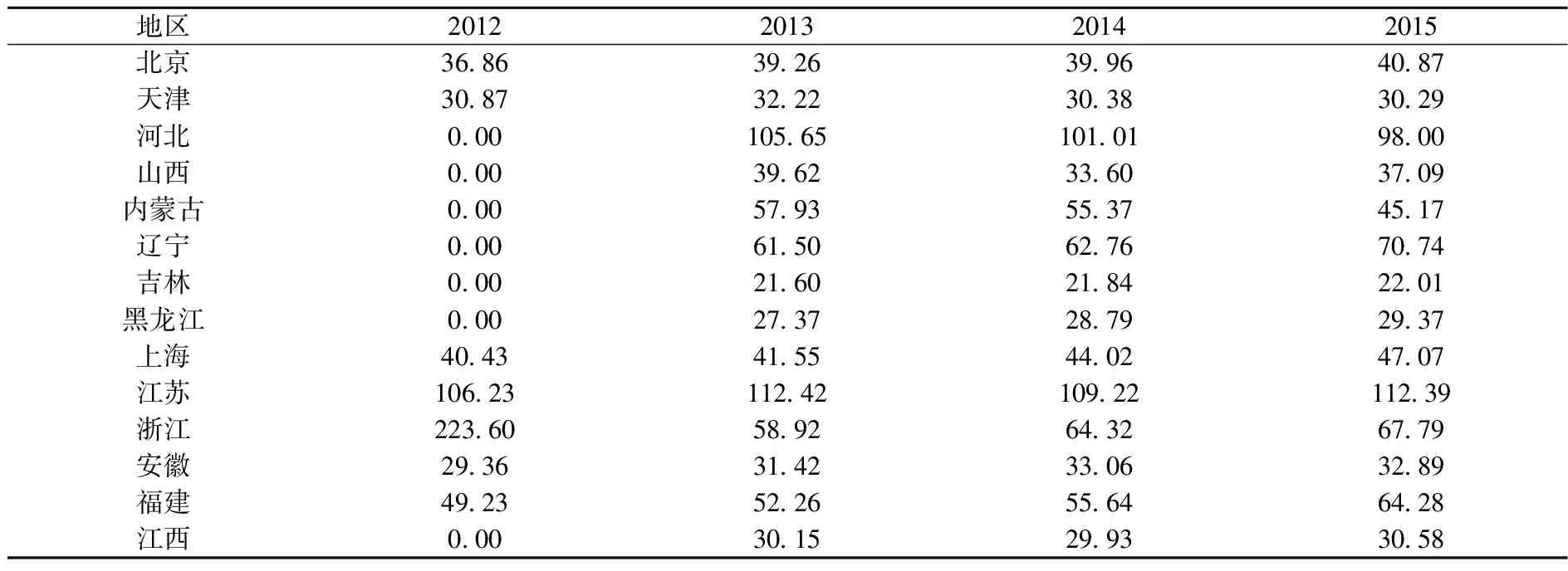

文中2006~2008年的行业增值率计算使用2007年的投入产出基本流量表,2009~2011年则使用2010年的投入产出表,2012~2015年则使用2012年的投入产出表。测算结果见表1。

表1 测算结果

表1仅对金融业、交通运输业、房地产业、住宿餐饮业与其他行业的全国总产值进行了测算。本文的研究对象为地区流转税,测算中需要按照不同地区行业增加值比重进行全国总产值的分配得到各地区不同行业的总产值。

(二)流转税标准税率

1.增值税标准税率

增值税标准税率测算表示如下:

yit=βitxit+μit

(2)

其中yi,t代表i地区t年度增值税实际收入,xi,t代表i地区t年度增值税的标准税基,μi,t为随机误差,βit代表i地区t年度的标准税率。回归方程省略了常数项,是为了保证标准税基为零时,增值税收入为零。

2.营业税标准税率

本文采取分税目测算方法来测算营业税税收能力,由于需进行测算的7个税目全部都采用简单的比例税率,可直接使用法定税率作为标准税率。

3.流转税税收能力与税收努力

i地区在t年度的流转税税收能力(Tax Capacity)的估算公式如下:

(3)

i地区在t年度的流转税税收努力(Tax Effort)的估算公式如下:

(4)

三、流转税税收能力与税收努力的实证结果

(一)增值税标准税率

根据回归方程(2)用Eviews6.0进行全国31个省份的横截面回归,可以得到不同年度增值税标准税率,回归结果见表2。

表2 2006~2015年增值税标准税率回归结果

注:括号内的数值为t统计量与双侧概率,*** 表示在1%的显著性水平上显著。

(二)营业税标准税率

根据《中国税法注解》[13]可以查得本文所测算营业税7个税目的法定税率,见表3。

表3 营业税税目税率

注:住宿餐饮业与其他行业都属于服务业范畴。

(三)流转税税收能力与税收努力

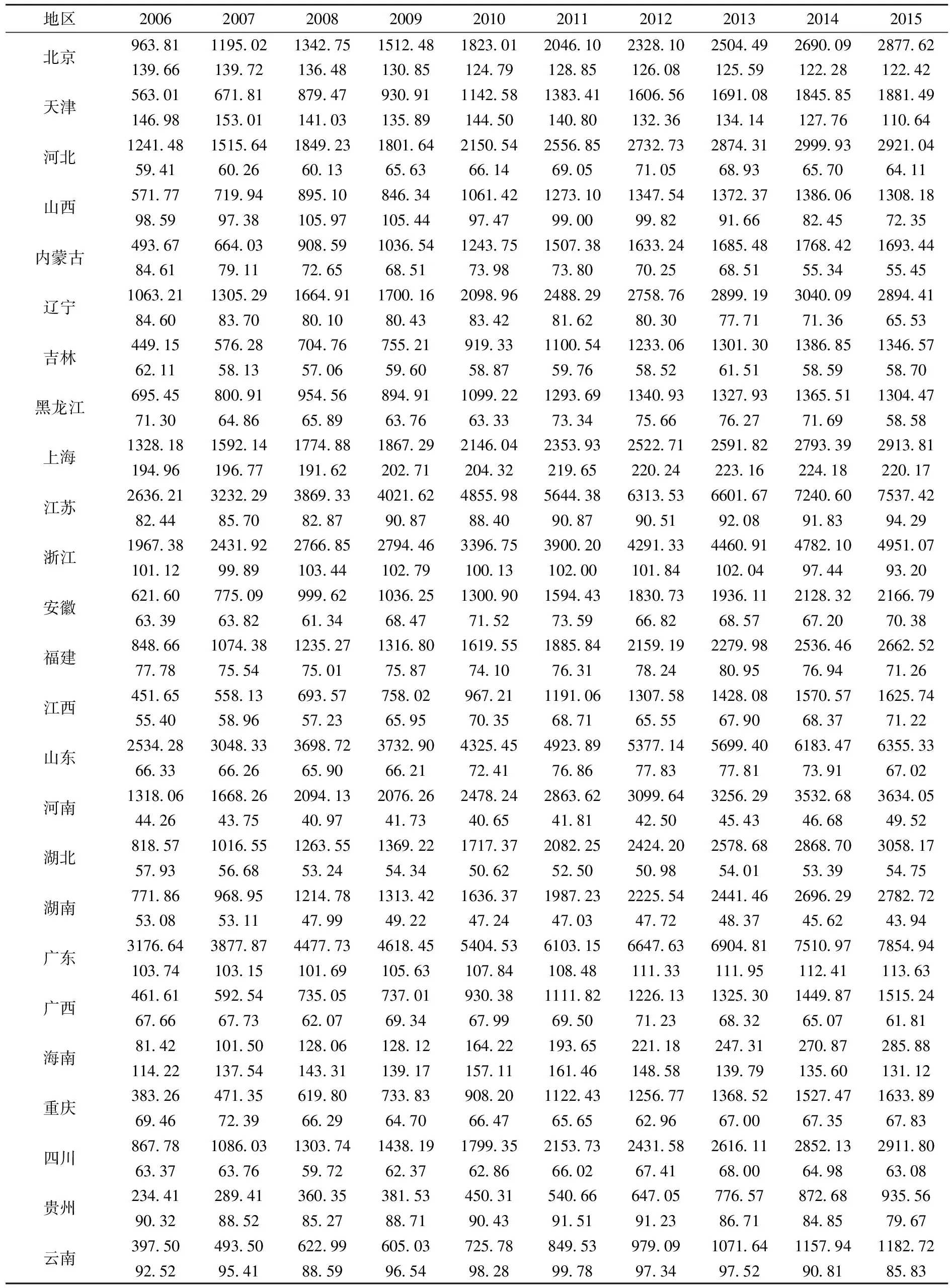

根据上述分析,可以测得2006~2015年各地区流转税税收能力与税收努力,测算结果见表4。

表4 各地区2006~2015年流转税税收能力及税收努力 (单位:亿元;%)

续表

地区2006200720082009201020112012201320142015西藏217226733427321737604155482665028071665357615830554066927020897410781104131006414035陕西510906321280618898331125891348561544861670871841551808097748776275087597782781927859746868356512甘肃232612847634661329344072948652547786012064695608767584811367357692772575018054761378108515青海6769868711198114271434117632196182073022295226848244836975978670834784649153924685117465宁夏7604988912876137561701620735228422504026552269298952866286278495886089389130941491748370新疆306613623447655408995173463496704607698184945362711006910720101461035811229120181234211673111309789

注:每省数据中,第一行代表流转税税收能力,第二行代表流转税税收努力。

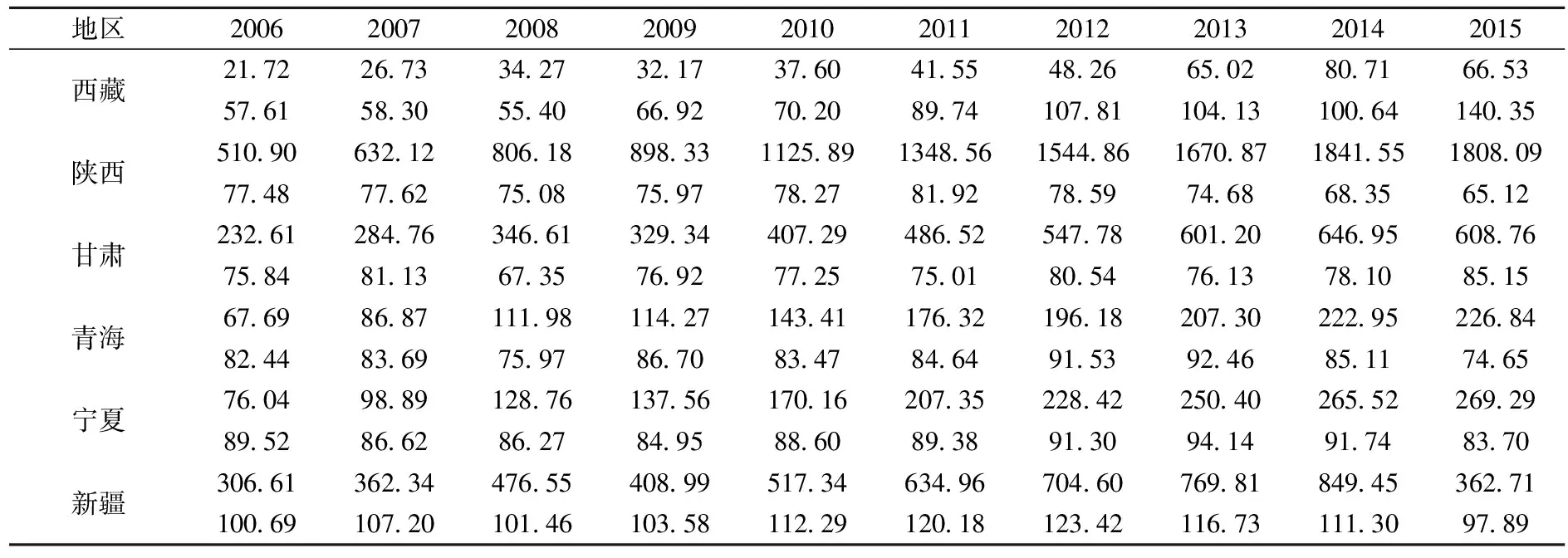

表5 东、中、西部2006~2015年流转税税收能力及税收努力 (单位:亿元;%)

注:表中各区域数据中,第一行代表流转税税收能力均值,第二行代表流转税税收努力的均值。

四、实证结果的统计分析

从表5中的实证结果直观来看,流转税的税收能力很明显是东部最强,中部次之,西部最弱,而税收努力则是东部最高,西部次之,中部最低。接下来将对东、中、西部流转税税收能力与实际收入的增长中分别来自税收努力的贡献进行测算分析并就区域间税收能力与税收努力差异的显著性进行检验。

(一)税收努力的贡献

以东部为例测算流转税税收能力年平均增长率,运用以下方程进行:

Ln(TCe,t)=α+γt+μt

(5)

TCe,t表示t年度东部的流转税税收能力,μt为随机误差。可以得到γ=d[Ln(TCe,t)]/dt={[d(TCe,t)]/(TCe,t)}/dt。γ表示了近十年东部地区流转税税收能力的年平均增长率,回归结果展示在表6中。

表6 回归结果分析

注:括号内为t统计量和双侧概率,*** 表示在1%的水平下显著。

得出近十年东部地区流转税税收能力年平均增长率为10.73%,同理测算出其税收努力与实际收入的年平均增长率分别为0.12%和11.11%,中部分别为12.47%、-0.16%与12.23%,西部分别为13.8%、0.62%与13.21%。

流转税税收努力对其税收能力或实际税收收入增长的贡献=税收努力年平均增长率/税收能力或实际税收收入年平均增长率

(6)

基于式(5)的计算结果运用式(6)可以得到东、中、西部地区近十年流转税税收能力与实际税收收入的增长中税收努力所做的贡献,贡献率东部分别为1.12%与1.08%,中部分别为-1.28%与-1.31%,西部为4.49%与4.69%。可见在东、中、西部的流转税税收能力与实际收入的增长中西部税收努力做出的贡献最大,东部次之,而中部税收努力由于呈现负增长反而减缓了其流转税税收能力与实际收入的增长幅度。

背后的逻辑可能是:西部地区面临着税源数量稀少且稀少税源也存在较多质量问题的情形下,若要完成中央的税收计划,将不遗余力地提升税收征管的力度,这可能是最终导致其税收努力年平均增长率高于东、中部,税收努力对流转税税收能力与实际收入增长的贡献也要高于东、中部的重要原因。而东、中部地区税源数量较多,质量也较好,完成税收计划的压力较低,这在一定程度上会助长征税机关在税收征管中的惰性,但考虑到东部地区人力资本素质要明显优于中部地区,会在一定程度上削弱这种惰性并最终使得东部地区流转税税收努力的年平均增长率高于中部,税收努力对税收能力与实际税收收入增长的贡献也表现为东部高于中部。

(二)显著性分析

实证结果可以直观看到东、中、西部间的税收努力与税收能力是存在较大差异的,下面本文将在此基础上对东、中、西部间的流转税税收能力与税收努力差异的显著性进行检验。

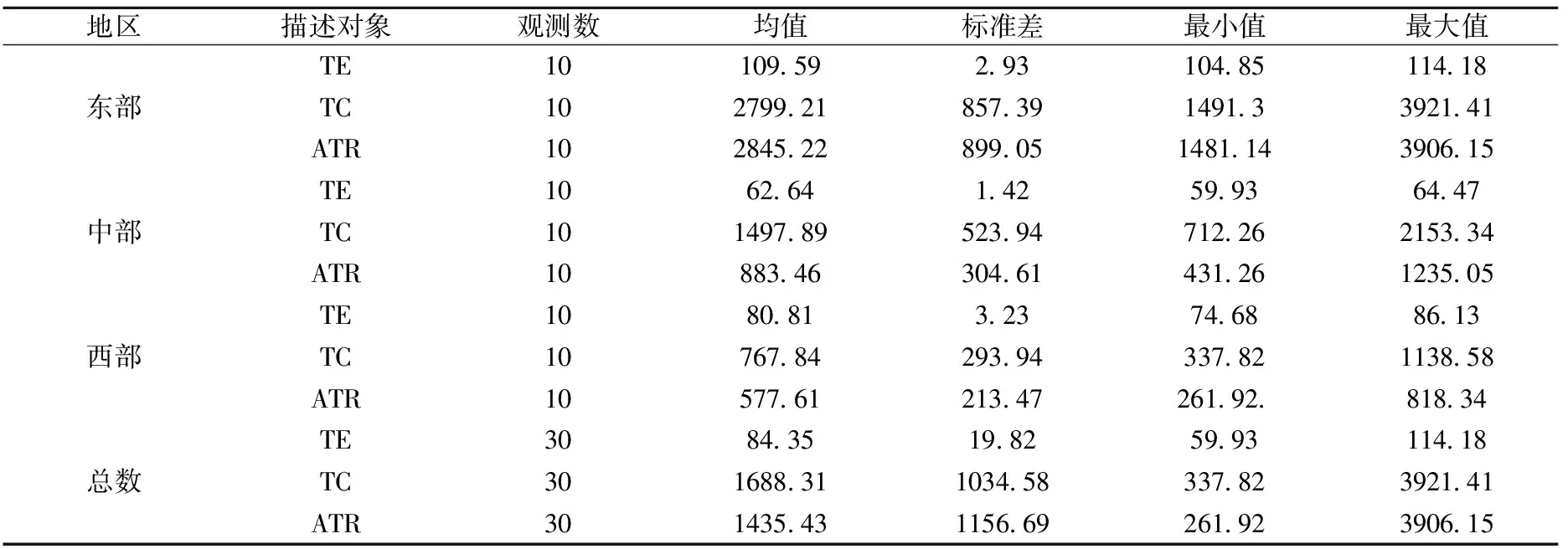

1.描述性统计分析

由于测算数据较为庞大,首先对2006~2015年间不同地区的税收努力、税收能力及实际收入进行描述性统计分析。

表7 描述性统计分析

从表7的描述性统计分析结果可以看到,不同区域之间无论是税收能力、实际税收收入以及税收努力都存在较大差异。文章接下来将分别尝试用t检验、单因素方差分析法与kruskal-wallis检验来判断区域间流转税税收努力以及税收能力是否存在着显著差异。

2.单因素方差分析

单因素方差分析首先需要检验同方差假定,可通过bartlett的卡方值来正规检验等方差假设,检验结果见表8。

表8 同方差检验结果

较低的bartlett值概率意味着同方差假定不大可能成立(马慧慧,2016)[14],税收努力方差分析结果显示bartlett的P值为0.063,税收能力为0.012,可拒绝同方差的假定。可见单因素方差分析法并不适用与本文的分析。

3.t检验

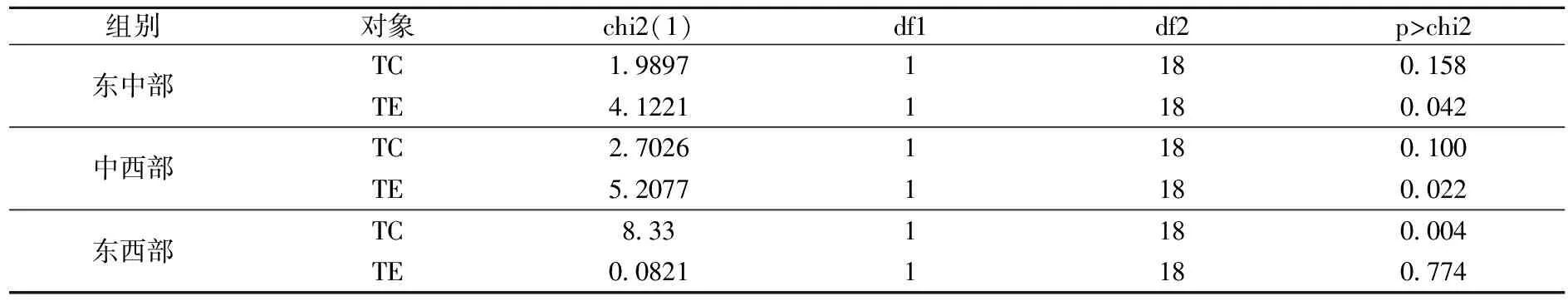

t检验可同时检验同方差与异方差条件下的税收能力与税收努力是否存在显著差异。但t检验验证的是两独立样本,故本文将分别对东、中部,中、西部以及东、西部这三组独立样本进行检验。

表8表明了东、中、西部间税收能力与税收努力方差并不同时相等,但无法判断两两区域间是否有同方差条件的存在,故进行t检验前,分别对东、中部,中、西部及东、西部的税收能力与税收努力进行同方差检验,检验结果见表9。

表9 同方差检验结果

若选定显著性水平为10%,则东、中部税收努力满足同方差假定而税收能力不满足,中、西部则都满足同方差条件,东西部则是税收能力满足而税收努力不满足。对于未通过检验的,适用消除同方差假定的t检验,检验结果见表10。

表10 t检验结果

由检验结果可以看到东、中部,中、西部及东、西部的税收能力与税收努力的均值差都是显著不为0的,且其P值都远远小于1%的显著性水平,表明东、中、西部流转税税收能力与税收努力在均值上存在显著差异。

而税收能力均值差的P值表现为中西部最高、东中部次之,东西部最低,即区域间流转税税收能力差异的显著性为东西部最强、东中部次之、中西部最低。这一点显然是符合现实情况的,由统计数据可知税源数量间的差距显然是东西部最大,东中部次之,中西部最小,而税源数量又是影响税收能力的主要因素。

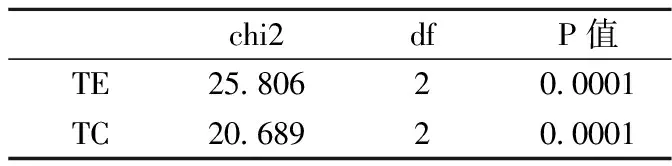

4.kruskal-wallis检验

kruskal-wallis检验是检验不同总体中位数是否存在显著差异。在方差分析的等方差假定或正态分布存在问题抑或者样本存在由特异值所带来的问题下,kruskal-wallis检验通常要比方差分析更为可靠(马慧慧,2016)。使用kruskal-wallis检验来分析区域间税收努力及税收能力中位数是否存在显著差异,检验结果见表11。

表11 kruskal-wallis检验结果

税收努力与税收能力的卡方统计量分别为25.806与20.689,双侧概率为0.0001都远远小于1%的显著性水平,可拒绝东、中、西部中位数相同这一假设,表明东、中、西部流转税税收努力与税收能力在中位数上存在显著差异。

5.小结

由上文可知流转税税收努力无论是均值或者中位数都是东部地区最高,西部地区次之,中部地区最低,税收能力则是东部最高,中部次之,西部最低,且上文的检验证实区域间这种差异是显著的。

究其背后原因:第一,流转税税源数量与质量,毫无疑问东部地区税源数量最多,质量最好,中部次之、西部最低,且区域间税源数量与质量的差异是极大的,而这又是影响税收能力的主要因素,最终使得流转税的税收能力表现为东部最高、中部次之、西部最低。第二,就税收努力而言,西部地区要超过中部地区。这可能是因为西部地区税源数量稀少,质量较差,面临中央的税收计划,唯一的出路就是不断加大其税收征管的力度,这在一定程度上表现为其税收努力的急剧上升以至最终超越中部。反观中部地区税源数量虽无法与东部地区相比但比之西部地区却绰绰有余,可谓真正的“比上不足,比下有余”。其依靠此税源量完成税收任务也不存在太大压力,且即便其提升税收努力到极限其税收能力也不可能超越东部地区,反之再低的税收努力下西部地区税收能力想要超越其也是不可能的,在此种环境下,中部地区税务机关更没有主动提高征管效率的动力,只需保持可以完成其税收任务的税收努力即可。

五、营改增对流转税税收能力的影响

2012年实行营改增后,将交通运输业与部分现代服务业从营业税的征税范围纳入增值税征税范围,这势必会对流转税税收能力产生影响。

(一)营改增对流转税税收能力的影响

由于营改增将交通运输业从营业税的征税范围纳入增值税征税范围,为了得到改革对包含增值税与营业税的流转税整体税收能力的影响,需分别测算增值税与营业税改革前后税收能力的变动。显然改革前后增值税的税收能力的变动就是其交通运输业税收能力,营业税也是如此,我国改革后将纳入增值税征税范围的交通运输业的税率定为11%,可直接作为测算交通运输业增值税税收能力的标准税率使用,测算结果见表12。

表12 营改增对流转税整体收入能力影响 (单位;亿元)

续表

地区2012201320142015山东00012202980510401河南000581870667516湖北4222479149805161湖南000521853015363广东10691115721155212167广西000301230923336海南000626780780重庆000258129753163四川000333945015067贵州000344434933823云南000121512161265西藏000128130132陕西000292128482962甘肃000154311831141青海000330344376宁夏000896838834新疆000187720252227

可以看到营改增对流转税税收能力具有增能效应。这可能是因为营改增虽然降低了营业税的税收能力,但由于改革促进了经济的发展以及第三产业的进步,从而更大幅度提高了增值税税收能力。

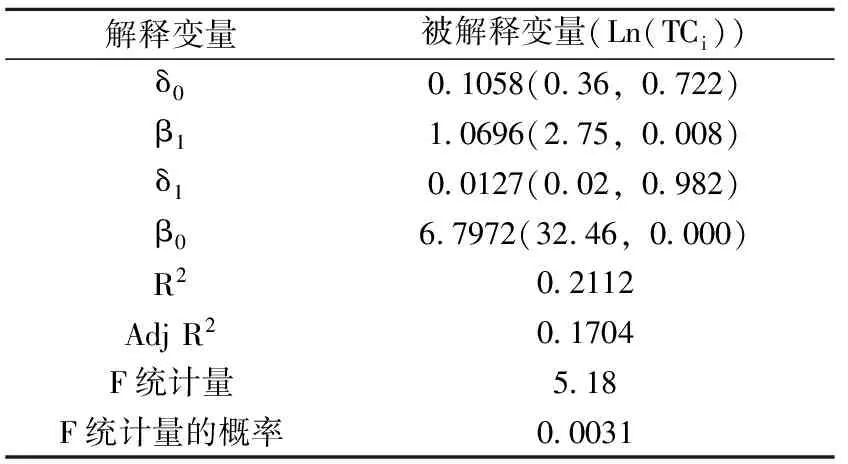

(二)跨时期混合横截面模型对营改增试点政策效应分析

由表12,2012年参加试点改革的9省,改革都增大了其流转税税收能力,本节将使用跨时期混合横截面模型(伍德里奇,2003)[15]来分析2012年试点政策的影响效应。

选取2011与2012两个时期的流转税税收能力的横截面数据为被解释变量,设定如下模型:

Ln(TCit)=β0+δ0y12t+β1Regnit+δ1y12t*Regnit+μit,t=1,2

(7)

其中,2011年,y12t=0,2012年,y12t=1。营改增的9省市,Regnit=1,其他地区,Regnit=0。其中δ0表示随时间变化的税收能力变化百分比,为时间效应;β1表示区位效应;δ1则度量了营改增对流转税收能力影响的政策效应。

估计结果展示在表13中。

表13 营改增试点对流转税税收能力的影响效应

表13中,β1>0,δ1>0,表明2012年9省市的营改增试点政策对其流转税税收能力确实具有增能效应。从模型显著性检验看,区位效应β1的t统计量的显著性水平良好,P值为0.008。时间效应δ0的t统计量显著性就很低了,其P值为0.722。而政策效应δ1的t统计量显著性水平最低,其P值达到0.982。模型的F检验的P值为0.0031,显著性也是较好的。这些显著性指标表明营改增试点对流转税税收能力的增税效果是存在的,但具有一定的不确定性。

六、结论及未来研究方向

基于全国31省2006~2015年的统计数据,本文立足于产业划分角度利用代表性税制法测得了各地区近十年的流转税税收能力与税收努力。在测算结果的基础上,利用计量方法进行了一系列实证分析。结果显示:(1)我国东、中、西部流转税税收能力与实际税收收入的增长中税收努力做出的贡献东部分别为1.12%与1.08%、中部分别为-1.28%与-1.31%,西部为4.49%与4.69%。(2)流转税税收努力最高的是东部地区,西部地区次之,中部地区最低。税收能力则是东部最大,中部次之,西部最小。(3)经检验东、中、西部流转税税收能力与税收努力在均值与中位数上同时存在显著差异。(4)2012年的营改增试点政策对试点省份流转税税收能力存在增能效应,但这种效应具有一定的不确定性。

本文由于未能获得消费税税基数据,且考虑到消费税在整体流转税中占比较小而并未将其纳入研究中,故对流转税整体的研究并不完整,希望将消费税纳入研究以完善流转税类整体税收能力与税收努力的估算分析能成为未来研究的新方向。

参考文献:

[1] 李国峰,刘黎明.税收收入能力及其相关概念研究的理论综述[J]. 山东经济,2009,(3):29-38.

[2] Martinez-Vazquez J, Boex J. The Design of Equalization Grants: Theory and Applications[J]. Vazquez,2006,1-38.

[3] 杨元伟.关注税收收入能力的估算体系(上)[J]. 中国税务,1996,(10):18-21.

[4] 杨元伟.关注税收收入能力的估算体系(下)[J]. 中国税务,1996,(11):12-15.

[5] 吕冰洋,郭庆旺.中国税收高速增长的源泉:税收能力和税收努力框架下的解释[J]. 中国社会科学,2011,(2):76-90.

[6] 杨得前.我国2000-2012年增值税收入能力及税收努力测算与评估[J]. 税务研究,2015,(9):86-92.

[7] 杨得前.我国企业所得税收入能力及税收努力估计[J]. 当代财经,2014,(9):36-44.

[8] 陈高,范莎莎.中国“营改增”后税收收入能力的测算[J]. 统计与决策,2015,(23):89-93.

[9] 税收收入能力估算国际研讨会综述[J]. 税务研究,1995,(3):15-19.

[10] 税收收入能力估算国际研讨会综述续[J]. 税务研究,1996,(2):50-56.

[11] 李国峰,刘黎明.税收收入能力测算模型、方法及实证研究[D]. 北京:首都经济贸易大学博士学位论文,2009.

[12] 辛浩.我国地方税种收入能力测算方法及应用研究[D]. 武汉:华中科技大学博士学位论文,2009.

[13] 刘天永.中国税法注解[M]. 北京:法律出版社,2014.

[14] 马慧慧.stata统计分析与应用(第3版)[M]. 北京:电子工业出版社,2016.

[15] 杰弗里.M.伍德里奇.计量经济学导论(第四版)[M]. 北京:中国人民大学出版社,2010.