我国消费信贷对与提升消费需求的重要性及对策分析

2018-03-12

(安徽财经大学 安徽 蚌埠 233000)

一、我国消费信贷发展现状

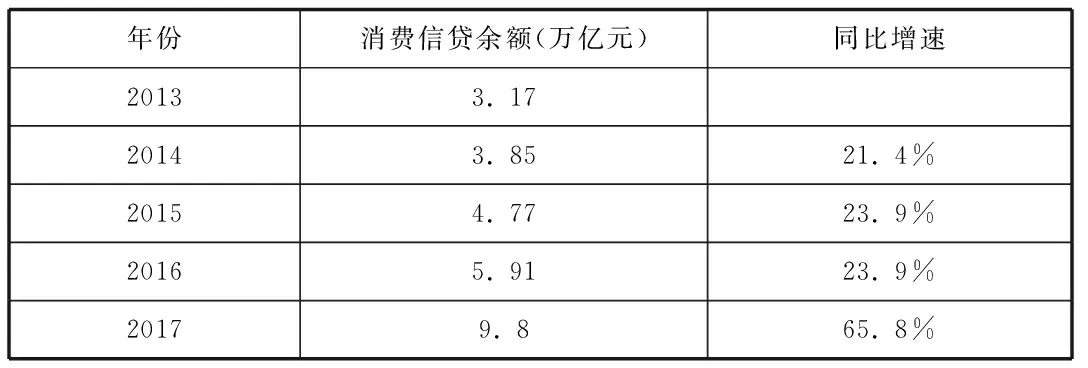

近两年消费信贷规模如雨后春笋,节节攀升。抛开传统信贷源头之一的商业银行外,各类小额贷款公司也纷纷占领市场,信贷市场的活跃也对消费需求的提升注入强势力量。据国家统计局数据显示,2015年—2017年社会消费品零售总额分别约为30万亿元,33万亿元和36万亿元,其中2017年比上年同比上涨10.2%。而2013—2017年消费信贷余额由3.17万亿上涨到9.8万亿,尤其在2017年达到了井喷式增速65.8%,占GDP的比率余额为12%。以下为我国近五年消费信贷余额及增速:

年份消费信贷余额(万亿元)同比增速20133.1720143.8521.4%20154.7723.9%20165.9123.9%20179.865.8%

二、消费信贷对消费需求重要性的理论分析和实际分析

(一)理论分析

凯恩斯的边际消费倾向和边际储蓄倾向告诉我们,随着收入增加,消费增加的部分小于收入部分,储蓄增加的部分大于收入部分。若是这样,人均收入的提高对消费是具有反作用的。然而,对与整体社会而言,消费信贷实质上是一种转换的工具。通过将一部分居民的储蓄转化为另一部分居民的实际消费支出,使得这部分储蓄变成消费而不是投资。所以,社会总消费量必然随着消费信贷的增加而增加。另一方面,资金也将在短期内回笼。从长远眼光看能带动经济发展,增加国民可支配收入,又间接作用于社会总消费量。

(二)实际分析

结合我国消费信贷发展实际情况来看,主要是以下几种原因:

1、政府非常看重发展普惠金融

作为发展中国家,中国地区发展不平衡,结构发展不平衡,有效的金融服务很难普及社会各个阶层和群体。普惠金融是指所有的市场参与主体在面对市场金融服务时机会均等,公平竞争,以科学可持续方式分享金融发展的成果。从2005年提出包容性金融概念到十八大三中全会确立更具有中国特色的普惠金融,我国普惠金融体系有序发展,我国城乡每年稳定增加银行服务网店,更多群体得到金融服务。比如政府落实农业贷款政策,加大完善农村基础设施覆盖,大量小微企业也收到商业银行的政策贷款资助,小微企业融资水平得到提高。此外,有序的征信工作大大提高了对住房贷款,汽车的贷款和援助学生贷款和其他消费信贷的可用性,,对提升消费需求意义重大。

2、传统金融方式的升级-互联网金融的普及

网上信贷已成为一种结合互联网金融潮流的新兴信贷方式,无论是京东白条,蚂蚁花呗,还是去哪儿网的旅游分期,百度钱包的教育分期,消费信贷无处不在于生活中的角落,对于提升消费需求意义重大。以蚂蚁金服旗下的蚂蚁借呗为例,自2015年4月上线到2016年底,短短两年多已有3000多万支付宝用户共贷款494亿元。另外,大多数90后消费者也乐于使用蚂蚁金服旗下的有一款信贷消费产品—蚂蚁花呗。数据显示,在我国1.7亿左右的90后中,有4500万多人选择花呗。去年“双十一”期间,累计发放贷款600多亿,1000多万商户得到贷款授信,其中有约80%用户得到临时提额,这比去年同期平均增长了80%。可见消费信贷在1682亿的历史最高销售额中不可忽视的作用。除了电商平台的促进外,非金融机构的互联网产品创新也起到了锦上添花的作用。比如众筹,利用“网络世界村”的互通特点,资金紧缺的客户能向资金充裕的贷款人寻求集资,人数从一到多没有限制;又或是P2P模式,如果把众筹比喻成多个子女赡养父母,则P2P则类似于婚介所的精准匹配,这个婚介所就是互联网平台,把需求资金和报酬利率通过平台公布,供认可的贷款方选择匹配,他的优点在于将社会闲散资金优化配置,既能有效分散风险又实现共赢;“大数据”社会使传统银行业务更上一层楼,具体表现与地成本性,高参与性这,高透明性和便捷性。为2017年消费信贷规模的大爆发提供了强有力基础。

3、发现新的消费者群体-学生群体

适度消费,量入为出的消费观念正在被摒弃,花明日钱园今日梦的理念逐渐被社会消费主力军的80,90后接受。尤其是学生群体,大学生网购热枕高涨,消费能力攀升,对各类新鲜产品趋之若鹜,但另一方面,无抵押资产让大学生无法在传统金融中获得信贷,所以针对传统“二八”金融原则中着被忽略的群体的各类信贷分期产品脱颖而出,如分期乐,趣店花呗分期等。以分期乐为例,已进入·全国4000多所高校,用户达到300多万,单月销售额突破20亿,市场份额超过60%,极大地填补了这一比较空白的学生市场。

三、我国消费信贷发展过程中隐藏的问题

(一)城乡信贷差距大,信贷结构失衡,信贷覆盖率低

中国的消费金融业还处于初步学习阶段。消费信贷主要与住房贷款为主,一般性消费贷款不到十分之一,我国信贷结构被单调控制着,丰富的金融产品难以惠及大众,比例远低于欧美国家。其中缘由在于抵押担保贷款一直是很多群众难以逾越的大山,要想打破这种银行风控的约束就要发展无抵押信用贷款。此外,城乡信贷消费不平衡也是待解决的问题。农村居民收入低,对信贷情况缺乏理解,信贷观念薄弱,导致农村消费信贷发展迟缓。特别是金融服务不到位使得农村信贷获取能力不足,间接导致我国信贷覆盖率较低。与美国80%左右的信贷人口普及率相比大,我国仅为人口数的四分之一,作为世界第二大经济体来说,占GDP的比重也与美国相距甚远,对比来看,相对与我国15亿庞大的人口数量我国信贷覆盖程度还处于较低水平。

(二)现阶段对消费信贷监管标准还不规范

目前,我国还没有一部关于消费信贷的法律法规出台,只有《关于开展个人消费信贷指导意见》、《商业银行自营住房贷款暂行管理办法》等这种指导类文件,这些均未达到立法层次,招致社会信贷开展过程中呈现了诸多问题。比如商业银行个人无抵押贷款的开展收到制约,个人无抵押贷款市场主体良莠不齐,再加上暗箱操作的等非合规营业,大批借贷纠纷和社会问题纷纷浮出水面。这些机构往往游走于法律监管的背面,导致市场危险的加大,引发群众进入恐惧

(三)征信系统的不完善

目前我国个体征信系统建设刚刚开始,总体信用环境欠佳,由于个人信用信息不完善,不够系统全面,导致贷款坏账率不可小觑。个人消费贷款业务在商业银行收到限制。其次,个体信用评估标准的不完善,个体借款意图,还款能力难以预判,导致存在一定的贷款坏账。再加上我国征信人口基数过大,因此信用风险成为个人消费信贷最大的风险。

四、解决消费信贷问题的对策

(一)降低房贷在消费信贷中的占比

基于于房子是用来住安居理念,加大房贷杠杆率和减少中长期贷款去控制房贷规模和占比,加大信贷管控,抑制房地产价格,抑制房产泡沫。

(二)增加一般性消费信贷的占比

首先是抓住“互联网+”潮流趋势,发展互联网金融,并将征信工作接入到互联网金融市场中,个人征信体系以大数据为后台进行完善,进而提高无担保贷款可得性。其次,加快消费方式升级,由传统生活必须的低端服务向轻奢、服务等非必须需求转变,尤其注重细分产品市场,挖掘旅游,家装,美容医疗婚庆等市场,提高信贷产品的丰富性。最后,要从消费源头出发挖掘客户,加快互联网基础设施建设,提高四五线城市的覆盖率,尤其是农村互联网覆盖率,农村居民将成为未来信贷消费的潜力股;也要重视占我国工薪阶层,加大短期贷款投放量,提高社会保障。

[1]吴承忠;金融科技创新对消费金融与传统金融的影响与促进作用[J].新浪财经,2018.1.08

[2]吴炜;《中国消费金融创新报告》[R].凤凰财经网,2014.04.25

[3]林晓楠;消费信贷对消费需求的影响效应分析[J].财贸经济,2006年11期

[4]曹代福;中国消费信贷的制约因素及完善对策[J].南方金融,2003.06