中国铁矿石期货市场的定价影响力研究

——基于VEC-SVAR模型的实证分析

2018-03-09胡振华钟代立王欢芳

胡振华,钟代立,,王欢芳

(1.中南大学商学院,湖南 长沙 410083;2.湖南工业大学商学院,湖南 株洲 412008)

1 引言

铁矿石作为必不可少的基础性大宗商品和金属资源,对一国国民经济发展的意义重大。21世纪之后,中国随着经济的飞速发展晋升为世界第一大铁矿石进口国,“中国需求”成为铁矿石国际贸易供求格局中的重要组成部分。但在长协定价机制时代,中国却由于缺乏铁矿石国际定价权,没有发挥出与其市场份额相匹配的价格控制力,只能被动地接受价格[1],在此制约下,2003年至2010年铁矿石市场价格的疯狂飙升给中国造成了高达3000亿美元的直接经济损失,并严重威胁到了中国的资源安全保障。2010年3月,历经数十年的长协定价机制被弃用,更为灵活的指数定价机制成为主流,随后铁矿石掉期合约品种也在部分国家相继问世,这使得国际铁矿石市场的金融化趋势愈发凸显,价格波动频率亦日益短期化,大量的国际资本涌入到铁矿石这一传统的资源性商品领域。为积极融入新形势下的铁矿石国际定价体系,中国于2013年10月正式推出大连商品交易所(DCE)铁矿石期货合约,是世界上首个实行实物交割的铁矿石期货合约。在卖方垄断的国际铁矿石市场结构难以于短时期内发生根本性改变的情况下,铁矿石无法像一般商品那样通过供需平衡形成合理的均衡价格[2],因此借由此次定价机制转变的契机,积极地发挥期货市场功能并将其优先发展为铁矿石国际定价中心是现阶段破除卖方垄断地位影响,提升国际定价权的重要途径。备受瞩目的中国铁矿石期货市场的推出时间不长,其对中国铁矿石国际定价权的提升究竟起到了多大的作用尚不明确,因此,考察与评估中国铁矿石期货市场的定价影响力状况对更深入地探究铁矿石国际定价权的形成机理与提升途径具有重要意义,同时也对中国铁矿石期货市场的进一步发展与完善具有参考价值。

能否有效发挥风险规避和价格发现这两项基本功能并对其他相关市场价格产生引导作用是衡量一个期货市场定价影响力的关键标准,一般通过分析同一标的物在不同市场上的价格动态关系进行研究,现有研究成果颇为丰富。风险规避方面,Engle和Granger[3]提出协整理论解决了时间序列非平稳的经济变量间均衡关系的分析问题,随后协整检验发展成为判断期现货价格间是否具有长期均衡关系的经典方法,可通过长期均衡关系来考察期货市场是否具备风险规避功能,被王百超等[4]、黄建新和周启清[5]等众多学者广泛应用到具体商品的相关研究之中。价格发现方面,Garbade和Silbe[6-7]提出主导市场、卫星市场概念与GS模型,较早地研究了多种商品的期现货市场间的相互关系与价格发现过程;Hasbrouck[8]、Gonzalo和Granger(1995)[9]基于VEC模型分别建立了IS模型和PT模型用于检验期货市场的价格发现功能;Dolatabadi等[10]、Zhou Bei和Wu Chong等[11]众多学者对部分大宗商品与金融产品的期现货价格引导关系进行了充分的研究。国内学者也结合中国国内期货市场的具体特点对不同期货品种展开了大量的实证研究,如:杨浩和马鹤[12]运用协整检验、ECM模型等方法实证研究了中国与美国大豆期货市场的价格引导关系以考察中国在世界农产品定价权上的地位,何晓燕和张蜀林[13]基于VEC模型、Granger因果检验等方法对中国棉花期现货市场动态关系与价格发现功能进行了分析,朱学红等[14]采用DAG和SI模型的方法从动态联动性的角度研究了中国期铜市场国际定价能力的现状与动态趋势。大部分国内外文献的研究结果肯定了期货市场在价格发现上的主导地位以及对价格形成的决定作用。

具体到铁矿石这一特定商品,目前多是以铁矿石的供给与需求[15]、铁矿石价格的影响因素[16]等方面为角度开展研究。由于在铁矿石期货在全球范围内均起步较晚,相关研究较为缺乏,尤其是针对中国铁矿石期货这一新兴市场的研究则更是罕见,也不全面。肖明等[17]对DCE铁矿石期货价格与国产、进口现货价格波动的均衡关系和引导关系进行了分析,但其研究并未探讨与国际主流现货价格指数的关联性,同时所选取的数据量过少,样本区间仅有8个月;邓超和袁倩[18]对DCE铁矿石期货与普氏铁矿石指数等期现货间的价格溢出关系进行了研究,该研究仅应用VAR模型和Granger因果检验的方法分析了各市场价格的引导方向与显著性,并未对其相互之间的影响程度进行定量测度。在研究方法方面,上述文献在分析多市场间价格动态关系时大多是基于VAR、VEC等简化式模型,尽管这些模型的确是研究动态关系系统的有效工具[19],应用也很广泛,但由于其是非结构性的,无法解释变量间的当期相关关系,不能充分反映变量间的逻辑关系及长短期结构冲击的效果,因而仍存一定的局限性,运用结构式的SVAR模型可较好地弥补此局限。SVAR模型近年来常见于研究宏观经济变量的相互关系及预测[20-22],主要有如下几方面的应用:研究变量对于结构冲击的响应程度、测度指定结构冲击对变量变化的贡献率、根据未来结构冲击进行情景分析[23]。基于此,本文与已有研究的区别主要体现在三个方面:(1)系统性地全面分析了中国铁矿石期货与国内外现货价格间的联动关系,填补了对中国铁矿石期货市场相关研究的不足,从期货的角度扩展了铁矿石国际定价权的研究视角;(2)将SVAR模型引入到期货市场定价影响力的定量分析过程中作为VEC模型的补充以取得更好的研究效度;(3)采用DAG法分析变量间的同期引导关系,并作为SVAR模型约束条件的设置依据,提高了SVAR模型构建与分析的客观性和科学性。

综上所述,在现有研究基础之上,结合铁矿石国际贸易的实际特点,本文以VEC-SVAR模型为核心框架,综合采用协整检验、DAG、脉冲响应函数、方差分解等研究方法,全面地对中国铁矿石期货与国内外现货价格间的动态联动及相互引导关系进行实证分析,以考察中国铁矿石期货市场的功能发挥状况并定量地刻画其定价影响力地位。

2 变量设定与数据选取

在当前的铁矿石国际贸易市场上,指数定价是现货交易最主要的定价方式,约占全球贸易量的70%以上[18],而国际上现存的铁矿石衍生品尚不具备足够庞大的市场规模,因此本文主要通过分析中国铁矿石期货价格与国内外现货价格间的动态联动关系来衡量中国铁矿石期货市场的定价影响力。由此设定中国铁矿石期货价格、中国国内铁矿石现货价格、国际铁矿石现货价格为内生变量,构建三变量动态关系系统。以62%品位的铁矿石粉矿为标准,中国铁矿石期货价格采用DCE铁矿石期货合约每日结算价、中国国内铁矿石现货价格采用CSI指数价格、国际铁矿石现货价格采用TSI指数价格。此外,由于金属资源等大宗商品多以美元计价,美元指数对金属资源价格有着一定程度的影响,于是设定USDX为外生变量起调节作用。

以DCE铁矿石期货合约的上市日期为起点,选取样本区间为2013年10月18日至2016年3月17日的相关日度历史数据,去除由节假日差异等原因产生的非配对数据后,得到共计574组有效原始时间序列数据,所有数据均来源于Wind数据库。以9%的含水量标准将湿吨转化为吨,并通过当日美元兑人民币汇率中间价将计价单位统一为美元/吨,然后对各样本时间序列取自然对数以消除异方差性,将对应的各变量时间序列数据分别标记为lndce、lncsi、lntsi、lnusdx。至此,本文所构建的三变量动态关系系统可设置为一个3×1维内生变量向量Xt=[lndcet,lncsit,lntsit]′。

3 实证分析

本文实证分析的基本步骤设计如下:对内生变量时间序列进行描述性统计与相关性分析,初步观察其关联性;进行平稳性检验,得出各序列的单整阶数;确定最优滞后阶数并构建VAR模型进行验证;若各序列同阶单整,采用Johansen协整检验法考察变量间的长期均衡关系;若变量间存在协整关系,构建VEC模型考察长期静态均衡对短期动态波动失衡的修正作用,并结合DAG法判断变量间价格发现与引导的方向;构建SVAR模型,在SVAR模型的基础上进行脉冲响应函数和方差分解分析,定量地分析变量间价格波动所产生的结构冲击的动态传导效应及相互影响比例。其中DAG分析使用TETRAD 4软件,其余分析步骤均使用Eviews 6.0软件。

3.1 描述性统计与相关性分析

内生变量时间序列的描述性统计分析如表1所示。三组变量的平均值、最小值、最大值相近,说明铁矿石在不同市场上的价差较小,符合一价定律,不存在明显的套利空间。其中lntsi的变异系数最大,有着更为强烈的价格波动幅度和较高的市场风险;而lndce的变异系数最小,其市场风险也相对较低。lndce左偏,lncsi和lntsi右偏,其峰度均小于3,不具备尖峰厚尾特征,且不符合正态分布。

表1 描述性统计分析

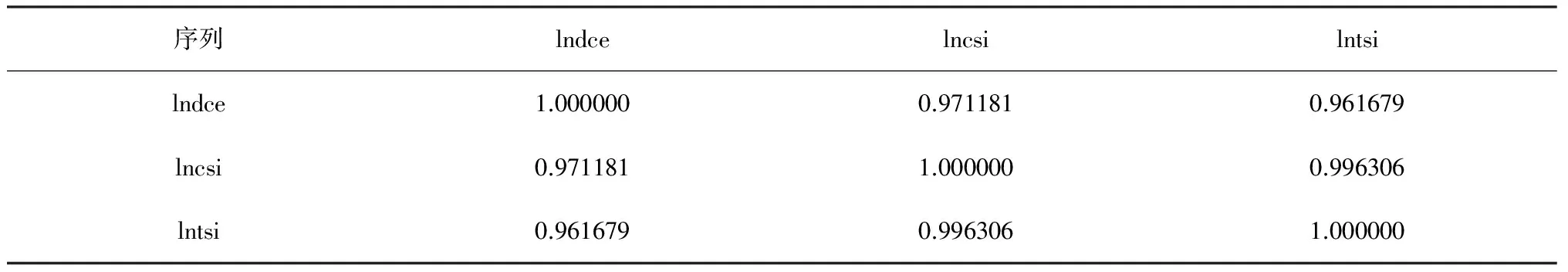

如图1所示,三组变量时间序列的波动走势非常相似,表现出了极高的趋同性;同时,如表2所示,各变量间的相关系数均高于0.96,表现出了极为显著的正相关性。这说明中国铁矿石期货市场与国内外现货市场之间的关联性十分紧密,存在有相互影响和相互作用的价格联动效应。

3.2 平稳性检验

采用ADF法对三组内生变量时间序列进行平稳性检验。从表3的检验结果可以看出,各变量的原序列不具备平稳性,而其一阶差分序列在1%的显著性水平下具备平稳性,说明lndce、lncsi、lntsi均为一阶单整时间序列I(1),满足同阶单整这一前提条件,可进行协整检验。

图1 内生变量时间序列的波动走势图

表2 相关性分析结果

序列lndcelncsilntsilndce1.0000000.9711810.961679lncsi0.9711811.0000000.996306lntsi0.9616790.9963061.000000

表3 ADF检验结果

注:△表示一阶差分

3.3 确定最优滞后阶数

通过AIC、SC、LR、FPE、HQ五项准则综合判定适当的滞后阶数。表4的检验结果显示滞后6期得到了多数准则的支持,初步表明最优滞后阶数p=6。

表4 最优滞后阶数检验结果

注:*表示对应检验准则下的最优滞后阶数

以滞后阶数为6构建基础的无约束VAR(6)模型:

Xt=Ct+Ψ1Xt-1+…+Ψ6Xt-6+φyt+εt,t=1,2,…,T

(1)

其中Xt为3×1维内生变量向量,yt为外生变量,Ct为常数向量,εt为扰动列向量,T为样本数。经估算,模型中各方程的R2与调整后的R2值均大于0.99,表明模型整体显著并有着极佳的拟合优度;且如图2所示,VAR(6)模型的18个AR根全部落在单位圆内,表明模型是平稳的。由此证实了最优滞后阶数p=6和VAR(6)模型的有效性,可作为后续分析以及VEC模型、SVAR模型建模的基础。

3.4 协整检验

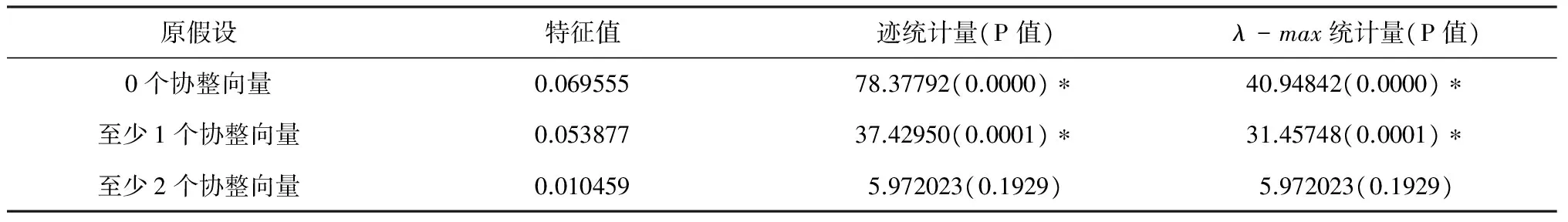

采用Johansen协整检验法检验内生变量间的协整关系。由于Johansen协整检验模型是建立在

VAR模型差分变换式基础之上,因此取滞后阶数为p-1=5,依次从r=0到r=k-1(k为变量个数)序贯检验协整向量的数量直至原假设被接受,检验结果如表5所示。

图2 VAR(6)模型的AR根检验图

表5 Johansen协整检验结果

原假设特征值迹统计量(P值)λ-max统计量(P值)0个协整向量0.06955578.37792(0.0000)∗40.94842(0.0000)∗至少1个协整向量0.05387737.42950(0.0001)∗31.45748(0.0001)∗至少2个协整向量0.0104595.972023(0.1929)5.972023(0.1929)

注:*表示在1%显著性水平下拒绝原假设

可看出,迹统计量与λ-max统计量两项指标的检验结果均显示3个内生变量之间至少存在2个协整向量,在整体上具有极佳的协整关系。协整方程为:

lndcet=3.320069-0.618265*lncsit-0.442284*lntsit

(2)

这表明,lndce、lncsi、lntsi之间存在长期均衡关系,且在长期均衡状态下,lndce与lncsi、lntsi表现为负向弹性关系,其中lndce与lncsi的关系更为紧密。

经协整检验,并结合前文中的相关性分析结果共同反映出,中国铁矿石期货价格与国内外现货价格之间有着紧密的关联性和稳定的长期均衡关系,在长期范围内存在一致性的变化趋势,市场参与者可通过互相参考期现货市场间的价格走势作出预判,并进行套期保值交易以转移价格波动导致的市场风险,这说明中国铁矿石期货市场已具备基本的风险规避功能。

3.5 VEC模型构建与分析

从短期角度来看,价格的动态波动会从长期均衡中发生偏离而出现短期失衡,构建VEC模型分析内生变量间的短期波动关系。VEC模型多用于存在协整关系的非平稳时间序列建模,结合协整与ECM模型方法,在式(1)的VAR模型一阶差分基础之上引入含有协整约束条件的调整项Zt建立VEC模型,与Johansen协整检验的理由一样,取滞后阶数为p-1=5:

ΔXt=Ct+Zt+Φ1ΔXt-1+…+Φ5ΔXt-5+φΔyt+εt

(3)

ΔXt=Ct+λecmt-1+Φ1ΔXt-1+…+Φ5ΔXt-5+φΔyt+εt

(4)

其中λ为误差修正项系数,0<|λ|<1,反映短期失衡时修正至长期均衡状态的速度与方向;θ′为长期协整系数,其与滞后一期的内生变量向量Xt-1共同构成误差修正项向量ecmt-1;由λ与ecmt-1共同构成的调整项Zt反映长期均衡误差对内生变量短期波动的调整作用;Φ1、…、Φ5为短期波动影响系数矩阵,各系数的显著性反映变量间短期波动的引导关系。经参数估计,所构建的VEC模型在剔除5%水平下非显著的滞后变量后如下所示:

(5)

式中误差修正项向量ecmt-1为:

ecmt-1=lndcet-1-0.623824*lncsit-1-0.437711*lntsit-1+0.197960

(6)

在式(5)中,三个方程的误差修正项系数均为负值(λ<0),表明当市场价格的短期波动偏离长期均衡时,误差修正项将反方向地对此偏离趋势起修正作用,使其在下一期向均衡方向调整。这符合误差反向修正机制,有利于市场价格的长期稳定,可避免过度投机所导致的价格极端失衡。其中lndce的|λ|值最大,说明该市场对短期失衡波动信息的反应更为敏感,并有着更快的调整速度,仅需10天即可将短期偏离波动修正至长期均衡状态。

同时,从VEC模型各方程中滞后变量的显著性及短期波动影响系数值可以看出:lndce、lncsi、lntsi三者的当期波动均同时受lncsi和lntsi的前期波动影响,且lntsi的前期波动的影响力更大,而lndce的前期波动对各市场的当期价格波动均无影响。这初步表明,lndce的价格发现功能较弱,受lncsi和lntsi的单向引导;lncsi和lntsi之间存在一定的双向影响,其中lntsi的影响力更强。

3.6 同期因果关系的DAG分析

通过DAG法分析变量间的同期因果关系以进一步验证价格引导方向。DAG为一种数据驱动的方法,依据变量间的相关系数与偏相关系数来识别其同期因果关系,并以有向无环图的方式形象地表现出此关系的存在性和方向性[24,25]。有向无环图由节点和有向边组成,节点代表变量,有向边代表同期因果关系的依赖性和指向性。采用Spirtes等[26]提出的PC算法得出5%显著性水平下的DAG分析结果如图3所示,可见三组内生变量间存在有同期影响关系,其中“lntsi→lndce”表明lntsi与lndce之间存在单向因果引导关系,“lntsi→lncsi”表明lntsi与lncsi之间存在单向因果引导关系,“lncsi→lndce”表明lncsi与lndce之间存在单向因果引导关系,同时结合VEC模型的相关分析结果可以共同得出,各市场价格间的价格引导方向(即领先-滞后关系)的先后顺序为:lntsi、lncsi、lndce。lndce没有表现出期货市场对现货市场的价格发现功能。

图3 DAG分析结果图

一般认为,期货市场因其交易的实时性与良好的信息传递效率等优势能够对现货价格走势起到价格发现和引导作用,而本文的分析结果则与大多数其他商品期现货价格关系的研究不太一致。中国铁矿石期货市场尚未发挥出有效的价格发现功能,并不能对国内外现货价格作出超前性反映并产生价格引导力,反而是表现出价格跟随行为,这说明在铁矿石国际贸易中,中国铁矿石期货市场的定价影响力较弱,相对于现货市场而言属于卫星市场,距离成为铁矿石国际定价中心仍有不小的差距。究其原因可能主要有以下几个方面:上市初期的参与度较低,市场规模和流动性较小,2015年以前日均成交量不足70万手;市场国际化程度和认可度不高,大部分为国内投资者参与,且其中散户居多,难以对国际价格形成权威性影响;相对于套期保值者,投机者在市场参与者主体中占比较大,过度的投机行为致使期货市场的价格发现功能失灵。

3.7 SVAR模型构建

传统的简化式VAR、VEC模型不能考察变量间的当期关系,且采用Cholesky分解进行正交化所得的脉冲响应函数与方差分解需严格依赖于模型中的变量次序,结果存在不唯一性的缺陷,无法对新息的冲击进行合理的经济解释[27]。SVAR模型通过在VAR模型基础上引入内生变量的当期值解决了简化式模型无法解释隐藏在误差项结构中的当期相关关系的缺陷,同时可对其脉冲响应函数和方差分解给予结构化解释,不受变量次序影响,具有明确的经济含义。

对式(1)的VAR模型施加包含变量间当期关系的短期约束条件A建立SVAR模型:

(7)

式中

其中A为主对角线元素为1的3×3维当期结构系数矩阵,代表变量间的当期相关关系;Γi为滞后i期的3×3维滞后结构系数矩阵;Γ0为常数向量;ut为3×1维结构式扰动列向量;u1t、…、ukt为结构式残差,为互不相关的白噪声序列,代表结构冲击。

在矩阵A可逆的情况下,将式(7)转变为简化式方程:

(8)

可得结构式扰动项ut与简化式扰动项εt的关系方程为:

ut=Aεt

(10)

3.8 脉冲响应函数分析

基于所构建的SVAR模型,通过脉冲响应函数分析受到特定新息的结构冲击时系统内各内生变量的动态交互响应程度。采用结构因子分解矩阵进行正交化脉冲,得出结构脉冲响应函数曲线如图4所示。

从图4(a1)、图4(a2)、图4(a3)可看出,对来自于lndce的结构冲击(Shock1):lndce自身一开始便展现出最大的正向响应(2.72%),随后快速下降,在第23期转为负向响应后,冲击被逐渐吸收归零;lncsi和lntsi总体来说主要表现为负向响应,但响应程度均较小,分别不超过±0.33%和±0.37%。从图4(b1)、图4(b2)、图4(b3)可看出,同Shock1的情况类似,对来自于lncsi的结构冲击(Shock2):lncsi自身也于一开始便展现出最大的正向响应(1.01%),随后快速波动下降并缓慢归零;lndce和lntsi的响应在经过初期的小幅波动后即被逐渐吸收,整个过程响应程度极为微弱,分别不超过±0.19%和±0.09%。

从图4(c1)、图4(c2)、图4(c3)可看出,对来自于lntsi的结构冲击(Shock3),三个内生变量的响应程度都很明显,其中lntsi自身的响应最为迅速和强烈,第2期便达2.28%的最大值,而lncsi和lndce的响应则相对滞后,分别于第12期和第27期达到约1.90%的最大值。同时,lndce、lncsi、lntsi的整个响应过程均为正向,表现出波动集群性,100期内累计响应分别达116.90%、112.36%、109.02%,可见lndce对lntsi波动新息的反应效率最低,但受其累计影响的程度却最大。lntsi对其自身结构冲击的正向反馈意味着其波动存在历史记忆性,市场参与者会根据现有趋势而预期性地产生自我维持行为,易导致市场泡沫的形成。

脉冲响应函数的分析结果表明,lndce与lncsi价格波动的新息除了对自身在短时期内有较大的冲击影响外,对其他市场价格的冲击影响十分有限,而lntsi价格波动的新息则对各个市场价格的冲击影响均较为强烈和持久,这揭示出lntsi的价格影响力要显著地大于lndce和lncsi。

3.9 方差分解分析

Hasbrouck[8]认为,共同因子的扰动方差包含有决定价格形成的基本信息,各个市场价格波动新息对扰动方差的相对贡献反映了价格发现的大小。通过方差分解测算每一个结构冲击对各内生变量变化的贡献度,以定量衡量各市场在价格发现与形成过程中的相对重要性及相互影响比例。采用结构正交化的因子分解方法,在SVAR模型基础之上进行方差分解,其结果如图5所示。

从图5(a)可看出,lndce的波动在初期主要由其自身的结构冲击决定,具有短暂的独立性,Shock1的贡献度在第1期高达99.37%,但随着时间推移,Shock3的贡献度在第24期超过Shock1开始起主要的决定作用,稳定后,Shock1的贡献度降至近22%、Shock3的贡献度升至77%,Shock2的贡献度在整个过程不超过0.65%。从图5(b)可看出,lncsi的波动在第1期由其自身和lntsi的结构冲击对等决定,Shock2和Shock3的贡献度分别为50.51%和49.49%,可是此情形随后立即发生改变并达稳定,Shock2的贡献度快速降至3%以下、Shock3的贡献度迅速升至近95%,Shock1的贡献度虽有所缓慢上升但不超过3%。从图5(c)可看出,lntsi的波动在整个过程中几乎全部由其自身的结构冲击决定,具有持久的高度独立性,Shock3的贡献度在第1期为100%,稳定后仍位于96%以上,Shock1仅有不到4%的贡献度,Shock2的贡献度更小,不超过0.13%。

方差分解的分析结果表明,虽然在最初阶段,lndce的价格形成主要由自身决定,lncsi对自身的价格形成也有一定程度的决定作用。但在总体程度上lndce、lncsi、lntsi的价格形成过程均是受lntsi的主导,且其影响程度占比极高,分别高达77%、95%、96%,这反映出TSI指数处于十分绝对的定价影响力优势地位。

同时,lntsi几乎完全不受其他相关市场价格的影响,所表现出的高度独立性和历史记忆性印证了市场参与者对指数定价机制的质疑。以TSI为代表的国际现货价格指数并非由市场交易自然形成,而是由相关机构编制所得。由于数据采集的样本少和编制过程的不透明,强大的国际铁矿石巨头和金融资本集团存在有人为地暗中进行价格操纵和市场炒作的可能性,以营造价格震荡与资产泡沫,并从中攫取巨额的交易差价和超额利润。

图4 脉冲响应函数图注:横轴为滞后期数,纵轴为响应程度;Shock1为lndce的结构冲击,Shock2为lncsi的结构冲击,Shock3为lntsi的结构冲击

图5 方差分解图注:横轴为滞后期数,纵轴为贡献度百分比;Shock1为lndce的结构冲击,Shock2为lncsi的结构冲击,Shock3为lntsi的结构冲击

4 结语

本文采用以VEC-SVAR模型为核心的研究方法,选取2013年10月18日至2016年3月17日的相关日度历史数据,系统性地对中国铁矿石期货市场的功能发挥状况及其与国内外现货间的价格引导与动态联动关系进行了实证分析,得出结论如下:

(1)中国铁矿石期货与国内外现货价格之间存在紧密的关联性并在整体上具有高度的协整关系,这反映出三者在长期范围内存在一致性联动变化的均衡关系,表明中国铁矿石期货市场已经具备基本的风险规避功能,市场参与者可基于此功能进行套期保值交易以规避和转移价格波动所致的市场风险。该结论也与一般性的期现货市场价格长期均衡关系的研究结果相一致。

(2)中国铁矿石期货市场对短期价格偏离造成的失衡波动具有更为敏捷的误差反向修正调整能力,有利于避免过度投机所致的价格极端失衡并促使市场价格的长期稳定,但中国铁矿石期货市场并未对国内外现货市场产生价格引导作用,尚不具备有效的价格发现功能。其原因可能主要为中国铁矿石期货市场的上市时间较短、市场参与度较低、国际认可度不高、投机者占比较大。

(3)DCE的价格波动对CSI、TSI价格的冲击影响十分微弱,且DCE价格对CSI、TSI的价格形成所起到的决定作用均不超过4%,这表明中国铁矿石期货市场的定价影响力相对较弱,主要表现为价格跟随行为,属于卫星市场,其推出暂未对中国铁矿石国际定价权的提升起到实质性的推动作用,离发展成为铁矿石国际定价中心的初始目标定位亦仍有较大的差距。

(4)TSI在96%的程度上决定自身的价格形成,且分别在77%和95%的程度上决定DCE和CSI的价格形成,表明以TSI为代表的国际现货价格指数具有相对最强的定价影响力,在现阶段仍占据着绝对的铁矿石国际定价权优势,但其极高的价格独立性和不透明的编制过程隐藏有价格操纵的可能性。这也反映出定价机制的改变虽然使得铁矿石市场的金融化属性有所提升,但意欲通过发展期货市场来撼动铁矿石国际现货价格指数的主导地位仍需历经艰巨的挑战。

中国铁矿石期货市场的上市时间较短,发展不够成熟,在微观结构及功能发挥等方面仍存不少缺陷,但在历经两年多的发展后已在市场规模上得到了大幅提升,至2016年,DCE铁矿石期货在全球金属期货期权成交量排名中已位列第2位,日均成交量达400万手。并且,有着中国这一全球最大的铁矿石现货市场作为支撑,有理由相信中国铁矿石期货市场未来可以在国际定价中扮演更为重要的角色,具备率先发展成为铁矿石国际定价中心的潜质。而在当前阶段,中国铁矿石期货市场发展的着重点应放在:完善交易机制、提高市场效率,将铁矿石交易更多地从现货市场吸引到期货市场以提高期货市场的容量和流动性;加强监管,抑制过度的投机交易,扩大套期保值等理性的行业性投资者比例,以促进市场参与者结构的合理化;在“一带一路”和人民币国际化战略部署下大力推进中国铁矿石期货市场的国际化进程,引入更多合格的境外投资者,以提升国际认可度和定价影响力,增强定价过程的主动性。

[1] 李艺, 汪寿阳. 大宗商品国际定价权研究[M]. 北京: 科学出版社, 2008.

[2] Sukagawa P. Is iron ore priced as a commodity? Past and current practice[J]. Resources Policy, 2010, 35(1): 54-63.

[3] Engle R F, Granger C W J. Co-integration and error correction: Representation, estimation, and testing[J]. Econometrica, 1987, 55(2): 251-76.

[4] 王百超, 逯宇铎, 乔美娥. 我国豆油期货与现货价格协整关系分析[J]. 经济纵横, 2012, (1): 92-95.

[5] 黄建新, 周启清. 中美玉米期货市场对现货市场价格影响的实证分析[J]. 宏观经济研究, 2014, (7): 136-143.

[6] Garbade K D, Silber W L. Dominant and satellite markets: A study of dually-traded securities[J]. Review of Economics and Statistics, 1979, 61(3): 455-60.

[7] Garbade K D, Silber W L. Price movement and price discovery in futures and cash markets[J]. Review of Economics and Statistics, 1983, 65(2): 289-97.

[8] Hasbrouck J. One security, many markets: Determining the contributions to price discovery[J]. Journal of Finance, 1995, 50(4): 1175-1199.

[9] Gonzalo J, Granger C W J. Estimation of common long-memory components in cointegrated systems[J]. Journal of Business & Economic Statistics, 1995, 13(1): 27-35.

[10] Dolatabadi S, Nielsen M O, Xu Ke. A fractionally cointegrated VAR analysis of price discovery in commodity futures markets[J]. Journal of Futures Markets, 2015, 35(4): 339-356.

[11] Zhou Bei, Wu Chong. Intraday dynamic relationships between CSI 300 index futures and spot markets: A high-frequency analysis[J]. Neural Computing and Applications, 2016, 27(4): 1007-1017.

[12] 杨浩, 马鹤. 中国对国际大宗农产品的价格影响力研究——基于大豆期货市场的实证分析[J]. 中国管理科学, 2012, 20(S2): 848-853.

[13] 何晓燕, 张蜀林. 我国棉花期货与现货市场的价格发现与波动溢出效应[J]. 系统工程理论与实践, 2013, 33(7): 1723-1728.

[14] 朱学红, 谌金宇, 邵留国. 信息溢出视角下的中国金属期货市场国际定价能力研究[J]. 中国管理科学, 2016, 24(9): 28-35.

[15] Wu Jinxi, Yang Jie, Ma Linwei, et al. A system analysis of the development strategy of iron ore in China[J]. Resources Policy, 2016, 48: 32-40.

[16] Chen Wenhui, Lei Yalin, Jiang Yong. Influencing factors analysis of China’s iron import price: Based on quantile regression model[J]. Resources Policy, 2016, 48: 68-76.

[17] 肖明, 崔超, 郑珩. 我国铁矿石期货价格与现货价格的波动分析[J]. 价格理论与实践, 2014, (9): 89-91.

[18] 邓超, 袁倩. 基于VAR模型的铁矿石国际定价权研究[J]. 统计与决策, 2016, (9): 162-164.

[19] 吴振信, 薛冰, 王书平. 基于VAR模型的油价波动对我国经济影响分析[J]. 中国管理科学, 2011, 19(1): 21-28.

[20] Dungey M, Fry-Mckibbin R, Linehan V. Chinese resource demand and the natural resource supplier[J]. Applied Economics, 2014, 46(2): 167-178.

[21] 程凤朝, 叶依常. 资本充足率对宏观经济的影响分析[J]. 管理世界, 2014, (12): 1-11.

[22] 谭小芬, 韩剑, 殷无弦. 基于油价冲击分解的国际油价波动对中国工业行业的影响:1998-2015[J]. 中国工业经济, 2015, (12): 51-66.

[23] 柳瑞禹, 叶子菀. 高耗能行业电力消费长期波动效应研究[J]. 中国管理科学, 2014, 22(6): 125-133.

[24] 吴文锋, 靳莹. 基于DAG方法的物价波动国际间传导研究[J]. 中国管理科学, 2008, 16(S1): 481-485.

[25] 郭娜, 李政. 我国货币政策工具对房地产市场调控的有效性研究——基于有向无环图的分析[J]. 财贸经济, 2013, (09): 130-136.

[26] Spirtes P, Glymour C, Scheines R. Causation, prediction, and search[M]. MA: MIT Press, 2000.

[27] 高铁梅. 计量经济分析方法与建模——EViews应用及实例(第二版)[M]. 北京: 清华大学出版社, 2009.

[28] 叶欣, 王婕. 宏观经济环境下我国银行贷款和房价动态影响关系:基于SVAR模型的实证分析[J]. 管理评论, 2013, 25(9): 62-71.