安徽普惠金融对经济发展影响的实证研究

——基于安徽16个地级市面板数据

2018-01-19郭艳艳

郭艳艳,刘 薇

(1.淮北师范大学 管理学院,安徽 淮北 235000;2.中国人民银行大连市中心支行,辽宁 大连 116000)

联合国在2005年国际小额信贷年首次提出普惠金融,强调金融排斥是制约经济发展的重要因素。新常态下,经济增长的“三驾马车”动力已不足,供给侧改革已成为新的增长点。研究普惠金融发展现状、拓宽金融服务广度、拓展金融服务的深度有利于提高金融资源的配置效率,为供给侧改革奠定坚实的基础。安徽普惠金融发展水平较低,但近几年发展速度较快,分析安徽普惠金融发展指数及影响因素,并在此基础上提出推进普惠金融发展的有效措施对促进安徽的经济发展有着重要的现实意义。

一、研究现状及存在的问题

2005年以来,相关普惠金融的研究成为热点。目前对普惠金融的实证研究主要集中在:一是普惠金融发展现状及影响因素的实证研究。王婧、胡国晖运用变异系数法构建普惠金融指数对我国普惠金融发展现状进行了评价,通过构建模型对其影响因素进行实证分析,结果表明目前金融机构网点和从业人员的扩张是促成普惠金融发展良好的主要因素,但同时应注意到提高贷款比例、发展农业等弱势产业,扩大基础设施投入等多方面协同发展[1];姚林华运用面板数据模型和50个贫困地区的14年数据对影响普惠金融发展的因素进行了实证分析,结果表明:城镇化率、人均地区生产总值、人均收入及支付环境等影响最为显著[2];二是普惠金融发展的经济效应研究。如张宏亮运用VAR模型对陕西省的普惠金融指标及经济发展指标的相关数据进行研究发现:个人普惠金融是普惠金融发展的重点,其对缩小城乡差距有明显作用,且无时滞性[3];杜强、潘怡基于2006年至2013年八年的省际面板数据分析了普惠金融与经济增长的关系,结果显示东西部地区存在着明显差异,就其发展水平高低来看东部明显高于西部,就其与经济增长关系来看东部地区二者反方向变化而西部地区二者相互促进[4];杨燕基于2005—2013年的面板数据,运用VAR模型分析了普惠金融对经济增长的影响,结果表明:中国整体普惠金融水平呈现一定的上升趋势,但同时存在地区之间的不平衡性,普惠金融发展对经济增长的作用明显优于金融发展深度[5];周斌等基于31个地区的2008—2014年的相关数据,运用PVAR模型研究了“互联网+”、普惠金融与经济增长的关系,结果表明:“互联网+”、普惠金融对经济增长的影响程度相当,但经济增长对普惠金融的影响明显小于其对“互联网+”的影响[6]。

综上所述,相关普惠金融的研究越来越丰富,尤其是近年来在实证分析方面发展较快,但笔者认为有些方面需进一步优化:首先,很多学者提出国内普惠金融发展的地区差异较大,但其对经济增长影响的差异缺少进一步的分析,本文立足于安徽16个地级市2006—2015年的面板数据,在比较安徽16个地级市普惠金融发展水平的基础上进一步分析对经济增长的影响。本文在借鉴现有研究的基础上,将金融发展广度与深度相结合,从中观的角度重点分析安徽省普惠金融与城镇化的关系,及其对经济增长的影响。

二、安徽普惠金融发展现状

(一)普惠金融指数的构建

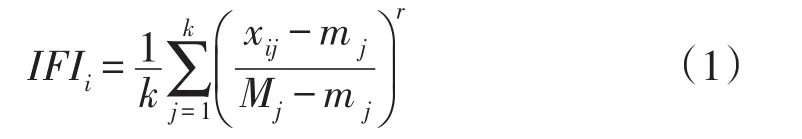

在借鉴现有的各种普惠金融指数的构建方法上,本文从人口维度的服务可得性和金融产品的使用情况两个维度选取相关的指标构建安徽16个城市普惠金融指数 ,结合数据的可获得性本文选取服务维度的金融机构网点数/十万人和金融从业人员数/万人的两个指标,使用维度的存款余额/GDP、贷款余额/GDP和发行股票股数/GDP的五个指标构建安徽16个地级市的普惠金融指数的指标体系。在指数的计算方法上本文参考杜强、潘怡提出的计算方法,具体如式(1):

其中,IFIi表示第i个地区的普惠金融指数,k表示指标构成中的指标个数,xij表示地区i在第j个指标上的具体值,Mj代表第j个指标中的最大值,而mj代表第j个指标中的最小值,r为常数且0<r<1,表示各指标对普惠金融指数的敏感度。

(二)安徽16个地级市普惠金融发展水平的比较

运用上式(1)及选取的5个相应指标对安徽16个地级市的2006-2015期间的10年普惠金融发展水平进行了测算,在计算时分别将r设定为常见的0.25、0.5和0.75,当r为0.25,0.5和为0.5,0.75时的相关系数都非常高,都达到0.9,因此本文计算时选取r为0.5进行计算[4],其结果如下表1所示:

表1 安徽16个地级市2006—2015年普惠金融指数

从表1的结果可以明显看出在2006—2015年期间安徽16个地级市普惠金融指数有了明显的提高,尤其是2009—2013年期间提高的幅度较大,表明安徽整体普惠金融发展取得一定的成绩。但对安徽2006—2015年10年的普惠金融指数的平均值进行比较,结果发现差异较大,较低的几个地区其普惠金融水平还不及合肥的一半,表明安徽16个地级市普惠金融发展水平存在着严重的不平衡,具体比较结果如下表2所示:

表2 安徽16个地级市普惠金融发展水平的比较

三、构建模型与实证分析

(一)变量选取与数据说明

本文主要研究安徽普惠金融对经济发展的影响,结合数据的可获得性选取5个变量:人均GDP、普惠金融指数、通货膨胀率、财政支持率和房地产投资率。其具体解释如下:

1.人均GDP(G)。人均GDP是衡量经济发展的最重要且最常用的指标,用GDP总值除以常住人口数来表示。本文旨在分析普惠金融对经济发展的影响,因此选取人均GDP作为被解释变量。

2.普惠金融指数(IFI)。普惠金融指数已在本文的第二部分构建,是影响经济发展的核心变量。

3.通货膨胀率(CPI)。通货膨胀是影响居民消费及企业生产预期的重要因素,因此是影响经济发展的重要因素之一,同时也是衡量经济发展如何的一个重要指标。

4.财政支持率(S)。用政府财政支出占GDP的比例表示。我国经济发展离不开政府有效的调控,尤其在安徽等一些比较落后的地区政府调控的效果更加明显,政府财政支出是衡量政府调控力度的一个重要指标。

5.房地产投资率(R)。用房地产投资额占GDP的比例表示。Teranishi、Kyung-Hwan Kim 曾提出城市住房融资需求的增加有利于加快城镇化建设进程进而促进经济的发展,因此本文选取房地产投资额占GDP的比例作为其解释变量。

(二)变量的描述性统计

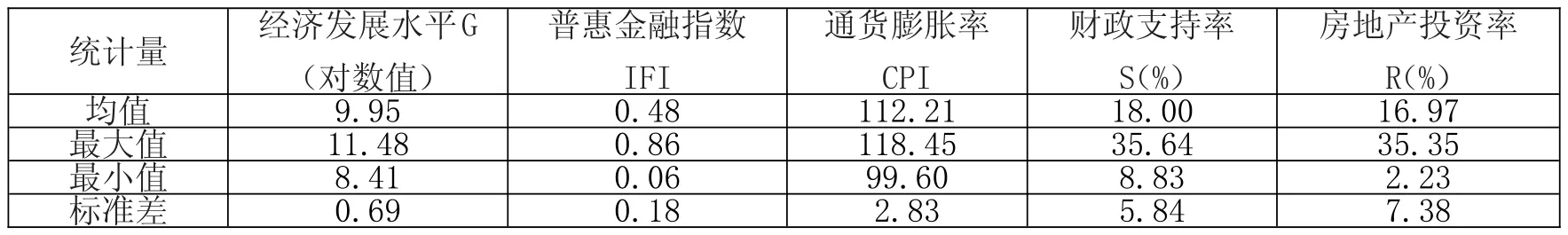

本文选取安徽省16个地级市的2006—2015年之间的相关面板数据作为研究样本,共有160个观测值,所有数据均根据安徽省统计局的统计年鉴加工整理而得。面板数据一方面可以解决样本不足的问题,另一方面更容易满足计量经济学模型的E(u|X)=0无内生性假定。相关变量的描述性统计结果如下表3所示:

表3 2006—2015年相关变量的描述性统计

从表3我们很容易看出安徽16个地级市的经济发展水平、普惠金融发展水平、通货膨胀率、财政支持率、房地产投资率波动较大,分析普惠金融对安徽经济发展的的影响还需进一步定量分析。

(三)数据的平稳性检验

为了防止出现伪回归,首先运用Eviews7.2对人均GDP(G)、普惠金融指数(IFI)、通货膨胀率(CPI)、财政支持率(S)、房地产投资率(R)进行平稳性检验,检验发现:数据本身不平稳,ADF和PP值分别为0.8569和0.9984,但其一阶差分平稳,其检验结果都达到0.0000,显著性水平很高,可进行进一步回归分析。

(四)模型设定

1.选择回归模型。由上面的检验结果得知数据一阶差分是平稳的,因此可以建立面板数据模型如下:

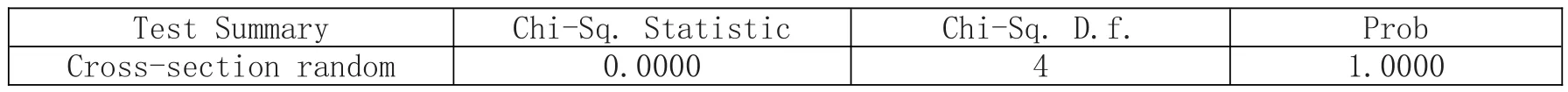

式(2)中i表示地区(安徽省的16个地级市),t表示年份,ci表示变截距,即不同地区之间的差异;其中式(2)有三种形式:变截距模型、变系数模型和固定效应不变模型。在选择模型之前要对相关数据进行Hausman检验以保证模型选择的正确性,其具体的假设:H0:cov(Xit,Ci)=0,H1:cov(Xit,,Ci)≠0;如果现有的证据不足以拒绝原假设则应选择随机效应模型;相反应选择固定效应模型。下表4是用Eviews7.2对相关数据进行检验结果如下:

表4 2006—2015年安徽16个地级市面板数据的Hausman检验结果

从表4我们可以看出,P值非常大,现有的证据不能拒绝原假设,因此应选择随机效应模型。

2.建立回归模型。在上述检验的基础上运用Eviews7.2选择随机效应模型对相关数据进行回归发现回归模型的F检验非常显著,其P值为0.0000;且所有自变量系数的t检验也都全部通过,其中R的显著性水平稍高为0.06,但仍可以接受,其余的非常显著,P值都小于0.001。其具体回归结果如下表5:

表5 相关变量的回归结果

S R-0.0283 0.0072 0.0046 0.0072-6.0847 1.8916 0.0000 0.0604 R-squared=0.7057 Adjusted R-squared=0.6980 F=92.3

3.回归模型的解释。从表5我们直观地看出:整体方程拟合较好,其拟合优度达70.57%,调整的拟合优度也达到69.8%(由于影响经济发展的因素非常多);普惠金融指数、通货膨胀率、财政支持率和房地产投资率的影响系数分别为2.7989、-0.0298、-0.0283和0.0072,即普惠金融指数、通货膨胀率、财政支持率和房地产投资率每增加1%,经济发展水平(人均GDP取对数)就会分别提高2.7989%、-0.0298%、-0.0283%和0.0072%。由此可见普惠金融是经济发展的核心驱动力,金融市场的发展能为经济的发展奠定坚实的基础。

四、主要结论与政策启示

本文利用2006-2015年安徽16个地级市的面板数据构建了普惠金融指数来衡量安徽各城市普惠金融发展水平,并在此基础上用面板数据对经济发展与普惠金融的关系进行了实证分析,得出几点结论及启示如下:

(一)普惠金融发展水平稳步提高,但不平衡

自2005年普惠金融被提出以来,备受各国关注,近年来我国的普惠金融发展取得了一定的成绩。从全国范围看安徽起步较晚,整体水平中等偏下,就安徽的16个地级市来看,城市之间差距也较大,最高的合肥高达0.82,接近北京的水平,而最低的亳州仅为0.21,反映出安徽普惠金融发展的区域不平衡。

提高金融服务实体经济的能力是金融改革的重要内容,消除金融抑制,促进金融资源的优化配置是构建普惠金融体系的核心内容。未来的几年安徽普惠金融建设应以亳州、宿州、六安等城市为重点,加大财政力度的投入着重建设金融基础设施;同时面向这些地区的金融机构制定定向补贴、扶持政策以便带动金融机构服务相关地区的积极性;最后应引导合肥、铜陵等发达地区着眼于金融创新,尤其是对金融产品及服务模式的创新,带动其他落后地区的发展,促进安徽普惠金融的平衡发展。

(二)普惠金融是经济发展的核心驱动力,应不断提高普惠金融发展水平

普惠金融是推动经济发展的核心力量。从上面的实证分析我们可以直观地看出普惠金融是影响经济发展最重要的因素,回归系数高达2.8。从整体来看,安徽的普惠金融发展水平较低阻碍了经济发展。我国经济发展已进入“新常态”,提高普惠金融发展水平是未来工作的重点:首先,应着重加快普惠金融基础设施的建设,尤其是一些普惠金融发展水平较低的地区;其次,加大创新的力度,在不断提升金融机构科技水平应用能力水平的同时充分发挥互联网金融的有益作用,从而有效地创新金融产品及服务模式;最后,构建完善的普惠金融体系离不开金融机构间的协调发展,在强化银行金融机构发展的同时,保险市场、资本市场体系的建设也不容忽视。

(三)重点支持关键行业,促进经济的协调发展

银行金融机构是发展普惠金融强有力的助推器,近年来对促进普惠金融发展的效果比较显著,银行的产品及服务相对也比较成熟,其发展的重点主要是偏远贫困地区的金融基础设施建设及发达地区的金融产品和服务的创新。相比银行业来说,保险业起步较晚,且一直受到传统观念的排斥,严重阻碍了保险的发展。近年来随着人们生活水平及文化素质的提高,对保险的认识有了相当大的转变,同时在国家强有力的助推下保险业迎来了其黄金期,但与发达地区及发达国家相比差距甚大。未来普惠保险发展的重点是拓宽涉农保险的范围,创新对家禽保险的形式等;重点支持保险机构与银行业金融机构、农林技术推广机构、各类农业服务组织合作,不断地完善保险服务体系,旨在建立银行、保险双完善的普惠金融服务体系,切实提高金融服务实体经济的能力,促进经济的协调发展。

[1]王婧,胡国辉.中国普惠金融的发展评价及影响因素分析[J].金融论坛,2013(6):31-36.

[2]姚林华.我国贫困地区普惠金融发展因素实证研究[J].区域金融研究,2016(4):25-29.

[3]张宏亮.普惠金融发展的经济效益研究:以陕西省为例[J].西部金融,2015(4):64-69.

[4]杜强,潘怡.普惠金融对我国地区经济发展的影响研究:基于省际面板数据的实证分析[J].经济经纬,2014(6):7-13.

[5]杨燕.普惠金融水平的衡量及其对经济增长的影响[J].金融与经济,2015(6):38-44.

[6]周斌,毛德勇,朱桂宾.“互联网+”、普惠金融与经济增长——基于面板数据的PVAR模型实证检验[J].财经理论与实践,2017(2):9-16.