宏观经济波动、融资约束与公司流动性价值

——基于GARCH模型的实证分析

2018-01-09张超林

■张超林

宏观经济波动、融资约束与公司流动性价值

——基于GARCH模型的实证分析

■张超林

宏观经济波动;融资约束;预防动机;公司流动性

一、引言

近年来,我国经济增长速度有所放缓,企业在经济下行过程中面临去杠杆、去产能、产业升级转型等诸多问题,银行和地方政府则面临负债问题,经济形势较为严峻。宏观经济条件不但影响系统性的信贷风险,而且影响微观层面企业的融资决策(Hackbarth et al.,2006)。在外部融资收紧的条件下,公司内部流动性的价值变得更加重要。尤其是在前几年的金融危机期间,不少出口贸易企业由于国际市场需求受到了极大的冲击,产品滞销,导致资金链出现紧张,内部资金紧缺的企业无法偿还债务并持续经营,在危机“寒冬”中纷纷倒闭。而在衰退导致的竞争加剧环境下存活的企业,由于市场的回暖和竞争对手的减少,能够重新取得较好的经营业绩。因此,持有不同流动性的公司在应对宏观经济波动的时候,其经营策略和业绩也会表现出明显的差异。

Keynes(1936)最早讨论了企业持有流动性的动机。流动性除了用作经营性交易手段之外,还能够使企业避免财务困境风险,并且更好地把握住投资机会。Keynes的论断表明,持有流动性对企业来说是有价值的。Myers&Majluf(1984)也认为流动性使得企业可以把握正NPV的投资机会。但另一方面,Jensen(1986)认为公司持有流动性可能存在自由现金流问题,经理人出于自身的利益支配这些资金,从而损害股东的价值。Myers&Majluf(1984)、Jensen(1986)的论述表明公司持有流动性既有收益,又有成本,因此公司流动性的边际价值取决于两种动机的权衡。

目前现有文献大多是从融资约束和公司治理等企业自身特征的角度来研究公司流动性价值,鲜有文献探讨公司流动性应对宏观经济波动的价值。本文正是从这个视角出发,用GARCH模型来估计宏观经济波动,研究公司流动性在宏观经济波动中的价值。本文的贡献主要体现在以下两点:第一,本文是对公司流动性价值相关研究的进一步拓展。前期研究主要是从融资约束、公司治理的角度来分析,部分文献从产品市场竞争角度进行分析,本文则集中考察宏观经济波动对公司流动性价值的影响。其次,本文的研究也是对宏观经济因素和公司微观行为之间关系的补充。前期文献对这二者之间的关系多是集中于公司资本结构、投资、融资行为,但对宏观经济和公司流动性之间的关系研究较少。本文的研究表明这二者之间也存在密切的关系,从而在一定程度上也丰富了宏观经济因素影响公司微观行为的相关经验研究。

二、文献综述与研究假设

(一)文献综述

1.公司持有流动性的预防动机研究

持有公司流动性最重要、讨论得最多的就是预防动机。当进入资本市场成本较大时,公司持有流动性用来更好地应对内部资金出现短缺的情况。Opler et al.(1999)发现现金流风险更大和进入外部资本市场更难的企业持有更多现金。预防动机也意味着有更好投资机会的企业也持有更多现金,因为不利冲击和财务困境对它们来说代价更大。Han&Qiu(2007)构建了一个预防性动机模型表明,融资约束企业的现金持有对现金流波动很敏感,因为融资约束使得企业在当期投资和未来投资之间存在跨期权衡。Baum et al.(2008)发现当宏观不确定性或企业异质性不确定性增加时,企业会增加它们的流动性比率。Bates et al.(2009)阐述了美国企业从1980~2006年平均现金比率的显著增加,发现现金比率增长的主要原因包括存货的下降、企业现金流风险的增加、资本支出的下降以及R&D支出的增加。Duchin et al.(2010)发现在金融危机期间,低现金储备的企业、受到融资约束的企业以及依赖于外部资金的企业,投资减少得更多。

国内也有不少文献支持公司持有流动性的预防动机。彭桃英和周伟(2006)发现权衡理论相比于代理理论,更适合解释我国上市公司持有较高现金的原因。祝继高和陆正飞(2009)研究表明,当货币政策趋紧时,企业受到的外部融资约束增强,持有的现金水平将会提高。王彦超(2009)发现受到融资约束的企业,资金更系统地依赖于内部现金流。连玉君等(2010)发现受到融资约束的公司进行流动性管理的积极性更高。梁权熙等(2012)研究表明,宏观经济不确定性对公司的现金持有具有显著的正向影响;这种正向影响在融资约束程度较高的公司中表现得更为明显。

2.公司流动性价值研究

有关公司流动性价值的研究主要有三类:一是从融资约束的视角进行研究,二是考察公司治理对流动性价值的影响,三是研究流动性在产品市场竞争中的战略价值。和本文研究直接相关的是第一类研究。Faulkender&Wang(2006)的论文是最早研究公司流动性价值的文献之一。他们发现,企业持有现金水平越高,现金的边际价值越低;企业负债越多,现金的边际价值越低;更难进入资本市场、融资约束更大的企业,现金价值更高。Denis&Sibilkov(2010)在这些研究的基础上,进一步探讨为什么流动性对融资约束企业更有价值。他们发现对融资约束企业来说,流动性对净投资存在正向影响。相比于无融资约束企业,融资约束企业投资和企业价值之间的正向关系更大。综合这两层关系:(1)流动性使得融资约束企业能增加投资;(2)相比于无融资约束企业,融资约束企业的边际投资更有价值,他们较好地解释了为什么融资约束企业的流动性价值更高。

此外,还有些文献从公司治理和产品市场竞争的视角研究了公司流动性价值。Harford(1999)发现,现金富余企业所进行的并购是价值递减的,多元化并购后,经营业绩也随之下降,从而支持自由现金流的代理成本假说。Dittmar&Mahrt-Smith(2007)发现,治理差的企业1美元现金的价值仅为0.42~0.88美元,治理好的企业现金价值差不多有两倍之多。罗琦和胡志强(2011)表明在终极控股股东两权分离程度较大的情况下,公司现金价值较低。Alimov(2014)发现产品市场竞争对现金价值存在显著的影响,在竞争程度更激烈的行业里,投资者对企业的现金持有赋予更高的价值。Chi&Su(2016)研究表明,行业掠夺风险越高,企业现金持有的价值也越高。

综合以上文献分析,我们可以得知:(1)现有文献对公司流动性的研究主要集中在两个方面:公司持有流动性的动机;公司流动性价值的估算及影响因素。其中,宏观经济因素对公司流动性的影响属于预防动机,即公司持有流动性可以更好地缓解融资约束,应对资金出现不足的困境,从而有利于公司更好地把握住投资机会。(2)前期文献多是从融资约束、公司治理的角度研究公司流动性价值,少部分文献探讨了产品市场竞争对公司流动性的影响,尚未发现有文献从宏观经济的角度研究公司流动性价值。Baum et al.(2008)、梁权熙等(2012)研究了宏观经济不确定性对公司流动性的影响,但并未进一步拓展到公司流动性价值研究。本文正是在这些文献的基础上做进一步的拓展。

(二)研究假设

宏观经济波动对公司外部融资能力和经营状况都有着不可忽视的影响。一方面,经济形势的好坏会影响公司的负债能力,在经济萧条期间,银行贷款更为审慎,公司外部融资机会减少。另一方面,经济的波动影响产业环境,也影响公司的经营状况。在经济衰退期间,市场需求减少,公司的经营生产受到制约,此时经营现金流减少,有可能因为不能偿还负债而出现流动性危机。同时,经济下行也会增大行业对手之间的竞争程度,流动性充足的公司更有可能实施有效的竞争策略,从而确立竞争优势,流动性不足的公司则可能面对对手的掠夺,进一步损失市场份额,经营业绩出现下滑。在经济繁荣期间,市场需求扩张,投资机会增加,此时公司需要足够的资金来扩大生产。由此可知,不论是在经济衰退期,还是在经济繁荣期,公司流动性对公司的生存和发展都有着重要作用。在衰退期,公司流动性能使得公司避免可能出现的财务困境;在繁荣期,公司流动性能使得公司更好地把握住投资机会。

此外,公司流动性也可以被视为企业持有的实物期权(Baum et al.,2006;Kisser,2013)。公司是否使用流动性取决于投资机会的大小。根据实物期权理论,投资机会波动越大,公司流动性的保险期权价值和投资期权价值就越高。投资机会的大小又受到宏观经济波动的影响,和宏观经济波动呈现出一定的正相关关系。因此,公司流动性价值也和宏观经济波动呈现出正相关关系。通过前面的分析可知,当宏观经济波动越大、宏观经济不确定性越高时,公司流动性的价值就越高。

在完美资本市场中,公司不需要持有流动性,企业内源融资和外源融资没有区别。但在现实世界中,正是因为受到融资约束的影响,公司需要持有流动性。当存在融资约束时,对面临高外部融资成本的公司来说,流动性具有较高价值。Faulkender&Wang(2006)研究表明,融资约束公司比非融资约束公司,其现金的边际价值会更高。Almeida et al.(2004)研究发现,在经济衰退期,融资约束企业从现金流中存储现金的倾向进一步增加,即现金-现金流敏感性更高,而非融资约束企业的现金储存倾向与宏观经济波动没有显著的相关性。孙杰(2013)发现融资约束严重的公司对于宏观经济波动状况更敏感。张文君(2014)认为在经济波动中,经济衰退时融资约束企业的外部融资能力下降,面临的融资约束程度提高。我们也预期,当公司受到的融资约束更高时,宏观经济发生波动时,公司更有必要持有充足的流动性来应对资金不足的情况,公司流动性价值就越高。

基于以上分析,我们提出如下假设:

假设1:给定其他条件不变,宏观经济波动对公司流动性价值具有正向影响,随着宏观经济波动的增大,公司流动性价值增加;

假设2:给定其他条件不变,相比于非融资约束公司,宏观经济波动对融资约束公司的流动性价值影响更为显著。

三、实证设计

(一)数据来源和样本选择

本文所使用的财务数据来自于国泰安CSMAR数据库,宏观经济数据来自于Wind数据库。样本区间为1999~2014年。为保证结果的客观性和准确性,本文进行如下的样本筛选和数据处理:(1)剔除ST、PT公司;(2)选取仅发行A股的公司;(3)剔除行业代码为I的金融类公司;(4)考虑到IPO当年公司流动性会显著增加,因而剔除IPO当年的观察值;(5)为防止重组或兼并的影响,分别剔除销售增长率或资产增长率大于2的观察值;(6)剔除关键变量和主要控制变量存在缺漏的观察值;(7)为克服异常值的影响,对主要变量进行了1%的Winsorized缩尾处理。

(二)模型设定

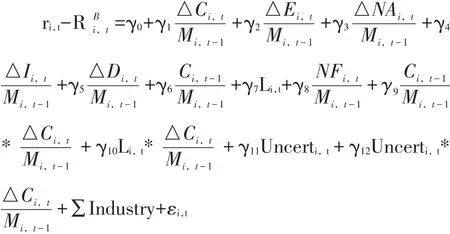

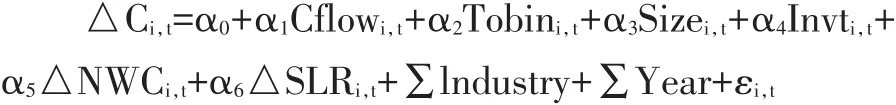

参考Faulkender&Wang(2006),本文设定如下模型来考察宏观经济对流动性价值的影响:

该模型的原理如下:使用股票超额收益(ri,t-)来衡量公司流动性价值,模型右边的△X表示财务变量X未预期的变化值。根据有效市场假说,只有那些没有预期到的信息才会对股票价格产生影响。△Ci,t表示第i家公司在第t期没有预期到的流动性变化值。△Ci,t对应的系数大小即为公司流动性价值。在实证检验中,本文首先参照已有文献,使用实际流动性的变化值来代替未预期的变化值(Faulkender&Wang,2006),在稳健性检验中,则使用三种方法估算流动性的未预期的变化值。公司流动性价值的大小,取决于△Ci,t前面的系数。本文重点关注的系数是γ13,γ13>0表示宏观经济波动会增加公司流动性价值。由前文提出的假设1,预期γ13>0。

(三)变量界定

1.被解释变量

被解释变量 ri,t-表示股票超额收益,它等于第i家公司在第t年的股票收益减去第i家公司所属的基准组合在第t年的市值加权收益率。其中基准组合的构造如下:每一年度先根据公司规模大小将公司等分成五组,每一组再根据市值账面比的大小等分成五组,从而得到5×5=25个基准组合。第i家公司在第t年对应的基准组合就是在第t年开始这家公司所属的组合,基准组合的收益率用组合中各股票的市值进行加权。因此,股票超额收益率就等于股票收益减去基准组合的市值加权收益率。

2.解释变量

借鉴Baumet al(.2008)、梁权熙等(2012),我们采用宏观经济景气领先指数(LEAD)来衡量宏观经济环境,采用GARCH模型估计宏观经济指标的条件方差作为宏观经济不确定性(Uncert)的代理变量。GARCH模型如下:

根据该模型计算每一年12月为条件的向前k期(k取1-12)的期望方差,然后计算期望方差的平均值,由此得到年度条件方差,即宏观经济不确定性(Uncert)。稳健性检验中也使用了工业增加值增长率的条件方差均值作为衡量指标。

3.控制变量

控制变量△X项表示变量X的差分项。各变量的含义和定义如下:C为本文重点考察的公司流动性,等于货币资金与可交易金融资产之和;E为净收益,等于利润总额与财务费用之和;NA为净资产,等于总资产与流动性之差;I为利息,即财务费用;D为股利,用实际派息数来衡量;L为财务杠杆,等于总负债与总资产之比;NF为净融资,等于筹资活动的现金流净额。模型还控制了行业效应(∑Industry)。由于宏观经济波动为年度变量,和年度效应存在多重共线性,因此本文未控制年度效应。

4.融资约束变量

(1)公司规模。大量文献采用公司规模作为划分融资约束强度的标准(Almeida et al.,2004;Duchin et al.,2010)。每一年度按照公司规模大小将样本公司等分成三组,取规模最大组为非融资约束组,取规模最小组为融资约束组。

(2)KZ指数。该指数由Kaplan&Zingales(1997)提出,随之被大量学者使用(Lamont et al.,2001;Almeida et al.,2004等)。KZ指数的计算思路是,使用Ordered Logit模型对股利、现金、经营现金流、资产负债率和托宾Q进行回归。本文用已有样本回归得到的计算方程为:KZ=-2.76*股利-7.8*现金-12.87*经营现金流+4.34*资产负债率+0.35托宾Q。最后用估计的系数构建KZ指数,指数越大,表示公司融资约束越高。每一年度按照KZ指数大小将样本公司等分成三组,取最高组为融资约束组,取最低组为非融资约束组。

(3)WW指数。该指数由Whited&Wu(2006)提出,计算思路和KZ指数类似,但选取的财务指标有所不同,使用Ordered Logit模型对股利、规模、经营现金流、长期负债比率、销售增长率和行业销售增长率进行回归。本文回归得到的计算方程为:-2.31*股利-0.62*规模-10.41*经营现金流+5.65长期负债比率-1.7*销售增长率+0.001*行业销售增长率。最后用估计的系数构建WW指数。每一年度按照WW指数大小将样本公司等分成三组,取最高组为融资约束组,取最低组为非融资约束组。

四、实证结果分析

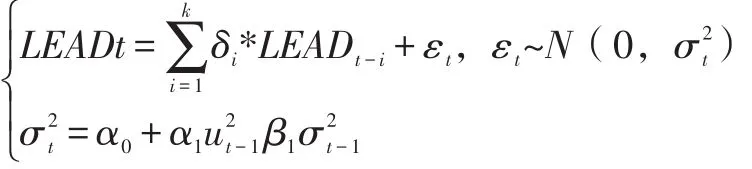

(一)描述性统计

表1列出了主要变量的描述性统计量。股票超额收益的均值并没有为0,而是为-0.2%,这是由于在数据处理的时候,为避免异常值的影响,对样本进行了winsor处理的原因。中位数为-3.4%,小于均值-0.2%,表明股票超额收益的分布是右偏的,即大部分公司的股票超额收益达不到平均水平。公司流动性的均值为12.8%,大于其中位数(9.1%),表明公司流动性的分布是右偏的,即大部分公司的流动性水平达不到平均水平。此外,净收益变化值的均值和中位数都大于0,说明净收益是增加的。利息和股利变化值的均值和中位数都接近于0,说明样本公司的利息支付和股利支付比较稳定。

表1 主要变量的基本统计量

(二)多元回归结果

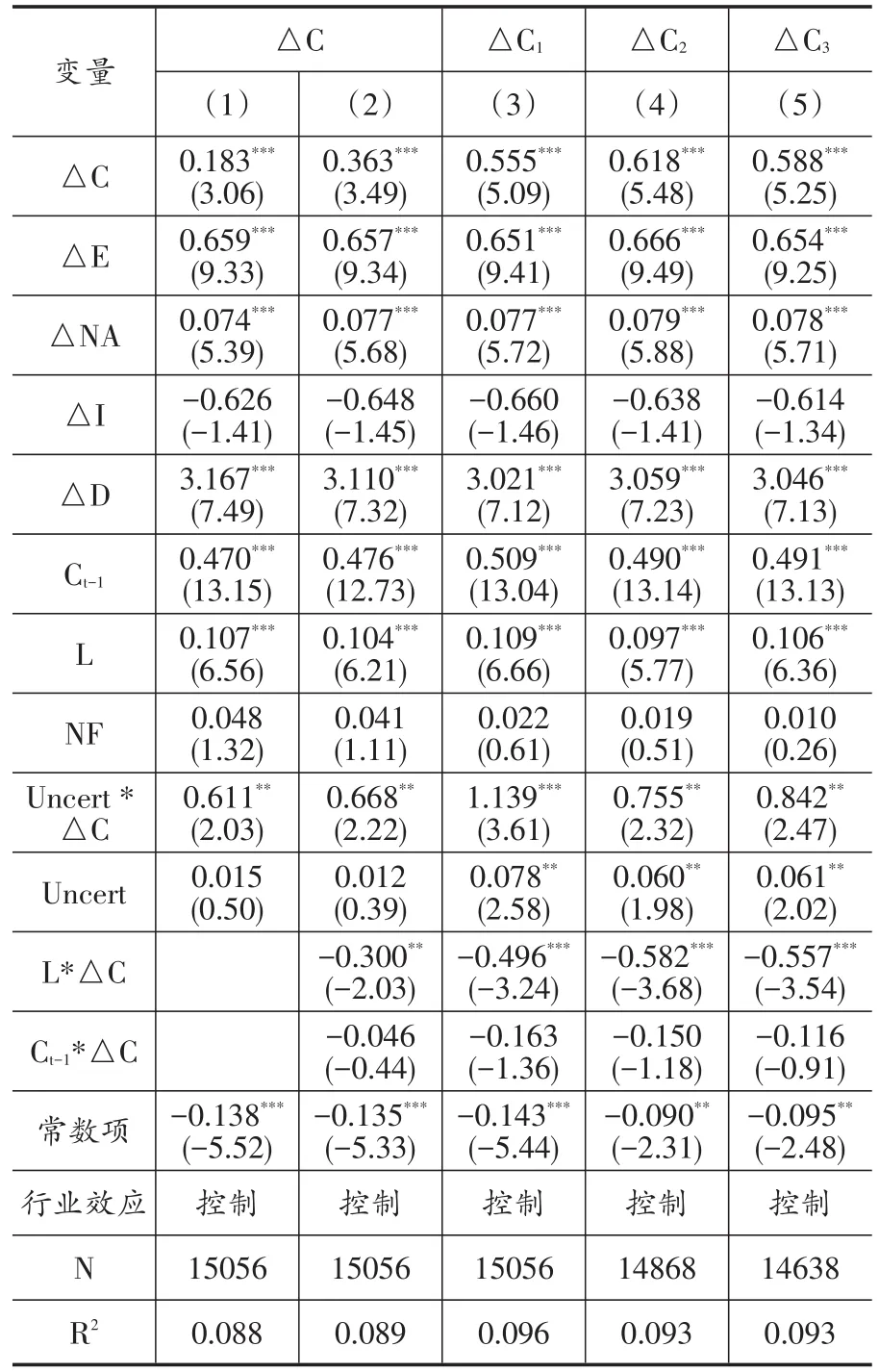

参考Faulkender&Wang(2006)的方法,本文采用OLS估计方法对全样本进行回归。所有回归估计系数的标准误均采用异方差和序列相关稳健的Huber-Whiter估计量。表2列出了回归结果。第1列没有加入△C和Ct-1、L的交互项,第2列则加入了交互项。我们重点关注的是宏观经济波动与现金持有变化值的交互项(Uncert*△C)。由表中结果可知,不管是第1列还是第2列,该交互项均在5%的统计水平上显著为正,表明宏观经济波动会增加公司流动性价值。其原因是,公司流动性能帮助公司更好地应对经济衰退和经济繁荣的情况,有助于公司在经济衰退期避免资金不足的困境,也有利于企业在经济繁荣期更好地把握住投资机会,因此宏观经济波动越大,公司流动性价值越高。前文假设1得到验证。此外,交互项L*△C在10%的统计水平上显著为负,这表明流动性的边际价值和公司负债水平呈负向关系。这和Faulkender&Wang(2006)回归得到的结果是一致的。

依前文定义可知,公司流动性价值是每增加一单位现金持有导致股票超额收益的增加值。根据“有效市场假说”的思想,只有未预期到的信息,才会影响到股票价格进而影响股票收益,例如假设预期现金将增加5%,实际现金增加值为3%,则只有未预期到的2%的变化值才会影响股票价格。在表2前两列的回归中,为方便起见,△C使用的是样本实际变化值。为确保结果的可靠,本文也采用了另外三种方法来估算流动性的预期变化值,并使用实际变化值和预期变化值之差来衡量流动性未预期到的变化值。第一种指标使用的是每一个年度每一家企业所对应的基准组合的平均现金变化值。基准组合的定义见前文。第二种指标和第三种指标借鉴了Almeida et al.(2004)提出的两个现金-现金流模型来估算流动性的预期变化值。简约模型如下:

扩展模型如下:

其中,Cflow为现金流,用公司经营活动中的净现金流与总资产之比来衡量;Tobin为托宾Q值,用总市值与总资产之比来衡量;Size为公司规模,用公司总资产的自然对数来衡量。Invt为投资支出,用购建固定资产、无形资产和其他长期资产所支付的现金与总资产之比来衡量;NWC为净营运资本,净营运资本=流动资产-流动负债-公司流动性;SLR为短期负债占比,用短期负债与总负债之比来衡量。同时,也控制了行业效应和年度效应。

本文将这三种方法得到的流动性未预期的变化值分别定义为△C1、△C2、△C3。使用△C1、△C2、△C3,回归结果呈现在表3第3、4、5列所示。不论是在哪种情况下,宏观经济波动与现金持有变化值的交互项(Uncert*△C)都至少在5%的统计水平上显著为正,表明宏观经济波动会提高公司流动性的价值,本文的研究结论是稳健的。

此外,本文还进行了另外两种稳健性检验:(1)使用工业增加值增长率的条件方差均值来衡量宏观经济波动;(2)使用Dittmar&Mahrt-Smith(2007)的流动性计量实证模型进行回归。稳健性检验得到的结果和前文类似(限于篇幅未能列表)。

表2 宏观经济波动对公司流动性价值的影响

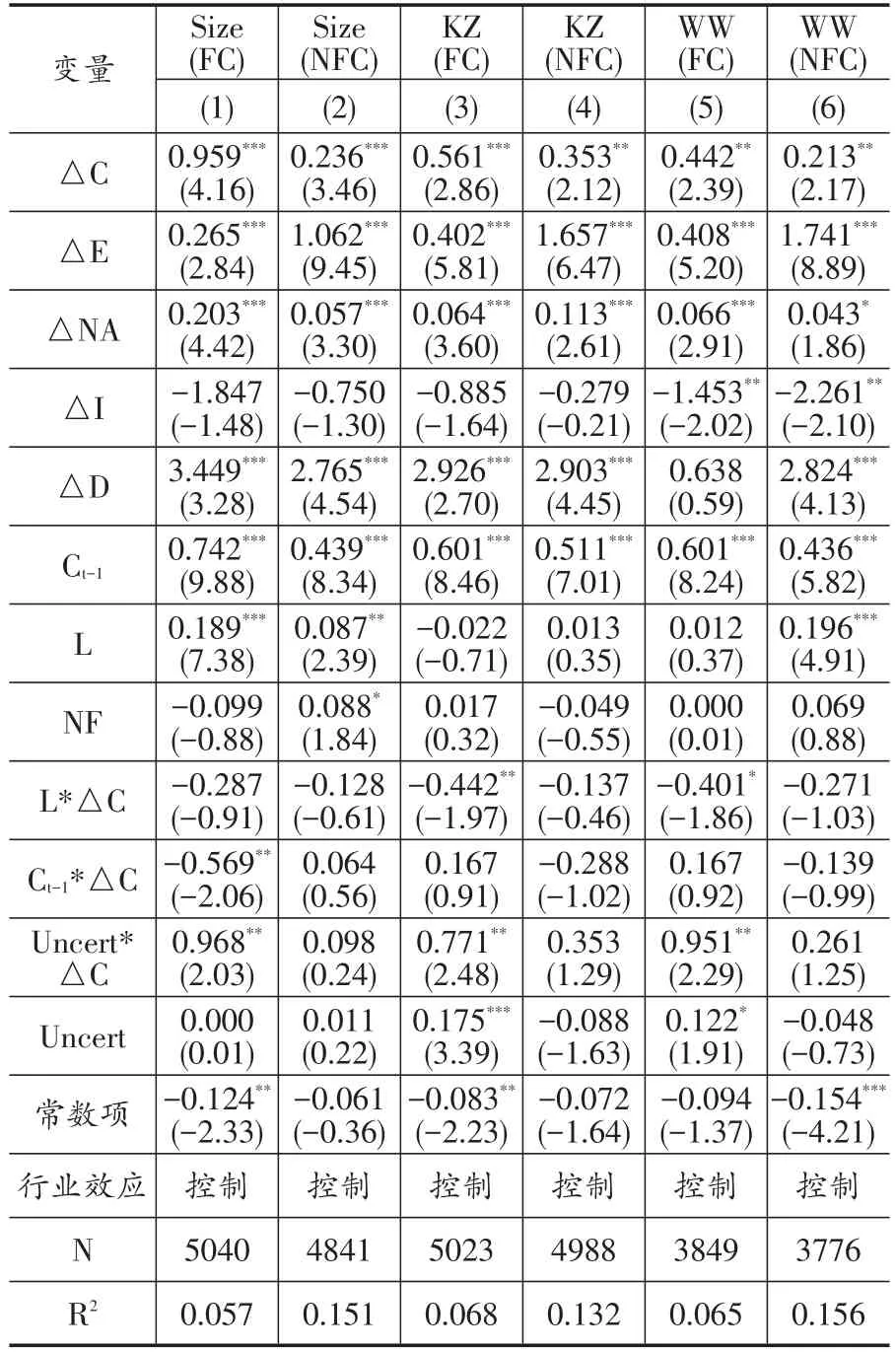

(三)分组回归结果

接下来对前文提出的假设2进行检验。检验思路如下:分别根据企业规模、KZ指数和WW指数对企业样本进行分组,划分成融资约束组和非融资约束组,接着分组进行回归,再比较宏观经济波动和流动性变化值交互项回归系数γ13的大小,预期在融资约束组,γ13的系数显著更大。融资约束组的回归结果为1、3、5列,第2、4、6列则是非融资约束组的回归结果。以第1、2列为例。融资约束组△C的回归系数为0.959,显著高于非融资约束组的0.236,表示融资约束组样本企业的流动性边际价值更高。本文重点关注的交互项(Uncert*△C),在融资约束组为0.968,在5%的统计水平上显著,在非融资约束组为0.098,并不显著。不论是数值大小还是显著性,前者都要高于后者,表明公司流动性应对宏观经济波动的价值主要体现在融资约束组,相比于非融资约束公司,宏观经济波动对融资约束公司的流动性价值影响更为显著,假设2得到了验证。其背后的原因是,当公司受到的融资约束程度低时,意味着公司在面临宏观经济波动的情况下,能够以相对较低的成本通过银行贷款、授信、增发股票等方式获得所需要的资金,流动性的重要性有所下降。而当公司受到的融资约束程度高时,公司将更多地依赖于内部流动性,因此流动性价值显著更高。表3第3、4列以KZ指数划分样本,在融资约束组中,Uncert*△C的系数显著为正,数值为0.771,而在非融资约束组,Uncert*△C的系数不显著。第5、6列以WW指数划分样本得到的结果类似。此外,本文也检验了一系列稳健性检验,包括以前文计算得到的△C1、△C2、△C3替代△C,使用工业增加值增长率的条件方差均值来衡量宏观经济波动,使用Dittmar&Mahrt-Smith(2007)的流动性计量实证模型进行回归,以及对企业规模、KZ指数、WW指数取中位数划分样本,得到的结果均表明结果是稳健可靠的。

表3 按照融资约束指标分组回归结果

五、结论

本文借鉴Faulkender&Wang(2006)的模型,采用计量实证的方法,利用中国上市公司1999~2014年的数据,实证检验了宏观经济波动对公司流动性价值的影响,以及这种影响在不同融资约束条件下是否存在差异。研究结论表明:第一,宏观经济波动与公司流动性价值存在显著正相关关系,宏观经济波动越大,公司流动性价值也越高,这意味着公司流动性能够更好地帮助公司应对宏观经济波动的影响;第二,公司流动性应对宏观经济波动的价值主要体现在融资约束公司,相比于非融资约束公司,宏观经济波动对融资约束公司的流动性价值影响更为显著。不同的指标选择、不同的回归模型、不同的融资约束分组等稳健性检验均没有对结果造成实质性的影响,从而表明本文的研究结论是稳健可靠的。

本文的研究具有以下政策含义:第一,本文的研究能够为公司的经营决策尤其是流动性管理提供一定的借鉴意义。本文表明公司流动性有助于公司应对宏观经济波动。在经济衰退期,公司流动性能使得公司避免可能出现的财务困境;在经济繁荣期,公司流动性能使得公司更好地把握住投资机会。因此,公司应当储备一定的流动性,用以防范宏观经济波动对公司经营生产带来的干扰。同时,在经济衰退期,行业内竞争加剧,持有流动性也有助于公司防范竞争对手的掠夺性行为,或在合适的时机主动地实施掠夺性行为来获得更大的市场份额和更好的经营业绩。第二,融资约束是公司经营发展过程中面临的重要约束条件,较高的融资约束程度会制约公司抓住投资机会并扩大生产,甚至有可能使公司在内部现金流紧张的情况下陷入财务困境,此外,融资约束也会阻碍公司在行业竞争中实施竞争性的策略,从而影响公司在行业中的地位。因此,公司应积极拓宽外部融资渠道,例如建立和银行长期合作的良好关系,确保贷款的长期性和持续性,并获取更多的授信额度;同时在股票一级市场上进行股票增发,或者通过债券市场发行债券来募集资金,保证外部资金来源的稳定性,以缓解外部融资约束对公司经营发展造成的种种制约。第三,对于我国政府部门来说,由于宏观经济波动是经济周期的必然产物,且宏观经济波动会对公司的投资生产活动造成负面冲击,从而抑制经济效率和长期经济增长,因此政府部门应制定合适的经济政策来熨平宏观经济波动的负面冲击。第四,对投资者来说,本文的研究有利于公司的投资者做出正确的投资决策。由于本文使用股票收益来度量流动性价值,因此本文的研究有利于公司潜在的投资者(包括潜在的股东和借款人)根据宏观经济环境和公司流动性情况做出正确的投资决策。具体来说,当宏观经济波动较大时,持有充足流动性的公司具备更大的灵活性,因此其股票也更有可能获得超额收益,公司偿还债务的能力也更强。

本文存在的不足和未来研究方向在于:第一,本文从整体上考察了宏观经济波动与公司流动性价值的关系,但并未进一步将宏观经济波动分解为经济上行期和经济下行期,因此没有检验这两种经济形势对公司流动性价值的影响是否存在差异。第二,仅从理论上阐述了公司流动性应对宏观经济波动的内在机制——一是使得企业在经济繁荣期更好地把握投资机会,二是可避免企业在经济衰退期陷入财务困境,但尚未利用我国上市公司数据检验这两条内在机制,未能将公司流动性和公司投资、财务困境等变量联立起来进行系统实证研究。第三,在公司众多特征维度中重点考察了融资约束特征,但暂未考虑代理成本和成长机会等其他特征。根据公司持有流动性的代理动机理论,如果公司代理问题严重,经理人很有可能滥用自由现金流,公司流动性价值将下降。根据实物期权理论,公司成长机会越高,公司流动性价值也越高。因此,公司流动性应对宏观经济波动的价值也会受到公司代理成本和成长机会的影响。未来将进一步就这些问题展开研究。

[1]连玉君,彭方平,苏治.融资约束与现金持有管理行为[J].金融研究,2010,(10):158~171.

[2]梁权熙,田存志,詹学斯.宏观经济不确定性、融资约束与企业现金持有行为——来自中国上市公司的经验证据 [J].南方经济,2012,(4):3~16.

[3]罗琦,胡志强.控股股东道德风险与公司现金策略[J].经济研究,2011,(2):125~137.

[4]彭桃英,周伟.中国上市公司高额现金持有动因研究——代理理论抑或权衡理论[J].会计研究,2006,(5):42~49.

[5]孙杰.宏观经济波动对现金持有量的影响——来自我国上市公司的经验证据[J].投资研究,2013,(5):83~93.

[6]王彦超.融资约束、现金持有与过度投资[J].金融研究,2009,(7):121~133.

[7]张文君.现金持有与宏观经济因素的传导机制——兼对现金持有理论的一个综述[J].金融评论,2014,(3):111~126.

[8]祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[J].管理世界,2009,(3):152~158.

[9]Alimov A.Product market competition and the value of corporate cash: Evidence from trade liberalization[J].Journal of Corporate Finance,2014,25(4):122~139.

[10]Almeida H,Campello M,Weisbach M.S.Cash flow sensitivity of cash[J].Journal of Finance,2004,59(4):1777~1804.

[11]Bates WT,Kathleen M K,Stulz R M.Why do U.S.firms hold so much more cash than they used to?[J].Journal of Finance,2009,64(5):1985~2020.

[12]Baum C F,Caglayan M,Ozkan N,and Talavera O.The impact of macroeconomic uncertainty on non-financial firms'demand for liquidity[J].Review of Financial Economics,2006,15(4):289~304.

[13]Baum C F,Caglayan M,Stephan A,and Talavera O.Uncertainty determinants of corporate liquidity[J].Economic Modeling,2008,25(5):833~49.

[14]Chi J D,and Su X.Product market threats and the value of corporate cash holdings[J].Financial Management,2016,45(3),705~735.

[15]Denis D,and Sibilkov V. Financial constraints,investment,and the value of cash holdings[J].Review of Financial Studies,2010,23(1):247~269.

[16]Dittmar A,and Mahrt-Smith J.Corporate governance and the value of cash holdings[J].Journal of Financial Economics,2007,83(3):599~634.

[17]Duchin R,Ozbas O,Sensoy B.Costly external finance,corporate investment,and the subprime mortgage credit crisis [J].Journal of Financial Economics,2010,97(3):418~435.

[18]Faulkender M,and Wang R.Corporate fi nancial policy and the value of cash[J].Journal of Finance,2006,61(4):1957~1990.

[19]Hackbarth D,Miao J,Morellec E.Capital structure,credit risk,and macroeconomic conditions[J].Journal of Financial Economics,2006,82(3):519~550.

[20]Han SJ,and Qiu JP.Corporate precautionary cash holdings[J].Journal of Corporate Finance,2007,13(1):43~57.

[21]Harford J.,Corporate cash reserves and acquisitions[J].Journal of Finance,1999,54(6):1969~1997.

[22]Jensen M.Agency cost of free cash flow,corporate finance and takeovers [J]. American Economic Review,1986,76(2):323~329.

[23]Kaplan S,and Zingales L.Do investmentcash flow sensitivities provide useful measures of financing constraints? [J]. Quarterly Journal of Economics1997,112(1):169~215.

[24]Keynes J M. The general theory of employment, interest and money [M]. London:McMillan,1936.

[25]Kisser M.The real option value of cash[J].Review of Finance,2013,17(1):1649~1697.

[26]Lamont O,Polk C,and Saa-Requejo J.Financial constraints and stock returns[J].Review of Financial Studies,2001,14(2):529~554.

[27]Myers SC,Majluf N.Corporate financing and investment decisions when firms have information that investors do not have [J].Journal of Financial Economics1984,13(2):187~221.

[28]Opler T,L Pinkowitz,R Stulz,and R Williamson.The determinants and implications of corporate cash holdings[J].Journal of Financial Economics,1999,52(1):3~46.

[29]Whited T M,and Guojun Wu.Financial constraints risk[J].Review of Financial Studies,2006,19(2),531~559.

宏观经济对公司微观行为的影响是近年来的研究热点之一。本文利用GARCH模型估算宏观经济波动,研究了宏观经济波动对公司流动性价值的影响。研究结果表明,宏观经济波动越大,公司流动性价值也越高,且这种正向关系在受到融资约束的公司中表现得更为明显。其背后的原因在于,充足的流动性有助于公司在经济衰退期避免出现财务困境,在经济繁荣期更好地抓住投资机会。本文的研究结论支持公司持有流动性的预防动机。

F272;F830.9

A

1006-169X(2017)12-0035-08

10.19622/j.cnki.cn36-1005/f.2017.12.005

本文得到湖南省社会科学基金项目“湖南省上市公司现金持有行为对投资效率的影响研究”(15YBA236)、湖南省教育厅科研项目“宏观经济波动与公司流动性价值研究”(15C0765)的资助。

张超林(1981-),湖南商学院财政金融学院,金融学博士,讲师,研究方向为公司金融与资本市场。(湖南长沙 410205)