银行规模、金融发展与中小企业规模增长

——基于2006~2015年的省级面板数据分析

2018-01-09胡晋铭

■凌 碰,胡晋铭

银行规模、金融发展与中小企业规模增长

——基于2006~2015年的省级面板数据分析

■凌 碰,胡晋铭

中小企业发展;金融发展水平;大银行规模;面板数据

一、引言与文献综述

在中小企业的发展过程中,融资难、融资贵现象一直是其面临的重大障碍,也是目前政府及学术界亟待解决的难题。中小企业融资难的主要原因在于信息的不透明,使得银行对中小企业贷款较为谨慎,于是大部分文献都集中于探讨处理中小企业信息方面、何种金融安排更有优势。Stein(2002)指出中小银行由于决策链条短,在收集和处理中小企业“软信息”如领导者的个人品质等难以传递的信息方面具有比较优势;林毅夫(2009)对大银行及中小银行在处理企业信息方面的比较优势进行了较全面的对比,他指出中小企业由于缺乏完善的财务记录、信用记录及足额抵押品,只能依赖“软信息”如管理者的领导能力、市场环境、公司文化氛围等向贷款决策者传递信息,而中小银行在获得企业的这类“软信息”方面具有比较优势;相反,对于大企业来说,由于其具有完善的信用、财务记录以及一定规模的抵押品,更易于向贷款决策者传递企业“硬信息”,而大型银行内部由于复杂的组织结构、较长的信息传递链条及专业化的人才,使得其在处理企业“硬信息”方面具有比较优势;由于中小银行在处理中小企业“软”信息方面具有优势且其对中小企业放贷的单位资金成本更低,林毅夫(2006)提出银行业结构要与经济结构相匹配,一个地区的中小企业占比决定了其最优的中小银行占比,并通过省级面板数据进行了验证;姚耀军(2015)通过对中小创业板进行实证分析,得出中小银行在金融体系中的地位对中小企业的发展具有重要意义,支持了林毅夫的最优金融结构理论。此外,国外也有大量的实证结果显示,相较于大型金融机构,小型银行在小企业上投入的资金占比更高(Berger,1995;Berger and Udell,1996;Levonian and Soller,1995;Jayaratne and Wolken,1999)。

由此可以看出,学术界传统观点都在支持中小企业-中小银行的匹配是解决中小企业融资难的最优途径甚至是唯一途径(林毅夫,2001),但国内也有部分学者不赞同这种中小银行优势理论。邓超(2010)认为大型银行具有资金量大、网点多、信息收集能力强、风险承受能力以及信息成本跨期分担能力强的优势,更适于对小企业发放关系型贷款并建立长期的关系,通过降低短期收益而获取丰厚的长期收益;郭娜(2013)通过对山东枣庄中小企业的问卷调查显示,向四大国有商业银行申请贷款的中小企业数量最多为696家,其次是城乡信用社,数量为466家,而向股份制商业银行及地方商业银行申请贷款的企业较少,分别为18家和15家;李华民(2014)认为大银行在为中小企业提供贷款方面具有“大”的优势,包括大银行资金来源成本低,具有相对较低的利率水平以提供金融服务的竞争优势以及更偏好于长期贷款以节省交易费用;李广子(2016)以工商银行为例,2014年工商银行向中小微企业贷款余额达到45254亿元,占全部贷款余额的比例为42%,说明大银行同样有能力为中小企业提供融资服务。此外,李广子通过实证进一步得出中小银行主要通过提高金融发展水平缓解中小企业融资难题,而中小银行与大银行的比例结构并不重要;李华民(2017)通过对广州、中山、惠州和江门四个区域经济体调研发现,中小企业主要是通过大银行获得信贷支持,且由于大银行资金雄厚,获得大银行信贷支持的中小企业能更容易解决其面临的融资约束问题,而中小企业自身的认知偏差阻碍了其向大银行借款。

因此,在促进中小企业发展过程中,是大银行更加重要?还是中小银行更加重要?或者是金融发展水平更重要而银行业结构并不重要?这些问题仍需要我们进行进一步研究。毋庸置疑,金融发展在一定程度上确实能够促进经济的增长,国内外也有大量的理论及实证文献对金融与经济的关系做了深刻的分析(Patrick,1966;Levine,1998;谈儒勇,1999;武志,2010;杨友才,2014)。但从更加微观的角度来看,由于中小企业与大企业在所面临的融资约束,借款能力方面存在很大的不同,因此金融发展水平的提高及金融结构的改变对中小企业及大企业的影响也会存在一定的差异,加上最近几年金融市场化的提升,大批中小银行、互联网金融的兴起,使得大型银行的利润受到极大的挤压,大型银行不得不使其客户结构下沉从而获得新的利润增长点。因此,金融发展水平及银行业结构对中小企业的影响将会呈现出与以往不同的形态。借鉴迟仁勇(2014)的思路,我们使用中小工业企业产值与GDP的比值代表中小企业的经济规模情况,由于GDP是一个总体的经济指标,其可代表经济体的总体发展情况,因此该比值的上升或下降表示中小企业产值增速是高于还是低于总体水平。

按照传统的分析,中小企业由于存在信息不透明、风险较高,从而导致银行及一些正规金融机构不愿意向中小企业提供信贷支持,产生“惜贷”、“信贷配给”问题,大量的信贷资源主要流向了大型企业,于是可以推断出金融发展对大型企业的促进作用要高于中小企业,中小企业产值增速将低于平均水平,从而导致比值降低;另一方面,若“小银行优势”的理论成立,那么随着中小银行规模的提升,中小企业应能获得更快速的发展。然而,随着当前经济与金融环境的改变,情况是否如此,需要我们作进一步的探讨。

二、模型设定与实证结果

(一)模型设定与数据

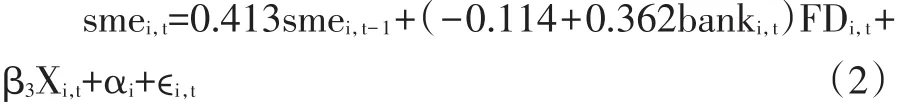

本文基于2006年至2015年中国31个省的省级面板数据进行实证分析,所有数据来源于Wind及中国金融统计年鉴。考虑到企业调整产出具有一定的成本及时间,因而可以推测企业的前期产量会影响到后期。于是模型设定为:

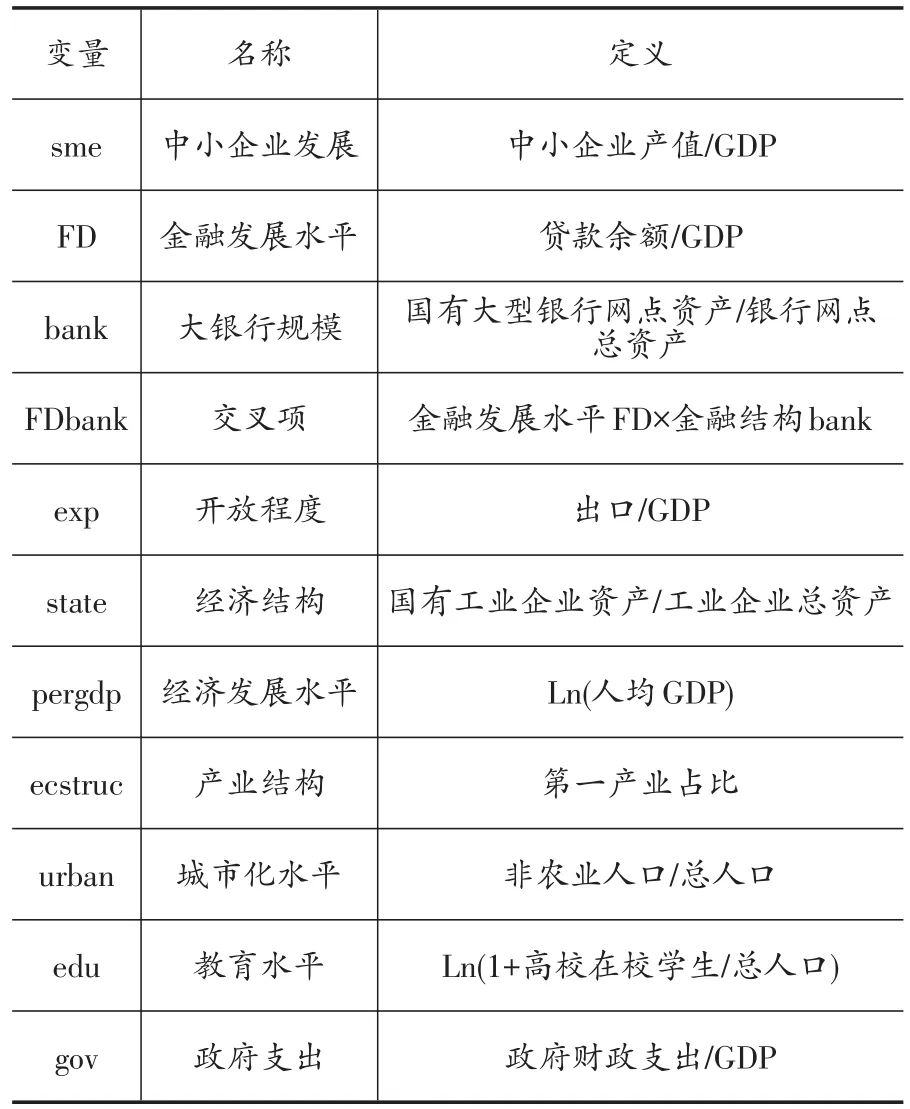

i代表省份,t代表时期;smei,t为省份 i在 t时期的中小企业产值占GDP的比例;FD代表金融发展水平,参考以往文献(叶志强,2011;杨友才,2014),我们使用各省份的银行贷款余额与GDP的比值衡量,虽然也有部分学者使用存贷款总额与GDP的比值来衡量(崔艳娟,2012;刘玉光,2013),但我们认为这两者具有极大的相关性。由于我们需要衡量银行业结构,即大银行与中小银行比例对中小企业发展的影响,我们用国有大型银行在各个省份的营业网点资产占所有大型银行、股份制银行、城市商业银行以及农村小型金融机构营业网点的比例来代表大银行规模,并用变量bank来表示;FDbank则表示金融发展水平与银行业结构的交叉项,用以衡量银行业结构与金融发展水平之间的相互影响;X表示其他控制变量,由于我们使用的中小企业发展指标是一个相对较宏观的指标且与宏观经济关系紧密,因此结合以往文献成果,我们选取能影响或表征一个地区宏观经济状况的指标作为控制变量,主要包括对外开放程度(exp)、经 济 结 构(state)、经 济 发 展 水 平(pergdp)、产业结构(ecstruc)、城市化水平(urban)、教育水平(edu)及政府支出(gov);αi为不随时间变化的固定效应,ϵi,t为随机误差项。表1给出了主要变量及其他控制变量的定义。

表1 主要变量及控制变量的定义

(二)实证结果

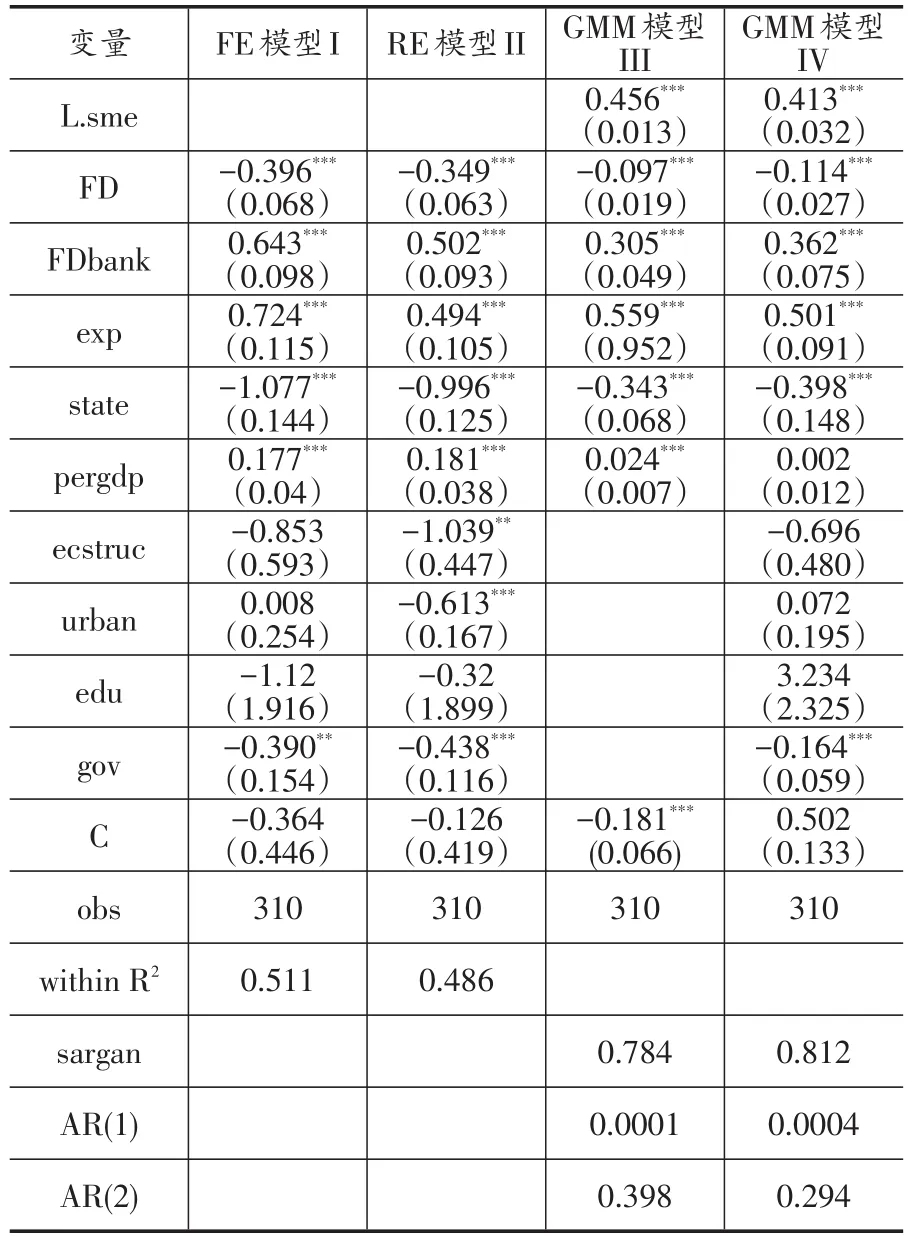

由于模型中包含因变量的滞后项,从而导致一定的内生性问题,我们使用差分GMM对模型进行回归。同时我们也在表2给出固定效应模型及随机效应模型的结果,从而保证结果的稳健性。

从表2可以看出,金融发展水平FD及金融发展与大银行规模的交叉项FDbank对中小企业发展影响显著,无论是使用固定效应模型还是随机效应模型抑或是差分GMM时,依然具有较强的显著性,且FD系数始终保持为正,FDbank系数始终为负,并全部在1%显著性水平上显著。因此认为回归结果较稳健。

表2 实证结果

差分GMM模型IV的sargan值为0.812,说明不存在工具变量过度识别的问题;AR(1)及AR(2)分别为0.0001及0.294,说明扰动项存在一阶自相关,不存在二阶自相关。使用差分GMM估计有效。因此,我们下文的讨论主要基于模型IV的回归结果。

根据模型IV,中小企业发展的一阶滞后项在1%的显著性水平上为正,说明企业的前期产出高,则当期的产出也会较高,符合预期;金融发展水平FD系数为-0.114,金融发展与大银行规模的交叉项FDbank系数为0.362,说明大型商业银行的规模直接决定了金融发展水平是促进还是抑制中小企业的发展。将模型IV结果代入公式(1),我们有:

由简单计算可得,当大型银行网点资产占所有银行网点资产的比例高于31.5%时,金融发展水平对中小企业的促进作用为正,此时,随着金融发展水平的上升,金融对中小企业的促进作用越大;而当大型商业银行的网点资产比例小于31.5%时,金融发展对中小企业的经济规模起到一定的抑制作用,且这种抑制作用随着金融发展水平的提高而提高。然而我们这里需要明确,由于我们采用的中小企业发展指标是中小企业产值与GDP的比值,因此这里的抑制作用并不是绝对意义上的抑制,而是代表了与经济体的平均增长水平相比,中小企业的增长情况更低,从而导致比值降低。同样,当我们保持金融发展水平不变时,随着大型银行规模的提升,中小企业经济规模也会上升,即大型银行对中小企业的发展具有更强的促进作用。

(三)金融发展水平与大银行规模的实证关系

回顾当前的学术界,我们可以发现舆论环境更多是倾向于中小银行更能促进中小企业的发展,而且我们国家的政策也是立足于这一点。近十几年国家大力支持中小银行的建立一方面也是为了解决中小企业的融资难、融资贵的问题。然而,根据上节的实证结果,我们发现当保证贷款规模不变时,大银行规模越高,中小企业的经济规模也越高。如果我们的实证结果为真,这是否意味着近些年中小银行的发展对中小企业的增长反倒起到一定的抑制作用?随着我们的进一步分析,我们认为实际情况并非如此,适度的中小银行规模能提高银行业的竞争程度,倒逼大银行重视中小企业客户,同时也使得一些难以从大银行获得信贷支持的小规模企业转向中小银行。因此适度的中小银行规模能通过提高金融发展水平来促进中小企业的发展,但前提是其规模占比不能过高。我们接下来将针对这个论点给出一些证据。

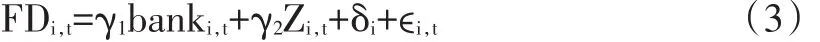

为支持以上论点,即中小银行规模的上升能提高金融发展水平,我们做如下回归:

Z为控制变量,主要包括对外开放程度(exp)、经济结构(state)、经济发展水平(lngdp)、产业结构(ecstruc)、政府支出(gov),各变量具体定义如表1。为获得更稳健的结果,我们分别使用固定效应模型、混合OLS模型及差分GMM进行回归。表3给出了回归结果。

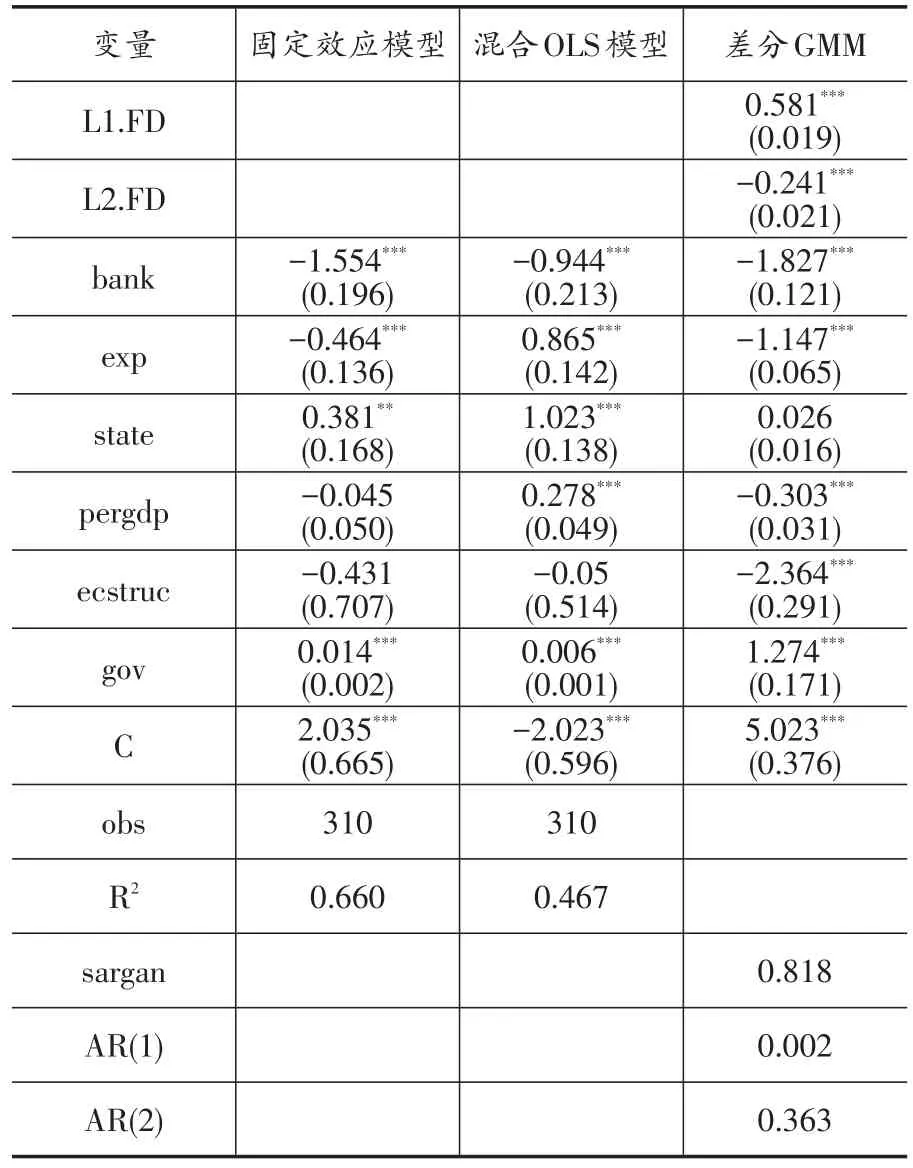

由表3可以看出,金融发展水平与大银行规模之间确实存在明显的负向关系,三种回归方法均得出一致的结论。即大银行规模越高,金融发展水平越低,证实了中小银行规模的上升能提高金融发展水平的论点。为获得更直观的认识,图1给出了金融发展水平与大银行规模之间的散点图。

表3 实证结果

图1 金融发展水平与大银行规模的负向关系

金融发展水平之所以与大银行规模之间存在显著的负向关系,主要原因在于当前我国大型银行依然是以大型企业、国有企业为重点客户,而中小银行由于资金量以及地理位置原因,虽然也在积极争取大企业客户,但更多是以中小企业为主。尤其对于一些城商行以及农村金融机构来说,由于资金能力及经营区域限制,使得其目标客户主要是中小企业。因此,与大型银行相比,中小银行中的中小企业贷款占比更高,国外也有相关文献证实这个观点(见文献综述部分)。于是随着中小银行规模的上升,一方面加大了银行业的竞争程度,毕竟中小银行也会争夺大型企业客户,而一些中小企业本身也能成为大型银行的优质客户,这迫使大型银行将客户结构下沉,增加对中小企业的贷款。2009年以来,各大型银行及其分支机构纷纷成立小企业金融服务中心,从一定程度上证明了这一点,虽然其一定程度上是为响应国家政策,但更多是受自身利益驱动。另一方面中小银行本身也在积极开拓中小企业市场,填补大型银行的视野空白。尤其是在大型银行普遍上收贷款审批权后,一些地方中小企业从大型银行获得贷款变得更加困难,而中小银行规模的上升则提高了地方中小企业的贷款易得性。最终的结果则是银行业整体贷款客户结构的拓宽以及贷款量的增加,金融发展水平上升。

三、实证结果分析与讨论

(一)银行业结构、金融发展与中小企业规模

由上节实证结果可知,金融发展水平(FD)与大银行规模占比(bank)之间存在一定的负向关系,结合表2的回归结果,我们可以很清楚的解释银行业结构、金融发展水平及中小企业规模增长三者之间的关系。虽然,中小企业贷款在中小银行中占比较高,这并不代表中小银行在为中小企业提供服务方面具有优势,这更多是中小银行及中小企业双方的无奈选择(李华民,2014),毕竟在大型企业贷款方面,中小银行很难与大银行竞争,同时中小银行也会避免单笔融资风险,从而不具有向大企业提供服务的规模和能力;而中小企业由于单笔贷款金额相对较小,从而大型银行不愿意与其开展业务。然而对于大银行来说,其在为中小企业提供服务时,有如下几点优势毋庸置疑:第一,可以充分发挥其网点多、信息收集能力及处理能力强的优势,从而能更好地了解中小企业发展状况;第二,大型银行资金来源成本低,风险控制能力强,能提供较低的贷款利率①李华民(2014)教授对中国建设银行及中国工商银行在广东辖内不同分支机构进行调研时也证实了这一点。即相比于中小银行,大银行能提供更低的贷款利率。;第三,大型银行资金量大,其能更容易的解决中小企业面临的资金约束问题(李华民,2017)。而融资约束是中小企业普遍面临的问题,其缓解对于中小企业的发展能产生较高的边际效应;最后,中小企业贷款来源相对集中(Petersen and Rajan,1994),于是其更希望与银行建立长期稳定的关系,而大型银行由于资金雄厚,社会信誉度高,更适合成为中小企业的长期伙伴,且与银行之间的长期关系有助于解决其信息不对称的问题。

表2中的实证结果则充分印证了大型银行对中小企业经济规模的“大推动”作用。由于大型银行规模的上升会伴随着金融发展水平的降低,因此我们需要对变量进行控制,根据表3中的回归结果,当我们控制金融发展水平即总贷款规模不变时,随着大型银行规模的上升,其在总贷款中所占的比例就越高,为中小企业提供的贷款也就会越高,中小企业发展指标上升;而当控制大型银行规模并使其保持在31.5%以上时,金融发展水平越高,大银行和中小银行的贷款额度都会越高,但由于大型银行的规模较大,其对中小企业能产生更强的促进作用,从而使得中小企业发展指标上升。反之,当大型银行规模较低时,占据主导地位的中小金融机构一方面由于资金来源成本高,风险管控能力低,从而使得其贷款利率也较高;另一方面,由于中小金融机构资金量较少,对单个中小企业所能提供的信贷额度也较少,从而不能有效解决其资金约束问题。于是中小银行规模越大反而会不利于中小企业经济规模的提升。

因此,我们认为,近些年中小银行的发展主要通过提高金融发展水平间接促进了中小企业经济规模的提高。一开始当大型银行占据绝对主导地位时,中小企业由于信息不透明及融资额度小,大银行缺乏向中小企业提供服务的经济动机;随着中小银行规模的逐渐上升,银行业竞争的加剧,大银行的利润及客户逐渐受到中小银行的侵蚀,于是大银行不得不将其客户逐渐下沉,覆盖更多的中小企业。同时中小银行也会积极与一些规模较小的难以向大银行获取信贷资源的小规模企业开展业务往来,此时从总体来看,中小企业经济规模也会逐渐提升;然而随着中小银行规模的进一步扩大,此时中小银行将会覆盖大部分中小企业,而大银行由于资金能力有限只能把主要精力放在大企业客户上,此时虽然贷款水平较高,但中小企业主要从中小银行获得贷款服务,而中小银行不具有大银行的资金优势及服务能力,于是中小企业经济规模逐渐下降。

因此,在促进中小企业发展方面,我们认为当前最优的政策目标应是保持大型银行处于较高规模的同时,提升其服务中小企业的积极性,而这种积极性可以通过提升市场竞争程度及下放审批权限来实现。

(二)当前各省份的大银行规模现状

反观当前各省份的大型银行占比情况,我们可以看到2015年福建的大银行规模仅为23.78%,明显低于31.5%的临界点,金融发展水平已对当地中小企业发展起到一定的抑制作用。天津、辽宁、浙江、重庆、贵州及甘肃等地大银行规模不到40%,虽然仍处于临界点以上,但金融发展水平对中小企业经济规模的提升所起到的作用微乎其微。然而我们这里无法给予一个最优的银行比例,我们比较明确的是大银行规模过大或过小均不利于中小企业经济规模的提升。

(三)其他影响变量

由于促进中小企业发展具有重要的经济及社会意义,我们需要对影响中小企业发展的相关因素进行探讨。根据表3的回归结果,我们可以看到开放程度exp系数在所有模型中均为正数,且在1%的显著性水平上显著,说明对外开放程度越高,对中小企业发展越有利,结果符合预期。据报道,当前我国有500多万家中小企业专注于外贸,其出口额占外贸出口总额的60%,中小企业已成为中国对外出口的主要载体及对外开放的首要受益者。原因在于,我国人口禀赋高,且技术水平、人均资本存量与其他发达国家相比仍有差距,我国仍是一个以劳动力密集型产业为优势的国家,按照要素比例理论(H-O定理),一国主要出口密集使用其资源禀赋相对较高的产品。而目前我国中小企业吸纳了大量廉价劳动力,尤其是中国大量的农民工群体主要就业选择仍是中小企业,因此我国中小企业大部分仍是劳动力密集型企业,产品也主要以劳动密集型产品为主,其成为中国出口的主力军也就不足为奇。

国有经济占比(state)系数显著为负,说明国有经济占比越高,对中小企业发展越不利。由于我国国有企业基本是建国初期国家实行赶超战略而建立的,资本及规模相对较大,其比例的上升自然会降低中小企业的经济规模;人均GDP(pergdp)系数不显著,主要由于我们使用的中小企业发展指标是产值与GDP的比值,系数不显著说明中小企业产值与总体经济增速一致;政府支出(gov)系数在1%的显著性水平上为负,说明当前我国政府支出结构不利于中小企业发展。原因在于政府支出主要是以基础设施建设、大工程为主,中小企业没有能力实施这些项目。而大型国有企业一方面具有实施这些项目的实力,另一方面和政府关系较亲近,于是自然能获得这些项目。因此政府支出的主要受益者是大型国有企业而非中小企业。

四、结论与政策建议

针对在中小企业发展过程中,金融发展水平重要还是金融结构重要?本文通过实证认为金融发展水平与金融结构同样重要,且二者之间具有很显著的关系,不可割裂来看。与传统主流观点不同,本文认为金融结构之所以重要是由于“大银行优势”而非传统认为的“小银行优势”,小银行过多甚至会对中小企业产生不利影响。我们发现中小银行规模的上升具有两面性,一方面通过增强市场竞争程度来提高金融发展水平并倒逼大银行重视中小企业客户,从而间接促进中小企业经济规模的提升,但这种促进作用的前提是大银行规模占比要高于一定程度(实证结果是31.5%);另一方面,由于当前我国中小银行揽储能力低且成本高,其比例过高势必会抬升中小企业融资成本,并加长融资链条,从而不利于中小企业经济规模的提升,同时中小银行由于资金匮乏也无法有效解决企业面临的融资约束问题。而对于大银行来说,其规模的上升,一方面则直接促进了中小企业的发展;另一方面则会降低金融发展水平,从而间接对中小企业产生不利影响。因此,当前的政策目标应在于提高大银行规模占比的同时也要提高金融发展水平,在大银行规模与金融发展水平之间寻求一个最优的平衡点。于是本文给出以下政策建议。

第一,把发展大银行作为解决中小企业融资困境的主要途径,不再拘泥于增设小型金融机构,但这不表示要抑制中小银行的发展。相反,我们要继续支持中小银行发展以提供充分的市场竞争环境,从而倒逼大型银行将客户结构下沉,充分发挥大银行所具有的信息获取能力强、风险管理能力高及资金量充沛的优势。第二,针对当前大银行服务中小企业意愿较低的问题,国家要给予大银行正向激励,比如给予那些对中小企业贷款较多的大银行一定的政策优惠,同时也要防止中小企业带来的信贷风险,不可盲目放贷。第三,下放大型银行的信贷审批权,尤其是给予县级支行更多的审批权限,提高大银行服务当地中小企业积极性。

[1]迟仁勇.中小企业发展对城乡收入差距的影响机制研究——基于劳动力市场分割的视角[J].经济社会体制比较,2014,(2):221~229.

[2]崔艳娟,孙刚.金融发展是贫困减缓的原因吗?——来自中国的证据[J].金融研究,2012,(11):116~127.

[3]邓超,敖宏,胡威,王翔.基于关系型贷款的大银行对小企业的贷款定价研究[J].经济研究,2010,(2):83~96.

[4]郭娜.政府?市场?谁更有效——中小企业融资难解决机制有效性研究[J].金融研究,2013,(3):194~206.

[5]黄慧春.我国县域农村金融市场结构与绩效研究——以江苏为例[D].南京农业大学,2011.

[6]李广子,熊德华,刘力.中小银行发展如何影响中小企业融资?——兼析产生影响的多重中介效应[J].金融研究,2016,(12):78~94.

[7]李华民,吴非,陈哲诗.谁为中小企业融资——基于信息处理能力跨期演化视角[J].金融经济学研究,2014,29(5):119~128.

[8]李华民,吴非.银行规模、认知偏差与小企业融资[J].财贸经济,2017,(5):34~50.

[9]林毅夫,姜烨.经济结构、银行业结构与与经济发展——基于分省面板的实证分析[J].金融研究,2006,(1):7~22.

[10]林毅夫,林永军.中小金融机构发展与中小企业融资[J].经济研究,2001,(1):10~18.

[11]林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009,(8):4~17.

[12]刘玉光,杨新铭,王博.金融发展与中国城乡收入差距形成——基于分省面板数据的实证检验[J].南开经济研究,2013,(5):50~59.

[13]谈儒勇.中国金融发展和经济增长关系的实证研究[J].经济研究,1999,(10):53~61.

[14]武志.金融发展与经济增长:来自中国的经验分析[J].金融研究,2010,(5):58~68.

[15]杨友才.金融发展与经济增长——基于我国金融发展门槛变量的分析[J].金融研究,2014,(2):59~71.

[16]叶志强,陈习定,张顺明.金融发展能减少城乡收入差距吗?——来自中国的证据[J].金融研究,2011,(2):42~56.

[17]Berger,A.N.,and G.F.Udell.Universal Banking and the Future of Small Business Lending[J].in A.Saunders and I.Walter,eds.Financial System Design:The Case for Universal Banking,Burridge:Irwin,1996:559~627.

[18]Berger,Allen N.,Anil K.Kashyap,and Joseph M.Scalise.The transformation of the U.S.banking industry:What a long,strange trip it has been[J].Brookings Papers on Economic Activity,1995:55~218.

[19]Jayaratne.J.and J.Wollcen.How Important Are Small Banks to Small Business Lending? New Evidence from a Survey of Small Firms[J].Journal of Bankingand Finance,1999,23:427~458.

[20]Levonian,M and J.Soller.Small banks,small loans,small business[J].Federal Reserve Bank of San Franciscoworking paper,1995.

[21]Mitchell A.Petersen and Raghuram G.Rajan.The Benefits of Lending Relationships:Evidence from Small Business Data[J].The Journal of Finance,1994,4(1):3~37.

[22]Patrick.Financial Development and Economic Growth in Underdeveloped Countries[J].Economic Development and Cultural Change,1966,1(2):174~189.

[23]Ross Levine and Sara Zervos.Stock Markets,Banks,and Economic Growth[J].The American Economic Review,1998,8(3):537~558.

[24]Stein,J.C..Infatmation Production and Capital Allocation:Decentralized versus Hierarchical Firms[J].Journal of Finance,2002,LVII(5):1891~1921.

银行业结构及金融发展水平在中小企业发展过程中所起的作用,学术界至今未有明确结论。本文通过对2006年至2015年的省级面板数据进行研究发现,当大型银行规模高于31.5%时,金融发展显著促进了中小企业规模的增长;而当大型银行规模小于31.5%时,金融发展则会抑制中小企业规模的增长。实证结果支持了“大银行优势”而非“小银行优势”。因此建议把大型银行作为解决中小企业融资问题的主力军。同时我们还发现金融发展水平和大型银行规模之间存在着显著的负相关关系。此外,对影响中小企业发展的其他相关因素进行分析,我们发现出口对中小企业发展的影响显著为正,而国有经济占比以及政府支出的影响显著为负。

F830.5

A

1006-169X(2017)12-0028-07

10.19622/j.cnki.cn36-1005/f.2017.12.004

凌碰(1993-),中央财经大学中国经济与管理研究院,硕士研究生,研究方向为金融经济学、信息不对称、委托代理;胡晋铭(1994-),中央财经大学中国经济与管理研究院,研究方向为国民经济学、金融市场。(北京 100081)

数据来源:Wind,《中国金融年鉴》。