水上运输行业长期股权投资核算

——来自中远海特的案例

2017-12-14

(华东交通大学 江西 南昌 330000)

水上运输行业长期股权投资核算

——来自中远海特的案例

吴昧

(华东交通大学江西南昌330000)

长期股权投资对于企业的扩大发展至关重要,本文针对水上运输行业的中远海特100%收购广州远洋的的投资案例出发,主要说明此次收购的特点和同一控制下企业合并的所使用的的会计准则和有关法律法规、会计处理以及对于此次收购的思考,最后阐述此次收购对于中远海特,乃至广州远洋的好处。

中远海特;长期股权投资

一、中远海特收购广州远洋案例

(一)案例介绍。12月5日,中远海特股份有限公司(下称“中远海特”)董事会通过决议,以自有资金收购中国远洋运输(集团)总公司(下称“中远集团”)持有的广州远洋运输有限公司(下称“广州远洋”)100%股权,收购价格为10.95亿元人民币。

据悉,中远海特此次收购广州远洋船舶类资产共有26艘船舶,总载重吨为48.6万吨,其中木材船13艘,总载重吨为39.5万吨,平均船龄为8年;沥青船11艘,总载重吨为7.2万吨,平均船龄为5年。本次收购后,中远海特的特种船队规模由69艘大幅提升到95艘,运力规模由155.9万载重吨提升到204.5万载重吨。

(二)案例分析。同一控制下的企业合并是指参与合并的企业在合并前后均受同一方或者相同多方的控制,并且控制是非暂时的。所谓的同一方是指能够参与合并各方在合并前后均受最终控制的投资者,通常是指企业集团的母公司。同一控制下的企业合并一般发生于企业的集团内部,如集团内母公司子公司之间、子公司与子公司之间等。因为该类交易合并从本质上是集团内部企业之间的资产或权益的转移,不涉及集团外的情况。

该案例就是属于同一控制下企业合并形成的长期股权投资,中远海特、广州远洋两个公司合并前后都受到同一集团中远集团的控制,且中远海特能够对对广州远洋实施控制,广州远洋是中远海特的子公司。

(三)准则依据。同一控制下的企业合并取得的股权投资,合并方以支付现金、转让非现金资产承担债务方式合并对价的,应当在合并日按照取得被合并所有者权益账面价值的份额作为长期股权投资的初始投资成本。长期股权投资的初始投资成本与支付的现金、转让的非现金资产及所承担债务账面价值之间的差额,应当调整资本公积;资本公积余额不足冲减的,调整留存收益。

(四)会计处理

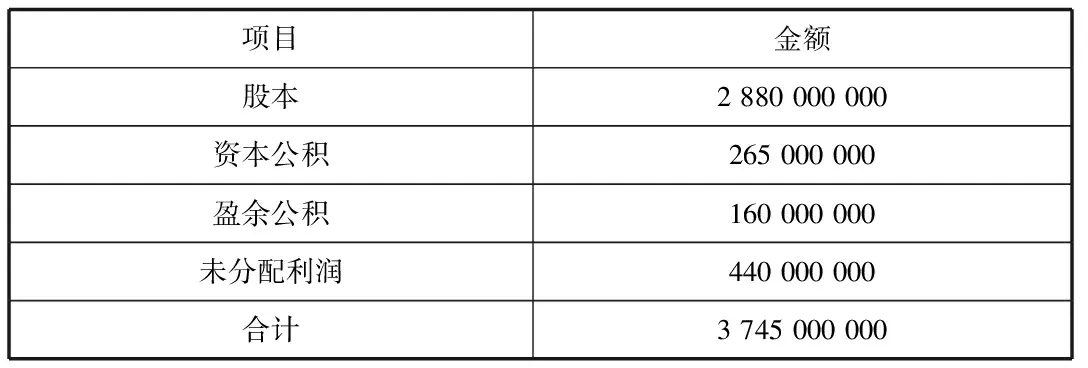

所有者权益简表 元

中远海特在合并日的会计处理:

借:长期股权投资 1 260 000 000

贷:银行存款 1 095 000 000

资本公积 165 000 000

进行上述处理后,中远海特在合并日编制合并资产负债表,对于企业合并前广州远洋企业实现的留存收益中归属于合并方的部分应自资本公积(资本溢价或股本溢价)转入留存收益。本案例中,中远海特确认对广州远洋的长期股权投资以后,其资本公积的账面余额为195 000 000元。在合并工作底稿中,应编制以下调整分录:

借:资本公积 150 000 000

贷:盈余公积 30 000 000

未分配利润 120 000 000

合并所有者权益表简表 元

二、不同人士对于此次收购的看法

瑞银证券:我们认为公司此次在航运低点再度逆势互补,提高风险抵御力。

长江证券:此次的收购是公司一贯以来低点扩张战略的延伸,在航运业低迷、传统航运企业出售资产以求维持现金流的大背景下,中远海特的出手显得尤为沉稳和富有经验。

国企证券:管理和经营的台湾中船型拓展,就能进一步满足客户提出多元化运输需求,有利于获取物流运输服务要求较高、较复杂的大型项目货。

三、水上运输行业长期股权投资有关思考

本次收购完成后,中远海特的特种船队规模将由69艘大幅提升到95艘,运力规模由155.9万载重吨提升到204.5万载重吨。随着特种船队版图的扩大,特种船型将更加全面、丰富,中远海特综合竞争实力将得到进一步增强。随着部分老旧船舶逐渐退役,中远海特将通过此次收购的难得机遇,以较低成本扩张船队规模,促进公司船队结构优化,从而进一步增强核心竞争优势,为迎接航运业新一轮增长奠定了坚实基础。

同时,木材船队和沥青船队经过广州远洋近十年的“孵化”,目前已进入成熟期,客户资源、业务覆盖、船队管理等十分稳定,具备较高的市场占有率、较强的市场竞争力和发展潜力。广州远洋的木材船船队按照运力位列全球木材船运输市场第五名,沥青船船队按照运力位列全球沥青船运输市场第一名。收购这些优质资产,一方面进一步拓展了中远海特的运力规模、经营范围和航线覆盖,充分扩展了航运业务价值链,使中远海特为全球客户提供高品质、多元化特种船运输服务的能力显著提高,并与公司现有船型形成协同效应,提升了公司整体的竞争实力;另一方面,由于沥青船运输属于弱周期市场,有利于中远海特增强抵御市场风险的能力,减小航运周期影响,缓和盈利波动。

对于此次中远海特收购广州远洋100%股权,形成长期股权投资,对于中远海特的好处可能不仅仅上述讲述的内容,具体的优点可以在2012年后中远海特的利润表中的数据可以看出。中远海特作为远洋集团的特种部队,具有强劲的发展后劲,未来发展前景巨大。

同时,在合并的过程中使用的是同一控制下的企业合并,都是属于中远集团旗下的企业,可谓是对于中远海特和广州远洋来说是双赢的局面。对于同一控制下的企业合同的学习中也是受益很多,按照归属于母公司的可辨认净资产的账面价值的份额来确定合并成本,也是很值得我们去学习。

[1]夏新.中远航运特种船运输前景[J].中国远洋船务,2013.01

[2]龙巍.中远航运收购广州远洋100%股[J].中国水运报,2012,12.

吴昧(1991.8-),女,汉族,安徽安庆人,学生,硕士在读,华东交通大学,财务会计。