高管腐败对企业投资效率的影响

——基于产权性质和高管政治背景视角

2017-12-14池国华

池国华,杨 金,邢 昊

(东北财经大学 会计学院/中国内部控制研究中心,辽宁 大连 116025)

·企业经济·

高管腐败对企业投资效率的影响

——基于产权性质和高管政治背景视角

池国华,杨 金,邢 昊

(东北财经大学 会计学院/中国内部控制研究中心,辽宁 大连 116025)

现有文献对腐败的研究主要集中于政府官员腐败,鲜有针对企业高管腐败的研究。本文以企业投资效率作为切入点,考察企业高管腐败对其的影响,并进一步探讨在不同产权性质和不同高管政治背景下,高管腐败对投资效率的影响差异,以期拓展和深化对企业高管腐败问题的研究。研究发现,企业高管的腐败行为与企业的非效率投资正相关,即高管腐败降低了投资效率;相对于非国有企业,国有企业高管腐败行为对企业投资效率的影响更显著;当企业高管具有政治背景时,其腐败行为对企业投资效率的影响更大。

高管腐败;企业投资效率;产权性质;高管政治背景

一、引 言

安然、世通等轰动一时的会计丑闻事件直接暴露了腐败的危害,这让腐败问题得到社会公众和学术界的关注。尤其是十八大之后,我国政府加强了反腐力度,越来越多的政府官员以及国企高管因腐败被查处,可见改革之后,我国经济增长速度远超世界经济增长平均水平的同时伴有较严重的腐败问题。这种现象使得学者对腐败问题一直存在争议,有学者认为,腐败可以作为一种润滑剂,有利于提高资源的配置效率,促进经济增长;也有学者认为,腐败使得资源配置扭曲,抑制经济增长。这种争议在当前政府反腐力度不断加强的背景下又逐步转变为对“反腐有益”和“反腐有害”的争论。相对于腐败对宏观经济影响的研究,腐败对微观企业的影响则较少受到学者的关注,这也与目前已有研究主要集中于政府官员腐败问题,而较少针对企业高管腐败问题有关。

但在现实中,腐败行为大有从政府官员向企业组织渗透之势,根据2014—2016年《中国企业家犯罪报告》披露的数据,近3年企业高管犯罪案件分别为426件、605件和602件,其中,国企涉案罪名排名前3位的是受贿、贪污和挪用公款;民企涉案罪名排名前3位的是非法吸收公众存款罪、行贿罪和单位行贿罪。腐败类犯罪持续占据主流,并呈现窝案、大案频发,贪腐金额巨大等特征。可见,高管腐败问题急需重视。目前对企业高管腐败问题的研究,从研究内容上看,无论是其诱发原因、治理机制还是经济后果都亟待丰富和深化;从研究方法上看,多数限于描述性分析、理论阐释,实证研究仍处于起步阶段。

鉴于此,本文试图从微观企业的角度出发,探究高管腐败对企业投资效率的影响,并区分不同产权性质和不同高管政治背景考察影响存在的差异。本文研究拓展和深化了对企业高管角度的腐败问题研究,也为反腐工作的重要性提供了经验证据支持。

二、文献综述

目前对于高管腐败经济后果的研究主要集中于经营绩效和企业价值,且学者普遍认为产生了负面影响。如徐细雄和刘星[1]通过寻找工具变量解决高管腐败与企业绩效可能存在的内生性问题,最终发现高管腐败对企业经营绩效产生了显著的破坏作用。胡振兴[2]也发现高管腐败对企业绩效有显著的危害,其中对主营业务资产收益率的危害最大,对净资产收益率的危害较小,其认为可能是因为高管腐败主要与非营业性活动有关。Oler等[3]发现CEO利用权力以谋取私利为目的进行的非关联并购活动和帝国建造冲动虽然一定程度上缓解堑壕效应,但却导致企业价值下降和投资者利益受损。Morse等[4]也发现CEO利用权力操作薪酬的腐败行为使其企业价值显著低于未发生腐败的企业。Goktan等[5]发现企业高管显性腐败会对企业成为被收购对象、私有化或破产清算产生直接的影响。Xuan[6]的研究表明CEO权力寻租影响了企业内部资本配置,并降低了企业投资效率。Chen和Ding[7]认为高管腐败降低了分析师盈余预测的准确性。

已有对企业投资效率影响因素的研究主要包括两方面:

一是以企业为研究对象,研究企业内外部因素对企业投资效率的影响。其中,企业内部因素主要涉及两类:一类是自由现金流、负债融资等财务因素。Jensen[8]很早便提出公司自由现金流量较充足时,管理者相对拥有更多的可自由支配的资源,因而更容易产生过度投资。投资对于自由现金流的高度敏感性也得到了经验研究结论的支持,为探究其中的原因,Richardson[9]通过建模计算预期投资水平与实际资本支出的差距来估计过度投资或投资不足的程度,其研究认为过度投资和自由现金流之间的关系与代理成本有关,投资不足和自由现金流之间的关系则与高成本的外部融资有关。童盼和陆正飞[10]研究发现负债与企业投资规模负相关,且两者之间的相关程度受新增投资项目风险与投资新项目前企业风险大小的影响,且不同来源负债对企业投资规模的影响程度不尽相同。另一类是会计信息质量、内部控制质量和激励契约等治理因素。Biddle等[11]发现具有较高的财务报告质量的公司更少地偏离预计的投资水平,且对宏观经济条件的变动表现出较弱的敏感性。李万福等[12]发现高质量的内部控制能够显著抑制过度投资并缓解投资不足。池国华等[13]发现EVA考核能够抑制过度投资并进一步提升企业价值。企业外部因素则主要涉及政府干预、政治关联等。郭庆旺和贾俊雪[14]认为政府干预降低了国有企业的投资效率。蔡卫星等[15]发现政治关系与民营上市企业投资支出显著正相关。张功富[16]研究表明政治关联与过度投资和投资不足均负相关,认为政治关联可以作为法律保护的替代机制来保护企业产权免受政府损害。

二是以企业高管为研究对象,主要从高管过度自信、高管背景特征等角度开展研究。如Tate[17]认为管理者过度自信可以用来解释企业投资的扭曲。姜付秀等[18]研究发现管理层的教育水平、平均年龄,董事长个人的学历、年龄、教育背景以及工作经历等背景特征与过度投资之间存在显著的相关性。

从已有研究来看,关于高管腐败经济后果的研究匮乏,亟待丰富,而对企业投资效率影响因素的研究也鲜有涉及高管腐败。因此,本文考察高管腐败对企业投资效率的影响有利于拓展深化相关领域的研究,具有一定的理论意义。

三、理论分析与假设提出

(一)高管腐败与企业投资效率

已有研究表明,信息不对称和代理问题是导致企业非效率投资的重要原因。Myers 和 Majluf[19]认为信息不对称使得股东难以监督经理人的投资行为,经理人更可能出现基于机会主义动机的投资决策。李万福等[12]指出信息不对称产生的逆向选择增加了市场的摩擦,最终导致真实有效的信息难以向市场传递从而引起企业投资不足。Jensen 和 Meckling[20]认为代理问题的存在使得经理人与所有者的利益不一致,经理人出于自利而发生非效率投资行为。高管腐败会加剧信息不对称以及引发更为严重的代理问题。

一是高管腐败增加了企业与投资者之间的信息不对称程度。对高管而言,直接触犯相关法律法规的腐败行为更容易被发现,风险更大,因而腐败的高管可能利用职务便利,通过操纵企业会计信息来规避监管或掩盖其腐败行为,这无疑会增加信息不对称程度。在这种情况下,企业有关投资项目的信息很难准确地向市场传递,投资者无法获得有效的信息,则可能导致其要求更高的投资回报或者放弃投资,从而企业可能出现筹资困难,并造成非效率投资。另外,高管腐败本质上是一种权力寻租行为,根据控制权私利理论,拥有企业控制权的高管,可能会以牺牲企业投资者利益为代价,通过权力寻租来谋取个人的私利,这对企业的内部治理机制造成严重的破坏,降低了内部控制对高管的约束能力,高管权力失控进一步增加了股东对其监督的难度,高管更可能偏离最优投资决策,产生非效率投资行为。

二是高管腐败引发代理问题。高管腐败意味着高管可能为了个人的私利,通过关联方交易等行为进行利益输送,侵吞企业资产,导致企业资产流失,这些掏空企业的腐败行为,可能会造成企业资金匮乏,导致财务困境甚至致使企业破产[5]。当企业面临好的投资机会时,因缺乏足够的资金来实施而不得不放弃净现值为正的项目,导致企业投资不足。另外,高管腐败使得高管追求更大的权力,Oler等[3]研究发现拥有较大权力的CEO基于获取个人私利动机构建商业帝国,使得他们为了控制更多的资源而投资净现值为负的项目。

可见,出现高管腐败的企业更可能面临严重的信息不对称和代理问题,造成更多的非效率投资行为。根据以上分析,本文提出以下假设:

H1:高管腐败降低了企业的投资效率。

(二)不同产权背景下,高管腐败与企业投资效率之间的关系

高管腐败对企业投资效率的影响可能因产权性质不同而不同,其原因主要如下:

一是薪酬制度差异导致国有企业高管有更强的动机利用权力来进行非效率投资。国有企业的所有权归属国家,其经营目标具有明显的多元化特征,企业需要承担增加就业、提供充足的公共物品以及保证国家经济安全等社会目标,这削弱了经营绩效与国有企业高管努力程度之间的关系,导致高管的努力程度很难与业绩挂钩,政府也无法参考市场薪酬标准给高管以相对合理的薪酬,从而造成高管薪酬刚性[21],同时政府由于增加财政盈余、降低财政赤字等多方面原因对国有企业高管薪酬进行一定程度的限制,因此,当国有企业高管认为自己没有得到应有的待遇时,便会利用手中的权力谋取私利,进行非效率投资。相对于国有企业,在非国有企业中,尽管高管对企业也可能具有实际控制权,但非国有企业的经营目标相对单纯,即以企业价值最大化为目标,薪酬则作为一种重要的激励机制与其业绩甚至与企业价值直接挂钩,企业高管为获得相应的报酬,对于投资活动将更为慎重,更有可能避免非效率投资。

二是国有企业高管有更大的权力寻租空间。相对于非国有企业,国有企业高管更多的是政府选派,其往往掌握更多的资源,因而获得更多的寻租机会,从而可能造成更严重的非效率投资。

根据以上分析,本文提出以下假设:

H2:其他条件不变的情况下,相对于非国有企业,国有企业高管腐败更大程度地降低了企业投资效率。

(三)不同政治背景下,高管腐败与企业投资效率之间的关系

高管的政治背景是指企业高管与政府之间存在着某种联系。高管是否具有政治背景可能导致高管腐败对投资效率影响程度不同,其原因主要有以下两个方面:

一是高管要想拥有政治背景需要付出一定的成本。高管所建立的与政府官员的联系一定是付出了客观租金成本的,这种租金成本可能是满足官员的政治任务,但会造成企业员工超额配置、增加企业的劳动力成本以及政策性负担、导致企业绩效下降等[22]。此时腐败的高管为弥补这些成本给自己造成的损失,更有可能进行非效率投资。

二是高管政治背景降低了企业融资约束。高管具有政治背景使得企业能够获得政府补贴、企业融资以及税收等方面的优势[15-23-24]。拥有政治关联的企业就相当于获得政府的隐性担保,降低了对会计信息质量的要求,减少了企业的融资约束,在这种情况下,如果企业高管腐败,高管将拥有更多的资金进行大规模投资,甚至是净现值为负的投资以谋取个人私利。另外,由于此时融资对会计信息质量要求不高,更容易隐藏其腐败行为,进一步加剧了企业的非效率投资。

基于以上分析,本文提出以下假设:

H3:其他条件不变的情况下,企业高管具有政治背景时,高管腐败更大程度地降低了企业投资效率。

四、研究设计

(一)样本选择与数据来源

高管腐败的数据通过手工查找2013—2015年间被媒体曝光高管腐败问题的企业方式获取,具体过程如下:(1)通过输入“高管腐败”“上市公司腐败”“高管贪污”“高管受贿”“高管犯罪”“高管被双规”“高管被立案调查”“高管落马”“高管职务侵占”“高管巨额资产来源不明”“高管挪用资产”等关键词在中纪委、国资委、中国证监会、上海证券交易所、深圳证券交易所、新华网和人民日报等政府官方网站以及百度、腾迅、中国证券报和新浪财经等主流媒体网站进行搜索,获取上市公司高管腐败的媒体报道信息。(2)根据第一步获取的数据,对比查找企业的年报以及企业公告,进一步确认该企业是否为发生高管腐败的企业。(3)对腐败样本进行配对,按照同年度、同行业、相近规模寻找1—2家未发生高管腐败行为的样本作为配对样本,配对过程中,参照陈信元等[25]的做法,首先从前3位行业代码与腐败样本相同的企业中寻找配对样本,若无法找到配对样本,则在前两位行业代码与腐败企业相同的企业中寻找。

本文在样本选择过程中剔除了金融保险业企业,研究期间内退市或者被ST、PT的企业,财务数据异常以及研究期间内相关数据缺失的企业,最终获取了124个腐败样本和227个配对样本,共计351个样本。考虑到腐败行为曝光的滞后性,本文使用滞后1期的腐败数据。

高管政治背景相关数据通过阅读高管简历资料手工搜集获得,高管简历来自企业年报和国泰安数据库。本文其他财务数据来自国泰安数据库。

(二)模型与主要变量

本文首先借鉴Richardson[9]投资模型,估算出企业非效率投资水平,以此反映企业投资效率,非效率投资越严重,则相应的企业投资效率越低。以非效率投资为因变量,考察高管腐败的发生对企业非效率投资水平的影响,然后依据企业产权性质和高管是否具有政治背景对样本企业进行分组,比较不同组的影响差异。

1.投资效率衡量

本文用非效率投资水平反映企业投资效率。非效率投资包括过度投资和投资不足。笔者采用Richardson[9]的模型计量,具体模型如下:

INVt=α0+α1Growtht-1+α2Levt-1+α3Casht-1+α4Aget-1+α5Sizet-1+α6Rett-1+α7INVt-1+∑Ind+∑Year+ε

(1)

其中,INVt表示企业第t年的资本投资量,按照(购建固定资产、无形资产和其他长期资产所支付的现金-处置固定资产、无形资产和其他长期资产所收回的现金)/年初总资产来具体计算获得相关数据,Growtht-1、Levt-1、Casht-1、Aget-1、Sizet-1、Rett-1和INVt-1分别表示第t-1年的增长机会、财务杠杆水平、现金持有水平、上市年限、企业规模、股票收益和资本投资量,其中增长机会采用Tobin Q衡量,Ind和Year分别表示行业和年度。α0表示常数项,α1—α7表示变量系数,ε表示误差项。

为了保证数据可靠性,参考刘凤委和李琦[26]的做法,本文使用2012—2014年所有A股上市公司估计非效率投资水平。模型回归后获得的残差的绝对值表示非效率投资水平,绝对值越大,则非效率投资越严重。模型回归结果与现有研究相近,不再赘述。

2.高管腐败与投资效率关系模型

Overinv/Underinv=α0+α1Corruption+α2lnSize+α3Growth+α4Cash+α5lnage+α6ROA+α7Ycf+α8lnPay+α9lnBsize+α10Idp+α11Gage+∑Ind+∑Year+ε

(2)

其中,Overinv/Underinv表示非效率投资水平,用Richandson模型回归残差的绝对值表示。Corruption表示高管腐败,某年某企业发生高管腐败行为赋值为1,否则赋值为0。根据Richardson[9]、姜付秀等[18]与刘凤委和李琦[26]的研究,设置控制变量,具体如下:企业规模(lnSize),用企业当年年末总资产自然对数表示;营业收入增长率(Growth),用企业当年年末的营业收入增长率表示;上市年限(lnage),用企业上市年数的自然对数表示;现金持有水平(Cash),用(货币资金、交易性金融资产与短期投资净额)/期末总资产计算;总资产收益率(ROA),用企业净利润/期末总资产计算;高管薪酬(lnPay),用企业高管薪酬前3名总和的自然对数表示;筹资活动现金流量(Ycf),用每股筹资活动现金净流量表示;高管平均年龄(lnGage),用管理层人员年龄的平均值的自然对数表示;独立董事占比(Idp),用独立董事人数/董事会人数计算;监事会规模(lnBsize),用监事会人数的自然对数表示;年度(Year),以2013年为基年,设置年度虚拟变量;行业(Ind),按照中国证监会2011年行业分类标准设置行业虚拟变量。α0表示常数项,α1—α11表示变量系数,ε表示误差项。

五、实证结果与分析

(一)描述性统计

表1是主要变量的描述性统计结果。本文还对各变量进行了相关性检验,各变量相关系数均不超过0.5000,表明变量之间不存在严重的多重共线性问题,篇幅所限未列示结果。

表1 描述性统计结果(N=351)

注:为更清楚地显示高管平均年龄的统计情况,以未取对数的高管平均年龄进行了描述性统计分析。

(二)回归结果及分析

对H1的检验采用总样本直接对模型回归,对H2和H3的检验则采用分组样本对上述模型进行回归来实现。对H2的检验,将总样本按照企业产权性质分为国有企业和非国有企业两组,其中产权性质按照企业实际控制人性质判定,当上市公司实际控制人为各级国资委、国有企业及政府机关时视为国有企业。对H3的检验,将总样本按照企业高管是否具有政治背景分为两组,其中对政治背景的判定参考杜兴强等[27]的做法,如果企业的董事长或者总经理曾经或目前在政府任职或者曾经或目前担任人大代表、政协委员等,则视为具有政治背景。

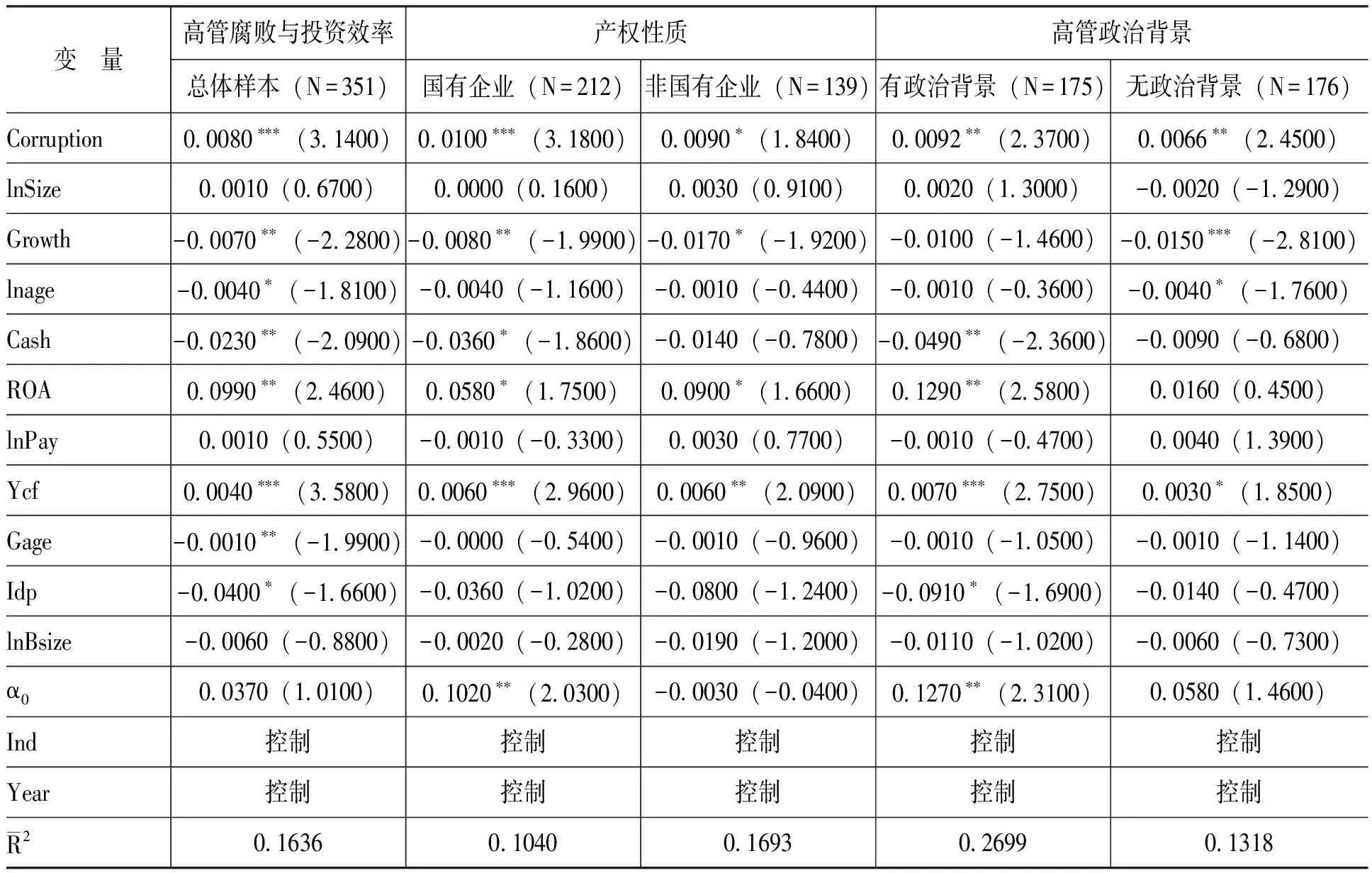

表2列示了高管腐败与投资效率的直接回归结果以及不同产权性质和不同高管政治背景下企业高管腐败与投资效率关系的回归结果。

表2 回归结果

注:*、**和***分别表示10%、5%和1%的水平下显著。括号内为t值。下同。

从高管腐败与投资效率回归结果来看,高管腐败与企业的非效率投资在1%的水平下显著正相关,表明当企业高管存在腐败行为时,其非效率投资越严重,即高管腐败降低了企业投资效率,支持了本文H1。从不同产权性质下高管腐败与投资效率的分组回归结果来看,无论是国有企业还是非国有企业,高管腐败与企业非效率投资均显著正相关,其中国有企业样本中,高管腐败与企业非效率投资在1%的水平下显著正相关,非国有企业样本中,高管腐败与企业非效率投资在10%的水平下显著正相关。本文对两组数据进行组间系数差异性检验,Wald检验结果得到的P值是0.0802,表明高管腐败与非效率投资的关系在国有企业和非国有企业间存在显著差异,国有企业中高管腐败对企业非效率投资的加剧更为严重,即国有企业高管腐败更大程度地降低了企业投资效率,支持了本文H2。从不同高管政治背景下高管腐败与投资效率的分组回归结果来看,无论企业高管是否有政治背景,高管腐败与企业的非效率投资都为正且在5%水平下显著,对两组数据进行组间系数差异性检验后,Wald检验得到的P值为0.0090,表明高管腐败与企业非效率投资的关系在不同高管政治背景下存在显著差异,当高管具有政治背景时,企业高管腐败对非效率投资的加剧更为严重,即当高管具有政治背景时,高管腐败更大程度地降低了企业投资效率,支持了本文H3。

(三)稳健性检验

本文将过度投资与投资不足样本分别等分,剔除过度投资类型中最小的一组和投资不足中最大的一组,其中过度投资样本在剔除最小的一组后为63个,投资不足的样本在剔除最大的一组后为113个,最终用于稳健性检验的总样本为176个,利用该样本重新进行回归,所得结果与前文基本一致。

六、结 论

本文以2013—2015年沪深两市被曝出高管腐败的企业作为腐败样本,采用配对方式获得非腐败样本,探讨了高管腐败对企业投资效率的影响,并进一步考虑了不同产权性质和不同高管政治背景下这种影响存在的差异。研究发现,企业高管的腐败行为与企业的非效率投资正相关,即高管腐败降低了投资效率;相对于非国有企业,国有企业高管腐败行为对企业投资效率的影响更显著;当企业高管具有政治背景时,其腐败行为对企业投资效率的影响更大。本文的研究一方面拓展和深化了对企业高管角度的腐败问题研究,丰富了与企业投资效率影响因素有关的研究,为后续研究提供了启示;另一方面本文研究直接揭示了高管腐败对于微观企业投资效率的危害,微观企业投资效率的损失也是阻碍宏观经济转型的重要因素,治理腐败不仅对于政府机构至关重要,对于企业同样不可忽视,为反腐工作的重要性提供了经验证据支持。

[1] 徐细雄,刘星.放权改革、薪酬管制与企业高管腐败[J].管理世界,2013,(3):119-132.

[2] 胡振兴.上市公司高管腐败对经营业绩的危害及鉴证研究[J].财经理论与实践,2016,(4):37-43.

[3] Oler,D.,Olson,B.,Skousen,C.J. Governance, CEO Power, and Acquisitions[J].Corporate Ownership and Control, 2010,7(3):430-447.

[4] Morse,A.,Nanda,V.,Seru,A.Are Incentive Contracts Rigged by Powerful CEOs?[J].The Journal of Finance,2011,66(5):1779-1821.

[5] Goktan,M.S.,Kieschnick,R.L.,Moussawi,R. The Influence of Corporate Governance on the Likelihood of a Firm Being Acquired, Going Private or Going Bankrupt[R].Ssrn Electronic Journal,2005.

[6] Xuan,Y.Empire-Building or Bridge-Building? Evidence From New CEOs’ Internal Capital Allocation Decisions[J].Review of Financial Studies,2009,22(12):4919-4948.

[7] Chen,C.J.,Ding, Y.High-Level Politically Connected Firms, Corruption, and Analyst Forecast Accuracy Around the World[J].Journal of International Business Studies,2010,41(9):1505-1524.

[8] Jensen, M.C.Agency Costs of Free Cash Flow, Corporate Finance, and Takeovers[J].The American Economic Review,1986,76(2):323-329.

[9] Richardson,S. Over-Investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2):159-189.

[10] 童盼,陆正飞.负债融资、负债来源与企业投资行为——来自中国上市公司的经验证据[J].经济研究,2005,(5):75-84.

[11] Biddle,G.C., Hilary,G.R.,Verdi,S .How Does Financial Reporting Quality Relate to Investment Efficiency?[J].Journal of Accounting amp; Economics,2009,48(2-3):112-131.

[12] 李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011,(2):81-99.

[13] 池国华,王志,杨金.EVA考核提升了企业价值吗?——来自中国国有上市公司的经验证据[J].会计研究,2013,(11):60-66.

[14] 郭庆旺,贾俊雪.地方政府行为、投资冲动与宏观经济稳定[J].管理世界,2006,(5):19-25.

[15] 蔡卫星,赵峰,曾诚. 政治关系、地区经济增长与企业投资行为[J].金融研究,2011,(4):100-112.

[16] 张功富.政府干预、政治关联与企业非效率投资——基于中国上市公司面板数据的实证研究[J].财经理论与实践,2011,(3):24-30.

[17] Tate,G.CEO Overconfidence and Corporate Investment[J].The Journal of Finance,2005,60(6):2661-2700.

[18] 姜付秀,伊志宏,苏飞,等.管理者背景特征与企业过度投资行为[J].管理世界,2009,(1):130-139.

[19] Myers,S.C., Majluf,N.S.Corporate Financing Decisions When Firms Have Information Investors Do not Have[J].Journal of Financial Economics,1984,13(2):187-221.

[20] Jensen,M.C.,Meckling,W.H.Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J].Social Science Electronic Publishing,1976,3(4):305-360.

[21] 刘星,徐光伟.政府管制、管理层权力与国企高管薪酬刚性[J].经济科学,2012,(1):86-102.

[22] 刘慧龙,张敏,王亚平,等.政治关联、薪酬激励与员工配置效率[J].经济研究,2010,(9):134-138.

[23] 余明桂,回雅甫, 潘红波. 政治联系、寻租与地方政府财政补贴有效性[J].经济研究,2010,(3):65-77.

[24] 余明桂,潘红波.政治关系、制度环境与民营企业银行贷款[J].管理世界,2008,(8):9-21.

[25] 陈信元,陈冬华,万华林,等.地区差异、薪酬管制与高管腐败[J].管理世界,2009,(11):130-143.

[26] 刘凤委,李琦.市场竞争、EVA评价与企业过度投资[J].会计研究,2013,(2):54-62.

[27] 杜兴强,曾泉,杜颖洁.关键高管的政治联系能否有助于民营上市公司打破行业壁垒? [J]. 经济与管理研究,2011,(1):89-99.

(责任编辑:巴红静)

2017-08-18

国家自然科学基金面上项目“内部控制、EVA考核与国有企业非效率投资治理:基于代理理论和信息不对称理论视角的研究”(71372069);国家自然科学基金面上项目“政府审计与内部控制整合视角下的腐败综合治理机制研究:基于政府和企业两种情境”(71772089);东北财经大学学科建设支持计划“中国特色管理控制实践应用与理论创新研究”(XKT-201407)

池国华(1974-),男,福建龙岩人,教授,博士,博士生导师,主要从事内部控制与财务管理研究。E-mail:cgh_lnhz@163.com杨 金(1988-),女,浙江湖州人,博士研究生,主要从事内部控制研究。E-mail:yangjin.yangjin@163.com邢 昊(1991-),男,河北沧州人,硕士研究生,主要从事内部控制研究。E-mail:1164965915@qq.com

F231.6

A

1000-176X(2017)11-0085-07