中国金融业双向开放对货币政策效应的影响研究

2017-11-23钱水土

钱水土,张 宇

(浙江工商大学 金融学院,浙江 杭州 310018)

中国金融业双向开放对货币政策效应的影响研究

钱水土,张 宇

(浙江工商大学 金融学院,浙江 杭州 310018)

文章基于2001-2016年宏观经济季度数据,构建涵盖产出效应、价格效应与结构效应的三组方程,考察了中国金融业双向开放对货币政策效应的影响。结果显示金融业双向开放对货币政策效应的影响具有显著非对称性。在产出效应方面,对外开放度提高显著强化了利率产出效应,对内和对外开放度提高均弱化了货币供给和汇率变动的产出效应;在价格效应方面,对外开放度提高弱化了利率的价格效应,强化了货币供给和汇率变动的价格效应,而对内开放度提高对货币供给、利率及汇率变动的价格效应影响均不显著;在结构效应方面,对内开放度提高对利率变动结构效应作用不显著,对内和对外开放度提高均显著强化了货币供给和汇率变动的结构效应。

双向开放;货币政策效应;产出效应;价格效应;结构效应

一、 引 言

20世纪80年代以来,随着经济全球化、金融自由化趋势的不断加强,世界各国都在积极推进金融业对外开放的步伐。自2001年加入WTO以来,我国金融业发展与世界金融体系的融合度不断加深。2015年11月中共中央《关于制定十三五规划的建议》明确提出,未来五年将进一步扩大金融业双向开放,有序实现人民币资本项目下可自由兑换,首次提出了金融业双向开放的崭新发展理念。所谓金融业双向开放,一方面是“引进来”(即对外开放),不断降低金融业准入门槛,吸引更多国外居民和金融机构在华投资与开展业务,另一方面是“走出去”(即对内开放),鼓励国内居民和金融机构在境外投资与开设分支机构,全面提升金融业开放水平。随着金融业双向开放的推进,国际经济环境变化不可避免地会对货币政策效应产生更加深入影响,在此背景下,研究金融业双向开放对我国货币政策效应的影响有着重要的理论与现实意义。金融业双向开放是否影响以及如何影响货币政策的效应?其作用机制是什么?金融业对内开放和对外开放对货币政策效应的影响是否存在差异?这些都是本文所要研究的主要问题。

本文的研究贡献在于:第一,从金融业双向开放入手围绕开放条件下货币政策效应问题展开讨论;第二,将金融业双向开放细分为对内开放和对外开放两层面,分别构建相应的金融开放度指标考察其对货币政策效应的影响;第三,在新常态背景下,将货币政策对于经济结构调整的影响作为货币政策效应的重要组成部分,依次考察金融业双向开放对货币政策产出效应、价格效应和结构效应的影响,拓展了货币政策效应的考察范畴。

二、 文献综述

随着全球化进程的推进,各国学者开始注重开放环境下货币政策效应问题的研究,并积累了一定的研究成果,相关研究主要集中于以下三方面:

(一) 经济开放度与货币政策效应

国外已有研究成果主要集中在经济对外开放与经济增长、通货膨胀之间的关系检验方面。Mundell(1960)[1]与Fleming(1962)[2]创造性地提出了著名的M-F模型,该模型认为:在固定汇率制度下,若国际资本可完全自由流动,则财政政策有效而货币政策无效;在浮动汇率制度下,若国际资本可完全自由流动,则财政政策无效而货币政策完全有效。基于巴罗-戈登模型,Romer(1991)[3]研究了经济开放条件下,非预期的扩张性货币政策所带来的产出增加会因实际汇率贬值而导致的贸易条件恶化所抵消,同时经济开放度与通货膨胀率呈显著负相关关系。Lane(1997)[4]、Terra(1998)[5]等的研究支持了上述观点。Karras(1999)[6]构建开放经济条件下货币政策产出效应和价格效应方程,发现随着开放程度提高,货币政策产出效应逐步减弱,而价格效应逐步增强。Berument和Doan(2003)[7]对土耳其1987-2001年季度数据的研究结果在货币政策产出效应方面支持了Karras的观点,而在价格效应方面并未得出显著性结论。Berument等(2007)[8]利用修正的Karras模型对跨国面板数据进行实证检验,结果表明经济开放度与货币政策产出效应、价格效应的关系在不同国家呈现显著的异质性。

国内学者沿用Karras(1999)[6]的研究思路,利用中国宏观经济数据展开大量实证研究。范从来、廖晓萍(2003)[9]利用中国宏观经济年度数据对经济开放与货币政策效应之间的关系进行了实证检验,结果表明随着经济开放度的提高,货币政策产出效应不断减弱,价格效应不断增强。黄武俊(2010)[10]的研究结论同样支持了上述观点。而裴平等(2006)[11]利用1985-2004年度与季度交叉数据检验却发现,中国经济开放度与货币政策产出效应和价格效应均呈负相关关系。马勇、陈雨露(2014)[12]通过构建四部门DSGE模型,从微观层面对经济开放与货币政策效应问题进行研究,并利用我国1992-2012年季度数据进行了实证检验,研究发现经济开放度提高显著减弱了利率变动的产出效应和价格效应。此外,部分学者从货币政策传导机制的角度对经济开放与货币政策效应问题进行了探讨。傅浩(2000)[13]认为经济开放条件下,货币当局关注更多宏观目标,各目标间关系及货币政策传导机制较封闭经济条件下更加复杂,从而影响货币政策和财政政策实施效果。付一婷等(2007)[14]运用结构向量自回归模型对我国开放经济条件下货币政策传导机制及作用效果进行实证检验,发现国外货币政策通过汇率渠道影响我国货币政策产出和价格效应。

综上所述,现有相关文献大多选取单一货币政策中介指标(货币供给量或利率)研究经济开放与货币政策产出效应、价格效应的关系,同时在研究结论方面依然存在争议。

(二) 资本市场开放度与货币政策效应

Argy和Kouri(1974)[15]、Kouri和Porter(1974)[16]较早提出著名的“抵消和冲销系数”模型,研究了国际资本流动对货币供给量的影响。基于此,国内外学者对资本市场开放与货币政策效应的关系展开了大量研究。如Kamas(1985)[17]、Emir等(2000)[18]分别以哥伦比亚、土耳其为例对国际资本流动与货币政策间的冲销效应和抵消效应进行了实证检验。Petroulas(2007)[19]对比分析了发达国家和新兴市场国家的短期资本流动和经济增长之间的关系,结果显示,短期资本流动会显著抑制新兴市场国家经济增长,但对发达国家经济增长影响并不显著。国内学者孟晓宏(2006)[20]认为国际资本流动通过基础货币和货币乘数两个环节影响我国货币供给量。黄俊武、陈漓高(2009)[21]的研究结果表明,在我国无论是货币政策对国际资本流动的冲销效应还是国际资本流动对货币政策的抵消效应均表现显著。孙永强等(2013)[22]利用我国2002-2011年季度数据进行的实证研究表明,资本市场开放显著强化了货币政策产出效应,同时弱化了货币政策价格效应。张春生和蒋海(2016)[23]系统梳理了人民币资本项目开放的研究进展,提出人民币资本项目开放研究要结合中国近年的政策效应进行专门研究,并要对资本项目完全开放的冲击方面、资本项目与人民币国际化方面以及资本项目开放策略方面进行研究。

(三) 金融业开放、经济结构调整与货币政策效应

目前从金融开放的角度对经济结构调整进行研究的文献相对较少。张楠(2015)[24]对此问题进行了初步探索,从理论与实证层面对我国金融开放影响经济结构转型进行考察,结果显示,金融开放程度的提高有利于我国经济结构转型,且边际效用呈现递增趋势。张淑娟、王晓天(2016)[25]采用平滑转换的非线性研究方法对货币政策产业效应进行研究,结果表明无论从时间维度还是空间维度考察,货币政策对产业结构调整均具有非对称效应。彭俞超、方意(2016)[26]结合中国经济新常态,通过构建包含家庭、中间产品厂商、最终产品厂商和央行在内的四部门DSGE模型,分析了结构性货币政策工具对产业结构的调整作用,但相关文献均未明确将经济结构调整作为货币政策目标之一来进行考察。

综合而言,国内外围绕开放条件下货币政策效应问题展开了大量讨论,但针对金融业开放对货币政策效应的影响研究较为鲜见,缺乏区分金融业对内开放与对外开放条件下货币政策效应问题的深入讨论。因此,本文的研究将在一定程度上弥补现有研究的不足。

三、 金融业双向开放影响货币政策效应的机理分析

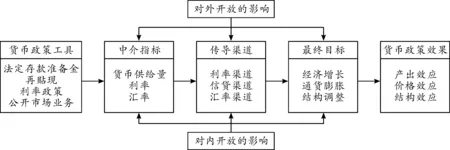

考虑到开放条件下汇率对我国货币政策传导机制及实施效果的重要影响(付一婷、范曙光,2007)[14],本文选取货币供给量、利率和汇率作为中介指标,同时借鉴杨熠(2013)[27]、蒋海(2014)[28]等的做法,将经济增长和物价稳定作为重要货币政策目标,并考虑当前我国经济新常态,将经济结构调整纳入货币政策目标范围。与此相对应,以下主要分析金融业双向开放对货币政策产出效应、价格效应和结构效应的影响机理(如图1所示)。

图1 金融业双向开放影响货币政策效应的机理图

(一) 金融业双向开放对产出效应的影响

首先,金融业对外和对内开放度的提高,不仅能够吸引更多外商直接投资和金融投资,同时也为国内个人和机构提供对外投资便利,从而影响国内货币供给,而货币供给变动一方面会影响市场利率和银行贷款规模,引起投资、消费和总产出变动;另一方面,通过外汇市场预期引起汇率波动和本国贸易条件变化,影响货币政策产出效应。其次,金融业对外开放有利于提高利率市场化程度以及投资和消费的利率敏感性,影响总产出;在央行低利率政策条件下,金融业对内开放度提高会增大资本外逃的可能性,对货币政策产出效应产生影响。另外,金融业双向开放使得人民币汇率弹性进一步提高,投资者和央行的外汇市场买卖会引起国内货币供给变动,导致产出波动。

(二) 金融业双向开放对价格效应的影响

金融业双向开放通过影响货币供给量、利率以及汇率变动进而影响货币政策价格效应。一方面,金融业双向开放所引发的资本自由流动会引起国内货币供给变动,进一步通过利率渠道和信贷渠道影响投资、消费和总需求,最终对物价水平产生影响。另一方面,金融业双向开放将带来更大频率和幅度的汇率波动,这将导致国内外商品相对价格变化,进而通过进出口影响国内需求和价格水平,同时汇率波动将改变国内外资产相对预期回报率,所引发的资本流动也会影响货币供给和价格水平。

(三) 金融业双向开放对结构效应的影响

金融业双向开放通过信贷渠道、利率渠道和汇率渠道影响货币政策结构效应。一方面,金融业双向开放能够改善第三产业的企业投融资环境。在既定货币政策条件下,由于第三产业的巨大增长潜力,自由资本流动使其更加容易获得银行信贷,同时,金融业对内开放能够增加第三产业投资和盈利空间,一定程度上促进了第三产业增长;另一方面,随着利率和汇率弹性的不断提高,国内利率和汇率水平波动将改变国内资产相对预期回报率,从而引发国际资金流动,也将影响第三产业融资规模和产业比重。

四、 研究设计与数据说明

(一) 金融业双向开放度的度量

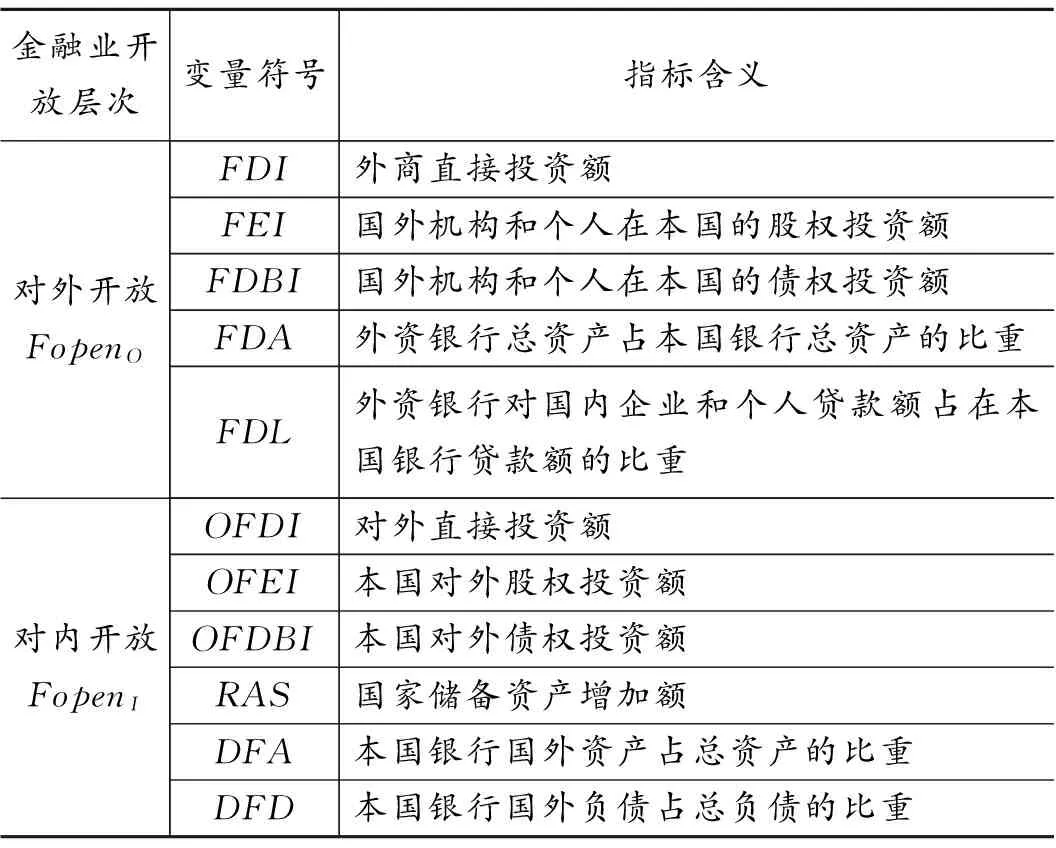

目前国内外学者主要采用两种方式对金融业开放度进行度量:一是名义开放度,即通过金融开放的相关法律法规、政策规定等来度量;二是实际开放度,即通过金融开放政策的实际实施效果度量,本文采用金融实际开放度的含义。Edwards(1985)[29]、Feldstein(1994)[30]分别采用国内利率与国际利率之间的相关性、国内储蓄和投资的相关性度量金融实际开放度,但目前我国利率市场化程度较低,该方法对我国适用性较差(陈浪南和逄淑梅,2012)[31];Kraay(1998)[32]、Lane和Milesi-Ferretti(1999、2003、2007)[33-35]利用国际收支平衡表分别构建金融实际开放度的流量和存量指标,但二者并未区分金融业对外开放和对内开放。本文拟从资本项目开放和金融服务业开放两个方面(张金清和管华雨,2008)[36]选取若干指标衡量金融业开放度,并将金融业开放区分为对外开放和对内开放两个层次。具体指标含义如表1所示。

表1 变量符号及指标含义

基于上述金融业双向开放指标体系,采用以下公式分别计算对外开放度和对内开放度:

FopenO=(FDI+FEI+FDBI)/GDP+FDA+FDL

(1)

FopenI=(OFDI+OFEI+OFDBI+RAS)/GDP+DFA+DFD

(2)

其中FopenO、FopenI分别代表金融业对外开放度和对内开放度,GDP表示国内生产总值。

(二) 基础模型

在研究经济对外开放与货币政策效应问题时,Karras(1999)[6]基于开放经济条件下的AS-IS-LM模型构建了产出增长率模型和通货膨胀模型,初始模型形式如下:

(3)

(4)

同时,为考察经济开放度对货币政策效应的影响,Karras(1999)[6]将上式中的货币供给增长率系数表示为如下形式:

(5)

(6)

分别代入式(3)(4)整理可得:

(7)

(8)

(三) 模型改进

由于大多数实证研究表明煤炭、石油等能源价格未构成对中国国内供给冲击,在本文模型中剔除石油价格因素。此外,随着我国利率及汇率改革的逐步推进,价格性货币政策工具在宏观调控中作用日益重要,本文同时考虑货币供给量、利率及汇率因素对初始模型进行改进,构建涵盖产出效应、价格效应与结构效应的三组方程如下(方程9~方程17):

(1)货币供给量的产出效应、价格效应及结构效应:

(9)

(10)

(11)

(2)利率的产出效应、价格效应及结构效应:

(12)

(13)

(14)

(3)汇率的产出效应、价格效应及结构效应:

(15)

(16)

(17)

(四) 数据选取及处理

本文选取2001年第1季度至2016年第4季度各指标季度数据进行实证分析,其中金融业内外开放度指标数据来自历年《中国金融年鉴》、国家外汇管理局及中国人民银行网站,其中外国来华直接投资、对外直接投资、国家储备资产等数据的单位为亿美元,均按当期汇率换算为亿元后使用;产出增长率、通货膨胀率指标分别用GDP增长率、CPI增长率表示,经济结构变动用第三产业增加值占第二产业增加值比重变动表示,数据来自国家统计局网站;货币供给增长率采用狭义货币供给M1增长率,利率采用市场化程度较高的7天银行间同业拆借市场利率加权平均表示,货币供给量、利率和汇率变动数据来自中国人民银行网站。

五、 实证结果与分析

表2 单位根检验结果

说明:表中c和k分别表示常数项和趋势性,k表示滞后阶数,根据AIC原则确定。***、**、*分别表示在1%、5%和10%的水平下显著。

(一) 平稳性检验

为避免出现伪回归,保证回归结果的无偏性和有效性,本文首先采用ADF检验方法对各变量进行平稳性检验,结果如表2所示。

由表2可知,经济结构变动(Δes)指标的季度序列在1%的水平下显著,产出变动率(Δy)、通货膨胀率(Δp)时间序列在5%水平下显著,货币供给增长率(Δm)、金融业对外开放度(FopenO)与对内开放度(FopenI)时间序列均在10%水平下显著,以上变量时间序列均通过平稳性检验,利率(r)、汇率(e)时间序列未通过平稳性检验,其一阶差分变量通过平稳性检验,故本文采用以上平稳变量进行回归分析,考察金融业双向开放对货币政策效应的影响。

(二) 回归结果

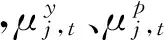

1.货币供给量的产出效应、价格效应及结构效应。表3给出了基于货币供给量视角下金融双向开放对货币政策效应影响的估计结果。

表3 金融业双向开放与货币政策效应:货币供给量视角的考察

(续表3)

说明:括号中数值为该系数的t统计值,***、**、*分别表示在1%、5%、10%水平下显著,下表同。

(1)金融业双向开放对货币供给产出效应的影响。表3中第2、3列的回归结果显示:Δyt-1系数统计上不显著,Δyt-2系数均在1%统计水平上是显著的且小于零,说明滞后两期产出增长率变动显著负向影响当期产出增长率,Δmt的回归系数均在1%水平上显著且大于零,说明当期货币供给量增长能够显著提高当期产出增长率,交叉项FopentΔmt的回归系数分别在5%和1%水平上显著为负,说明当期金融业对外、对内开放程度提高均显著弱化了当期货币供给的产出效应,*对产出效应的说明:随着金融业双向开放度提高,货币供给量增加(减少)、利率下降(上升)以及汇率贬值(升值)能够引起更大幅度产出增加(减少),则认为金融业开放度提高强化了货币政策的产出效应,反之则认为弱化了货币政策产出效应。从回归系数上看,金融对外开放程度提高对货币供给产出效应的弱化程度大于对内开放。原因在于,随着金融业对外开放程度的提高,外商直接投资、金融投资以及外资金融机构贷款规模也随之而扩张,大量外资流入导致货币供给增加,本国货币实际贬值、贸易条件恶化,抵消了扩张性货币政策的产出效应。金融业对内开放使国内机构和个人对外直接投资及金融投资规模增加,资金外流导致国内货币供给减少,从而弱化货币供给的产出效应,同时资金外流导致本国汇率贬值,央行为维持汇率稳定会采取买入本币抛售外汇的对冲操作,也会相应减弱货币供给产出效应,考虑到我国过去往往注重金融业对外开放,而对内开放战略实施时间相对较晚,国内个人和机构对外投资受到诸多限制等原因,对内开放度提高对货币供给产出效应的影响相对较小。

(2)金融业双向开放对货币供给价格效应的影响。表3中第4、5列的回归结果显示:Δpt-1系数估计在1%的水平下显著为正且大于1,说明通货膨胀具有一定的惯性,前一期价格水平上升会引起当期价格水平更大幅度的攀升。Δmt、Δmt-1、Δmt-2的回归系数在模型中的系数均不显著,说明当期货币供给量及其滞后项变动在短期内未能显著影响价格水平,FopentΔmt的回归系数均不显著,而Fopent-1Δmt-1在第4列中系数显著为正,说明滞后一期对外开放程度提高能够显著强化货币供给的价格效应。*对价格效应的说明:随着金融业双向开放度提高,货币供给量增加(减少)、利率下降(上升)以及汇率贬值(升值)能够引起更大幅度物价水平上升(下降),则认为金融业开放度提高强化了货币政策的价格效应,反之则认为弱化了货币政策价格效应。对外开放度提高虽然能够通过引入大量外资增加国内货币供给,从而引起物价上涨,但在短期内效果并不明显。一方面,对内开放度提高会导致对外直接和间接投资规模增加,国内需求及货币供给减少,物价水平下降;另一方面,国内个人和机构能够在世界范围内获得更多投资和获利机会,提升个人财富和收入水平,增加金融机构竞争力,从而有能力发放更多贷款,投资和消费增加,推动物价上涨,两方面作用的抵消使得对内开放度提高对货币供给的价格效应统计上并不显著。

(3)金融业双向开放对货币供给结构效应的影响。表3中第6、7列的回归结果显示:Δest-2的回归系数在1%水平上显著为负,说明滞后两期经济结构对本季度经济结构调整的作用是负向的。Δmt的回归系数均是显著的、且小于零,说明当期货币供给增长不利于第三产业比重的增加,FopentΔmt的系数均显著为正,说明当期金融业对外开放和对内开放程度的提高均能有效增强货币供给的结构效应,*对结构效应的说明:随着金融业双向开放度提高,货币供给量增加(减少)、利率下降(上升)以及汇率升值(贬值)能够引起更大幅度第三产业比重上升(下降),则认为金融业开放度提高强化了货币政策的结构效应,反之则认为弱化了货币政策结构效应。从系数变化上看,对外开放程度的提高对产业结构调整的力度更大。原因是金融对外开放,外商直接投资和金融投资的增加使得具有巨大发展潜力的第三产业能够获得更多融资,直接带动第三产业增长,而对内开放度提高虽然能够使得第三产业对外投资和盈利的空间增加,但对其产业规模增长的作用相对间接。

2.利率的产出效应、价格效应及结构效应。表4给出了基于利率视角下金融双向开放对货币政策效应影响的估计结果。

表4 金融业双向开放与货币政策效应:利率视角的考察

(1)金融业双向开放对利率变动产出效应的影响。表4中第2、3列的回归结果显示:Δrt在第2列中系数显著为正,在第3列中系数不显著,说明我国利率市场化程度仍有待提高,货币政策利率传导渠道并不畅通,通过降低利率带动产出的货币政策效果并不理想,FopentΔrt在第2列中系数显著为负,在第3列中的系数不显著,说明当期金融业对外开放程度的提高能有效增强利率的产出效应,而对内开放程度的提高对利率产出效应的作用并不明显。对外开放程度提高有利于完善国内金融业市场竞争机制,进一步推进利率市场化进程,提高投资和消费利率敏感性,从而增强利率变动的产出效应。而对内开放程度提高一方面能够通过在世界范围内获得更多投资机会和增加产出而获利,另一方面当国内央行降低利率时,国内外利差加大,使得资本外逃可能性增加,从而对产出增长起到负向作用,两方面作用抵消使得对内开放对产出效应的作用并不显著。

(2)金融业双向开放对利率变动价格效应的影响。表4中第4、5列的回归结果显示:Δrt、Δrt-1在第4列中的回归系数显著为负,说明在金融业开放条件下,当期及滞后一期利率调整能够有效控制当期通货膨胀率,FopentΔrt、Fopent-1Δrt-1在第4列中的回归系数显著为正,说明当期及滞后一期金融业对外开放程度提升显著弱化了利率变动的价格效应。原因在于:当央行通过提高利率控制通胀时,国内外利差的增加会吸引大量外资流入,增加国内货币供给,而降低利率则会使得货币政策的调控效果大打折扣。

(3)金融业双向开放对利率变动结构效应的影响。表4中第6、7列的回归结果显示:Δrt、Δrt-1在第6列中的回归系数均显著为正,同时FopentΔrt、Fopent-1Δrt-1的系数在第6列中的系数显著为负,说明当期和滞后一期金融业对外开放度的提高均显著强化了利率变动的结构效应。Δrt、Δrt-1、FopentΔrt、Fopent-1Δrt-1在第7列中的回归系数均不显著,说明对内开放度水平的提高未能促进利率对产业结构调整正向效应的发挥。

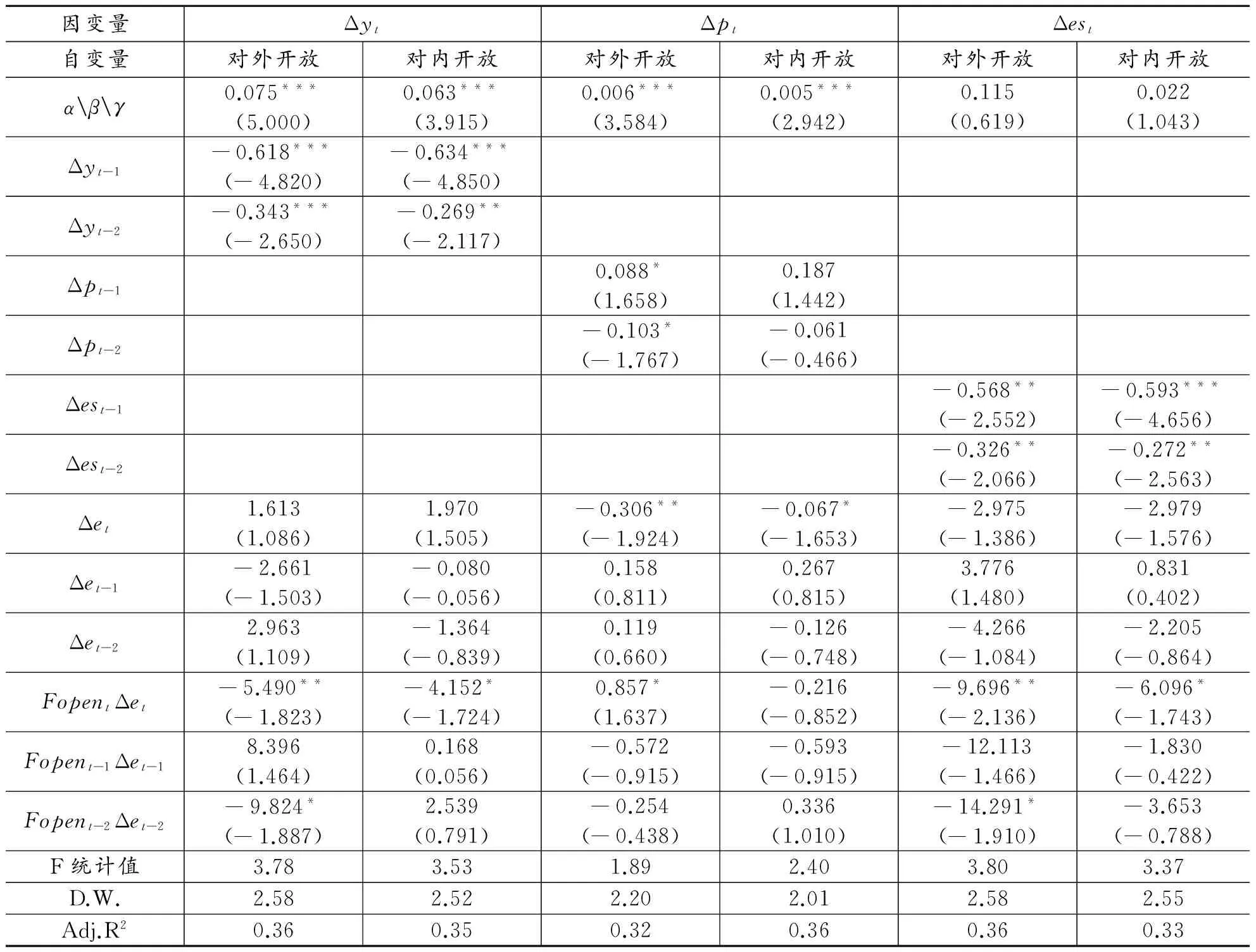

3.汇率的产出效应、价格效应及结构效应。表5给出了基于汇率视角下金融双向开放对货币政策效应影响的估计结果。

表5 金融业双向开放与货币政策效应:汇率视角的考察

(1)金融业双向开放对汇率变动产出效应的影响。表5中第2、3列的回归结果显示:Δet、Δet-1、Δet-2在第2、3列中回归系数均不显著,而对应FopentΔet的系数显著为负,说明汇率变动对货币政策产出效应的影响不明显,而当期金融对外开放和对内开放度的提高显著弱化了汇率变动的产出效应,原因是随着金融业和资本项目对外开放,我国汇率弹性逐步增强,央行为保持汇率相对稳定,当汇率上升(本币贬值),央行买入本币卖出外汇,导致货币供给量减少,从而削弱了汇率变动的产出效应,另一方面,随着对内开放度提高,汇率上升的同时会伴随大量资金流出,国内货币供给减少,也同样弱化了汇率变动的产出效应。

(2)金融业双向开放对汇率变动价格效应的影响。表5中第4、5列的回归结果显示:Δet在第4、5列中的回归系数均显著为负,说明当期汇率贬值能显著负向影响当期通货膨胀率,这与传统国际贸易理论分析结论并不相符,原因是考虑到目前我国采用有管理的浮动汇率政策,央行往往在经济萧条时期采取货币贬值政策以促进出口和产出增长,而此时往往伴随较低物价水平;FopentΔet在第4列中的系数显著为正,说明当期金融业对外开放度提高显著强化了汇率变动的价格效应,对外开放度提高使得在汇率贬值情况下,出口增加进而带动国内总需求增加,物价上升。

(3)金融业双向开放对汇率变动结构效应的影响。表5中第6、7列的回归结果显示:Δet、Δet-1、Δet-2的回归系数均不显著,说明当期汇率及其滞后项变动未对经济结构起到显著调整作用,而交叉项FopentΔet在第6、7列中的回归系数均显著为负,说明当期金融业对内和对外开放度的提高均能够显著强化汇率升值对第三产业的带动作用,有利于经济结构调整。原因是金融业双向开放使得资金自由流入和流出成为可能,汇率弹性大幅度提高,再加上国内宏观经济发展战略调整,外资流入更加倾向于发展前景好、利润率高的第三产业;金融业对内开放度的提高使得国内机构和居民拥有更多参与国际市场投资的机会,从而带动国内居民财富、投资和消费不断增长,尤其是对高端服务业的需求大幅增加,从而带动第三产业发展。同时人民币升值导致国内商品和服务价格相比国外商品变得更加昂贵,本国居民对国外商品和服务需求增加,然而服务的生产并不像商品生产可在不同国家之间容易转移,导致国内服务业价格弹性较低,第三产业相对第二产业能产生更高利润,也能促使金融资源从第二产业向第三产业转移,从而有利于增加第三产业的相对比重。

六、 稳健性检验

为保证研究结论的可靠性,本文采用以下两种方法进行稳健性检验:(1)由于个别指标在2001-2003年间数据缺失,实证分析时采用差值模拟得到,因此,在剔除缺失数据后重新采用2004-2016年季度数据进行回归,结果并未显示显著性差异;(2)分别用广义货币供给量M2、各季度末7天银行间同业拆借市场利率及经价格调整后的实际汇率作为货币供给、利率和汇率的替代指标重新进行回归,替代后的回归结果与初始模型结果相比未出现显著性差异。主要变量稳健性检验结果如表6、表7所示。

表6 剔除缺失数据后的估计结果

表7 采用替代指标后的估计结果

七、 主要结论

本文利用2001-2016年宏观经济季度数据,构建涵盖产出效应、价格效应与结构效应的三组方程,考察了中国金融业双向开放对货币政策效应的影响。主要研究结论如下:

第一,金融业双向开放对货币政策产出效应的影响。当期金融业对外、对内开放度提高显著弱化了当期货币供给的产出效应,且对外开放程度提高对货币供给产出效应的弱化程度大于对内开放;当期金融业对外开放度提高显著强化了利率的产出效应,而对内开放程度的提高对利率产出效应的作用并不显著;当期双向开放度提高均显著弱化了汇率变动的产出效应。

第二,金融业双向开放对货币政策价格效应的影响。当期金融业对外开放度提高对货币供给价格效应无显著影响,滞后一期对外开放程度提高显著强化货币供给的价格效应,而对内开放度提高对货币供给价格效应影响不显著;当期对内开放度提高对利率变动价格效应影响均不显著,而当期对外开放程度提升显著弱化利率变动的价格效应;当期对内开放度提高对汇率变动价格效应无显著影响,而当期金融业对外开放度提高显著强化了汇率变动的价格效应。

第三,金融业双向开放对货币政策结构效应的影响。当期金融业对外开放和对内开放程度的提高均能显著强化货币供给的结构效应,有利于第三产业比重的增加,且对外开放程度的提高对产业结构调整的力度更大;当期及滞后一期对外开放度的提高显著强化了利率变动的结构效应,对内开放度提高对利率结构效应的影响统计上并不显著;当期金融业对内和对外开放度的提高均能够显著强化汇率升值对第三产业的带动作用,有利于产业结构调整。

综上所述,金融业双向开放对货币政策产出效应、价格效应以及结构效应的影响具有显著非对称性,其中,在产出效应方面,除了对外开放度提高显著强化利率产出效应外,双向开放度提高均弱化了货币供给和汇率变动的产出效应,对内开放度提高对利率产出效应的影响不显著;在价格效应方面,对外开放度提高弱化了利率的价格效应,却强化了货币供给和汇率变动的价格效应,其作用存在明显时滞,而对内开放度提高对货币供给、利率及汇率变动的价格效应影响均不显著;在结构效应方面,对内开放度提高对利率变动结构效应作用不显著,双向开放提高均显著强化了货币供给和汇率变动的结构效应。

[1]MUNDELL R A.The money dynamics of international adjustment under fixed and flexible rates[J].Quarterly Journal of Economics,1960,74(2):227-257.

[2]FLEMING J M.Domestic financial policies under fixed and under floating exchange rates[J].IMF Staff Papers,1962,9(3):369-380.

[3]ROMER D.Openness and inflation:theory and evidence[J].Quarterly Journal of Economics,1991,108(4):869-903.

[4]LANE P R.Inflation in open economics[J].Journal of International Economics,1997,42(3):327-347.

[5]TERRA C.Openness and inflation:a new assessment[J].Quarterly Journal of Economics,1998,113(2):641-648.

[6]KARRAS G.Openness and the effects of monetary policy[J].Journal of International Money and Finance,1999,18(1):13-26.

[7]BERUMENT H,DOAN B.Openness and the effectiveness of monetary policy:empirical ecidence from turkey[J].Applied Economics Letters,2003,10(4):217-221.

[8]BERUMENT H,KONAC N,SENAY O.Openness and the effectiveness of monetary policy:a gross-country analysis[J].International Economic Journal,2007,21(4):577-591.

[9]范从来,廖晓萍.开放经济下货币政策的有效性研究[J].当代财经,2003(7):37-41.

[10]黄武俊.开放经济下中国货币政策效果实证研究[J].经济评论,2010(4):109-116.

[11]裴平,熊鹏,朱永利.经济开放度对中国货币政策有效性的影响:基于1985~2004年交叉数据的分析[J].世界经济,2006(5):47-53.

[12]马勇,陈雨露.经济开放度与货币政策有效性:微观基础与实证分析[J].经济研究,2014(3):35-46.

[13]傅浩.经济开放度提高对宏观调控的影响[J].复旦学报(社会科学版),2000(1):81-86.

[14]付一婷,范曙光.开放经济条件下中国货币政策传导机制的计量检验[J].管理学报,2007(3):330-335.

[15]ARGY V,KOURI P J K.Sterilization policies and the volatility of international reserves[M].Chicago:University of Chicago Press,1974:123-145.

[16]KOURI P J K,PORTER M G.International capital flows and portfolio equilibrium[J].Journal of Political Economy,1974,82(3):443-467.

[17]KAMAS L.External disturbances and the independence of monetary policy under the crawling pegin colombia[J].Journal of International Economics,1985,19(3):313-327.

[18]EMIR O Y,KARASOY A,KUNTER K.Monetary policy reaction function in turkey[R].Beirut:The Conference Titled “Banking,Financial Markets and the Economies of the Middle East and North Africa”,May 2000.

[19]PETROULAS P.Short-term capital flows and growth in developed and emerging markets[R].Greece:Bank of Greece Working Paper,May 2007.

[20]孟晓宏.国际资本流动对我国货币供给过程的影响分析[J].现代经济探讨,2006(12):34-37.

[21]黄武俊,陈漓高.中国国际资本流动与货币政策动态关系:1994-2007——基于BGT模型抵消和冲销系数分析[J].经济科学,2009(3):36-48.

[22]孙永强,巫和懋,戴金平.资本市场开放对我国货币政策有效性的影响[J].经济学家,2013(4):73-81.

[23]张春生,蒋海.人民币资本项目开放的研究进展[J].浙江工商大学学报,2016(5):63-77.

[24]张楠.金融开放与中国经济结构转型——基于Pugno修正模型的实证研究[J].国际金融研究,2015(10):32-42.

[25]张淑娟,王晓天.货币政策产业效应的双重非对称性研究[J].金融研究,2016(7):17-32.

[26]彭俞超,方意.结构性货币政策、产业结构升级与经济稳定[J].经济研究,2016(7):29-42.

[27]杨熠,林仁文,金洪飞.信贷市场扭曲与中国货币政策的有效性——引入非市场化因素的随机动态一般均衡分析[J].金融研究,2013(9):1-15.

[28]蒋海,储著贞.总供给效应、适应性学习预期与货币政策有效性[J].金融研究,2014(5):1-16.

[29]EDWARDS S,KHAN M S.Interest rate determination in developing countries:a conceptual framework[J].IMF Staff Papers,1985,32(3):377-403.

[30]FELDSTEIN M,HORIOKA C.Domestic saving and international capital flows[J].The Economic Journal,1994,90(358):314-329.

[31]陈浪南,逄淑梅.我国金融开放的测度研究[J].经济学家,2012(6):35-44.

[32]KRAAY A.Search of the macroeconomic effects of capital account liberalization[R].Washington D C:Unpublished World Bank Working Paper,1998.

[33]LANE P R,MILESI-FERRETTI G M.The external wealth of nations:measures of foreign assets and liabilities for industrial and developing countries[J].Journal of International Economics,1999,55(2):263-294.

[34]LANE P R,MILESI-FERRETTI G M.International financial integration[J].IMF Staff Papers,2003,50(3):82 -113.

[35]LANE P R,MILESI-FERRETTI G M.The external wealth of nations mark II:revised and extended estimates of foreign asset sand liabilities,1970-2004[J].Journal of International Economics,2007,73(2):223 -250.

[36]张金清,管华雨.金融开放程度指标评价体系及其在我国的应用研究[J].产业经济研究,2008(3):50-56.

(责任编辑毕开凤)

ImpactofTwo-wayFinancialOpennessonEffectivenessofChina’sMonetaryPolicy

QIAN Shui-tu, ZHANG Yu

(SchoolofFinance,ZhejiangGongshangUniversity,Hangzhou300018,China)

Based on the quarterly data of China from 2001 to 2016, this paper established three sets of equations covering the effect of output, price and structure and investigated the impact of two-way opening of financial industry on the effectiveness of the monetary policy. The results show that the impact of two-way financial openness on the monetary policy effectiveness is asymmetric. In terms of output effect, in addition to out-oriented openness significantly strengthening the output effect of interest rate, two-way financial openness weakens the output effect caused by the money supply and exchange rate. In the price effect aspects, out-oriented openness significantly weakens the price effect of interest rate and strengthens the price effect of money supply and exchange rate. Inner-oriented openness has insignificant effect on the price effect of money supply, interest and exchange rate. In the structure effect aspects, in addition to inner-oriented openness insignificantly impacting on the structure effect of interest rate, two-way financial openness strengthens the structure effect caused by the money supply and exchange rate.

two-way financial openness; monetary policy effectiveness; output effect; price effect; structure effect

2017-05-31

国家社会科学基金项目“基于社会融资规模视角的中国货币政策调控创新研究”(17CJL009)

钱水土,男,教授,博士生导师,管理学博士,主要从事区域金融和经济、货币理论与政策研究;张宇,女,讲师,博士研究生,主要从事货币理论与政策、投融资管理研究。

F822.0

A

1000-2154(2017)11-0084-13

10.14134/j.cnki.cn33-1336/f.2017.11.008

钱水土,张宇.中国金融业双向开放对货币政策效应的影响研究[J].商业经济与管理,2017(11):84-96.