吉林省新型农村金融组织的演进与运行机制分析

——以农村资金互助社为例

2017-11-03李红艳宿桂红

李红艳,宿桂红

(吉林农业科技学院经济管理学院,吉林132101)

吉林省新型农村金融组织的演进与运行机制分析

——以农村资金互助社为例

李红艳,宿桂红

(吉林农业科技学院经济管理学院,吉林132101)

从现状入手,立足农村资金互助社,从制度变迁的角度阐述了吉林省新型农村金融组织的演进与运行机制。在此基础上,分析了局限性及未来的发展趋势。

新型农村金融组织;运行机制;吉林省

改革开放近40年的发展,中国经济发生了翻天覆地的变化,居民生活水平有了极大的提高。然而城乡发展极不平衡、贫富差距急剧扩大、农村金融市场的金融抑制现象一再出现,表明“三农问题”仍然是当前工作的重中之重。可喜的是,政府已经开始将经济金融工作的重心转向农村,为实现农村金融体制的破冰之旅,进行了各种卓有成效的实践探索。为了打破农民融资难、融资贵的困局,逐步建立了以中国农业银行、中国农业发展银行和农村信用社为核心的正规农村金融组织体系。然而事实证明,这一完善的理论设计在实践中出现了水土不服,并没有发挥出令人满意的作用,这给民间自主金融创新提供了契机,催生出了非正规的农村金融制度的制定。

2006年中国银监会发布了《关于调整放宽农村地区银行业金融机构准入政策更好支持社会主义新农村建设的若干意见》,明确地将农村新型金融组织形式界定为农村资金互助社、村镇银行和小额贷款公司,并在全国六省范围内进行试点,效果显著。农村新型金融机构是农村金融市场的主体,在完善服务“三农”、促进农村经济建设中发挥着举足轻重的作用。作为东北老工业基地的吉林省是农业大省,但不是农业强省,“三农”问题无疑是制约经济发展的最大瓶颈。因此,本文立足农村资金互助社,研究吉林省新型农村金融组织运行机制具有重要的现实意义和指导价值。

1 吉林省新型农村金融组织发展现状

1.1 从总体上看,吉林省新型农村金融机构发展势头良好

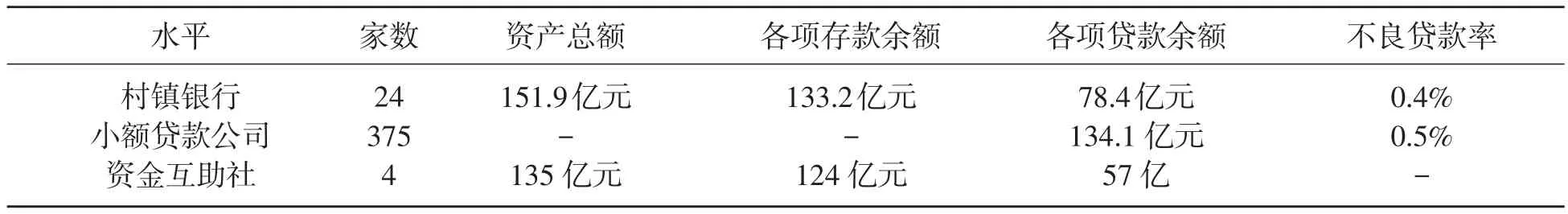

全省共计有29家新型农村金融机构:其中24家村镇银行,包括以吉林银行作为发起行的7家、九台农村商业银行作为发起行的4家等;1家贷款公司(其中小额贷款公司375家);4家农村资金互助社,且4家都在梨树县,其中梨树县闫家村百信农村资金互助社为全国首家农村资金互助社。具体如表1所示。

表1 2012年吉林省新型农村金融机构发展情况一览表[1]

1.2 从政策层面看,吉林省新型农村金融发展已迎来前所未有的战略机遇期

2015年12月2日,国务院召开常务会议决定在吉林省开展农村金融综合改革试验。同月11日,中国人民银行、发展改革委、财政部、农业部、商务部、银监会、证监会、保监会联合印发《吉林省农村金融综合改革试验方案》的通知。这充分体现了国家对吉林省农村金融的重视,同时也是吉林省农村金融发展向更深层次迈进的重要的战略契机。而近年来,吉林省参与的全国农村信用社改革、农村新型金融机构和农业保险首批试点改革等所取得的成绩和积累的经验对这次综合改革试验的成功开展至关重要。

1.3 从发展源动力看,农村资金互助社是吉林省新型农村金融组织发展的着力点

农村资金互助社,作为一种新型的、民间自发形成的农村合作金融组织,是在农村地区金融供需严重失衡的背景下产生的,是农村金融制度创新的产物。本着自愿原则,完全由农民和农村小企业发起设立,以服务“三农”为使命,具有成员性、地域性和为农性的特征。

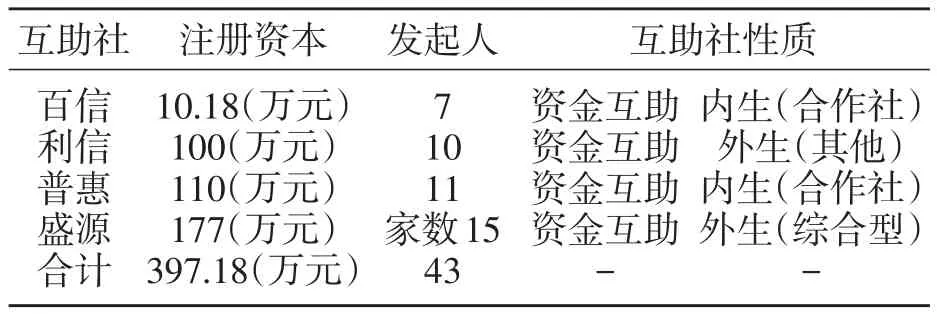

目前,吉林省挂牌的农村资金互助社共有4家,且均在梨树县,分别是:梨树县闫家村百信农村资金互助社、梨树县小宽镇普惠农村资金互助社、梨树县十家堡镇盛源农村资金互助社和梨树县小城子镇利信农村资金互助社。其中,百信农村资金互助社于2007年3月正式营业,为全国36个试点中第一个正式挂牌营业的全国首家农村资金互助社;后3家则在2010年3月经吉林银监局批准筹建,于2010年8月正式颁发金融许可证挂牌营业。共有在册职工43人,注册资本共计397万元,除百信农村资金互助社出现亏损外,其他3家均盈利,具体如表2、表3所示。

表2 吉林省农村资金互助社发起设立情况一览表

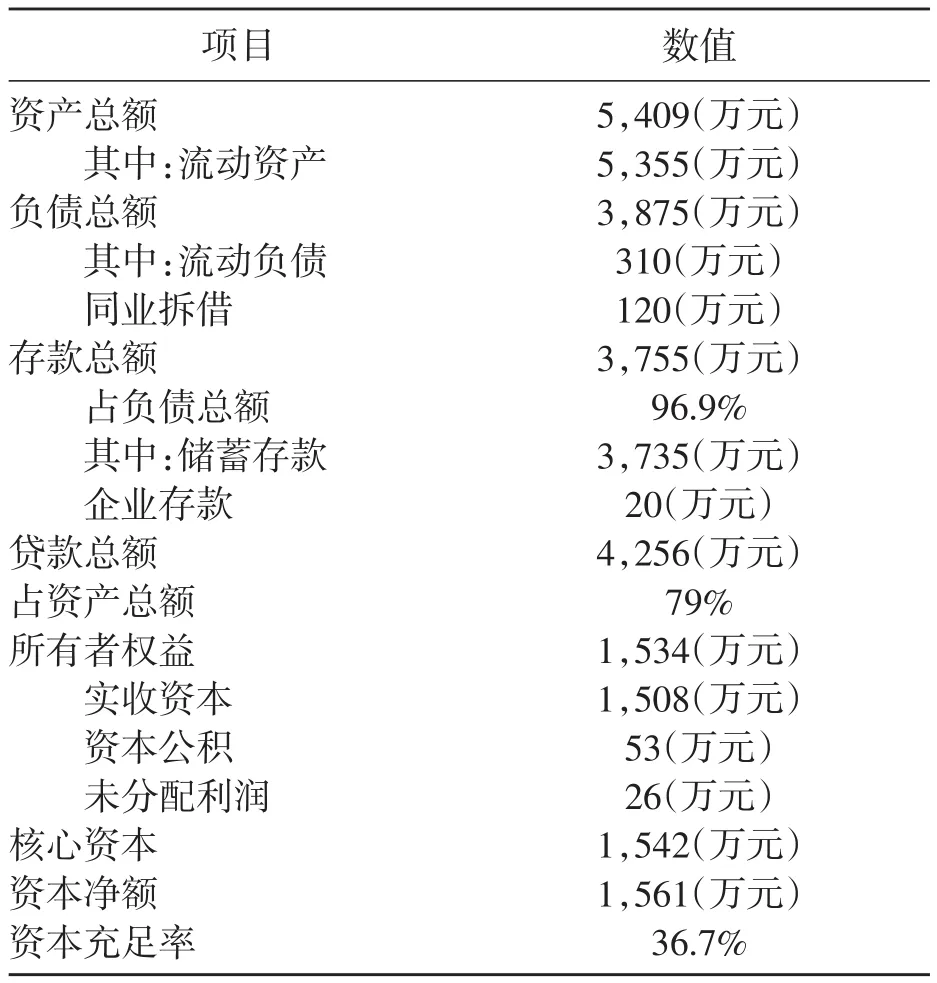

表3 2013年吉林省农村资金互助社经营状况[2]

截至2015年6月,4家农村资金互助社资产总额15382万元,较年初增加2986万元,其中贷款9651万元,较年初增加1919万元;负债总额13537万元,较年初增加2958万元,其中存款13090万元,较年初增加3164万元;所有者权益1845万元,其中股本金1660万元。

不难看出,吉林省农村资金互助社的基本经为,人们的行为会受到制度的约束,为了达到获利的目的,人们往往会改变原有的规则,即发生所谓的制度变迁。林毅夫(1989)将制度变迁按其方向分为两种模式,一种是“强制性变迁”,属于“供给主导”型,是被动的;另一种是“诱致性制度变迁”,状况良好、资产质量良好、贷款均为正常贷款、不良贷款率较低,标志着吉林省新型农村金融机构试点取得新成就,农村合作金融事业有了新突破。

2 吉林省新型农村金融组织的演变——以农村资金互助社为例

从制度变迁的角度看,农村资金互助社属于典型的诱致性制度变迁的产物。新制度经济学认为,人们的行为会受到制度的约束,为了达到获利的目的,人们往往会改变原有的规则,即发生所谓的制度变迁。林毅夫(1989)将制度变迁按其方向分为两种模式,一种是“强制性变迁”,属于“供给主导”型,是被动的;另一种是“诱致性致度变迁”,属于“需求主导”型,是主动的[3]。中国的农村金融体制改革一直以来都是由政府主导的“供给型”的“强制性变迁”,人们只能被动接受,如以中国农业银行、中国农业发展银行和农村信用社为核心的正规农村金融组织体系。当历次农村金融强制性变迁出现水土不服,效果不佳时,民间内生、自发的力量开始显现,人们从自身的需求出发,自发倡导、组织和实行新的规则。即当农村的金融需求无法被满足时,人们不再诉诸于正规的金融组织体系,而是寻求新的出路,一旦这种探索被证明是有效的,决策者迫于金融困局不得不接受非正规的金融制度安排,农村资金互助社正是在这样的背景下应运而生的。正因如此,农村资金互助社最能代表农民自己的利益诉求,这在当前的农村金融体制改革中是至关重要且不容忽视的创新组织形式,具有旺盛的生命力。因此,农村资金互助社最能代表农民的利益诉求,是服务“三农”、打破农村金融困局的支点。

农村资金互助社作为诱致性制度变迁的产物,其演进路径大体上可分四个层面。

第一层面:矛盾冲突→供需失衡→正规金融失效。矛盾冲突主要表现为金融供给的缩小与需求的扩大之间的矛盾。一方面,正规金融组织作为特殊的组织形式,其实质是盈利性企业而非福利性机构,因此,在服务“三农”时,不可避免地会遇到两个死结:即贷款规模小导致的高成本和信息不对称导致的高风险,其结果必然导致正规金融机构供给的金融十分有限。另一方面,由于农民收入低、融资渠道单一,农业生产周期长等因素导致服务“三农”的金融需求大,而且存在需求越大,供给越小的趋势,即农民越缺钱,银行越惜贷的现象。当矛盾不可调和时,正规金融服务“三农”的功能便会失效。

第二层面:民间内生、自发金融创新→资金组织→非正式制度安排。在巨大的资金需求缺口得不到满足的情况下,农民开始自救,出现各种各样的资金互助形式。这是一种正规金融之外的、民间内生的非正式制度安排。

第三层面:政府承认→总结规范→法规固定→加以推广→正式制度安排。如闫家百信农村资金互助社。为解决融资难的问题,闫家村农民在2003年10月成立百信农民合作社,以养殖为主、资金互助为依托,综合经营。基于社员内部资金调节机制,在2004年7月,成立了全国第一家以资金互助合作社为名的“梨树县闫家村百信农民资金互助合作社”。政府承认后,在2007年3月成为全国首家正式挂牌营业的农村资金互助社——梨树县闫家村百信农村资金互助社。

第四层面:正式制度安排的共存层面。民间内生、自发的金融创新制度安排的产生必然有自己的活力和优势,而一旦成为正式的制度安排就要有所受限,如正规金融机构不允许从事经营活动等,这必然扼杀该创新的发展源动力。如闫家百信农村资金互助社目前一直处于亏损状态,前景堪忧。实地调查结果显示,农村资金互助社的发展在该层面存在具大的挑战。

3 吉林省新型农村金融组织运行机制分析——以农村资金互助社为例

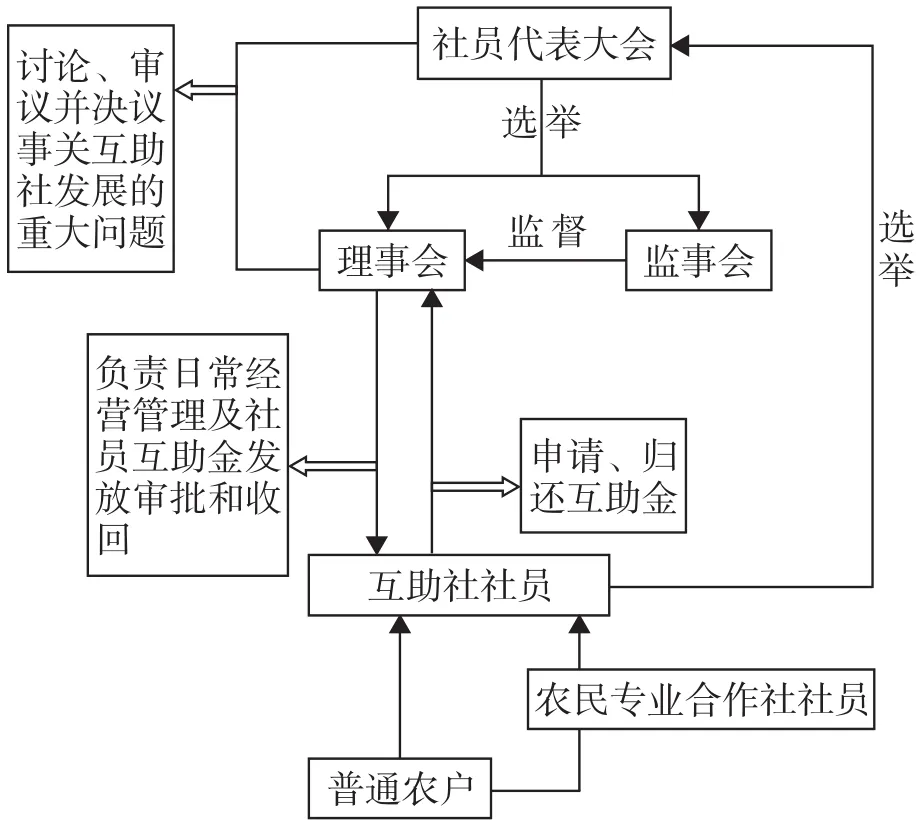

3.1 组织架构(基于合作社模式)

社员代表大会是互助社的权力机构,选举产生理事会和监事会;社员代表大会由理事会召集;社员代表参加社员代表大会,享有“一人一票”表决权。具体如图1所示[4]。

图1 资金互助社组织架构图

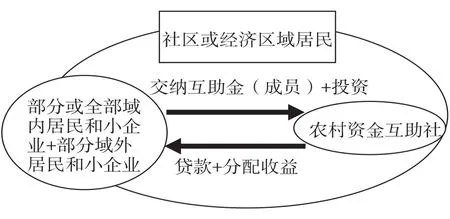

3.2 资金运作机制

(1)入股限制:《暂行规定》中明确规定,在乡(镇)设立的,注册资本不低于30万元人民币,在行政村设立的,注册资本不低于10万元人民币;单个农民或小企业入股,其持股比例不得超过股金总额的10%,超过5%的应经银行业监督管理机构批准。

(2)信用贷款+社员联保贷款模式:股金额度内实行信用贷款,超过额度,则需要社员进行联保。

(3)借款额度限制:单户最高不超过总股金的10%;最高十户不超过总股金的50%;3个月贷款不得低于总股本额的30%等。

(4)仅限于社员内部借款。具体如图2所示[5]。

图2 资金互助社运作示意图

3.3 组织运行机制

3.3.1 信任机制信任机制是农村资金互助社成立的基础,是维系其正常运转的润滑剂。作为民间内生、自发的组织形式,农村资金互助社具有明显的血缘、地缘和亲缘特征。一方面,农户基于对发起者的信任加入互助社;而另一方面,互助社也是基于信任,才向其农户发放贷款。由于信任弱化了社员之间的信息不对称程度,有利于降低金融成本(如搜寻成本和契约成本等),提高组织运行效率[6]。

3.3.2 合作与互惠机制作为农民自救与“夹缝生存”的组织形式,互助社成员之间形成了一种休戚相关、风险同担和利益共享的合作与互惠机制。由于所有社员的价值观相同、利益得失相同,自然而然形成一种自动监督机制,可有效规避道德风险和逆向选择。

3.3.3 声誉机制由于农村资金互助社只在成员之间进行存款、贷款和结算,相较其他的金融组织而言,具有相对的封闭性。因此,成员间容易产生“人际关系背书”约束,即通过建立声誉机制来降低违约风险。

4 局限性及未来发展趋势

4.1 局限性

(1)人力资本层面:整体上看,社员受教育水平低下,员工中真正懂财务、懂金融、懂业务的人员不多,亟待提高相关的业务素质。

(2)资金层面表现为资金来源单一,发展动力不足。互助社的资金来源主要为吸收社员存款及享受成立之日起5年的政府补贴,因此,从成立之日就受到资金缺乏的困扰。

(3)运行机制层面表现为信任半径过小,不利于吸收圈外人员;虽经国家法规进行固定推广,在与其他金融组织共存中,没有建立起相应的对接机制,显得过于弱小、单薄,缺乏竞争力。

4.2 未来发展趋势

农村资金互助社作为微型的金融组织,其未来的发展是关乎“三农”的至关重要的问题[7]。

第一阶段:农村资金互助社走向县域联合。任何存款类的金融组织从来都不是孤立发展的,即使是大型银行也需要进行系统内调剂、银行同业拆借和人民银行再贷款等多个体系支持其流动性稳定,否则就会陷入流动性陷阱。目前,农村资金互助社仍不能向银行进行拆借,为了生存和发展必然要联合,进行资金余缺调剂、保持合理的流动性。

第二阶段:农村资金互助社进行区域联合,形成县域-区域-中央联盟的发展模式。每一层级的互助社与同级别的金融机构进行融资对接。

第三阶段:综合发展。在保证流动性稳定的前提下,扩大社会职能,形成服务生产、流通和消费,支持教育、养老和保险等的经济支持的综合体。只有这样,才能健康成长,真正实现其“服务三农”的经济功能。

[1] 李红艳,金升辉.新型农村金融组织的优势分析及可持续发展—以吉林省为例[J].农业经济,2014(12):20-24.

[2] 徐雪梅.农村资金互助社发展状况的调查与思考——以吉林省梨树县为例[J].吉林金融研究,2014(2):57-59.

[3] 周振,陈东平,田妍.农村金融的诱致性制度变迁改善农户福利了吗?—以农村资金互助社为例的实证研究[J].农村经济,2011(7):61-64.

[4] 陈东平,钱卓林.资本累积不必然引起农村资金互助社使命漂移—以江苏省滨海县为例[J].农业经济问题,2015(3):40-46.

[5] 何文广.农村资金互助合作机制及其绩效阐释[J].金融理论与实践,2007(4):3-8.

[6] 廖媛红.农村资金互助社的社会资本作用机理研究[J].农村金融研究,2012(5):64-67.

[7] 姜柏林.从农村资金互助社到综合农协的发展——以梨树县为案例[J].银行家,2010(6):100-104.

Analysis on the Evolution and Operating Mechanism of New Rural Financial Organization in Jilin Province——Taking the Rural Financial Mutual Aid Society as an Example

LI Hongyan,SU Guihong

(Jilin Agricultural Science and Technology University School of Economg Administration,Jilin 132101)

Starting from the status quo,based on the rural financial mutual aid society,from the perspective of institutional changes in Jilin Province,expounds the new rural financial organization evolution and operation mechanism.On this basis,the limitations and future trends are analyzed.

new rural financial organization;operating mechanism;Jilin Province

F832.35

A

2017-04-12

吉林省教育厅项目(吉教科文合字[2015]第297号);企业管理重点学科项目(吉农院合字[2015]第072号、073号);人文社科重点研究基地项目

李红艳(1968-),女,吉林省吉林市人,教授,从事经济管理教学与科研工作。

责任编辑:建德锋