现金持有、投资者情绪与股权融资成本*

2017-07-18中南财经政法大学会计学院

中南财经政法大学会计学院 孙 青

现金持有、投资者情绪与股权融资成本*

中南财经政法大学会计学院 孙 青

本文以2009-2014年我国沪深A股上市公司作为研究对象,分析了投资者情绪对股权融资成本的影响,以及在公司现金持有水平不同的情况下,股权融资成本对投资者情绪的反应敏感性有何差异。研究表明:投资者情绪与股权融资成本显著负相关,即高涨的投资者情绪会促进股权融资成本的降低;此外,现金持有具有调作用,即当公司现金持有的水平较高时,股权融资成本对投资者情绪的反应更加敏感,两者之间的负向影响程度更大。这表明,监管部门应加强对投资者和管理者的理性培养,企业应提高并完善其现金管理制度。

投资者情绪 现金持有 股权融资成本

一、引言

随着美国次贷危机引起的股票市场剧烈波动和欧债危机带来的全球经济低迷,人们逐渐认识到现实的资本市场并不是完全有效的,而投资者也不是完全理性的。传统的财务理论已不足以进一步挖掘影响股权融资成本的因素,我们需要从行为金融的角度,来分析投资者的有限理性行为或非理性行为对公司股权融资成本的影响。根据资本资产定价模型(CAPM),股权融资成本会随着系统性风险的增加而增加,而投资者情绪作为影响资本市场定价的系统性风险因素,也可能会影响股权融资成本(Delong et al.,1990)。由于资本市场的非完全有效,有限套利不能消除投资者的非理性行为,导致股票市场上出现整体的系统性偏差,产生“股价泡沫”,Stein(1996)以及Baker和Stein(2004)都将这种“偏差”定义为“投资者情绪”。由此可见,投资者情绪也会对公司的股权融资成本产生重要影响,但目前鲜有文献研究投资者情绪与股权融资成本这两者之间的关系。

股票市场的剧烈波动会直接改变公司的外部融资环境(于蔚等,2012),从而影响公司的股权融资方式,根据优序融资理论,此时公司持有充足的现金就显得非常重要。对现金持有充裕的公司来说,一方面有利于减少变现现有资产或进行外部融资的成本,有效发挥现金的“蓄水池”作用(Levasseur,1977);另一方面,还有助于预防未来经营环境的不确定,降低经营风险,同时支付股利、还本付息,降低财务风险。而且,由于存在“公司特质效应”(Baker and Wurgler,2006),影响公司股权融资成本的因素在具有不同特征的公司中,会发挥不同的作用。因此,当公司现金持有水平不同时,导致公司面临的经营风险和财务风险发生不同程度的变化,进而使投资者情绪和股权融资成本的关系产生差异。

基于上述分析,本文选择2009-2014年中国A股上市公司为研究对象,实证检验了投资者情绪与股权融资成本的关系,以及在公司现金持有水平不同的情况下,投资者情绪与股权融资成本的关系有何差异。研究结果显示,投资者情绪与股权融资成本显著负相关,即高涨的投资者情绪会促进股权融资成本的降低;此外,现金持有具有调节作用,即当公司现金持有的水平较高时,与现金持有水平较低的公司相比,投资者情绪对股权融资成本的负向影响程度要更大。

二、理论分析与研究假设

根据行为金融理论,投资者情绪会导致股价系统性的偏离股票基本价值,故当投资者过度乐观,股票价格上涨时,这种系统性的偏离会促使公司管理者发行股票而不是债券(Polk and Sapienza,2009;王春和张维,2013)。投资者情绪可以通过“股权融资渠道”、“理性迎合渠道”和“管理者非理性渠道”这三条不同的路径对公司投资行为产生影响,而其中的“股权融资渠道”就是使投资者情绪通过影响公司的股权融资数量和股权融资成本,来影响公司的投资行为(Baker et al.,2003)。公司进行融资活动时,离不开特定的外部融资环境,而投资者情绪的变化会改变外部融资环境,从而影响公司的股权融资选择(刘志远和黄宏斌,2014)。同时,黄宏斌和毕晓方(2014)发现,公司首次公开发行、增发和配股时都会受到投资者情绪的影响,而且这些权益的发行都集中于股票市场的高峰时期。由此可以发现,当投资者情绪高涨时,投资者对公司的未来充满信心,公司前景良好,股票市场“有价有市”,投资者这种乐观的态度传播到股价上,导致公司的股票价格被高估,促使公司以更高的溢价进行股权融资,从而使公司的权益融资金额增加,也降低了其股权融资成本。基于上述分析,本文提出第一个假设:

假设1:投资者情绪越高,公司的股权融资成本越低

现金是公司中流动性最强的资产,不仅可以有效的让公司立即购买商品、货物、劳务以及偿还债务,同时还与融资决策有着紧密的联系,如果公司的现金充足,公司在选择外部融资方式时会更倾向于股权融资(李涛和黄晓蓓,2008)。在完全有效的资本市场中,由于公司的内源资金和外源资金可以完全的互相替代,因此公司就没有必要一定要持有现金,但由于现实的资本市场并非是完全有效的,再加上行业特征和公司内部特征的双重制约,公司为了不同的动机需求不得不持有一定量的现金。若公司持有现金不足,就不能支付维持日常业务周转和正常生产经营的开支,产生现金短缺成本;若公司持有现金过量,就不能投入周转使用获得盈利,从而产生机会成本。无论上述哪种情况,都会影响到公司的生产经营状况,以及还本付息的能力,使公司所面临的经营风险和财务风险发生不同程度的变化,从而影响公司的股权融资成本。

鉴于此,当公司现金持有的水平较高时,根据公司现金持有的交易性动机和预防性动机,一方面,充足的现金保障了公司正常的生产经营活动,可以有效地预防未来经营中的不确定性,有助于降低因为不确定性引起的经营风险;另一方面,盈余的现金还可以支付股利,偿还债务及其利息,使公司主动保持较高的财务弹性(Arslan et al.,2008),有助于降低公司在内外部各种因素引起的负面冲击下陷入财务困境的可能性(常亮和连玉君,2013),从而降低公司将面临的财务风险。因此,高水平的现金持有,向投资者传达出公司面临的经营风险和财务风险将有所降低的好消息,从而引起股权融资成本的下降。但是,当公司现金持有的水平较低时,提高了公司对外部融资环境的依赖性,环境的不确定性也随之升高,公司的融资约束程度和融资限制条件也都相应的有所增加,公司融资的困难程度大幅度提高,导致外部融资成本上升;同时,由于信息不对称,投资者可能会认为公司要维持日常的生产经营活动会比较困难,整个公司的经营状况比较糟糕,投资者对该公司进行投资的话需要承担更大、更多的风险,根据风险收益理论,此时投资者为弥补自己所承担额外风险的损失会要求更高的报酬率,进而加大了公司的股权融资成本。由此可见,较高的现金持有减少了公司将会面临的经营风险和财务风险,缓解了融资渠道中的阻碍,促进了公司股权融资成本的下降,此时若投资者情绪高涨,会进一步降低股权融资成本,从而在一定程度上增加高涨的投资者情绪对股权融资成本的积极效应。基于上述分析,本文提出第二个假设:

假设2:现金持有对投资者情绪与股权融资成本的关系存在调节作用。当公司现金持有的水平较高时,与现金持有水平较低的公司相比,投资者情绪对股权融资成本的负向影响程度更大

三、研究设计

(一)样本选择与数据来源 本文选择2009-2014年沪深A股上市公司作为初始样本,然后对这些初始样本按下列标准进行筛选:(1)删除金融、保险类公司;(2)删除PT、ST和*ST等公司;(3)删除相关数据缺失的公司,最终得到六年共2843个样本公司。本文构建投资者情绪的部分数据来自《中国经济景气月报》、《中国证券结算公司》、国家统计局和新浪财经网,其余研究所需的数据均来自CSMAR数据库。最后,对所有连续型变量按照(1%,99%)进行Winsorized缩尾处理,以达到消除离群值影响的目的。

(二)变量定义

(1)股权融资成本。参照Gebhard et al.(2001)以及陆正飞和叶康涛(2004)的研究,采用剩余收益折现模型(GLS)计算股权融资成本,其中多元回归分析中使用预测期为12的股权融资成本,稳健性检验中使用预测期为18的股权融资成本。

(2)投资者情绪。根据易志高和茅宁(2009)的衡量方法,选择封闭式基金折价、IPO数量、IPO首日收益、交易量、新增投资者开户数以及消费者信心指数作为基础指标,同时控制居民消费价格指数、工业生产者出厂价格指数和宏观经济景气指数等宏观经济因素的影响,利用主成分分析法构建月度投资者情绪指数。然后,按年计算月度投资者情绪指数的平均值,并将这个平均值作为年度投资者情绪的替代变量。

(3)现金持有。借鉴许骞和花贵如(2015)的方法,使用期末现金额占总资产的比重来衡量公司现金持有水平的高低,然后分年度计算现金持有水平的平均值,如果公司现金持有的水平高于其平均值,则将其归类为高现金持有的样本中,且Cash取值1;反之,如果公司现金持有的水平低于其平均值,则将其归类为低现金持有的样本中,且Cash取值0。

(4)控制变量。借鉴袁洋(2014)的研究,选择公司规模、资产负债率、净资产收益率、盈利能力、股权结构、股权制衡度、产权性质、成长能力和Beta系数作为控制变量。同时,为了消除时间和行业差异的影响,也控制了年度和行业。

(三)模型构建 为了检验投资者情绪与股权融资成本的关系,本文建立下面的模型(1):

为了检验不同公司现金持有水平下,股权融资成本对投资者情绪的反应敏感性有何差异,首先,将总样本按照现金持有水平的高低分为两组,即高现金持有组(Cash=1)和低现金持有组(Cash=0),再分别对这两组子样本用模型(1)进行分组回归,并同时利用邹检验法(Chow Test)来检验这两组子样本之间的回归结果是否存在显著地差异性。然后,引入现金持有和投资者情绪的交乘项,建立下面的模型(2)对总样本进行回归。

上述模型(1)和模型(2)中,所有变量的具体定义和衡量方法见表1。

四、实证分析

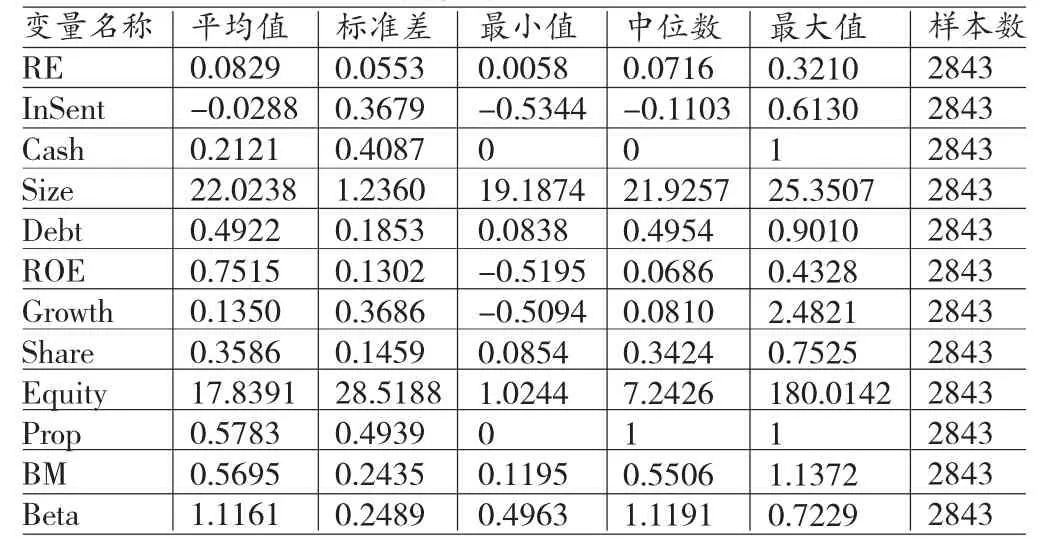

(一)描述性统计 表2列示了所有变量的描述性统计情况。根据表2显示的结果:(1)股权融资成本(RE)的平均值是8.29%,大于陆正飞和叶康涛(2004)利用GLS估算的值,但仍在可接受的范围内;中位数是7.16%,与平均值相差不大,说明数据整体上分布比较合理;最小值和最大值分别是0.58%和32.1%,说明样本公司股权融资成本之间的差异程度比较大。(2)投资者情绪(InSent)的平均值是-0. 0288,大于许骞和花贵如(2015)计算出的值,这可能是因为本文使用的当期年度指标,而他们使用的却上一期半年度指标;中位数、最小值和最大值分别是-0.1103、-0.5344、0.6130,说明样本公司的投资者情绪总体上大多处于比较低落的状态。(3)现金持有的平均值和中位数分别是0.2121和0,最小值和最大值分别是0和1,说明样本公司总体上持有的现金水平都比较低,现金积累倾向不是很明显。(4)控制变量中,除了公司规模Size和股权制衡度Equity的标准差大于1以外,其余变量的标准差都远小于1,说明这些变量的离散程度较低,数据波动性较小,本文选择这些指标作为控制变量是比较可靠的。

表1 变量说明

表2 所有变量的描述性统计分析结果

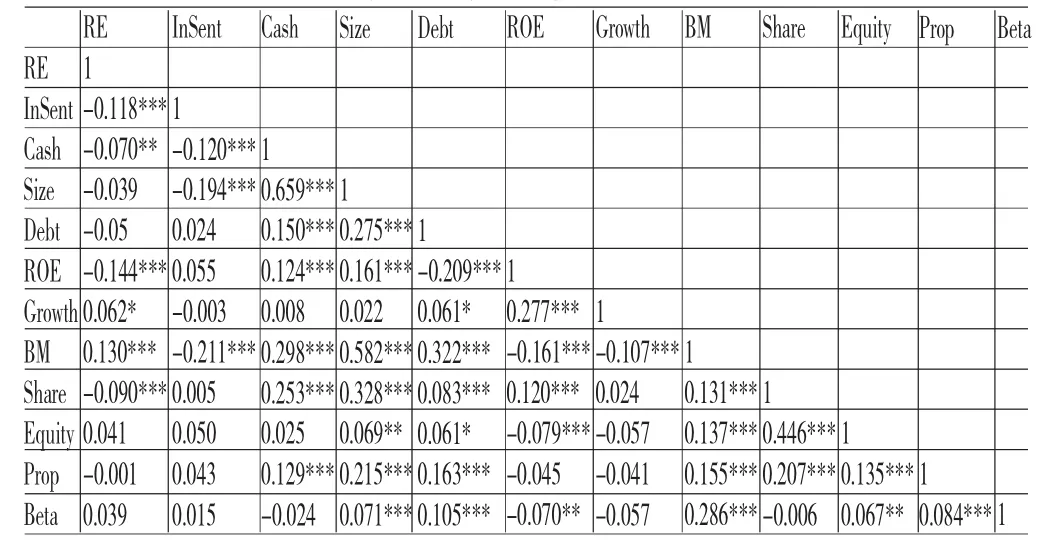

(二)相关性分析 表3列示了所有变量的相关性分析结果。根据表3显示的结果可知:(1)投资者情绪(InSent)与股权融资成本(RE)的相关系数为-0.118,并在1%的水平上显著,这表明投资者情绪与股权融资成本之间存在显著的负相关关系,初步验证了假设1,进一步的检验有待于下面的多元回归分析。(2)所有变量的相关系数基本上都较小,其绝对值没有超过0.35,除了成长能力与公司规模之间的相关系数是0.582,以及现金持有与公司规模之间的相关系数是0.659以外,这表明本文各变量之间不存在严重的多重共线性,选择的变量还是比较合理的。

表3 所有变量的相关性分析结果

(三)回归分析 表4的第(1)列显示了投资者情绪与股权融资成本的回归结果。根据表4的结果可知,投资者情绪(InSent)的回归系数是-0.0139,并在1%的水平上显著,表明投资者情绪与股权融资成本显著负相关,即投资者情绪越高涨,股权融资成本越低,假设1成立。另外,所选控制变量的回归系数除了产权性质是在5%的水平上显著,剩余的变量都是在1%的水平上显著,说明这些控制变量都股权融资成本显著相关,与前人的研究基本一致。

表4的(2)、(3)和(4)列显示了现金持有如何影响投资者情绪与股权融资成本关系的回归结果。根据表4的结果可知:(1)第(2)列和第(3)列是高现金持有组和低现金持有组分别运用模型(1)进行分组回归得到的结果,其中高、低现金持有组的投资者情绪(InSent)的回归系数分别是-0.0263和-0.0139,并都在5%的水平上显著,说明假设1仍然成立;同时由于高现金持有组的InSent回归系数的绝对值要大于低现金持有组,且此项分组回归邹检验(Chow Test)结果的F值是4.25,伴随概率p趋近于0,说明两组的回归结果存在显著地差异性,这些结果意味着现金持有会影响投资者情绪与股权融资成本的关系,且当公司现金持有的水平较高时,投资者情绪越高涨,股权融资成本下降的越快,假设2成立。(2)第(4)列是总体样本运用模型(2)进行回归得到的结果,其中投资者情绪(InSent)的回归系数是-0.0114,并在5%的水平上显著,进一步表明假设1成立;投资者情绪与现金持有的交乘项(Cash*InSent)的回归系数是-0.0188,并在1%的水平上显著,这表明投资者情绪与股权融资成本之间的负相关关系会随着公司现金持有水平的不同而出现显著地差异性,且在现金持有水平较高的公司中,投资者情绪对股权融资成本的负向影响更大,进一步验证了假设2成立。此外,控制变量的回归结果与已有研究基本相同。

(四)稳健性检验 为了检验上述研究结论的可靠性,本文改变股权融资成本的衡量方法,即采用GLS模型估预测期为18的股权融资成本替代预测期为12的股权融资成本。然后,重新按照上述方法进行回归分析,得到的结果如表5所示。

表4 现金持有、投资者情绪与股权融资成本

根据表5显示的结果可知:首先,第(1)列至第(4)列中投资者情绪(InSent)的回归系数都显著为负,与表4的结果完全一致,说明高涨的投资者情绪有利于股权融资成本的降低,进一步验证了假设1。其次,比较第(2)列和第(3)列,高现金持有组(Cash=1)中投资者情绪(InSent)的回归系数的绝对值要远远高于低现金持有组(Cash=0),同时邹检验结果显示此项分组回归结果存在显著地差异性,即在不同现金持有水平的差异下,股权融资成本对投资者情绪的敏感性不同,进一步验证了假设2。最后,第(4)列中投资者情绪与现金持有的交乘项(Cash*InSent)的回归系数显著为负,说明现金持有具有调节作用,在现金持有水平较高的公司中,投资者情绪对股权融资成本的负向影响更大,进一步验证了假设2。上述结论表明,本文的研究结论具有一定的稳健性。

五、结论与建议

(一)结论 本文利用我国沪深两市A股上市公司的数据,实证检验了投资者情绪与股权融资成本的关系,以及公司现金持有水平对这两者关系的影响。研究结果表明,投资者情绪与股权融资成本显著负相关,即投资者情绪越高时,股权融资成本越低;此外,现金持有对投资者情绪影响股权融资成本的关系中具有调节作用,在现金持有水平较高的公司中,公司面临的经营风险和财务风险相对有所降低,投资者情绪高涨时,股权融资成本得到了进一步的降低,即当公司现金持有的水平较高时,投资者情绪对股权融资成本的负向影响程度要显著地高于现金持有水平较低的公司。

表5 稳健性检验结果

(二)建议 根据得到的结论,本文提出以下两点建议:第一,建议监管部门加强对投资者和管理者的理性培养,降低因投资者的非理性行为给股市带来的混乱,以及减少管理者对股价的过分追捧而引起的低效率或无效投资;第二,建议企业加强现金管理,随时根据外部市场环境的变化对其进行调整,以抵御资本市场波动的冲击,同时监管部门也应密切关注企业现金不足的风险,适当调整贷款政策以帮助企业面对外部市场的威胁,尤其是在市场波动加剧时期。

*本文系国家社会科学基金项目“中小上市公司超募融资与投资效率研究”(项目编号:12BJY018)的阶段性研究成果。

[1]于蔚、金祥荣、钱彦敏:《宏观冲击、融资约束与公司资本结构动态调整》,《世界经济》2012年第3期。

[2]王春、张维:《投资者情绪影响公司股票发行吗?》,《南京审计学院学报》2013年第5期。

[3]黄宏斌、刘志远、靳光辉:《投资者情绪、预算软约束预期与投资现金流敏感性》,《经济与管理研究》2014年第2期。

[4]黄宏斌、毕晓方:《投资者情绪对企业融资决策的影响述评》,《会计之友》2014第28期。

[5]李涛、黄晓蓓:《企业现金流量与融资决策关联性的实证研究》,《管理世界》2008年第6期。

[6]常亮、连玉君:《融资约束与资本结构的非对称调整》,《财贸研究》2013年第2期。

[7]易志高、茅宁:《中国股市投资者情绪测量研究:CICSI的构建》,《金融研究》2009年第11期。

[8]许骞、花贵如:《投资者情绪、现金持有与上市公司投资》,《中国会计评论》2015年第2期。

[9]袁洋:《环境信息披露质量与股权融资成本》,《中南财经政法大学学报》2014年第1期。

[10]Delong J.B.,Shleifer A.,Summers L.H.,Robert W. Noise Trader Risk in Financial Markets.Journal of Political Economy,1990.

[11]Stein J..Rational Capital Budgeting in an Irrational World.Journal of Business,1996.

[12]Baker M.,Stein J.C.,Wurgler J..Market Liquidity as a Sentiment Indicator.Journal of Financial Makets,2004.

[13]Levasseur M.G..An Option Model Approach to Firm Liquidity Management.Journal of Banking&Finance,1977.

[14]Baker M.,Wurgler J..Market Timing and Capital Structure.The Journal of Finance,2002.

[15]Polk C.,Sapienza P.The Stock Market and Corporate Investment:a Test of Catering Theory.Review of Financial Studies,2009.

[16]Baker M.,Stein J.,Wurgler J.When Does the Market Matter?Stock Prices and Investment of Equity-dependent Firms. Quarterly Journal of Economics,2003.

[17]Arslan O.,Florackis C.,Ozkan A.How and Why Do Firms Establisth Financial Flexibility.Hacettepe University and University of Hull Working Paper,2008.

[18]Gebhard W.R.,Lee C.M.C.,Swaminathan B.Toward an Implied Cost of Capital.Journal of Accounting Research,2001.

(编辑 彭文喜)