公司治理、认证利益抑或管理提升

——民营上市公司外聘高管目的及经理市场校正作用

2017-07-06袁春生周泽将

袁春生 周泽将

一、引言

近几十年来越来越多公司从外部劳动力市场招聘CEO[1-2], 而且外部聘用的 CEO更多来自于曾担任CEO职位的人士[2],董事会中也出现了更多外部董事[3],公司存在积极寻找外部CEO到公司担任董事的现象[4]。在我国,已上市家族企业中约有25%的企业其高管全部来自于非家族成员。[5]王琨和徐艳萍(2015)[6]发现, 37.71%的公司其高管全部为非家族成员高管,非家族成员高管占高管比例达85.64%。蔡地和罗进辉 (2015)[7]发现,38.8%的家族企业其CEO为外部职业经理人。这些研究表明,我国民营上市公司从外部劳动力市场聘请了大量高管,甚至聘请职业经理人担任CEO。

外部高管能否提升公司业绩?相关研究并无一致结论。一些文献认为,外部董事缺乏足够时间、专业技能和激励,聘用外部董事的效果不佳。Lin等(2003)[8]发现,股市对外部董事聘用事件并无显著反应。 Rosenstein和 Wyatt (1990)[9]虽然发现外部董事聘用的异常收益显著为正,但累计异常收益仅为0.13%。也有许多文献发现引入外部董事会产生正向的股市反应, Borokhovich等 (1996)[10]的研究表明,股东可从外部高管被聘为公司CEO中获利,而由内部高管替代已解雇 CEO时股东利益受损。Choi等(2007)[11]发现独立董事对公司价值有显著的正面影响。Huang等 (2008)[12]发现, 外部董事聘用产生了4.776%的累计异常收益,而且前期业绩较差、CEO兼任董事长、自由现金流量较大、信息不对称严重的公司累计异常收益更高,结果表明聘用外部董事会产生较好的股市反应,且公司治理较差的企业聘用外部董事的股市反应更显著。

上市公司聘用外部高管的主要目的可能有三种,一是改善公司治理。通过引入外部董事以加强对内部人的监督,可缓和代理问题。[13]好的公司治理应该是董事会中外部人员占主导地位[14],Geletkanycz和Boyd(2011)[15]甚至认为,是否存在外部董事是公司治理好坏的有效标识。二是获取股价认证利益。通过引入有良好声誉的外部人士为公司高管,可促使股价上涨[4],增加股东财富。三是提升公司管理水平。Giannetti等 (2015)[16]发现, 聘请具有海外经历的董事有助于提升企业业绩,此效果主要来源于海外经历董事可改善企业境外并购和境外融资、扩大产品出口以及提高企业管理水平等。在我国民营上市公司大量引入外部高管的背景下,民营上市公司引入外部高管的主要目的是什么?本文通过考察外部高管与公司股市业绩、经营业绩的关系对此进行推断。

我国经理市场分割较为严重,表现为国有企业与民营企业高管选任方式差异较大、高管在国有企业与民营企业之间流动困难、不同经济区域经理市场发育差距较大。 黎文靖等 (2014)[17]、 袁春生等 (2008)[18]认为,受管制的国有企业经理市场无法对国有企业高管带来正向激励,会削弱高管对企业业绩的影响程度。经理市场会对公司高管薪酬政策产生显著影响[19],并通过高管薪酬、高管替换等机制影响公司业绩,因此本文同时关注经理市场在外部高管与公司业绩关系塑造中所起的作用,考察发育良好的经理市场能否校正我国民营上市公司引入外部高管的目的。

本文可能的贡献:第一,我国民营上市公司引入外部高管,其目的可能是为了改善公司治理,或者是利用外部高管声誉获取股价认证利益,或者借助于外部高管管理才能提升公司管理水平以改善经营业绩。只分析外部高管聘用引致的累计异常收益或者外部高管与托宾Q的关系,并不能较全面检验外部高管引入效果。本文同时考察外部高管的股市业绩与经营业绩,发现不同类型外部高管在股市业绩或经营业绩方面存在显著差异,可为目前我国民营上市公司聘用外部高管的主要目的提供证据。第二,不同于西方经济发达国家,在向市场经济转型过程中,我国经理市场呈现出显著的二元化特征。我们的结果表明,发育良好的经理市场可促使外部高管提升公司业绩,有助于校正民营上市公司聘用外部高管的动机,这为理解经理市场在高管与公司业绩关系塑造中所起的作用提供了证据。第三,笔者发现,唯有聘请具有企业管理经验的外部高管才能提升企业经营业绩,此结果提示我国企业在选择外部高管时,更应聘用具有企业管理经验的人士。

二、理论分析与研究假设

(一)外部高管与公司业绩

国内外学者从不同角度解释了大型企业聘用外部高管的动机,代表性理论主要有三种:公司治理假说、认证利益假说和管理才能假说。

1.公司治理假说。

公司治理研究表明,大型公司存在比较严重的代理问题。[20]在新兴市场国家,差强人意的公司治理已成为公司业绩的主要障碍[21],中国许多上市公司的治理结构不合理,影响了上市公司股票市值[14],由此改革公司治理已成为全球现象。好的公司治理应该是董事会中外部人员占主导地位[14],是否存在外部董事是公司治理好坏的有效标识[15],引入外部高管特别是外部董事以改善公司高管和董事会结构成为改善公司治理的重要措施。外部高管可以提升公司业绩[11], Huang 等 (2008)[12]不仅发现聘用外部董事存在显著为正的股市反应,而且发现,公司治理较差的公司引入外部董事的股市反应更加显著。

我国民营上市公司引入外部高管可能有助于改善公司治理,从而改善公司业绩。首先,引入外部高管,可加强对公司内部人的监督。[20]无论是外部非董事高管还是外部董事,他们都独立于公司实际控制人和内部执行董事,在监督内部高管时不存在利益冲突,从而其监督效率相对较高。引入外部高管,改善公司监督能力,有助于降低公司的代理成本。其次,诸多研究表明,公司治理对公司融资成本产生显著影响。公司治理越好,越有利于保护投资者利益,降低公司融资成本。[22]公司代理成本和融资成本的降低将有助提升公司经营业绩,较低的公司融资成本也意味着较高的公司股价和较高的托宾Q值。基于外部高管聘用的公司治理假说,提出假设1。

H1:外部高管可以提升公司经营业绩,也可提升公司股市业绩。

2.认证利益假说。

股价认证利益假说首次由Fahlenbrach等(2010)[4]正式提出,此假说可追溯至公司市值管理理论,市值管理关注企业价值在证券市场中的实现,追求公司市场价值的最大化。聘用外部董事等外部高管,利用其在劳动力市场中的威信与声誉是市值管理的手段之一。当公司与证券市场存在严重信息不对称时,通过聘用外部董事可向证券市场传递公司经营良好的信息,从而提升公司股价。一些研究认为,外部董事的威信和声誉会给公司带来利益[13][23], 会提升公司股票 价格[11][24], 从而带 来股 价 认 证 利 益[4]。Huang等 (2008)[12]也发现, 信息不对称严重的公司,聘用外部董事会产生较好的股价反应。

企业聘用外部高管的目的可能并不在于提高公司治理水平,而意在借助外部高管声誉刺激股价上涨以获取认证利益。公司存在聘用外部CEO为外部董事以提升公司市场价值的目的。[24]Fahlenbrach等(2010)[4]认为,公司成功聘请外部CEO担任外部董事,此聘用事项可向外界传递重要信息,即一人力资本对声誉高度敏感的商界精英加入了公司,这会对公司市场价值产生认证利益,即使此外部董事对公司经营并无实质性影响。Fahlenbrach等 (2010)[4]发现,聘用外部CEO为公司外部董事可提升公司股票价格,且第一次聘用外部CEO为外部董事提升股价的效果更佳,但外部CEO董事对公司经营业绩、公司决策和CEO报酬无显著影响,结果表明聘用外部CEO为公司外部董事只带来认证利益。

我国民营上市公司聘用外部高管其目的也可能是追求认证利益。首先,董事会在聘用CEO等高管过程中存在任人唯亲的文化[25],中国是典型的关系型社会,上市公司聘用高管过程中的裙带现象更为突出。民营上市公司实际控制人既要使高管结构符合证券监管部门的要求,又要保持对董事会、监事会的实际控制,聘用与自己亲近的人为公司高管是较稳妥的办法。其二,民营上市公司实际控制人基于掌握决策权的需要,更愿意聘用执行职能类外部高管,而不太愿意聘用监督或决策职能类外部高管,此外部高管聘用偏好会导致多数外部高管不能发挥监督功能。任人唯亲且掌握控制权的需要,导致民营上市公司控制人通常聘用与自己关系亲密的社会知名人士为外部高管,如此一方面可形成股价认证利益,最大化自身利益,另一方面又导致外部高管对公司治理和经营管理并无实质帮助。据此,提出假设2。

H2:外部高管可以提升公司市场价值,但并不能改善经营业绩。

3.管理提升假说。

企业从经理市场聘用外部高管也可能旨在凭借外部高管管理才能提升企业管理水平。国外许多研究表明,聘用外部高管可提升企业管理水平。首先,外聘的高管能力要高于内部提拔高管,因为外部市场可选择空间较大,选择到能力强高管的概率相对较高。而且只有当能力高于内部候选人时外部候选人才可能被聘为公司高管。[1][26]其次, 外聘高管面临着更强经理市场竞争,维持自身声誉动机更强,市场声誉的激励将会刺激其努力工作。再次,外聘高管有着与内部高管不同的职业经历,能给企业带来新的管理理念与方法,帮助企业对战略重新定位,弥补企业管理短板。外聘高管能够以其独特的权威和经验为公司现任管理层提供有效的监督和咨询服务。[4]

不过,我国民营上市公司外部高管是否都能够提高企业管理水平值得讨论。其一,部分外部高管的聘用并非完全基于提升管理水平的需求而是为了满足证券监管要求。自2001年,我国证券监管部门要求上市公司聘用独立董事。公司为迎合证券监管需要而引入了许多没有企业管理经验的独立董事。此类外部董事对提升企业管理水平可能没有实质性帮助。胡勤勤和沈艺峰 (2002)[27]的研究也表明,上市公司经营业绩并不受独立外部董事的影响。其二,市场竞争加剧和分工细化,导致管理才能专用性越来越强,要求高管具备较丰富的管理经验。独立董事不仅缺乏企业内部管理者所拥有的企业运营专长,而且缺乏对企业战略的基本理解,很难提升企业管理水平。聘用外部CEO为公司外部董事可以提升公司经营业绩[24],而聘用缺乏足够时间和相关专业技能的外部董事对提升企业管理水平没有实质性帮助[4],表明只有具有企业管理经验的外部高管才能够改善公司经营业绩。因此,作出假设3。

H3:只有具备企业管理经验的外部高管才能够提升公司经营业绩,而外部高管并不能提升公司经营业绩。

(二)经理市场、外部高管与公司业绩

发达的经理市场可促使外部高管努力工作以改善公司业绩。首先,发达的经理市场中优秀管理者的供给相对丰富,同时经理市场中传播的管理经验与技能更加丰富,管理者也更容易学习并积累管理经验以应对市场竞争,因此,在发达的经理市场中,企业更容易挑选到优秀管理者。其次,在发达的经理市场,低能力管理者更容易因较差的企业业绩而被替代。管理才能的市场化配置,导致能力强的管理者会更加努力工作且经营更多项目[28],而差强人意的公司业绩则直接提高CEO更替的可能性[29]。经理市场越发达,管理者被替代的压力越大,这将迫使外部高管努力提高企业资源配置效率,降低企业运营成本。

再次,发达的经理市场可提升高管激励机制运行效率。在竞争性经理市场中,在业绩差公司任职的董事往往被认为没有很好履行公司管理职责,因而不太容易被聘为其他公司外部董事[30],而报酬高、公司业绩好的CEO离职后更容易寻找到更好职位[31]。声誉激励甚至在高管退休后仍可发挥作用,CEO退休后二年内担任公司董事或外部公司董事的概率与其任职期间的业绩显著正相关。[32]同时,发达的经理市场会提高高管报酬激励的效果,例如辛清泉和谭伟强(2009)[33]发现市场化进程会增强经理薪酬业绩敏感性。综上所述,作出假设4。

H4:在发育良好的经理市场中,外部高管提升企业业绩的作用更为显著。

三、研究设计

(一)样本选择与数据来源

选择2007—2014年中国A股上市公司中最终控制人为自然人或家族的企业为样本。我们还剔除金融保险行业的观察值,以及退市、实际控制人不明确、高管相关数据缺失、资产负债率高于99%、ST公司的观察值,最后得到493家民营上市公司2 326个观察值。主要原始数据来自于CSMAR数据库,地区经理市场发育数据来自樊纲等 (2011)[34], 外部高管数据通过查看高管兼职文件及高管简历手工收集。

(二)外部高管的界定

相关文献主要采用两种标准界定外部高管:一是以高管来源为标准,将来自企业外部的高管界定为外部高管。如Yermack(2004)[23]将来自企业外部的董事界定为外部董事,Gao等 (2015)[19]将入职时间在一年以内的CEO定义为外部聘用CEO。二是以与股东关系为标准,将非来源于股东、股东亲属及股东单位的高管界定为外部高管,如许静静和吕长江(2011)[5]、 蔡地和罗进辉 (2015)[7]将家族企业分为家族成员担任高管的企业和外部人士担任高管的企业。本文综合两种标准,将来自于企业外部且非来源于股东、股东亲属及股东单位的高管界定为外部高管。

(三)回归模型与变量定义

利用模型 (1)分析外部高管 (Out)对公司业绩 (Perfor)的影响,以检验假设H1、H2、H3,模型中各变量定义见表1。我们分别以股市业绩 (To⁃bin)和经营业绩 (ROA)作为公司业绩代理变量,在分析外部高管比例与公司业绩关系的基础上,进一步分析外部董事、外部CEO对公司业绩的影响。公司管理者往往需要经过多年企业经营管理实践且具备良好的经营业绩记录,才能被提升到CEO职位,并且CEO掌握着公司战略管理和重大经营管理事项的决策权,此决策过程有助于CEO积累丰富的管理经验。因此,相对于企业其他高管,CEO通常具有较丰富的企业管理经验和较强的管理能力。一些研究认为,CEO具有不同寻常的权威与管理经历,因此聘用其他企业CEO为外部董事可以为企业现任CEO提供良好的监控与咨询服务[4],由此也导致公司外部董事中出现越来越多的外部 CEO[35]。考虑到外部CEO的丰富经营管理经验及其在董事会中的重要作用,我们进一步考察外部CEO与公司业绩的关系。另外,我们以樊纲等 (2011)[34]提供的劳动力流动数据年度均值为标准将样本分为发育程度高组和发育程度低组分别进行回归,以考察经理市场对外部高管与公司业绩关系的影响,即假设H4。

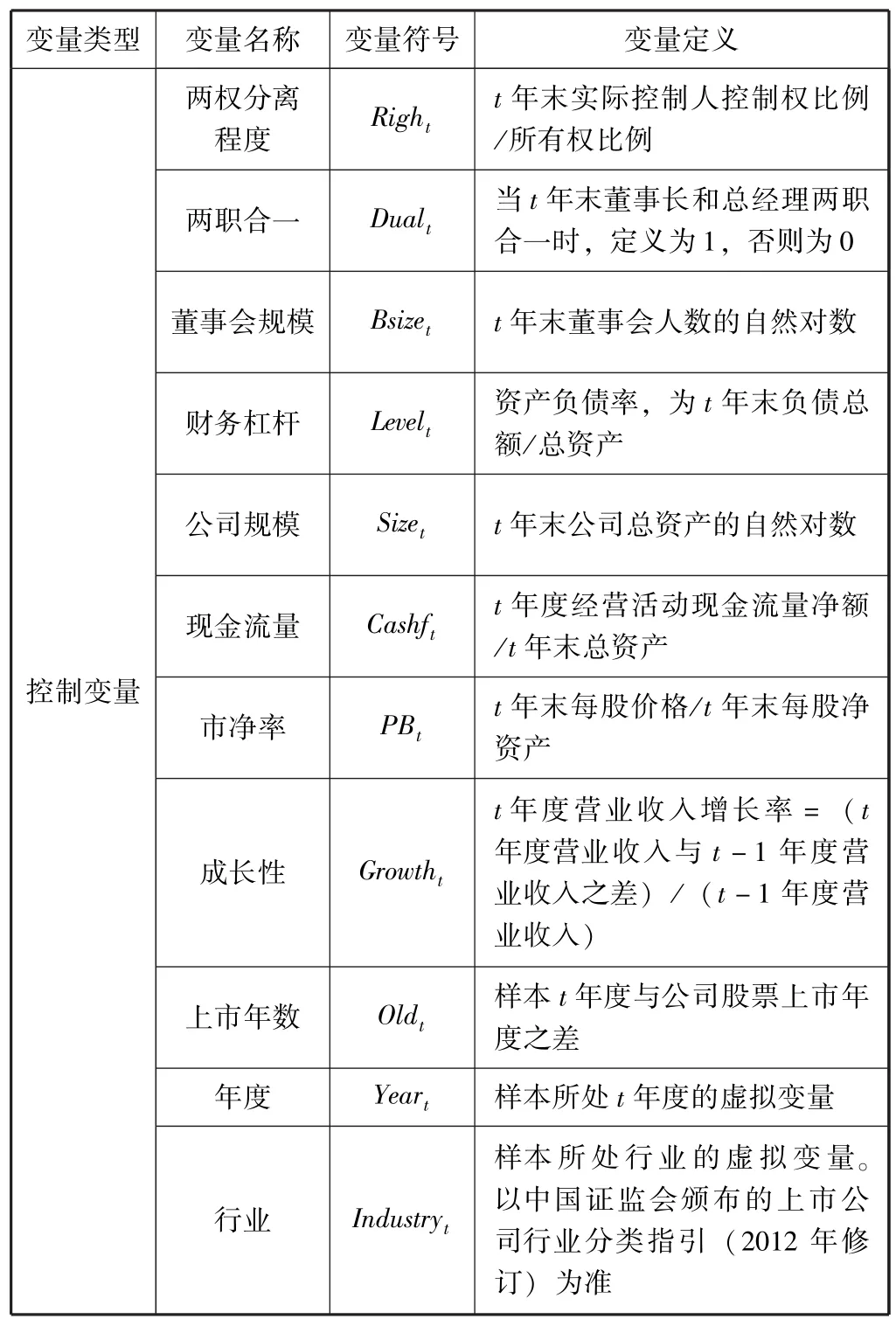

借鉴Choi等 (2007)[11]的研究, 将以下变量作为控制变量:(1)公司治理变量:两权分离程度(Righ)、 两职合一 (Dual)、 董事会规模 (Bsize);(2)财务特征变量:资产负债率 (Level)、公司规模(Size)、 现金流量 (Cashf)、 市净率 (PB)、 成长性(Growth), 以及滞后一期的公司业绩 (Perfor);(3)其他变量:上市年数 (Old)、样本所处年度(Year)和行业 (Industry)的虚拟变量。另外,考虑到公司业绩会影响高管聘用而产生的内生性问题,外部高管变量采用滞后期数据。

表1 变量定义表

续前表

四、实证研究结果

(一)描述性统计

表2提供了变量描述性统计结果。外部高管比例(Outmant-1) 均值为 0.281, 外部董事比例 (Out⁃dirt-1) 均值为 24.6%, 外部 CEO 比例 (Outceot-1)均值为5.7%。这些数据表明,目前公司高管中存在较多外部高管,且87.54% (24.6%/28.1%)的外部高管为外部董事,但只有 20.28% (5.7%/28.1%)的外部高管曾经担任过其他企业的董事长或总经理。经理市场发育程度高组公司的总资产利润率显著高于发育程度低组公司,表明在经理市场较发达地区,公司经营绩效较好,不过托宾Q值的比较结果正好相反。发育程度高组公司的外部董事比例(Outdir)显著高于发育程度低组公司,但两组间的外部高管比例 (Outman) 和外部CEO比例 (Outceo)则没有显著差异。结果表明,经理市场发育程度不同地区的公司,在外部董事聘用方面存在差异,考察外部高管绩效时需要区分不同的外部高管类型。

表2 主要变量描述性统计结果

(二)相关性分析

表3中因变量、测试变量之间的Spearman相关系数显示,三个外部高管变量都与托宾Q值显著正相关,聘用外部高管较多的企业其市场价值较高。外部高管变量都与总资产净利润率负相关,外部高管对公司经营业绩可能存在负面影响。外部高管变量与托宾Q值正相关而与总资产利润率负相关,支持假设H2,而与假设H1和假设H3不一致,表明聘用外部高管并未带来公司治理和经营业绩提升效应,但产生了股价认证利益,我国民营上市公司聘用外部高管的主要目的是利用外部高管声誉刺激股价上涨,而不是为了提升公司治理或管理水平。

表3 主要变量Spearman相关系数

(三)外部高管与公司业绩

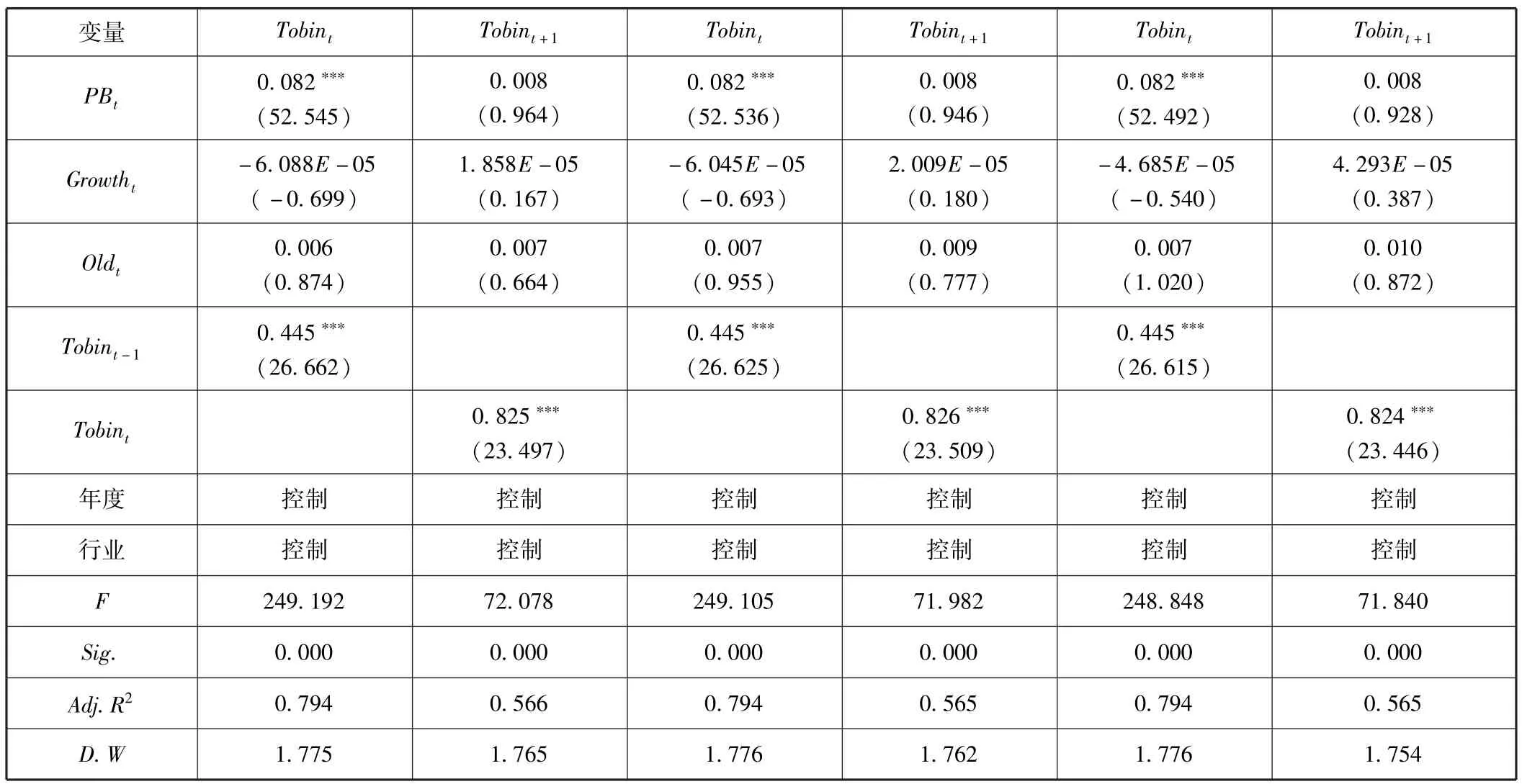

表4列示了以托宾Q为因变量采用模型 (1)的回归结果。考虑到公司聘请的外部高管需要经过一段时间努力工作才可能对公司业绩产生影响,因此本文同时考察后两年的公司绩效。表4显示,外部高管比例与后两年的托宾Q值都显著正相关,说明外部高管能够提升公司市场价值,与假设H1和假设H2一致。但是不同类型外部高管与股市业绩的关系存在差异。外部董事比例与后两年的托宾Q值显著正相关,但外部CEO比例与后两年的托宾Q值并不显著相关。

表4 外部高管与公司股市业绩的回归结果

续前表

表4表明,整体上外部高管可提升公司股市业绩,原因既可能是外部高管可提升公司治理水平,也可能是外部高管良好声誉带来的认证利益。为识别真实原因,我们进一步考察外部高管与经营业绩的关系,结果见表5。表5显示,外部高管比例 (Out⁃mant-1) 与后两期的总资产利润率 (ROAt、ROAt+1)负相关,且与ROAt显著负相关,说明总体上外部高管并不能提升公司经营业绩。外部董事比例 (Out⁃dirt-1)与总资产利润率不显著负相关,说明外部董事亦不能改善公司经营业绩。综合表4与表5的结果,外部高管比例、外部董事比例与托宾Q值显著正相关,与总资产利润率则无显著正相关关系,结果排除假设H1,而只与假设H2一致,表明外部高管和外部董事的引入,不能提升公司治理和管理水平,目前我国民营上市公司聘用外部高管的主要目的是利用外部高管声誉刺激股价上涨以获得收益。

外部 CEO比例 (Outceot-1) 与总资产利润率(ROAt) 显著负相关, 但与ROAt+1显著正相关, 结果表明,聘请有丰富企业管理经验的人士担任外部高管有助于提升公司管理水平从而提高经营业绩,但此效果需要经过至少两年的时间才能显现出来。结果支持假设H3。结果意味着,目前民营上市公司应转变外部高管引入策略,不应只是基于认证利益而聘用外部高管,更应基于提升企业管理水平目的,从经理市场中聘请具有丰富企业管理经验的经理人。

续前表

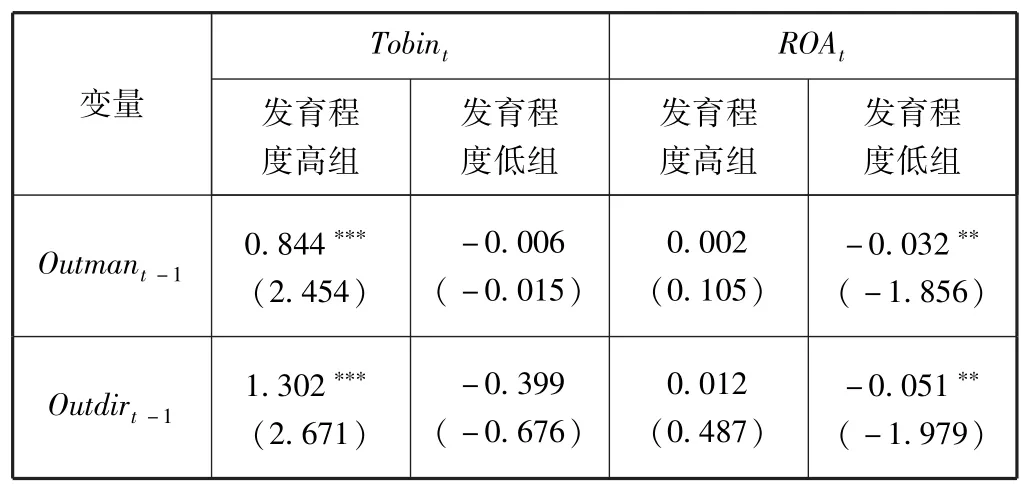

(四)经理市场、外部高管与公司业绩

以经理市场发育程度分组样本的回归结果见表6。①采用t+1期因变量与t期因变量的回归结果一致,因此此处只列示了采用t期因变量的回归结果。本文还尝试设置经理市场发育程度与外部高管交互项的方法进行回归,回归结果显示存在多重共线性问题,因此我们采用分组方法进行回归。另外,考虑到方便对比分析以及文章幅度,此处只列示了测试变量的回归系数及其t值,表7、表8、表9、表10亦只列示了测试变量的回归系数及其t值。以托宾Q为因变量的结果显示,经理市场发育程度高组中外部高管比例 (Outmant-1)回归系数显著为正,而发育程度低组不显著为负,外部董事比例(Outdirt-1)的系数呈现出同样规律。以总资产利润率 (ROAt)为因变量的回归结果显示,发育程度高组中二个回归系数为正但都不显著,发育程度低组中两个回归系数则显著为负。分组回归结果一方面说明,整体上外部高管只存在认证利益而不存在公司治理效应,支持假设H2而否定假设H1,公司聘用外部高管主要是为了追求股价认证利益。另一方面也说明在发育较好的经理市场中,外部高管的股市业绩与经营业绩相对较好,支持假设H4。

表6 经理市场、外部高管与公司业绩

表5显示,外部CEO对公司股市业绩并无显著影响,而对经营业绩存在延期的提升作用,在此进一步分析经理市场对外部CEO与业绩关系的影响,结果见表7。表7中以Tobint为因变量的结果显示,经理市场发育程度高组Outceot-1的回归系数不显著为正,经理市场发育程度低组则不显著为负。以ROAt为因变量的结果显示,外部CEO比例的回归系数为负,且在经理市场发育程度低组显著为负,而在以ROAt+1为因变量的结果中,外部CEO比例的回归系数则为正,且在经理市场发育程度高组显著为正。结果与表4、表5相同,外部CEO对公司股市业绩没有影响,但能改善公司经营业绩且改善作用存在时滞,与假设H3一致。另外,回归结果也表明,仅当经理市场发育较好时外部CEO才能提升公司经营业绩,符合假设H4,表明发达的经理市场有助于校正民营上市公司主要基于追求股价认证利益而聘用外部高管的动机。

表7 经理市场、外部CEO与公司业绩

(五)稳健性检验

1.内生性问题。

采用2 SLS方法以控制内生性问题。首先借鉴Choi等 (2007)[11]的做法, 以滞后一期的高管规模数据 (Outt-1) 为工具变量, 构建模型 (2) 用以预测外部高管规模。然后再利用外部高管规模预测值替代Outt-1代入模型 (1)来考察外部高管对公司业绩的影响。第二阶段的回归结果如表8所示。结果显示,外部高管比例、外部董事比例都与托宾Q值显著正相关,而与总资产利润率负相关。外部CEO比例与托宾Q值不相关,但对公司经营业绩存在滞后的提升作用。上述结果与表4和表5一致。

表8 外部高管与公司业绩的二阶段回归结果

2.经理市场、外部高管与公司业绩。

采用2 SLS方法对经理市场、外部高管与公司业绩关系进行检验的结果见表9。以托宾Q为因变量的回归结果显示,在经理市场发育程度高组,外部高管比例(Outmant)、 外部董事比例 (Outdirt) 的回归系数显著为正,而在发育程度低组则不显著为负。以总资产利润率为因变量的回归结果显示,在经理市场发育程度高组,回归系数都为正但不显著,而在经理市场发育程度低组,回归系数都显著为负。这些结果与表6相同。

表9 经理市场、外部高管与公司业绩的二阶段回归结果

采用2 SLS方法对经理市场、外部CEO与公司业绩关系进行检验的结果见表10。与表7相同,可以观察到如下结果:一是公司聘请的外部CEO并不存在股价认证利益,二是外部CEO对公司经营业绩的提升作用存在时滞,三是经理市场发育较好时外部CEO更能改善企业经营业绩。结合表9的结果,可以认为,只有具有丰富管理经验的外部高管才能改善企业经营业绩,发达的经理市场能够促使外部高管努力工作以改善公司业绩,符合H3和H4。

表10 经理市场、外部CEO与公司业绩的二阶段回归结果

3.其他稳健性检验。

其一,以外部董事占董事会规模的比例来衡量外部董事比例;其二,考虑到我国证券监管部门要求上市公司聘请一定数量的独立董事,这一强制性要求使得上市公司并非完全出于自身意愿而聘请外部董事,为此采用自愿聘请的外部董事比例代替外部董事比例①计算公式为:自愿聘请外部董事比例= [t年外部董事数量-ROUNDUP(t年董事会规模/3)] /t年董事会规模。;其三,采用净利润除以年末净资产计算的净资产利润率代替总资产利润率来衡量公司经营业绩。上述稳健性检验结果并不改变本文结论。

五、结论与政策含义

改革开放以来,我国民营经济逐渐发展强大,许多民营上市公司从劳动力市场聘请外部高管,经理市场也得到渐次发育,并呈现出显著的二元特征,表现为东部地区经理市场较发达,中西部地区经理市场则欠发达。民营上市公司是基于提升公司治理,或者追求股价认证利益,还是提高公司管理水平之目的而从外部引入高管?本文从公司股市业绩和经营业绩两方面考察外部高管与公司业绩的关系,据以检验公司聘用外部高管的真实目的。笔者还考察了经理市场对外部高管与公司业绩关系的影响。研究发现:外部高管比例与托宾Q显著正相关,但与总资产利润率负相关;外部董事比例与托宾Q显著正相关,与总资产利润率负相关但不显著;外部CEO比例与托宾Q不相关,与下一期总资产利润率显著负相关,但与随后第二期的总资产利润率显著正相关;仅当经理市场较发达时,外部高管比例或外部董事比例与股市业绩才显著正相关,外部CEO比例与总资产利润率才显著正相关,而在发育欠佳的经理市场,上述显著正相关关系不存在。

结果表明:第一,总体上,目前民营上市公司聘用外部高管的主要目的是利用外部高管声誉以获取股价认证利益,而不是为了提升公司治理或管理水平;第二,只有具有丰富企业管理经验的外部高管才能提升企业管理水平,其经营业绩提升作用存在时滞;第三,经理市场发育较好时民营上市公司聘用的外部高管股市业绩和经营业绩相对较好;第四,发达的经理市场是外部高管发挥正向作用的促进因素,有助于校正民营上市公司引入外部高管主要基于追求股价认证利益的目的。

研究结果的政策含义是:第一,目前民营上市公司应转变聘用外部高管策略,应基于提升企业管理水平的目的,从经理市场引入具有丰富企业管理经验的经理人。第二,发达的经理市场中,高管更替与公司业绩更紧密相关,高管能力、高管报酬及公司价值之间存在显著相关关系,职业关注引发的隐性声誉激励更能发挥作用,经理市场是较为有效的外部治理机制。[36]基于发达的经理市场在提升外部高管业绩中的促进作用,国家应尽量破除劳动力流动的政策性障碍,提高企业管理才能的市场配置效率。第三、改善国有企业业绩的一个有效措施是利用市场方式配置管理者才能,从经理市场中聘请优秀管理者。

[1] Chan W.External Recruitment Versus Internal Promotion [J].Journal of Labor Economics, 1996, 14 (4): 555 -570.

[2] Murphy K J, Zábojník J.Managerial Capital and the Market for CEOs[EB/OL].(2007 -05 -08).http: //ssrn.com/abstract=984376.

[3] Hermalin B E.Trends in Corporate Governance[J].Journal of Finance, 2005, 60 (5): 2351 -2384.

[4] Fahlenbrach R, Low A, Stulz R M.Why Do Firms Appoint CEOs as Outside Directors? [J].Journal of Financial Economics, 2010, 97 (1):12-32.

[5]许静静,吕长江.家族企业高管性质与盈余质量——来自中国上市公司的证据[J].管理世界,2011(1):112-120.

[6]王琨,徐艳萍.家族企业高管性质与薪酬研究[J].南开管理评论,2015(4):15-25.

[7]蔡地,罗进辉.CEO类型影响家族企业的税收激进程度吗?[J].经济管理,2015(9):63-72.

[8] Lin S, Pope P F, Steven Y.Stock Market Reaction to the Appointment of outside Directors[J].Journal of Business& Accounting, 2003, 30 (3 -4): 351-380.

[9] Rosenstein S, Wyatt J G.Outside Directors, Board Independence, and Shareholder Wealth [J].Journal of Financial Economics, 1990, 26 (2):175-191.

[10] Borokhovich K A, Parrino R,Trapani T.Outside Directors and CEO Selection[J].Journal of Financial and Quantitative Analysis, 1996, 31 (3):337-355.

[11] Choi J J, Park S W, Yoo S S.The Value of Outside Directors: Evidence from Corporate Governance Reform in Korea [J].Journal of Financial and Quantitative Analysis, 2007, 42 (4): 941 -962.

[12] Huang H H, Hsu P, Khan H A, Yu Y L.Does the Appointment of an Outside Director Increase Firm Value? Evidence from Taiwan [J].Emerging Markets Finance& Trade, 2008, 44 (3): 66-80.

[13] Fama E F, Jensen M C.Separation of Ownership and Control[J].Journal of Law and Economics, 1983, 26 (2): 301 -325.

[14]白重恩,刘俏,陆洲,宋敏,张俊喜.中国上市公司治理结构的实证研究[J].经济研究,2005(2):81-91.

[15] Geletkanycz M A, Boyd B K.CEO outside Directorships and Firm Performance: A Reconciliation of Agency and Embeddedness Views[J].Acade⁃my of Management Journal, 2011, 54 (2): 335 -352.

[16] Giannetti M, Liao G M, Yu X Y.The Brain Gain of Corporate Boards: Evidence from China [J].Journal of Finance, 2015, 70 (4):1629-1682.

[17]黎文靖,岑永嗣,胡玉明.外部薪酬差距激励了高管吗——基于中国上市公司经理人市场与产权性质的经验研究[J].南开管理评论,2014 (4): 24-35.

[18]袁春生,吴永明,韩洪灵.职业经理人会关注他们的市场声誉吗——来自中国资本市场舞弊行为的经验透视[J].中国工业经济,2008(7): 151-160.

[19] Gao H S, Luo J, Tang T L.Effects of Managerial Labor Market on Executive Compensation: Evidence from Job⁃hopping [J].Journal of Accounting and Economics, 2015, 59 (2-3): 203-220.

[20] Jensen M C, Meckling W H.Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976, 3 (4): 305-360.

[21] Syverson C.What Determines Productivity? [J].Journal of Economic Literature, 2011, 49 (2): 326 -365.

[22] Porta R L, Lopez⁃de⁃Silanes F, Shleifer A, and Vishny R W.Law and Finance[J].Journal of Political Economy, 1998, 106 (6): 1113 -1155.

[23] Yermack D.Remuneration, Retention, and Reputation Incentives for Outside Directors[J].Journal of Finance, 2004, 59 (5): 2281 -2308.

[24] Fich E M.Are Some Outside Directors Better than Others? Evidence from Director Appointments by Fortune 1000 Firms[J].Journal of Business,2005, 78 (78): 1943-1971.

[25]郑志刚,孙娟娟,Rui Oliver.任人唯亲的董事会文化和经理人超额薪酬问题[J].经济研究,2012(12):111-124.

[26] Agrawal A, Knoeber C R, Tsoulouhas T.Are Outsiders Handicapped in CEO Successions? [J].Journal of Corporate Finance, 2006, 12 (3):619-644.

[27]胡勤勤,沈艺峰.独立外部董事能否提高上市公司的经营业绩[J].世界经济,2002(7):55-62.

[28] Baranchuk N, MacDonald G, Yang J.The Economics of Super Managers[J].The Review of Financial Studies, 2011, 24 (10): 3321 -3368.

[29] Kaplan S N, Minton B A.How has CEO Turnover Changed? [J].International Review of Finance, 2012, 12 (1): 57 -87.

[30] Kaplan S N, Reishus D.Outside Directorships and Corporate Performance[J].Journal of Financial Economics, 1990, 27 (2): 389 -410.

[31] Chang Y Y, Dasgupta S, Hilary G.CEO Ability, Pay, and Firm Performance[J].Management Science, 2010, 56 (10): 1633 -1652.

[32] Brickley J A, Linck J S, Coles J L.What Happens to CEOs after They Retire? New Evidence on Career Concerns, Horizon Problems, and CEO In⁃centives[J].Journal of Financial Economics, 1999, 52 (3): 341 -377.

[33]辛清泉,谭伟强.市场化改革、企业业绩与国有企业经理薪酬[J].经济研究,2009(11):68-81.

[34]樊纲,王小鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2009年报告[M].北京:经济科学出版社,2011.

[35] Booth J R., Deli D N.Factors Affecting the Number of Outside Directorships Held by CEOs[J].Journal of Financial Economics, 1996, 40 (1):81-104.

[36]袁春生,汪青.经理人市场治理实证研究述评与启示[J].金融教育研究,2015(4):48-58.