负债经营对公司价值的影响及问题分析

2017-07-05吴敏惠廖长玲

吴敏惠,廖长玲

(莆田学院,福建 莆田 351100)

负债经营对公司价值的影响及问题分析

吴敏惠,廖长玲

(莆田学院,福建 莆田 351100)

企业的资本结构是由负债和所有者权益构成的,这两部分资本共同提供企业资金运作所需要的资金,不断地为企业日常经营活动创造价值。但是由于债权人和企业所有者要求的经济利益不一致,债权人享受的是固定利息收益,所有者享受的是企业的剩余价值,所以也会对企业价值产生不一样的效果。在现有文献中,大部分的研究倾向于资本结构对价值的影响,而研究负债经营对企业价值影响的文献偏少。在此,收集现有关于负债经营的研究文献,巩固相关的理论知识,以保利房地产为案例进行实证分析,运用多元回归方法研究负债经营与企业价值的逻辑关系,进一步丰富对企业价值的考究。

负债经营;企业价值;房地产

0 引言

负债经营是指在企业生产过程中,采用符合法律的方式和手段,通过向债权人有偿地索要资金,从而将这笔资金运用于企业的生产销售运营计划中。负债经营还可以收集利用社会上的闲散资金,使得这笔资金得到有效利用,减轻市场压力。[1]企业达到一定生产规模的时候会出现瓶颈,需要扩大生产规模,考虑自身的资金结构,需要在外部筹集资金。负债经营是现代企业不断得到补充、盈利的一种现代化的企业筹资方式。[2]

1 相关理论介绍

1.1 财务杠杆与财务风险

当企业负债经营时,不管营业利润为多少,固定的财务费用,如债务利息、优先股的股息等都是固定不变的,当营业利润增大时,每1元利润要负担的财务费用就会减小,每1元利润可供股东分配的部分就会相对增加,普通股每股收益的增长会大于EBIT的增长率。得出财务杠杆系数DFL:DFL=EPS变动百分比/EBIT变动百分比。财务杠杆系数反映的是普通股每股收益对营业利润变动的敏感程度,衡量的是由于企业使用财务杠杆引起的风险增加的相对额。财务杠杆系数是对财务风险的量化。当企业采用优先股或者债务等产生固定的财务费用时,股东不仅要承担全部的经营风险,还要承担财务杠杆带来的财务风险。

1.2 MM理论发展

当该理论不考虑所得税时,不管企业的资本结构如何,都不会影响到企业的价值,公司的整体资金成本和公司没有借债时的权益成本是一样的。对于具有一样经营风险的两个公司,具有负债的杠杆企业的权益资本成本要高,没有负债的无杠杆企业的权益成本要低。因为在计算杠杆企业的权益成本的时候,需要再考虑风险溢价,这是对企业财务风险的补偿。

当该理论考虑到公司所得税时,因为债务的资金成本利息会在计算企业所得税的时候扣除,所以相对于那些没有负债的企业,负债企业可以少交一些企业所得税。这样的话,企业的各项收入就会变相流入企业,企业的价值就会增加。在一定程度上,企业的债务越高,企业的价值就会越大。在同一经营风险下,负债企业的普通股权益成本=无负债无杠杆企业权益成本+财务风险溢价。

1.3 权衡理论

债务虽然给企业带来了抵税收益,但是也会给企业带来财务危机。权衡理论强调对债务的成本和债务利息的抵税收益进行权衡,保证企业价值最大化时的最佳资本结构。

财务困境的项目很多,主要有直接成本和间接成本。直接成本是指企业破产时的清算成本或者重组发生的成本。间接成本包括三个:一是陷入财务危机时,供应商和客户改变以往和本企业的合作而与其他其企业合作,降低了企业的业绩;二是债权人上门讨债,最后企业不得不变卖固定资产来还债,损失了企业的发展价值;三是股东和债权人之间的利益冲突。股东要求经理人投资高风险的项目,债权人会提高自己的报酬率,更加深了企业的财务危机。权衡理论还考虑了债权人和股东之间的委托代理成本。股东为了自己的利益,利用经理人损害债权人的利益,债权人会通过立法的手段,增加条款限制,保护自身的利益。

该理论给出以下提示:第一,经营风险低的企业可以多负债;第二,无形资产多的企业不适合多负债;第三,所得税税率高的企业要多负债。

1.4 融资优序理论

当企业有融资需求时,企业首先偏好于内部融资,少发股利,多累积收益。其次企业会偏好于发行债券的外部融资方式。一般来说,公司的管理人要比投资者更加了解企业的经营情况,产生了信息不对称。管理者在融资时一般会选择债务融资。但是与内部融资相比,债务融资会引起财务危机和代理成本的增加。所以企业的融资顺序一般是,内部融资、债权性融资、权益融资的顺序。

但是在我国,企业的融资顺序和该理论的融资顺序并不完全符合,我国的上市公司最偏爱的是内部融资,其次是发行股票融资,最后才考虑债权性融资。因为在我国,股东的监督和约束偏弱,经理人为了自己的利益,不愿意承担债务违约的风险,同时企业的计量资本成本的观念还存在偏差。[3]

2 负债经营对公司价值的影响及原因分析

2.1 负债经营合理会增加企业价值

2.1.1 享受抵税优惠

企业在盈利期间需要缴纳所得税,而对于利息支出可以计入财务费用作为抵扣项目。比较股权资本的资金成本,企业的债务利息就可以抵扣企业要缴纳的所得税费用。企业的股东享受的是企业剩余收益,不能抵税,所以采用债务融资可以降低企业的成本,提高企业的价值。[4]

2.1.2 容易适应企业的发展节奏,降低资金成本

企业为了扩大生产规模,需要购置厂房和生产设备,雇佣更多的员工,需要大量的资金。相对于发行股份筹集资金,负债要来的更加方便快速,而且负债风险较小,收益较低,成本较低。及时的资金补给,让企业能抓住最佳的生产时机,带来更多的收益。而且在企业资金不充裕的时候借款,一旦企业资金充裕,也可以用闲置资金提前偿还借款,节约了借款利息成本,增加了企业的价值。

2.1.3 资产报酬率大于债务资本成本时,提高企业价值

企业的发展离不开各种各样的投资项目,不管是为企业增设生产线,还是投资于其他行业。企业在确定哪一种投资项目的时候,都会预算企业投资项目的资产报酬率,分析出最佳的项目资金筹资类型和结构。当企业的资产报酬率大于债务资本成本时,对于该项目的债务筹资来说,比股权筹资会更有利,提高了企业的价值。

2.1.4 通货膨胀时,负债可以转嫁风险

当经济发生通货膨胀时,对于负债高的企业是有利的。因为通货膨胀时,企业需要偿还的负债是固定的账面价值。所以,对于债务的购买能力就变得越来越低,企业偿还债务相比于通货膨胀之前容易了许多,而且企业的债务风险转嫁给了债权人。

2.1.5 利于加强企业经营监督,提高经营效率

恰当的负债程度,可以优化企业的股权结构,股东会要求经理人在企业资金运用的过程中,优先选择负债资金,降低资金运作的成本,减少代理人利用剩余股权资金的机会,缓解企业经理人和股东之间的关系,降低代理成本。这样企业代理人对资金运用上就会精益求精,对每个投资项目风险收益进行认真考察,减少了闲置资金盲目投资的机会。当企业负债到一定程度时,控制权会发生偏移,一旦破产就很有可能变为债权人来接管公司的治理。股东为不让公司破产发生,就会加强对公司日常经营的监督,这样就提高了企业经营的业绩,增加了企业的现金流入,导致企业的价值提升。对于负债率高的企业,从一个角度来说,有时候会向外界传递企业经理人管理水平较高的信息。而且,对于经理人来说,企业负债水平会限制公司可支配的自由现金流量,经理人会更加有效地运用这部分资金。

2.1.6 负债经营可以减少对公司控制权和每股收益的稀释

对于股份制企业,发行普通股的时候,由于普通股同股同权,在大量发行普通股的时候,公司出现盈利的时候,新股东将要分享以前股东的收益,降低了每股平均收益,最重要的是容易出现分散控制权的现象。在很多企业并购案例中,控制权分散是目标公司被并购的最不利条件,并购发生时,所有权分散的情况下,股东很难团结一致,导致并购价格与企业的价值不符,降低了企业自身价值。负债经营可以降低这种情况的发生。第一,当企业负债较高的时候,发行普通股会受到限制,就会减少上述的控制权分散的风险。第二,当企业负债较高的时候,债权人为了在指定日期能够收回本金和利息,追踪该笔债务的运用情况,会对企业经营产生一定的监督,提高企业日常经营的效率。

2.2 负债经营不合理会降低企业价值

2.2.1 债务资金滥用,投资风险加大

由于股权人和债权人的利益不同,股东享受的是企业的剩余价值,对于债权人来说,他们享受的是利息收益。由于信息不对称,股东很可能在利用负债得来的资金时,为了自己的利益,或者对投资项目不够重视,导致投资于风险过高的项目,或者对于风险较低的项目投资不足,使得公司资金链断裂,最后导致投资失败的例子。负债投向不合理,企业在投资的时候,没有充分分析投资项目的风险,对企业的长期投资方向没有一个战略性的计划,很多企业往往选择投机性的行业和项目,这样就威胁到债权人的利益。而且在我国很多企业注重固定资产投资,忽略了流动资金的补充,加大了企业资金断裂的风险,降低了企业价值,而且加重了公司破产的风险。所有权与经营权的分离存在的弊端也导致了这些问题。管理层对投资项目的过度自信,不仅损害了股东的权益,也损害了债权人的利益,直接导致了企业价值的下滑。

2.2.2 债务利息过高,加大财务风险

在我国由于资本市场不够完善,资金没有达到合理配置。对于民营企业来说,银行大都不愿意借款给这些规模较小、风险较大的企业。即使有些民营企业有很好的投资效益,为了生存,很多企业也会选择民间借贷,往往利息高于银行,增加了负债的资金成本,降低了企业价值。[5]

2.2.3 负债率过高,降低股东财富

很多大型企业在日常经营中会采用本企业的商业信用,推迟供应商的资金支付,预收客户的销售款,加快企业的资金回收。但是当企业经营陷入困境、竞争力降低,或当企业过度自信、大量使用这种商业信用的时候,很容易引起企业应付款到期难以支付,供应商和客户就会减少该企业利用企业商业信用的资金支付方式。负债率达到一定程度,企业要面对到期还本付息的压力,增加企业的财务风险和经营风险。在出现财务危机的时候,由于企业不止一个债权人,在财产清偿的时候,债权人为了各自的利益产生矛盾,推迟了财产清偿的时间,使企业的存货和资产产生不必要的有形损耗和无形损耗,降低了企业的价值。在企业未来发展中需要购进设备扩大生产规模时,企业负债率过高,不仅降低企业再融资的能力,也提高了再融资的成本费用,同时由于高负债还会带来财务风险,提高了企业的经营成本,降低了企业的价值。

2.2.4 引发股东和债权人的代理冲突

债权人和股东的利益不一致,债权人要求按期收取本金和利息,股东要求是尽可能多的收益。在现实中,有些股东会选择用债权人的钱去投资一些风险大收益高的项目,只有投资成功才不会损失债权人的利益,但是只要投资失败,其实债权人承受的损失要大于股东的损失。发行新的债券也会损失原先债权人的利益,因为企业在有偿还能力的时候,相对于原先的债权人的资金成本,新债权人的资金成本要更高,于是企业会优先偿还新债权人的钱。债权人为了自己利益,会与企业签订协议,限制企业对该债务资金的运用。不管是之前的投资失败损失债权人利益,还是后面债权人限制债务资金都提高了企业股东和债权人的代理成本,降低了企业的价值。

3 保利地产案例分析

3.1 保利地产简介

保利地产在1992年正式成立,经过数十年发展,2002年完成了股份制改造。作为国内首屈一指的房地产开发资质企业,由中国保利集团控股的大型国有房地产上市公司——保利房地产(集团)股份有限公司,是股权分置改革后第一个房地产上市企业。截至2015年初,公司总资产突破3600亿元,实现签约金额1366.76亿元。

3.2 保利地产负债分析

通过保利地产2005年至2014年的资产负债表,来分析保利地产的负债情况和特点,结果如图1所示。

从图1可以看出,保利地产2005-2014年的流动负债合计和非流动负债合计逐年上升,2005年至2009年上升幅度缓慢,流动负债和非流动负债相近,但在2009-2014年,流动负债的上升幅度比非流动负债上升幅度要大,流动负债和非流动负债的差距越来越大。

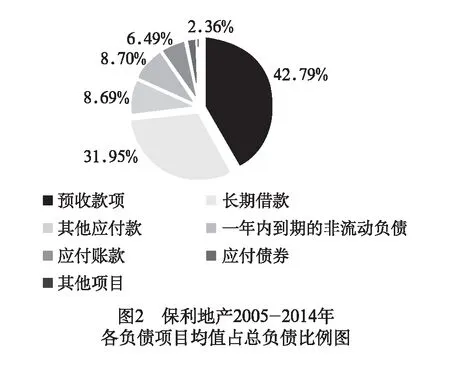

接下来分析各负债项目占总负债的比例。从图2可以看出,在非流动负债中,保利地产主要是以长期借款为代表,占总资产的31.95%,应付债券占比为2.36%。但是在流动负债中,占比重最大的是预收款项42.79%,其他应付款和一年内到期的非流动负债占比为8.7%,与其他应收款的占比8.69%不相上下。应付账款相对降低接近2个百分点,占比为6.49%。非流动负债占比为34.38%,流动负债占比为65.62%。由图1和图2可得知,保利地产的负债主要是非流动负债形式。

根据图2可以得出,负债部分主要是由长期借款、应付账款、预收款项、其他应付款和一年内到期的非流动负债构成。所以针对这5个负债类型进一步分析,如表1和图3所示。

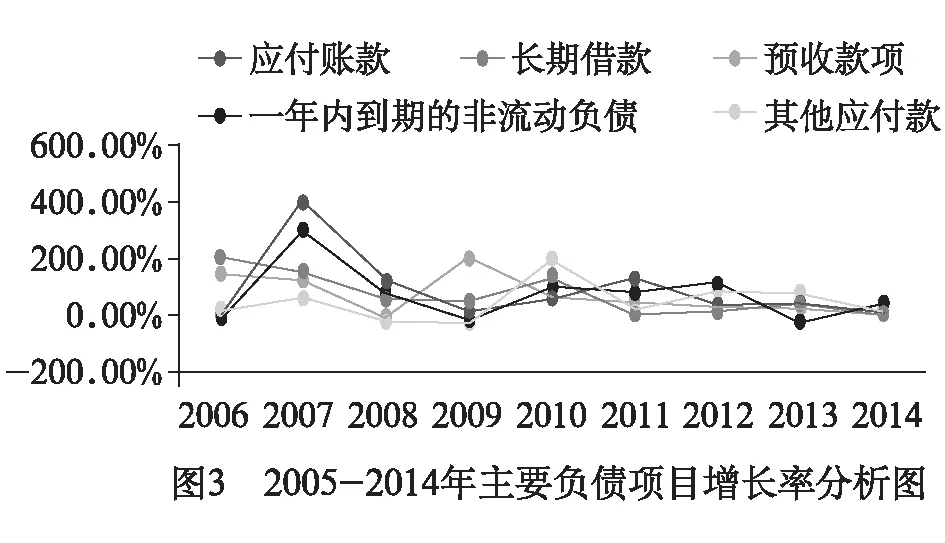

表1 主要负债项目2006-2014年增长率

表1和图3分析了主要负债项目的每年增长比率趋势。2005年至2014年的变化趋势和百分比率,除2008年受到金融危机的影响,预收款项成负增长以外,长期借款和预收款项都在持续增长。且在2006、2007和2010年增长幅度很大,2011年至2014年增长率放缓,平稳增长。一年内到期的非流动负债的变化规律不明显,且起伏较大,在2006年和2013年出现了负增长,最低达到了-11.74%,最高在2007年达到了往年的3倍,为306.03%。由图3可以看出,增长比率变化最明显的是应付账款的增长率,最高达到了410.85%,在2006年出现了不到1%的负增长,在2012年到2014年的增长幅度比较平缓。对于其他应付款,除了2010年的增长相比往年大很多外,其他年份的增长率也较为平缓。总体来看,保利地产的负债在逐渐增长,但是增长速度逐年变缓。

3.3 负债经营与公司价值联系分析

为了研究数据结果的可靠性和准确性,通过新浪财经网站和同花顺软件采集了2007年到2015年9月30日的季度财务数据,保证了每个变量的数据都为35个数据,大于30个,以确保研究的准确性。

对于企业的价值,主要通过托宾Q值来表示企业价值。由于中国股权分置,股票市场的非有效等原因,托宾Q值的应用受到了一定的限制。因此,我们将托宾Q值进行了调整,将托宾Q值定义为:Q=[(年末流通股总市值+年末每股市价*30%*年末非流通股的股数)+负债的账面价值]/总资产的账面价值[6]。主要研究负债结构对企业价值的影响,所以选定自变量的时候,剔除掉数额不完整或者是常年金额为零的负债类型,选择占用负债比值较高的负债类型。最终确定5种负债类型作为自变量,分别是短期借款、应付账款、预收款项、一年内到期流非流动负债、长期借款。将他们与负债的比值作为自变量的最终数据。现在根据研究需要建立回归模型:Y=b0+b1X1+b2X2+b3X3+b4X4+…+bnXn+ε。式中:X1、X2……Xn为自变量,表示保利地产负债经营的负债类别;Y为因变量,表示企业的可持续增长率;b0、b1……bn为未知参数,ε为误差项,具体数据如表2所示。

表2 自变量和因变量一览表

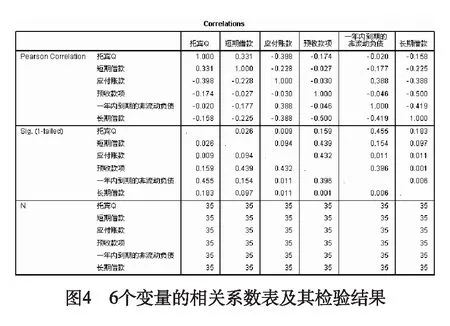

图4分析了参与回归分析的6个变量(1个因变量,5个自变量)的相关系数表及其检验,整个表的内容可以分成3部分,“Pearson Correlation”栏给出了6个变量两两相关系数表,因变量托宾Q与应付账款相关性最大,但是呈现的是负相关为-0.398。短期借款与托宾Q呈现正相关为0.331,预收款项和长期借款,一年内到期的非流动负债与托宾Q表现出较弱的负相关,5个自变量之间也存在较低程度的相关。Sig(1-tailed)栏给出了6个变量两两相关的显著性检验结果。最后一栏可以看出各个变量的样本数。

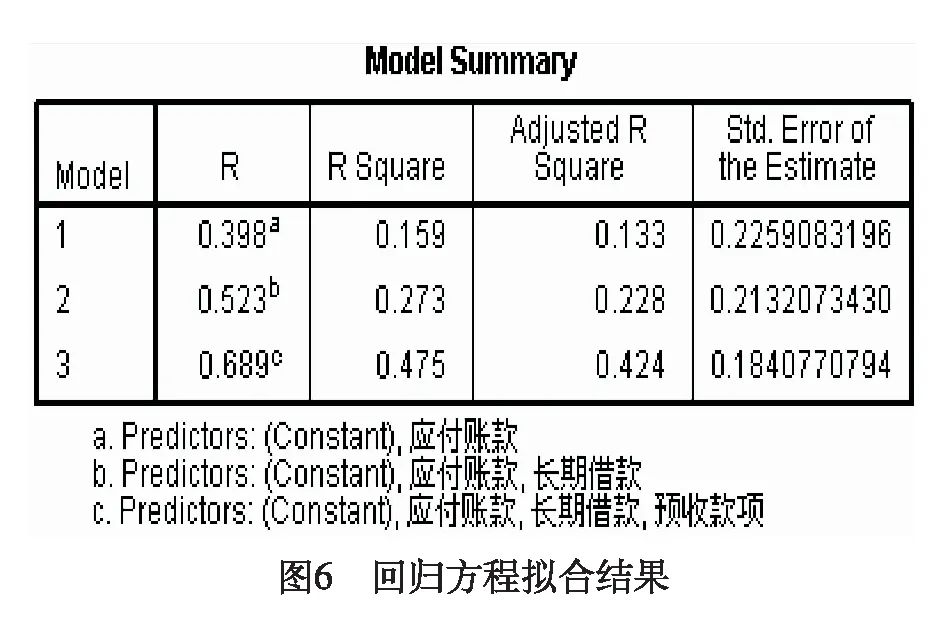

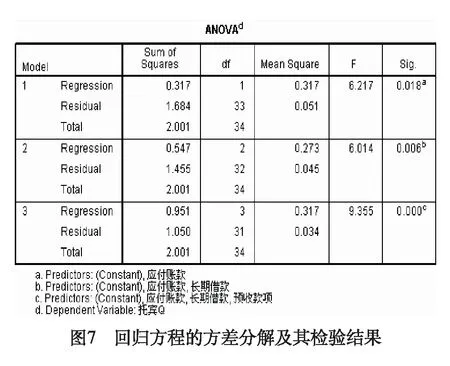

图5列出了模型对自变量的刷选过程,即变量进入/退出模型的情况,在5个自变量中只有应付账款、长期借款、预收款项进入了模型。图6给出了回归方程拟合总结,按照应付账款1、长期借款2、预收款项3的顺序,模型的复相关系数R分别是0.398、0.523、0.689。决定系数为0.159、0.273、0.475。调整的决定系数为0.133、0.228、0.424。

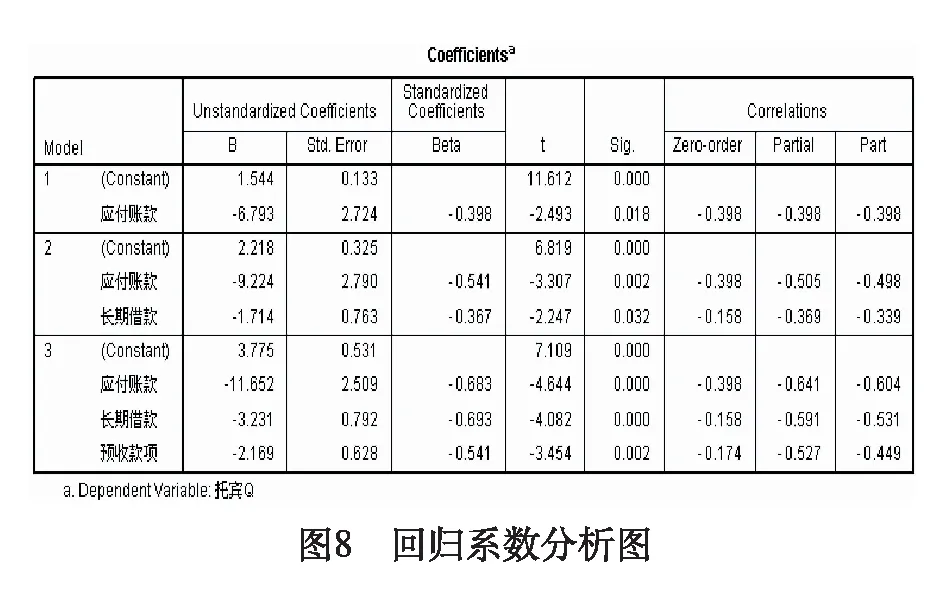

图7是回归方程的方差分解及其检验结果,可以看出,只有预收款项回归方程的统计量p值接近0,为显著。图8是回归系数分析图,未标准化时的常数项为3.775,统计量t为7.109,对应的p值为0.00,方程常数项显著。应付账款的回归系数为-11.652,P值为0.00检验结果时显著的。长期借款回归系数为-3.231,P值为0.00检验结果为显著。预收账款回归系数为-2.69,P值为0.02检验结果时显著的。由图8第三栏可以得出回归方程为:Y=3.775-11.652X1-3.321X2-2.169X3(其中X1为应付账款,X2为长期借款,X3为预收账款,Y为托宾Q)

3.4 结果分析

通过研究保利地产2007年-2015年每季度的负债和企业价值财务数据,利用Excel和spss软件做多元回归分析,得出了保利地产的企业价值与负债经营结构的关系。在验证多元回归模型时,只有应付账款、长期借款、预收账款进入了多元回归的模型,短期借款、一年内到期的非流动负债被剔除了。5个自变量对于变量的相关性也较弱,相关系数在0.2-0.4之间,大部分呈现出了负相关。说明对于保利地产这家公司来说,企业价值9年来的增减与企业的负债结构比例呈现出负相关关系。且比较明显的影响有长期借款、预收款项和应付账款。至于出现负相关,原因是保利地产利用企业商业信用的能力还不强,不管是从客户提前收款还是在银行借款来的资金,都没有得到很好地利用。

[1] 安山.负债经营对公司价值的影响分析[J].金融与经济,2010,(11):77-78.

[2] 谢荣,马勇.负债经营对公司价值的影响[J].合作经济与科技,2015,(4):137-138.

[3] 马忠.公司财务管理理论与案例[M].北京:机械工业出版社,2008:443-461.

[4] 郑悦.负债经营对企业价值的相关性实证分析[D].重庆:西南财经大学,2011.

[5] 刘聿一.负债融资、投资行为与企业价值[D].长沙:湖南大学,2013.

[6] 邵军.财务管理案例分析[M].上海:立信会计出版社,2011:100-103.

Indebtedness Effect on the Value of the Company and Problem Analysis

WUMin-hui,LIAOChang-ling

(PutianUniversity,Putian351100,China)

Corporation's capital structure is composed of liabilities and owners' equity. These two components of the contributed capital provide the funds required by enterprise's operation and constantly create value for the enterprise's daily operational activities. However, due to the economic interest, the owner enjoys the residual value of an enterprise. Therefore, it will exert different effects on the enterprise. In the existing documents, most of the studies are about influence of capital structure on value. However, there have been seldom studies on the relationship between the debt management and the enterprise value. In this paper, we collect the existing research literature about debt management, consolidate the related theory knowledge. Finally, take Poly Real Estate as an example, the paper probes into the logic of the liabilities management as well as enterprise value relations through multiple regression research, in order to further enrich the study of enterprise value.

indebtedness; enterprise value; real estate

2017-02-21

吴敏惠(1982-),女,硕士,莆田学院商学院讲师,研究方向:金融工程。

F275

A

1674-3229(2017)02-0062-07