央行宏观审慎监管(MPA)与上市银行达标情况分析

2017-07-04齐立云周平梅

齐立云++周平梅

摘要:为了防范金融业发生系统性风险,规范各金融主体的行为,人民银行推出宏观审慎评估体系(MPA),并于2016年1季度开始试评估,文章试图从银行等被监管主体的角度去分析达标MPA的关键点及难点,并预测MPA未来可能的政策走势及对银行业务的影响。

关键词:MPA;宏观审慎;达标;上市银行;银行业务

一、 引言

2015年底,中国人民银行将2011年以来实施的差别准备金动态调整和合意贷款管理机制“升级”为宏观审慎评估体系(Macro Prudential Assessment,以下简称MPA),从2016年1季度开始试评估。

二、 MPA概述

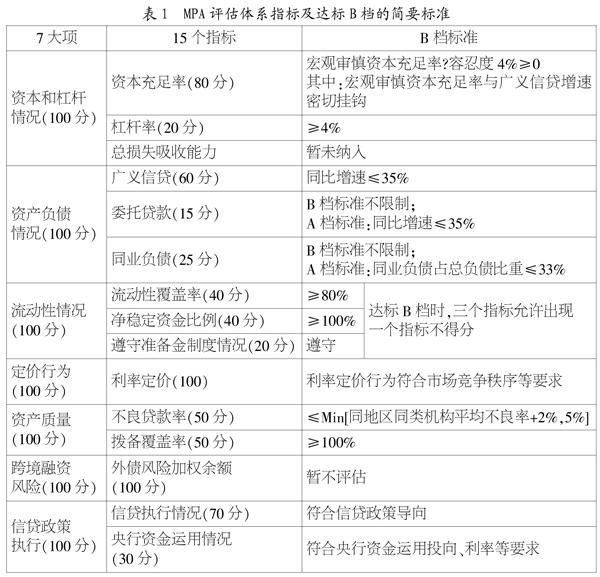

MPA从资本和杠杆、资产负债、流动性、定价行为、资产质量、跨境融资风险、信贷政策执行情况等七大项共15个指标来規范商业银行的日常经营行为,引导商业银行进行资产配置,促进银行转型发展。

七大项指标中资本和杠杆、定价行为为“一票否决项”,这两项只要任意一项达不到60分,则该行MPA考核为C档;资产负债情况、流动性情况、资产质量情况、跨境融资风险、信贷政策执行五项指标中有两项及以上达不到60分,被考核机构落入C档。人民银行对考核为C档的银行执行约束性法定存款准备金利率(正常情况下浮10%),对A档执行奖励性利率(上浮10%),对B档保持正常利率。

MPA评估体系指标及达标B档的简要标准见表1。

三、 MPA与银监会监管评级的比较

银监会金融监管评级(微观审慎监管),是通过现场检查和非现场检查来监督银行经营个体的资本充足、资产质量、盈利状况、流动性风险和市场风险等指标来保持个体机构的经营稳健。而人民银行MPA是通过事前引导、事中监测和事后评估来规范银行经营行为,以资本要求为核心来防范金融市场和金融机构的总量风险。

MPA与银监会监管评级主要的不同为:

1. MPA通过提高宏观审慎资本充足率要求来控制广义信贷增速。MPA除了对广义信贷增速有要求外,还通过提高宏观审慎资本充足率要求来控制广义信贷增速。MPA对资本充足率主要是逆周期资本缓冲的要求远高于银监会监管评级二级行标准。

银监会二级行要求资本充足率不低于10.5%,其中逆周期资本要求为风险加权资产的2.5%。总资本要求与风险加权资产增加额同比例增加。

2. 广义信贷增速的实际控制目标等于目标GDP与CPI增速之和,再加上逆周期调整速度。央行MPA中隐含的广义信贷增速控制目标为:以目标GDP和CPI增速之和为基准,再加上经β系数调整后的机构超额资本充足率与容忍度4%之和。由此可以发现,要达标B档,通过补充资本提升银监会监管资本充足率的难度和提升空间有限,而调整广义信贷增速相对容易。

3. MPA的拨备覆盖率要求宽于银监会标准。银监会要求二级行的拨备覆盖率不低于150%,而MPA拨备覆盖率达标B档的要求则放宽至[100%,150%)。2016年3月银监会也释放政策信号,有意动态调整拨备覆盖率的最低监管要求。

4. MPA下,商业银行规模基数越大越容易达标。由于MPA中宏观审慎资本充足率要求由广义信贷增速决定,而商业银行规模基数越大,增加相同绝对量时增速越低,因此在MPA下大行更容易达标,中小银行若想达标则锁定了中小银行的市场规模占比。

四、 各上市银行达标情况分析

根据人民银行给出的MPA各评价指标的公式计算分项指标,对截止2016年8月末的A股上市银行共计18家,进行MPA模拟试评估,得分如表2。

各行的失分项主要集中于资本和杠杆情况、资产负债情况两大项,具体影响指标见下文分析。

根据以上得分,MPA评估达标情况如表3。

2016年2季度,18家上市银行中有9家达标A档,其他9家落入C档。2016年1季度时有8家达标A档,1家达标B档,9家落入C档。

其中,5大国有银行在MPA试评估之前(2015年4季度)已能达到A档标准,2016年1、2季度继续保持A档水平;招商银行、平安银行2015年4季度处于C档,2016年1、2季度达标A档;兴业银行2015年4季度、2016年1季度均为C档,2季度则达标A档;华夏银行2016年1季度为B档,2季度落入C档;其他银行2016年1、2季度全部落入C档。

上市城商行中北京银行2015年4季度的各项指标即可达到B档标准,并于之后进一步下调广义信贷增速,2016年1、2季度保持达标A档。而宁波银行和南京银行距离达标B档还有很大差距。

上市银行MPA的分项指标及各行的应对策略分析如下。

1. 资本和杠杆情况。从资本充足率来看,各行资本充足率水平均能满足银监会监管标准。其中资本充足率在15%以上的1家,14%以上的2家,13%以上的3家,12%以上的5家,11%以上的5家,接近10.5%监管红线的仅光大银行1家。

数据来源:根据各行2015年年报、2016年1季报、中报数据模拟计算。

MPA的达标银行中,除平安银行资本充足率为11.82%以外,资本充足率均在12%以上。国有5大行除农业银行为12.97%外,均在13%以上,建设银行高达15.09%。

上市城商行的资本充足率水平普遍保持在12%以上,优于部分上市股份制银行(未获得贵阳银行数据)。

注:表3排序,先按达标情况排序,再按资产规模排序。

从宏观审慎资本充足率要求来看,低于自身充足率水平的有工、农、中、建四大行、北京银行、招商银行和平安银行7家,这7家银行达标A档;高于自身充足率水平但在4%容忍度范围内的有交通银行和兴业银行2家,这2家银行虽未得满分但也能达标A档;其他9家均超出4%容忍度范围,不能达标B档。该指标为各行MPA失分项。

(2)各行的杠杆率都大于4%,都可以获得该项指标满分20分。2016年2季度,各行杠杆率均超过4%的要求,其中7%以上2家,6%以上3家,5%以上10家,仅有南京银行1家为5%以下。

5大国有银行的杠杆率指标数值较大,仍有加杠杆的空间,上市城商行的杠杆率水平与股份制银行相差不大,多处于5%~6%之间。

2. 资产负债情况。资产负债情况有三个指标:广义信贷同比增速(60分)、委托贷款同比增速(15分)、同业负债占总负债比例(25分)。

(1)广义信贷增速,全国性银行需≤33%,地方金融机构需≤35%,达标时该指标得满分60分,否则就得0分。

从广义信贷增速看,2016年2季度增速超过33%的是南京银行和贵阳银行,均为城商行,其他16家行均小于33%。

2016年2季度MPA试评估为A档的9家银行中除了交通银行广义信贷增速保持了上升的趋势,其他8家银行均呈现持续下降的趋势,尤其招商银行、平安银行和兴业银行大幅降低了广义信贷增速。

单独考察“资产负债情况”中的广义信贷增速指标,虽然是资产负债情况项的失分项,但对多数银行来说并不直接导致MPA不达标。广义信贷增速过高主要是通过提高对宏观审慎资本充足率的要求,导致各行不达标。因此,综合来看,广义信贷增速过高成为制约各行达标的主要原因。

2016年上半年较年初,上市银行的债券投资余额大幅增加,占广义信贷增加额的61%;同时买入返售总规模下降3 808亿元,约占广义信贷增加额的-10.6%;各项贷款及垫款稳定增长17 792亿元,约占广义信贷增加额的49.5%。

贷款增加较多的为建设银行和浦发银行,均超过广义信贷增加额的75%;债券投资增加较多的为民生银行和光大银行,两行债券投资增加额均超过广义信贷增加额的100%。

(2)委托贷款指标,指标满分15分,MPA要求为,委托贷款同比增速,全国性银行为33%,地方法人金融机构为35%,各行都能达标。

(3)同业负债占总负债比例指标,满分为25分,超过33%时该指标得0分。

2016年2季度,除兴业银行外各行同业负债占比指标均满足小于等于33%的要求。

3. 资产质量。资产质量包括不良贷款率(50分)和拨备覆盖率(50分)两个定量指标。

由于经济总体处于下行周期,各行不良贷款率呈现增长趋势。不良贷款率在2%以上1家,1.5%~2%之间的共有10家,1%~1.5%有4家,1%以下为宁波银行和南京银行两家。5大行的不良贷款率最高,股份制其次,城商行最低。该指标各行都能达标B档及以上。

各行拨备覆盖率都保持了较高的水平,均能满足MPA的B档标准。

4. 流动性情况。流动性情况由流动性覆盖率(40分)、凈稳定资金比例(40分)、遵守准备金制度情况(20分)三个指标。

MPA考核中该三个指标的计分规则都是达标得指标满分,不达标指标得0分,没有中间分值。各行的流动性覆盖率指标都能得满分40分,所以流动性情况对各行MPA考核不构成压力。

各行流动性覆盖率均能达到MPA的B档的标准。

5大行的流动性覆盖率好于上市股份制银行和城商行,城商行又好于股份制银行。

5. 各行的定价行为、跨境融资风险、信贷政策执行。这三大项无法根据公开数据资料进行评估,但预计各行都能达标,不再细述。(下转第54页)

6. 各行应对MPA策略分析。从上述对各行MPA指标值的变动趋势情况,可以判断出各行的应对策略如下:

首先,国有5大行持续达标A档。但与中国银行、农业银行、工商银行、建设银行不同,交通银行在达标A档的前提下提高广义信贷增速,从而扩大资产总规模。

其次,上市股份制银行达标MPA策略分化严重。招商银行和平安银行坚决达标MPA,兴业银行按计划逐步降低广义信贷增速,也于2016年2季度达标A档,其他银行则在MPA出台新的政策前小幅提高了广义信贷增速,以制造较大的广义信贷基数,为后续达标创造条件。

城市商业银行除北京银行外,广义信贷增速虽然较高,但在有序降低广义信贷增速。

五、 未来政策走势判断

1. 人民银行未来可能加大力度督促商业银行MPA达标B档及以上。2016年7月29日,人民银行行长助理张晓慧在《中国货币市场》发表署名文章《如何理解宏观审慎评估体系》一文,指出“原则上人民银行不希望金融机构进入C档,但对于一些特殊因素也会予以充分考虑,并给予金融机构一定的时间进行调整和改进”。这说明人民银行有进一步“督促评估C档的机构加强审慎经营,合理把握业务节奏”的工作安排。目前MPA只与法定存款准备金利率挂钩,不排除未来某段时间可能成为一些资格获得或评级的参照因素。近来已有消息称贵阳银行与宁波银行因MPA考核不达标被取消2017年公开市场一级交易商资格,南京银行则被暂停MLF操作对象资格三个月。

2. MPA将进一步督促各行转型发展提高非利息收入。宏观审慎评估体系与微观审慎监管相结合全面防控商业银行的风险,约束银行业资产规模的增长速度。这种情况下,商业银行以量补价的方式将受到一定限制。随着利率的市场化和净息差的收窄,盈利方式单一、高度依赖利息收入的银行经营压力会不断增大。

参考文献:

[1] 玉良,王婷.宏观审慎监管视角的金融监管目标实现程度的实证分析[J].国际金融研究,2013,(1):38-51.

[2] 王璟怡.宏观审慎政策效应及其与货币政策关系研究[J].经济研究,2014,(4):17-31.

[3] 邹传伟.银行宏观审慎监管的基础理论研究[D].北京:中国人民银行金融研究所,2013.

[4] 马勇,陈雨露.宏观审慎政策的协调与搭配:基于中国的模拟分析[J].金融研究,2013,(8):57-69.

作者简介:齐立云(1980-),女,汉族,河北省沧县人,北京大学经济学院博士后,河北银行股份有限公司中级经济师,研究方向为金融学;周平梅(1988-),女,汉族,湖北省应城市人,南开大学经济学院博士生,研究方向为人口资源与环境经济学。

收稿日期:2017-05-15。