商业银行融资成本对净利差的影响研究

2017-05-19张海军

张海军

摘 要:影响商业银行利差的因素也是影响商业银行利率定价的因素。理论层面将竞争因素引入Monti-Klein模型中,分析银行融资成本对存款和贷款利率的影响,研究认为银行的最优存贷利率不仅仅取决于边际成本,还取决于竞争对手的融资成本。实证层面通过构建Panel-VAR模型研究银行融资成本和垄断势力对净利差的影响,结果表明:银行的显性融资成本对净利差存在显著的负向影响,而隐性融资成本对银行的净利差存在着正向影响,大型银行追求最优利差过程中处于相对劣势地位。因此,应拓展非利息收入业务,完善利率定价机制,培育风险管理人才,以实现商业银行的可持续发展。

关 键 词:净利差;融资成本;Monti-Klein模型;Panel-VAR模型

中图分类号:F830.33 文献标识码:A 文章编号:2096-2517(2017)02-0039-07

Research on the Impact of Commercial Banks Financing Costs on Net Interest Rate

——An Empirical Study Based on PVAR Model

Zhang Haijun

(Fujian Normal University, Fuzhou 350108, China)

Abstract: Factors affecting commercial banks interest spread are also factors affecting commercial banks pricing of interest rate. At the theoretical level, the competition factor is introduced into the Monti-Klein model to analyze the impact of the banks financing cost on the deposit and the loan interest rate. The study concludes that banks optimal deposit and loan interest rate depends not only on the marginal cost but also on the financing cost of the competitors. The empirical results show that the cost of the banks explicit financing has a significant negative impact on the net profit margin, and the implied financing cost has positive impact on the net interest spread of the bank. Large banks are in a disadvantageous position while pursuing optimal interest spread. Therefore, it is necessary for commercial banks to expand non interest income, improve interest rate pricing mechanism, foster risk management personnel so as to achieve sustained development.

Key words: net spread; financing cost; Monti-Klein model; Panel-VAR model

一、引言

存贷利差是商业银行主要的利润来源,近年来我国商业银行的利差有一个明显先上升后下降的趋势, 拐点出现在2012年附近(见图1),这主要受贷款利率市场化进程加快的影响。从历次利率调整不难发现,商业银行对存款利率浮动上限的调整反应迅速,并且中小型商业银行在利率选择上傾向于“高息揽储” 策略, 大型银行则相对保守。 李宪铎(2014)认为,存款保险制度的推出决定了商业银行自负盈亏,商业银行存款端的竞争加剧,中小银行的存款利率将有可能高于行业平均水平,加大银行的融资成本负担[1]。但也有学者认为,利差缩小的趋势难以避免, 但受限于资产负债和融资成本的影响,短期内并不会引起价格战。在金融市场产品不断创新的背景下,商业银行的融资成本负担无疑增大,如何对存款和贷款进行合理定价是利率市场化完善阶段银行改革的重要课题。吴晓灵(2014)指出,如果商业银行一味地去提高存款揽储,势必会将融资成本转嫁到贷款方,带来贷款人利益的受损,同时也会对银行的稳健经营产生影响,但在利率市场化和网络金融等多种形势的倒逼下,商业银行存款端和贷款端资金均被分流,迫使商业银行进行“高息揽储”,导致商业银行融资成本进一步加大,这就对商业银行利润和净利息产生冲击[2]。因此,在利率市场化下探究银行净利差的影响因素具有一定的现实意义,一般认为银行的融资成本会对银行的利差产生影响。利率市场化下商业银行处于一个竞争性较强的市场环境,银行利率选择的自主性更强,在此背景下,本文基于银行间资金博弈的视角对银行的利率选择进行分析,从而进一步研究融资成本对银行利差的影响机制。

二、相关文献综述

(一)国外研究回顾

对融资成本对银行利率定价的研究,Ho等(1981) 认为银行的营业成本是银行融资成本的主要组成部分, 职工工资、 赋税等因素都提高了银行融资的边际成本,银行为了达到一定的经营目标会将这些影响因素在其存款和贷款利率定价过程和银行净利差的选择中体现[3];Lewis等(1980)认为银行的融资成本很大一部分来自于银行间的垄断成本,垄断成本作为隐含利率(Implicit Interest)推高了商业银行融资的成本,并且商业银行会通过对银行存贷利率的定价将这部分成本转嫁给贷款者和存款者[4]。Francis等(1990)将机会成本作为影响商业银行利率定价的因素进行了研究, 认为法定存款准备金率和为满足流动性而保留的存款存在着高昂的机会成本,并且这种储备资产带来的机会成本与商业银行利率选择之间存在着动态联系[5]。Karas等(2013)、Kang(2000)对存款保险制度推出的背景进行研究认为, 互联网金融提供了方便、多元化的融资渠道,对商业银行存款贷款都产生一定的冲击,在此背景下,铤而走险的商业银行通过提高存款利率并降低贷款利率吸引客户,造成银行投资和融资成本的大幅提升,银行利润率的下降,部分商业银行由于错误的定价策略而破产[6]-[7]。Dietrich等(2010)认为银行的存贷利率定价决定了银行的净利差,影响最优利差的因素也是影响银行存贷定价的因素,其中银行经理的风险偏好程度、存贷融资成本、贷款违约风险等都将决定银行的最优利率和利差[8]。

(二)国内研究回顾

早在利率市场化改革完成之前,国内学者对商业银行净利差和利率定价进行了一系列的探讨。张金良(2000)认为贷款定价主要受到资金成本、贷款费用、风险补偿和目标收益的影响,其中资金的成本和贷款费用是银行贷款利率定价的重要组成部分[9]。陈燕玲(2002)和陈彬瑞等(2005)对贷款利率定价模型进行分析认为,“成本导向型”利率定价策略忽略了客户需求、市场利率水平以及银行业竞争因素,指出只有综合考虑各类成本和竞争性因素才能对贷款利率做出合理定价[10]-[11]。由于我国对存款利率一直实行较为严格的管理,因此国内学者对存款利率定价的研究也主要在利率市场化改革攻坚阶段。何海峰(2010)对同业存款利率定价模型进行研究指出, 低利率政策会降低银行融资支付的成本,但低利率可能会导致存款减少影响银行的经营,高利率会带来银行筹资成本的加剧。但其研究仅仅从利率和成本角度分析,并没有将银行纳入整个市场进行考虑,因此其存款定价模型不能得到推广[12]。盛松城等(2013)认为利率管制放开后,我国企业融资难的问题依然难以解决的原因在于高利率,认为银行的准备金和流动性限制显著增加了银行的资金成本, 这部分成本要求更高的贷款利率,同时银行间的竞争,优质客户端存款利率的下降又造成银行资本成本的增加, 这两个原因的加成, 使我国商业银行利率定价策略和利差选择都将面临难以确定的状况[13]。李睿等(2016) 认为融资渠道的拓宽给商业银行的融资带来了巨大的挑战,尤其是对处于劣势地位的中小商业银行而言,利率定价机制的不完善会对其经营产生影响[14]。程茂勇等(2013)认为,商业银行的利润主要来源于利差,市场结构(垄断势力)、市场份额、融资成本都将对银行的净利差产生影响[15]。

国内外现有的研究成果为本文提供了很好的理论借鉴,但由于国内对商业银行利率定价的研究起步相对较晚, 现有相关研究存在着一些局限性。例如,现有的文献集中于银行显性融资成本对银行利差的影响, 忽略了银行间竞争性因素的影响。 我国银行业具有高度垄断的特征,因此银行的竞争作为银行的隐性成本更值得去关注。本文认为:银行的利率选择除了会受到显性成本(本文中以运营成本表示)的影响外,还会受商业银行的利率选择所带来的其他隐性融资成本的影响。 对该问题的研究,本文首先以数理模型推导的方式分析商业银行的利率选择策略; 其次, 从实证层面构建VAR模型, 研究该隐性融资成本对银行利差的影响。

四、最优利差影响的实证研究

基于理论部分的分析, 本文通过构建Panel-VAR(面板向量自回归)模型研究银行融资成本对净利差的影响,同时考虑银行间市场结构对净利差的影响。Panel-VAR模型的检验主要涉及两个部分:第一,通过面板数据的GMM估计,判断变量之间影响的数量关系,第二通过脉冲响应函数和脉冲响应函数图判断变量之间的动态关系和冲击反应程度。

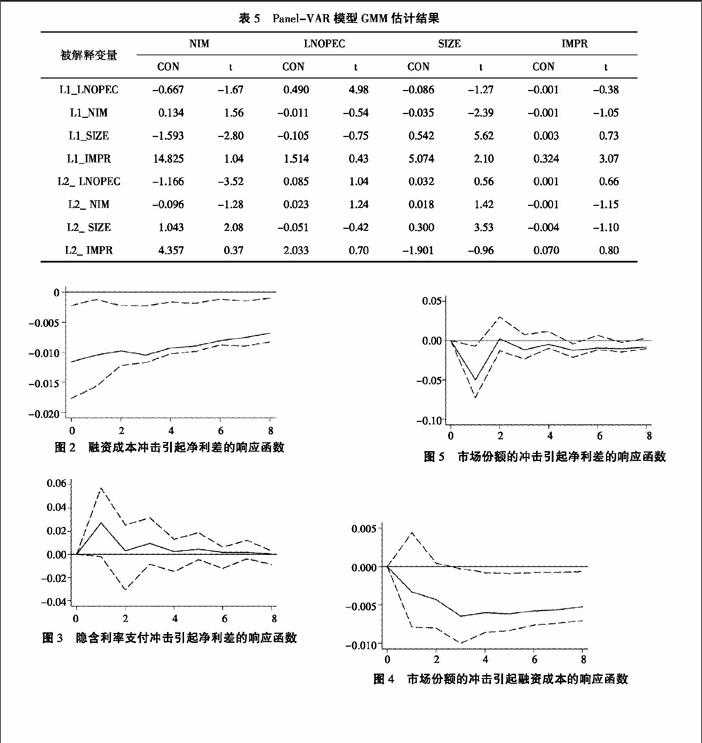

(一)变量的选取与说明

本文以我国20家银行的2008~2015年数据为例① ,通过构建面板数据VAR模型进行实证研究。选取的变量如下:

商业银行的成本可以分为显性成本和隐性成本两类:显性成本为商业银行进行融资行为所产生的一系列成本,即融资成本(OPEC)。显性成本主要可以分为两种:第一,营业成本,主要包括银行日常经营费用、职工工资、管理费等非利息支出;第二,利息支出,作为银行最主要的融资成本,主要为吸收存款的利息支出、同业拆借利息支付和发行债券的利息支付等。隐性融资成本是指银行经营过程中未纳入财务成本核算的那部分成本,本文将隐性融资成本定义为隐含利率支付率(IMPR),表示银行垄断竞争产生的潜在利润损失,参考沈艳等(2015)对隐含利率的计算公式[17],以非利息收入与非利息支出与总资产的比值衡量。考虑到不同商业银行的规模不同,其定价势力和成本控制水平也不同,市场份额(SIZE)能反映一个银行在整个银行市场上的占有率和垄断势力,以商业银行的资产与总资产的比值作为衡量。 本文的解释变量为净利差(NIM)。变量的选取与说明见表1。

(二)数据的描述性统计和平稳性检验

基于本文研究, 由于融资成本的数量级较大,为了避免数量级对回归结果的影响,本文对其取对数,来解决数量级不同的影响。变量的描述性统计分析见表2。

经济变量大多表现为随时间波动的趋势,因此需要对数据的平稳性进行检验,避免出现伪回归的问题,数据的平稳性检验结果见表3。

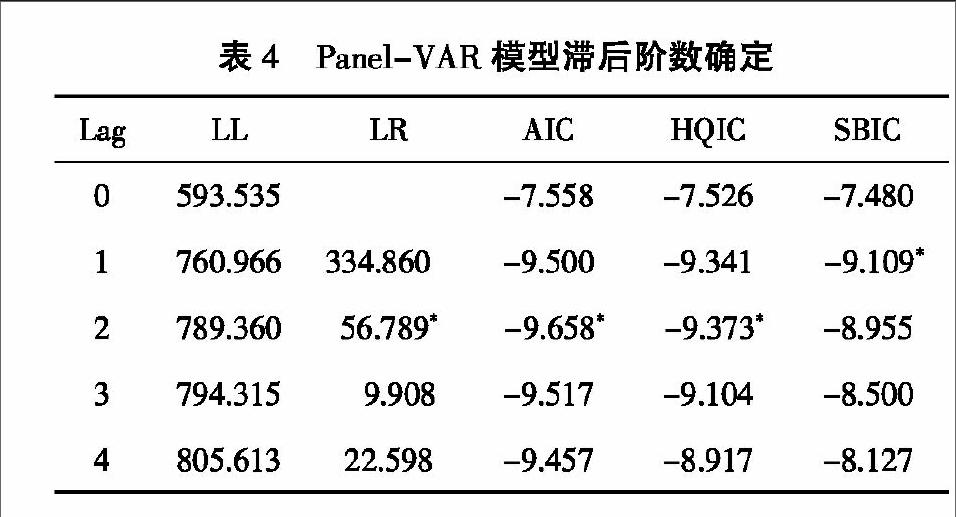

如表3所示,变量均在10%的显著性水平下通过检验,即本文的数据为平稳数据。此后根据AIC、SC和HQ准则,确定Panel-VAR模型的最优滞后阶数,检验结果见表4。

如表4所示,Panel-VAR模型的最优滞后阶数为2阶,因此模型设定如下:

yit=?琢i+?茁t+Ayi,t-1+Byi,t-2+?着it (14)

其中,yit=(LNOPECit,IMPRit,NIMit,SIZEit)T,i=1,2,……,20,代表20家銀行;t=2008,2009,……,2015,表示时间。?琢i为个体效应,即允许银行之间的利差存在差异;?茁t表示时间效应,用来描述变量随时间的变化趋势;?着it为扰动项。

(三)面板矩估计

本文面板数据的GMM估计结果见表5。 其中CON为回归系数,t表示参数的t统计量。

表5的回归结果显示,当NIM为依赖变量时:(1)融资成本(LNOPEC)在滞后两期内对净利差的影响为负, 表明净利差随融资成本的增加而减小。从这个角度看,银行的融资成本与银行利润之间存在着负相关关系。(2)市场份额(SIZE)在滞后期内对银行净利差的总体影响为负,意味着具有垄断势力的大型商业银行的净利差反而更小;市场份额对银行融资成本的影响为负,表明大型银行的成本管理效率不高。沈艳等(2015)认为,大型商业银行保守的定价策略使得在竞争存款时通常处于劣势地位,这就导致了大型银行存款利润率下降。对该回归结果笔者认为,大型商业银行通过大量设置营业网点以提高市场占有率,而过多的营业网点使商业银行融资成本提高,净利润下降[17]。(3)隐含利率支付(IMPR)对净利差的影响为正,即银行隐含利率支付水平越高,其净利差越高(隋聪等,2013)[18]。并且银行隐含利率支付为商业银行机会成本,需要通过对存款和贷款做出相应的定价通过高利差弥补。

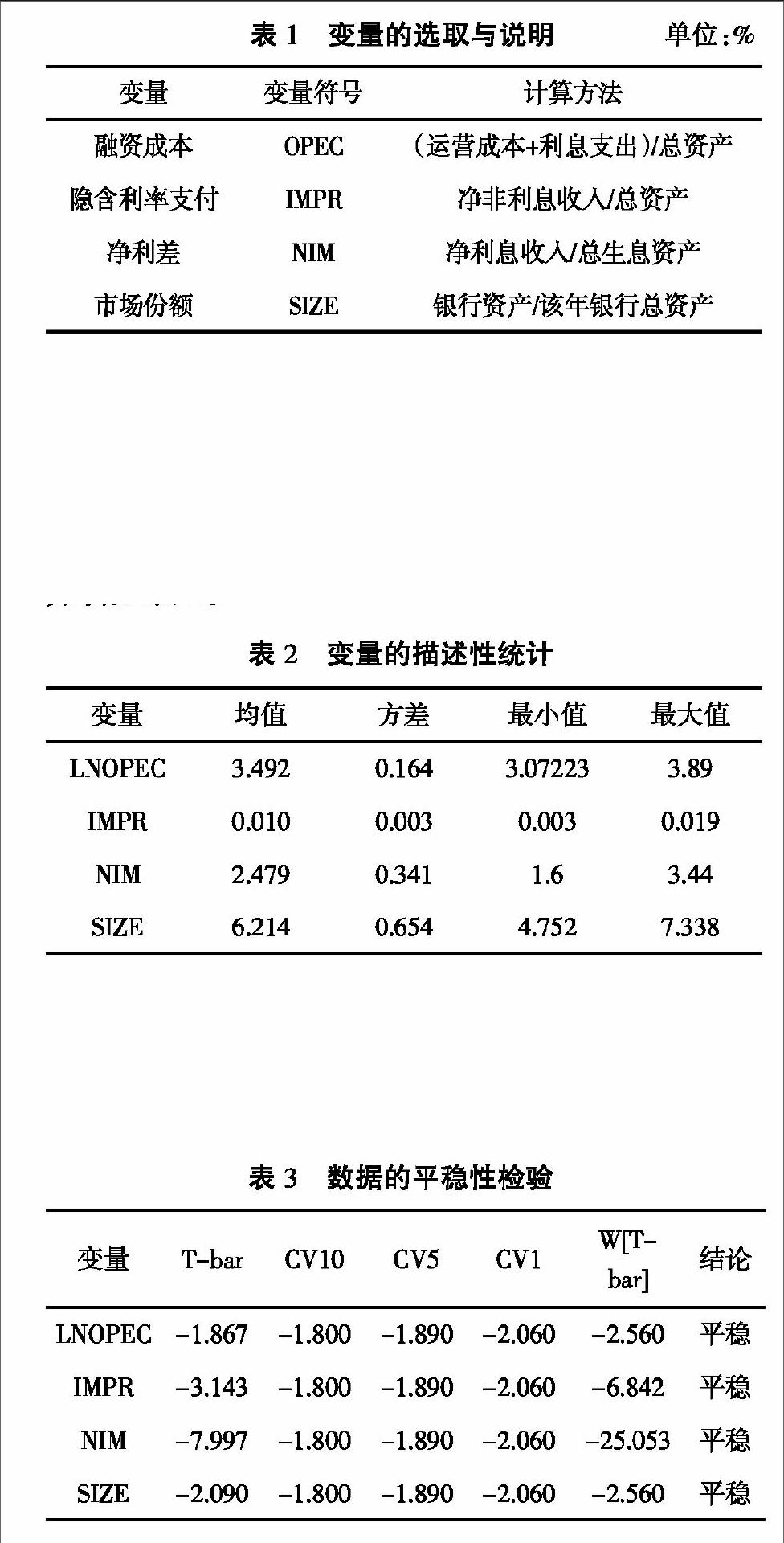

(四)脉冲响应函数

面板矩估计可以静态地描述变量之间的数量关系,但对变量之间相互影响的动态关系不能做出分析, 因此本文使用脉冲响应函数来描述LNOPEC、IMPR和SIZE的变动对NIM的冲击和变化趋势,图2~图5为脉冲响应函数图, 描述了变量之间的动态影响关系。

从脉冲响应函数可以看出:LNOPEC的一个正向新息在第一期对净利差有一个最大的负向影响,尽管负向影响逐渐减弱,但最终趋向较强的负向影响,即表明无论长期还是短期,融资成本的增加对利差的影响均为负。隐含利率支付的一个正向新息对净利差的影响在第一期达到最大正值, 随后逐渐下降,但长期中趋向较小的正向影响,换言之,隐含利率支付促使商业银行采取高利差的定价策略,以弥补其影响。从商业银行市场份额的角度分析对净利差的影响,市场份额的一个正向新息,无论从短期还是从长期看, 对净利差的影响总体表现为负,这表明较高的市场占有率并没有给银行带来更高的收入,银行的净利息收入与市场份额反而呈现负相关。笔者认为银行的过度扩张带来了规模不经济,从而降低了银行利润,从融资成本对市场份额冲击反应图可以看出这一现象。脉冲响应函数反映出银行的融资成本能够直接或间接影响净利差。

五、结论及政策建议

本文以我国20家商业银行2008~2015年的数据为样本,研究了银行融资成本对银行净利差的影响,研究认为:融资成本对商业银行净利差的影响存在负向影响关系;机会成本(隐含利率支付)与商业银行净利差之间为显著的正向影响关系。但需要明确的是,机会成本是银行为满足流动性监管指标和法定存款准备金要求,持有资金放弃投资而带来的那部分损失。通常情况下,银行通过提高贷款利率并降低存款利率来弥补这部分利润损失,事实上银行的这种定价策略并没有给银行带来额外的收益,相反却损害了资金需求者和存款者的利益,即便商业银行存在正的会计利润, 但其经济利润为负。对于不同规模的商业银行而言, 本文的研究结果显示,大型银行在追求高利差过程中往往处于劣势地位, 这主要是由银行的规模经济与规模不经济决定, 大型商业银行处在规模不经济的发展阶段,即过度扩张的规模增加了其融资成本,高存款利率和低贷款利率往往增加了其融资成本,从而影响了商业银行净利息收入。在利率市场化背景下,商业银行的利率定价策略和最优利差的选择决定了银行的可持续发展,为此提出以下几点建议:

第一,拓展非利息收入业务,提高银行利润率。银行的非利息收入主要来自银行的信息咨询业务、结算业务、托管业务等中间业务收入,具有资金占有量小,经营成本较低等优势。目前我国银行的利润主要来源于利息收入,但随着利率市场化和影子银行兴起, 商业银行的经营受到一定程度的影响,面临更为激烈的同业竞争,利差逐渐缩小。在此背景下, 商业银行需要拓宽非利息收入业务范围,寻找新的利润增长点。

第二,完善利率定价机制。随着我国利率市场化改革的完成和存款保险制度的完善,商业银行自负盈亏。当前,商业银行的收入主要来自于利差,合理对存款和贷款做出定价是商业银行稳健经营的基础。商业银行合理的定价机制也是银行避免利率价格战的重要保障,利率定价机制的完善首先需要对存贷的基准利率做出合理的选择,在此基础上商业银行可以协议商定利率浮动上下限,以确保银行体系的稳定。

第三,培育风险管理人才。银行竞争的本质是人才的竞争,利率市场化背景下,商业银行同业竞争加剧,对商业银行的风险控制能力也提出了新的要求。同时,商业银行对存贷利率做出合理的定价就需要注重风险管理人才的培育和引进,优化银行内部人员结构。 银行可以定期组织员工培训,优化风险管理人员的知识结构和技能。

参考文献:

[1]李宪铎谈银行破产存款赔偿限额可能接近50万[EB/OL]. http://www. ce. cn/celt/wyry/201402/10/t20140210_2266214. shtml.

[2]吴晓灵. 存款利率上限是金融结构调整催化剂[EB/OL]. http://finance. sina. com. cn/hy/20140913/094420284466. shtml.

[3]Ho T S Y,SAUNDERS A. The Determinants of Bank Interest Margins: Theory and Empirical Evidence[J]. Journal of Financial & Quantitative Analysis,1981,16(4).

[4]LEWIS J. Spellman. Deposit Ceilings and the Efficiency of Financial Intermediation[J]. Journal of Finance,1980,35(1).

[5]FRANCIS X. Diebold,Steven A. Sharpe. Post-Deregulation Bank-Deposit-Rate Pricing: The Multivariate Dynamics[J]. Journal of Business & Economic Statistics,1990,8(8).

[6]KARAS A,PYLE W,SCHOORS K. Deposit Insurance,Banking Crises,and Market Discipline: Evidence from a Natural Experiment on Deposit Flows and Rates[J]. Journal of Money Credit & Banking,2013,45(45).

[7]KANG M S. Financial Deregulation and Competition in Korea[J]. Journal of Family Welfare,2000,33(1).

[8]DIETRICH A,WANZENRIED G,COLE R A. Why are Net-interest Margins across Countries So Different?[R]. Meeting of the Midwest Finance Association, 2010.

[9]張金良. 贷款定价模式研究[J]. 金融会计,2000(9).

[10]陈燕玲. 贷款定价模式比较与利率市场化后的模式选择[J]. 金融经济学研究,2002,17(2).

[11]陈彬瑞,韦婵娜,危勇,等. 商业银行贷款理论定价与实际操作的差异及思考[J]. 上海金融,2005(2).

[12]何海峰. 利率市场化背景下银行同业存款定价的模型设计[J]. 金融论坛,2010(6).

[13]盛松成,潘曾云. 为什么存款利率上限放宽会使贷款利率上升[J]. 中国金融,2013(24).

[14]李睿,胡冰,王月. 利率市场化改革中商业银行利率定价机制研究[J]. 西南金融,2016(3):33-38.

[15]程茂勇,赵红. 股权结构、上市状况和风险——来自中国商业银行的经验研究[J]. 管理工程学报,2013,27(3).

[16]KLEIN M A,MURPHY N B. The Pricing of Bank Deposits: A Theoretical and Empirical Analysis[J]. Journal of Financial and Quantitative Analysis,1971,6(2).

[17]沈艳,边文龙,徐忠,等. 利率管制与隐含利率的估算——兼论利率市场化对银行业利差之影响[J]. 经济学(季刊),2015(4).

[18]隋聪,邢天才. 基于非完全利率市场化的中国银行业贷款定价研究[J]. 国际金融研究,2013(12).

(责任编辑:龙会芳;校对:李丹)